ภาคบริการสหรัฐที่ดีกว่าคาด หนุนภาพการฟื้นตัวแบบ goldilocks ขณะที่เศรษฐกิจยูโรโซนและจีนเสี่ยงที่จะชะลอตัวแรงขึ้น

สหรัฐ

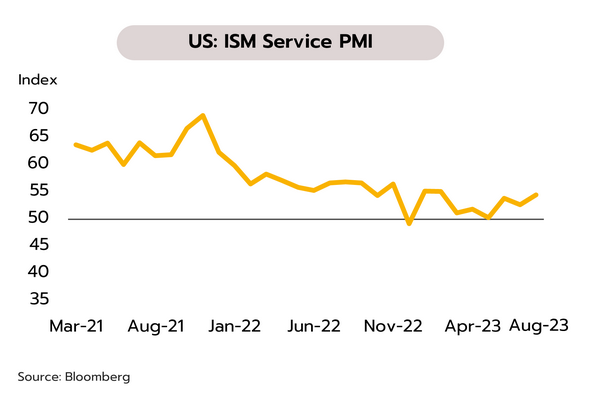

ตลาดปรับเพิ่มโอกาสเฟดขึ้นดอกเบี้ยในการประชุมเดือนพฤศจิกายนหลังตัวเลขการจ้างงานและภาคบริการแข็งแกร่งกว่าคาด ในเดือนสิงหาคม ดัชนี ISM Non-manufacturing PMI เพิ่มขึ้นสู่ระดับสูงสุดในรอบ 6 เดือนที่ 54.5 ขณะที่ในสัปดาห์ที่แล้วจำนวนผู้ขอรับสวัสดิการว่างงานลดลงสู่ระดับต่ำสุดในรอบ 7 เดือน ที่ 216,000 ราย อย่างไรก็ตาม จากสถานการณ์ล่าสุดหลังรัฐบาลจีนมีคำสั่งห้ามการใช้ iPhone ที่ผลิตโดยสหรัฐในหน่วยงานราชการของจีน ส่งผลให้ความกังวลเกี่ยวกับสงครามการค้ารอบใหม่ระหว่างจีน-สหรัฐ ปรับเพิ่มสูงขึ้น

ตัวเลขในภาคบริการและตลาดแรงงานหนุนภาพการฟื้นตัวแบบ goldilocks (เศรษฐกิจที่ไม่ร้อนแรงเกินไปจนสร้างแรงกดดันเงินเฟ้อ และไม่ชะลอแรงเกินไปจนเสี่ยงต่อการเข้าสู่ภาวะถดถอย) สอดคล้องกับตัวเลขประมาณการ GDP ไตรมาส 3/66 ที่คาดว่าจะขยายตัวสูงถึง 5.6% หลังขยายตัว 2.0% และ 2.1% ในไตรมาส 1 และ 2 ตามลำดับ ส่งผลให้ตลาดปรับเพิ่มคาดการณ์เฟดขึ้นอัตราดอกเบี้ยในการประชุมเดือนพฤศจิกายนเป็น 43.6% จากสัปดาห์ก่อนหน้าที่ 33.5% อย่างไรก็ตาม จากอัตราดอกเบี้ยแท้จริง (real interest rate) และอัตราผลตอบแทนพันธบัตรสหรัฐอายุ 10 ปี ที่เป็นบวกมากสุดนับตั้งแต่ปี 2551 สะท้อนภาวะตึงตัวของนโยบายการเงินที่อาจสูงมากพอที่เฟดจะพิจารณายุติวงจรดอกเบี้ยขาขึ้น ขณะที่แรงกดดันเงินเฟ้อในส่วนของภาคบริการและภาคอสังหาฯที่ลดลงช้าประกอบกับเศรษฐกิจสหรัฐในภาพรวมที่ยังพอเติบโตได้ วิจัยกรุงศรีประเมินว่าเฟดยังมีความจำเป็นต้องคงอัตราดอกเบี้ยไว้ที่ระดับสูงนานจนกว่าอัตราเงินเฟ้อจะชะลอตัวลงสู่กรอบเป้าหมายที่ 2% ในระยะยาว

ยูโรโซน

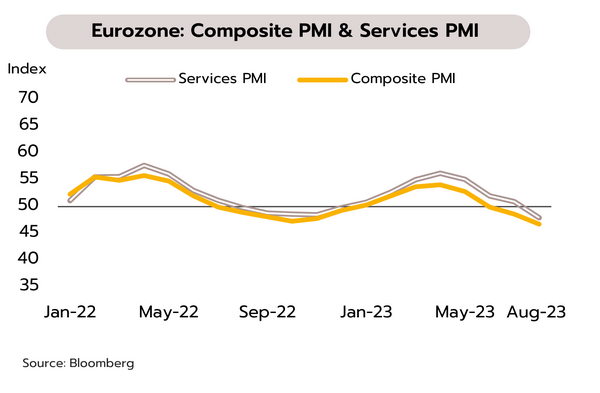

เศรษฐกิจของยูโรโซนเสี่ยงต่อการเข้าสู่ภาวะถดถอยเพิ่มสูงขึ้นในช่วงครึ่งปีหลัง ในเดือนสิงหาคม ดัชนี HCOB Composite PMI ยังคงหดตัวต่อเนื่องเป็นเดือนที่ 3 โดยลดลงสู่ระดับ 46.7 ส่วน Service PMI พลิกกลับมาหดตัวเป็นครั้งแรกในรอบ 8 เดือน อยู่ที่ 47.9 และต่ำสุดนับตั้งแต่เดือนมีนาคม 2564 นอกจากนี้ ในเดือนกรกฎาคม ยอดค้าปลีกหดตัว -1.0% YoY และ -0.2% QoQ ส่วนตัวเลขประมาณการ GDP ไตรมาส 2/66 อยู่ที่ 0.5% YoY และ 0.1% QoQ ลดลงจากประมาณการรอบแรกที่ 0.6% และ 0.3% ตามลำดับ

อัตราดอกเบี้ยนโยบายที่เพิ่มขึ้นและเงินเฟ้อที่อยู่ในระดับสูงส่งผลกระทบมากขึ้นต่อภาพรวมเศรษฐกิจยูโรโซนสะท้อนจาก (i) ยอดค้าปลีกหดตัวต่อเนื่องเป็นเดือนที่ 10 (ii) ดัชนี Composite PMI หดตัวมากที่สุดนับตั้งแต่เดือนพฤศจิกายน 2563 (iii) ดัชนีความเชื่อมั่นเศรษฐกิจติดลบต่อเนื่องเป็นเดือนที่ 4 และ (iv) ดัชนีความเชื่อมั่นผู้บริโภคที่ปรับลดลงเป็นครั้งแรกนับตั้งแต่เดือนกันยายน 2565 ซึ่งสอดคล้องกับตัวเลขประมาณการ GDP ไตรมาส 2/66 ของยูโรโซนที่เติบโตเพียง 0.1% QoQ ภาพดังกล่าวบ่งชี้ถึงความเสี่ยงสูงขึ้นที่ยูโรโซนอาจเข้าสู่ภาวะเศรษฐกิจถดถอยในช่วงครึ่งปีหลัง ขณะที่อัตราเงินเฟ้อมีแนวโน้มที่จะปรับลงช้ากว่าคาดจากตลาดแรงงานที่ยังคงตึงตัวสูง รวมถึงราคาน้ำมันดิบที่ปรับขึ้นทำระดับสูงสุดในรอบ 10 เดือน อย่างไรก็ตาม แม้อัตราเงินเฟ้อจะยังสูงกว่ากรอบเป้าหมายที่ 2% แต่วิจัยกรุงศรีประเมินว่า ECB อาจปรับขึ้นอัตราดอกเบี้ยนโยบายอีกเพียงหนึ่งครั้งในปีนี้ที่ 0.25% ทำให้ดอกเบี้ยเงินฝากอ้างอิงปรับขึ้นสู่ระดับ 4.00% ก่อนจะคงไว้ที่ระดับสูงต่อเนื่องจนถึงกลางปีหน้า เพื่อลดความเสี่ยงที่เศรษฐกิจจะถดถอยแรง

จีน

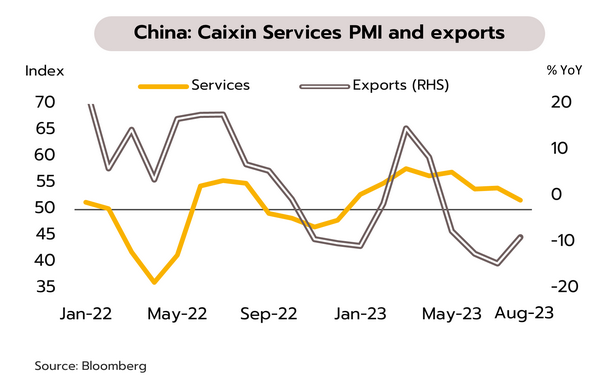

การชะลอตัวของภาคบริการและการหดตัวของภาคส่งออกกดดันเศรษฐกิจจีน แม้มาตรการต่างๆช่วยเสริมสภาพคล่องและพยุงภาคอสังหาริมทรัพย์ ในเดือนสิงหาคม ดัชนี PMI ในภาคบริการที่สำรวจโดยภาคเอกชนหรือ Caixin เติบโตในอัตราต่ำสุดในรอบ 8 เดือน ที่ 51.8 (ต่ำกว่าตลาดคาดที่ 53.6) แม้ดัชนี PMI ภาคการผลิตปรับดีขึ้นสู่ 51.0 (จาก 49.2 ในเดือนก่อน) แต่ดัชนี Composite PMI ที่สะท้อนภาพรวมทั้งภาคการผลิตและภาคบริการ กลับอ่อนแอสุดนับต่ำแต่เดือนมกราคมซึ่งเป็นช่วงที่เริ่มเปิดประเทศ โดยลดลงสู่ 51.7 ส่วนภาคการส่งออกหดตัวต่อเนื่องเป็นเดือนที่ 4 ที่ -8.8% YoY ด้านการนำเข้าหดตัวต่อเนื่องเป็นเดือนที่ 6 ที่ -7.3% ด้านอัตราเงินเฟ้อยังอยู่ในระดับต่ำที่ 0.1% YoY จาก -0.3% ในเดือนก่อนหน้า

เศรษฐกิจจีนยังเผชิญปัจจัยกดดันทั้งภายในและภายนอกประเทศ แม้ทางการทยอยออกมาตรการเสริมสภาพคล่องและพยุงภาคอสังหาริมทรัพย์ อาทิ การลดอัตราดอกเบี้ย การผ่อนคลายเกณฑ์การซื้อบ้านหลังแรกและลดเงินดาวน์ ด้านบริษัท Country Garden สามารถจ่ายเงิน 22.5 ล้านดอลลาร์ในการชำระคืนดอกเบี้ยหุ้นกู้เมื่อวันที่ 5 กันยายน ทำให้หลีกเลี่ยงการผิดนัดชำระหนี้ได้ อย่างไรก็ตาม จีนยังเผชิญการชะลอตัวของเศรษฐกิจโลก การชะลอตัวของภาคบริการในประเทศ และปัญหาในภาคอสังหาฯ ด้าน Bloomberg รายงานว่า บริษัทผู้พัฒนาอสังหาฯเอกชนในจีนที่ออกหุ้นกู้สกุลเงินดอลลาร์สูงสุด 50 อันดับแรก มีถึง 34 ราย (สัดส่วน 68%) ที่ประสบปัญหาการผิดนัดชำระหนี้ต่างประเทศไปแล้ว ขณะที่อีก 16 ราย (32%) มีภาระการจ่ายดอกเบี้ยและเงินต้นในเดือนนี้รวมสูงถึง 1,480 ล้านดอลลาร์ ซึ่งอาจสร้างความเสี่ยงด้านสภาพคล่องในภาคอสังหาฯ

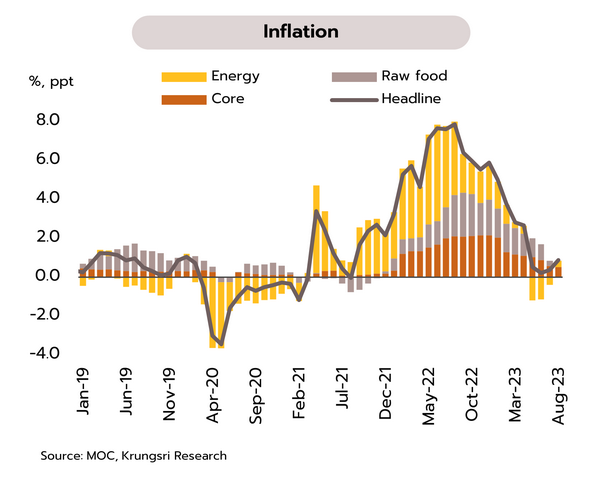

อัตราเงินเฟ้อพื้นฐานที่ชะลอลง อาจเป็นปัจจัยหนึ่งที่หนุนให้กนง.คงดอกเบี้ยนโยบายไว้ที่ 2.25% ไนการประชุมเดือนกันยายนนี้

อัตราเงินเฟ้อทั่วไปเดือนสิงหาคมเพิ่มขึ้นสู่ระดับ 0.88% แต่ยังอยู่ต่ำกว่ากรอบเป้าหมายต่อเนื่องเป็นเดือนที่ 4 คาดทั้งปีเฉลี่ยอยู่ที่ 1.7% อัตราเงินเฟ้อทั่วไปเดือนสิงหาคมอยู่ที่ 0.88% YoY สูงขึ้นจาก 0.38% ในเดือนกรกฏาคม ปัจจัยสำคัญจากการสูงขึ้นของราคาน้ำมันเชื้อเพลิงขายปลีกในประเทศ (หลังจากติดลบต่อเนื่อง 5 เดือน) กอปรกับการสูงขึ้นของราคาสินค้าในหมวดอาหารบางกลุ่ม อาทิ ข้าวสารเจ้า ข้าวสารเหนียว ไข่ไก่ ผักและผลไม้สด ด้านอัตราเงินเฟ้อพื้นฐาน (หักราคาหมวดอาหารสดและพลังงาน) เดือนสิงหาคมอยู่ที่ 0.79% ชะลอลงจาก 0.86% ในเดือนก่อน สำหรับในช่วง 8 เดือนของปี 2566 (มกราคม-สิงหาคม) อัตราเงินเฟ้อทั่วไปและอัตราเงินเฟ้อพื้นฐานอยู่ที่ 2.01% และ 1.61% ตามลำดับ

แนวโน้มอัตราเงินเฟ้อทั่วไปในช่วงที่เหลือของปีคาดว่าอาจขยับขึ้นบ้างจากระดับปัจจุบัน เนื่องจาก (i) ราคาน้ำมันดิบในตลาดโลกที่ผันผวนสูงซึ่งได้รับแรงกดดันจากกลุ่มโอเปคขยายเวลาลดกำลังการผลิต 1 ล้านบาร์เรล/ วันจนถึงสิ้นปีนี้ และรัสเซียขยายเวลาการปรับลดการส่งออกน้ำมันสู่ตลาดโลกลง 300,000 บาร์เรล/วันจนถึงสิ้นปีนี้เช่นกัน และ (ii) ผลกระทบของเอลนีโญที่อาจส่งผลต่อราคาสินค้าเกษตร อย่างไรก็ตาม คาดว่ายังมีหลายปัจจัยที่จะช่วยจำกัดการเร่งของเงินเฟ้อ โดยเฉพาะผลของมาตรการช่วยเหลือค่าครองชีพ อาทิ การลดค่าใช้จ่ายสาธารณูปโภค การคงราคาก๊าซหุงต้ม และการลดราคาน้ำมันดีเซล วิจัยกรุงศรีคาดอัตราเงินเฟ้อทั่วไปในปีนี้เฉลี่ยอยู่ที่ 1.7% ส่วนมุมมองดอกเบี้ยนโยบาย คาดว่ากนง.จะยุติวงจรการปรับขึ้นดอกเบี้ยในรอบนี้ โดยคงไว้ที่ 2.25% ในการประชุมวันที่ 27 กันยายนนี้ ส่วนหนึ่งเป็นผลจากแรงกดดันด้านเงินเฟ้อที่บรรเทาลง โดยปัจจุบันอัตราเงินเฟ้อทั่วไปอยู่ต่ำกว่ากรอบเป้าหมาย (1-3%) ต่อเนื่องเป็นเดือนที่ 4 อีกทั้งอัตราเงินเฟ้อพื้นฐานซึ่งสะท้อนการใช้จ่ายของผู้บริโภคชะลอลงต่อเนื่อง ขณะที่เศรษฐกิจไทยแม้มีทิศทางฟื้นตัวแต่ระดับของกิจกรรมทางเศรษฐกิจ (GDP level) ยังอยู่ต่ำกว่าระดับศักยภาพในระยะยาว

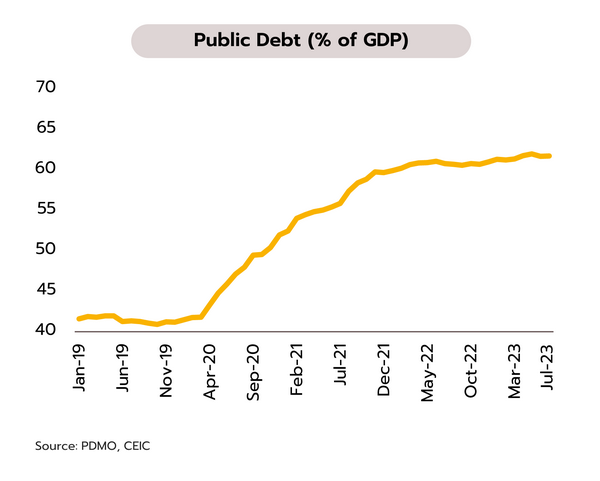

ฟิทช์เตือนโยบายกระตุ้นเศรษฐกิจของรัฐบาลชุดใหม่อาจทำให้ระดับหนี้ของรัฐบาลเพิ่มสูงขึ้น กระทบเสถียรภาพทางการคลัง ฟิทช์ เรทติ้งส์ บริษัทจัดอันดับความน่าเชื่อถือ ประเมินว่าเศรษฐกิจไทยอาจได้รับผลกระทบจากภาวะเศรษฐกิจโลกที่ชะลอตัวลง สะท้อนจากมูลค่าการส่งออกที่ติดลบต่อเนื่องนับตั้งแต่เดือนตุลาคม 2565 และจำนวนนักท่องเที่ยวต่างชาติที่มาไทยยังคงอยู่ในระดับต่ำกว่าช่วงก่อนเกิดการระบาดโควิด-19 นอกจากนี้ ฟิทช์ยังให้ความเห็นว่าเสถียรภาพทางการคลังของไทยอาจจะถูกกระทบจากการที่พรรคการเมืองหลายพรรคเคยให้คำมั่นสัญญาไว้ในช่วงหาเสียงว่าจะเพิ่มการใช้จ่ายทางสังคม ซึ่งนโยบายประชานิยมเหล่านี้อาจจะช่วยหนุนการเติบโตของเศรษฐกิจในระยะสั้น แต่อาจส่งผลให้สัดส่วนหนี้สาธารณะต่อ GDP เพิ่มสูงขึ้น หากไม่สามารถรักษาระดับการเติบโตของเศรษฐกิจให้มีความต่อเนื่องได้

ในสัปดาห์นี้รัฐบาลชุดใหม่จะมีการแถลงนโยบายต่อรัฐสภา โดยนโยบายด้านเศรษฐกิจที่กำลังถูกจับตามองมากนโยบายหนึ่ง คือ โครงการแจกเงินดิจิทัลวอลเล็ต 10,000 บาท (วงเงินรวม 5.6 แสนล้านบาท) ให้กับผู้มีอายุตั้งแต่ 16 ปีขึ้นไป ราว 56 ล้านคน ใช้จ่ายภายใน 6 เดือน ในรัศมี 4 กิโลเมตร (อาจมีการปรับให้ยืดหยุ่น) ล่าสุดยังต้องติดตามความชัดเจนของแหล่งเงินที่จะนำมาใช้ในการดำเนินโครงการดังกล่าวรวมถึงวิธีการแจก เบื้องต้นรัฐบาลระบุถึงแหล่งเงินอาจจะนำมาจากหลายๆ ภาคส่วนด้วยกัน อาทิ การจัดสรรจากงบประมาณรายจ่าย และการกู้เงิน (ล่าสุดหนี้สาธารณะเดือนกรกฏาคมอยู่ที่ 61.7%) สำหรับในส่วนผลต่อการขยายตัวของเศรษฐกิจไทยในปี 2567 ขึ้นอยู่กับว่าการใช้จ่ายนี้จะสามารถหมุนเวียนในระบบเศรษฐกิจไปได้กี่รอบ ซึ่งจากผลการศึกษาของสำนักงบประมาณของรัฐสภา (ปี 2564) พบว่าตัวคูณทางการคลัง (Fiscal Multipliers) ของรายจ่ายเงินโอนสำหรับประชาชนทั่วไปอยู่ที่ 0.947 ต่ำสุดเมื่อเทียบกับการใช้จ่ายภาครัฐในประเภnอื่นๆ เช่น ค่าตอบแทนบุคลากรภาครัฐ (1.871) รายจ่ายเงินโอนสำหรับประชาชนผู้มีรายได้น้อย (1.356) และรายจ่ายเพื่อการลงทุน (1.242) เป็นต้น