จาก Pipeline สู่ Platform: คลื่นแห่งการเปลี่ยนแปลงครั้งใหม่ในธุรกิจชำระเงิน

การปฏิวัติอุตสาหกรรมครั้งที่ 4 ที่กำลังเกิดขึ้นได้นำมาซึ่งความท้าทายที่สำคัญสำหรับสถาบันการเงินในระยะข้างหน้า โดยรูปแบบของระบบการชำระเงินที่ถูกขับเคลื่อนด้วยเทคโนโลยีและนวัตกรรมใหม่ ส่งผลให้ทั่วโลกและไทยต่างกำลังก้าวเข้าสู่ยุคของการชำระเงินทางอิเล็กทรอนิกส์ซึ่งทำให้สถาบันการเงินต้องปรับรูปแบบของธุรกิจไปสู่ Platform business model ความท้าทายครั้งสำคัญนี้ ทำให้การเป็นผู้ให้บริการหลักในระบบการชำระเงินของสถาบันการเงินกำลังถูกสั่นคลอนลงจากการแข่งขันของผู้เล่นใหม่ที่เข้ามาแข่งขันด้วย Platform ทำให้สถาบันการเงินต้องเร่งปรับธุรกิจจากการผลิตในรูปแบบเดิมไปสู่ธุรกิจที่ขับเคลื่อนด้วย Platform ให้อย่างรวดเร็วที่สุดเพื่อคงความสามารถในการแข่งขันเอาไว้

การปฏิวัติอุตสาหกรรมครั้งที่ 4 นำไปสู่รูปแบบใหม่ในระบบการชำระเงินของโลก

“The world is at an inflection point where the effect of these digital technologies will manifest with full force

through automation and making of unprecedented things”

Erik Brynjolfsson and Andrew McAfee (2014)

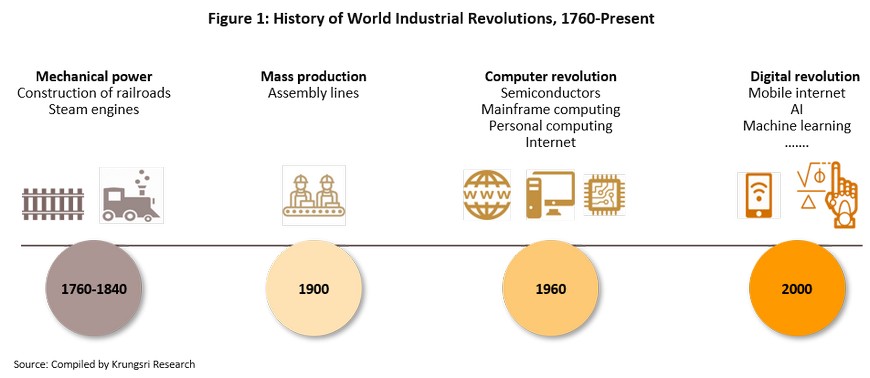

คำกล่าวของ Professor Erik Brynjolfsson และ Dr.Andrew McAfee สะท้อนว่าโลกกำลังอยู่ในจุดเปลี่ยนที่เทคโนโลยีจะนำเราไปสู่สิ่งใหม่ที่ไม่เคยเกิดขึ้นมาก่อน ซึ่งเป็นผลมาจากการพัฒนาทางเทคโนโลยีและนวัตกรรมครั้งใหญ่ในรอบกว่า 200 ปี และเข้าสู่ช่วงของการปฏิวัติอุตสาหกรรมครั้งที่ 4 (The fourth industrial revolution) โดย World Economic Forum ระบุว่าเรากำลังอยู่ในช่วงเวลาแห่งการค้นพบทางวิทยาศาสตร์และเทคโนโลยีครั้งสำคัญ (Technology breakthrough) ที่เกิดขึ้นในอัตราที่รวดเร็วในลักษณะ Exponential growth ส่งผลต่อการเปลี่ยนแปลงในทุกอุตสาหกรรมโดยนำไปสู่รูปแบบใหม่ของการผลิตสินค้าและบริการ (ภาพที่ 1) และนำมาซึ่งโอกาสและความท้าทายครั้งสำคัญต่อทุกอุตสาหกรรมในระยะข้างหน้า [1]

สถาบันการเงินทั่วโลกต่างตื่นตัวเพื่อเตรียมรับกับการเกิดขึ้นของเทคโนโลยีและนวัตกรรมในภาคการเงินที่นำไปสู่การชำระเงินแบบใหม่ ซึ่งทำให้การเปลี่ยนแปลงในสองลักษณะ คือ (1) เทคโนโลยีที่เปลี่ยนแปลงโครงสร้างของระบบชำระเงิน (Disruptive innovation in payment system) จาก Distributed Ledger Technology (DLT) (2) เทคโนโลยีที่เปลี่ยนแปลงระบบชำระเงินบางส่วนโดยสถาบันการเงินยังมีบทบาทอยู่ (Non-disruptive innovation) แต่จะมีผู้เล่นใหม่ที่มิใช่สถาบันการเงินเข้ามามีบทบาทสำคัญมากขึ้นผ่าน Mobile payment รวมถึงช่องทางการชำระเงินรูปแบบใหม่ (New payment gateways) โดยคาดว่าเทคโนโลยีแบบ Non-disruptive innovation จะมีบทบาทสำคัญต่อระบบชำระเงินและส่งผลต่อการเพิ่มขึ้นของการชำระเงินทางอิเล็กทรอนิกส์ (Cashless payment) ในระยะข้างหน้า ขณะที่เทคโนโลยี DLT หรือ Blockchain ยังคงต้องใช้เวลาสักระยะหนึ่งในการพัฒนาระบบชำระเงินให้มีประสิทธิภาพ ปลอดภัย เพื่อรองรับการทำธุรกรรมชำระเงินขนาดใหญ่ที่มีปริมาณมากทั่วโลกได้รวดเร็วเพียงพอและมีสภาพคล่องในระดับสูง [2]

พายุแห่งการเปลี่ยนแปลงที่กำลังก่อตัวขึ้นในภาคการเงินได้เริ่มต้นที่ระบบการชำระเงินอันเป็นเหมือนปราการด่านแรกสุดที่ FinTech จะเข้ามาให้บริการเพื่อเก็บเกี่ยวข้อมูลพฤติกรรมผู้บริโภคทำให้สามารถให้บริการทางการเงินในด้านอื่น ๆ ได้ง่ายขึ้น ดังนั้น การแข่งขันด้วยนวัตกรรมแบบ Non-disruptive payment จึงอาจนำไปสู่การทดแทนบทบาทของสถาบันการเงินได้ในอนาคต การเข้าใจระบบการชำระเงินในบริบทของไทยในช่วงที่ผ่านมาและแนวโน้มของการเปลี่ยนแปลงในระยะข้างหน้าจึงเป็นปัจจัยสำคัญที่ช่วยให้สถาบันการเงินเตรียมรับกับการเปลี่ยนแปลงที่จะเกิดขึ้นได้อย่างเหมาะสมต่อไป

เหลียวหลัง....ระบบชำระเงินไทยในช่วงที่ผ่านมา

หากย้อนกลับไปมองการเปลี่ยนแปลงของภาคการเงินไทยจะพบว่า การเปลี่ยนแปลงที่เกิดขึ้นในภาคการเงินของโลกจากเทคโนโลยีและนวัตกรรมซึ่งนำไปสู่การชำระเงินรูปแบบใหม่ในช่วงไม่กี่ปีที่ผ่านมานี้ เพิ่งเริ่มส่งผลกระทบต่อระบบการชำระเงินของไทยเพียงเล็กน้อย สะท้อนจาก ระดับของเงินสดที่หมุนเวียนในระบบเศรษฐกิจ (Cash in circulation) ของไทยที่ยังทรงอยู่ในระดับสูงที่ 11.6% ของ GDP ในปี 2560 หากวิเคราะห์ปัจจัยสำคัญที่มีผลต่อการเพิ่มขึ้นของการชำระเงินทางอิเล็กทรอนิกส์ จะพบว่าประกอบด้วย (1) การพัฒนาของระบบสถาบันการเงินในประเทศ (2) การพัฒนาทางเทคโนโลยี (3) การผลักดันของภาครัฐ และ (4) การเกิดขึ้นของเทคโนโลยีที่ทำให้ผู้ให้บริการที่มิใช่สถาบันการเงินเข้ามามีบทบาทในระบบชำระเงินมากขึ้น ซึ่งหากขาดปัจจัยใดปัจจัยหนึ่งอาจทำให้การชำระเงินทางอิเล็กทรอนิกส์อย่างแพร่หลายเกิดขึ้นได้ช้าลง สำหรับไทยแม้จะมีการพัฒนาระบบสถาบันการเงินในประเทศที่ดี แต่ปัจจัยการพัฒนาทางเทคโนโลยียังไม่มากเพียงพอที่จะทำให้ผู้บริโภคส่วนใหญ่เกิดความคุ้นชินต่อการชำระเงินด้วยระบบอิเล็กทรอนิกส์ เนื่องจาก

1) การพัฒนาระบบการเงินของสถาบันการเงินยังไม่เอื้อต่อพฤติกรรมการชำระเงินทางอิเล็กทรอนิกส์ของประชาชน โดยแม้ว่าดัชนีชี้วัดการพัฒนาระบบการเงินของไทยจะดีขึ้นต่อเนื่องในช่วงที่ผ่านมา (ภาพที่ 2) และมีผู้ถือบัตรพลาสติกเพื่อชำระเงินทางอิเล็กทรอนิกส์จำนวนมากถึง 53ล้านบัตรในปี 2560 แต่สัดส่วนการชำระเงินด้วยบัตรเดบิตยังอยู่ในระดับต่ำเนื่องจาก (ภาพที่ 3)

- ผู้บริโภคยังนิยมใช้บัตรเดบิตเพื่อการถอนเงินสดมากกว่าการชำระเงินผ่านช่องทางอิเล็กทรอนิกส์ ทั้งนี้ การใช้บัตรเดบิตส่วนใหญ่กลับเป็นไปเพื่อวัตถุประสงค์อื่น ๆ เช่น การใช้เพื่อถอนเงินสดผ่านตู้ ATM

- ผู้บริโภคยังไม่คุ้นชินกับการใช้บัตรเดบิตในชีวิตประจำวันทั่วไปโดยเฉพาะการใช้จ่ายที่มีมูลค่าต่ำ สะท้อนจากมูลค่าการใช้จ่ายเฉลี่ยต่อครั้งผ่านบัตรเดบิตที่เพิ่มขึ้นอย่างต่อเนื่องจาก 76 บาทต่อบัตรต่อเดือนในปี 2553 มาอยู่ที่ 285 บาทต่อบัตรต่อเดือนในปี 2560

- ปริมาณเครื่องรับบัตร (Electronic Funds Transfer at Point of Sales: EFTPOS) ยังมีไม่เพียงพอเทียบกับปริมาณบัตร โดยเฉพาะที่ติดตั้งที่ร้านค้าสำหรับรับชำระค่าสินค้าและบริการ โดยในช่วงที่ผ่านมา มีจำนวนเพียง 474,363 เครื่องในปี 2559 ก่อนที่ภาครัฐจะมีนโยบายเพิ่มจำนวนเครื่องรับบัตร ทำให้เครื่องรับบัตรมีจำนวนเพิ่มขึ้นเป็น 711,221 เครื่องในปี 2560 (ภาพที่ 4 )

2) โครงสร้างพื้นฐานทางเทคโนโลยีและการพัฒนานวัตกรรมของประเทศยังไม่เพียงพอที่จะทำให้ผู้บริโภคคุ้นชินต่อการใช้เทคโนโลยีในชีวิตประจำวัน ทักษะด้านดิจิทัลขั้นพื้นฐานเป็นปัจจัยสำคัญที่ทำให้ผู้บริโภคมีความคุ้นชินกับการใช้เทคโนโลยีซึ่งช่วยผลักดันให้เกิดการใช้เทคโนโลยีในชีวิตประจำวันมากขึ้นรวมทั้งสร้างความเชื่อมั่นต่อการชำระเงินทางอิเล็กทรอนิกส์ ซึ่งในไทยทักษะเหล่านี้ยังอยู่ในระดบค่อนข้างต่ำ โดย WEFได้จัดอันดับความสามารถในการแข่งขันของไทยในการใช้เทคโนโลยีสารสนเทศ (ICT adoption) ให้อยู่ในอันดับที่ 64 จาก 140 ประเทศทั่วโลกในปี 2561นอกจากนี้ พบว่าทักษะด้านดิจิทัล (Digital skill) ของแรงงานซึ่งวัดจากทักษะด้านต่าง ๆ การใช้คอมพิวเตอร์ การเขียน Code ขั้นพื้นฐาน ไทยอยู่ในอันดับที่ 61 ของโลก สะท้อนว่าระดับการพัฒนาทางด้านนวัตกรรมของไทยยังอยู่ในระดับที่ต่ำกว่าการพัฒนาของภาคการเงิน (ภาพที่ 2)

แลหน้า....ระบบชำระเงินไทยในอนาคต

ระบบการชำระเงินของไทยมีแนวโน้มที่จะเข้าสู่การชำระเงินทางอิเล็กทรอนิกส์เพิ่มขึ้นในอนาคตจากปัจจัยสนับสนุนที่สำคัญ คือ นโยบายภาครัฐและการเกิดขึ้นของผู้ให้บริการที่มิใช่สถาบันการเงิน (Non-banks) โดยจากการศึกษาของวิจัยกรุงศรี (อ่านเพิ่มเติมได้จากบทความวิจัยกรุงศรี เรื่อง“ระบบชำระเงินแห่งอนาคต” ที่ https://www.krungsri.com/bank/getmedia/162b0f15-bf2e-4fb0-a384-b38972919b04/RI_13_Payment_TH.aspx) พบว่า ปัจจัยเหล่านี้มีส่วนสำคัญที่ทำให้หลายประเทศในโลกไม่ว่าจะเป็นจีน อินเดีย และแอฟริกาใต้ ต่างเข้าสู่ช่วงของการลดลงของ Cash in circulation ที่รวดเร็วขึ้น (Shorten the stages development) เนื่องจากภาครัฐได้สร้างปัจจัยแวดล้อมที่เอื้อให้ประชาชนคุ้นชินกับการชำระเงินทางอิเล็กทรอนิกส์ผ่านนโยบายด้านการชำระเงินโดยตรงและนโยบายอื่น ๆ เกี่ยวข้อง รวมถึงการเกิดขึ้นของ Non-banks ที่ทำให้เกิดช่องทางในการชำระเงินที่หลากหลายมากขึ้นจึงทำให้พฤติกรรมผู้บริโภคเปลี่ยนแปลงไป ซึ่งสามารถสรุปปัจจัยที่สำคัญสำหรับสถานการณ์ของไทยได้ดังนี้

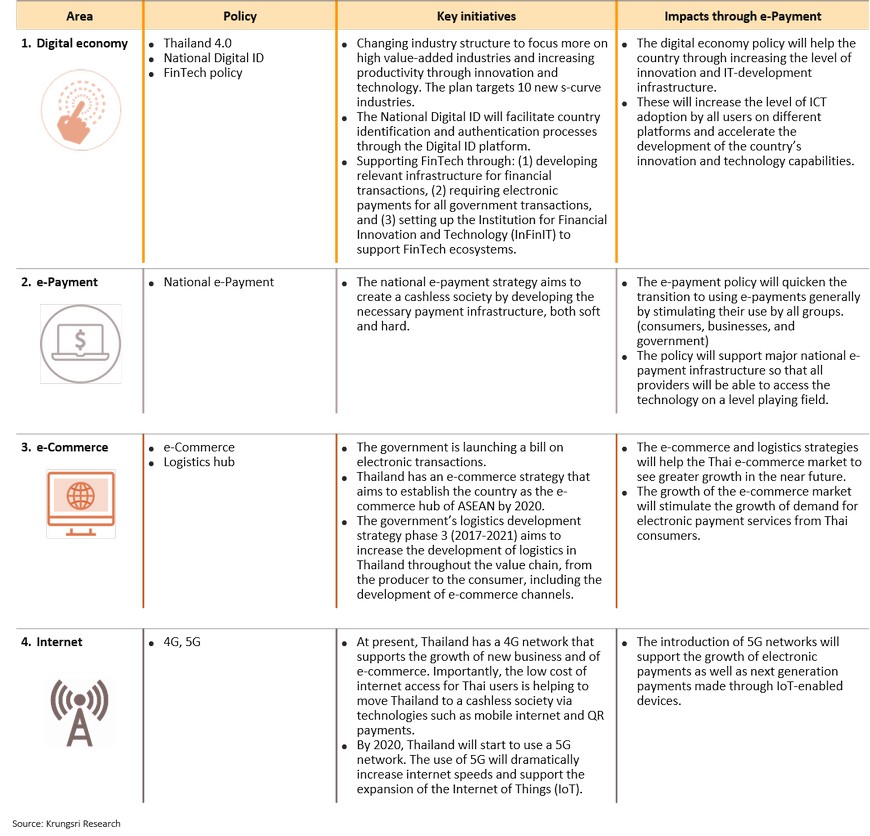

1) นโยบายที่สนับสนุนให้เกิดการชำระเงินทางอิเล็กทรอนิกส์เพิ่มขึ้น ได้แก่ นโยบายด้านเศรษฐกิจดิจิตอล นโยบายส่งเสริมการชำระเงินทางอิเล็กทรอนิกส์ นโยบายส่งเสริมธุรกิจ e-Commerce และ Logistic และการพัฒนาระบบสื่อสารไร้สายแบบ 4G และ 5G (ตารางที่ 1) ซึ่งคาดว่าจะทำให้ผู้บริโภคมีระดับของการใช้เทคโนโลยีในชีวิตประจำวัน (High level of ICT adoption) ที่มากขึ้นได้

- นโยบายเศรษฐกิจ Digital ช่วยสนับสนุนให้เกิดการใช้เทคโนโลยีของประชาชนเพิ่มขึ้นได้ในระยะยาว เนื่องจากได้เตรียมความพร้อมของโครงสร้างพื้นฐานทางเทคโนโลยีและนวัตกรรม ในการยกระดับพัฒนาการทางเศรษฐกิจของประเทศไปสู่ High-value industry ซึ่งระดับการพัฒนาทางเทคโนโลยีและนวัตกรรมนี้เป็นตัวแปรสำคัญที่ช่วยสร้างภาวะแวดล้อมซึ่งเอื้อต่อการปรับใช้เทคโนโลยีในชีวิตประจำวันของผู้บริโภคให้มากขึ้นในลำดับต่อไป

- การพัฒนาโครงสร้างพื้นฐานเกี่ยวกับระบบสื่อสารไร้สายทั้ง 4G และ 5G ทำให้เกิดการเชื่อมโยงของอินเตอร์เน็ตในทุกสรรพสิ่งหรือInternet of Things (IOT) ซึ่งส่งผลให้สิ่งต่าง ๆ ภายใต้ระบบ Sensors เชื่อมต่อกันและเกิดฐานข้อมูลขนาดใหญ่ (Big data) จำนวนมหาศาล อันจะเป็นจุดเปลี่ยนที่สำคัญที่ทำให้สามารถใช้เทคโนโลยีการชำระเงินเชื่อมต่อโดยตรง ณ จุดชำระเงินอย่างเช่น Machine to Machine payment ส่งผลให้ระบบการชำระเงินมีความเป็นอัตโนมัติมากขึ้น

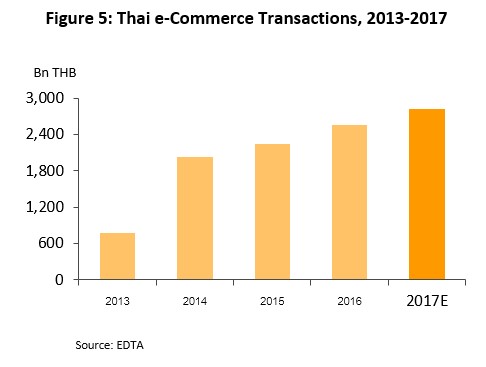

- การเติบโตของธุรกิจ e-Commerce จากการส่งเสริมของภาครัฐทั้งทางตรงและทางอ้อม ช่วยสนับสนุนให้ผู้บริโภคคุ้นชินกับการชำระเงินทางอิเล็กทรอนิกส์มากขึ้น ไม่ว่าจะเป็นความพยายามในการพัฒนาให้ไทยเป็น Hub ของธุรกิจ e-Commerce ใน ASEAN ภายในปี 2563 และการพัฒนาระบบการจัดส่งสินค้าของประเทศ (Logistic policy) รวมถึงการพัฒนาระบบชำระเงินทางอิเล็กทรอนิกส์ ซึ่งนโยบายเหล่านี้จะช่วยสนับสนุนให้ธุรกิจ e-Commerce เติบโตอย่างได้ต่อเนื่องในระยะข้างหน้า จากที่มีมูลค่าทั้งสิ้น 2.8 ล้านล้านบาทในปี 2560 และขยายตัวสูงที่ระดับเฉลี่ย 11.4% YoY ในช่วงระหว่างปี 2557-2560 (ภาพที่ 5)

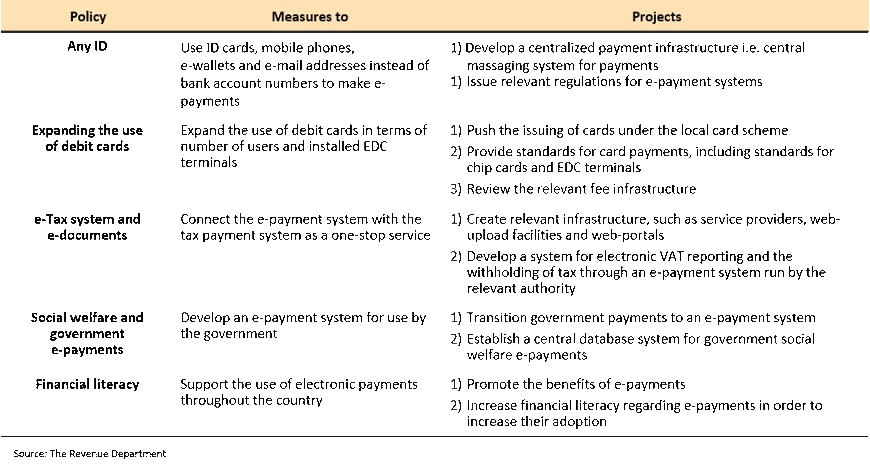

- การพัฒนาระบบการชำระเงินทางอิเล็กทรอนิกส์โดยภาครัฐช่วยยกระดับโครงสร้างพื้นฐานการชำระเงินของประเทศทำให้ผู้เล่นที่เคยมีความแตกต่างทางด้าเทคโนโลยีและเงินทุน สามารถเข้ามาแข่งขันเพื่อให้บริการชำระเงินทางอิเล็กทรอนิกส์ได้ด้วยต้นทุนที่ต่ำลง เนื่องจากมีการพัฒนาระบบกลางในการเชื่อมโยงธุรกรรมระหว่างผู้ให้บริการรายแต่ละราย อาทิ (1) รูปแบบข้อความการชำระเงินพร้อมเพย์ (2) การเพิ่มหรือกระจายเครื่องรับบัตร (POS terminal) ให้ครอบคลุมพื้นที่ห่างไกลและส่งเสริมให้เกิดการใช้ประโยชน์จากเครื่องรับบัตรร่วมกัน (Share POS terminal)(3) การปรับปรุง พ.ร.บ.ระบบการชำระเงิน (Payment system act) ให้มีมาตรฐานสอดคล้องกับสากล (4) การจัดตั้งระบบกลางรองรับการชำระเงินออนไลน์ (Centralized payment gateway) (5) การกำหนดมาตรฐาน QR code (6) การจัดตั้งระบบกลางในการรองรับการเรียกดูและชำระใบแจ้งหนี้ทางอิเล็กทรอนิกส์ (Electronic bill presentment and payment) เป็นต้น (ตารางที่ 2)

Table 1: Government Policy Facilitating Development of e-Payment Ecosystems

Table 2: National e-Payment Policy

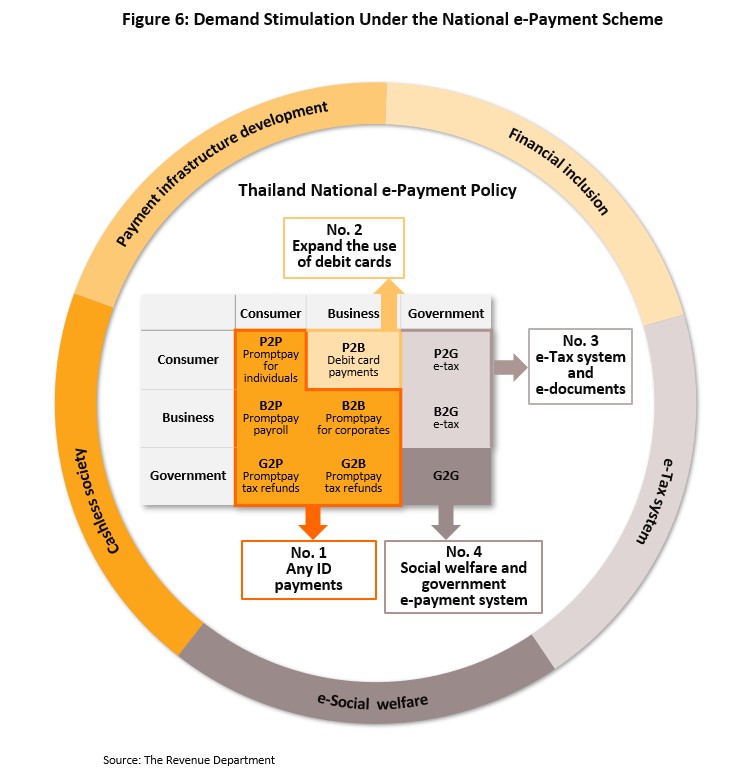

นอกจากนี้ นโยบาย National e-Payment ยังสนับสนุนให้เกิดการใช้บัตรเดบิตทั้งด้านผู้ใช้บัตรและผู้ออกบัตร ส่งผลให้มีจำนวนเครื่องรับบัตรเดบิตเพิ่มสูงขึ้นจาก 474,363 บัตรในปี 2559 เป็น 711,211 แสนบัตรในปี 2560 โดยภาครัฐมีนโยบายกระตุ้นการใช้จ่ายผ่านบัตรที่สำคัญ คือ การลดค่าธรรมเนียมสำหรับร้านค้า โครงการแจกโชคจากการใช้บัตรเดบิตซึ่งมีวงเงิน 84 ล้านบาท และตลอดระยะเวลาที่มีการส่งเสริมผ่านโครงการดังกล่าวทำให้ปริมาณการทำธุรกรรมทางการเงินผ่านบัตรเดบิตขยายตัวถึง 38.3% ในช่วงระหว่างเดือนพฤษภาคม 2560ถึงเดือนเมษายน 2561

ทั้งนี้ นโยบาย National e-Payment ซึ่งดำเนินการต่อเนื่องมาตั้งแต่ปี 2559 เป็นปัจจัยสำคัญที่ช่วยผลักดันให้เกิดการชำระเงินทางอิเล็กทรอนิกส์ของประเทศได้ในระยะยาว เนื่องจากส่งเสริมให้เกิดการชำระเงินทางอิเล็กทรอนิกส์ตลอด Value chain ได้แก่ ผู้บริโภครายย่อย ภาคธุรกิจ และภาครัฐ ผ่านโครงการต่าง ๆ เช่น การโอนเงินผ่าน Any ID ซึ่งทำให้ผู้ใช้สามารถโอนเงินผ่านเบอร์โทรศัพท์มือถือบัตรประชาชน และมีโครงการจะขยายไปยังหมายเลข e-Wallet และe-mail Address และการชำระบิลข้ามธนาคาร (Cross bank billpayment) นอกจากนี้ ภาครัฐยังได้สนับสนุนให้มีการใช้บัตรเดบิตเพิ่มขึ้นผ่านโครงการใช้บัตรสวัสดิการสำหรับผู้มีรายได้น้อย (ภาพที่ 6) โดยเฉพาะผู้ที่อยู่ในพื้นที่ห่างไกล ในขณะเดียวกัน ธนาคารพาณิชย์ได้ทยอยเปลี่ยนบัตรเป็นแบบชิปการ์ดแทนบัตรแบบแถบแม่เหล็กภายในปี 2562 รวมถึงการพัฒนามาตรฐานที่เกี่ยวข้อง เช่น มาตรฐานชิปการ์ดและเครื่องรับบัตร ซึ่งจะช่วยให้การชำระเงินทางอิเล็กทรอนิกส์ในชีวิตประจำวันที่เพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะธุรกรรมรายย่อยที่มีมูลค่าไม่มากนักซึ่งโดยทั่วไปผู้บริโภคนิยมชำระด้วยเงินสด

2) การเพิ่มขึ้นของบริการชำระเงินทางอิเล็กทรอนิกส์จากNon-banks ทั้งกลุ่ม Startups และผู้ให้บริการที่เป็นบริษัทเทคโนโลยี รวมถึงผู้ให้บริการธุรกิจโทรคมนาคม ซึ่งพบว่า FinTech Startups มักเข้ามาให้บริการเป็น Payment gatewaysเชื่อมโยงการชำระเงินผ่าน Providers รายต่าง ๆ ในที่เดียว หรือให้บริการ e-Wallet สำหรับการซื้อสินค้า การจ่ายค่าสาธารณูปโภค รวมทั้งการเป็น Payment gateways สำหรับการชำระเงินผ่าน Social media เป็นต้น ในขณะเดียวกัน มีผู้เล่นซึ่งเป็นผู้ให้บริการในอุตสาหกรรมอื่นที่เข้ามาให้บริการชำระเงินผ่าน e-Wallet เช่นค่ายโทรศัพท์มือถือทรู ดีแทค และ AIS รวมถึงผู้ให้บริการค้าปลีก เช่น เซ็นทรัล ซึ่งในกลุ่มนี้อาจได้เปรียบกว่า Startups เนื่องจากมีฐานลูกค้าจำนวนมากอยู่แล้ว (ภาพที่ 7)

3) พฤติกรรมของผู้บริโภคที่เอื้อต่อการชำระเงินทางอิเล็กทรอนิกส์มากขึ้น

ได้แก่ การใช้อินเทอร์เน็ตทางโทรศัพท์มือถือ และการซื้อสินค้าออนไลน์ และการชำระเงินทางอิเล็กทรอนิกส์ผ่านทางโทรศัพท์มือถือ

- การเพิ่มขึ้นของการใช้โทรศัพท์มือถือจากข้อมูลของ ICT Development Index พบว่าไทยมีอัตราการใช้โทรศัพท์มือถือต่อประชากร 100 คน สูงขึ้นอย่างต่อเนื่อง ซึ่งเป็นระดับที่สูงกว่าค่าเฉลี่ยของโลกและประเทศกำลังพัฒนา โดยไทยมีค่าดังกล่าวสูงกว่าค่าเฉลี่ยสำหรับประเทศกำลังพัฒนามาตั้งแต่ปี 2555 (ภาพที่ 8) รวมถึงมีระดับการใช้อินเทอร์เน็ตทางโทรศัพท์มือถือ (Active mobile-broadband subscriptions per 100 inhabitants) สูงกว่าค่าเฉลี่ยของประเทศที่พัฒนาแล้วเช่นเดียวกัน (ภาพที่ 9)

- ความนิยมซื้อสินค้าผ่านทางช่องทางออนไลน์ของผู้บริโภคไทยเพิ่มขึ้นสะท้อนจากธุรกิจ e-Commerce ที่เติบโตเฉลี่ย 49.8% YoY ในช่วงระหว่างปี 2557-2560 (ภาพที่ 5) ส่วนหนึ่งเป็นผลมาจากการเติบโตของการขายสินค้าออนไลน์และการเข้าถึงอินเทอร์เน็ตของคนไทยที่เพิ่มขึ้น นอกจากนี้ จากข้อมูลในปี 2559 ยังสะท้อนว่าไทยมีมูลค่าธุรกรรม e-Commerce แบบ B2C (Business to Consumer) ต่อจำนวนประชากรสูงเป็นอันดับ 3 เมื่อเทียบกับประเทศอื่นในภูมิภาคอาเซียนรองจากสิงคโปร์ และมาเลเซีย ตามลำดับ(ภาพที่ 10)

- การชำระเงินทางอิเล็กทรอนิกส์ผ่านโทรศัพท์มือถือเพิ่มขึ้นอย่างต่อเนื่องในช่วง 4-5 ปีที่ผ่านมา โดยเติบโตเฉลี่ย 86.5% YoY ในช่วงระหว่างปี 2557-2560 โดยแม้ว่าการชำระเงินผ่านทาง Internet banking จะเติบโตลดลงในปี 2560 แต่ความนิยมในการการชำระเงินทางผ่านทางโทรศัพท์มือถือยังคงเพิ่มขึ้นอย่างต่อเนื่อง (ภาพที่ 11)

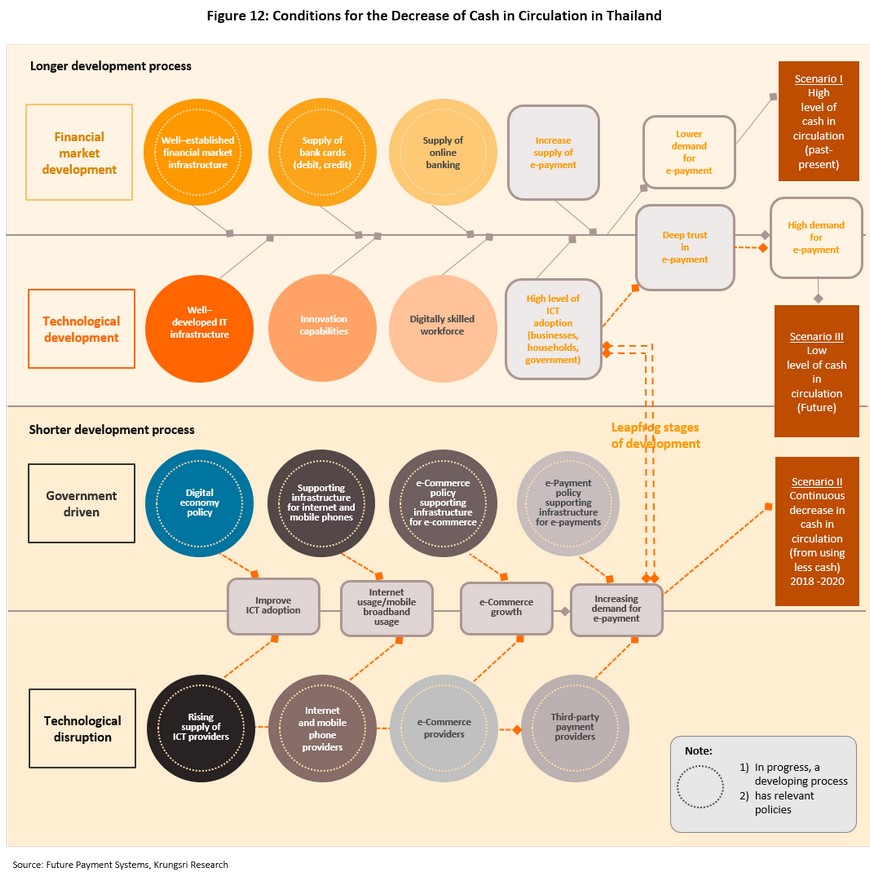

จากปัจจัยดังกล่าว วิจัยกรุงศรีจึงประเมินว่าระบบชำระเงินของไทยกำลังเข้าสู่ช่วงของการเปลี่ยนผ่านไปสู่การชำระเงินทางอิเล็กทรอนิกส์เพิ่มขึ้นและส่งผลให้การใช้เงินสดในระบบเศรษฐกิจลดลงอย่างต่อเนื่องในระยะ 1-3 ปีข้างหน้า (ภาพที่ 12: Scenario II) โดยจะใช้เวลาที่สั้นลงในการพัฒนาเข้าสู่ระดับดังกล่าว เมื่อเทียบกับระยะเวลาที่เคยเกิดขึ้นในประเทศที่พัฒนาแล้วในอดีต ปัจจัยสนับสนุนที่สำคัญ คือ นโยบายต่าง ๆ ของภาครัฐทั้งทางตรงและทางอ้อม ประกอบกับการเกิดขึ้นของผู้ให้บริการที่มิใช่สถาบันการเงินที่ก้าวขึ้นมามีบทบาทในระบบชำระเงินของไทย

นอกจากนี้ การเกิดขึ้นของผู้ให้บริการใหม่ที่มิใช่สถาบันการเงินและธุรกิจ e-Commerce จะสนับสนุนให้เกิดพฤติกรรมที่คุ้นชินกับการชำระเงินทางอิเล็กทรอนิกส์รวดเร็วขึ้น จึงมีความเป็นไปได้ที่ไทยจะสามารถข้ามขั้นตอนของการพัฒนาไปสู่การลดลงของการใช้เงินสดในระบบเศรษฐกิจได้อย่างรวดเร็วและทำให้ผู้บริโภคมีความเชื่อมั่นต่อการชำระเงินทางอิเล็กทรอนิกส์เพิ่มขึ้นในระยะข้างหน้า ก่อนที่เงินสดที่หมุนเวียนในระบบเศรษฐกิจจะลดลงสู่ระดับต่ำในลำดับต่อไป (ภาพที่ 12: Scenario III)

สถานการณ์ดังกล่าวจะทำให้เกิดการแข่งขันระหว่างผู้ให้บริการทางการเงินเพื่อให้บริการชำระเงินทางอิเล็กทรอนิกส์รุนแรงมากขึ้นในอนาคต ซึ่งการที่ระบบสถาบันการเงินไทยมีระดับการพัฒนาพื้นฐานที่ดี คาดว่าจะช่วยให้สถาบันการเงินมีเวลามากขึ้นในการปรับตัวและคงบทบาทในการเป็นผู้นำในตลาดการชำระเงินได้ต่อไปได้อีกระยะหนึ่ง แต่ในท้ายที่สุดแล้ว ผู้ที่จะสามารถรักษาความสามารถในการแข่งขันในธุรกิจชำระเงินได้ในอนาคต จะต้องเป็นผู้ที่เข้าใจถึงบริบทของสถานการณ์การแข่งขันที่เปลี่ยนแปลงไปจากผลของ Disruptive technology

ก้าวเข้าสู่ระบบชำระเงินรูปแบบใหม่ในโลกที่กำลังเปลี่ยนแปลง

จากภาพรวมของสถานการณ์ระบบการชำระเงินไทยที่จะขับเคลื่อนด้วยบริการชำระเงินทางอิเล็กทรอนิกส์มากขึ้นในอนาคตทำให้สถาบันการเงินไทยเริ่มตื่นตัวและพัฒนาระบบชำระเงินทางอิเล็กทรอนิกส์ในรูปแบบต่าง ๆ โดยสถาบันการเงินส่วนใหญ่ได้ร่วมเป็นพันธมิตรกับผู้ให้บริการที่เป็น FinTech startups ที่มีศักยภาพเพื่อพัฒนาระบบชำระเงินในขณะที่ผู้ให้บริการด้านโทรคมนาคม (Telcos) และบริษัทเทคโนโลยี (Technology company) ได้ขยายฐานลูกค้าเข้ามาให้บริการด้านการชำระเงินอย่างรวดเร็วผ่าน Mobile application

แนวโน้มการเติบโตอย่างรวดเร็วของการชำระเงินผ่านทางโทรศัพท์มือถือส่งผลให้การแข่งขันในระบบสถาบันการเงินไทยเคลื่อนย้ายจากการแข่งขันด้วยรูปแบบธุรกิจแบบเดิมไปสู่การแข่งขันที่ขับเคลื่อนด้วยแพลทฟอร์ม (Platform economy) ซึ่งมีศักยภาพท้าทายการดำรงอยู่ของทุกธุรกิจ ดังนั้น การเข้าใจโลกใหม่ของธุรกิจที่ขับเคลื่อนด้วย Platform อย่างลึกซึ้งจึงมีความสำคัญอย่างยิ่งสำหรับการแข่งขันของระบบชำระเงินในอนาคต

1) ความแตกต่างระหว่างธุรกิจแบบ ”Pipeline และ Platform”

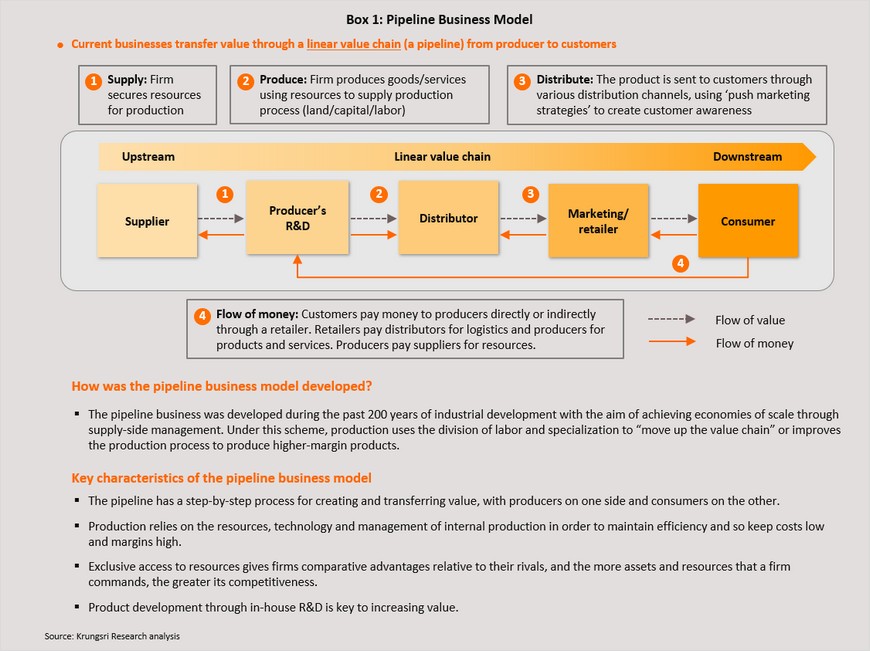

ในช่วงศตวรรษที่ 20 รูปแบบธุรกิจส่วนใหญ่ที่เกิดขึ้นมีรากฐานมาจากยุคปฏิวัติอุตสาหกรรมครั้งที่ 1 ซึ่งเป็นพื้นฐานของการผลิตในรูปแบบของ Pipeline business model ที่ความสามารถในการแข่งขันจะถูกกำหนดโดยการผลิตที่มี “Supply side economy of scale” หรือการเพิ่มประสิทธิภาพในการผลิตเพื่อลดต้นทุนต่อหน่วยของการผลิตจากการผลิตในปริมาณมาก ดังนั้นธุรกิจที่มีขนาดใหญ่จึงมีความได้เปรียบด้านต้นทุนและยากที่คู่แข่งจะเข้ามาแข่งขันได้

ในขณะที่ Technology Disruption ที่เกิดขึ้นในศตวรรษที่ 21 เทคโนโลยีมีบทบาทสำคัญอย่างยิ่งในการปฏิวัติองค์กร และหนึ่งในการเปลี่ยนแปลงที่สำคัญที่กระทบต่อรูปแบบของการผลิตเดิม คือ การเกิดขึ้นของ Platform economy ที่สร้างเครือข่าย (Network) เชื่อมโยงระหว่างผู้ที่อยู่ใน Platform และนำไปสู่ “Demand side economy of scale” ที่การประหยัดต่อขนาดเกิดขึ้นจากการมี Network externality ซึ่ง Demand สำหรับสินค้าและบริการจะเติบโตจากการที่มีผู้ซื้อหรือใช้งานเพิ่มขึ้น และ Network มีขนาดใหญ่จะทำให้เกิดการสร้างมูลค่าเพิ่มภายใน Platform มากขึ้น โดย Network ที่มีขนาดใหญ่นี้เอง เป็นความได้เปรียบที่สำคัญสำหรับธุรกิจซึ่งยากที่คู่แข่งจะเข้ามาแข่งขันได้

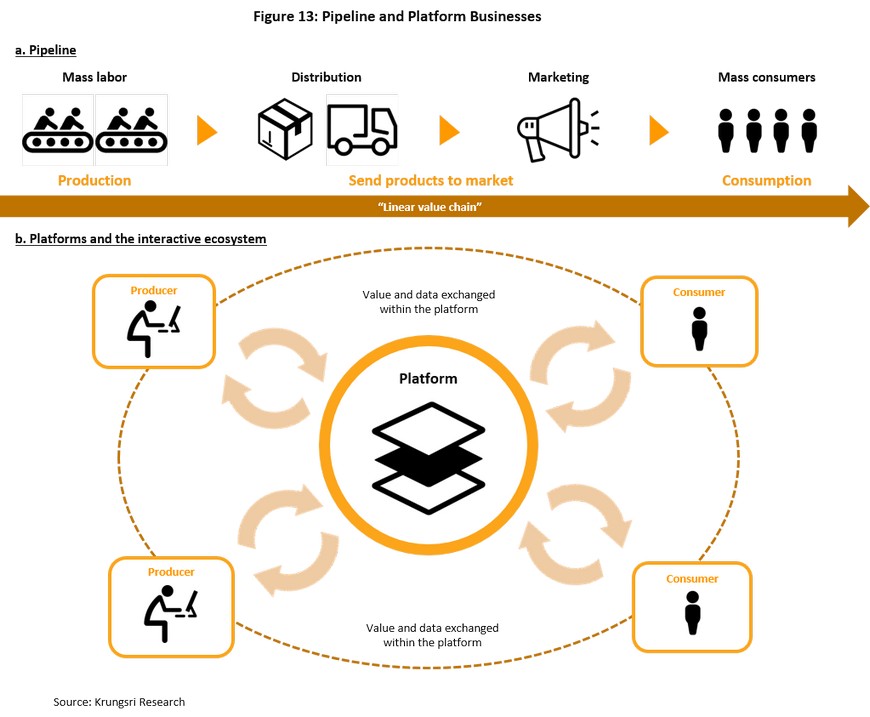

ความแตกต่างที่สำคัญระหว่าง Pipeline business model และ Platform business model คือ การเกิดขึ้นของมูลค่าเพิ่มในห่วงโซ่การผลิต (Value creation) ใน Pipeline จะเกิดขึ้นในลักษณะเป็นเส้นตรง (Linear value chain) ตั้งแต่การสร้างและส่งมอบสินค้าและบริการไปยังผู้บริโภค ซึ่งทำให้เกิดมูลค่าเพิ่มขึ้นจากผู้ผลิตไปยังปลายทางของห่วงโซ่การผลิต ในขณะที่มูลค่าเพิ่มที่เกิดขึ้นใน Platform นั้นมีความซับซ้อน (Value matrix) เนื่องจากในการสร้างมูลค่าเพิ่มภายใน Platform อาจมากจากผู้ผลิตและผู้บริโภค เนื่องจากผู้ผลิตภายใน Platform จะสามารถกลายเป็นผู้บริโภคได้ในเวลาเดียวกัน และสามารถสร้างปฏิสัมพันธ์กันภายใต้ Platform ได้หลากหลายรูปแบบตามลักษณะเฉพาะของ Platform นั้น ส่งผลให้การสร้างมูลค่าเพิ่มเกิดได้หลายทิศทางมากกว่ามีลักษณะเป็นเส้นตรง (ภาพที่ 13)

จะเห็นได้ว่าการผลิตในรูปแบบเดิมหรือ Pipeline business model นั้น การสร้างมูลค่าเพิ่มจะกระทำได้ผ่านการผลิตสินค้าในแต่ละขั้นตอนของ Value chain จากต้นน้ำสู่ปลายน้ำ ซึ่งหลักการที่สำคัญที่จะสร้างความสามารถในการแข่งขัน คือ การทำให้การผลิตตลอดห่วงโซ่มูลค่า (Value chain) เกิดประสิทธิภาพสูงสุดซึ่งจะมาจาก (1) การเข้าครอบครองทรัพยากรที่เป็นปัจจัยการผลิตที่คู่แข่งไม่มี จึงป้องกันคู่แข่งให้เข้ามาสู่ตลาดได้ยากขึ้น (2) การลดต้นทุนในการผลิตต่อหน่วยจากการประหยัดต่อขนาด (Economy of scale) และการมีขนาดการผลิตที่มีขนาดใหญ่ และ (3) การเพิ่มประสิทธิภาพจากการผลิตในตลอดกระบวนการผลิตเป็นปัจจัยสำคัญที่ทำให้ต้นทุนการผลิตลดลงและผู้ผลิตมีผลกำไรเพิ่มขึ้นโดยผู้ผลิตสามารถควบคุมการผลิตตลอดห่วงโซ่มูลค่าได้ทั้งหมด หากต้องการผลิตเพิ่มเพื่อให้ได้ผลกำไรเพิ่มสามารถทำได้โดยการเพิ่มปัจจัยการผลิต หรือปรับปรุงเทคโนโลยีในการผลิต (กล่องที่ 1)

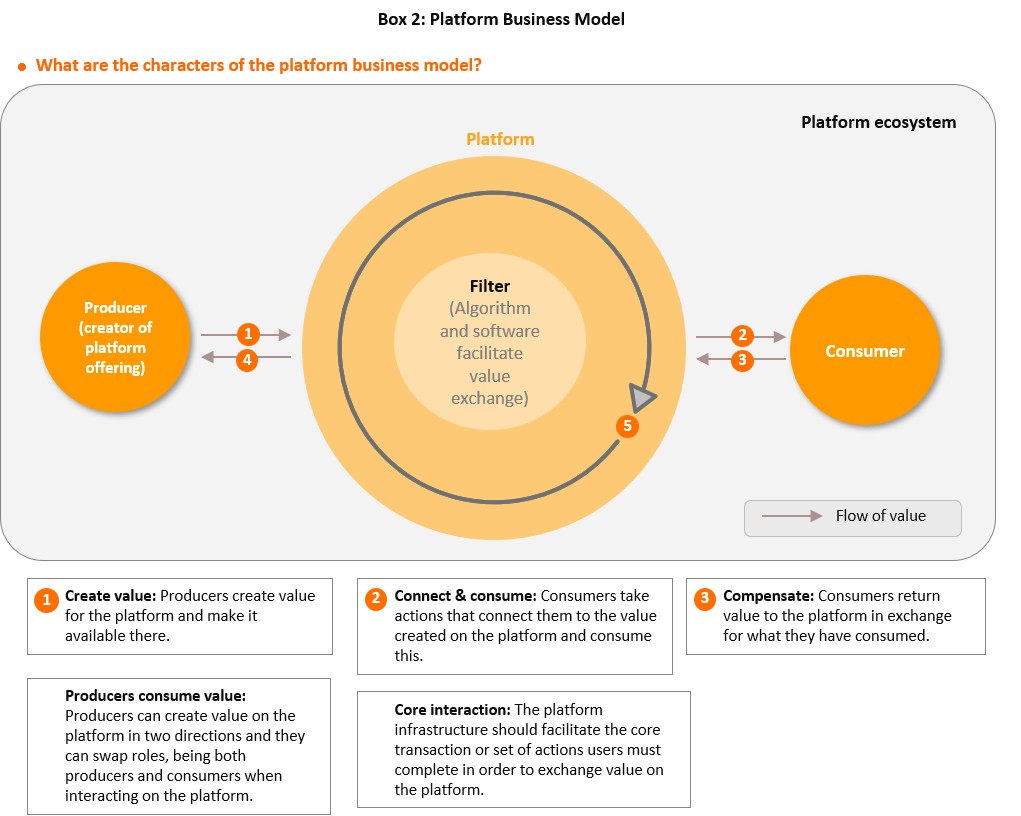

ในขณะที่การผลิตที่เกิดขึ้นใน Platform จะมีโครงสร้างพื้นฐานที่แตกต่างกับ Pipeline อย่างสิ้นเชิง เนื่องจากในระบบนิเวศ (Ecosystem) ของการผลิตในเศรษฐกิจแบบ Platform นั้น หัวใจสำคัญ คือ การสนับสนุนปฏิสัมพันธ์หลัก (Core interaction) หรือ กิจกรรมที่เป็นวัตถุประสงค์หลักของ Platform ซึ่งจะก่อให้เกิดการแลกเปลี่ยนคุณค่า (Value unit) ระหว่างผู้ที่อยู่ใน Platform โดยอาจเป็นระหว่างผู้ผลิตและผู้บริโภค หรือระหว่างผู้บริโภคด้วยกัน โดย Platform มีหน้าที่สำคัญในการอำนวยความสะดวกให้การแลกเปลี่ยน Value unit นั้นเกิดขึ้นอย่างราบรื่น ทำให้ผู้ที่อยู่ใน Platform เกิดความสนใจที่จะสร้าง Core interaction ร่วมกันต่อไป รวมถึงทำหน้าที่ให้เกิดการจับคู่ระหว่างผู้ผลิตและผู้บริโภคที่ทำให้เกิดความพอใจสูงสุดโดยทั้งผู้ผลิตและผู้บริโภครู้สึกได้รับประโยชน์จากการมีปฏิสัมพันธ์ผ่าน Platform

How was the platform business model developed?

- The platform is a new business model that uses technology to connect people, organizations, and resources in an interactive ecosystem in which an amazing amount of value can be created and exchanged. (Platform Revolution, 2016) Digital technology has empowered platforms to grow exponentially and to reduce barriers to users, who can connect and participate on the platform.

Key characteristics of the platform business model

- The platform provides consumers and producers with tools to help them to easily connect and to encourage more valuable exchanges through the platform with best matches between users.

- The ‘network effect’ is the main source of value creation and comparative advantage for platform businesses. The power of platforms stems from the fact that an increase in the number of users on a platform will attract greater numbers to it.

- Platforms do not function like the linear assembly lines by which pipeline businesses create value. Platforms rely on humans to drive the exchange, so these are constantly changing and evolving rather than being static processes that rely on exact inputs and outputs for production.

เราสามารถแบ่งรูปแบบของ Platform business model ได้เป็น 4 ประเภทคือ (1) Transactional platforms เป็น Platform ที่ทำหน้าที่เป็นตัวกลางสำหรับอำนวยความสะดวกในการแลกเปลี่ยนธุรกรรมระหว่าง Users ต่าง ๆ เช่น PayPal และ Uber (2) Innovation platforms เป็น Platform ที่ทำหน้าที่เป็นฐานของ Platform อื่น ๆ เช่น Microsoft ซึ่งส่วนใหญ่จะเป็น Technology ที่มาเสริมการให้บริการของ Platform (3) Integrated platforms เป็น Platform ที่ให้บริการเป็นตัวกลางในธุรกรรมและขณะเดียวกันก็ให้บริการเป็น Innovation platform ด้วย เช่น Apple Facebook และ Alibaba (4) Investment platforms ให้บริการบริการ Portfolio สำหรับการลงทุน เป็นต้น (กล่องที่ 2)

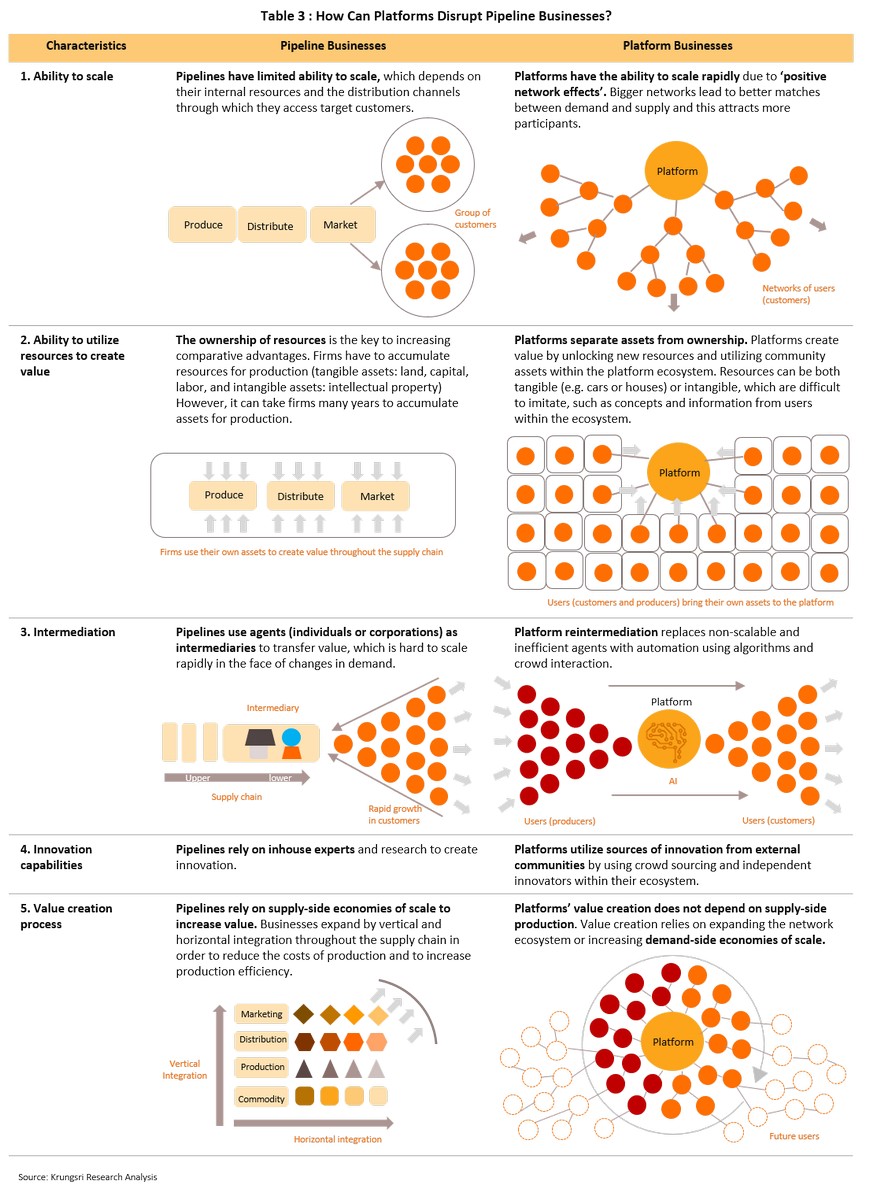

มีคำกล่าวว่า เมื่อไรก็ตามที่ธุรกิจแบบ Pipeline ต้องแข่งกับธุรกิจ Platform แล้ว Platform จะชนะเสมอ โดยเห็นได้จากบริษัทขนาดใหญ่ที่ก้าวขึ้นมาเป็นบริษัทชั้นนำของโลกได้อย่างรวดเร็วในช่วงไม่กี่ปีที่ผ่านมา ส่วนใหญ่ล้วนมีพื้นฐานของธุรกิจแบบ Platform แทบทั้งสิ้น ทั้งนี้ เนื่องจาก Platform แตกต่างจากการผลิตแบบ Pipeline เนื่องจากสามารถลดข้อจำกัดสำคัญของการผลิตแบบเดิมลงได้หลายประการ (ตารางที่ 3) ดังนี้

- ความสามารถในการเติบโตได้อย่างรวดเร็ว (Ability to scale) ธุรกิจในรูปแบบของ Platform จะมีความได้เปรียบเมื่อเทียบกับธุรกิจแบบ Pipeline ในการเข้าถึงผู้บริโภคโดยอาศัยการเติบโตจากความสัมพันธ์ในรูปแบบของ “Network effect” ซึ่งเชื่อมโยงระหว่างผู้ซื้อผ่านความสัมพันธ์ในเครือข่ายของตนทำให้เกิดความต้องการเข้าสู่ Platform ด้วยตนเอง ซึ่ง Parker, Alstyne และ Choudary (2559) เปรียบเทียบ Network effect ไว้กับการใช้โทรศัพท์ว่า “การมีโทรศัพท์หนึ่งเครื่องอาจไม่สร้างคุณค่าใด ๆ ให้กับผู้ครอบครอง แต่เมื่อมีการเชื่อมโยงเครือข่ายโทรศัพท์ 2 เครื่องขึ้นไปคุณค่าของโทรศัพท์ก็จะเพิ่มขึ้น และยิ่งมีจำนวนผู้ใช้บริการโทรศัพท์มากขึ้นเท่าไร การใช้โทรศัพท์ภายในเครือข่ายจะสร้างคุณค่ามากขึ้นทวีคูณและจะดึงดูดให้คนอื่น ๆ ต้องเข้ามาสู่ Platform ในที่สุด” ทั้งนี้ การเกิดขึ้นของ Network effect จะทำให้การเข้ามาสู่ Platform ของผู้บริโภคดำรงอยู่ในระยะยาวมากกว่าการเข้ามาเพียงชั่วครั้งชั่วคราว และสามารถเข้าถึงผู้บริโภคนับล้านได้ในระยะเวลาอันสั้นแม้อยู่ในพื้นที่ห่างไกล เช่น ในกรณีของ Facebook ที่ผู้บริโภครายใหม่จะเข้าสู่ Platform จากการที่มีกลุ่มเพื่อนจำนวนมากเป็นส่วนหนึ่งใน Platform และดึงดูดให้ผู้บริโภคต้องเข้าสู่ Platform โดยปริยาย ในขณะที่ ธุรกิจในรูปแบบเดิมการเข้าถึงผู้บริโภคจะมีข้อจำกัดเนื่องจากมักอาศัยโครงสร้างพื้นฐานทางกายภาพ เช่น การใช้โฆษณาผ่านสื่อแบบเก่า การอาศัยทำเลที่ตั้งที่ได้เปรียบเพื่อกระจายสินค้าและบริการ จึงมีความสามารถเข้าถึงผู้บริโภคได้จำกัดกว่าการขยายฐานลูกค้าผ่าน Network effect

- ความมีประสิทธิภาพในการใช้ทรัพยากรในการผลิต (Ability to utilize resource to create value) Platform สามารถขจัดข้อจำกัดในการขยายธุรกิจที่ต้องอาศัยการสะสมทุน (Capital accumulation) เป็นเวลานาน ซึ่งเป็นความได้เปรียบในการผลิตในรูปแบบเดิม (Pipeline) เนื่องจากธุรกิจที่ครอบครองปัจจัยการผลิตจำนวนมากย่อมสามารถลดต้นทุนในการผลิตต่อหน่วยลงได้ ในขณะที่ธุรกิจแบบ Platform ทำให้สามารถใช้ทรัพยากรการผลิตที่เป็นของผู้ที่อยู่ใน Ecosystem (ผู้ผลิตและผู้บริโภค) แทนที่จะใช้เฉพาะปัจจัยของธุรกิจเองเพียงอย่างเดียว โดยอาศัยหลักการของเศรษฐกิจแบบปันส่วน (Sharing economy) ทำให้เกิดใช้ทรัพยากรหรือปัจจัยการผลิตได้อย่างเต็มศักยภาพ เช่น ธุรกิจโรงแรมให้เช่าอย่าง Airbnb ที่ผู้ให้บริการห้องพักอาจเป็นลูกค้าในที่ปล่อยให้เช่าห้องพักในเวลาเดียวกัน ดังนั้น Platform จึงสามารถเติบโตได้อย่างรวดเร็วโดยไร้ข้อจำกัดด้าน Supply เนื่องจากไม่ถูกจำกัดด้วยการสะสมทุน ซึ่งในอดีตทำให้ทำให้ธุรกิจขนาดใหญ่ต้องใช้เวลานานหลายปีในการสะสมทุนเพื่อเติบโต

- ความมีประสิทธิภาพในฐานะที่เป็นตัวกลางเชื่อมโยงระหว่างผู้ผลิตและผู้บริโภค (Intermediation) ธุรกิจแบบ Platform สามารถเชื่อมโยงผู้บริโภคได้โดยตรงโดยไม่จำเป็นต้องผ่านตัวกลางในการตัดสินใจและสั่งการ ซึ่งบางครั้งจะไม่ทันต่อความต้องการของผู้บริโภคที่เพิ่มขึ้น (Increased demand) Platform สามารถบริหารจัดการโดยใช้ข้อมูลขนาดใหญ่ที่รวบรวมจากกิจกรรมของผู้บริโภคและผู้ผลิตใน Platform และวิเคราะห์และประมวลผลด้วย Algorithm ซึ่งมีประสิทธิภาพและมีความรวดเร็ว ทำให้เกิดการตอบสนองต่อความต้องการของผู้บริโภคได้ดีขึ้นแบบ Real time

- ความสามารถในการพัฒนานวัตกรรม (Innovation capability) ในการพัฒนานวัตกรรมต่าง ๆ ในอดีตจะอาศัยการพัฒนานวัตกรรมโดยอาศัยหน่วยงานภายในองค์กร ในขณะที่ Platform สามารถเชื่อมต่อและพัฒนานวัตกรรมโดย Users ภายใน Ecosystem

- การสร้างมูลค่าเพิ่ม (Value creation process) โดยปกติธุรกิจรูปแบบเดิมจะอาศัยการขยายในแนวตั้ง (Vertical integration) โดยขยายการผลิตไปใน Value chain ทั้ง Backward integration และ Forward integration จากต้นน้ำถึงปลายน้ำ หรือการขยายการผลิตในแนวนอน (Horizontal integration) หรือ การขยายไปผลิตในแต่ละขั้นของ Value chain ให้มีความหลากหลายขึ้น ทั้งนี้เพื่อทำให้เกิด Supply economy of scale ตัวอย่างเช่น การขยายไปผลิตสินค้าที่เป็นวัตถุดิบเองแทนการซื้อจาก Supplier หรือการซื้อธุรกิจ Logistic เพื่อลดต้นทุนค่าขนส่ง ในขณะที่ธุรกิจ Platform จะสร้างมูลค่าเพิ่มจะเป็นการเชื่อมโยงทั้ง Value chain โดยอาศัยข้อมูลที่เกิดขึ้นใน Platform และสร้างมูลค่าจากการผลิตที่มีการนำข้อมูลที่เกิดขึ้นมาขับเคลื่อนและสร้างการเติบโตจากด้าน Demand

ธุรกิจที่มีโอกาสถูก Disrupt จากการผลิตแบบ Platform มีลักษณะสำคัญ คือ (1) ธุรกิจที่เป็น Information intensive industry (2) ธุรกิจที่อาศัยตัวกลางที่มีข้อจำกัดในการเติบโตเมื่อเทียบกับความต้องการของผู้บริโภคที่เติบโตได้อย่างรวดเร็วจากระดับของพัฒนาของเทคโนโลยีในปัจจุบัน (3) ธุรกิจที่มีHighly fragment industry (4) ธุรกิจที่มี Asymmetric information อย่างไรก็ตาม ธุรกิจที่การ Disrupt อาจต้องใช้เวลามากกว่ากลุ่มแรก คือ ธุรกิจที่มีการกำกับดูแลอย่างเข้มงวด เช่น ธุรกิจการเงิน หรือ ธุรกิจที่ยังต้องอาศัยทรัพยากรการผลิตเข้มข้น เช่น เหมืองแร่ อย่างไรก็ตาม การเกิดขึ้นของ Platform ทำให้เส้นแบ่งที่เคยเป็นอุปสรรคที่แยกระหว่างแต่ละอุตสาหกรรมนั้นค่อย ๆ หายไป ทำให้การแข่งขันระหว่างอุตสาหกรรมที่อยู่คนละภาคการผลิตเกิดขึ้นได้ง่ายขึ้น นอกจากนี้ การที่ธุรกิจการเงินเป็น Information intensive industry ที่มีการกำกับดูแลอย่างเข้มงวด จึงมีแนวโน้มที่จะถูกทดแทนด้วย Platform business ได้ง่ายและคู่แข่งที่น่ากลัวของสถาบันการเงินจึงเป็นธุรกิจอื่นที่มีข้อมูลของลูกค้าในด้านต่าง ๆ ที่เกิดขึ้นภายใน Platform จำนวนมหาศาลนั่นเอง

2) ถอดบทเรียนจาก Alipay : แพลตฟอร์มด้านระบบการชำระเงินที่ประสบความสำเร็จในระดับโลก

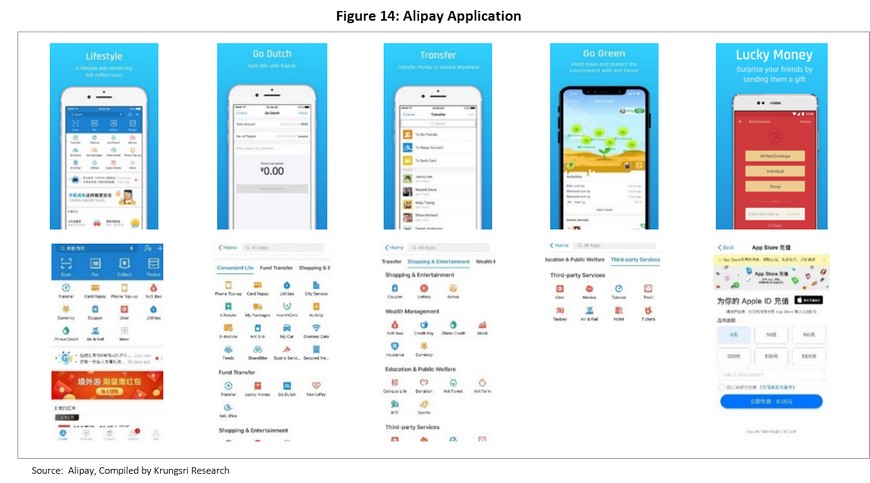

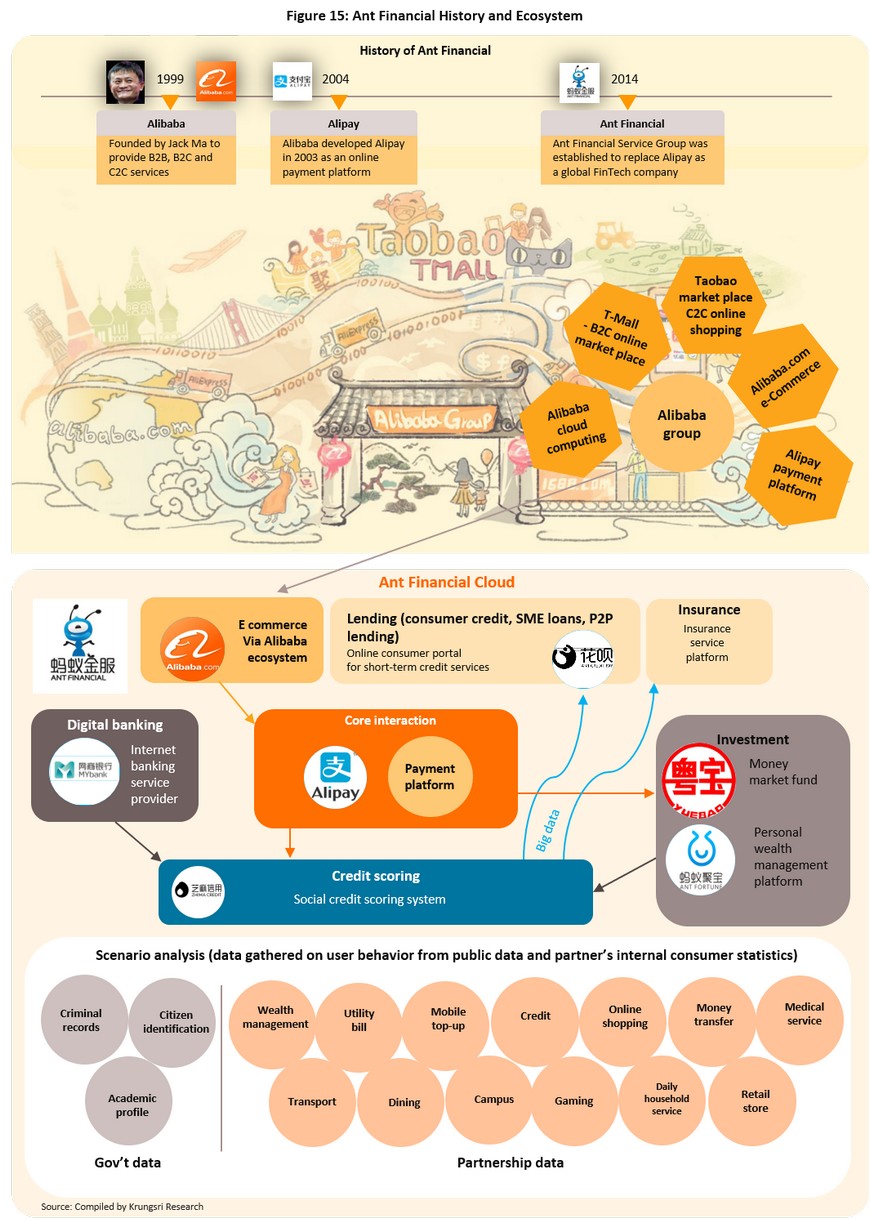

Alipay เป็นตัวอย่างของ Platform ระดับโลกที่ประสบความสำเร็จในการเข้าสู่ธุรกิจการเงินในประเทศจีน ดำเนินการโดย Ant financial ซึ่งเป็น Fintech company ที่แยกออกมาจาก Alibaba เพื่อให้บริการในธุรกรรมที่เกี่ยวข้องด้านการเงินโดยตรง (ภาพที่ 14) Alipay ถือได้ว่าเป็น Innovative platform ที่ประสบความสำเร็จอย่างมาก โดยมีจำนวนผู้ใช้งานเฉพาะส่วนของ Active users ถึง 450 ล้านคน และสามารถขึ้นเป็นผู้นำด้านการชำระเงินที่สำคัญโดยสามารถเอาชนะธนาคารพาณิชย์ในจีนได้สำเร็จ ในปัจจุบัน Ant Financial ได้ขยายบริการทางการเงินอื่น ๆ ภายใต้ Platform เช่น Yu’e Bao ซึ่งเป็น Money market fund และ MYBank ซึ่งเป็น Digital-only banking โดยมี Platform ที่เกี่ยวข้องที่สนับสนุนการทำธุรกิจการเงิน เช่น Zhima credit ที่ทำ Credit scoring เป็นต้น สาเหตุสำคัญที่ทำให้ Ant financial ประสบความสำเร็จอย่างสูงสามารถแบ่งได้เป็น 2 ปัจจัยหลัก คือ ด้านอุปสงค์และด้านอุปทาน

ปัจจัยด้านอุปสงค์

Ant financial สามารถเติมเต็มช่องว่างความต้องการของผู้บริโภคในจีนได้เป็นอย่างดี เนื่องจากระบบการเงินของจีนที่ยังไม่พัฒนาดีพอและยังเข้าไม่ถึงประชาชนในพื้นที่ห่างไกลของประเทศรวมไปถึงสามารถเข้าถึงกลุ่มลูกค้าที่ธนาคารมักละเลยอย่าง SMEs ทำให้ระบบชำระเงินทางอิเล็กทรอนิกส์ที่ให้บริการโดย Non-banks อย่าง Alipay สามารถข้ามขั้นการพัฒนาระบบชำระเงินได้ด้วยเวลาที่สั้นกว่าประเทศที่พัฒนาแล้วและเข้ามามีบทบาทสำคัญได้อย่างรวดเร็วในจีน ซึ่งแตกต่างจากในประเทศที่พัฒนาที่ระบบการชำระเงินมักพัฒนาเป็นอย่างดีโดยธนาคาร ทำให้ผู้ให้บริการที่เป็น Non-bank มักเสริมมากกว่าจะทดแทนบทบาทของสถาบันการเงิน ประกอบกับการเติบโตของการใช้งาน Internet ในจีนจาก 564 ล้านคนในปี 2543 เป็น 772 ล้านคนในปี 2560 หรือเพิ่มขึ้นถึง 36.9 % จึงเอื้อให้ผู้บริโภคชาวจีนสามารถชำระเงินทางอิเล็กทรอนิกส์ได้สะดวกขึ้น นอกจากนี้ การที่ผู้บริโภคในจีนไม่มีความเชื่อมั่นต่อการชำระเงินทางอิเล็กทรอนิกส์เนื่องจากการขาดโครงสร้างพื้นฐานด้านการชำระเงินที่มีประสิทธิภาพ (Inefficient payment infrastructure) และกฎหมายด้านการคุ้มครองผู้บริโภคที่ไม่เข้มแข็ง (Weak consumer protection law) ทำให้ Alipay สามารถใช้ประโยชน์จากการมีระบบ Escrow service เข้ามาสร้างความเชื่อมั่นให้แก่ผู้บริโภคในจีนและประสบความสำเร็จอย่างรวดเร็ว

ปัจจัยด้านอุปทาน

กลยุทธ์การพัฒนา Platform ของ Alipay ที่ Ant financial ได้พัฒนาขึ้นและนำไปสู่การเพิ่มขึ้นของจำนวนผู้ใช้อย่างก้าวกระโดด ประกอบด้วยปัจจัยที่สำคัญดังต่อไปนี้ (ภาพที่ 15)

- การเข้าถึงฐานลูกค้าโดยเชื่อมโยงระหว่างผู้ใช้งานผ่าน Platform online ซึ่งมีความได้เปรียบจากการมีฐานผู้ใช้งานจำนวนมากที่เชื่อมโยงกับธุรกิจe-Commerce ที่อยู่ภายใต้อาณาจักร Alibaba ไม่ว่าจะเป็น T-Mall (B2C), Taobao (C2C) และ Alibaba.com

- การพัฒนาระบบปฏิบัติการบน “Ant financial cloud” ทำให้สามารถประมวลผลข้อมูลธุรกรรมจำนวนมหาศาลได้ในเวลาอันสั้น ซึ่งช่วยเพิ่มประสิทธิภาพของ Platform ของ Alipay ให้เพิ่มขึ้นในหลายด้าน เช่น (1) ต้นทุนการบริหารจัดการด้าน IT ลดลงมหาศาล เหลือเพียง 0.1 RMB ต่อ Transaction โดยภายใต้ระบบ Cloud บริษัทยังทดแทนการใช้ Traditional database server ด้วย Cluster ของ Personal computer (PC) ที่มีต้นทุนที่ต่ำทำให้ต้นทุนด้าน Hardware ของบริษัทลดลงมาก และเมื่อความต้องการชำระเงินเพิ่มขึ้นบริษัทก็เพียงการเพิ่มจำนวน PC เข้าไป (2) ลดข้อจำกัดในการบริหารจัดการข้อมูลแบบ Real time ทำให้สามารถบริหารจัดการความเสี่ยงแบบ Milli second-level risk prevention โดย Cloud มีประสิทธิภาพในการจัดการกับการโอนเงินรายวันที่มีปริมาณมากถึงหลายหมื่นล้าน Transaction ต่อวัน ทำให้ระบบการชำระเงินซึ่งเป็น Core interaction หลักของ Platform เกิดขึ้นได้อย่างต่อเนื่องไม่สะดุด และสามารถประมวลผลได้สูงสุดถึง 120,000 Transactions ต่อวินาทีซึ่งเป็น World record ที่เคยเกิดขึ้นในช่วงเทศกาลวันคนโสด11.11 (วันที่ 11 พ.ย. ของทุกปีในจีน) ในปี 2559

- การสร้างระบบฐานข้อมูลเกี่ยวกับเครดิต (Credit profiling) ของผู้บริโภคจีนที่สมบูรณ์ขึ้น ในปี 2558 รัฐบาลจีนได้ให้ใบอนุญาตแก่ Zhima creditซึ่งเป็น Platform ย่อยที่ Ant financial พัฒนาขึ้น เพื่อสร้าง Credit rating สำหรับการใช้ภายใน Platform ของ Alipay โดยมีระบบ Credit rating ที่มีคะแนนอยู่ระหว่าง 350-950 คะแนน ซึ่งพื้นฐานการให้คะแนนมาจากปัจจัยสำคัญ 5 ประการ ได้แก่ (1) ข้อมูลธุรกรรมทางการเงิน (Credit history) ได้แก่ ประวัติการชำระเงินและการเป็นหนี้ การชำระบัตรเครดิต การชำระค่าน้ำค่าไฟ เป็นต้น (2) ข้อมูลพฤติกรรมของผู้บริโภคและความชอบส่วนบุคคล (Behavioral & Reference) ได้แก่ พฤติกรรมความถี่ในการใช้งานออนไลน์ ผลิตภัณฑ์และสินค้าบริการที่ผู้บริโภคซื้อ เป็นต้น (3) ความสามารถทำตามสัญญา (Fullfillment capacity) โดยเฉพาะสัญญาทางการเงิน การจ่ายเงินค่าประกันสังคม การจ่ายค่าอสังหาริมทรัพย์และรถยนต์ การซื้อผลิตภัณฑ์ทางการเงินประเภทต่าง ๆ ภายใน Platform และเงินคงเหลือในบัญชี เป็นต้น (4) ข้อมูลส่วนบุคคล (Identity characteristic) เช่น ที่อยู่เบอร์โทรศัพท์ ระดับการศึกษา สถานการณ์ทำงาน โดยมีการเชื่อมโยงระหว่าง Platform อื่นทำให้ผู้บริโภคสามารถนำข้อมูลจาก Platform แหล่งอื่นมาสมัครใน Platform ของ Alipay ได้ เช่น Linkedin (5) ความสัมพันธ์ในสังคม (Social relationship) สะท้อนจากบทบาทของผู้บริโภคในเครือข่ายของตนผ่าน Social network platform เป็นต้น ข้อมูลทั้ง 5 ประเภทนี้ จะได้รับจากฐานข้อมูลภาครัฐ ฐานข้อมูลของบริษัทที่เป็นพันธมิตร และฐานข้อมูลภายใน Platform เช่น ประวัติอาชญากรรม ข้อมูลส่วนบุคคล (Citizen identification information) ประวัติการศึกษา ซึ่งข้อมูลส่วนนี้จะได้จากภาครัฐ ส่วนข้อมูลพฤติกรรมผู้บริโภคและความชอบจะได้มาจากฐานข้อมูลของบริษัทที่เป็นพันธมิตร (Partnering companies) และฐานข้อมูลที่เก็บโดยตรงจาก Platform เกี่ยวกับพฤติกรรมของผู้บริโภค ซึ่งต้องได้รับยินยอม (Consent) จากผู้ใช้งานรวมถึงมีการพัฒนาร่วมมือกับร้านค้าพันธมิตรเพื่อจูงใจให้คนพัฒนา Credit score ของตนให้ดีขึ้นเพื่อให้ได้รับสิทธิประโยชน์จากร้านค้าที่เป็นพันธมิตร เช่น การจองโรงแรมโดยไม่เสียค่าจองล่วงหน้า การยืมร่มและที่ชาร์ตแบตเตอรี่ได้จากร้านสะดวกซื้อที่เป็นพันธมิตรของ Alipay เป็นต้น

- การสร้าง Scenario-driven analysis ซึ่งเป็นรากฐานที่สำคัญของการพัฒนา FinTech landscape ให้ประสบความสำเร็จของ Alipay ที่อาศัยการพัฒนาและทดสอบผลิตภัณฑ์ FinTech ในด้านต่างๆ เพื่อดึงดูดผู้ใช้งานจำนวนมากให้เข้าสู่ Platform และกลายเป็นกระแสหลักของการใช้ในที่สุด ทำให้เกิดการตระหนักถึงการมีอยู่ของผลิตภัณฑ์ (Product awareness) ซึ่งจะนำไปสู่การเกิดการใช้เทคโนโลยี (Technology adoption) และทำให้ดึงดูดให้ผู้บริโภคเข้าสู่ Platform ต่อไป หัวใจสำคัญของการสร้าง Scenario คือ การทำให้ผลิตภัณฑ์ทางการเงินสามารถตอบสนองต่อความต้องการในชีวิตจริงของผู้บริโภคเกิดจากการตั้งคำถามที่สำคัญที่สุดคือ “Financial innovation ที่พัฒนาขึ้นจะประสบความสำเร็จในสถานการณ์แวดล้อมที่แตกต่างกันได้อย่างไร?" ซึ่ง Ant financial สร้าง Consumption scenario ในชีวิตประจำวันของผู้บริโภคทั้งสิ้น 13 ด้าน ได้แก่ (1) การทานอาหาร (Dining) (2) การเล่นเกมส์ (Gaming) (3) การซื้อสินค้าออนไลน์ (Online shopping) (4) การเดินทาง (Transportation) (5) การเติมเงินผ่านมือถือ (Mobile top-up) (6) การใช้จ่ายผ่านบัตรเครดิต (Credit) (7) การโอนเงิน/การให้เงินของขวัญ (Money transfer/Red pocket) (8) การใช้บริการเกี่ยวกับชีวิตประจำวันของครัวเรือน (Daily household service) (9) การซื้อสินค้าแบบ Offline ที่ Retail store (10) การรักษาพยาบาล (Medical services) (11) การศึกษา (Campus) (12) การใช้บริการทางการเงิน (Financial services) และ (13) การใช้บริการภาครัฐด้านสวัสดิการ (Public welfare) โดยการพัฒนา Scenario ทำให้ผู้ใช้งานที่ใช้งานกับ Platform ของ Alipay มากกว่า 4 Scenarios เติบโตขึ้นอย่างรวดเร็วจาก 17% ในปี 2556 เป็น 40% ในปี 2558 Ant financial จึงสามารถสร้างฐานข้อมูลจำนวนมากขึ้นมาและเก็บไว้เพื่อใช้ประโยชน์ในการเข้าใจพฤติกรรมผู้บริโภคได้เป็นอย่างดี ตัวอย่างของการพัฒนา Scenario ที่ประสบความสำเร็จมาก ได้แก่ วันคนโสดในจีน (วันที่ 11 เดือน 11 ของทุกปี) ที่ Alibaba ได้พัฒนาให้เป็น Global shopping festival ในปี 2561 โดยมีร้านค้า Offline มากกว่า 200,000 ร้านเข้าร่วม ซึ่งเป็นร้านค้าทั่วจีนและจากทั่วโลกโดยมีการขยายกิจกรรมไปยังประเทศต่าง ๆ ใน 6 ประเทศผ่าน Lazada ซึ่ง Alibaba เข้าไปถือหุ้น ได้แก่ สิงคโปร์ มาเลเซีย ไทย อินโดนีเซีย ฟิลิปปินส์ และเวียดนาม

- การสร้าง Core interaction ให้เข้าถึงได้ง่าย สะดวก และปลอดภัย โดยอำนวยความสะดวกให้การชำระเงินมีความง่ายต่อการใช้งานและเป็นไปอย่างราบรื่น Ant financial ได้ให้ความสำคัญกับพัฒนาระบบ Risk management ที่ดีและการรักษา Data privacy และกฎระเบียบที่เกี่ยวข้อง เช่นมาตรฐานในการดูแลข้อมูลของผู้บริโภค (Sound data security standard) การมีระบบมีเครือข่ายคอมพิวเตอร์กว่า 2,000 เครื่องในการดูแลวิเคราะห์ และประเมินความเสี่ยงที่ใช้กำลังคนกว่า 1,500 คน หรือคิดเป็น 20% ของจำนวนพนักงานทั้งหมด นอกจากนี้ ยังมีระบบการวิเคราะห์ความเสี่ยงของข้อมูล (Risk management) ที่มีประสิทธิภาพสูงด้วยเทคโนโลยีที่ทันสมัยที่สามารถวิเคราะห์ข้อมูลที่มีขนาดใหญ่แบบ Real time ได้เป็นอย่างดี

- การสร้าง Value creation จาก Peripheral interaction ที่อยู่ภายใน Platform ซึ่งเกี่ยวข้องกับการใช้บริการทางการเงินอื่น ๆ เช่น การทำประกัน การกู้ยืมเงินผ่าน Ant credit pay ซึ่งเป็นการกู้ยืมเงินระยะสั้น (Short term credit service) การลงทุนผ่าน Yu’e Bao ซึ่งเป็นการลงทุนใน Money market fund และ Ant Fortune ซึ่งเป็น Platform ที่เกี่ยวกับการบริหารการลงทุนและและความมั่งคั่งส่วนบุคคล การเชื่อมโยงไปใช้บริการธนาคารอิเล็กทรอนิกส์ผ่าน Mybank ที่ทำหน้าที่เป็น Internet banking service provider ที่เน้นดำเนินงานภายใต้หลักการ 3-1-0 นั่นคือ การปล่อยกู้โดยมีขั้นตอนการลงทะเบียน 3 นาที อนุมัติ 1 นาที และไม่มีขั้นตอนที่เกี่ยวข้องกับคนในการดำเนินการเลย (Zero human intervention) แต่จะอาศัยฐานข้อมูลด้านเครดิต (Credit score) ที่บริษัทมีเพื่อทำการวิเคราะห์ ซึ่งช่วยแก้อุปสรรคสำคัญในการเข้าถึงสินเชื่อของผู้บริโภค คือ การมีขั้นตอนที่ยุ่งยากและและมีต้นทนในการดำเนินการสูง

- การให้ความสำคัญกับ Untapped potential market โดยการพัฒนากลยุทธ์เฉพาะด้านโดยเฉพาะการเจาะตลาดที่ไม่สามารถเข้าถึงบริการทางการเงินได้เนื่องจากลูกค้าส่วนใหญ่มีรายได้ไม่แน่นอนและอยู่ในภาค Informal economy เช่น กลุ่มชาวนา โดยมีกลยุทธ์ที่สำคัญ คือ Rural strategy ที่ Ant financial ได้พัฒนาร่วมกับ Alibaba ในการให้คนในชนบทเข้าถึงสินเชื่อผ่าน Platform ของ Alibaba คือ Rural Taobao ซึ่งมีวัตถุประสงค์หลักคือ การสนับสนุนชาวนาในชนบทรวมทั้งทำให้เกิดการใช้นวัตกรรมในหมู่บ้านต่าง ๆ ในชนบท โดยมีกลยุทธ์สำคัญ 5 ประการ คือ (1) One village center (2) One dedicated network cable (3) One computer (4) One large screen (5) One group of trained technicians ซึ่งจะช่วยอำนวยความสะดวกและสนับสนุนการทำธุรกรรมออนไลน์ให้บริการซื้อขายและส่ง รวมถึงการทำหน้าที่เป็น “Cultural service center” ของแต่ละหมู่บ้าน ซึ่งส่งผลให้เกิดการชำระเงินทางอิเล็กทรอนิกส์ในพื้นที่ที่นิยมใช้เงินสดมากขึ้น นอกจากนี้ ยังรวมไปถึงการให้บริการเงินกู้และบริการอื่น ๆ เช่น การส่งเงินกลับทางอินเทอร์เน็ต การโอน และการชำระเงินแก่คนจีนในชนบท โดย Ant financial มีเป้าหมายทีจะจัดตั้งศูนย์ดังกล่าวทั่วประเทศในหมู่บ้าน 100,000 แห่งทั่วประเทศภายในระยะ 3-5 ปีข้างหน้า

บทสรุป: สถาบันการเงินกำลังเผชิญความท้าทายครั้งสำคัญจากการแข่งขันด้วยธุรกิจ Platform

การปฏิวัติอุตสาหกรรมครั้งที่ 4 ที่กำลังเกิดขึ้นได้นำมาสู่ความท้าทายที่สำคัญสำหรับสถาบันการเงินในระยะข้างหน้า รูปแบบของระบบการชำระเงินที่ถูกขับเคลื่อนด้วยเทคโนโลยีและนวัตกรรมใหม่ส่งผลให้ทั่วโลกและไทยต่างกำลังก้าวเข้าสู่ยุคของการชำระเงินทางอิเล็กทรอนิกส์ ซึ่งส่งผลให้สถาบันการเงินต้องปรับตัวในสองมิติที่สำคัญ คือ การรับมือกับการแข่งขันจากผู้ให้บริการที่มิใช่สถาบันการเงินที่จะเข้ามาแข่งขันในระบบชำระเงินมากขึ้น ในขณะเดียวกัน สถาบันการเงินต้องปรับตัวอย่างมากจากรูปแบบของธุรกิจที่เปลี่ยนไปสู่ Platform business model ซึ่งความท้าทายทั้งสองประการนี้ ทำให้ความได้เปรียบที่สถาบันการเงินเคยมีจากการเป็นผู้ให้บริการหลักในระบบการชำระเงินถูกสั่นคลอนลง เนื่องจากผู้เล่นใหม่เหล่านี้ล้วนเป็นธุรกิจที่เติบโตมาจากการแข่งขันที่ขับเคลื่อนด้วย Platform แทบทั้งสิ้น ในท้ายที่สุดแล้ว สถาบันการเงินที่สามารถรักษาความสามารถในการแข่งขันในธุรกิจชำระเงินไว้ได้จะต้องเป็นผู้ที่เข้าใจสถานการณ์การแข่งขันที่เปลี่ยนแปลงไปและนำบทเรียนจากธุรกิจชั้นนำของโลกที่เคลื่อนไปสู่การแข่งขันด้วย Platform มาใช้กับธุรกิจของตนได้อย่างรวดเร็วที่สุดนั่นเอง

References

Alstyne, M. W. V., Parker, G.G., Parker, G.G., (2016). Pipelines, Platforms, and the New Rules of Strategy. Harvard Business Review. Retrieved from

Chen, L. (2016). From Fintech to Finlife: the Case of FinTech Development in China. Retrieved from https://www.tandfonline.com/doi/abs/10.1080/17538963.2016.1215057

Evan, C. P., Gawer, A. (2016). The Rise of the Platform Enterprise: A Global Survey. https://www.thecge.net/app/uploads/2016/01/PDF-WEB-Platform-Survey_01_12.pdf

Lozic, J., Marin, Milkovi, M., Lozic, I. (2017) Economics of Platforms and Changes in Management Paradigms: Transformation of Production System from Linear to Circular Model. Retrieved from

Parker, G.G., Alstyne, M. W. V., & Choudary, S. P. (2016). Platform Revolution: How Networked Markets are Transforming the Economy-and How to Make Them Work for You. New York, NY: Norton & Company, Inc. Schwab, K. (2016). The Fourth Industrial Revolution. Retrieved from https://luminariaz.files.wordpress.com/2017/11/the-fourth-industrial-revolution-2016-21.pdf

Thanadhidhasuwanna, T. (2018). Future Payment Systems. Retrieved from https://www.krungsri.com/bank/getmedia/d479ca9c-43b5-4d92-9b0a-ee8703a7ed47/RI_13_Payment_EN.aspx

World Economic Forum (2016). Beyond FinTech: A Pragmatic Assessment of Disruptive Potential in Financial Services. Retrieved from http://www3.weforum.org/docs/Beyond_Fintech_-_A_Pragmatic_Assessment_of_Disruptive_Potential_in_Financial_Services.pdf

Zhu, F., Zhang, Y., Palepu, G. K., Woo, K. A., Dai, H. N. (2018). Ant Financial (A). Harvard Business School Case 617-060. Retrieved from https://www.hbs.edu/faculty/Pages/item.aspx?num=52493

[1] https://www.weforum.org/agenda/2016/01/the-fourth-industrial-revolution-what-it-means-and-how-to-respond/

[2] https://www.krungsri.com/bank/getmedia/d479ca9c-43b5-4d92-9b0a-ee8703a7ed47/RI_13_Payment_EN.aspx

.jpg?width=100&height=100&ext=.jpg)