EXECUTIVE SUMMARY

ธุรกิจที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลปี 2565 แม้มีสัญญาณฟื้นตัวช่วงต้นปีแต่แนวโน้มการเติบโตทั้งปียังอยู่ในอัตราต่ำ แรงกดดันหลักจากการสู้รบระหว่างรัสเซียและยูเครนผลักดันให้ ราคาน้ำมันและราคาวัสดุก่อสร้างปรับเพิ่มสูง กระทบต้นทุนธุรกิจ ขณะที่กำลังซื้อถูกบั่นทอนจากเงินเฟ้อที่เพิ่มขึ้นในอัตราเร่งท่ามกลางเศรษฐกิจซบเซา อย่างไรก็ตาม ธุรกิจที่อยู่อาศัยยังได้แรงหนุนจากกลุ่มรายได้ระดับกลางบน-บนที่ไม่ได้รับผลกระทบทางเศรษฐกิจมากนัก และมีความต้องการซื้อเพื่ออยู่อาศัยจริง สำหรับปี 2566-2567 ธุรกิจมีแนวโน้มทยอยเติบโตตามเศรษฐกิจไทยที่คาดว่าจะฟื้นตัวอย่างค่อยเป็นค่อยไป ปัจจัยหนุนจากการเร่งเดินหน้าโครงการเมกะโปรเจ็กต์โดยเฉพาะโครงการรถไฟฟ้าที่ทำให้การเดินทางสะดวกขึ้น ตลอดจนการเข้ามาลงทุน/ทำงานในไทยของชาวต่างชาติ (Expatriates) ที่จะทำให้ความต้องการที่อยู่อาศัยมีมากขึ้น

ประเด็นท้าทายที่ธุรกิจต้องเผชิญในระยะอันใกล้ ได้แก่ (1) เศรษฐกิจที่ฟื้นตัวอย่างค่อยเป็นค่อยไป ทำให้ผู้ประกอบการเผชิญความยากลำบากในการทำตลาดมากขึ้น (2) หนี้ครัวเรือนที่ทรงตัวระดับสูง มีผลให้สถาบันการเงินเพิ่มความเข้มงวดในการปล่อยสินเชื่อ (3) พฤติกรรมการเลือกซื้อที่อยู่อาศัยอาจเปลี่ยนไปหลังการแพร่ระบาดของโรค COVID-19 ทำให้มีความต้องการบ้านแนวราบนอกเมืองที่มีบริเวณ (4) ดีมานด์ที่อยู่อาศัยฟื้นตัวได้จำกัด ส่วนใหญ่เป็นความต้องการซื้อเพื่ออยู่อาศัยจริง ขณะที่อุปสงค์ชาวต่างชาติยังมีความไม่แน่นอน และ (5) ต้นทุนการพัฒนาโครงการมีแนวโน้มปรับสูงขึ้นต่อเนื่องตามภาวะเงินเฟ้อ ซึ่งรวมถึงราคาที่ดิน และทิศทางอัตราดอกเบี้ยขาขึ้น

มุมมองวิจัยกรุงศรี

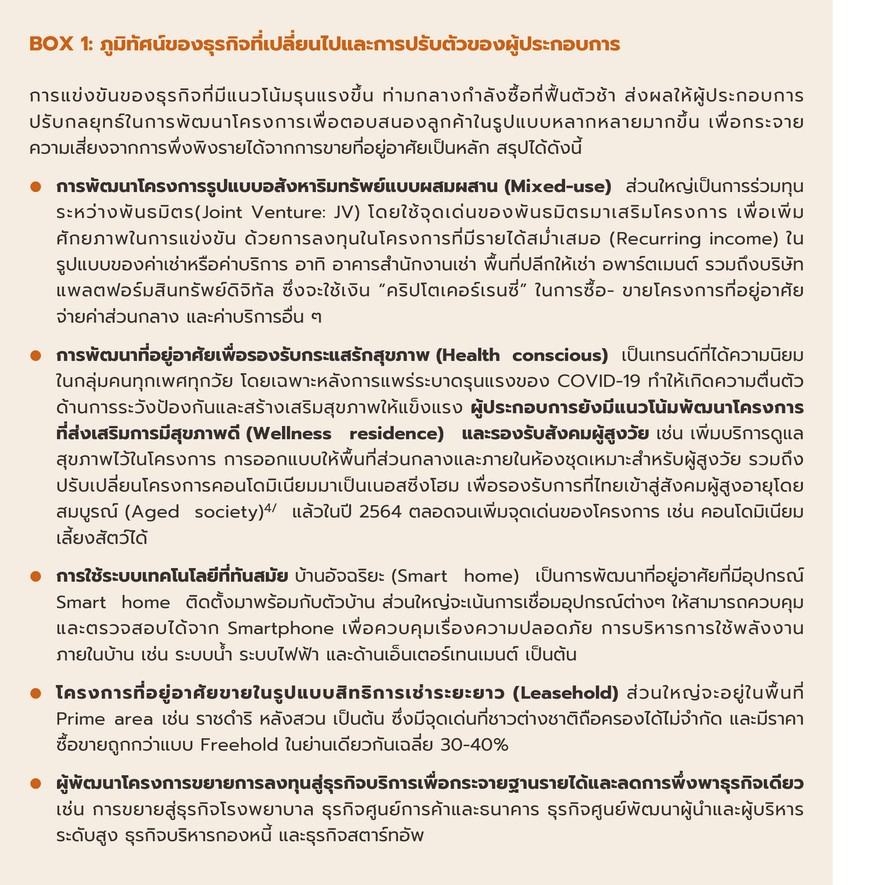

ปี 2565-2567 ธุรกิจที่อยู่อาศัยในกรุงเทพฯ และปริมณฑล ฟื้นตัวอย่างค่อยเป็นค่อยไป อานิสงส์จากกำลังซื้อที่มีแนวโน้มฟื้นตัวตามภาวะเศรษฐกิจ อย่างไรก็ตาม การสู้รบระหว่างรัสเซีย-ยูเครนทำให้ต้นทุนการพัฒนาโครงการมีแนวโน้มปรับสูงขึ้นตามราคาพลังงานและภาวะเงินเฟ้อ ซึ่งรวมถึงราคาที่ดินและทิศทางอัตราดอกเบี้ยขาขึ้น สำหรับผู้ประกอบการรายใหญ่คาดว่าจะประคับประคองธุรกิจให้เติบโตต่อไปได้ แต่รายกลาง-เล็กจะถูกกดดันจากการแข่งขันรุนแรง ทั้งด้านยอดขาย ต้นทุนวัสดุก่อสร้างและราคาที่ดินซึ่งหายากขึ้นและมีราคาแพง ผู้ประกอบการจึงมีแนวโน้มหาพันธมิตรเพื่อร่วมทุน ทั้งกับบริษัทในประเทศหรือกลุ่มทุนต่างชาติ เพื่อขยายฐานเงินทุนทำให้ธุรกิจสามารถแข่งขันได้

-

ธุรกิจบ้านจัดสรร (ในกทม.และปริมณฑล): รายได้ของผู้ประกอบการรายใหญ่จะเติบโตต่อเนื่อง จากความสามารถในการปรับตัวและมีความได้เปรียบด้านต้นทุนทางการเงินที่ต่ำกว่า เนื่องจากสามารถระดมทุนผ่านตลาดหลักทรัพย์ฯ และตลาดตราสารหนี้ ส่วนผู้ประกอบการรายกลาง-เล็กจะเผชิญภาวะยากลำบากมากกว่าและมีส่วนแบ่งตลาดลดลง โดยเฉพาะรายที่ไม่มีพันธมิตร/เครือข่ายจะแข่งขันได้ยาก บางรายอาจมีข้อจำกัดด้านเงินทุนและการเข้าถึงแหล่งเงินทุน จึงอาจมีความเสี่ยงด้านสภาพคล่อง

-

ธุรกิจอาคารชุดพักอาศัย (ในกทม.และปริมณฑล): อาคารชุดพักอาศัยเพื่อขายย่านใจกลางเมืองและแนวเส้นทางรถไฟฟ้าส่วนใหญ่เป็นผู้ประกอบการรายใหญ่ที่มีศักยภาพ ทั้งในด้านการบริหารโครงการ การตลาด และแหล่งเงินทุนหมุนเวียน อย่างไรก็ตาม ธุรกิจยังถูกกดดันจากภาวะเศรษฐกิจที่ฟื้นตัวช้า การเดินทางข้ามพรมแดนที่ยังต้องระมัดระวัง การแพร่ระบาดของ COVID-19 โดยเฉพาะมาตรการ “Zero COVID” ของประเทศจีน ทำให้มีการล็อกดาวน์บางพื้นที่เป็นระยะ กระทบต่อยอดการโอนกรรมสิทธ์ของชาวต่างชาติ จึงคาดว่าอัตราการขายจะยังอยู่ในระดับต่ำและอาจมีต้นทุนส่งเสริมการตลาดเพิ่มขึ้นเพื่อกระตุ้นยอดขาย การแข่งขันจึงมีแนวโน้มรุนแรงขึ้น เป็นข้อจำกัดในการทำกำไรของผู้ประกอบการอยู่บ้าง ด้านผู้ประกอบการรายกลางและเล็กจะเน้นพัฒนาโครงการที่มีความสูงไม่เกิน 8 ชั้นในย่านชานเมือง ซึ่งเป็นพื้นที่รอบนอกและมีศักยภาพเชิงทำเลต่ำกว่าโดยเปรียบเทียบ อีกทั้งยังไม่เป็นที่นิยมเท่าที่ควรเมื่อเทียบกับโครงการแนวราบ (บ้านเดี่ยวและทาวน์เฮ้าส์) ในทำเลเดียวกัน ผลประกอบการจึงมีแนวโน้มชะลอตัวและต้องใช้เวลาในการฟื้นตัว

ข้อมูลพื้นฐาน

ธุรกิจอสังหาริมทรัพย์มีมูลค่าตลาดคิดเป็นสัดส่วน 4.8% ของผลิตภัณฑ์มวลรวมในประเทศ (GDP) ปี 2564 (ลดลงมากเมื่อเทียบกับสัดส่วน 8% ปี 2562 ก่อนแพร่ระบาดของ COVID-19) เป็นธุรกิจที่มีบทบาทสำคัญในการขับเคลื่อนเศรษฐกิจ เนื่องจากกระตุ้นให้มีเม็ดเงินหมุนเวียนในระบบจำนวนมาก เกิดการจ้างงานและสร้างรายได้ ทั้งยังเชื่อมโยงกับภาคธุรกิจอื่น อาทิ ก่อสร้าง วัสดุก่อสร้าง เครื่องใช้ไฟฟ้า เฟอร์นิเจอร์/การตกแต่ง และสถาบันการเงิน

อสังหาริมทรัพย์แบ่งเป็น 3 ประเภทหลัก ตามลักษณะการใช้ประโยชน์ ได้แก่ อสังหาริมทรัพย์เพื่อการอยู่อาศัย เพื่อการพาณิชยกรรม และเพื่อการอุตสาหกรรม โดยอสังหาริมทรัพย์ประเภทที่อยู่อาศัยมีสัดส่วนมากที่สุด คิดเป็น 2 ใน 3 ของมูลค่าตลาดอสังหาริมทรัพย์ในประเทศ (ที่มา: World Bank) การผลิตมุ่งตอบสนองตลาดในประเทศเป็นหลัก เนื่องจากกฎหมายไทยอนุญาตให้ต่างชาติเข้าซื้อและถือครองกรรมสิทธิ์ที่อยู่อาศัยได้เฉพาะอาคารชุด โดยสัดส่วนถือครองต้องไม่เกิน 49% ของพื้นที่ขายทั้งหมดของอาคารชุดนั้น สำหรับที่อยู่อาศัยประเภทบ้านเดี่ยวและทาวน์เฮ้าส์ ชาวต่างชาติสามารถถือครองได้ภายใต้เงื่อนไขและข้อจำกัดที่เข้มงวดมากขึ้น

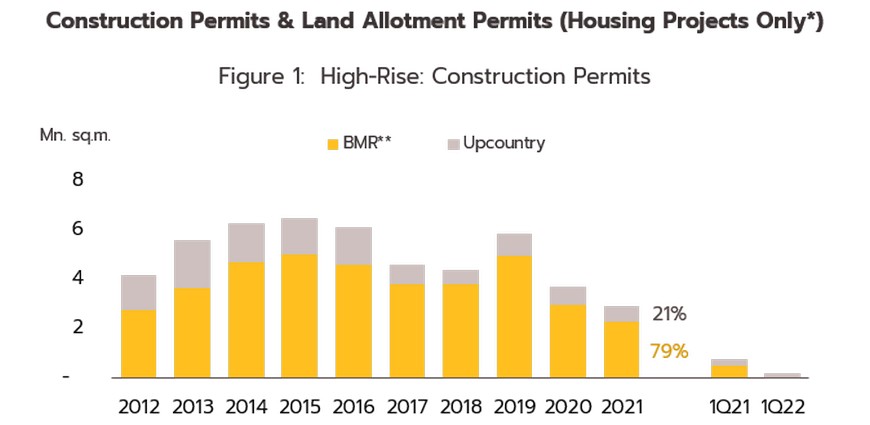

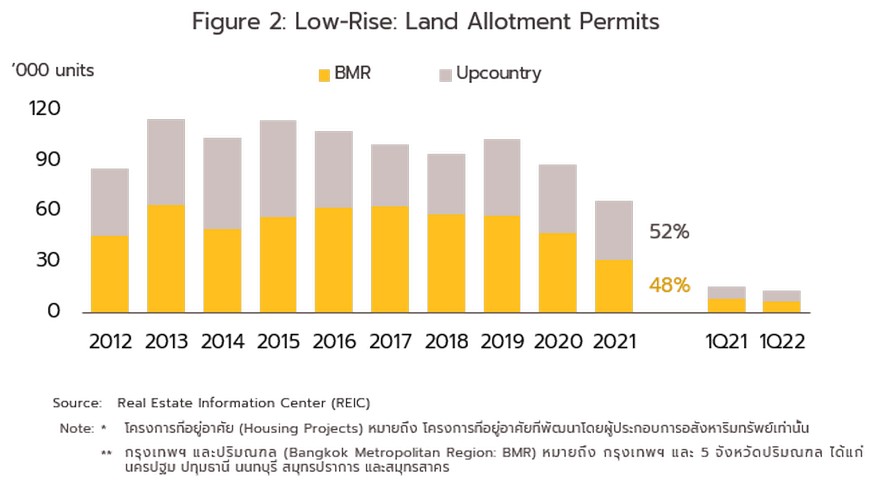

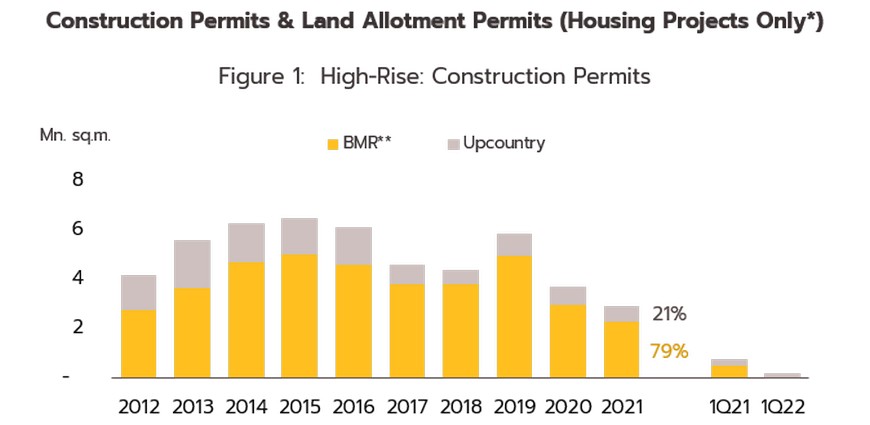

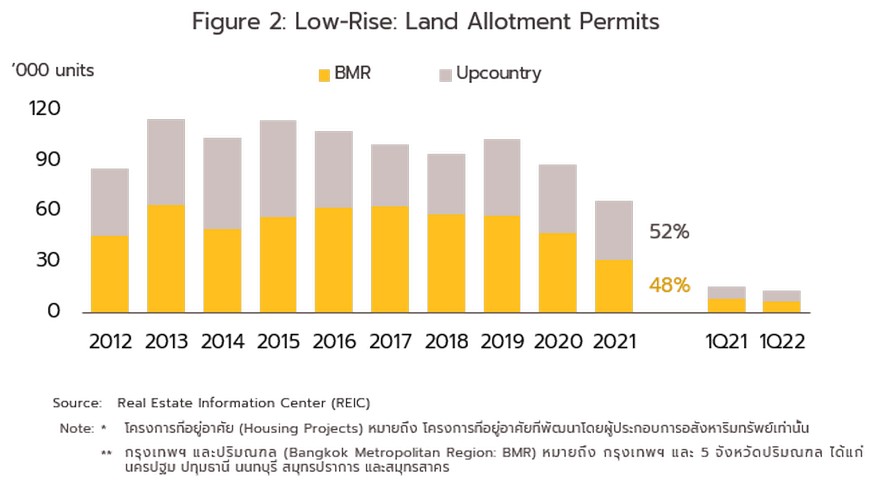

ที่ผ่านมา ความต้องการที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลจะสูงกว่าเขตภูมิภาค สะท้อนจากการขออนุญาตก่อสร้างที่อยู่อาศัยแนวราบ (สัดส่วนประมาณ 58:42 ช่วงปี 2558-2562) และแนวสูง (สัดส่วน 79:21 ในช่วงเดียวกัน) ทั่วประเทศ (ภาพที่ 1-2) อย่างไรก็ตาม การแพร่ระบาดของ COVID-19 ในปี 2563-2564 ที่ทำให้ความต้องการที่อยู่อาศัยโดยรวมลดลงทั่วประเทศ แต่เมื่อดูจากการขออนุญาตจัดสรรที่ดินบ้านแนวราบทั่วประเทศ (ภาพที่ 2) พบว่าสัดส่วนของเขตกรุงเทพฯ และปริมณฑลปรับลดลงจนเริ่มต่ำกว่าภูมิภาค ขณะที่การขออนุญาตก่อสร้างโครงการแนวสูงยังกระจุกตัวในกรุงเทพฯ และปริมณฑล แต่พื้นที่ขออนุญาตฯ ปรับลดแตะระดับต่ำสุดในรอบ 20 ปี

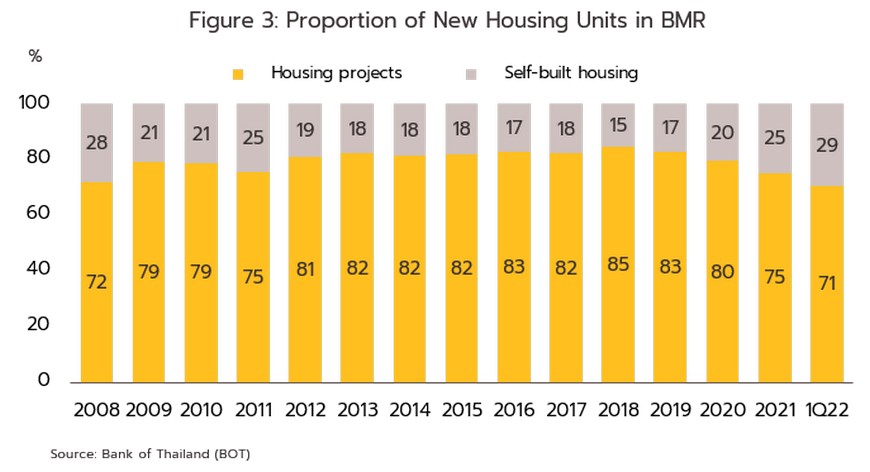

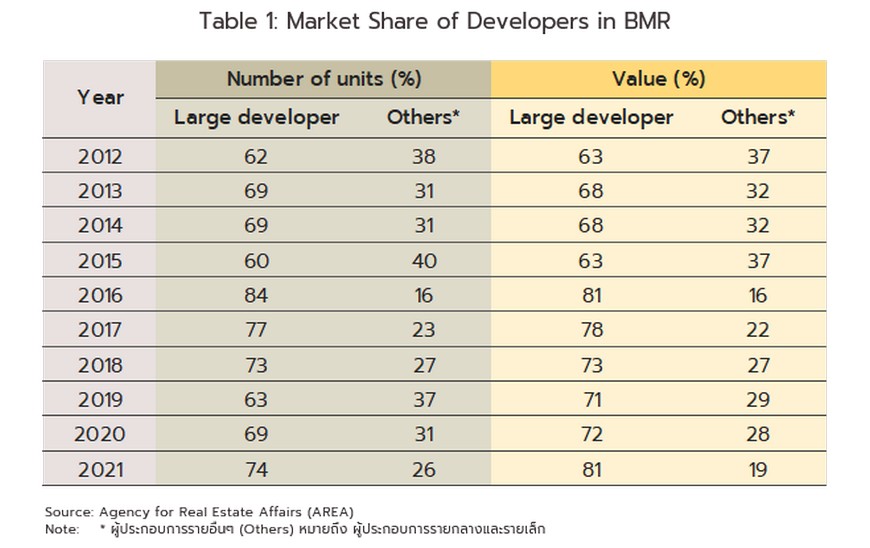

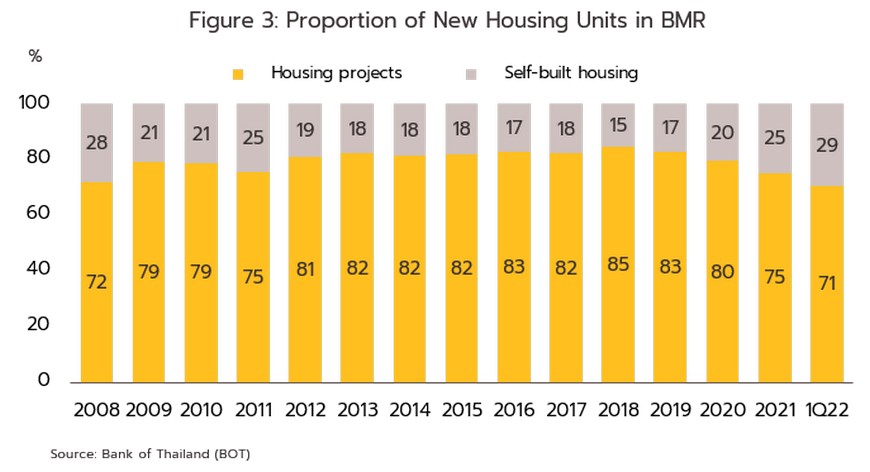

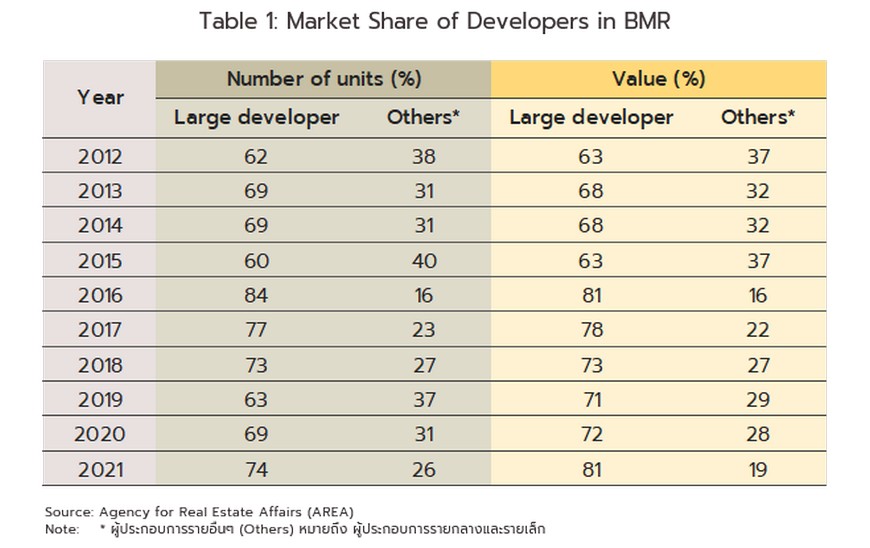

ตลาดที่อยู่อาศัย แบ่งออกเป็น ที่อยู่อาศัยประเภทปลูกสร้างเอง (Self-built housing) และที่พัฒนาโดยผู้ประกอบการ (Housing project) (ภาพที่ 3) ที่อยู่อาศัยใหม่ในกรุงเทพฯ และปริมณฑลประมาณ 80% เป็นโครงการที่พัฒนาโดยผู้ประกอบการ มูลค่าตลาดเฉลี่ยแต่ละปี (ก่อน COVID-19) ประมาณ 4.0-4.5 แสนล้านบาท ผู้ประกอบการรายใหญ่ (ที่จดทะเบียนในตลาดหลักทรัพย์ฯ) และบริษัทในเครือครองส่วนแบ่งตลาด 70-80% ทั้งด้านจำนวนและมูลค่าโครงการ (ตารางที่ 1) เนื่องจากมีความสามารถในการบริหารต้นทุนได้ดีกว่าผู้ประกอบการรายกลาง-เล็ก เช่น มีการซื้อที่ดินสะสมไว้ต่อเนื่อง ทำให้ที่ดินรอการพัฒนา (Land bank) ในมือมีมาก และมีต้นทุนการพัฒนาโครงการต่ำกว่า อีกทั้งสามารถพัฒนาที่ดินได้พร้อมกันหลายโครงการทำให้เกิดการประหยัดต่อขนาด (Economies of scale) นอกจากนี้ ยังมีประสบการณ์ในการดำเนินธุรกิจทำให้ได้รับความเชื่อถือจากผู้ซื้อ

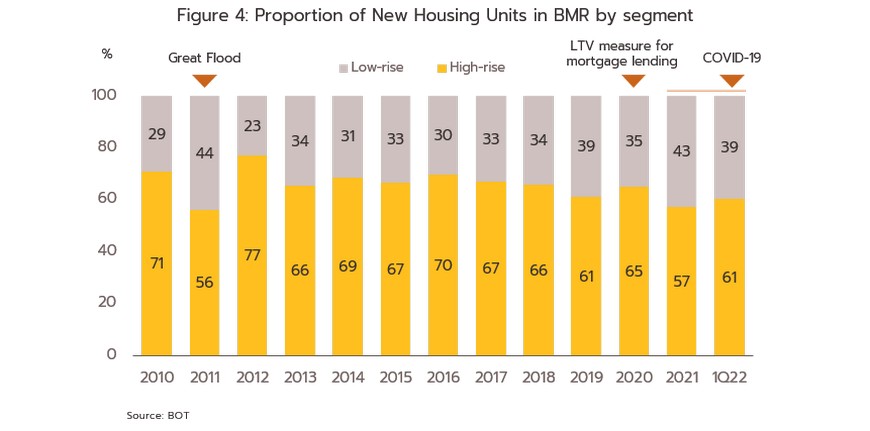

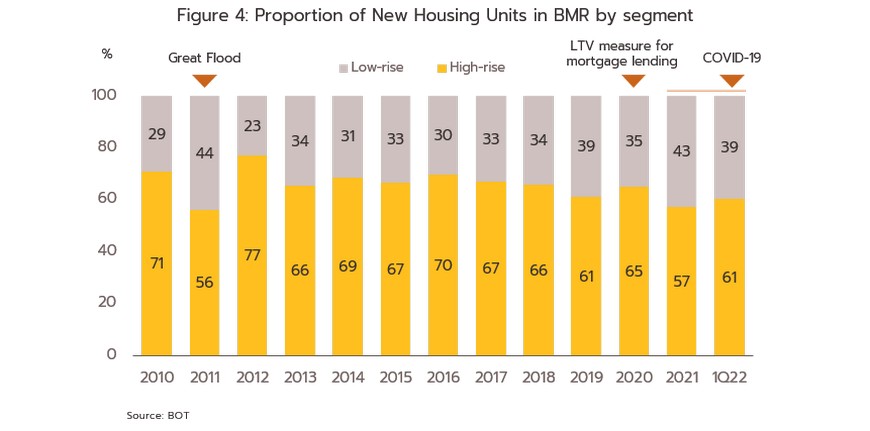

ตั้งแต่ปี 2551 เป็นต้นมา จำนวนที่อยู่อาศัยใหม่ในกรุงเทพฯ และปริมณฑลประเภทโครงการแนวสูง (คอนโดมิเนียม) มีสัดส่วนสูงกว่าโครงการแนวราบ (บ้านเดี่ยวและทาวน์เฮ้าส์) มาโดยตลอด โดยครองส่วนแบ่งตลาดเฉลี่ยเกือบ 70% ของจำนวนที่อยู่อาศัยใหม่ทั้งหมด (ภาพที่ 4) เป็นผลจากราคาที่ดินในทำเลที่มีศักยภาพ ปรับขึ้นต่อเนื่องและมีพื้นที่เหลือน้อย ประกอบกับการขยายแนวเส้นทางรถไฟฟ้า (MRT และ BTS) ในกรุงเทพฯ และปริมณฑล ทำให้เกิดการพัฒนาพื้นที่ตามแนวเส้นทางรถไฟฟ้าต่อเนื่อง ส่งผลให้โครงการแนวสูงเป็นที่นิยมมากขึ้น

สถานการณ์ที่ผ่านมา

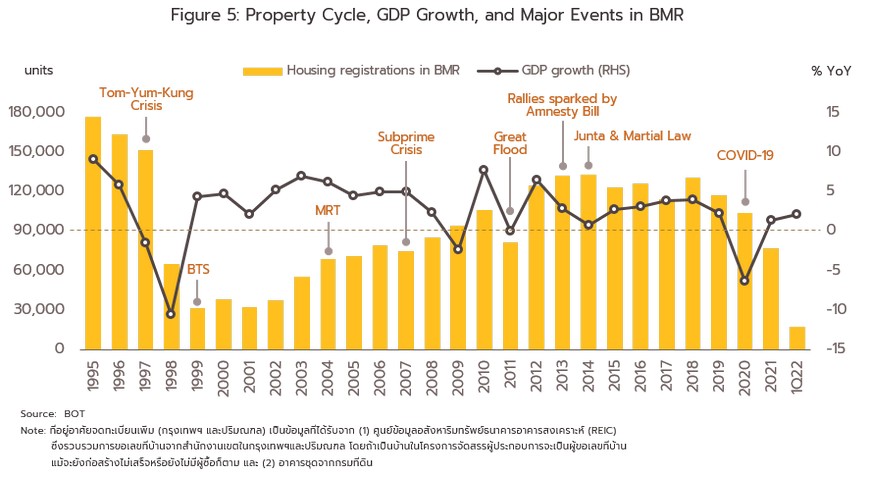

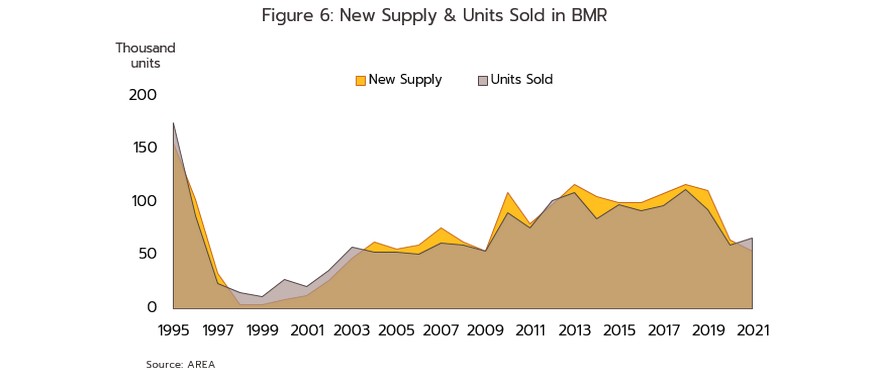

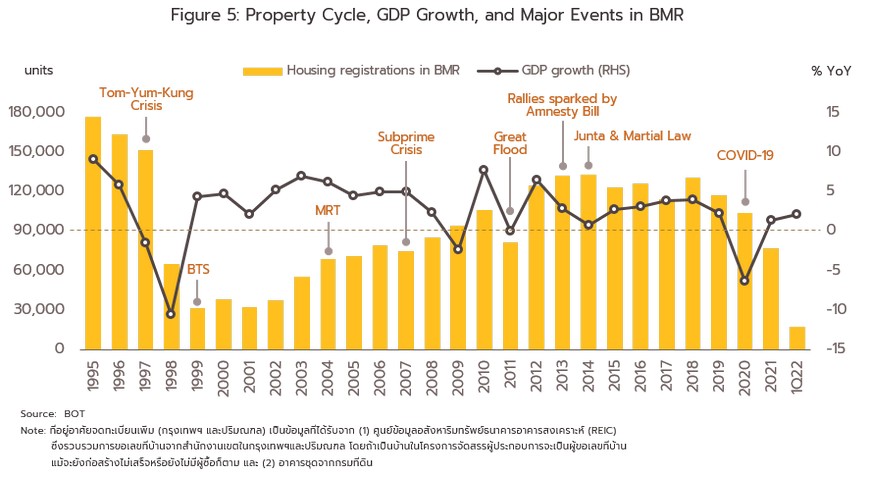

การแพร่ระบาดของไวรัส COVID-19 ทำให้กิจกรรมทางเศรษฐกิจในปี 2563 ชะลอลงทุกภาคส่วน การลงทุนโครงสร้างพื้นฐานล่าช้า และยังเกิดภัยแล้งรุนแรงในช่วงครึ่งแรกของปี ส่งผลให้เศรษฐกิจไทยหดตัว 6.1% รุนแรงสุดในรอบ 22 ปี ผู้ประกอบการธุรกิจที่อยู่อาศัยจึงชะลอการเปิดขายโครงการใหม่

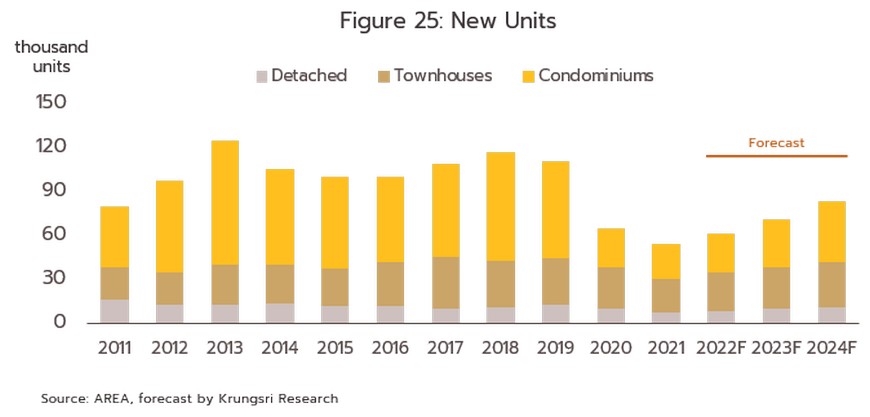

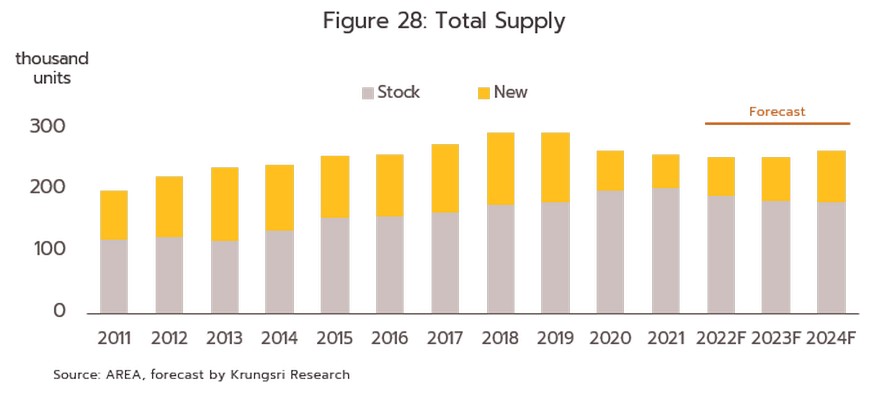

โดยจำนวนยูนิตเปิดใหม่ลดลง 41.6% YoY ด้านมูลค่าโครงการใหม่หดตัวเกือบ 40% YoY ต่ำสุดในรอบ 8 ปี โดยเฉพาะคอนโดมิเนียมมีจำนวนเปิดขายใหม่ลดลงถึง 61.0% YoY (ต่ำกว่าบ้านแนวราบครั้งแรกในรอบ 10 ปี) ด้านผู้ซื้อทั้งในและต่างประเทศชะลอการตัดสินใจซื้อ รวมถึงเลื่อน/ยกเลิกการโอนกรรมสิทธิ์ฯ จากรายได้ที่หายไปและความไม่มั่นใจสถานการณ์ในอนาคต แม้ว่าธปท.จะผ่อนคลายเกณฑ์ LTV[1] ให้กับสัญญาที่ 1 มากขึ้นก็ตาม เมื่อผนวกกับหนี้ครัวเรือนปรับเพิ่มขึ้น และสถาบันการเงินเพิ่มความเข้มงวดในการพิจารณาสินเชื่อ มีผลให้

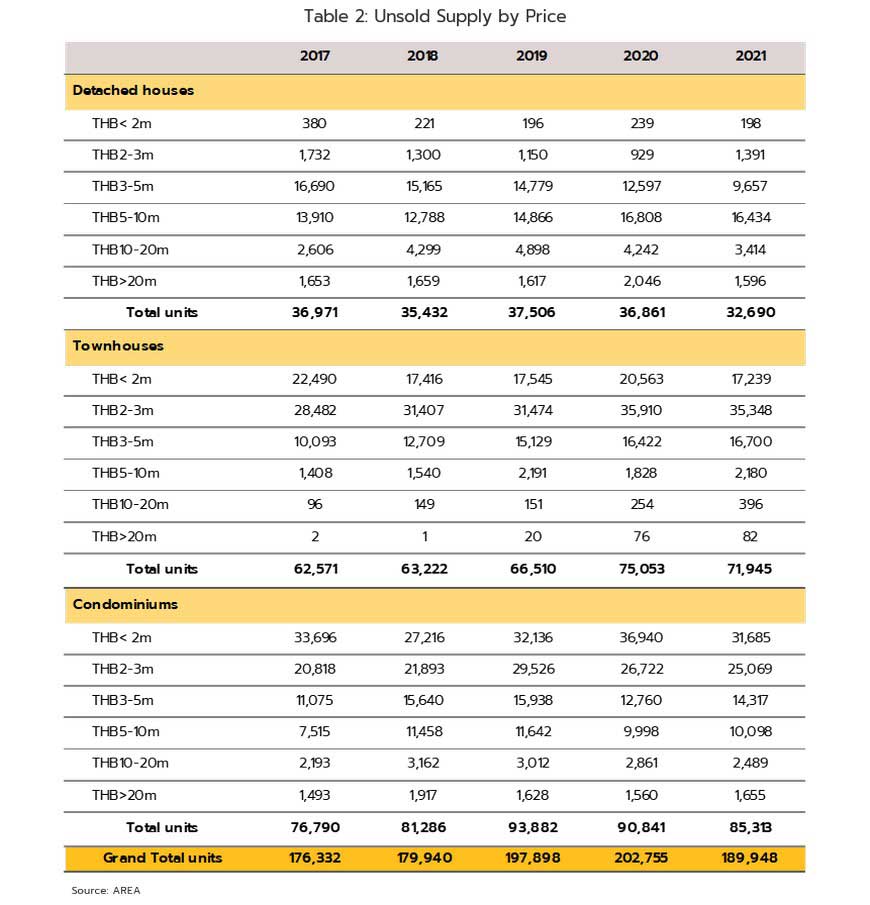

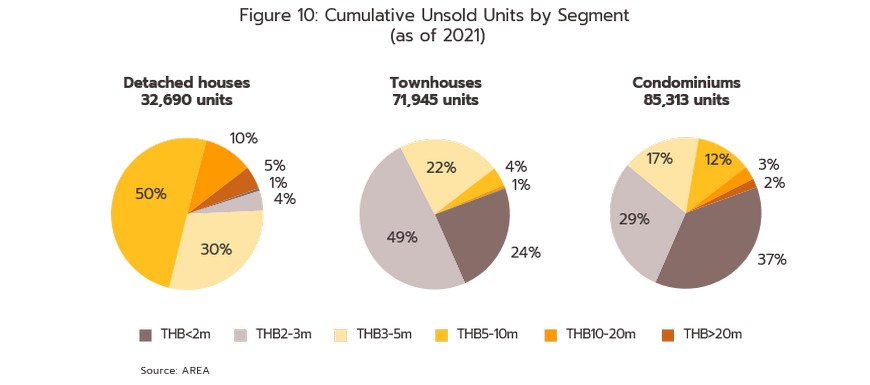

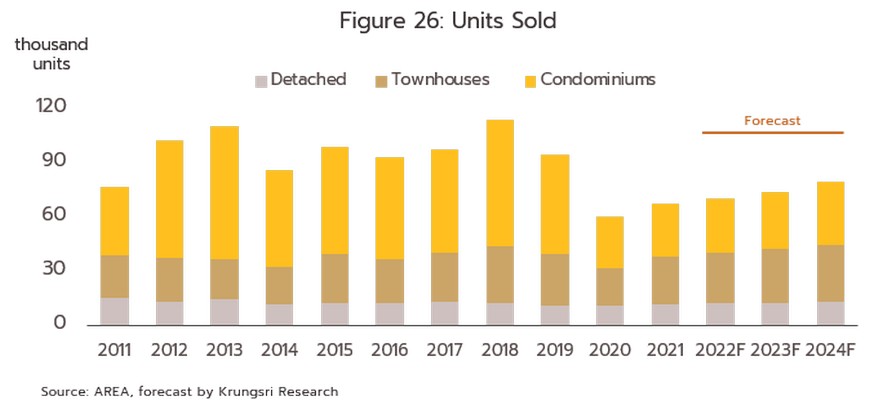

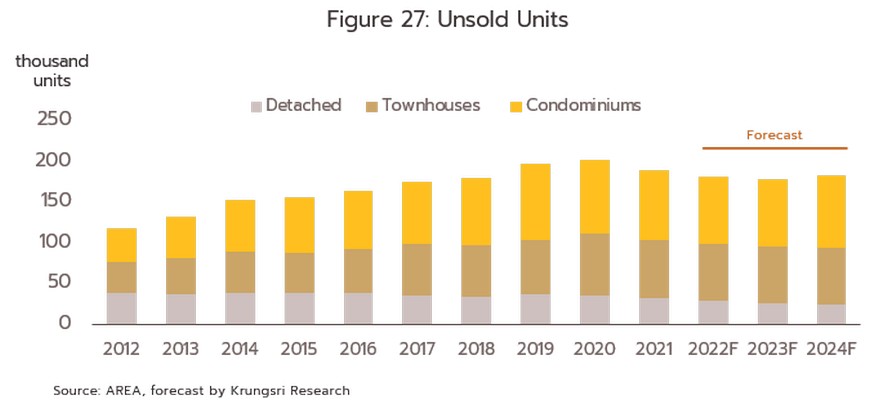

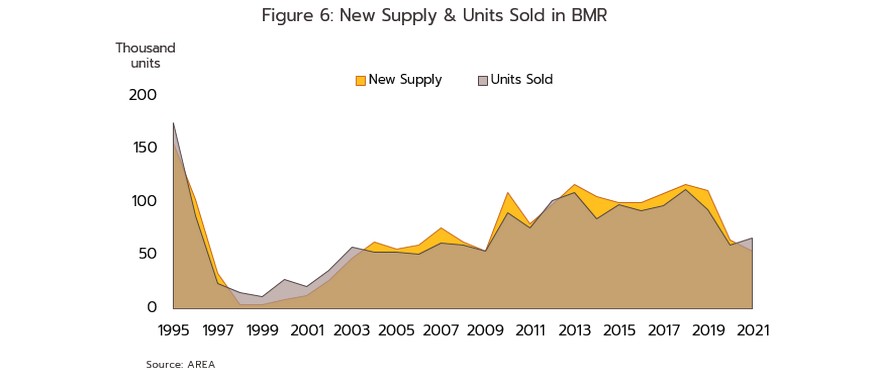

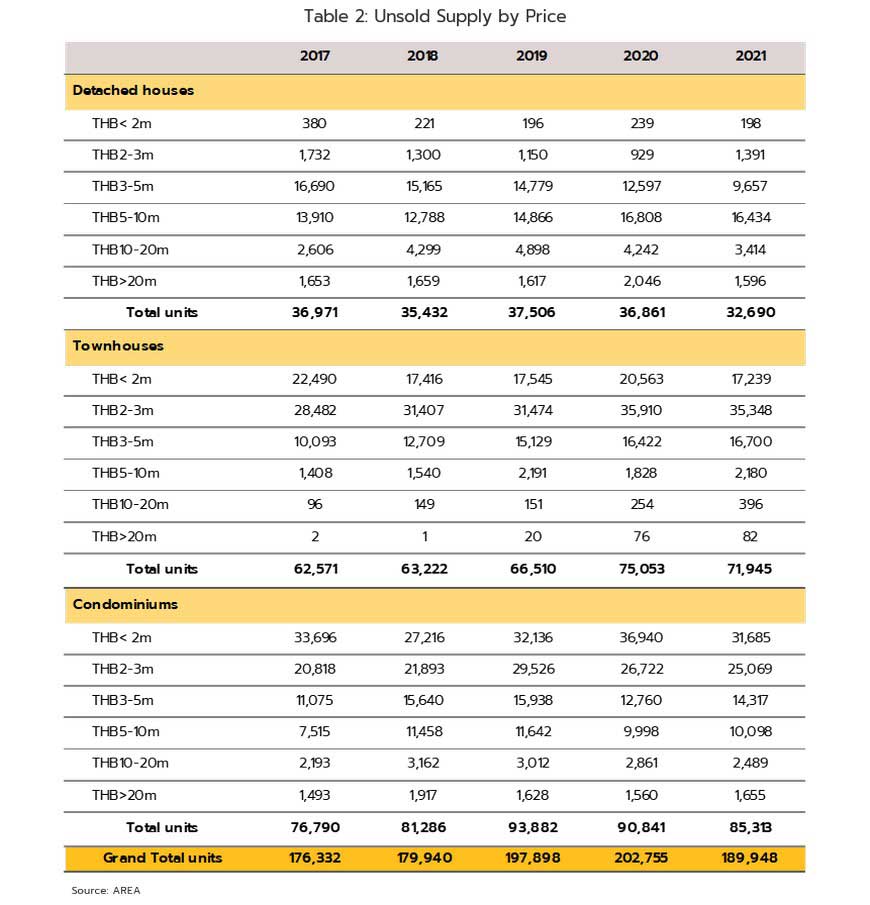

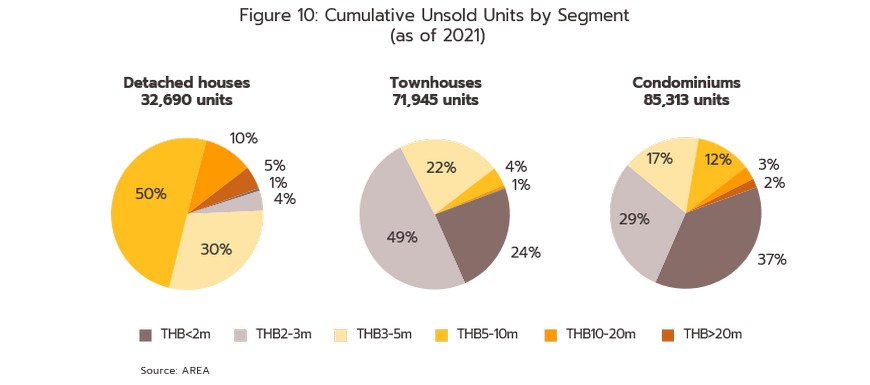

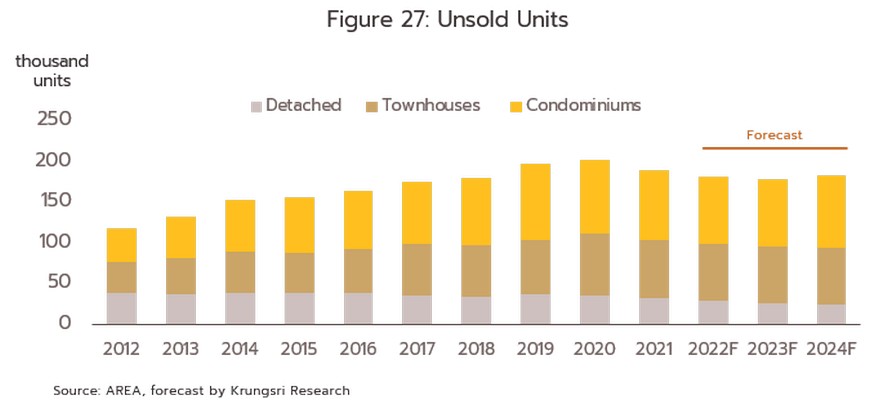

ยอดขายที่อยู่อาศัยหดตัว 36.0% YoY รุนแรงสุดในรอบ 10 ปี และมีจำนวนยูนิตเหลือขายสะสมมากกว่า 2 แสนยูนิต สูงสุดในรอบ 26 ปี (ตารางที่ 2) โดยที่อยู่อาศัยราคาต่ำกว่า 3 ล้านบาทมียูนิตเหลือขายคิดเป็นสัดส่วนมากกว่า 60% ของยูนิตเหลือขายทั้งหมด

ปี 2564 ตลาดที่อยู่อาศัยซบเซาต่อเนื่อง การแพร่ระบาดของ COVID-19 ซึ่งทวีความรุนแรงขึ้นช่วงไตรมาส 3 ส่งผลให้มีการปิดแคมป์คนงานก่อสร้าง ขณะที่แรงงานไทยและต่างชาติเดินทางกลับภูมิลำเนาตนเอง ทำให้จำนวนที่อยู่อาศัยสร้างเสร็จเฉลี่ยอยู่ที่ 4,900 ยูนิต/เดือน ลดลงมากจากเฉลี่ย 8,500 ยูนิต/เดือนในช่วงก่อน COVID-19 (ที่มา: ธปท.) อย่างไรก็ตาม ธุรกิจที่อยู่อาศัยยังได้แรงหนุนจากมาตรการภาครัฐช่วยกระตุ้นการตัดสินใจซื้อ อาทิ การลดค่าจดทะเบียนโอนและจดจำนองสำหรับราคาบ้านไม่เกิน 3 ล้านบาท (1 กุมภาพันธ์ 2564- 30 มกราคม 2565) การเลื่อนใช้บัญชีราคาประเมินทุนทรัพย์ที่ดินรอบใหม่ (ปี 2564-2567) การลดอัตราจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างรอบปี 64 ลง 90% และการผ่อนคลายมาตรการ LTV เป็นการชั่วคราว[2] (20 ตุลาคม 2564 - 31 ธันวาคม 2565) โดยภาพรวมตลาดที่อยู่อาศัยปี 2564 สรุปได้ดังนี้

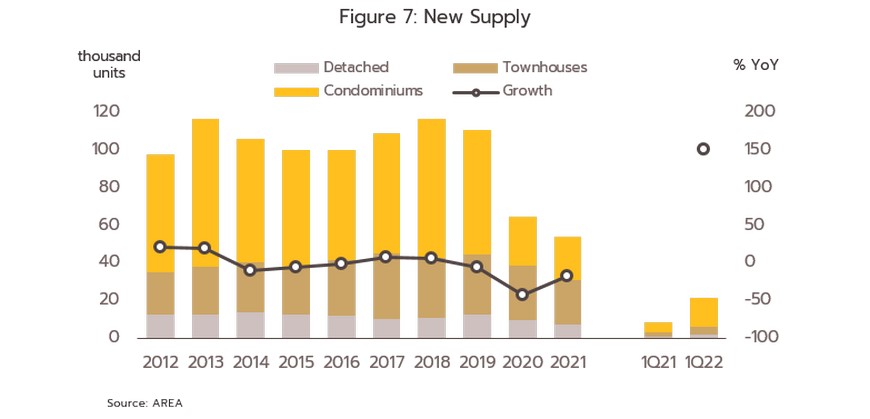

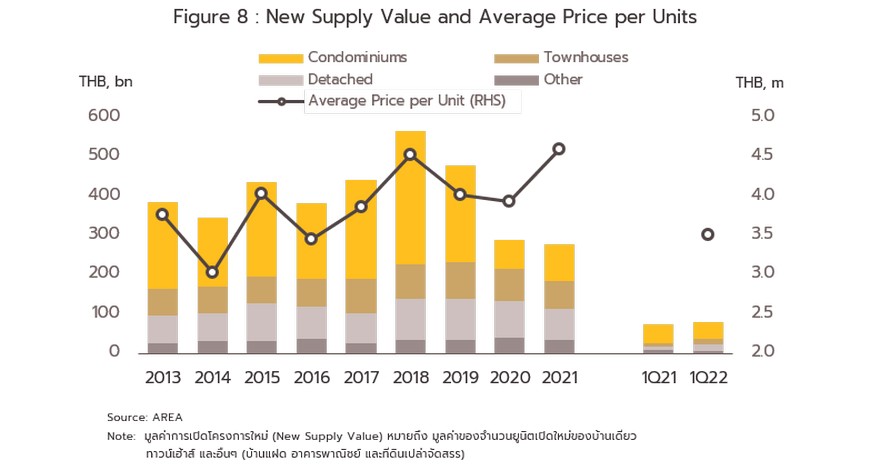

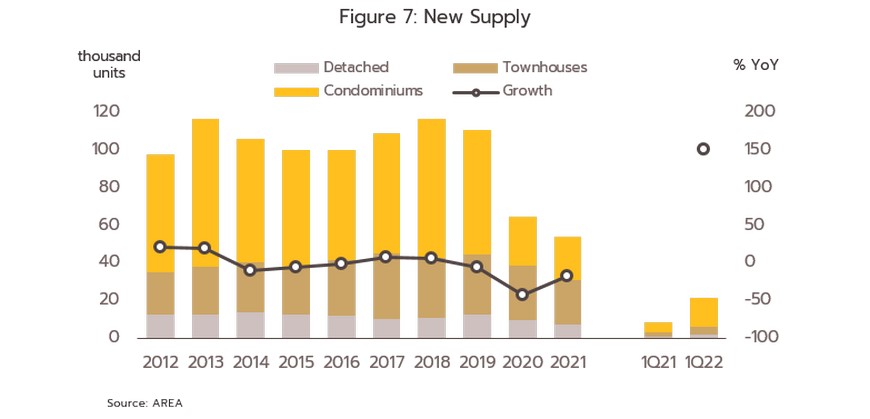

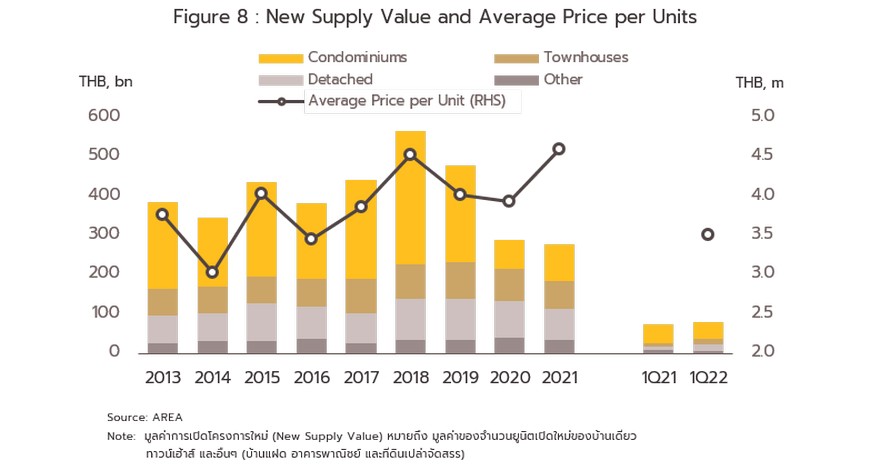

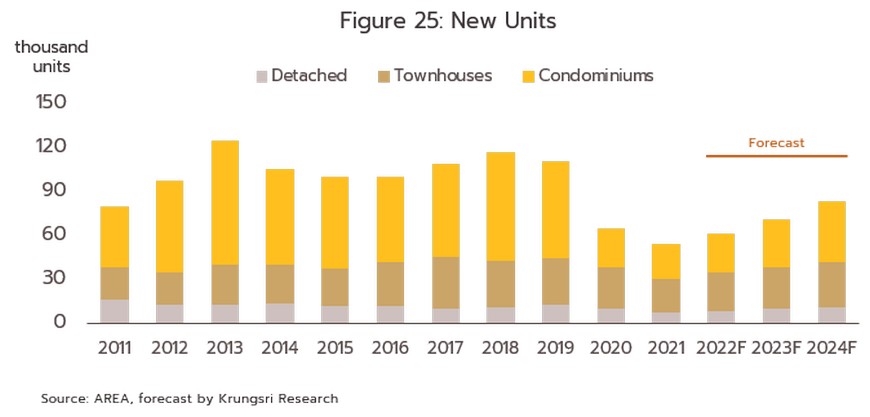

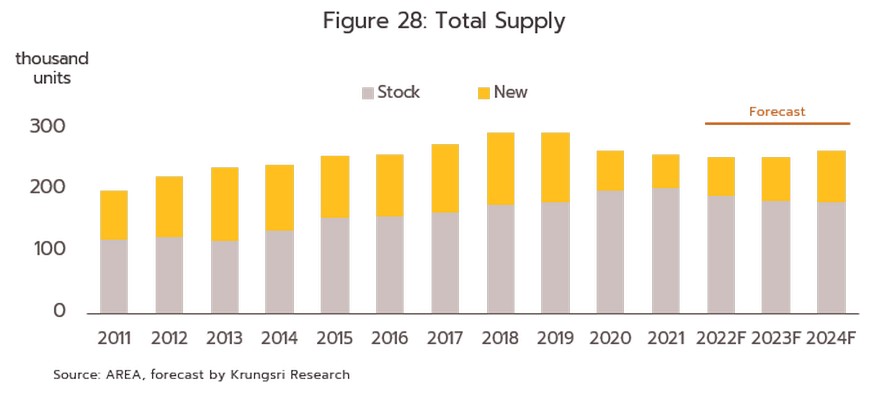

การเปิดขายโครงการใหม่ต่ำสุดในรอบ 11 ปี ที่ 54,464 ยูนิต ลดลง 16.3% ต่อเนื่องจากปี 2563 (ภาพที่ 7) ด้วยมูลค่าโครงการต่ำสุดในรอบ 9 ปี ที่ 2.8 แสนล้านบาท ลดลง 3.4% YoY (ภาพที่ 8) ผลจากอุปทานคงค้างที่สะสมจำนวนมาก ทำให้ผู้ประกอบการชะลอการเปิดโครงการใหม่ ส่งผลให้จำนวน บ้านแนวราบเปิดขายใหม่อยู่ที่ 31,019 ยูนิต ลดลง 20.8% YoY และคอนโดมิเนียม 23,445 ยูนิต ลดลง 9.5% YoY โดยยูนิตเปิดขายใหม่ของคอนโดมิเนียมมีสัดส่วนเพียง 1 ใน 3 ของยูนิตเปิดขายใหม่ปี 2562 (ปีก่อน COVID-19) และต่ำกว่าบ้านแนวราบเป็นปีที่ 2 (สัดส่วน 43:57) ทั้งนี้ ผู้ประกอบการจะเน้นเปิดโครงการรองรับกลุ่มรายได้ระดับกลางบนขึ้นไป เนื่องจากได้รับผลกระทบจำกัดจากภาวะเศรษฐกิจชะลอตัว

-

ราคาต่อยูนิตของที่อยู่อาศัยเปิดขายใหม่เฉลี่ยที่ 4.6 ล้านบาท เพิ่มขึ้น 16.7% จากปีก่อนหน้า จากการเน้นทำตลาดที่อยู่อาศัยราคาค่อนข้างสูง โดยเฉพาะที่อยู่อาศัยแนวราบซึ่งผู้บริโภคให้ความสนใจมากขึ้น อีกทั้งมีการเปิดตัวอสังหาฯ โครงการใหญ่ที่มีมูลค่าสูงถึง 4.6 หมื่นล้านบาทและมีราคาขายเริ่มต้นมากกว่า 5 ล้านบาทต่อยูนิต

-

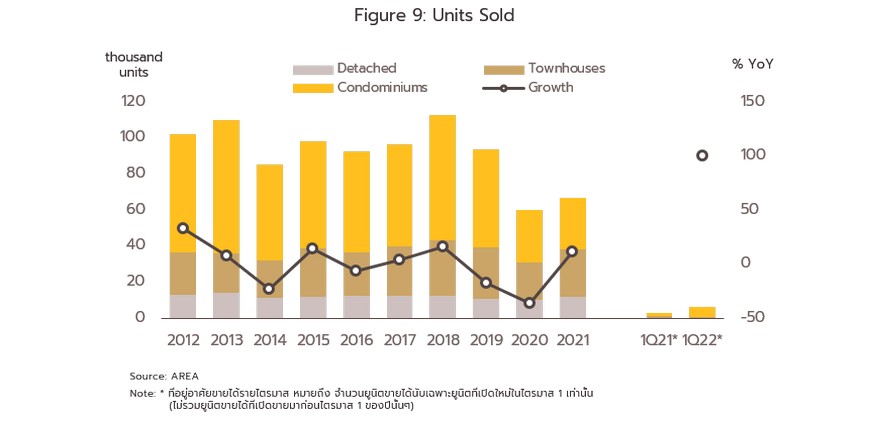

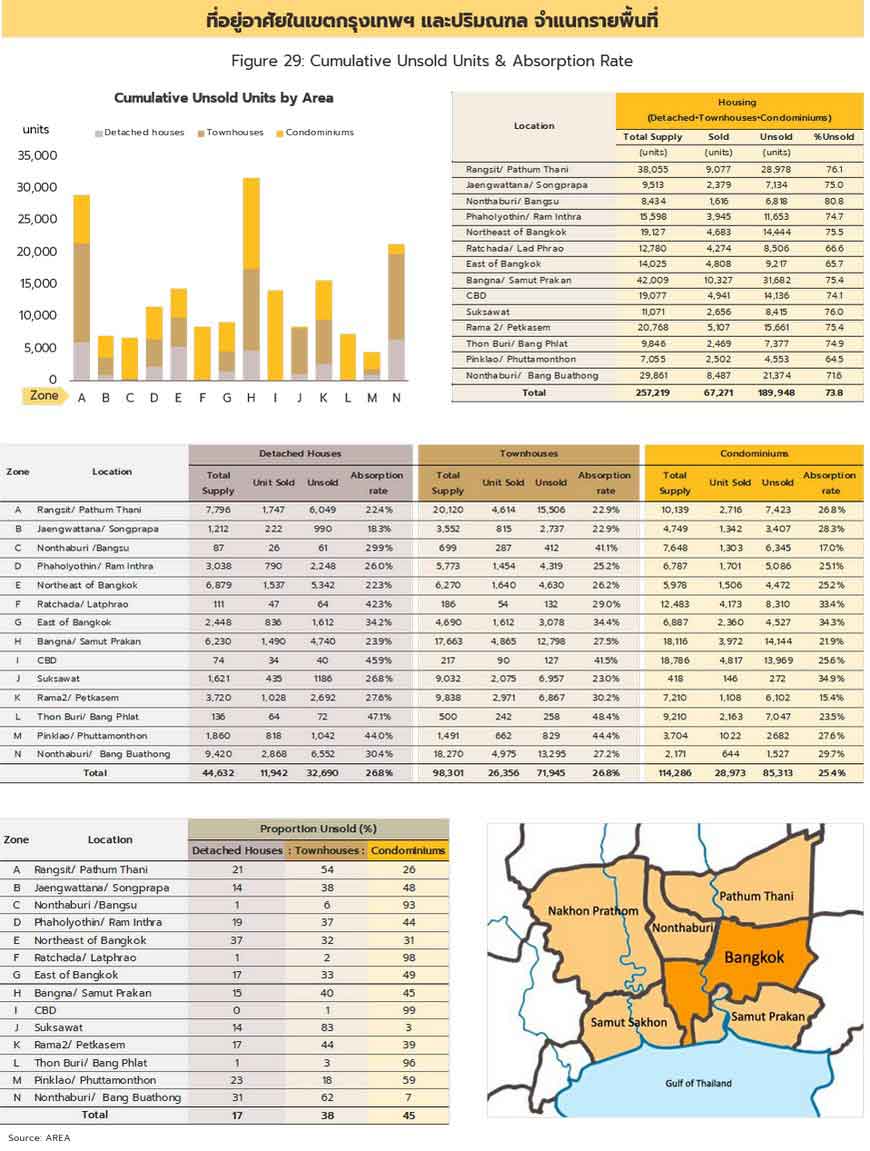

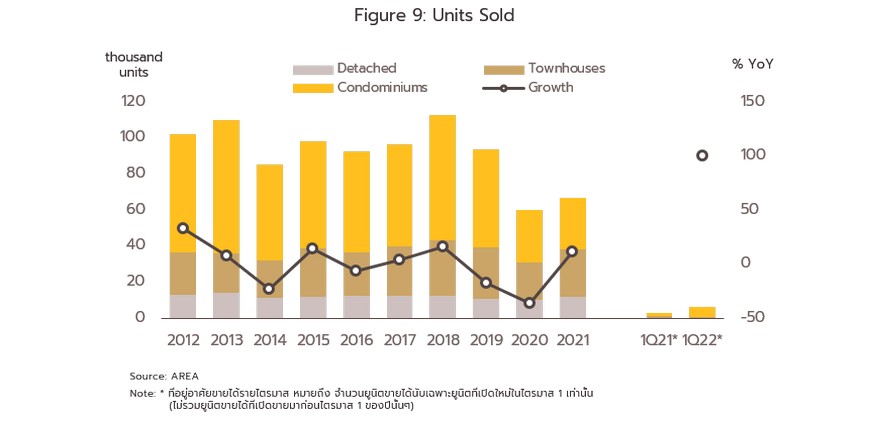

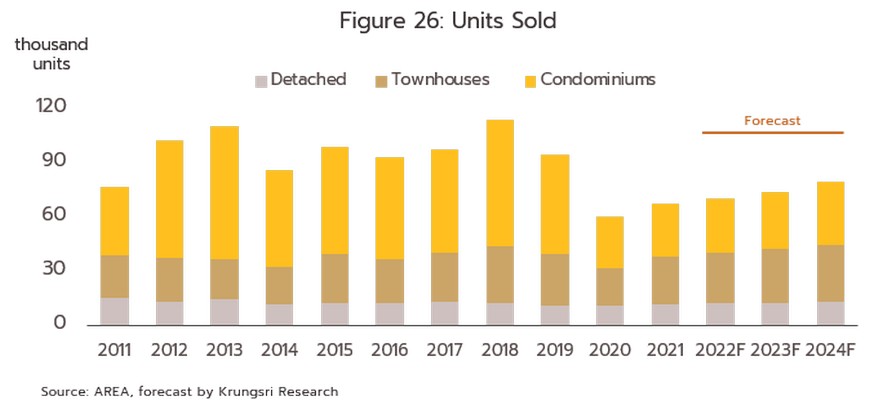

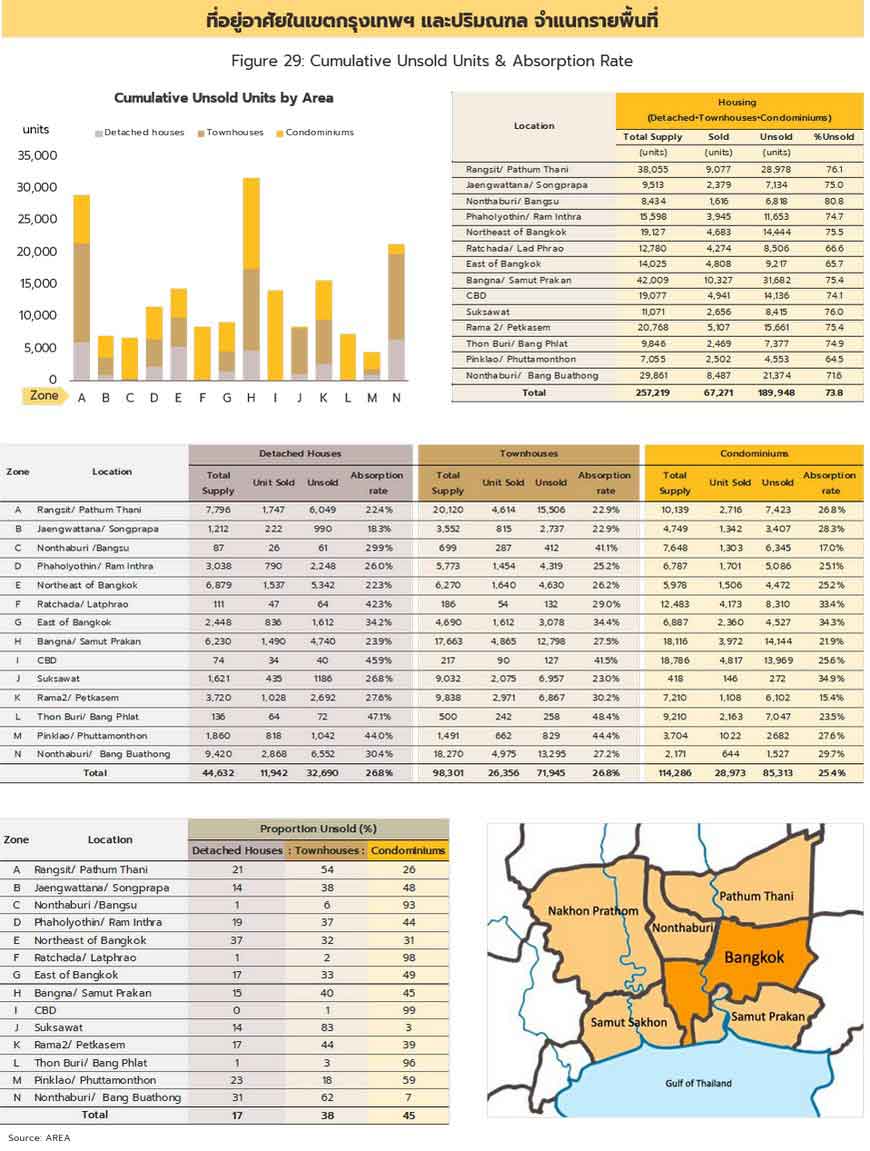

ยอดขายที่อยู่อาศัยเพิ่มขึ้น 11.8% อยู่ที่ 73,736 ยูนิต หลังหดตัวต่อเนื่องตั้งแต่ปี 2562 (ภาพที่ 9) ปัจจัยหนุนหลักมาจากกลุ่มรายได้ระดับกลางบน-บนที่ยังมีกำลังซื้อ ประกอบกับมาตรการกระตุ้นจากภาครัฐ ซึ่งรวมถึงอัตราดอกเบี้ยทรงตัวระดับต่ำช่วยลดต้นทุนการกู้เงิน โดยยอดขายบ้านเดี่ยวและทาวน์เฮ้าส์เพิ่มขึ้น 22.6% YoY ที่จำนวนใกล้เคียงกับปี 2562 ก่อน COVID-19 ส่วนยอดขายคอนโดมิเนียมอยู่ที่ระดับเพียงครึ่งหนึ่งของปี 2562 สะท้อนว่าผู้บริโภคมีความต้องการที่อยู่อาศัยแนวราบมากขึ้น ผู้พัฒนาโครงการจึงเน้นจัดโปรโมชั่นเพื่อเร่งระบายสต็อกคงค้างแทนการเปิดตัวโครงการใหม่ ทำให้โครงการแนวราบไม่ได้รับผลกระทบมากนักเมื่อเทียบกับคอนโดมิเนียม ทั้งนี้ ยอดขายที่อยู่อาศัยโดยรวมในกรุงเทพฯ และปริมณฑลที่สูงกว่าจำนวนเปิดขายใหม่เป็นครั้งแรกในรอบ 8 ปี ทำให้มีการดูดซับอุปทานเหลือขายไปบางส่วน ส่งผลให้ยูนิตเหลือขายสะสม (Cumulative unsold units) ณ สิ้นปี 2564 ลดลง 6.3% จากปี 2563 อยู่ที่ 189,948 ยูนิต ซึ่งมากกว่า 60% ยังคงเป็นที่อยู่อาศัยราคาต่ำกว่า 3 ล้านบาท (ภาพที่ 10)

-

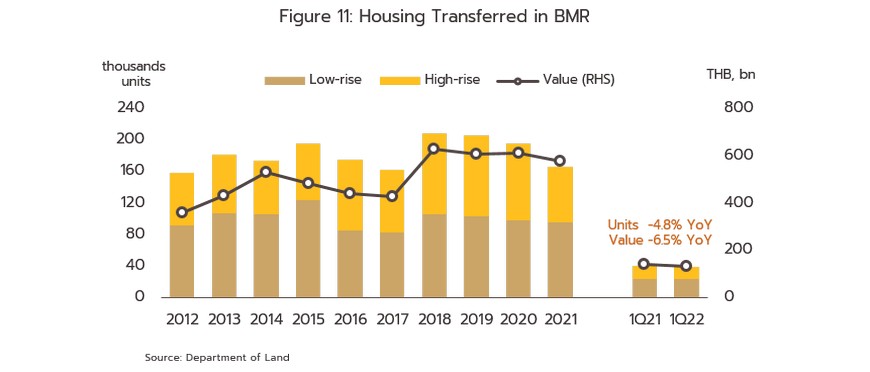

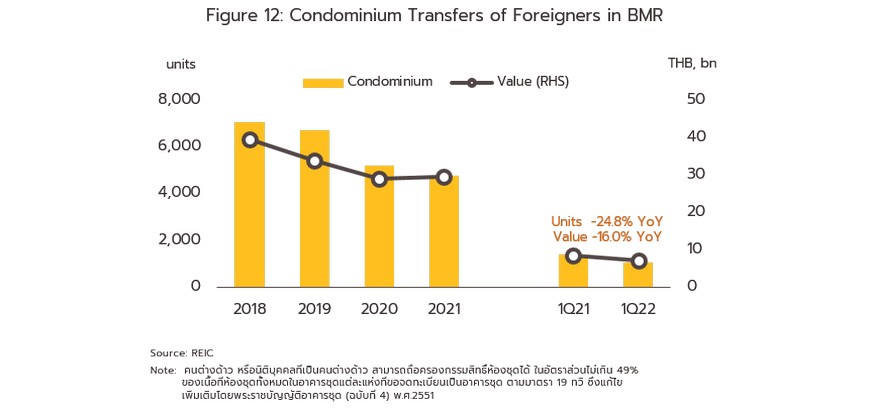

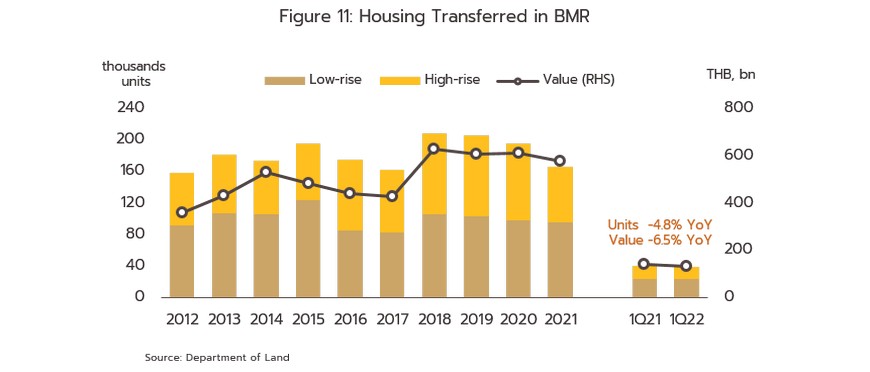

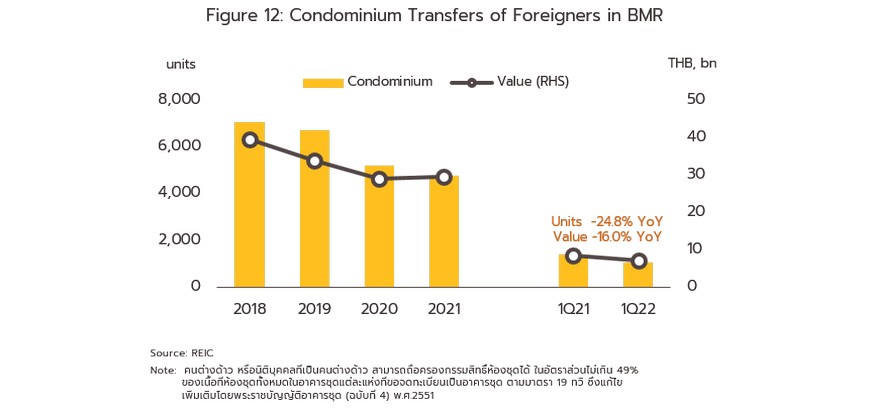

ยอดโอนกรรมสิทธิ์ที่อยู่อาศัยลดลง 15.5% YoY ต่อเนื่องเป็นปีที่ 4 อยู่ที่ 166,402 ยูนิต (ภาพที่ 11) โดยคอนโดมิเนียม (สัดส่วนสูงสุด 42% ของยอดโอนทั้งหมด) ลดลง 29.0% YoY รองลงมาเป็นทาวน์เฮ้าส์ (สัดส่วน 32%) ลดลง 4.0% YoY และบ้านเดี่ยว (สัดส่วน 17%) ลดลง 0.2% YoY และอื่นๆ ได้แก่ บ้านแฝดและอาคารพาณิชย์ (สัดส่วน 9%) เพิ่มขึ้น 2.5% YoY จากกำลังซื้อชะลอลง โดยผู้ซื้อชาวไทยชะลอ/ยกเลิกโอนกรรมสิทธิ์จากความกังวลด้านรายได้ในอนาคต หลังการแพร่ระบาดของ COVID-19 หลายระลอกทำให้เศรษฐกิจฟื้นตัวช้า ส่วนชาวต่างชาติยังไม่สามารถเดินทางมาไทยได้ ทำให้ยอดโอนกรรมสิทธิ์คอนโดมิเนียมของชาวต่างชาติมีจำนวนเพียง 4,784 ยูนิต ลดลง 8.9% YoY อย่างไรก็ตาม มูลค่ารวมของคอนโดมิเนียมที่มีการโอนกรรมสิทธิ์เพิ่มขึ้น 2.6% YoY เนื่องจากส่วนใหญ่เป็นการโอนฯ คอนโดมิเนียมที่มีระดับราคาต่อยูนิตค่อนข้างสูง (ภาพที่ 12)

-

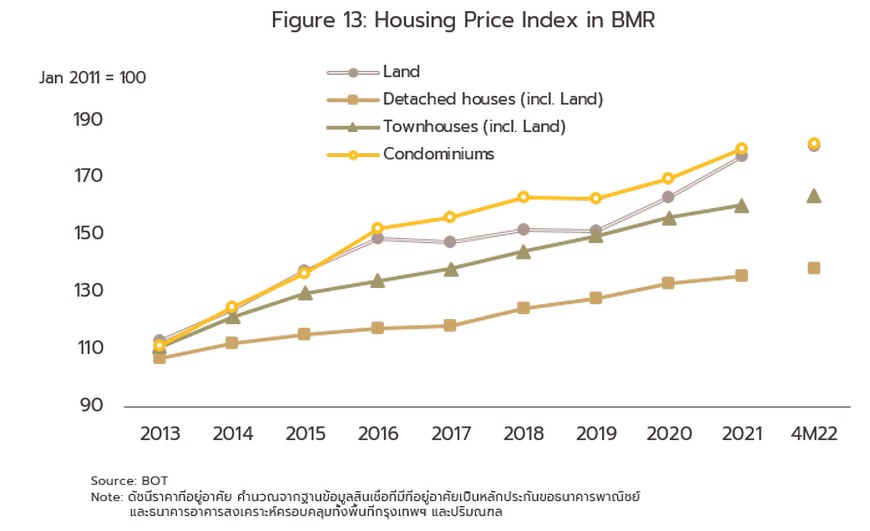

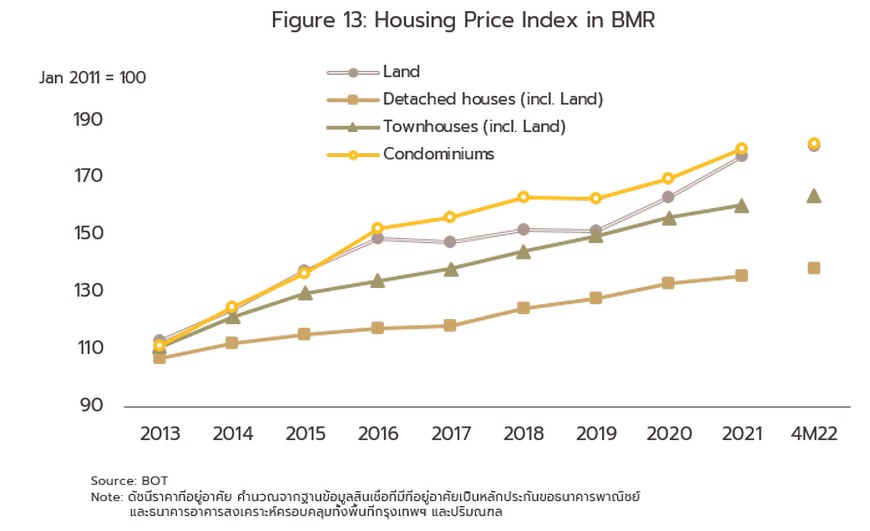

ราคาที่อยู่อาศัยโดยรวมปี 2564 ปรับขึ้นทุกประเภท (ภาพที่ 13) โดยดัชนีราคาคอนโดมิเนียมปรับขึ้นมากสุด 6.1% YoY สอดคล้องกับการเปิดขายโครงการใหม่ที่มีมูลค่าสูง และราคาที่ดินตามแนวรถไฟฟ้าปรับเพิ่ม ขึ้นต่อเนื่อง (ดัชนีราคาที่ดินเพิ่มขึ้น 8.8% YoY) ด้านดัชนีราคาบ้านเดี่ยวและทาวน์เฮ้าส์เพิ่มขึ้น 1.3% YoY และ 2.6% YoY ตามลำดับ

-

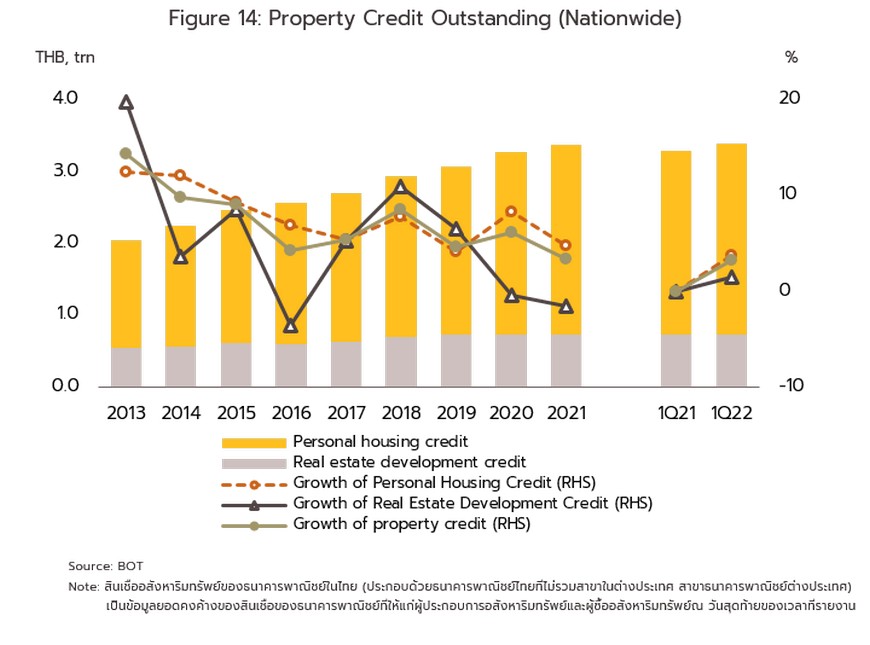

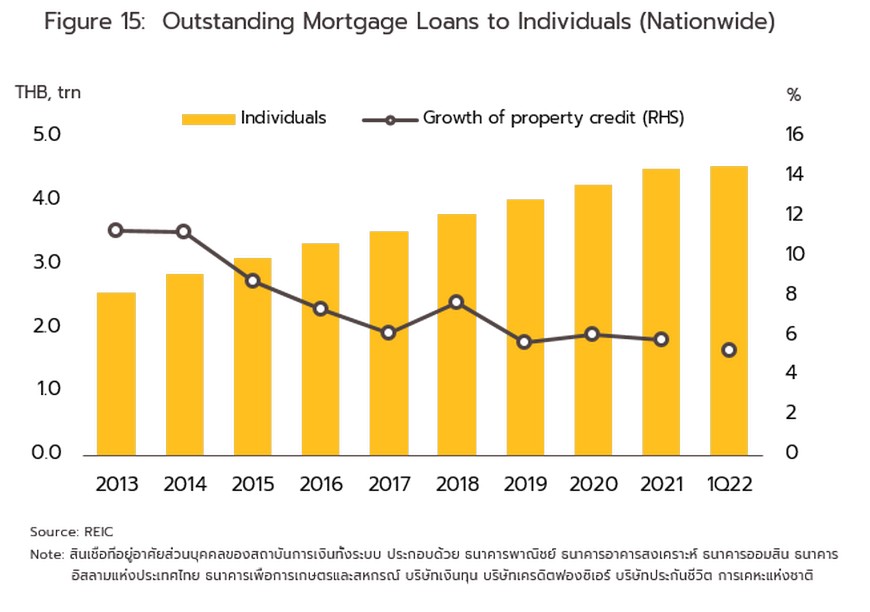

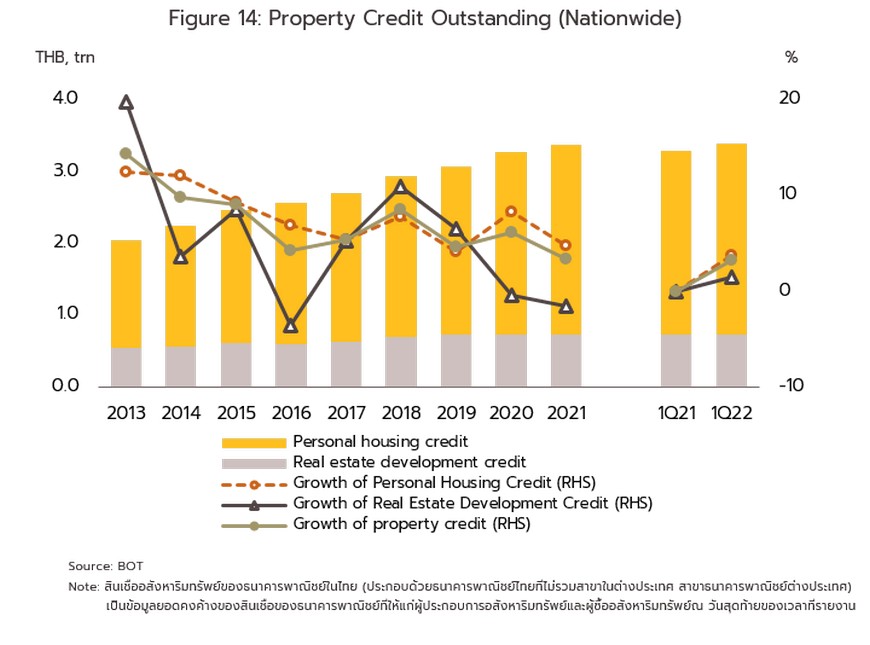

สินเชื่อที่อยู่อาศัยของระบบธนาคารพาณิชย์ปี 2564 ขยายตัว 3.4% YoY (ภาพที่ 14) แบ่งเป็น

1) สินเชื่อผู้ประกอบการ (Pre-finance loans) หดตัว 1.5% YoY ต่อเนื่องเป็นปีที่ 2 จากการเลื่อนการเปิดโครงการใหม่ออกไปเพื่อรอดูสถานการณ์เศรษฐกิจ ประกอบกับธนาคารพาณิชย์เพิ่มความเข้มงวดในการปล่อยสินเชื่อ อย่างไรก็ดี ยังมีความต้องการลงทุนเพื่อรองรับลูกค้ากลุ่มซื้อเพื่ออยู่อาศัยจริง โดยเฉพาะบ้านแนวราบและรองรับอุปสงค์ที่คาดว่าจะเพิ่มขึ้นจากการขยายแนวเส้นทางรถไฟฟ้าสายใหม่

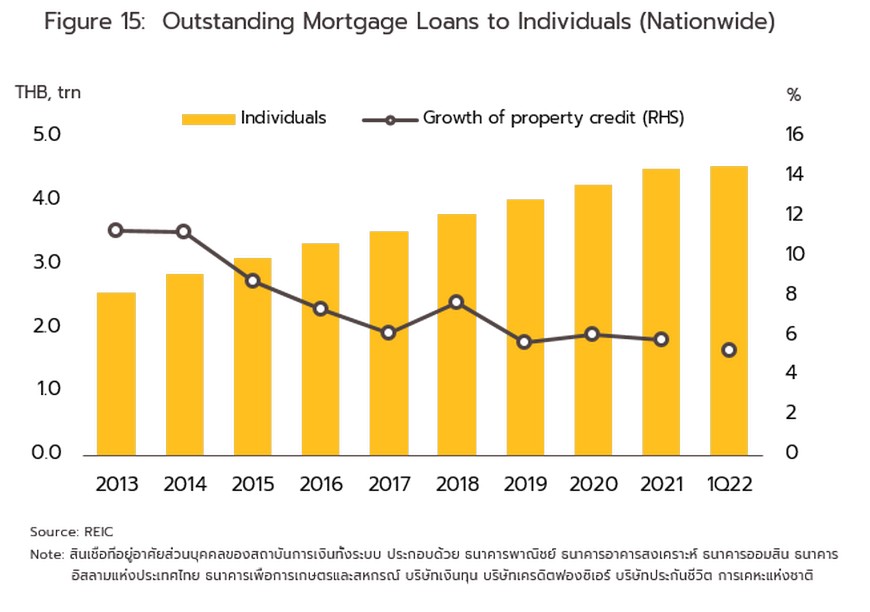

2) สินเชื่อที่อยู่อาศัยส่วนบุคคล (Post-finance loans) เพิ่มขึ้น 4.8% YoY (ภาพที่ 14) ผลจากผู้ประกอบการเร่งระบายสต็อกคงค้างผ่านกลยุทธ์การขายหลายรูปแบบ เช่น การให้ส่วนลดมากกว่าปกติ การให้อยู่ฟรี 1 - 2 ปี เป็นต้น อีกทั้งการผ่อนคลายมาตรการคุมเข้มสินเชื่อของสถาบันการเงิน (LTV ratio) ของธปท. ช่วยให้ลูกค้าบางกลุ่มเข้าถึงสินเชื่อได้ง่ายขึ้น ด้านธนาคารพาณิชย์เร่งกระตุ้นการขยายสินเชื่อ อาทิ พัฒนาการปล่อยสินเชื่อผ่านช่องทางดิจิทัล (Digital Mortgage) และร่วมทำแคมเปญพิเศษกับผู้พัฒนาโครงการเพื่อเพิ่มทางเลือกแก่ลูกค้า ซึ่งช่วยพยุงตลาดให้ขยายตัวได้ สำหรับสินเชื่อที่อยู่อาศัยส่วนบุคคลของสถาบันการเงินทั้งระบบ[3] เติบโตสอดคล้องกันที่ระดับ 5.8% (ภาพที่ 15)

สำหรับช่วงไตรมาสแรกของปี 2565 ตลาดที่อยู่อาศัยได้แรงหนุนจากสถานการณ์ COVID-19 เริ่มคลี่คลาย และการเปิดรับนักท่องเที่ยวต่างชาติตั้งแต่ปลายปี 2564 อย่างไรก็ตาม การสู้รบระหว่างรัสเซียและยูเครน (เริ่มปลายเดือนกุมภาพันธ์ 2565) ผลักดันต้นทุนพลังงานและวัสดุก่อสร้างสำคัญเพิ่มขึ้นต่อเนื่อง โดยข้อมูลล่าสุดเดือนมิถุนายน 2565 อาทิ ราคาน้ำมัน (+62.0 YoY) เหล็กเส้นกลม (+25.3% YoY) และผลิตภัณฑ์คอนกรีต (+5.7% YoY) ส่งผลให้ราคาที่อยู่อาศัยปรับเพิ่มขึ้นเฉลี่ย 5% (ที่มา: บริษัท ลุมพินี วิสดอม แอนด์ โซลูชั่น จำกัด) สอดคล้องกับดัชนีราคาค่าก่อสร้างบ้านมาตรฐาน ไตรมาส 1/2565 ที่เพิ่มขึ้น 5.3%

-

ผู้ประกอบการทยอยเปิดขายโครงการใหม่รวม 21,472 ยูนิต เพิ่มขึ้น 152.6% YoY นำโดยคอนโดมิเนียมและบ้านเดี่ยว เนื่องจากต้องการเร่งสร้างรายได้และสะสม Back log หลังชะลอ/เลื่อนการเปิดขายโครงการใหม่ในช่วง 2 ปีที่ผ่านมา

-

ยอดขายที่อยู่อาศัยอยู่ที่ 6,499 ยูนิต (เฉพาะยูนิตใหม่) เพิ่มขึ้น 100.6% YoY โดยคอนโดมิเนียมมียอดขายเพิ่มขึ้นมากกว่า 200% YoY ส่วนใหญ่อยู่ในกลุ่มราคาต่ำกว่า 3 ล้านบาท

- ยอดโอนกรรมสิทธิ์ที่อยู่อาศัยโดยรวมอยู่ที่ 38,954 ยูนิต ลดลง 4.8% YoY แบ่งเป็น คอนโดมิเนียม 15,433 ยูนิต (-10.5% YoY) ทาวน์เฮ้าส์ 12,796 ยูนิต (+1.2% YoY) บ้านเดี่ยว 7,043 ยูนิต (-0.2% YoY) และอื่นๆ (บ้านแฝดและอาคารพาณิชย์) 3,682 ยูนิต (-8.3% YoY)

-

ราคาที่อยู่อาศัย 4 เดือนแรกปี 2565 เพิ่มขึ้นต่อเนื่อง โดยเฉพาะบ้านแนวราบ โดยดัชนีราคาทาวน์เฮ้าส์และบ้านเดี่ยวเพิ่มขึ้น 3.9% YoY และ 3.6% YoY ตามลำดับ ส่วนดัชนีราคาคอนโดมิเนียมเพิ่มขึ้น 3.3% YoY (ภาพที่ 13) ผลจากต้นทุนค่าก่อสร้างที่ปรับเพิ่มขึ้น ผลักดันให้ราคาที่อยู่อาศัยโดยรวม ปรับสูงขึ้นตามมา

-

สินเชื่อที่อยู่อาศัยของระบบธนาคารพาณิชย์ช่วงไตรมาส 1/2565 ขยายตัว 3.3% YoY (ภาพที่ 14) โดยสินเชื่อผู้ประกอบการขยายตัวเป็นครั้งแรก (+1.5% YoY) หลังจากหดตัวติดต่อกัน 5 ไตรมาส ผลจากเศรษฐกิจมีสัญญาณปรับดีขึ้นและมีการเปิดประเทศอย่างเต็มรูปแบบ ขณะที่การระบาดของ COVID-19 เริ่มคลี่คลาย ส่วนสินเชื่อที่อยู่อาศัยส่วนบุคคลเพิ่มขึ้นเพียง 3.8% YoY เนื่องจากสถาบันการเงินยังคงเข้มงวดในการขยายสินเชื่อ ท่ามกลางภาวะเศรษฐกิจชะลอตัว และหนี้ครัวเรือนทรงตัวระดับสูง สำหรับสินเชื่อที่อยู่อาศัยส่วนบุคคลรวมทุกสถาบัน (ที่มา: REIC) เพิ่มขึ้น 5.3% ชะลอลงจาก 7.0% ในไตรมาส 1/2564 (ภาพที่ 15)

สถานการณ์ที่อยู่อาศัยแยกรายประเภท สรุปได้ ดังนี้

บ้านเดี่ยว (Detached houses)

-

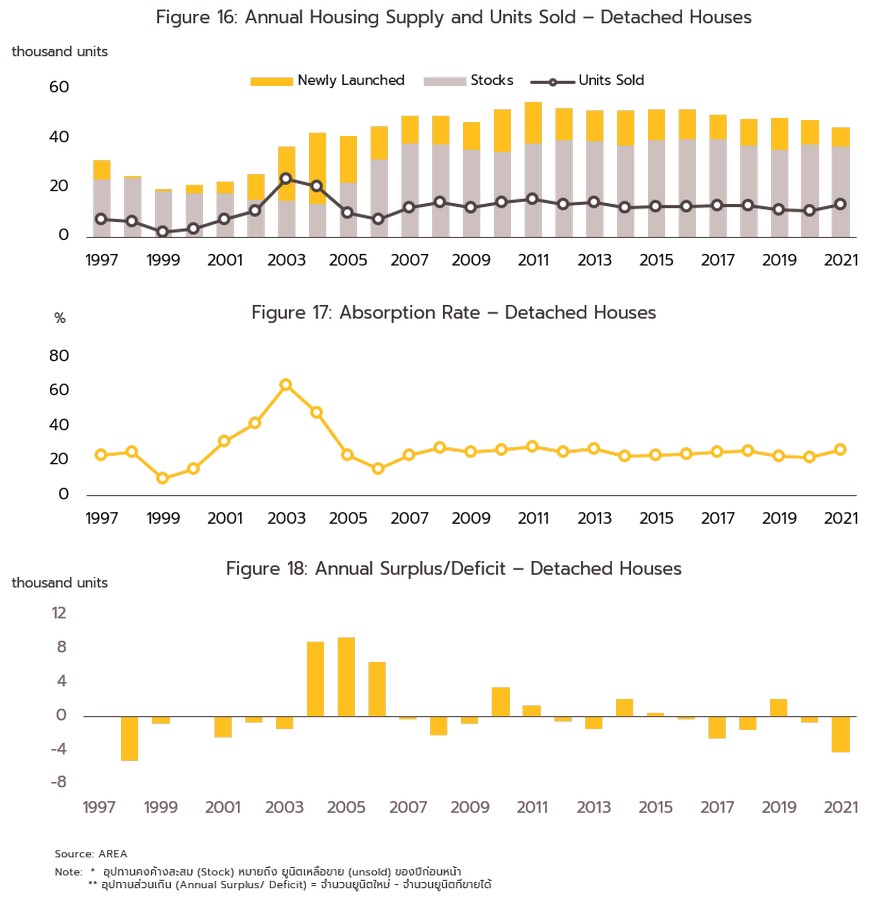

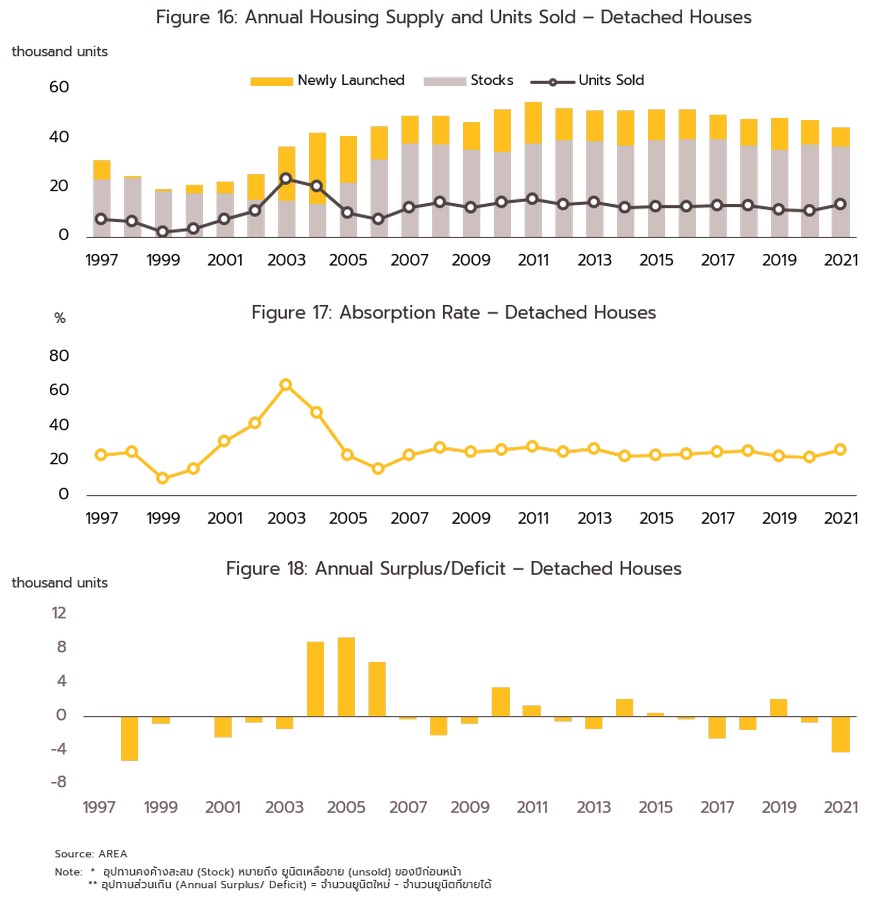

โครงการบ้านเดี่ยวทยอยเติบโตตามเส้นทางคมนาคมสายหลักที่ขยายออกไปรอบนอกเมืองและแนวถนนเส้นทางตัดใหม่ ที่ผ่านมา การเปิดขายโครงการใหม่ที่เร่งตัวขึ้นเร็วกว่าความต้องการ ทำให้บ้านเดี่ยวมีอุปทานคงค้างสะสมคิดเป็นสัดส่วน 17% ของที่อยู่อาศัยเหลือขาย ณ สิ้นปี 2564 ขณะที่อัตราการดูดซับ (Absorption rate) ทรงตัวต่อเนื่องที่ระดับ 25% ซึ่งถือว่าอยู่ในระดับต่ำเมื่อเทียบกับช่วงเฟื่องฟูในปี 2546 (64%)

-

การแพร่ระบาดของไวรัส COVID-19 ช่วง 2 ปีที่ผ่านมา (ปี 2653-2564) ทำให้ผู้ประกอบการหันมาพัฒนาโครงการแนวราบเพื่อตอบรับพฤติกรรมผู้บริโภคที่มีการใช้ชีวิตที่บ้านมากขึ้น ส่งผลให้สัดส่วนการเปิดขายบ้านแนวราบสูงกว่าคอนโดมิเนียมเป็นครั้งแรกในปี 2563 เป็นที่น่าสังเกตว่าบ้านเดี่ยวราคาสูงกว่า 10 ล้านบาท/ยูนิต มีสัดส่วนสูงถึง 22% ของบ้านเดี่ยวเปิดขายใหม่ ตามการปรับกลยุทธ์ของผู้ประกอบการที่เน้นลูกค้ากลุ่มที่มีกำลังซื้อสูง ส่งผลให้ราคาเฉลี่ยต่อยูนิตอยู่ที่ 10.1 ล้านบาท เพิ่มขึ้น 8.9% จากปี 2563 ด้านจำนวนยูนิตขายได้เพิ่มขึ้น 11.7% อยู่ที่ 11,942 ยูนิต ส่วนใหญ่อยู่ในช่วงราคา 5-10 ล้านบาท ยอดขายได้ที่สูงกว่าจำนวนยูนิตเปิดใหม่ ทำให้ยูนิตเหลือขายสะสมของบ้านเดี่ยว ณ สิ้นปี 2564 อยู่ที่ 32,690 ยูนิต ลดลง 11.3% จากปี 2563

-

ไตรมาส 1/2565 บ้านเดี่ยวเปิดขายใหม่มีจำนวน 2,110 ยูนิต เพิ่มขึ้น 163% YoY มูลค่า 16.8 พันล้านบาท เพิ่มขึ้น 150% YoY ด้านจำนวนยูนิตขายได้ (เฉพาะยูนิตใหม่) หดตัว 43% YoY ทำให้อุปทานสะสมเพิ่มขึ้นอยู่ที่ 34,800 ยูนิต

ทาวน์เฮ้าส์ (Townhouses)

-

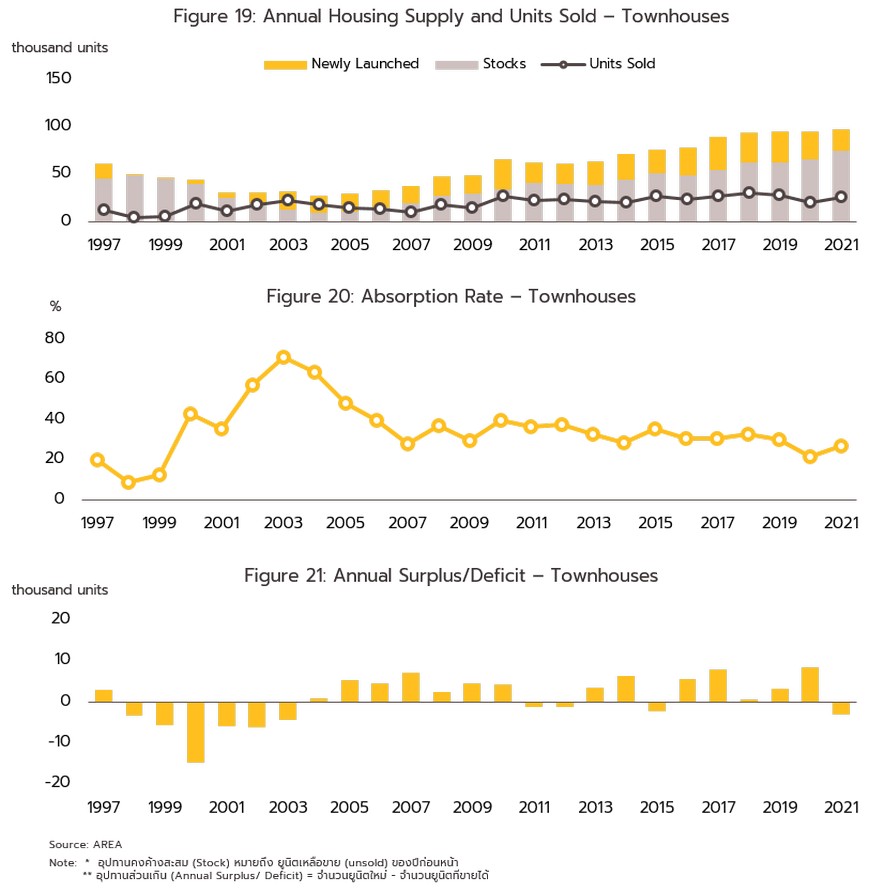

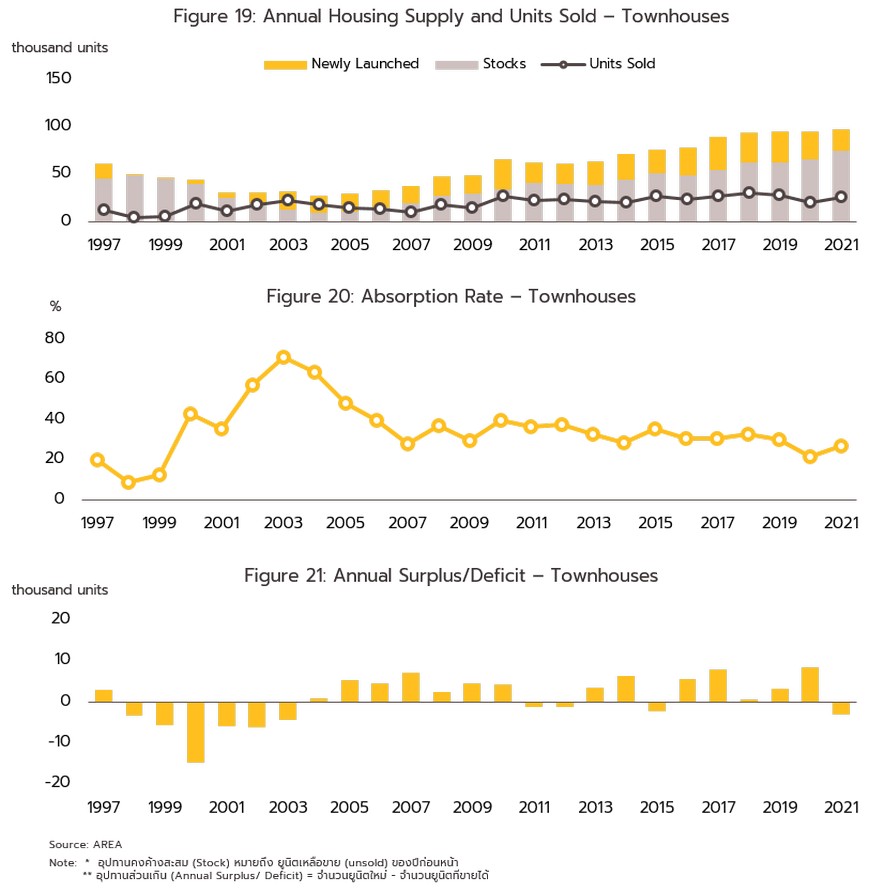

การเพิ่มขึ้นต่อเนื่องของราคาที่ดิน ทำให้ทาวน์เฮ้าส์เป็นที่ต้องการเพื่อทดแทนบ้านเดี่ยวซึ่งมีราคาสูง อย่างไรก็ตาม การที่ต้องแข่งขันกับโครงการคอนโดมิเนียม (City condo) ซึ่งมีข้อได้เปรียบทั้งด้านราคาและทำเลที่สะดวกในการเดินทางเข้าสู่ย่านใจกลางเมืองโดยเฉพาะตามแนวรถไฟฟ้า ส่งผลให้อัตราการดูดซับของทาวน์เฮ้าส์ทรงตัวที่ระดับเฉลี่ย 34% (ลดลงมากจากระดับเฉลี่ย 56% ช่วงเฟื่องฟูของตลาดทาวน์เฮ้าส์ปี 2545-2549) ตั้งแต่ปี 2557 เป็นต้นมา ผู้ประกอบการจึงหันมาพัฒนาโครงการโดยเน้นกลุ่มลูกค้าระดับบนที่ราคาสูงกว่า 10 ล้านบาท ซึ่งส่วนใหญ่เป็นทาวน์เฮ้าส์ 3 ชั้นขึ้นไป ตั้งอยู่ในทำเลรอบเมืองชั้นในและไม่ไกลจากรถไฟฟ้า เช่น พระราม 3 สาธุประดิษฐ์ ยานนาวาและลาดพร้าว ควบคู่กับการพัฒนาโครงการในทำเลตามซอยแยกย่อยที่เชื่อมต่อการเดินทางโดยรถไฟฟ้าได้สะดวก เพื่อจับกลุ่มลูกค้าระดับกลางที่ราคายูนิตละ 2-3 ล้านบาท

-

การแพร่ระบาดของ COVID-19 ทำให้ความต้องการทาวน์เฮ้าส์เพิ่มขึ้นจากกลุ่มที่ต้องการที่อยู่อาศัยแท้จริง เพื่อตอบโจทย์ชีวิตวิถีใหม่ที่ต้องมี Physical Distancing ทั้งยังทดแทนบ้านเดี่ยวที่ราคามีทิศทางปรับขึ้นต่อเนื่อง รวมถึงคอนโดมิเนียมซึ่งมีข้อจำกัดด้านขนาดพื้นที่ โดยปี 2564 ทาวน์เฮ้าส์เปิดขายใหม่อยู่ที่ 23,248 ยูนิต (สัดส่วน 43% ของที่อยู่อาศัยเปิดใหม่) ลดลง 20.1% YoY จากปี 2563 ราคาเฉลี่ยต่อยูนิตอยู่ที่ 3.0 ล้านบาท (+3.4% YoY) ด้านจำนวนยูนิตขายได้อยู่ที่ 26,356 ยูนิต (+28.2% YoY) และยูนิตเหลือขายสะสมอยู่ที่ 71,945 ยูนิต (-4.1% YoY)

-

ช่วงไตรมาส 1/2565 ทาวน์เฮ้าส์เปิดขายใหม่อยู่ที่ 4,152 ยูนิต เพิ่มขึ้น 51% YoY มูลค่า 12.6 พันล้านบาท เพิ่มขึ้น 44% YoY ด้านจำนวนยูนิตขายได้ (เฉพาะยูนิตใหม่) หดตัว 27.1% YoY ทำให้อุปทานสะสมเพิ่มขึ้นอยู่ที่ 76,097 ยูนิต

คอนโดมิเนียม (Condominiums)

-

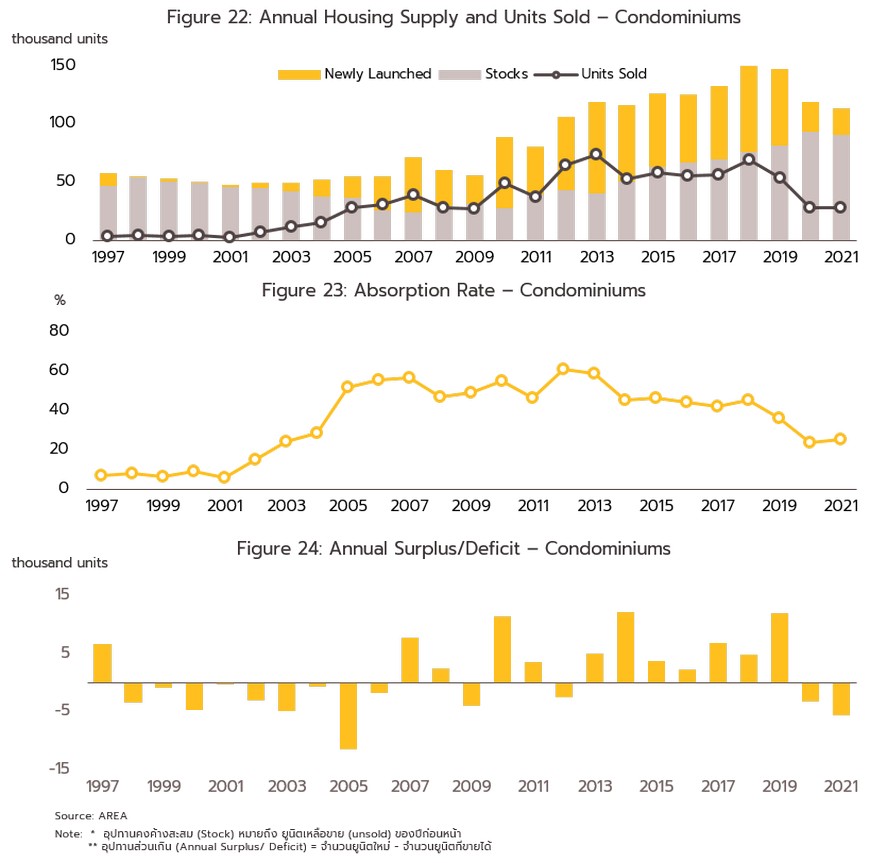

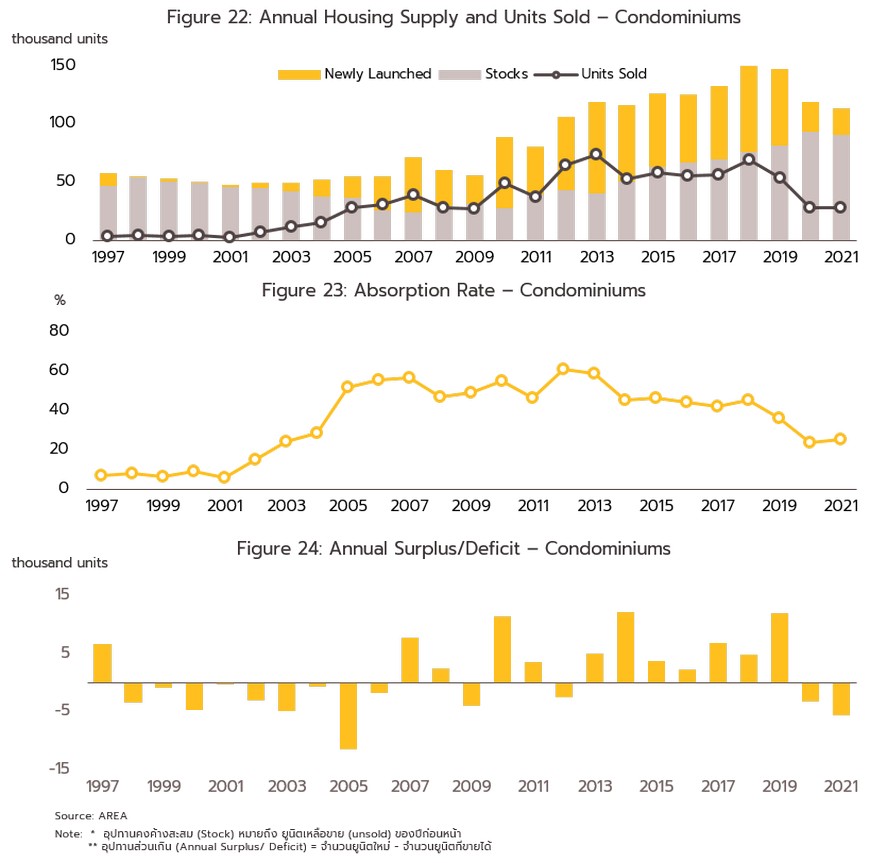

คอนโดมิเนียมเป็นที่นิยมและมีโครงการเปิดใหม่เข้าสู่ตลาดต่อเนื่อง สะท้อนจากอุปทานคอนโดมิเนียม ที่เข้าสู่ตลาดมากกว่า 50,000 ยูนิตต่อปี ตั้งแต่ปี 2548 เป็นต้นมา โดยมีอุปสงค์รองรับจากผู้ซื้อ 2 กลุ่ม ได้แก่ (1) ผู้ซื้อเพื่ออยู่อาศัยจริงมีสัดส่วนประมาณ 60% และ (2) ผู้ซื้อเพื่อลงทุน ทั้งการ ปล่อยเช่าระยะยาว (สัดส่วน 25-30%) และเก็งกำไร (สัดส่วน 10-15%) นอกจากนี้ กฎหมายไทยยังกำหนดให้ชาวต่างชาติถือกรรมสิทธิ์เป็นเจ้าของคอนโดมิเนียมได้ ส่งผลให้อัตราดูดซับของคอนโดมิเนียมเฉลี่ยอยู่ที่ 50% สูงกว่าบ้านแนวราบในช่วงเวลาเดียวกัน (บ้านเดี่ยวเฉลี่ย 25% และทาวน์เฮ้าส์เฉลี่ย 34%)

-

ปี 2563-2564 ตลาดคอนโดมิเนียมซบเซาจากการแพร่ระบาดของไวรัส COVID-19 กำลังซื้อในประเทศที่ชะลอตัว ขณะที่มีการใช้มาตรการ lockdown เกือบทั่วโลก ทำให้ชาวต่างชาติไม่สามารถเดินทางมาทำธุรกรรมในไทยได้ นอกจากนี้ ทางการยังใช้เกณฑ์ LTV ที่เข้มงวดกับสัญญาที่ 2 ขึ้นไป ทำให้อุปสงค์เพื่อการลงทุน/เก็งกำไรหายไปบางส่วน โดยโครงการคอนโดมิเนียมเปิดขายใหม่มีจำนวนลดลงถึง 61.0% ในปี 2563 สำหรับปี 2564 คอนโดมิเนียมเปิดขายใหม่มีจำนวน 23,445 ยูนิต (สัดส่วน 43% ของที่อยู่อาศัยเปิดใหม่) หดตัว 9.5% ราคาเฉลี่ยอยู่ที่ยูนิตละ 4.0 ล้านบาท (+42.3% YoY) จากการทำเหลือขายตลาดเน้นกลุ่มลูกค้าระดับกลางบน-บน และการใช้กลยุทธ์ด้านราคาเพื่อระบายสต็อก จำนวนยูนิตขายได้จึงทรงตัวที่ 28,973 ยูนิต ใกล้เคียงกับปี 2563 จำนวนยูนิต เปิดขายใหม่ที่น้อยกว่ายูนิตขายได้ ทำให้ยูนิต ณ สิ้นปี 2564 อยู่ที่ 85,313 ยูนิต (-6.1% YoY) สำหรับอัตราการดูดซับลดลงมากอยู่ที่ 25% และต้องใช้เวลาดูดซับอุปทานนานถึง 2 ปี 8 เดือน

-

ช่วงไตรมาส 1/2565 คอนโดมิเนียมเปิดขายใหม่อยู่ที่ 15,210 ยูนิต เพิ่มขึ้นถึง 207% YoY มูลค่า 43.1 พันล้านบาท ลดลง 9.1% YoY ด้านจำนวนยูนิตขายได้ (เฉพาะยูนิตใหม่) เพิ่มขึ้น 207.2% YoY ทำให้อุปทานสะสมเพิ่มขึ้นอยู่ที่ 100,523 ยูนิต

แนวโน้มอุตสาหกรรม

ปี 2565 ยอดขายตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลมีแนวโน้มเติบโตในอัตรา 4.5% จากปี 2564 ชะลอลงจากคาดการณ์เดิม ผลจาก (1) การสู้รบระหว่างรัสเซีย-ยูเครนผลักดันให้ราคาพลังงานปรับเพิ่มขึ้นสูง (คาดราคาน้ำมันดิบดูไบปี 65 อยู่ที่เฉลี่ย 102.5 ดอลลาร์ต่อบาร์เรล เทียบกับ 69.5 ดอลลาร์ในปี 64) รวมถึงราคาวัสดุก่อสร้าง ส่งผลกระทบต่อกำลังซื้อของผู้บริโภค (ความเชื่อมั่นผู้บริโภคเดือนพฤษภาคมต่ำสุดในรอบ 8 เดือนนับตั้งแต่เดือนกันยายน 2564) และต้นทุนค่าก่อสร้าง เมื่อผนวกกับค่าแรงอยู่ในทิศทางปรับเพิ่มขึ้นจากปัญหาขาดแคลนแรงงาน ผลักดันให้ราคาที่อยู่อาศัยที่จะเปิดตัวหรืออยู่ระหว่างก่อสร้างมีแนวโน้มปรับสูงขึ้นเฉลี่ย 5-10% และ (2) กำลังซื้อจากต่างชาติมีความไม่แน่นอน โดยเฉพาะมาตรการล็อกดาวน์ที่เข้มงวดเป็นระยะของจีน (นักลงทุนจีนคิดเป็นสัดส่วน 45% ของนักลงทุนต่างชาติที่เข้ามาซื้ออสังหาฯ ในไทย) เป็นอุปสรรคในการทำตลาดในกลุ่มชาวต่างชาติ จึงกดดันความต้องการคอนโดมิเนียม ทำให้ยอดขายอสังหาฯ สำหรับกลุ่มตลาดระดับกลางลงมามีแนวโน้มฟื้นตัวได้จำกัด อย่างไรก็ตาม ผู้ประกอบการมีแนวโน้มพัฒนาโครงการแนวราบต่อเนื่องสำหรับกลุ่มที่มีกำลังซื้อสูง ซึ่งจะเป็นกลุ่มที่ช่วยประคองยอดขาย ขณะที่เริ่มเห็นสัญญาณการฟื้นตัวช้าๆ ของโครงการคอนโดมิเนียม เนื่องจากยังมีอุปทานส่วนเกินอยู่มาก ทั้งนี้ คาดว่าการเปิดตัวโครงการใหม่รวมทุกประเภทในปี 2565 จะเพิ่มขึ้น 14-15% จากปี 2564

ปี 2566-2567 วิจัยกรุงศรีคาดว่ายอดขายตลาดที่อยู่อาศัยจะฟื้นตัวอย่างค่อยเป็นค่อยไป โดยเติบโตที่ระดับ 5-7% ต่อปี โดยความต้องการซื้อที่อยู่อาศัยมีแนวโน้มเพิ่มขึ้นจาก (1) กำลังซื้อมีแนวโน้มฟื้นตัวตามเศรษฐกิจไทยที่คาดว่าจะเติบโตเฉลี่ย 3.0-4.0% ต่อปี ขณะที่การลงทุนและภาคท่องเที่ยวที่ฟื้นตัว จะดึงดูดกำลังซื้อต่างชาติและผลักดันให้ตลาดคอนโดมิเนียมกลับมาเติบโตได้ (2) การเร่งเดินหน้าโครงการเมกะโปรเจ็กต์ โดยเฉพาะด้านการคมนาคมขนส่ง และ (3) การเข้ามาลงทุน/ทำงานในไทยของชาวต่างชาติ (Expatriates) จะเป็นปัจจัยบวกส่งเสริมให้ตลาดคอนโดมิเนียมกลับมาเติบโตได้โดยทิศทางตลาดที่อยู่อาศัยโดยรวมสรุปได้ดังนี้

การเปิดตัวโครงการใหม่มีแนวโน้มเพิ่มขึ้นเฉลี่ย 15-16% ต่อปี คาดว่าผู้ประกอบการยังให้ความสำคัญกับการเปิดขายโครงการบ้านแนวราบ เพื่อรองรับความต้องการซื้อเพื่ออยู่อาศัยจริงและเทรนด์การอยู่อาศัยในยุค New Normal ที่ตอบโจทย์การทำงานจากที่บ้าน (Work from home) ขณะที่จะเห็นสัญญาณการฟื้นตัวของคอนโดมิเนียมชัดเจนมากขึ้น โดยคาดว่าจำนวนที่อยู่อาศัยเปิดขายใหม่จะเฉลี่ยที่ 8.4 หมื่นยูนิตต่อปี ซึ่งยังคงต่ำกว่าระดับ 1 แสนยูนิตช่วงปี 2557-2562 ก่อนการแพร่ระบาดของไวรัส COVID-19

-

บ้านแนวราบ (บ้านเดี่ยวและทาวน์เฮ้าส์): มีทิศทางทยอยเติบโต โดยผู้บริโภคมองว่าตอบโจทย์การอยู่อาศัยในระยะยาวที่หันมาให้ความสำคัญกับพื้นที่ใช้สอย/ ฟังก์ชั่นที่เอื้อต่อการทำงานที่บ้านมากขึ้น โดยบ้านแนวราบในทำเลชานเมืองจะได้รับความนิยมสูงขึ้น เนื่องจาก (1) ราคาที่ดินยังไม่สูงเท่าย่านใจกลางเมืองและสามารถแบ่งเฟสในการพัฒนาโครงการได้ ต่างจากคอนโดมิเนียมที่ต้องสร้างเสร็จ ทั้งโครงการจึงจะโอนกรรมสิทธ์ได้ และ (2) การขยายเส้นทางโครงการรถไฟฟ้าอีกหลายเส้นทางครอบคลุมพื้นที่รอบนอกมากขึ้น อาทิ รถไฟฟ้าสายสีแดงอ่อน (บางซื่อ-ตลิ่งชัน) สายสีชมพู (แคราย –มีนบุรี) สายสีเหลือง (ลาดพร้าว –สำโรง) และสายสีส้ม (รามคำแหง –ลำสาลี)

-

คอนโดมิเนียม: คาดว่าจะปรับตัวดีขึ้นในบางพื้นที่ โดยเฉพาะย่านใจกลางเมืองและแนวรถไฟฟ้าบางเส้นทาง ขณะที่บางพื้นที่ยังมีอุปทานคงค้างอยู่ในระดับสูง เช่น แนวรถไฟฟ้าสายสีน้ำเงิน (หัวลำโพง-บางแค) แนวรถไฟฟ้าสายสีเขียว (บางนา-สมุทรปราการ) ซึ่งเป็นพื้นที่รอบนอกและมีศักยภาพเชิงทำเลต่ำกว่าพื้นที่อื่นโดยเปรียบเทียบ ทั้งนี้ คอนโดมิเนียมส่วนใหญ่จะถูกพัฒนาโดยผู้ประกอบการรายใหญ่ที่มีศักยภาพทั้งด้านการบริหารโครงการ การตลาดและแหล่งเงินทุนหมุนเวียน โดยตลาดคอนโดมิเนียมมีแนวโน้มจะเป็นที่ต้องการในกลุ่มผู้เช่าเพิ่มขึ้น (จากราคาน้ำมันและค่าครองชีพ/ ราคาสินค้าที่สูงขึ้น ส่งผลต่อกำลังซื้อที่อยู่อาศัย) ช่วยหนุนดีมานด์จากกลุ่มผู้ซื้อเพื่อลงทุนระยะยาว ซึ่งรวมถึงคอนโดทางเลือก (ราคาต่ำกว่า 5 หมื่นต่อตารางเมตร) นอกจากนี้ การเปิดประเทศเต็มรูปแบบยังช่วยดึงดูดกำลังซื้อต่างชาติ ซึ่งจะช่วยผลักดันตลาดคอนโดมิเนียมให้กลับมาคึกคักขึ้นอีกครั้ง

สำหรับประเด็นท้าทายที่ธุรกิจต้องปรับตัวในระยะอันใกล้ ได้แก่ (1) เศรษฐกิจที่ฟื้นตัวอย่างค่อยเป็นค่อยไป ทำให้ผู้ประกอบการยังค่อนข้างยากลำบากในการทำตลาด (2) หนี้ครัวเรือนมีแนวโน้มทรงตัวระดับสูงต่อเนื่อง (ล่าสุดไตรมาส 1/2565 อยู่ที่ 89.2% ของ GDP) ส่งผลให้สถาบันการเงินเพิ่มความเข้มงวดในการปล่อยสินเชื่อ (3) พฤติกรรมการเลือกซื้อที่อยู่อาศัยอาจเปลี่ยนไปหลังการแพร่ระบาดของโรค COVID-19 เช่น การทำงานที่บ้านอาจทำให้มีความต้องการบ้านแนวราบนอกเมืองที่มีพื้นที่เพิ่มขึ้น (4) ดีมานด์ที่อยู่อาศัยฟื้นตัวได้จำกัด ส่วนใหญ่เป็นความต้องการซื้อเพื่ออยู่อาศัยจริง ขณะที่อุปสงค์ชาวต่างชาติมีแนวโน้มฟื้นตัวใกล้เคียงกับช่วงก่อนวิกฤติ COVID-19 ในปี 2567 และ (5) ต้นทุนการพัฒนาโครงการมีแนวโน้มปรับสูงขึ้น อาทิ ค่าวัสดุก่อสร้างโดยเฉพาะเหล็ก รวมถึงทิศทางอัตราดอกเบี้ยในประเทศที่จะปรับขึ้นตามทิศทางอัตราดอกเบี้ยโลก

[1] ธนาคารแห่งประเทศไทยบังคับใช้เกณฑ์ LTV วันที่ 1 เม.ย. 62 ต่อมามีการปรับเกณฑ์ LTV ใหม่ มีผลบังคับใช้ 20 ม.ค.2563 ในส่วนของสัญญาที่ 1 กำหนดให้ผู้กู้ขอสินเชื่อบ้านได้ถึง 110% รวมสินเชื่อ top-up และสัญญาที่ 2 กำหนดระยะเวลาของเกณฑ์การวางดาวน์ขั้นต่ำอยู่ที่ 2 ปี

[2] กำหนดให้เพดานอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (LTV ratio) เป็น 100% (กู้ได้เต็มมูลค่าหลักประกัน) สำหรับสินเชื่อเพื่อที่อยู่อาศัย (รวมสินเชื่ออื่นนอกเหนือจากเพื่อซื้อที่อยู่อาศัยและมีที่อยู่อาศัยนั้นเป็นหลักประกันหรือสินเชื่อ Top-up แล้ว) ทั้งกรณี (1) มูลค่าหลักประกันต่ำกว่า 10 ล้านบาท ตั้งแต่สัญญากู้หลังที่ 2 เป็นต้นไป และ (2) กรณีมูลค่าหลักประกันตั้งแต่ 10 ล้านบาทขึ้นไป ตั้งแต่สัญญากู้หลังที่ 1 เป็นต้นไป การผ่อนคลายนี้ให้เป็นการชั่วคราวสำหรับสัญญาเงินกู้ที่ทำสัญญาตั้งแต่วันที่ 20 ตุลาคม 2564 ถึงวันที่ 31 ธันวาคม 2565

[3] สถาบันการเงินทั้งระบบ ประกอบด้วย ธนาคารพาณิชย์ ธนาคารอาคารสงเคราะห์ ธนาคารออมสิน ธนาคารอิสลามแห่งประเทศไทย ธนาคารเพื่อการเกษตรและสหกรณ์ บริษัทเงินทุน บริษัทเครดิตฟองซิเอร์ บริษัทประกันชีวิต การเคหะแห่งชาติ

[4] สังคมผู้สูงอายุโดยสมบูรณ์ (Aged society) หมายถึง สังคมหรือประเทศที่มีประชากรอายุ 60 ปีขึ้นไป มากกว่าร้อยละ 20 ของประชากรทั้งประเทศหรือมีประชากรอายุตั้งแต่ 65 ปี มากกว่าร้อยละ 14 ของประชากรทั้งประเทศแสดงว่าประเทศนั้นเข้าสู่สังคมผู้สูงอายุโดยสมบูรณ์

.webp.aspx)