คำแนะนำในการซื้อบ้านสำหรับปัจจุบันโดยเฉพาะกับผู้ที่ซื้อบ้านด้วยสินเชื่อ คือ การรีไฟแนนซ์บ้านเมื่อเวลาผ่านไปซักระยะหนึ่ง ข้อสงสัยค้างคาใจสำหรับหลายคนคือการรีไฟแนนซ์บ้านคืออะไร การรีไฟแนนซ์บ้านมีข้อดีอย่างไร บ้านของพวกเขาจำเป็นต้องทำรีไฟแนนซ์บ้านจริงๆ หรือไม่ และหากจะรีไฟแนนซ์บ้านต้องเตรียมตัวอย่างไรบ้าง บทความนี้จะมาชี้ให้เห็นถึงประโยชน์ของการรีไฟแนนซ์ต่อสุขภาพทางการเงิน รวมไปถึงคลายข้อสงสัยให้คุณเกี่ยวกับการรีไฟแนนซ์บ้านตั้งแต่ต้นจนจบ

การรีไฟแนนซ์ หมายถึง การยื่นขอสินเชื่อก้อนใหม่เพื่อทำให้ภาระสินเชื่อของเราลดลง หรือถ้าพูดเป็นภาษาง่ายๆ ก็คือการเปลี่ยนเงินกู้ก้อนเก่าเป็นเงินกู้ก้อนใหม่โดยได้อัตราดอกเบี้ย ระยะเวลา หรือเงินต้นที่ต้องจ่ายลดลงนั่นเอง ซึ่งการรีไฟแนนซ์ส่วนใหญ่มักเกิดขึ้นกับสินทรัพย์ชิ้นใหญ่อย่างรถยนต์หรือบ้าน

สำหรับสินเชื่อบ้านในประเทศไทยนั้นส่วนใหญ่ในช่วง 3 ปีแรกมักกำหนดดอกเบี้ยตายตัวในอัตราที่ต่ำราว 2% - 3% ต่อปี ก่อนที่จะเปลี่ยนเป็นอัตราดอกเบี้ยลอยตัวซึ่งมักสูงกว่าเดิม ซึ่งปกติดอกเบี้ย MRR (Minimum Retail Rate) ของไทยจะอยู่ที่ประมาณ 6% - 7% ต่อปี ทำให้ภาระในการผ่อนต่อเดือนดีดตัวสูงขึ้นตามไปด้วย และอาจทำให้ภาระทางการเงินของคุณหนักขึ้นกว่าเดิมโดยไม่จำเป็น การรีไฟแนนซ์บ้านในที่นี้จึงเป็นเครื่องมือสำคัญที่ช่วยให้คุณผ่อนบ้านได้ง่ายขึ้นและบริหารจัดการการเงินของคุณได้ดียิ่งขึ้นไปอีก

ทำไมถึงต้องรีไฟแนนซ์บ้าน?

การรีไฟแนนซ์บ้านให้ประโยชน์ทางการเงินใหญ่ๆ สี่อย่างด้วยกัน คือ

- ช่วยลดอัตราดอกเบี้ย

จุดประสงค์หลักของการรีไฟแนนซ์บ้าน คือ การลดอัตราดอกเบี้ยสินเชื่อบ้านลง ด้วยเหตุที่อัตราดอกเบี้ยนั้นมีการเปลี่ยนแปลงอยู่ตลอดเวลา ในช่วงจังหวะที่คุณกู้สินเชื่อนั้นดอกเบี้ยอาจจะต่ำแล้ว แต่เมื่อผ่านไปอีกซักระยะดอกเบี้ยอาจจะลงต่ำกว่านั้นไปอีก การรีไฟแนนซ์จะช่วยให้สินเชื่อของคุณอยู่ในอัตราที่ต่ำที่สุดเท่าที่จะเป็นไปได้

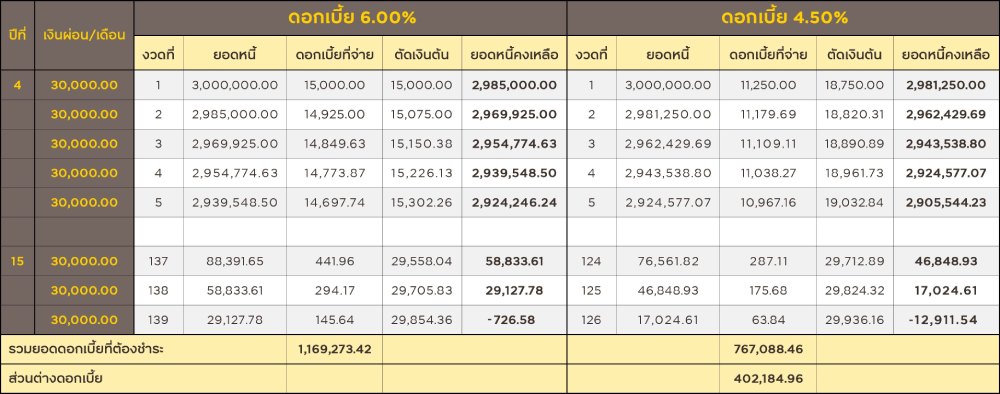

อัตราดอกเบี้ยนั้นสำคัญกับภาระการผ่อนขนาดไหน? สมมติว่า นาย A ทำสัญญาเงินกู้บ้าน 30 ปี โดยผ่อนชำระมาแล้วเป็นเวลา 3 ปีแบบลดต้นลดดอก (Effective Interest Rate) จนเหลือเงินต้นที่ 3,000,000 บาท และผ่อนชำระเดือนละ 30,000 บาทต่อเดือน โดยหากเปรียบเทียบระหว่างสัญญาเงินกู้เดิม ดอกเบี้ยคงที่ร้อยละ 6 กับสัญญาเงินกู้ใหม่ ดอกเบี้ยคงที่ร้อยละ 4.5 จะเป็นไปตามภาพ

จะเห็นได้ว่า แม้ส่วนต่างดอกเบี้ยจะน้อยเพียง 1.5% แต่ด้วยระยะเวลาที่นานของสินเชื่อบ้าน ส่วนต่างเพียงเล็กน้อยก็ทำให้คุณประหยัดไปได้นับหลายแสนบาทเลยทีเดียว ยิ่งจำนวนเงินต้นหรือระยะเวลาคุณยิ่งมากเท่าไหร่ ส่วนต่างของดอกเบี้ยก็ยิ่งจะมีผลมากขึ้นตามตัว นอกจากนี้ ดอกเบี้ยที่ลดลงเท่ากับว่าเวลาผ่อนชำระของคุณก็จะลดลงตามไปด้วย

- เปลี่ยนจากดอกเบี้ยลอยตัวเป็นดอกเบี้ยคงที่

อย่างที่กล่าวไปก่อนหน้านี้ว่า อัตราดอกเบี้ยนั้นมีการเปลี่ยนแปลงอยู่ตลอดเวลา ดอกเบี้ยจึงอาจปรับตัวทั้งลดลงหรือสูงขึ้นได้เช่นกัน หากสัญญาเงินกู้ของคุณเป็นแบบดอกเบี้ยลอยตัว แม้ว่าภาระการผ่อนของคุณจะลดลงเมื่ออัตราดอกเบี้ยลดลง แต่หากดอกเบี้ยปรับตัวสูงขึ้น ภาระการผ่อนก็จะสูงตามไปด้วย

การรีไฟแนนซ์บ้านมาเป็นสัญญาเงินกู้แบบดอกเบี้ยคงที่จะทำให้คุณลดความเสี่ยงจากอัตราดอกเบี้ยที่ผันผวนอยู่เสมอ รวมไปถึงช่วยให้คุณคำนวนภาระเงินผ่อนในรายเดือนได้ง่ายขึ้นกว่าเดิม

- ช่วยเปลี่ยนระยะเวลากู้

การรีไฟแนนซ์บ้านมีประโยชน์ในการเปลี่ยนระยะเวลาของสัญญาเงินกู้ ไม่ว่าจะเป็นการต่อระยะเวลาสัญญาในนานขึ้น ซึ่งจะทำให้ยอดผ่อนชำระต่อเดือนลดลง แลกกับระยะเวลาและดอกเบี้ยที่คุณต้องเสียเพิ่มขึ้นเล็กน้อย หรือในทางกลับกัน หากคุณมีความสามารถที่จะผ่อนชำระเพิ่มขึ้น คุณก็อาจเลือกสัญญาใหม่ที่เพิ่มอัตราผ่อนชำระแลกกับการลดระยะเวลาผ่อนเพื่อโปะสินเชื่อบ้านให้เร็วขึ้นได้เช่นกัน

- เพื่อนำส่วนต่างของภาระหนี้ไปใช้จ่ายอื่นๆ เช่น ซ่อมหรือปรับปรุงบ้าน

หากบ้านของคุณมีมูลค่าที่สูงกว่าภาระหนี้เดิม เช่น บ้านของคุณมีมูลค่าอยู่ที่ 5,000,000 บาท แต่มูลค่าหนี้ที่คุณเหลืออยู่อยู่ที่ 3,000,000 บาท คุณสามารถขอกู้เพิ่มอีก 1 วงเงินสินเชื่อ จากส่วนต่างของมูลค่าหนี้คงเหลือกับมูลค่าบ้าน เรียกว่าเงินกู้อเนกประสงค์ หรือโฮมฟอร์แคช เพื่อนำเงินไปใช้จ่ายในส่วนที่จำเป็น เช่น การปรับปรุง ต่อเติม ซ่อมแซมบ้าน หรือใช้จ่ายตามวัตถุประสงค์อื่นๆ สนใจสินเชื่อกรุงศรีโฮมฟอร์แคช คลิก

ระหว่าง Retention กับ Refinance เลือกอะไรดี

อีกรูปแบบหนึ่งที่นิยมในปัจจุบันนอกจากการรีไฟแนนซ์บ้าน คือ การทำ Retention หรือการยื่นเรื่องกับธนาคารเดิมเพื่อขอลดอัตราดอกเบี้ยลง ซึ่งมีจุดเด่นคือยื่นเอกสารน้อยกว่า จ่ายค่าธรรมเนียมน้อยกว่า และใช้เวลาดำเนินการเร็วกว่าการรีไฟแนนซ์บ้านโดยทั่วไป แต่แลกมาด้วยอัตราดอกเบี้ยที่ลดลงจากอัตราดอกเบี้ยเดิมเพียงเล็กน้อย

ข้อแนะนำในที่นี้ คือ ถ้าคุณอยากรีไฟแนนซ์บ้านเพื่อลดอัตราดอกเบี้ย ลองสอบถามธนาคารเดิมที่คุณกู้อยู่ว่าหากทำ Retention แล้วจะลดอัตราดอกเบี้ยลงได้มากที่สุดเท่าไหร่ แล้วเทียบกับอัตราดอกเบี้ยที่ได้จากการรีไฟแนนซ์บ้านไปธนาคารใหม่ แต่ถ้าคุณอยากรีไฟแนนซ์บ้านด้วยจุดประสงค์อื่นๆ เช่น เพิ่มระยะเวลาในการกู้ หรือลดยอดผ่อนต่อเดือน ให้ข้ามขั้นของการทำ Retention ไปพิจารณาเรื่องรีไฟแนนซ์บ้านได้เลย

สัญญาณในการบอกว่าคุณควรทำการรีไฟแนนซ์บ้าน หรืออย่างน้อยก็ควรพิจารณาการรีไฟแนนซ์บ้าน ประกอบไปด้วยสามอย่างด้วยกัน คือ

- อัตราดอกเบี้ยเริ่มลดลง

อัตราดอกเบี้ยเงินกู้บ้านนั้นถูกกำหนดโดยอัตราดอกเบี้ยสำหรับลูกค้ารายย่อย (Minimum Retail Rate: MRR) ซึ่งอัตราดอกเบี้ยชนิดนี้ก็ผันผวนไปตามสภาวะเศรษฐกิจในแต่ละช่วงเวลา เมื่อไหร่ที่อัตราดอกเบี้ย MRR เริ่มลดลง เท่ากับว่าแนวโน้มที่อัตราดอกเบี้ยสำหรับรีไฟแนนซ์บ้านโดยรวมจะลดลงตามไปด้วยก็เป็นไปได้มากอยู่เช่นกัน และการลดลงที่ว่าก็อาจลดลงไปต่ำกว่าดอกเบี้ยเงินกู้บ้านที่มีอยู่เดิมของคุณอีกด้วย

- เครดิตบูโรของคุณดีขึ้น

อีกปัจจัยหนึ่งที่ส่งผลต่ออัตราดอกเบี้ยเงินกู้บ้าน คือ ประวัติเครดิตหรือเครดิตบูโรของตัวคุณเอง หากประวัติเครดิตคุณไม่ดี ธนาคารก็จะคิดอัตราดอกเบี้ยเพิ่มเป็นค่าประกันความเสี่ยงในการผิดนัดชำระหนี้ ในทางกลับกัน หากประวัติเครดิตของคุณดีถึงดีมาก นอกจะธนาคารจะปล่อยกู้ให้คุณแล้ว ธนาคารก็มีแนวโน้มสูงที่จะปล่อยดอกเบี้ยในอัตราที่ต่ำกว่าอีกด้วย ซึ่งดอกเบี้ยเงินกู้บ้านและดอกเบี้ยรีไฟแนนซ์บ้านก็เข้าเงื่อนไขนี้เช่นเดียวกัน

- สัดส่วนหนี้ต่อรายได้เริ่มเพิ่มขึ้น

ปัจจัยสำคัญที่คุณควรขอรีไฟแนนซ์บ้าน คือ สัดส่วนหนี้ต่อรายได้ของคุณเพิ่มขึ้น ทั้งจากดอกเบี้ยในสัญญาเดิมที่เริ่มสูงเกินไป คุณมีภาระหนี้ก้อนอื่นๆ อย่างการผ่อนรถยนต์หรือหนี้อื่นๆ เพิ่มเข้ามา หรือรายได้ของคุณลดลงอย่างกระทันหันจนเงินกู้ภายใต้สัญญาเดิมนั้นเริ่มเป็นปัญหาทางการเงิน การรีไฟแนนซ์บ้านในกรณีนี้ถือว่าเป็นกรณีที่จำเป็นและเร่งด่วนอย่างมาก เนื่องจากหากปล่อยให้สถานการณ์เนิ่นนานไป ภาระหนี้ที่เพิ่มพูนขึ้นอาจเป็นอันตรายต่อสุขภาพทางการเงินของคุณอย่างยิ่ง

จะรีไฟแนนซ์บ้าน ต้องทำอย่างไร

หากคุณตัดสินใจที่จะรีไฟแนนซ์บ้านแล้วแน่ๆ ขั้นตอนที่คุณต้องเตรียมตัวนั้นประกอบไปด้วย

1. ตรวจสอบสัญญาสินเชื่อเดิม

โดยส่วนใหญ่ สัญญาสินเชื่อบ้านมักมีข้อจำกัดว่าห้ามนำบ้านหลังที่กู้ไปทำรีไฟแนนซ์บ้านภายในระยะเวลาที่กำหนด เช่น 3 ปี หรือ 5 ปี ดังนั้นคุณจำเป็นต้องรอให้หมดเงื่อนไขข้อนี้ก่อนถึงจะเริ่มดำเนินการขั้นต่อไปได้

2. เปรียบเทียบข้อเสนอของแต่ละธนาคาร

ปัจจุบัน ทุกธนาคารต่างมีแพคเกจรีไฟแนนซ์ให้เลือกเป็นจำนวนมาก แต่ละธนาคารก็มีเงื่อนไขเรื่องดอกเบี้ย การผ่อนชำระ และเงื่อนไขเพิ่มเติมอื่นๆ ที่แตกต่างกันไป คำแนะนำของเรา คือ คุณควรเปรียบเทียบข้อเสนอจากอย่างน้อย 3-4 ธนาคาร โดยให้พิจารณาจากยอดวงเงินที่จะได้ อัตราดอกเบี้ยตลอดอายุสัญญา เงื่อนไขการผ่อนชำระรายเดือน ผลประโยชน์อื่นๆ และรวมไปถึงความสะดวกในการติดต่อและทำธุรกรรมกับธนาคารอีกด้วย

3. เตรียมเอกสารและค่าธรรมเนียม

การรีไฟแนนซ์บ้านแท้ที่จริงแล้วก็คล้ายกับการขอยื่นกู้บ้านใหม่อีกรอบหนึ่ง ดังนั้นการเตรียมเอกสารก็เรียกได้ว่าไม่ต่างกันเลยทีเดียว ซึ่งเอกสารที่ธนาคารมักต้องการนั้นประกอบไปด้วย

- เอกสารข้อมูลส่วนบุคคลหรือเอกสารที่เกี่ยวกับข้อมูลของผู้กู้ ใช้เพื่อยืนยันตัวตนกับธนาคาร เช่น สำเนาบัตรประชาชนและสำเนาทะเบียนบ้าน

- เอกสารแสดงหลักประกันที่นำมารีไฟแนนซ์อย่างสำเนาแสดงกรรมสิทธิ์หลักประกัน เช่น โฉนดที่ดินหรือหนังสือรับรองกรรมสิทธิ์ห้องชุด ใบอนุญาตปลูกสร้างหรือหนังสือแสดงกรรมสิทธิ์สิ่งปลูกสร้าง

เอกสารส่วนนี้รวมไปถึงเอกสารที่เกี่ยวข้องกับสัญญาเงินกู้เดิม เช่น สำเนาหนังสือสัญญาจำนองที่ดิน สำเนาสัญญากู้เงินธนาคารเดิม สำเนาใบเสร็จเงินกู้เดือนล่าสุด เป็นต้น

- เอกสารแสดงรายได้ เช่น สลิปเงินเดือน หนังสือรับรองการทำงาน รายการเดินบัญชีย้อนหลัง 6 เดือน สำเนาหนังสือรับรองการหักภาษี ณ ที่จ่าย (50 ทวิ) สำเนาหนังสือรับรองการจดทะเบียน/ใบทะเบียนการค้า เป็นต้น

อีกส่วนหนึ่งที่ต้องเตรียมคือค่าธรรมเนียมในการดำเนินการ ประกอบไปด้วย

- ค่าประเมินราคาทรัพย์สิน (แล้วแต่เงื่อนไขของแต่ละธนาคาร)

- ค่าจดจำนองมูลค่า 1% ของวงเงินกู้

- ค่าอากรแสตมป์มูลค่า 0.05% ของวงเงิน แต่สูงสุดไม่เกิน 10,000 บาท

- ค่าประกันบ้านและประกันอัคคีภัย (ถ้ามี)

- ค่าธรรมเนียมอื่นๆ ของธนาคาร

เมื่อยื่นเอกสารข้างต้นครบ ธนาคารจะพิจารณาเอกสารและประเมินราคาสินทรัพย์ซึ่งก็คือบ้านเพื่อประกอบการอนุมัติการรีไฟแนนซ์ หากได้รับการอนุมัติจากธนาคารใหม่ที่เราเลือกเรียบร้อยแล้ว เจ้าหน้าที่ธนาคารจะแจ้งให้เราติดต่อธนาคารเดิมเพื่อสอบถามยอดหนี้คงเหลือและนัดวันไถ่ถอนให้เรียบร้อย

5. ทำสัญญาและจดจำนองที่กรมที่ดิน

ขั้นตอนสุดท้ายนี้ เจ้าหน้าที่จากธนาคารใหม่จะถือสัญญารีไฟแนนซ์บ้านไปให้เซ็นที่กรมที่ดิน พร้อมๆ กับการไปทำสัญญาจำนองที่กรมที่ดินในวันเดียวกัน ถือเป็นอันเสร็จสิ้นการรีไฟแนนซ์

ถ้าคุณยังมีข้อสงสัยหรือต้องการทราบกระบวนการแบบละเอียด เราขอแนะนำบทความ

รีไฟแนนซ์บ้านทำอย่างไร เข้าใจขั้นตอนใน 5 นาที ตามลิงก์ได้เลย

สรุป

การรีไฟแนนซ์บ้านถือเป็นหนึ่งในทางเลือกหนึ่งในการบริหารจัดการทางการเงินส่วนบุคคล ด้วยคุณสมบัติของการรีไฟแนนซ์บ้านที่ช่วยลดภาระทางการเงินที่คุณไม่จำเป็นในระยะยาวอย่างอัตราดอกเบี้ยออกไป ส่วนต่างที่ว่านี้เป็นประโยชน์ในการบริหารจัดการทางการเงินของคุณไม่ว่าจะเป็นการนำส่วนต่างนี้ไปชำระหนี้ในระยะสั้น การนำไปออมหรือหริอนำไปลงทุนเพื่อให้เงินของคุณงอกเงยอย่างต่อเนื่องได้เช่นกัน

หากคุณมีคำถามหรือข้อสงสัยเกี่ยวกับการรีไฟแนนซ์บ้าน หรือแม้กระทั่งการบริหารจัดการทางการเงินอื่นๆ สามารถติดต่อผ่านช่องทางฮอตไลน์ได้ที่ 02-296-5959 จันทร์ - ศุกร์ เวลา 9.00 น. - 17.00 น. หรือฝากข้อมูลเพื่อให้เจ้าหน้าที่ติดต่อกลับ

คลิก

ตอบทุกโจทย์ของการรีไฟแนนซ์ ด้วยสินเชื่อบ้านกรุงศรีรีไฟแนนซ์ คลิก

บทความโดย

ปริตา ธิติปรีชาพล

กลุ่มบริการที่ปรึกษาทางการเงินส่วนบุคคล

ธนาคารกรุงศรีอยุธยา