แผนการเงินหนึ่งที่มีความสำคัญ คือ “แผนเกษียณอายุ” เนื่องจากเมื่ออายุมากแล้วตัวเราไม่สามารถทำงานได้อย่างมีประสิทธิภาพเท่าเดิม การถอยออกมาให้คนรุ่นใหม่ที่พร้อมทำงานมากกว่าจึงเป็นเรื่องที่หลีกเลี่ยงไม่ได้ การที่ต้องหยุดทำงาน แต่รายจ่ายยังคงเกิดขึ้นอย่างต่อเนื่อง ทำให้เราต้องมีการวางแผนเกษียณอายุเพื่อรองรับเหตุการณ์ดังกล่าว

โดยหลักการวางแผนเกษียณอายุนั้น สิ่งแรกที่เราต้องประเมินเลยก็คือ “เราจะต้องมีเงินเท่าไหร่” เพื่อให้เพียงพอต่อการเกษียณอายุของเรา วิธีการคำนวณพื้นฐานก็จะมาจากการประเมิน “ค่าใช้จ่ายต่อเดือน” ที่เราต้องใช้หลังเกษียณ จากนั้นก็นำมาคูณกับ “ระยะเวลา” ที่คาดว่าเราจะอยู่หลังเกษียณ ทุกคนสามารถลองเข้าไปคำนวณจำนวนเงินที่เราต้องมีหลังเกษียณอายุได้ ที่นี่

โดยหลักการวางแผนเกษียณอายุนั้น สิ่งแรกที่เราต้องประเมินเลยก็คือ “เราจะต้องมีเงินเท่าไหร่” เพื่อให้เพียงพอต่อการเกษียณอายุของเรา วิธีการคำนวณพื้นฐานก็จะมาจากการประเมิน “ค่าใช้จ่ายต่อเดือน” ที่เราต้องใช้หลังเกษียณ จากนั้นก็นำมาคูณกับ “ระยะเวลา” ที่คาดว่าเราจะอยู่หลังเกษียณ ทุกคนสามารถลองเข้าไปคำนวณจำนวนเงินที่เราต้องมีหลังเกษียณอายุได้ ที่นี่

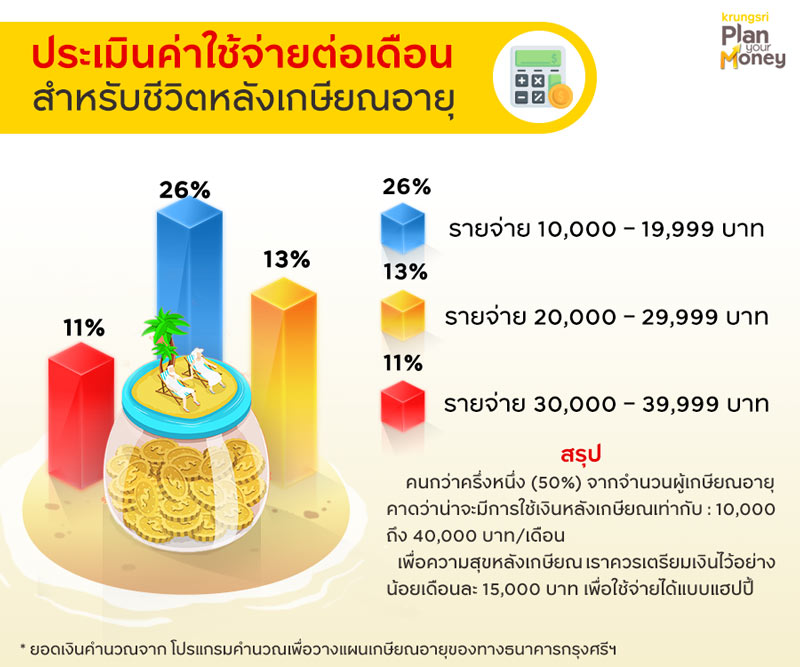

จากการเก็บข้อมูลของธนาคารกรุงศรีฯ มีตัวเลขที่น่าสนใจจากโปรแกรมคำนวณเพื่อวางแผนเกษียณอายุ มีการคาดการณ์ไว้ว่า “เงินที่คาดว่าจะใช้หลังเกษียณต่อเดือน” จะอยู่ที่ 10,000 ถึง 19,999 บาทต่อเดือน เท่ากับ 26% หรือประมาณ 1 ใน 4 คนของที่เข้ามาทดลองใช้โปรแกรมคำนวณ และมีคนต้องการใช้เงิน 20,000 ถึง 29,999 บาทต่อเดือน เท่ากับ 13% นอกจากนี้ยังมีอีกประมาณ 11% ที่ต้องการใช้เงิน 30,000 ถึง 39,999 บาทต่อเดือน

จากข้อมูลดังกล่าว หมายความว่า คนกว่าครึ่งหนึ่ง คาดว่าน่าจะมีการใช้เงินหลังเกษียณอายุ อยู่ที่ 10,000 ถึง 40,000 บาทต่อเดือน

ซึ่งก็จะเกิดคำถามที่น่าสนใจตามมาต่อว่า แล้วเงินจำนวณนี้ “เพียงพอ” ต่อการเกษียณจริงหรือไม่ เมื่อนำไปคูณกับ “ระยะเวลา” ที่คาดว่าจะอยู่หลังเกษียณจะสามารถทำให้เราเกษียณได้อย่างที่ตั้งใจไว้หรือไม่

ข้อมูลจากโครงการ Happy Retirement ของทางตลาดหลักทรัพย์แห่งประเทศไทย (SET) แนะนำว่าคนไทยควรมีเงินเกษียณอายุอย่างน้อยวันละ 500 บาทหรือเดือนละ 15,000 บาท เพื่อให้สามารถรักษามาตรฐานการดำเนินชีวิตได้ ซึ่งถ้าเราประเมินว่าเราจะมีอายุไปอย่างน้อย 20 ปี แปลว่าเราต้องมีเงินเก็บอย่างน้อย 500 บาท x 30 วัน x 12 เดือน x 20 ปี = 3,600,000 บาท ซึ่งจากตัวเลขนี้เองก็ยังมีข้อควรระวังที่อาจจะทำให้เงินจำนวนนี้ไม่พอต่อการเกษียณ ดังนี้

จากข้อมูลดังกล่าว หมายความว่า คนกว่าครึ่งหนึ่ง คาดว่าน่าจะมีการใช้เงินหลังเกษียณอายุ อยู่ที่ 10,000 ถึง 40,000 บาทต่อเดือน

ซึ่งก็จะเกิดคำถามที่น่าสนใจตามมาต่อว่า แล้วเงินจำนวณนี้ “เพียงพอ” ต่อการเกษียณจริงหรือไม่ เมื่อนำไปคูณกับ “ระยะเวลา” ที่คาดว่าจะอยู่หลังเกษียณจะสามารถทำให้เราเกษียณได้อย่างที่ตั้งใจไว้หรือไม่

ข้อมูลจากโครงการ Happy Retirement ของทางตลาดหลักทรัพย์แห่งประเทศไทย (SET) แนะนำว่าคนไทยควรมีเงินเกษียณอายุอย่างน้อยวันละ 500 บาทหรือเดือนละ 15,000 บาท เพื่อให้สามารถรักษามาตรฐานการดำเนินชีวิตได้ ซึ่งถ้าเราประเมินว่าเราจะมีอายุไปอย่างน้อย 20 ปี แปลว่าเราต้องมีเงินเก็บอย่างน้อย 500 บาท x 30 วัน x 12 เดือน x 20 ปี = 3,600,000 บาท ซึ่งจากตัวเลขนี้เองก็ยังมีข้อควรระวังที่อาจจะทำให้เงินจำนวนนี้ไม่พอต่อการเกษียณ ดังนี้

1. ประเมินอายุหลังเกษียณน้อยเกินไป

จากตัวเลข 3,600,000 บาท จะเห็นได้ว่าเราประเมินอายุหลังเกษียณเพียง 20 ปีเท่านั้น สิ่งที่เราประเมิน คือ เกษียณตอนอายุ 60 ปีและมีอายุขัยถึง 80 ปี

ถึงแม้ว่า ถ้าเราลองดู “อายุขัยเฉลี่ย” ของประชากรโลกตอนนี้ซึ่งอยู่ที่ 78 ปี แต่เมื่อเวลาที่เราวางแผนเกษียณจริง ๆ ก็ควรวางแผนเผื่อเรามีอายุยืนมากกว่าค่าเฉลี่ย เพราะถ้าหากเราจากโลกนี้ไปก่อนใช้เงินหมด ก็ยังพอเหลือเงินให้ลูกหลานได้ใช้กันต่อไป แต่ถ้าเงินดันหมดเสียก่อนก็อาจจะกลายเป็นปัญหาได้แน่นอน

ดังนั้นตัวเลขอายุขัยขั้นต่ำที่แนะนำ คือ 85 ปี หรือสำหรับใครที่ต้องวางแผนแบบปลอดภัยก็อาจจะวางถึงอายุ 90 ปีก็ได้เช่นกัน

ถึงแม้ว่า ถ้าเราลองดู “อายุขัยเฉลี่ย” ของประชากรโลกตอนนี้ซึ่งอยู่ที่ 78 ปี แต่เมื่อเวลาที่เราวางแผนเกษียณจริง ๆ ก็ควรวางแผนเผื่อเรามีอายุยืนมากกว่าค่าเฉลี่ย เพราะถ้าหากเราจากโลกนี้ไปก่อนใช้เงินหมด ก็ยังพอเหลือเงินให้ลูกหลานได้ใช้กันต่อไป แต่ถ้าเงินดันหมดเสียก่อนก็อาจจะกลายเป็นปัญหาได้แน่นอน

ดังนั้นตัวเลขอายุขัยขั้นต่ำที่แนะนำ คือ 85 ปี หรือสำหรับใครที่ต้องวางแผนแบบปลอดภัยก็อาจจะวางถึงอายุ 90 ปีก็ได้เช่นกัน

2. ประเมินค่าใช้จ่ายต่ำกว่าที่ควรจะเป็น

จากการประเมินของทางตลาดหลักทรัพย์แห่งประเทศไทย (SET) ประเมินอยู่ที่วันละ 500 บาท ซึ่งเพียงพอต่อการดำรงชีวิตทั่วไป แต่อย่าลืมว่าในวันที่เกษียณอายุ ทุกวันคือวันหยุด ถ้าเราลองตั้งคำถามกับตัวเอง ระหว่างวันทำงานหรือวันหยุด วันไหนที่เราใช้เงินมากกว่ากัน คำตอบก็คงจะต้องเป็นวันหยุดแน่นอน หรือง่าย ๆ ว่า ถ้าเราลองย้อนดูในช่วงที่จำเป็นต้องทำงานที่บ้าน (Work from Home) ก็จะเห็นว่าต้นทุนค่าใช้จ่าย ค่าอาหาร หรือแม้กระทั่งค่าช้อปปิ้งออนไลน์ต่าง ๆ ก็มีแนวโน้มสูงกว่าการไปทำงานในวันปกติ

ดังนั้น การประเมินให้ใกล้เคียงความเป็นจริงมากที่สุด ก็ควรประเมินค่าใช้จ่ายจากวันหยุดนั่นเอง

ดังนั้น การประเมินให้ใกล้เคียงความเป็นจริงมากที่สุด ก็ควรประเมินค่าใช้จ่ายจากวันหยุดนั่นเอง

3. ลืมค่าใช้จ่ายบางรายการ

อย่าลืมว่านอกจากค่าใช้จ่ายในชีวิตประจำวันแล้ว ก็ยังต้องเผื่อค่าใช้จ่ายกรณีพิเศษต่าง ๆ ด้วย อย่างเช่น ค่ารักษาพยาบาล เมื่อมีอายุมากขึ้นก็มีแนวโน้มที่จะเจ็บป่วยง่ายมากขึ้นเรื่อย ๆ ซึ่งเราอาจจะวางแผนการดูแลค่ารักษาพยาบาลระยะยาว (Long Term Care) ได้โดยการประเมินเบี้ยประกันสุขภาพที่จะเกิดขึ้นตลอดอายุเกษียณเพื่อให้เรารู้ว่าเราต้องออมเงินเพิ่มอีกเท่าไหร่ในแต่ละเดือน หรืออย่างค่าใช้จ่ายในการบำรุงรักษาสินทรัพย์ เพราะไม่ว่าจะเป็นสินทรัพย์ใดก็ตาม ต่างก็มีอายุที่เหมาะสมของของสินทรัพย์ อย่างเช่น รถยนต์ต้องมีการเตรียมไว้เพื่อซ่อมบำรุงหรือเปลี่ยนคันใหม่เมื่อรถยนต์มีอายุการใช้งานที่สูงขึ้น รวมถึงสินทรัพย์ที่มีราคาสูงอย่างบ้านเองก็จำเป็นต้องเตรียมเงินสำหรับการบำรุงรักษาเช่นกัน

แต่สิ่งที่สำคัญที่สุดในการวางแผนเกษียณอายุ คือ การประเมิน “รูปแบบการดำเนินชีวิต (Lifestyle)” ของตัวเราเองว่าเป็นอย่างไร ถ้าหากเราประเมินแล้วว่าเรามี Lifestyle ที่สูงกว่าค่าเฉลี่ยทั่วไป เราก็จำเป็นต้องเตรียมตัว เตรียมออมเงินมากกว่าคนอื่นในแต่ละเดือน

และข้อควรระวังอีกข้อหนึ่งสำหรับการวางแผนเกษียณก็คือ อย่าลืมกลับมา “ทบทวน” แผนเกษียณอายุของเราอย่างน้อยปีละครั้งเพื่อให้มั่นใจได้ว่า เราสามารถลงมือทำตามแผนได้อย่างที่ตั้งใจไว้ หากช้ากว่าที่คาดการณ์ เราก็จะได้ขยับและปรับตัวได้ทัน หรือถ้ามีความต้องการที่เปลี่ยนแปลงไป เช่น ค่าใช้จ่ายต่อเดือนที่สูงขึ้น ก็จะได้รู้ว่าเราต้องมีการออมเงินในแต่ละเดือนที่เพิ่มขึ้น หรือนำเงินไปลงทุนให้ได้ผลตอบแทนที่คาดหวังเพิ่มสูงขึ้นหรือไม่

สำหรับใครที่อยากรู้ว่า เวลาเกษียณเราต้องใช้เงินเท่าไหร่หรือว่าตอนนี้เราต้องออมเงินเพิ่มอีกเดือนละเท่าไหร่ถึงจะสามารถเกษียณได้อย่างมีความสุข เพราะเรื่องการเกษียณยิ่งเริ่มต้นลงมือจัดการได้เร็วเท่าไหร่ ก็จะยิ่งเพิ่มโอกาสประสบความสำเร็จได้มากขึ้นเท่านั้น สามารถเข้ามาทดลองคำนวณได้ ที่นี่

แต่สิ่งที่สำคัญที่สุดในการวางแผนเกษียณอายุ คือ การประเมิน “รูปแบบการดำเนินชีวิต (Lifestyle)” ของตัวเราเองว่าเป็นอย่างไร ถ้าหากเราประเมินแล้วว่าเรามี Lifestyle ที่สูงกว่าค่าเฉลี่ยทั่วไป เราก็จำเป็นต้องเตรียมตัว เตรียมออมเงินมากกว่าคนอื่นในแต่ละเดือน

และข้อควรระวังอีกข้อหนึ่งสำหรับการวางแผนเกษียณก็คือ อย่าลืมกลับมา “ทบทวน” แผนเกษียณอายุของเราอย่างน้อยปีละครั้งเพื่อให้มั่นใจได้ว่า เราสามารถลงมือทำตามแผนได้อย่างที่ตั้งใจไว้ หากช้ากว่าที่คาดการณ์ เราก็จะได้ขยับและปรับตัวได้ทัน หรือถ้ามีความต้องการที่เปลี่ยนแปลงไป เช่น ค่าใช้จ่ายต่อเดือนที่สูงขึ้น ก็จะได้รู้ว่าเราต้องมีการออมเงินในแต่ละเดือนที่เพิ่มขึ้น หรือนำเงินไปลงทุนให้ได้ผลตอบแทนที่คาดหวังเพิ่มสูงขึ้นหรือไม่

สำหรับใครที่อยากรู้ว่า เวลาเกษียณเราต้องใช้เงินเท่าไหร่หรือว่าตอนนี้เราต้องออมเงินเพิ่มอีกเดือนละเท่าไหร่ถึงจะสามารถเกษียณได้อย่างมีความสุข เพราะเรื่องการเกษียณยิ่งเริ่มต้นลงมือจัดการได้เร็วเท่าไหร่ ก็จะยิ่งเพิ่มโอกาสประสบความสำเร็จได้มากขึ้นเท่านั้น สามารถเข้ามาทดลองคำนวณได้ ที่นี่