ด้วยความท้าทายดังที่กล่าวมา ทำให้ธุรกิจที่ต้องการนำเสนอสินค้าและบริการแก่ผู้สูงอายุ ซึ่งรวมถึงภาคการธนาคารด้วย จำเป็นต้องคำนึงถึงความท้าทายดังกล่าวในการสร้างคุณค่าที่ส่งมอบให้ลูกค้า (Value Proposition) ที่สามารถสร้างประโยชน์ (Gain) ให้แก่ผู้สูงอายุ ตลอดจนแก้ปัญหา (Pain) ให้แก่ผู้สูงอายุได้

ดังนั้น คำถามที่ควรถามต่อไปคือ ผู้สูงอายุมองหาประโยชน์อะไรจากการใช้บริการทางการเงิน

ถึงแม้ผู้สูงอายุจะมีความแตกต่างกันทางด้านร่างกายและมีความท้าทายในการใช้บริการทางการเงินดังที่กล่าวมาแล้ว แต่ผู้สูงอายุก็ยังมีความต้องการใช้บริการธนาคารเหมือนกับคนวัยอื่นๆ ในสังคม หากแต่ความต้องการของผู้สูงอายุต่อการบริการทางการเงินด้านต่างๆ มักจะมีความเฉพาะเจาะจง ดังนี้

ผลิตภัณฑ์ทางการเงินสำหรับผู้สูงอายุ

ผู้สูงอายุในต่างประเทศส่วนใหญ่ยังใช้ผลิตภัณฑ์ทางการเงินที่เคยใช้มาตั้งแต่ยังหนุ่มสาว เช่นในกรณีของสหราชอาณาจักร จากการสำรวจเมื่อปี 2017 ผู้สูงอายุจำนวนมากยังคงมีประกันชีวิตที่ทำไว้ตั้งแต่สมัยยังทำงานอยู่ ตลอดจนยังคงใช้บัญชีเงินฝากเดิมที่เคยใช้ และพึ่งพาเงินสดมากกว่าช่องทางการชำระเงินอื่นๆ นอกจากนั้นยังสามารถจัดการการเงินและการลงทุนของตนได้ดี แม้จะไม่ค่อยเปรียบเทียบข้อมูลของผลิตภัณฑ์ทางการเงินต่างๆ ในแต่ละธนาคารเท่าใดนัก อย่างไรก็ตาม หากผู้สูงอายุมีอายุเกิน 70 ปี ความสามารถในการตัดสินใจและการจัดการด้านการเงินจะเสื่อมถอยลงอย่างเห็นได้ชัด

ดังนั้น ผลิตภัณฑ์ทางการเงินที่เหมาะกับผู้สูงอายุจึงควร 1) มีความเสี่ยงต่ำ 2) โปร่งใส เข้าใจได้ง่าย ไม่ซับซ้อน 3) สามารถสร้างรายได้ให้แก่ผู้สูงอายุ โดยเฉพาะรายได้ที่เป็นรายเดือนในลักษณะคล้ายคลึงกับเงินเดือน เพื่อให้ผู้สูงอายุสามารถจัดการค่าใช้จ่ายรายเดือนได้โดยกระทบกับเงินต้นน้อยที่สุด 4) ไม่จำกัดอายุ โดยเฉพาะผลิตภัณฑ์ประกันชีวิตและประกันสุขภาพที่มักจำกัดอายุผู้ทำประกันไว้ที่ไม่เกิน 65 ปี

นอกจากนี้ ผู้สูงอายุจำนวนมากไม่ได้เตรียมวางแผนทางการเงินไว้อย่างรัดกุมเท่าใดนักในช่วงก่อนเกษียณ ดังนั้น บริการให้คำปรึกษาทางการเงินและจัดพอร์ตการลงทุนเพื่อเตรียมพร้อมสำหรับการเกษียณอายุจะมีประโยชน์มากในการเสริมสร้างสวัสดิภาพทางการเงินให้แก่ผู้สูงอายุที่เพิ่งเข้าสู่วัยเกษียณ

ตัวอย่างของผลิตภัณฑ์ทางการเงินสำหรับผู้สูงอายุในต่างประเทศ ได้แก่

- ผลิตภัณฑ์เงินฝากหรือผลิตภัณฑ์การลงทุนที่มีความเสี่ยงต่ำ ทั้งความเสี่ยงที่จะไม่ได้รับเงินต้นคืน (Default risk) และความเสี่ยงในแง่สภาพคล่อง (Liquidity risk) เนื่องจากผู้สูงอายุอาจมีความจำเป็นต้องใช้เงินก้อนใหญ่ในอนาคต อาทิ ในการรักษาพยาบาล หรือในการช่วยเหลือบุตรหลาน ดังนั้น ผลิตภัณฑ์เงินฝากประจำระยะยาวที่คิดค่าปรับในกรณีที่ฝากเงินไม่ครบตามที่กำหนดไว้จึงอาจไม่ตอบโจทย์ผู้สูงอายุเท่าใดนัก

- กรมธรรม์บำนาญ (Annuity) เป็นสัญญาทางการเงินในรูปของกรมธรรม์ประกันภัยในลักษณะประกันชีวิตที่คุ้มครองชีวิตและจะจ่ายผลประโยชน์ให้เป็นรายงวดเท่าๆ กันหลังจากผู้รับบำนาญมีอายุถึงตามที่กำหนด (ส่วนใหญ่กำหนดอายุขั้นต่ำไว้ที่ 55 ปี) และจ่ายเบี้ยประกันครบกำหนด ซึ่งเหมือนกับเป็นการสร้างเงินบำนาญให้กับผู้สูงอายุหลังเกษียณ โดยในต่างประเทศ เช่น สหรัฐฯ สามารถเลือกจ่ายเบี้ยเป็นเงินก้อนเพียงก้อนเดียวได้ (Single Premium) ซึ่งการจ่ายเบี้ยแบบเป็นเงินก้อนนี้เหมาะกับลูกค้าผู้สูงอายุที่ได้เงินก้อนจากกองทุนสำรองเลี้ยงชีพหรือเงินบำเหน็จ ณ วันที่เกษียณ อย่างไรก็ตาม กรมธรรม์บำนาญในไทยโดยส่วนใหญ่ต้องจ่ายเบี้ยเป็นรายงวดอย่างสม่ำเสมอ อนึ่ง กรมธรรม์บำนาญเป็นหนึ่งในผลิตภัณฑ์ทางการเงินที่เก่าแก่โดยมีบันทึกว่าเริ่มใช้มาตั้งแต่สมัยคริสศตวรรษ์ที่ 3 [7]

- การจำนองอสังหาริมทรัพย์แบบย้อนกลับ (Reverse Mortgage) เป็นเสมือนการขายบ้านล่วงหน้าให้แก่ธนาคารโดยมีธนาคารเป็นผู้ผ่อนซื้อจากผู้สูงอายุที่มีบ้านเป็นกรรมสิทธิ์ของตัวเองที่ปลอดภาระหนี้ ผู้กู้สามารถกู้เงินโดยนำบ้านมาเป็นหลักทรัพย์ค้ำประกัน และได้รับเงินก้อนหรือเงินงวดซึ่งส่วนใหญ่เป็นรายเดือนจากธนาคาร และเมื่อเจ้าของบ้านเสียชีวิตหรือครบกำหนดที่ธนาคารชำระเงินแล้วบ้านจึงตกเป็นกรรมสิทธิ์ของธนาคาร สินเชื่อในลักษณะนี้เป็นอีกทางเลือกหนึ่งให้แก่ผู้สูงอายุที่มีบ้านเป็นทรัพย์สินแต่ขาดรายได้ อย่างไรก็ตาม ทายาทต้องทำสัญญาตกลงมอบกรรมสิทธิ์บ้านให้แก่ธนาคารก่อนเริ่มการจำนอง เพื่อป้องกันปัญหาทางกฎหมายหลังจากที่ผู้สูงอายุเสียชีวิตลงแล้ว

ประสบการณ์ของลูกค้า (Customer Experience: CX) สำหรับผู้สูงอายุ

ผู้สูงอายุในต่างประเทศมีความคาดหวังต่อประสบการณ์ในการใช้บริการทางการเงิน ดังนี้

- ชื่นชอบสาขา ผู้สูงอายุส่วนใหญ่ทั้งในไทยและต่างประเทศ ต่างนิยมใช้บริการที่สาขา โดยจากการศึกษาของ Jayachandran (2019) ซึ่งใช้กลุ่มตัวอย่างจากประเทศอินเดียพบว่า ผู้สูงอายุชื่นชอบการมีปฏิสัมพันธ์กับพนักงานที่สาขาธนาคาร ตลอดจนการนำเสนอสินค้าแบบเฉพาะบุคคล (Personalized offering) จึงทำให้ผู้สูงอายุไม่นิยมใช้บริการออนไลน์อย่าง Internet Banking และ Mobile Banking

- สถานที่ต้องเป็นมิตร เนื่องด้วยข้อจำกัดทางกายภาพโดยเฉพาะในการเคลื่อนไหว ดังนั้น หากต้องทำธุรกรรมที่สาขา ธนาคารควรต้องสร้างความมั่นใจว่าตลอดการเดินทางของลูกค้า (Customer Journey) ผู้สูงอายุจะมีอุปสรรคน้อยที่สุด เช่น ไม่มีขั้นบันได มีทางลาดสำหรับรถเข็น มีเก้าอี้สำหรับนั่งรอที่เหมาะสมและเพียงพอ เป็นต้น

- เทคโนโลยีต้องใช้ง่ายและปลอดภัย ดังที่กล่าวข้างต้นว่าผู้สูงอายุยังไม่ค่อยนิยมการใช้เทคโนโลยีเท่าใดนัก โดย Touchaie and Hashim (2018) พบว่าผู้สูงอายุในมาเลเซียมีความรู้สึกต่อต้านการใช้เทคโนโลยีในการทำธุรกรรมทางการเงิน ซึ่งเป็นอุปสรรคสำคัญในการใช้บริการ Internet Banking และ Mobile Banking แต่หากจำเป็นต้องใช้ ปัจจัยสนับสนุนสำคัญคือความง่ายในการใช้งาน และส่วนเชื่อมต่อกับผู้ใช้ (User Interface: UI) ต้องเป็นมิตรกับผู้สูงอายุที่อาจมีปัญหาการมองและการเคลื่อนไหวร่างกาย นอกจากนี้ ผู้สูงอายุค่อนข้างกังวลในความปลอดภัยของการทำธุรกรรมผ่านเทคโนโลยี ดังนั้น การออกแบบ UI ตลอดจนประสบการณ์ของผู้ใช้งาน (User Experience: UX) ต้องคำนึงถึงข้อจำกัดเหล่านี้ด้วย

- พนักงานต้องเข้าใจผู้สูงอายุ โดยพนักงานที่ให้บริการผู้สูงอายุต้องใจเย็นและอดทนเนื่องจากผู้สูงอายุมีข้อจำกัดด้านร่างกายดังที่ได้กล่าวไปแล้วข้างต้น ดังนั้น การสื่อสารทั้งด้วยวาจาและผ่านทางตัวหนังสือจึงจำเป็นต้องชัดเจนและกระชับ นอกจากนั้นแล้ว พนักงานธนาคารยังต้องสามารถจัดการประเด็นที่มีความอ่อนไหวสูงให้แก่ผู้สูงอายุได้ด้วยความเห็นอกเห็นใจ เช่น ผู้สูงอายุในฐานะผู้จัดการมรดกอาจต้องจัดการบัญชีเงินฝากของคู่สมรสที่เพิ่งเสียชีวิตไป เป็นต้น

อย่างไรก็ตาม จากประสบการณ์ในต่างประเทศ บริการทางการเงินสำหรับผู้สูงอายุที่นำเสนอในตลาดยังคงมีข้อจำกัดหลัก 2 ด้าน ได้แก่

- ผลิตภัณฑ์ทางการเงินในตลาดไม่ค่อยมีความหลากหลาย จึงไม่สามารถตอบสนองความต้องการของผู้สูงอายุแต่ละคนที่แตกต่างกันได้ อาทิ ผลิตภัณฑ์เงินฝากเพื่อผู้สูงอายุ หรือผลิตภัณฑ์การลงทุน ซึ่งมักจะให้อัตราดอกเบี้ยคล้ายคลึงกัน มีเงื่อนไขที่คล้ายคลึงกัน จึงไม่สามารถตอบโจทย์ผู้สูงอายุที่อาจมีความต้องการผลตอบแทน ความเสี่ยง และสภาพคล่องที่แตกต่างกัน นอกจากนี้ในหลายประเทศที่มีผลิตภัณฑ์เงินฝากเพื่อผู้สูงอายุโดยเฉพาะ มักมีข้อกำหนดว่าเจ้าของบัญชีต้องมียอดขั้นต่ำในบัญชีจำนวนหนึ่งหากต้องการใช้บริการโดยไม่เสียค่าธรรมเนียม ทำให้มีเพียงผู้สูงอายุที่มีฐานะดีที่ได้รับประโยชน์ดังกล่าว

- ผลิตภัณฑ์ในตลาดและสิ่งอำนวยความสะดวกไม่เพียงพอต่อความต้องการ โดยในหลายประเทศมีเพียงไม่กี่ธนาคารที่นำเสนอผลิตภัณฑ์ทางการเงินเพื่อผู้สูงอายุโดยเฉพาะ และในหลายกรณีมีการจำกัดเพดานอายุของผู้รับบริการ นอกจากนี้ ในแง่ของการใช้บริการ การออกแบบสาขาธนาคารที่เป็นมิตรต่อผู้สูงอายุยังไม่แพร่หลายนักในหลายประเทศอีกด้วย

ธนาคารที่เป็นมิตรกับผู้สูงอายุ เป็นอย่างไร

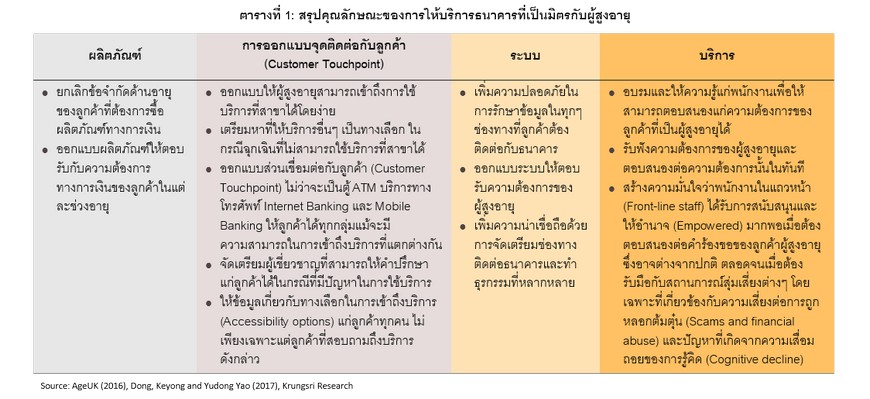

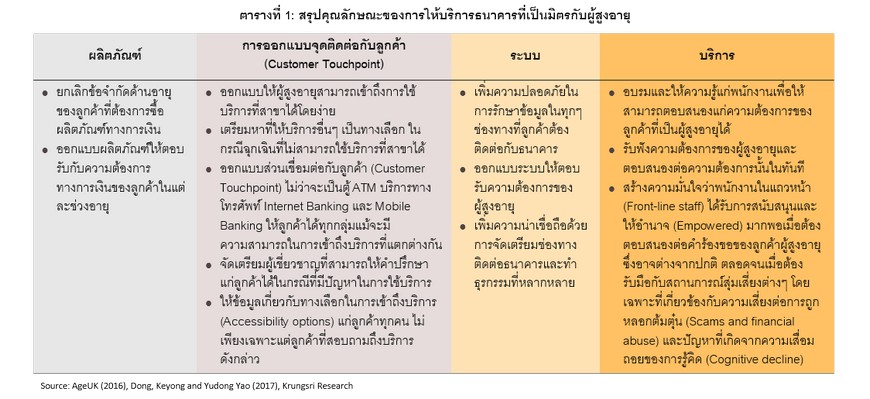

AgeUK และรายงาน Annual Report on Financing Old Age Care in China (2017) ได้ระบุคุณลักษณะในภาพรวมของการให้บริการทางการเงินสำหรับผู้สูงอายุไว้ ดังนี้

- ให้บริการทั่วถึงทุกกลุ่ม (Inclusiveness) กล่าวคือ สถาบันการเงินจำเป็นต้องให้บริการทางการเงินแก่ผู้สูงอายุ ไม่ว่าวัย ฐานรายได้ หรือสินทรัพย์จะอยู่ในระดับใดก็ตาม โดยเฉพาะในประเทศที่ระบบสวัสดิการรัฐสำหรับผู้สูงอายุยังไม่เพียงพอ บทบาทของสถาบันการเงินจะสามารถช่วยยกระดับความเป็นอยู่ของผู้สูงอายุได้ นอกจากนี้ยังควรนำเสนอบริการที่ดี ทั้งกับผู้สูงอายุที่เคยเป็นลูกค้ามาก่อนและผู้สูงอายุที่เป็นลูกค้าใหม่ อีกทั้งพัฒนาระบบและผลิตภัณฑ์ที่ตอบสนองความต้องการของลูกค้าได้ในทุกกลุ่มอายุ เพื่อให้ลูกค้าทุกกลุ่มสามารถวางแผนการลงทุนเพื่อการเกษียณได้แต่เนิ่นๆ และเน้นการบริการลูกค้าที่เป็นเลิศ

- มีความมั่นคงในระยะยาว (Long-term stability) เนื่องจากการให้บริการทางการเงินโดยเฉพาะผลิตภัณฑ์การลงทุนแก่ผู้สูงอายุนั้น บ่อยครั้งที่เป็นการลงทุนระยะยาวหลายทศวรรษ ดังนั้น สินทรัพย์ของผู้สูงอายุในรูปแบบเงินฝากหรือเงินลงทุนจึงจัดว่าเป็นแหล่ง “เงินเย็น” ของสถาบันการเงิน สถาบันการเงินจึงควรบริหารความเสี่ยงของตนเพื่อให้สามารถให้บริการแก่ลูกค้าในระยะยาวได้

- มีความเสี่ยงต่ำ (Low risks) เนื่องจากรายได้ของผู้สูงอายุอาจขึ้นอยู่กับผลิตภัณฑ์เงินฝากหรือเงินลงทุน ดังนั้นผลิตภัณฑ์ดังกล่าวควรมีความเสี่ยงที่จะผิดนัดชำระ (Default risk) ต่ำ นอกจากนั้นยังควรมีสภาพคล่องที่สูงในกรณีที่ผู้สูงอายุจำเป็นต้องไถ่ถอนเงินฝากหรือเงินลงทุนเพื่อใช้จ่าย ซึ่งการใช้จ่ายของผู้สูงอายุในกรณีนี้มักเป็นการใช้จ่ายเพื่อการรักษาพยาบาลหรือเพื่อช่วยเหลือบุตรหลาน นอกจากนี้ ควรลดความเสี่ยงในการฉ้อโกง (Fraud) และการหากำไรแบบไม่ซื่อสัตย์ (Financial Exploitation) อีกด้วย

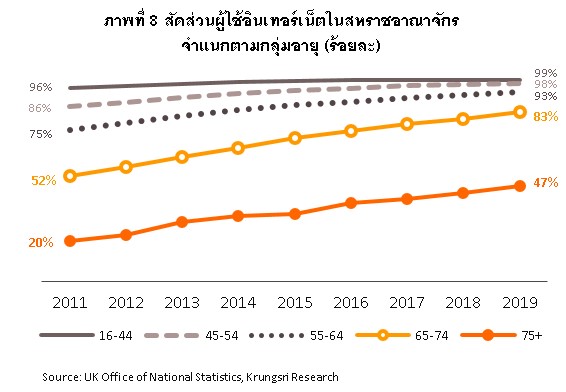

ผู้สูงอายุกับเทคโนโลยีในภาคการธนาคารหลังโควิด-19

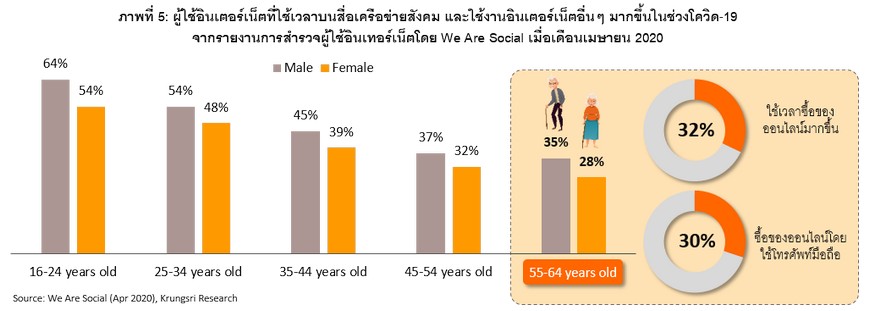

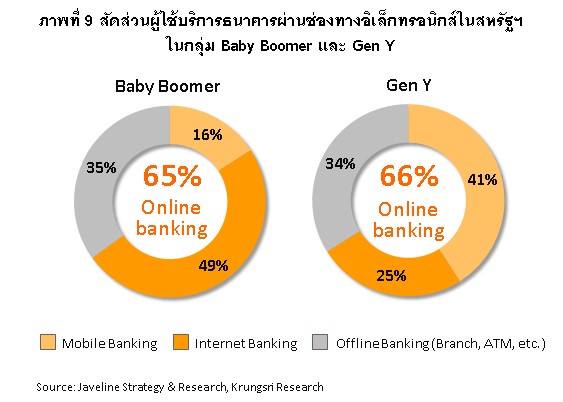

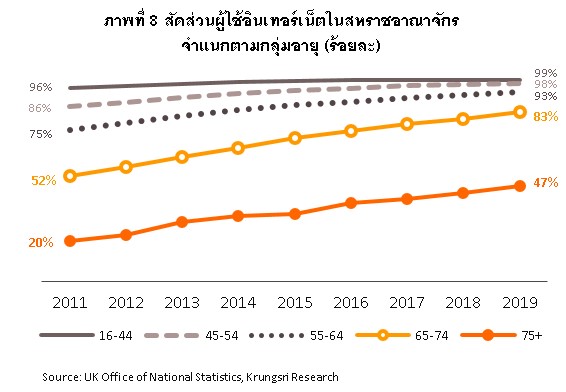

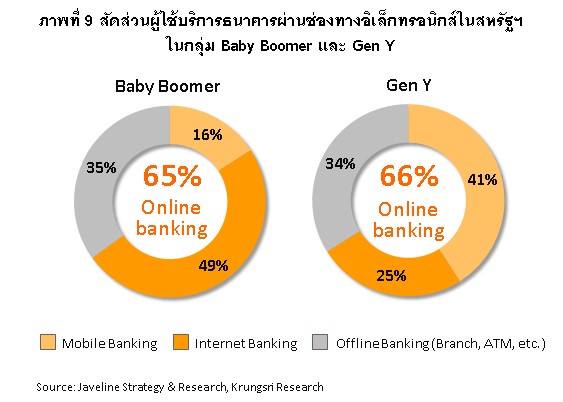

ตามที่กล่าวไปแล้วว่า ผู้สูงอายุมักกลัวการใช้เทคโนโลยีใหม่ๆ และนิยมการใช้บริการที่สาขาเป็นหลัก อย่างไรก็ตาม แนวโน้มการใช้เทคโนโลยีของผู้สูงอายุทั่วโลกค่อยๆ เพิ่มสูงขึ้น ตัวอย่างเช่นใน สหราชอาณาจักร ในปี 2011 มีกลุ่มผู้สูงอายุเพียงไม่ถึงครึ่งที่ใช้อินเทอร์เน็ต กล่าวคือ ประชากรที่มีอายุ 65-74 ปีเพียงร้อยละ 52 และประชากรอายุ 75 ปีขึ้นไปร้อยละ 20 ใช้อินเทอร์เน็ต ขณะที่ในปี 2019 ประชากรในกลุ่มดังกล่าวถึงประมาณ 2 ใน 3 หันมาใช้อินเทอร์เน็ตแล้ว นอกจากนี้ ในสหรัฐฯ ผู้สูงอายุเป็นลูกค้ากลุ่มสำคัญที่ธนาคารผู้ให้บริการ Internet Banking และ Mobile Banking ควรให้ความสนใจไม่ต่างจากคนรุ่นใหม่ เพราะจากรายงานของ Javeline Strategy & Research (2019) เป็นที่น่าประหลาดใจว่าในสหรัฐฯ สัดส่วนของลูกค้ากลุ่ม Baby Boomer [8] ที่ใช้บริการธนาคารผ่านช่องทางออนไลน์นั้นมีสัดส่วนถึง 2 ใน 3 ซึ่งเป็นสัดส่วนที่ใกล้เคียงกับลูกค้ากลุ่ม Gen Y [9] เลยทีเดียว

นอกจากนี้ การระบาดของโรคโควิด-19 ที่นำมาสู่การจำกัดการออกนอกเคหสถานหรือการล็อกดาวน์ (Lockdown) ของประชาชนในหลายประเทศในช่วงไตรมาส 1–2 ของปี 2020 อาทิ จีน อิตาลี สเปน ฝรั่งเศส สหราชอาณาจักร และประเทศอื่นๆ ตลอดจนหลายเมืองในสหรัฐฯ โดยเฉพาะกลุ่มผู้สูงอายุซึ่งนับว่าเป็นกลุ่มที่มีความเสี่ยงสูงจากโรคนี้ ทำให้ผู้สูงอายุจำนวนมากต้องหันมาใช้เทคโนโลยีเพื่อให้สามารถดำรงชีวิตอยู่ได้ด้วยตัวเอง เช่น ในกรณีของจีนซึ่งมีสัดส่วนจำนวนประชากรที่มีอายุ 60 ปีขึ้นไปถึงกว่าร้อยละ 17 แต่ในช่วงที่มีการระบาดของโรคโควิด-19 ผู้สูงอายุชาวจีนโดยเฉพาะในมณฑลหูเป่ย ซึ่งเป็นจุดศูนย์กลางของการแพร่ระบาดถูกจำกัดการออกนอกเคหสถานอย่างเคร่งครัดเป็นเวลายาวนาน จึงจำเป็นต้องหันมาใช้เทคโนโลยีในการใช้ชีวิตประจำวัน เช่น การจ่ายตลาด ชำระเงิน ซื้อสินค้าจำเป็นต่างๆ

แม้กระทั่งติดต่อสื่อสารกับบุตรหลานและญาติมิตร ทำให้การใช้เทคโนโลยีในกลุ่มผู้สูงอายุมีพัฒนาการแบบก้าวกระโดดในเวลาเพียงไม่กี่สัปดาห์ อันจะเห็นได้จากที่ Alibaba บริษัทยักษ์ใหญ่ทางเทคโนโลยีซึ่งเป็นเจ้าของเว็บไซต์และแอปพลิเคชัน Taobao ซึ่งเป็นแพลตฟอร์มซื้อขายแลกเปลี่ยน (e-Marketplace Platform) ชั้นนำของจีนได้รายงานว่าในช่วงเทศกาลตรุษจีนที่ผ่านมา ซึ่งเป็นช่วงที่โรคโควิด-19 กำลังอยู่ในระยะแพร่ระบาดอย่างหนักในจีน ยอดขายสินค้าอุปโภคบริโภคที่ขายให้แก่ผู้สูงอายุผ่านแพลตฟอร์มของ Alibaba สูงขึ้นถึง 4 เท่าเมื่อเทียบกับช่วงเทศกาลตรุษจีนในปีก่อน ในทำนองเดียวกัน Miss Fresh ซึ่งเป็นแอปพลิเคชันซื้อขายสินค้าอุปโภคบริโภครายใหญ่ในจีนเปิดเผยว่าระหว่างช่วงล็อกดาวน์ จำนวนผู้ใช้งานแอปพลิเคชันที่มีอายุเกิน 40 ปี เพิ่มขึ้นถึงกว่าร้อยละ 237 จนทำให้ Miss Fresh วางแผนจะพัฒนาผลิตภัณฑ์และบริการใหม่เพื่อเจาะกลุ่มลูกค้าผู้สูงอายุ ซึ่งเป็นไปในทิศทางเดียวกับ Alibaba ที่ได้ประกาศแผนเปิดตัวแอปพลิเคชัน Taobao โฉมใหม่ที่เป็นมิตรกับผู้สูงอายุเช่นกัน

สำหรับภาคการธนาคารก็เช่นกัน การระบาดของโรคโควิด-19 ทำให้การใช้บริการธนาคารผ่านช่องทางออนไลน์เพิ่มสูงขึ้นมาก โดยธนาคารแห่งประเทศไทย (ธปท.) เปิดเผยว่าบริการชำระเงินทางอิเล็กทรอนิกส์ (e-payment) ผ่านช่องทางพร้อมเพย์ในเดือนเมษายน 2020 นั้นมีจำนวนธุรกรรมเฉลี่ยรายวันสูงถึง 16 ล้านรายการ ซึ่งสูงขึ้นมากจากเดือนมีนาคมที่มีจำนวนธุรกรรมเฉลี่ย 11 ล้านรายการต่อวัน สำหรับกลุ่มผู้สูงอายุในต่างประเทศนั้นพบว่ามีการปรับตัวใช้บริการ Mobile Banking และ Internet Banking ในช่วงการระบาดของโรคโควิด-19 มากขึ้นเช่นกัน โดยในสหรัฐฯ Bank of America พบว่าในช่วงเดือนเมษายน 2020 กว่าร้อยละ 23 ของผู้สมัครใช้บริการธนาคารผ่านช่องทางออนไลน์เป็นกลุ่มผู้สูงอายุและคนกลุ่ม Baby Boomer ซึ่งคนกลุ่มนี้ยังคิดเป็นร้อยละ 20 ของลูกค้าธนาคารที่ทดลองใช้การฝากเช็คด้วยแอปพลิเคชันในโทรศัพท์มือถือเป็นครั้งแรกในช่วงดังกล่าวอีกด้วย นอกจากนี้ ในสิงคโปร์ซึ่งเป็นประเทศที่มีการใช้เทคโนโลยีในระดับสูงตั้งแต่ก่อนการระบาดของโรคโควิด-19 ผู้สูงอายุที่มีอายุระหว่าง 60-80 ปีทำธุรกรรมทางการเงินผ่านช่องทางออนไลน์ในเดือนเมษายน 2020 สูงขึ้นถึงร้อยละ 20 เมื่อเทียบกับช่วงเดียวกันปีก่อน โดยประธานกลุ่มบริหารความมั่งคั่งของธนาคาร Merrill Lynch ประเมินว่าการประยุกต์ใช้เทคโนโลยีในภาคการธนาคารของผู้บริโภคในช่วง 6 สัปดาห์อันตรายของการแพร่ระบาดของโรคโควิด-19 นั้นอยู่ในระดับสูงมาก ซึ่งในภาวะปกติอาจต้องใช้เวลาถึง 6 ปี [10]

อย่างไรก็ตาม ดังที่ได้กล่าวมาแล้วว่าผู้สูงอายุมีแนวโน้มที่จะต่อต้านเทคโนโลยีรวมถึงเทคโนโลยีในภาคการธนาคารด้วย จากการศึกษาของ Arenas-Gaitán et al (2015) ที่ศึกษาการต่อต้านการใช้ Internet Banking ของผู้สูงอายุ พบว่าผู้สูงอายุมองว่าอินเทอร์เน็ตเป็นสิ่งที่ห่างไกลจากชีวิตประจำวัน นอกจากนี้ สังคมและคนรอบตัวไม่มีผลการกระตุ้นให้ผู้สูงอายุใช้บริการ Internet Banking มากขึ้น แต่ปัจจัยหลักที่จะส่งผลให้ผู้สูงอายุใช้ Internet Banking คือความเคยชิน (Habit) ขณะที่ความคาดหวังในประสิทธิภาพ (Performance Expectancy) และความคาดหวังในความพยายามหรือความง่ายในการใช้งาน (Effort Expectancy) มีความสำคัญรองลงมา ดังนั้น ในการสร้างความเคยชินดังกล่าว ธนาคารต้องพยายามลดความเสี่ยงที่ผู้สูงอายุรับรู้ (Perceived Risk) ไปพร้อมๆ กับการสื่อสารประโยชน์ของการใช้ช่องทางออนไลน์ในการทำธุรกรรมทางการเงิน และอาจใช้เครื่องมือทางการตลาดที่ผู้สูงอายุชื่นชอบ อาทิ ของรางวัล ส่วนลด แคมเปญการแข่งขัน การจัดทริปท่องเที่ยวเชิงวัฒนธรรม ควบคู่กันไปด้วยเพื่อเพิ่ม Performance Expectancy ในขณะเดียวกันต้องทำให้การใช้เทคโนโลยีเป็นเรื่องง่ายด้วย โดย Jayaratne et al (2017) พบว่าผู้ที่คุ้นเคยกับเทคโนโลยีอื่นๆ จะมองว่า Mobile banking ใช้งานได้ง่ายและมีประโยชน์กับชีวิตประจำวันมากกว่าคนกลุ่มที่ไม่มีการใช้เทคโนโลยีเลย

ดังคำกล่าวที่ว่า “ในทุกวิกฤติมีโอกาสเสมอ” สำหรับประเทศไทยแล้ว การระบาดของโรคโควิด-19 ถึงแม้จะสร้างรอยแผลเป็นทางเศรษฐกิจตลอดจนอุปสรรคในการใช้ชีวิตประจำวัน แต่ก็บังคับให้คนจำนวนมากต้องลองใช้เทคโนโลยี รวมถึงผู้สูงอายุด้วย ดังนั้น ตอนนี้จึงเป็นโอกาสที่ดีในการเริ่มชักจูงให้ผู้สูงอายุที่ก่อนหน้านี้อาจจะกลัวและต่อต้านเทคโนโลยี ได้หันมาเปิดใจใช้บริการ Mobile Banking และ Internet Banking

ผู้สูงอายุไทยกับการใช้เทคโนโลยีในยุค New Normal

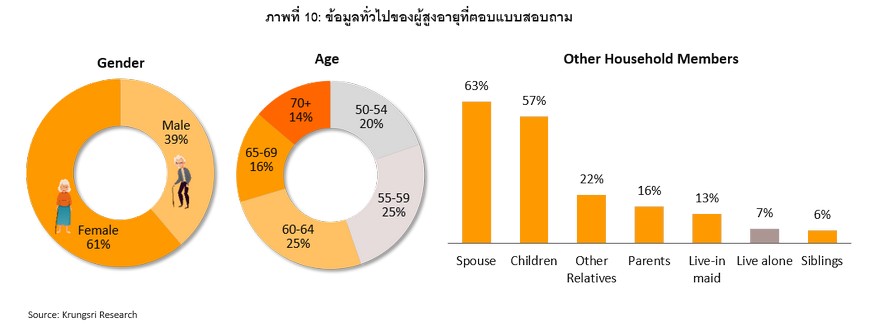

เพื่อให้เข้าใจความต้องการของผู้บริโภคที่เป็นผู้สูงอายุ และกลุ่มที่กำลังก้าวเข้าสู่วัยสูงอายุในอนาคตอันใกล้ วิจัยกรุงศรีได้สำรวจความคิดเห็นของผู้ใช้บริการทางการเงินที่มีอายุ 50 ปีขึ้นไปจำนวน 152 คน ผ่านช่องทางออนไลน์ระหว่างวันที่ 10 มิถุนายน – 16 กรกฎาคม 2020 ซึ่งเป็นช่วงหลังจากจุดสูงสุดของการระบาดของโรคโควิด-19 โดยในแบบสอบถามดังกล่าวได้รวบรวมข้อมูล 3 ประเภท ได้แก่ 1) ข้อมูลทั่วไป อันได้แก่เพศ อายุ แหล่งรายได้ ประเภทรายจ่าย และลักษณะของครัวเรือนของผู้สูงอายุ 2) พฤติกรรมในการใช้เทคโนโลยีและบริการทางการเงินซึ่งรวมถึง Mobile Banking และ 3) ทัศนคติของผู้ตอบแบบสอบถาม ต่อความสามารถทางร่างกายของตนเมื่อเปรียบเทียบกับผู้อื่นในวัยเดียวกัน และปัจจัยสนับสนุนตลอดจนอุปสรรคในการใช้บริการ Mobile Banking

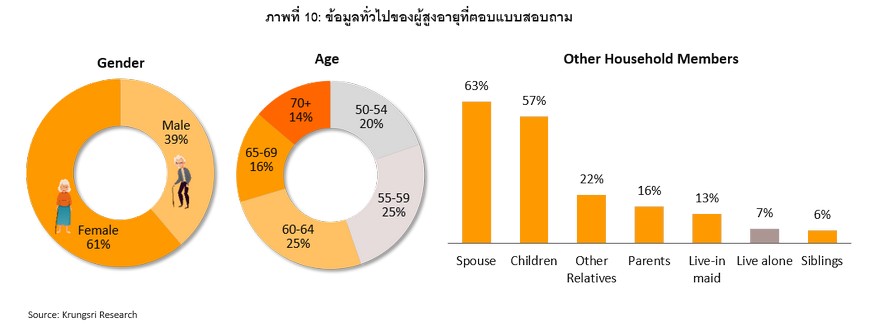

ผู้ตอบแบบสอบถามถึงร้อยละ 61 เป็นเพศหญิง เกือบครึ่งหนึ่ง (ร้อยละ 45) เป็นกลุ่มที่มีอายุ 50-59 ปี หรืออาจเรียกได้ว่าเป็นวัยเตรียมตัวเกษียณ ที่เหลือส่วนใหญ่เป็นผู้สูงอายุที่อยู่ในวัย “เริ่มแก่” (Young Old: Yold)[11] โดยมีผู้ที่มีอายุเกิน 75 ปีเพียง 4 คน หรือคิดเป็นร้อยละ 3 เท่านั้น สำหรับสมาชิกในครอบครัว กว่าร้อยละ 93 มีสมาชิกในครอบครัวคนอื่นอาศัยอยู่ด้วย โดยเฉพาะครอบครัวใกล้ชิด (Immediate family) อันได้แก่คู่สมรส (ร้อยละ 63) และบุตร (ร้อยละ 57)

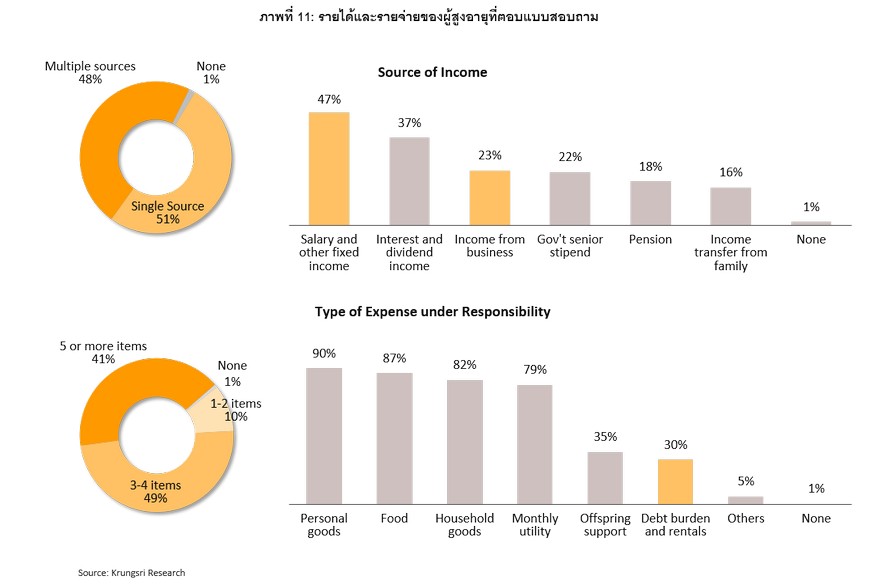

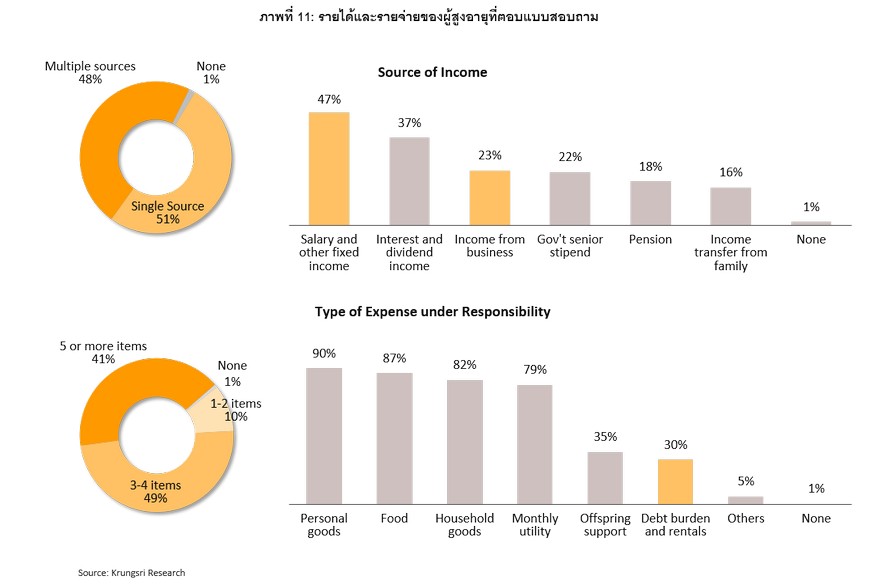

ในด้านการเงิน ผู้สูงอายุถึงร้อยละ 99 ยังมีรายได้อยู่ โดยกว่าครึ่งมีแหล่งรายได้เพียงแหล่งเดียว และผู้สูงอายุราวร้อยละ 70 ยังมีรายได้ประจำจากการทำงาน (Active Income) อาทิ เงินเดือน เบี้ยประชุม รายได้จากการประกอบกิจการ ขณะที่ร้อยละ 37 มีรายได้จากการลงทุน (Passive income) อาทิ ดอกเบี้ยเงินฝาก เงินปันผล เงินค่าเช่า ทั้งนี้ ผู้สูงอายุร้อยละ 41 ได้รับรายได้จากรัฐบาลในรูปเงินบำนาญและเบี้ยผู้สูงอายุ ขณะที่มีเพียงร้อยละ 16 ที่ได้รับเงินช่วยเหลือจากสมาชิกในครอบครัวโดยเฉพาะลูกและคู่สมรส ในด้านค่าใช้จ่าย ผู้สูงอายุส่วนใหญ่ยังมีภาระค่าใช้จ่ายมากพอสมควร โดยร้อยละ 41 ยังคงมีค่าใช้จ่ายรายเดือนเกิน 5 รายการ และกว่าหนึ่งในสาม (ร้อยละ 35) ยังคงมีค่าใช้จ่ายในการดูแลบุตรหลาน

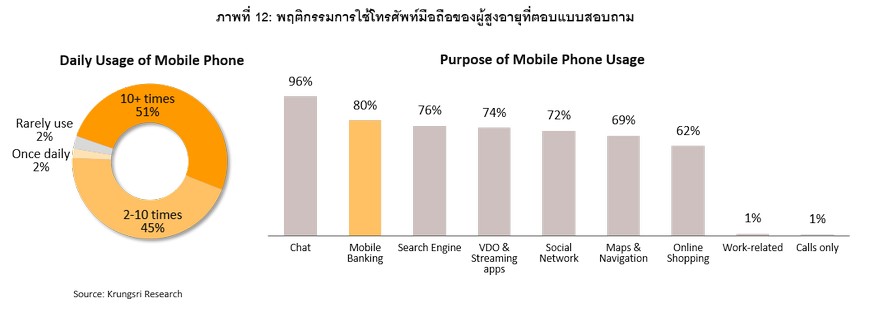

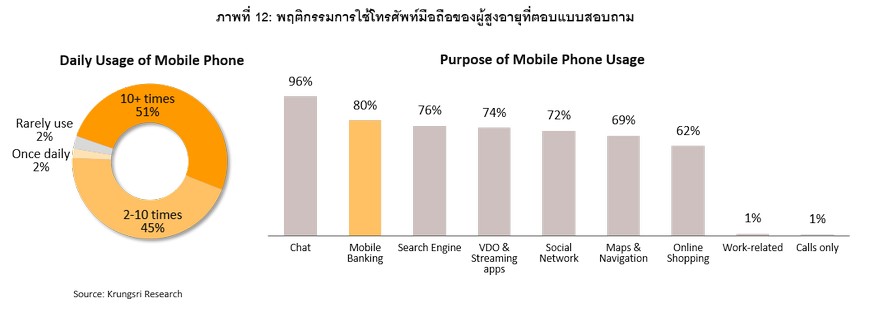

ในด้านเทคโนโลยี ผู้สูงอายุส่วนใหญ่มีความคุ้นเคยกับโทรศัพท์มือถือซึ่งนับเป็นเทคโนโลยีสมัยใหม่ในระดับค่อนข้างสูง ส่วนหนึ่งอาจเป็นผลมาจากแบบสอบถามที่จัดทำในรูปแบบออนไลน์ ผู้ที่ตอบแบบสอบถามจึงเป็นผู้สูงอายุที่คุ้นเคยกับการใช้เทคโนยีอยู่แล้ว โดยกว่าร้อยละ 95 ใช้โทรศัพท์มือถือในระดับที่บ่อย (วันละ 2-10 ครั้ง) ถึงบ่อยมาก (วันละ 10 ครั้งขึ้นไป) โดยวัตถุประสงค์หลักของการใช้โทรศัพท์มือถือคือเพื่อติดต่อสื่อสาร ไม่ว่าจะผ่านแอปพลิเคชันส่งข้อความ เช่น Line (ร้อยละ 96) หรือเพื่อติดต่อเครือข่ายสังคมและติดตามข่าวสาร (ร้อยละ 70) นอกจากนั้น แอปพลิเคชันวีดิโอและสตรีมมิ่งซึ่งเน้นประโยชน์ในด้านความบันเทิงได้รับความนิยมสูง (ร้อยละ 74) ในระดับที่ใกล้เคียงกับแอปพลิเคชันค้นหาข้อมูลและนำทาง (ร้อยละ 73 และ 66 ตามลำดับ) ทั้งนี้ เป็นที่น่าสนใจว่ากว่าร้อยละ 80 ของผู้สูงอายุที่ตอบแบบสอบถามได้ใช้บริการ Mobile Banking อยู่แล้ว

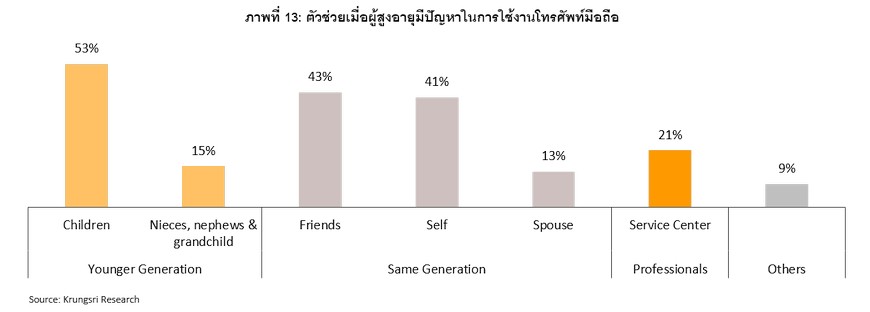

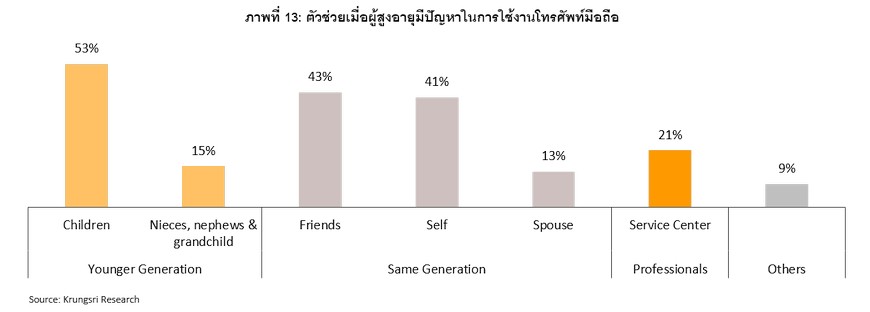

เมื่อมีปัญหาในการใช้งานโทรศัพท์มือถือ ผู้สูงอายุกว่าครึ่งจะขอความช่วยเหลือจากบุตรหลาน ซึ่งเป็นคนรุ่นใหม่และมีความเคยชินในการใช้เทคโนโลยีมากกว่า ขณะที่ “ตัวช่วย” ในวัยเดียวกันอย่างเพื่อนและคู่สมรสได้รับความนิยมรองลงมา และมีเพียงร้อยละ 21 ที่จะขอความช่วยเหลือจากมืออาชีพ เช่น พนักงานในศูนย์บริการ ทั้งนี้ เป็นที่น่าสังเกตว่า ผู้สูงอายุถึงร้อยละ 41 จะพยายามแก้ไขปัญหาด้านเทคโนโลยีด้วยตัวเองโดยหาข้อมูลจากอินเทอร์เน็ต

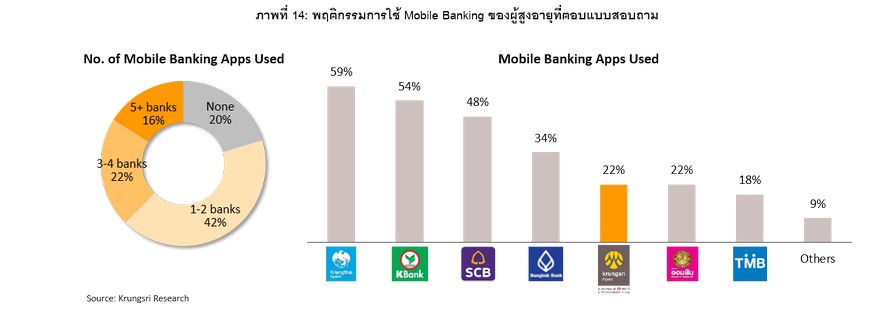

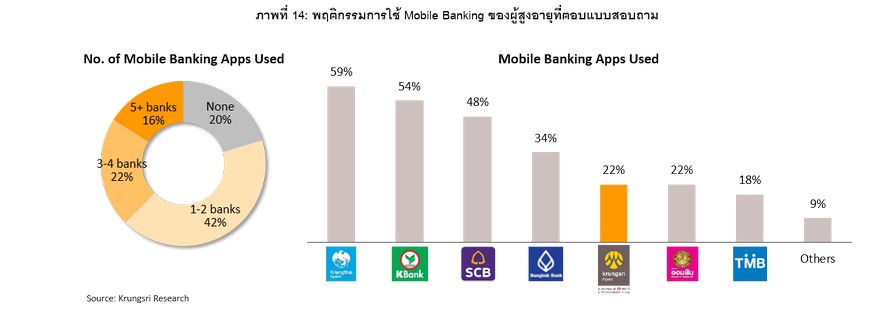

ผู้สูงอายุส่วนใหญ่ใช้แอปพลิเคชัน Mobile Banking เพียงไม่กี่ธนาคาร โดยราวร้อยละ 42 ใช้ Mobile Banking เพียง 1-2 ธนาคาร และร้อยละ 22 ใช้ 3-4 ธนาคาร ซึ่งเป็นที่เข้าใจได้เนื่องจากแอปพลิเคชัน Mobile Banking ของแต่ละธนาคารมีความแตกต่างกันค่อนข้างมาก จึงต้องใช้เวลาในการทำความคุ้นเคยกับ UI ของแต่ละแอปพลิเคชันซึ่งเป็นความท้าทายสำหรับผู้สูงอายุที่อาจเริ่มมีความเสื่อมถอยในการคิดรู้ อย่างไรก็ตาม เป็นที่น่าสังเกตว่าผู้สูงอายุกลุ่มหนึ่ง (ร้อยละ 16) ใช้ Mobile Banking ถึง 5 แอปพลิเคชันขึ้นไป โดยกลุ่มนี้ส่วนใหญ่มีอายุอยู่ในกลุ่มก่อนเกษียณจนถึงวัย Yold และมีความมั่นใจในการใช้เทคโนโลยี ทั้งนี้ จากกลุ่มผู้สูงอายุถึงร้อยละ 80 ที่ใช้บริการ Mobile Banking นั้น เกินครึ่งใช้บริการแอปพลิเคชัน Krungthai NEXT ของ KTB และ K+ ของ KBANK ตามมาด้วยแอปพลิเคชัน SCB Easy (ร้อยละ 48) ของ SCB และ Bualuang M (ร้อยละ 34) ของ BBL ขณะที่มีผู้สูงอายุใช้แอปพลิเคชัน KMA ของ Krungsri ประมาณร้อยละ 22 ใกล้เคียงกับแอปพลิเคชัน MyMo ของธนาคารออมสิน

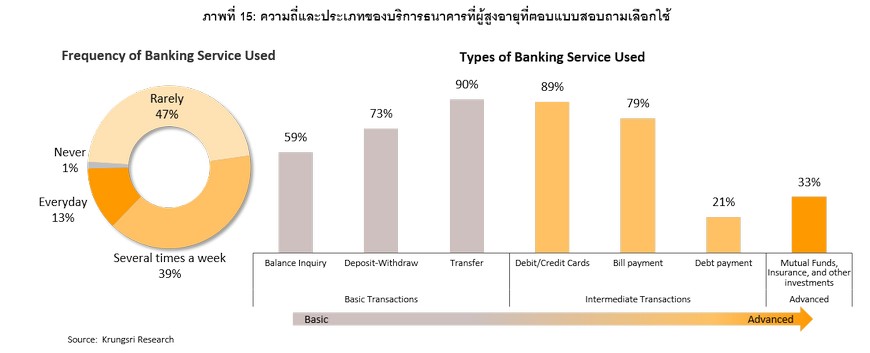

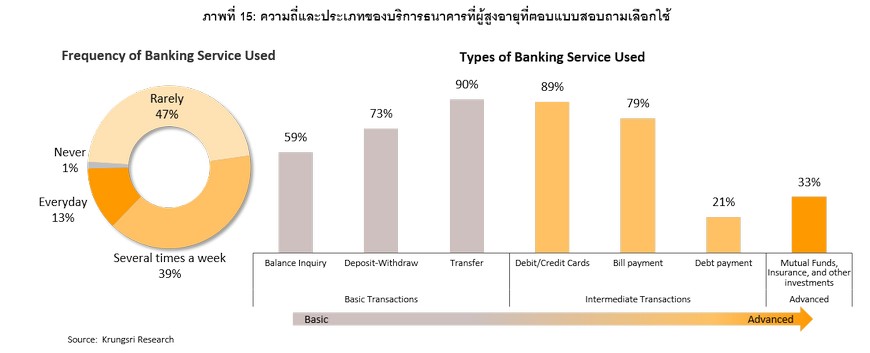

ในด้านประเภทของบริการทางการเงินทั้งผ่านสาขาและช่องทางออนไลน์ ผู้สูงอายุที่ตอบแบบสอบถามส่วนใหญ่ใช้บริการเพียงขั้นพื้นฐาน (โอนเงิน ฝาก-ถอน และตรวจสอบยอดเงินในบัญชี) ไปจนถึงบริการระดับกลางเพียงบางบริการ ได้แก่ บัตรเครดิตและบัตรเดบิต ตลอดจนชำระค่าบริการต่างๆ ขณะที่มีผู้สูงอายุเพียงหนึ่งในสามที่ใช้บริการทางการเงินที่มีความซับซ้อนสูง อาทิ การซื้อขายกองทุนและประกัน

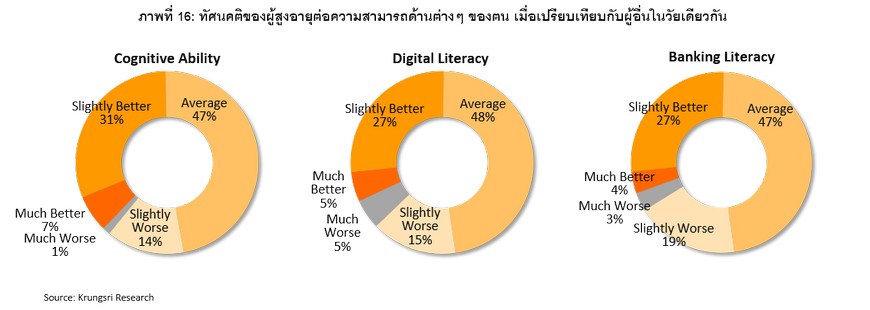

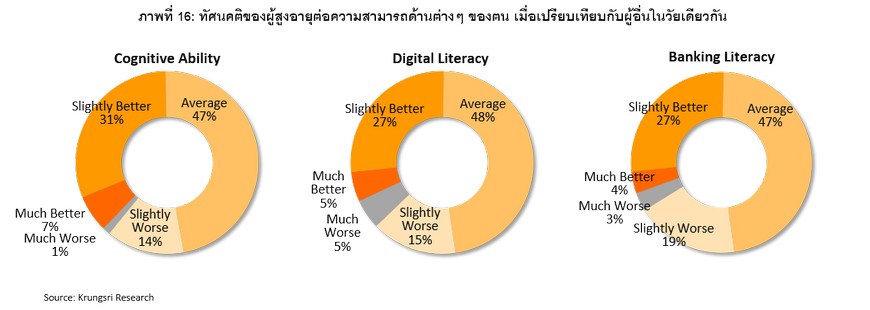

ในด้านทัศนคติต่อความสามารถในการคิดรู้ (Cognitive Ability) ความสามารถการใช้เทคโนโลยี (Digital Literacy) และความรู้ในการใช้บริการธนาคารและผลิตภัณฑ์ทางการเงิน (Banking Literacy) นั้น ผู้สูงอายุส่วนใหญ่มีทัศนคติที่เป็นไปในทิศทางเดียวกัน กล่าวคือ เกือบครึ่งของผู้สูงอายุเชื่อว่าตนมีความ สามารถในด้านต่างๆ ดังกล่าวในระดับเดียวกับผู้อื่นที่อยู่ในกลุ่มอายุเดียวกัน ขณะที่ราวๆ หนึ่งในสามเชื่อว่าตนมีความสามารถมากกว่า และประมาณร้อยละ 10 เชื่อว่าตนมีความสามารถน้อยกว่าผู้อื่น ทั้งนี้ เมื่อพิจารณาจากค่าสัมประสิทธิ์สหสัมพันธ์ (Correlation Coefficient) พบว่าทั้ง 3 ปัจจัยมีทิศทางที่สอดคล้องกัน โดย ความสามารถในการใช้เทคโนโลยีและความรู้ในการใช้บริการธนาคารมีค่าความสัมพันธ์สูงสุดที่ 0.73 ขณะที่ค่าความสัมพันธ์ระหว่างความ สามารถในการคิดรู้และความสามารถในการใช้เทคโนโลยีอยู่ที่ 0.64 และค่าความสัมพันธ์ระหว่างความสามารถในการคิดรู้และความรู้ในการใช้บริการธนาคารมีค่าต่ำสุดที่ 0.49 จึงอาจกล่าวได้ว่า ผู้สูงอายุที่เข้าใจในผลิตภัณฑ์และบริการของธนาคารจะมีโอกาสสูงที่จะไว้วางใจเทคโนโลยี ขณะที่ความสามารถในการคิดรู้ส่งผลต่อความสามารถด้านอื่นๆ ไม่มากนัก

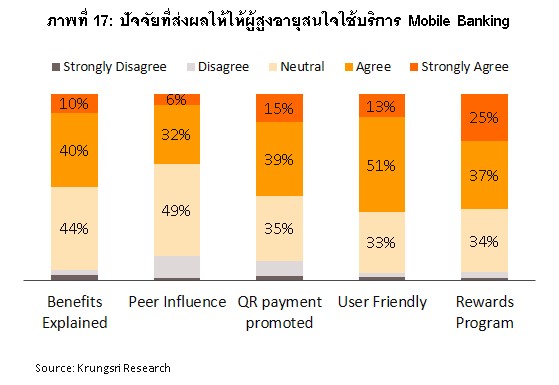

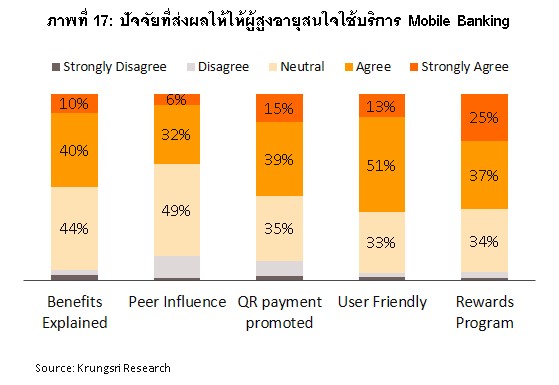

ในด้านทัศนคติ ปัจจัยที่ส่งผลให้ผู้สูงอายุสนใจใช้บริการ Mobile Banking สูงสุด คือความง่ายในการใช้งานและเป็นมิตรกับผู้ใช้ (User friendly) ด้วยภาษาที่เข้าใจง่ายและตัวหนังสือขนาดใหญ่ โดยผู้สูงอายุถึงร้อยละ 63 เห็นด้วยว่าปัจจัยดังกล่าวจะทำให้ตนสนใจใช้บริการ Mobile Banking รองลงมาคือ โปรแกรมสะสมแต้มการใช้ Mobile Banking เพื่อนำไปแลกของรางวัลในลักษณะคล้ายกับการสะสมแต้มบัตรเครดิต (ร้อยละ 62) และการที่มีร้านค้าส่งเสริมการใช้ QR เพื่อชำระเงินจากโทรศัพท์มือถือ (ร้อยละ 55) ขณะที่ผู้สูงอายุเพียงครึ่งหนึ่งเห็นความสำคัญของการมีคนช่วยอธิบายประโยชน์ของการใช้ Mobile Banking ซึ่งอาจเป็นเจ้าหน้าที่จากธนาคารหรือสมาชิกในครอบครัวก็ได้ ทั้งนี้ อิทธิพลจากคนรอบตัวส่งผลต่อความสนใจในการใช้ Mobile Banking ต่ำสุด ซึ่งสอดคล้องกับผลจากงานวิจัยของ Arenas-Gaitán et al (2015) ที่กล่าวไว้ข้างต้น

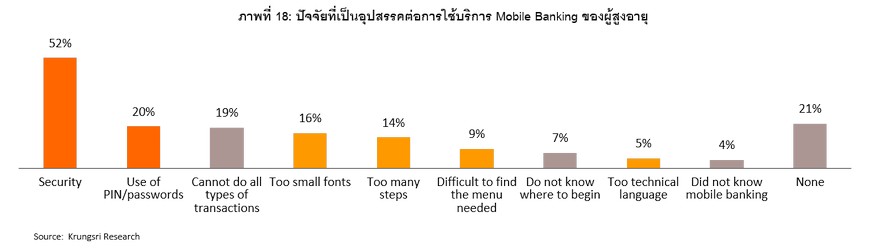

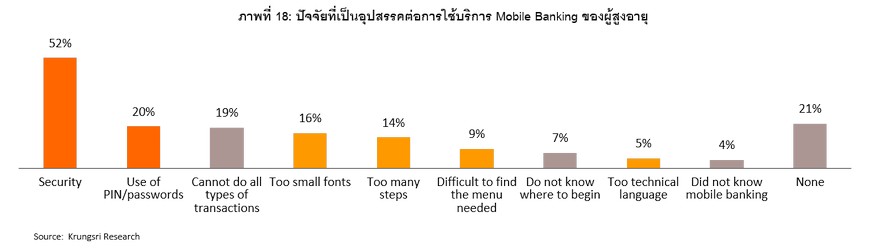

ปัจจัยสำคัญที่เป็นอุปสรรคต่อการใช้บริการ Mobile Banking ของผู้สูงอายุคือความกังวลด้านความปลอดภัย โดยผู้สูงอายุกว่าครึ่งกลัวว่าการใช้ Mobile Banking นั้นไม่ปลอดภัยทั้งในแง่ระบบของธนาคารเองและการถูกหลอกจากมิจฉาชีพ นอกจากนี้ผู้สูงอายุหนึ่งในห้ามีความกังวลในการใช้รหัสผ่านในการใช้บริการ รองลงมาคือปัจจัยที่เกี่ยวข้องกับ UI ของ Mobile Banking ทั้งตัวหนังสือที่เล็กเกินไป (ร้อยละ 16) ขั้นตอนในการทำธุรกรรมที่ซับซ้อน (ร้อยละ 14) หาเมนูที่ต้องการได้ยาก (ร้อยละ 9) นอกจากนี้ ปัจจัยที่เกี่ยวข้องกับข้อจำกัดและความสามารถของผู้สูงอายุเองก็เป็นอุปสรรคของผู้สูงอายุบ้างเหมือนกัน เช่น ไม่แน่ใจว่าต้องเริ่มต้นอย่างไร (ร้อยละ 7) และภาษาที่เข้าใจยาก (ร้อยละ 5) ทั้งนี้ เป็นที่น่าสนใจว่าผู้สูงอายุร้อยละ 19 ไม่ชอบใช้ Mobile Banking เนื่องจากไม่สามารถทำธุรกรรมได้ทุกประเภท ซึ่งผู้สูงอายุกลุ่มนี้มักเป็นกลุ่มที่ใช้บริการ Mobile Banking จากธนาคารมากกว่า 1 ธนาคาร จึงอาจกล่าวได้ว่าเป็นกลุ่มที่มีความเข้าใจในเทคโนโลยีและบริการธนาคารในระดับค่อนข้างสูงเมื่อเทียบกับผู้สูงอายุกลุ่มอื่นๆ จึงมีความต้องการที่ซับซ้อนกว่าผู้สูงอายุโดยทั่วไป

กล่าวโดยสรุป ผู้สูงอายุที่ตอบแบบสอบถามของวิจัยกรุงศรีส่วนใหญ่อาศัยอยู่ร่วมกับสมาชิกคนอื่นในครอบครัว ยังคงมีรายได้และมีภาระค่าใช้จ่ายที่ต้องดูแล สำหรับผู้สูงอายุกลุ่มนี้เทคโนโลยีอย่างโทรศัพท์มือถือไม่ใช่สิ่งแปลกใหม่แต่เป็นความคุ้นชินในชีวิตประจำวัน และ 4 ใน 5 ของผู้ตอบแบบสอบถามใช้บริการ Mobile Banking อยู่แล้ว อย่างไรก็ตาม การใช้ Mobile Banking ของผู้สูงอายุกลุ่มนี้ยังคงมีอุปสรรคบ้าง ทั้งในด้านความกังวลเรื่องความปลอดภัย ตลอดจน User Interface ที่อาจยังไม่เป็นมิตรกับผู้สูงอายุนัก ซึ่งเราอาจทลายกำแพงของอุปสรรคเหล่านี้โดยตรงด้วยการปรับปรุงความปลอดภัยและ UI ตลอดจนใช้ตัวช่วยอื่นที่จะช่วยจูงใจให้ผู้สูงอายุหันมาใช้ Mobile Banking มากขึ้น

มุมมองวิจัยกรุงศรี: ทิศทางของบริการธนาคารเพื่อผู้สูงอายุในยุคดิจิทัล

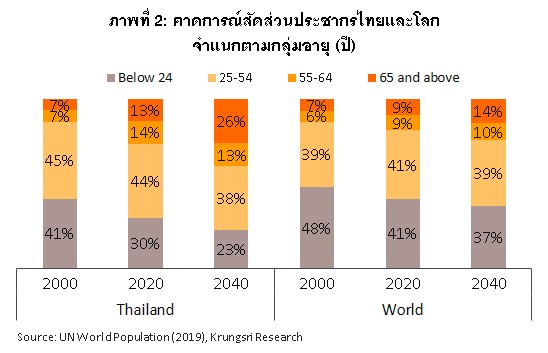

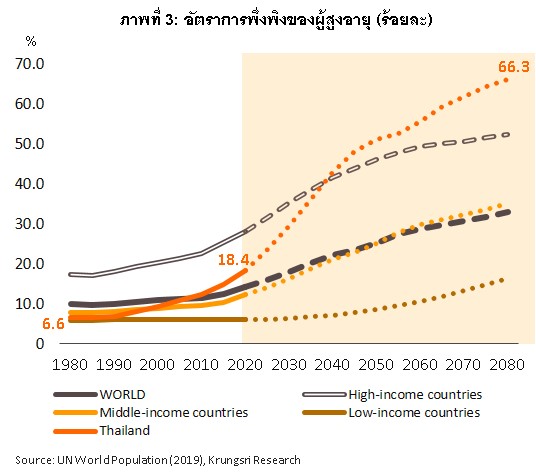

แม้การเปลี่ยนแปลงลักษณะโครงสร้างประชากรสู่ความเป็นสังคมสูงอายุเป็นปรากฏการณ์ที่เกิดขึ้นทั่วโลก แต่แนวโน้มดังกล่าวชัดเจนมากในประเทศไทยที่กำลังจะก้าวเข้าสู่สังคมสูงอายุโดยสมบูรณ์ในเวลาอีกไม่กี่ปี อย่างไรก็ตาม ก่อนหน้านี้ ผู้สูงอายุมักเป็นกลุ่มที่ถูกทิ้งไว้ข้างหลังท่ามกลางกระแสการพัฒนาเทคโนโลยีที่ดำเนินไปอย่างก้าวกระโดด แต่วิกฤติการระบาดของโรคโควิด-19 ตั้งแต่ต้นปี 2020 นี้ทำให้ผู้คนทุกกลุ่มรวมถึงผู้สูงอายุต้องเร่งเรียนรู้การใช้เทคโนโลยีแทนการใช้ชีวิตแบบเดิมภายในเวลาอันสั้น วิจัยกรุงศรีจึงมองว่าเวลานี้เป็น “นาทีทอง” ในการกระตุ้นให้ผู้สูงอายุใช้บริการธนาคารผ่านช่องทางออนไลน์มากขึ้น

ผลจากแบบสอบถามผู้สูงอายุที่วิจัยกรุงศรีจัดทำ เน้นย้ำว่าโจทย์สำคัญที่สุดในการจูงใจให้ผู้สูงอายุหันมาใช้เทคโนโลยีอย่าง Mobile Banking คือทำอย่างไรจะสามารถสร้างความเชื่อมั่นและไว้วางใจ (Trust) ต่ออุปกรณ์ดิจิทัลที่ทันสมัยอย่างโทรศัพท์มือถือและระบบการรักษาความปลอดภัยของข้อมูลที่มองไม่เห็น ซึ่งต่างจากความรู้สึกมั่นคงปลอดภัยที่ผู้สูงอายุสามารถสัมผัสได้จากการไปทำธุรกรรมที่สาขาธนาคาร นอกจากนั้นแล้ว การปรับปรุงอื่นๆ เช่น การใช้ระบบยืนยันตัวตนที่ไม่ต้องใช้ความจำของผู้สูงอายุอย่างรหัสผ่านหรือข้อมูลอื่นๆ ที่จัดว่าเป็น Knowledge แต่ใช้การผสมผสานระหว่าง Inherence และ Possession เพื่อให้เป็นไปตามระบบการยืนยันตัวตน 2 ชั้น (Two-factor Authentication: 2FA) จะช่วยทำให้ผู้สูงอายุสามารถใช้ Mobile Banking ได้สะดวกยิ่งขึ้น

อีกสาเหตุหนึ่งที่ผู้สูงอายุจำนวนมากไม่นิยมใช้ Mobile Banking เกิดจาก UI ที่ซับซ้อน ใช้งานยาก ตัวหนังสือเล็กเกินไปและภาษาเข้าใจยาก ขณะที่ผู้สูงอายุส่วนใหญ่ใช้บริการธนาคารในระดับพื้นฐาน เช่น โอนเงิน ฝาก-ถอน จ่ายบิล ซึ่งเป็นธุรกรรมที่ไม่ซับซ้อน ดังนั้น Mobile Banking จึงควรมี UI พิเศษที่แก้ Pain เหล่านี้ให้แก่กลุ่มผู้สูงอายุควบคู่ไปกับ UI แบบปกติด้วย นอกจากนี้ยังอาจสอดแทรกเกมไว้ในแอปพลิเคชัน Mobile Banking ไม่ว่าจะเป็นเกมปริศนา (Puzzle) ที่ช่วยส่งเสริม Cognitive Ability ของผู้สูงอายุ หรืออาจนำแนวคิดและกลไกของเกมมาประยุกต์ใช้กับ Mobile Banking ที่เรียกว่า Banking Gamification โดยอาจให้ผู้สูงอายุทำกิจกรรมที่เกี่ยวข้องกับผลิตภัณฑ์และบริการของธนาคารเพื่อแลกกับรางวัล ซึ่งการสอดแทรกกิจกรรมดังกล่าวไว้ในแอปพลิเคชัน Mobile Banking นอกจากจะส่งเสริม Cognitive Ability แล้วยังสร้างความผูกพัน (Engagement) ของผู้ใช้ที่เป็นผู้สูงอายุกับธนาคารอีกด้วย

อย่างไรก็ตาม ธนาคารที่ต้องการสนับสนุนให้ผู้สูงอายุใช้เทคโนโลยีต้องเตรียมความพร้อมในด้านต่างๆ โดยเฉพาะด้านบุคลากรที่จะให้บริการแนะนำการใช้เทคโนโลยีแก่ผู้สูงอายุ โดยธนาคารอาจจัดศูนย์ “สาขาเสมือน” (Virtual branch) ไว้เป็นฟังก์ชันหนึ่งใน UI สำหรับผู้สูงอายุ เพื่อให้บริการแก่ผู้สูงอายุในการใช้งาน Mobile Banking โดยเฉพาะ และมีพนักงานให้คำแนะนำผ่าน VDO Call แก่ผู้ที่มีปัญหาหรือข้อสงสัยในการใช้งาน Mobile Banking นอกจากนี้ ในกรณีปัญหาที่ซับซ้อนจนไม่สามารถแก้ปัญหาผ่านช่องทาง VDO Call ได้ พนักงานที่สาขาต้องพร้อมช่วยเหลือและตอบคำถามแก่ผู้สูงอายุได้ด้วยความใจเย็นและเข้าอกเข้าใจถึงข้อจำกัดทางกายภาพของลูกค้าสูงวัยด้วย

ความพยายามเหล่านี้จะทำให้ธนาคารสามารถให้บริการแก่ลูกค้าได้ทุกวัยผ่านช่องทางออนไลน์ซึ่งมีประสิทธิภาพสูงและต้นทุนต่ำ เพื่อให้ผู้สูงอายุไม่ “ตกขบวน” ในการใช้บริการธนาคารที่ไหลไปตามกระแสเทคโนโลยีที่เชี่ยวกรากดังที่ผ่านมา

[1] บางประเทศใช้หลักเกณฑ์สัดส่วนจำนวนประชากรอายุ 60 ปีขึ้นไปมากกว่าร้อยละ 10 สำหรับสังคมสูงอายุ

[2] บางประเทศใช้หลักเกณฑ์สัดส่วนจำนวนประชากรอายุ 60 ปีขึ้นไปมากกว่าร้อยละ 20 สำหรับสังคมสูงอายุโดยสมบูรณ์

[3] สวทช (2019) “Silver Economy เศรษฐกิจผู้สูงวัย”

[4] ออสเตรเลีย บราซิล แคนาดา จีน ฝรั่งเศส เยอรมนี อินเดีย อิตาลี ญี่ปุ่น นิวซีแลนด์ ฟิลิปปินส์ สิงคโปร์ แอฟริกาใต้ สเปน สหราชอาณาจักร และสหรัฐฯ

[5] https:]]medium.com]@sarahalfiani204]ux-case-study-designing-mobile-banking-app-for-the-elderly-f51e25d0e4b3

[6] การออกแบบเพื่อคนทั้งมวล (Universal Design) เป็นแนวคิดเรื่องการออกแบบและสร้างสภาพแวดล้อม สถานที่ และสิ่งของต่างๆ เพื่อให้ทุกคนที่อยู่ในสังคม อาทิ คนปกติทั่วไป สตรีมีครรภ์ เด็กเล็ก คนพิการ และ ผู้สูงอายุ สามารถใช้ประโยชน์จากสิ่งเหล่านั้นได้อย่างเต็มที่และเท่าเทียมกัน โดยไม่ต้องมีการออกแบบดัดแปลงพิเศษหรือเฉพาะเจาะจงเพื่อบุคคลกลุ่มหนึ่งกลุ่มใดโดยเฉพาะ

[7] Hald, Anders (2005). A History of Probability and Statistics and Their Applications before 1750. John Wiley & Sons. p. 608

[8] ผู้ที่เกิดระหว่างปี 1946 – 1964 หรือปัจจุบันมีอายุ 56 – 74 ปี

[9] ผู้ที่เกิดระหว่างปี 1980 – 1996 หรือปัจจุบันมีอายุ 24 – 40 ปี

[10] https:]]www.bloomberg.com]news]articles]2020-05-31]older-crowd-embraces-online-banking-rewards-firms-digital-push

[11] Young Old หรือ Yold เป็นการนิยามกลุ่มผู้สูงอายุที่เพิ่งเริ่มเข้าสู่วัยสูงอายุและยังมีความสามารถในเชิงกายภาพและการรู้คิด โดยในญี่ปุ่นจะใช้เกณฑ์อายุขั้นต่ำที่ 65 ปีซึ่งเป็นปีที่ผู้สูงอายุส่วนใหญ่ได้รับเงินบำนาญจากรัฐบาลญี่ปุ่น ไปจนถึงอายุ74 ปี สำหรับในไทยยังไม่มีนิยามอย่างเป็นทางการ ในที่นี้วิจัยกรุงศรีใช้เกณฑ์อายุ 60-69 ปี ซึ่งสอดคล้องกับอายุเกษียณและเกณฑ์ขั้นต่ำในการรับเบี้ยผู้สูงอายุของคนไทย