หลักประกันที่ดีต้องมีคุณสมบัติอะไรบ้าง

คุณสมบัติของหลักประกันที่ดีนั้นขึ้นอยู่กับวัตถุประสงค์เป็นหลัก โดยหากต้องการใช้หลักประกันเพื่อสร้างแรงจูงใจให้ลูกหนี้ชำระคืนหนี้ (หรือแก้ไขเพียงปัญหา Moral hazard) หลักประกันนั้นก็ควรมีคุณค่าหรือมูลค่าต่อลูกหนี้มากพอที่จะทำให้ลูกหนี้ไม่อยากจะผิดนัดชำระหนี้จนทำให้ต้องสูญเสียหลักประกันนั้นไป แม้ว่าสิ่งนั้นอาจจะไม่มีคุณค่าต่อเจ้าหนี้มากนักก็ตาม เช่น บ้านที่พ่อแม่ของลูกหนี้อยู่อาศัยอาจมีคุณค่าทางจิตใจต่อลูกหนี้มากกว่ามูลค่าสิ่งปลูกสร้างอื่น ๆ ที่มีราคาเท่ากัน หากลูกหนี้ประสบปัญหาทางการเงินทำให้ไม่สามารถชำระหนี้ได้ทั้งหมด ลูกหนี้ก็จะมีแนวโน้มที่จะเลือกปลดหนี้ที่ใช้บ้านหลังนี้เป็นหลักประกันก่อนหนี้ก้อนอื่นๆ เพื่อรักษาบ้านที่มีคุณค่าทางจิตใจไว้ไม่ให้ถูกยึด

แต่โดยทั่วไปแล้วในการใช้หลักประกัน นอกจากเจ้าหนี้จะต้องการแก้ไขปัญหา Moral hazard แล้วยังต้องการลดความสูญเสียที่คาดว่าจะเกิดขึ้น (Expected Loss: EL) ของสินเชื่อด้วย โดยเฉพาะการลด LGD ทำให้หลักประกันที่ดีควรมีคุณสมบัติที่มากกว่านั้น ดังนี้

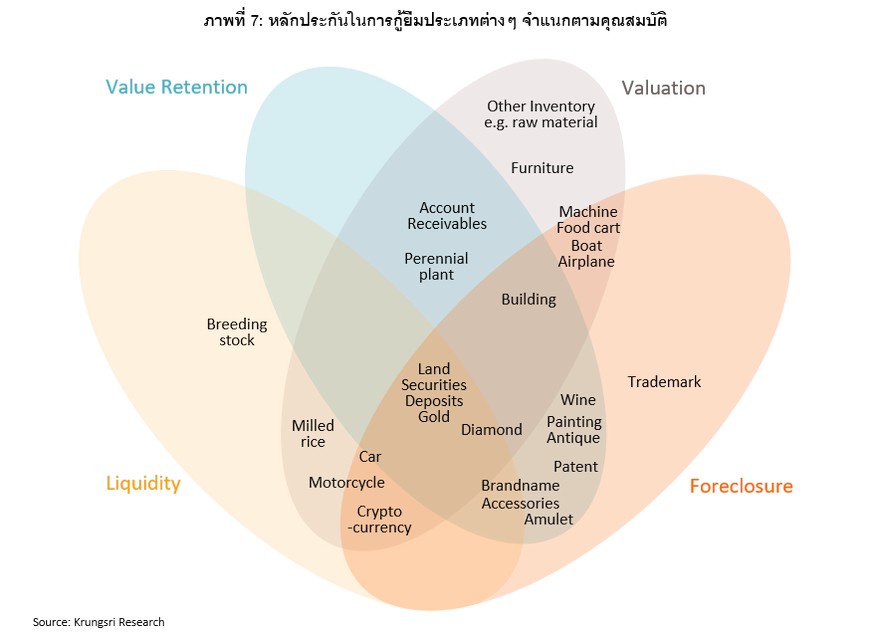

- ด้านการคำนวณมูลค่า (Valuation) สินทรัพย์ที่สามารถใช้เป็นหลักประกันต้องสามารถคำนวณหามูลค่าได้เพื่อที่ผู้ให้กู้จะสามารถคำนวณความเสี่ยงและ LGD ได้อย่างเหมาะสม ในทางกลับกัน หากคำนวณมูลค่าของสินทรัพย์ได้ยาก ต้นทุนในการประเมินมูลค่าสูงอาจทำให้การปล่อยสินเชื่อนั้นไม่คุ้มในสายตาของเจ้าหนี้ นอกจากการคำนวณมูลค่าแล้ว สินทรัพย์ที่เหมาะที่จะเป็นหลักประกันควรมีมูลค่าสูงเพียงพอ ทั้งนี้สินทรัพย์บางประเภทเมื่ออยู่เพียงลำพังชิ้นเดียวอาจมีมูลค่าไม่สูงนัก เช่น ข้าวสารเพียงไม่กี่เมล็ด หรือสต็อกสินค้าเพียง 1-2 ชิ้น แต่หากรวมกันหลาย ๆ ชิ้นอาจมีมูลค่าสูงพอที่จะใช้มาเป็นหลักทรัพย์ค้ำประกันได้ เช่น ข้าวสารทั้งโรงสี หรือสินค้าคงคลังทั้งโกดัง

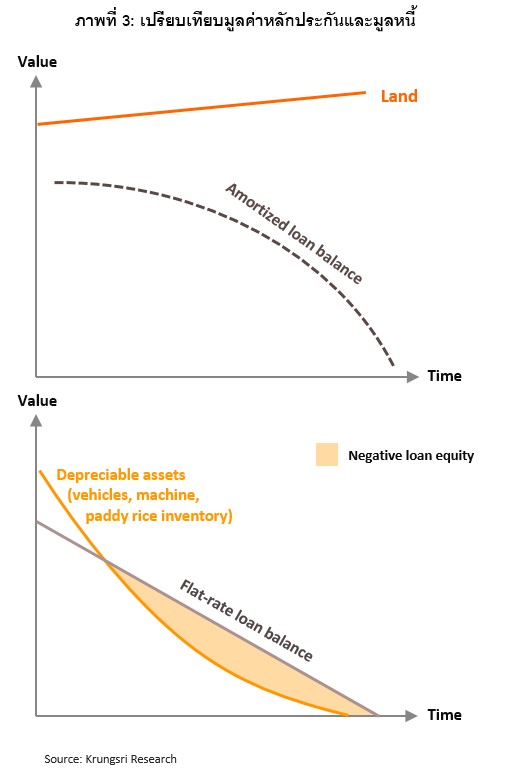

- ด้านการรักษามูลค่า (Store of Value) สินทรัพย์นั้นควรสามารถรักษามูลค่าไว้ได้ตลอดอายุของสัญญากู้ยืม เพื่อลดความเสี่ยงในแง่ LGD ของผู้ให้กู้ ในทางกลับกัน หากสินทรัพย์เสื่อมสภาพเร็วกว่ามูลหนี้ที่มีอยู่ เมื่อลูกหนี้ผิดสัญญาสินทรัพย์ที่เป็นหลักประกันอาจมีมูลค่าไม่เพียงพอและก่อความสูญเสียแก่เจ้าหนี้ได้ โดยเฉพาะสัญญาระยะยาว (ภาพที่ 3)

- ด้านความสามารถในการยึดทรัพย์หรือเพิกถอนสิทธิ (Foreclosure) โดยหลักประกันต้องเป็นสิ่งที่ผู้กู้มีหลักฐานแสดงกรรมสิทธิ์หรือสิทธิเหนือสินทรัพย์นั้น และสิทธิดังกล่าวต้องเปลี่ยนมือได้ เพื่อให้เจ้าหนี้มีสิทธิ์ยึดหลักประกันเพื่อขายทอดตลาดหรือบังคับหลุดเป็นสิทธิของเจ้าหนี้ในกรณีที่ลูกหนี้ไม่สามารถชำระหนี้ได้ นอกจากนี้ในแง่ของการดูแลทรัพย์สินระหว่างดำเนินการตามขั้นตอนทางกฎหมาย ก่อนขายทอดตลาด เจ้าหนี้ไม่ควรต้องมีต้นทุนในการเฝ้าระวังหรือจัดหาโกดังเพื่อเก็บรักษาทรัพย์สินที่เป็นหลักประกันเพื่อป้องกันการสูญหาย ถูกทำลาย ถูกขนย้ายหนี หรือสลับสับเปลี่ยนคุณภาพสินค้า

- ด้านความสามารถในการเปลี่ยนเป็นเงินสดได้ง่าย (Liquidity) หลังจากดำเนินการยึดทรัพย์หรือเพิกถอนสิทธิแล้ว เจ้าหนี้จะนำสินทรัพย์ที่เป็นหลักประกันมาขายทอดตลาดต่อไป ซึ่งหากสินทรัพย์มีตลาดรองรับด้วยผู้ซื้อและผู้ขายจำนวนมาก (Thick market) ก็จะสามารถขายทอดตลาดได้ง่าย ทั้งนี้ การนำสินทรัพย์ที่มีคุณสมบัติที่ดีมาใช้ค้ำประกันสินเชื่อก็จะทำให้ความเสี่ยงต่ำลง ส่งผลต่อวงเงินและดอกเบี้ยที่ผู้ขอกู้จะได้รับอีกด้วย

จักรวาลของหลักประกัน: เราใช้อะไรเป็นหลักประกันในการกู้ยืมได้บ้าง

สินทรัพย์ที่สามารถนำมาใช้เป็นหลักประกันมีหลายประเภท ตั้งแต่สินทรัพย์ที่ใช้เป็นหลักประกันโดยทั่วไปในสถาบันการเงินทั่วโลก เช่น อสังหาริมทรัพย์อย่างที่ดิน บ้าน และสิ่งปลูกสร้างอื่นๆ ไปจนถึงสังหาริมทรัพย์อย่างรถยนต์ สินทรัพย์ทางการเงินอย่างบัญชีเงินฝาก นอกจากนี้ยังมีสินทรัพย์ที่ “แหวกแนว” และใช้เป็นหลักประกันเฉพาะในสถาบันการเงินบางแห่ง เช่น Knight Frank Finance ซึ่งเป็นบริษัทเงินทุนในสหราชอาณาจักรเคยรับม้าพันธุ์ดีที่มีดีกรีถึงแชมป์โลกกระโดดข้ามเครื่องกีดขวางเป็นหลักประกันสินเชื่อ ว่ากันว่าม้าตัวนี้มีมูลค่าสูงถึง 3 แสนปอนด์ ซึ่งสุดท้ายแล้ว Knight Frank Finance ยอมปล่อยสินเชื่อวงเงิน 1.2 แสนปอนด์ หรือร้อยละ 40 ของมูลค่าม้าให้แก่ผู้ขอกู้ ในกรณีที่ประเทศอิตาลี ธนาคาร Credito Emiliano ยอมรับชีสก้อนกลมใหญ่ประเภท Parmigiano Reggiano หรือที่รู้จักในบ้านเราว่า “พามีซานชีส” เป็นหลักประกัน นอกจากนี้ บริษัท Yes Lady Finance ซึ่งเป็นบริษัทเงินทุนในฮ่องกง ยินยอมปล่อยกู้โดยใช้กระเป๋าแบรนด์เนมเป็นหลักประกัน เป็นต้น

หลักประกันมีหลากหลายประเภท โดยเราสามารถแบ่งตามลักษณะของสินทรัพย์ได้ดังนี้

- สินทรัพย์ทางการเงิน (Financial asset) เช่น กระแสรายได้ บัญชีเงินฝาก หุ้น พันธบัตร หุ้นกู้ และหลักทรัพย์การเงินอื่น ๆ

- อสังหาริมทรัพย์ (Real estate) เช่น ที่ดิน บ้าน และอาคารสำนักงาน

- สังหาริมทรัพย์ (Movable asset) เช่น รถยนต์ เรือ เครื่องจักร อัญมนี นาฬิกา สินค้าคงคลัง รถเข็นขายของ และพระเครื่อง

- สินทรัพย์ที่จับต้องไม่ได้ (Intangible asset) เช่น สิทธิบัตร (Patent) ลิขสิทธิ์ (Copyright) เครื่องหมายการค้า (Trademark) และค่าความนิยม (Goodwill)

- การค้ำประกันโดยสถาบันหรือบุคคล เช่น รัฐบาล บรรษัทประกันสินเชื่ออุตสาหกรรมขนาดย่อม (บสย.) สถาบันการเงิน บริษัทแม่ ชุมชน และบุคคลธรรมดา

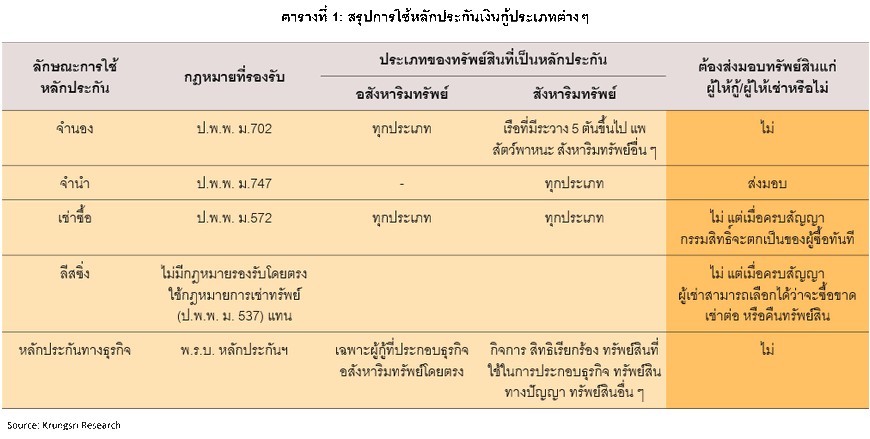

หลักประกันในตัวบทกฎหมายของไทย

ในประเทศไทย การกู้ยืมโดยมีหลักประกันอยู่ภายใต้กฎหมายที่สำคัญ 2 ฉบับ คือ ประมวลกฎหมายแพ่งและพาณิชย์ (ป.พ.พ.) ซึ่งเริ่มมีผลบังคับใช้ครั้งแรกในปี 1925 (พ.ศ. 2468) และพระราชบัญญัติหลักประกันทางธุรกิจ พ.ศ. 2558 (พ.ร.บ. หลักประกันฯ) ซึ่งกฎหมายฉบับหลังออกมาเพื่อเพิ่มความยืดหยุ่นในการใช้สินทรัพย์หลากหลายประเภทมาเป็นหลักประกันทางธุรกิจ โดยใจความสำคัญของกฎหมายที่เกี่ยวข้องกับหลักประกันมีดังนี้

1.

ประมวลกฎหมายแพ่งและพาณิชย์ (ป.พ.พ.) ซึ่งเริ่มมีผลบังคับใช้ครั้งแรกในปี 1925 (พ.ศ. 2468) หรือกว่า 95 ปีที่แล้วและมีการแก้ไขปรับปรุงมาโดยตลอด และล่าสุดมีการแก้ไขตามพระราชบัญญัติแก้ไขเพิ่มเติมประมวลกฎหมายแพ่งและพาณิชย์ (ฉบับที่ 20) พ.ศ. 2557 ทั้งนี้ ป.พ.พ. มีทั้งหมด 6 บรรพ3/ 1,755 มาตรา โดยมีเนื้อหาที่เกี่ยวข้องกับหลักประกันในการกู้ยืม ดังนี้

- การจำนอง (ป.พ.พ. บรรพ[3] เอกเทศสัญญา ลักษณะ 12 มาตรา 702-746) คือการที่ผู้กู้นำทรัพย์สินของตนตราไว้เป็นหลักประกันในการชำระหนี้กับผู้ให้กู้โดยไม่ต้องส่งมอบทรัพย์สิน โดยทรัพย์สินที่สามารถจำนองได้ ได้แก่ 1) อสังหาริมทรัพย์ทุกประเภท 2) เรือที่มีระวาง 5 ตันขึ้นไป 3) แพ 4) สัตว์พาหนะ 5) สังหาริมทรัพย์อื่นๆ ซึ่งกฎหมายบัญญัติไว้ให้จดทะเบียนเฉพาะกาล ทั้งนี้ ระหว่างการจำนองผู้กู้ยังสามารถใช้ประโยชน์จากทรัพย์สินได้หากไม่ได้ทำให้ทรัพย์สินนั้นบุบสลายหรือสูญหาย[4] การกู้โดยมีอสังหาริมทรัพย์เป็นหลักประกันโดยส่วนใหญ่ ทั้งสินเชื่อเพื่อที่อยู่อาศัย (Mortgage) หรือสินเชื่อธุรกิจที่มีอสังหาริมทรัพย์เป็นหลักประกัน จึงอยู่ภายใต้ข้อกฎหมายนี้

- การจำนำ (ป.พ.พ. บรรพ 3 เอกเทศสัญญา ลักษณะ 13 มาตรา 747-769) คือการที่ผู้กู้ส่งมอบสังหาริมทรัพย์ให้แก่ผู้รับจำนำเพื่อเป็นหลักประกันในการชำระหนี้ โดยอาจตกลงให้บุคคลภายนอกเป็นผู้เก็บรักษาทรัพย์สินได้ ทั้งนี้ เนื่องจากตามกฎหมายผู้กู้ต้องส่งมอบทรัพย์สินที่เป็นหลักประกันให้แก่ผู้รับจำนำ จึงไม่สามารถใช้ประโยชน์จากทรัพย์สินดังกล่าวได้

- การเช่าซื้อ (ป.พ.พ. บรรพ 3 เอกเทศสัญญา ลักษณะ 5 มาตรา 572-574) ไม่ใช่สัญญาการกู้เงินโดยตรง แต่เป็นการที่เจ้าของทรัพย์เอาทรัพย์สินของตนออกให้เช่า และให้คำมั่นว่าจะขายทรัพย์สินนั้นให้แก่ผู้เช่าหลังจากที่ผู้เช่าได้ชำระเงินตามจำนวนที่ได้ตกลงกันไว้ ทั้งนี้ ในกฎหมายไม่ได้ระบุประเภทของทรัพย์สินไว้ สัญญาเช่าซื้อจึงใช้ได้กับทรัพย์สินหลากหลายประเภท ทั้งอสังหาริมทรัพย์และสังหาริมทรัพย์

อนึ่ง การซื้อทรัพย์สินในลักษณะลีสซิ่งซึ่งในทางปฏิบัติคล้ายคลึงกับการเช่าซื้อ จริงๆ แล้วเป็นการเช่าทรัพย์สินที่เมื่อครบสัญญาเช่าผู้เช่าจะมีสิทธิเลือกซื้อทรัพย์สินในราคาที่ตกลงไว้ นอกจากนี้ อันที่จริงแล้วธุรกิจลีสซิ่งไม่ได้มีกฎหมายรองรับเป็นการเฉพาะ หากแต่เป็นการบังคับใช้กฎหมายเกี่ยวกับการเช่าทรัพย์

(ป.พ.พ. บรรพ 3 เอกเทศสัญญา ลักษณะ 4 มาตรา 537-571) ประกอบกับหลักเสรีภาพในการทำสัญญาแทน

ภายใต้ ป.พ.พ. มีเพียงอสังหาริมทรัพย์ที่สามารถใช้เป็นหลักทรัพย์ที่ค้ำประกันวงเงินกู้โดยไม่ต้องส่งมอบทรัพย์สินให้แก่ผู้ให้กู้ตามกรอบการจำนอง แต่ธุรกิจที่ไม่มีอสังหาริมทรัพย์เป็นของตัวเอง เช่น ธุรกิจที่เช่าที่ดินและอาคารในการประกอบกิจการ จะไม่สามารถใช้ทรัพย์สินอื่นเป็นหลักประกันในการกู้ยืมโดยไม่ต้องส่งมอบทรัพย์สิน เนื่องจากการจำนองตามกฎหมายครอบคลุมเพียงอสังหาริมทรัพย์และสังหาริมทรัพย์พิเศษเท่านั้น ขณะที่การจำนำถึงแม้จะครอบคลุมประเภทของทรัพย์สินมากกว่า แต่ตามกฎหมายผู้กู้จำเป็นต้องส่งมอบทรัพย์สินให้แก่ผู้รับจำนำโดยที่ไม่สามารถใช้ประโยชน์จากทรัพย์สินนั้นได้อีก จึงทำให้มีการร่างกฎหมายใหม่ขึ้นมาเพื่อเพิ่มความยืดหยุ่นในการใช้หลักประกันในการขอกู้ภายใต้ชื่อ “พระราชบัญญัติหลักประกันทางธุรกิจ”

2. พระราชบัญญัติหลักประกันทางธุรกิจ พ.ศ. 2558 (พ.ร.บ. หลักประกันฯ) เป็นกฎหมายที่มีเจตนาเพื่อเปิดช่องให้ผู้ประกอบการ (หรือ “ผู้ให้หลักประกัน”) สามารถนำทรัพย์สินหลายประเภทมาใช้เป็นหลักประกันในการกู้เงินกับสถาบันการเงิน (“ผู้รับหลักประกัน”) ด้วยการนำทรัพย์สินไปจดทะเบียนผ่านระบบอิเล็กทรอนิกส์ของกรมพัฒนาธุรกิจการค้า กระทรวงพาณิชย์ โดยไม่ต้องส่งมอบทรัพย์สิน

ทรัพย์สินประเภทที่สามารถใช้เป็นหลักประกัน ได้แก่

- กิจการ

- สิทธิเรียกร้อง คือสิทธิในการเรียกให้บุคคลอื่นใช้หนี้ เช่น สัญญาเช่า บัญชีเงินฝากธนาคาร ลูกหนี้การค้า เป็นต้น

- ทรัพย์สินที่ผู้ให้หลักประกันใช้ในการประกอบธุรกิจ เช่น เครื่องจักร สินค้าคงคลัง วัตถุดิบที่ใช้ในการผลิตสินค้า

- อสังหาริมทรัพย์ เฉพาะในกรณีที่ผู้ให้หลักประกันประกอบธุรกิจอสังหาริมทรัพย์โดยตรง เช่น ที่ดินจัดสรร หมู่บ้านจัดสรร เป็นต้น

- ทรัพย์สินทางปัญญา เช่น เครื่องหมายการค้า ลิขสิทธิ์ สิทธิบัตร

- ทรัพย์สินอื่นตามที่กำหนดในกฎกระทรวง เช่น ไม้ยืนต้น

ดังนั้น ในทางทฤษฎีแล้ว พ.ร.บ. หลักประกันฯ จึงเพิ่มความยืดหยุ่นให้กับธุรกิจที่ต้องการเงินกู้แต่ไม่มีอสังหาริมทรัพย์ที่จดทะเบียนในนามของนิติบุคคลที่สามารถใช้เป็นหลักประกันในการจำนองได้ โดยที่ยังสามารถใช้ประโยชน์จากทรัพย์สินนั้นได้อยู่ ไม่ว่าจะเป็นกิจการ รถเข็น ร้านค้า สัญญาเช่า เครื่องจักร สินค้าคงคลัง วัตถุดิบที่ใช้ในการผลิต ไม้ยืนต้น ตลอดจนสินทรัพย์ที่จับต้องไม่ได้ เช่น ทรัพย์สินทางปัญญา เครื่องหมายการค้า ลิขสิทธิ์ และสิทธิบัตร ซึ่งในอีกแง่หนึ่งก็เป็นการเพิ่มความสามารถในการชำระหนี้ของลูกหนี้ เพราะลูกหนี้ยังนำทรัพย์สินไปประกอบธุรกิจได้

นอกจากนี้ หากลูกหนี้ผิดนัดชำระหนี้ เจ้าหนี้อาจสามารถบังคับหลักประกันได้โดยไม่ต้องผ่านกระบวนการศาลอีกด้วย หรือในกรณีที่ลูกหนี้ไม่ยินยอม เจ้าหนี้อาจยื่นคำร้องต่อศาล ซึ่งกระบวนการศาลตาม พ.ร.บ. หลักประกันฯ นี้จะใช้เวลาสั้นกว่ากระบวนการทางศาลตาม ป.พ.พ. (อรวรรณ เกษร, 2017)

การใช้หลักประกันในระบบสถาบันการเงินไทยจากอดีตถึงปัจจุบัน

ก่อนปี 1997 (พ.ศ. 2540) การปล่อยสินเชื่อในไทยพึ่งพาการใช้หลักประกันอย่างมาก (Collateral-based lending)[5] โดยในการปล่อยกู้ ผู้ให้กู้โดยเฉพาะธนาคารพาณิชย์จะประเมินคุณภาพของหลักประกันเป็นหลัก กล่าวคือหากผู้ขอกู้มีหลักประกันที่ดีก็ถือได้ว่าเป็นสินเชื่อที่ดี และ “หลักประกันที่ดี” ในสายตาของธนาคารก็มักเป็นอสังหาริมทรัพย์แทบทุกกรณี จนเป็นกฎง่าย ๆ ว่า “เอาหลักประกันมา เอาเงินกู้ไป” หรือแปลเป็นคำพูดกันติดปากว่า “No land, No loan”[6] หรืออาจกล่าวได้ว่าเงื่อนไขในการอนุมัติสินเชื่อคล้ายคลึงกับธุรกิจโรงรับจำนำ โดยหากผู้ขอกู้มีหลักประกันชั้นดีรองรับธนาคารก็แทบไม่ต้องประเมินคุณภาพของโครงการและลักษณะของผู้ขอกู้อย่างพิถีพิถัน เรียกได้ว่าหลักประกันกลายเป็นกลไกทดแทนกระบวนการคัดกรองคุณภาพสินเชื่อไป[7] หลักประกันจึงมีบทบาทที่เอนเอียงไปทางความคุ้มค่าของการปล่อยกู้ หรือการจำกัดความสูญเสียทางบัญชีของผู้ให้กู้ (LGD) มากกว่าการแก้ไขปัญหา Asymmetric Information[5]

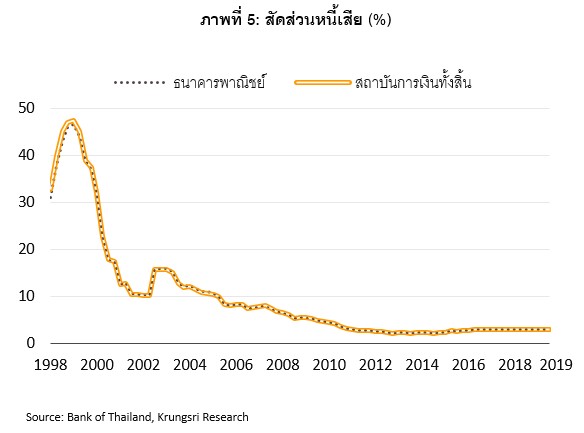

วิกฤตการเงินปี 1997 นำไปสู่การเปลี่ยนแปลงของภาคการเงินไทยหลายด้าน[8] โดยเฉพาะการสร้างความเข้มแข็งของสถาบันการเงิน ทั้งการปฏิรูปสถาบันการเงินให้มีความเข้มแข็งยิ่งขึ้น การเปลี่ยนแนวทางการกำกับดูแลสถาบันการเงินจากเดิมที่เน้นการปฏิบัติตามกฎระเบียบที่กำหนดไว้ (Compliance-based) กลายเป็นการกำกับดูแลความเสี่ยง (Risk-based) [9] ตลอดจนการจัดตั้งหน่วยงานต่าง ๆ เพื่อเสริมสร้างศักยภาพด้านข้อมูลของระบบการเงินไทย เช่น เครดิตบูโร[10] แต่การเปลี่ยนแปลงที่เกี่ยวข้องกับการจัดการความเสี่ยงด้านสินเชื่อที่สำคัญเริ่มตั้งแต่ปี 2008 (พ.ศ. 2551) เมื่อธนาคารแห่งประเทศไทย (ธปท.) ได้นำหลักเกณฑ์การคำนวณสินทรัพย์เสี่ยงด้านเครดิตสำหรับธนาคารด้วยวิธี Internal Ratings-Based Approach (IRB) มาใช้ ซึ่งเป็นหลักการประเมินความเสี่ยงด้านสินเชื่อ ด้วยการคำนวณค่าความสูญเสียตามการคาดการณ์ (Expected Loss: EL) ที่สะท้อนความเสี่ยงที่แท้จริง เพื่อให้ธนาคารสามารถกันสำรองหนี้สูญ (Loan loss provision) ได้อย่างเพียงพอ ธนาคารจึงหันมาให้ความสำคัญกับการประเมินความเสี่ยงของธุรกิจอย่างระมัดระวังมากขึ้นเพื่อหลีกเลี่ยงการเกิดหนี้เสีย ทั้งจากความสามารถในการชำระหนี้คืนของกิจการและความต้องการชำระหนี้คืนของลูกหนี้ เพื่อจำกัดความเสี่ยงในการเป็นหนี้เสีย (Probability of Default: PD) มากขึ้น ควบคู่ไปกับการควบคุมความสูญเสียที่เกิดหากเกิดการผิดนัดชำระหนี้ (LGD) และความเสี่ยงจากขนาดของยอดหนี้คงค้างหากเกิดความสูญเสีย (Exposure at Default: EAD) ซึ่งการปล่อยสินเชื่ออย่างระมัดระวังของสถาบันการเงินสะท้อนให้เห็นได้จากสัดส่วนหนี้เสีย (Non-Performing Loan: NPL) ในระบบการเงินโดยรวมที่ลดลงอย่างมีนัยสำคัญ หลักการปฏิบัตินี้ช่วยป้องกันความเสียหายของระบบการเงินทั้งระบบจากการปล่อยสินเชื่อตามมูลค่าสินทรัพย์ที่เป็นหลักประกันอย่างไม่ระมัดระวังดังเช่นในช่วงก่อนวิกฤต (รายละเอียดเรื่องความสำคัญของหลักประกันในการรองรับ Expected loss และ Unexpected loss อยู่ใน Box 1)

นับตั้งแต่มีการทำแผนพัฒนาระบบการเงินระยะที่ 2 ในช่วงปี 2010-2014 ภาคการเงินไทยหันมาให้ความสำคัญกับการส่งเสริมให้ประชาชนสามารถเข้าถึงบริการทางการเงินมากยิ่งขึ้น ประกอบกับภาครัฐต้องการเพิ่มความง่ายในการประกอบธุรกิจ (Ease of doing business) โดยในด้านการได้รับสินเชื่อของภาคธุรกิจ (“Getting credit”) ทุกฝ่ายที่เกี่ยวข้องพยายามส่งเสริมการใช้หลักประกันที่หลากหลายขึ้นอย่างเป็นรูปธรรม เช่น ภาครัฐได้ออกกฎหมาย พ.ร.บ. หลักประกันฯ ดังที่กล่าวไว้ข้างต้น ตลอดจน ธปท. ได้ออกเกณฑ์การประกอบธุรกิจสินเชื่อดิจิทัล (Digital lending) เพื่อส่งเสริมให้ธนาคารพาณิชย์ใช้ข้อมูลทางเลือกอื่น เช่น ข้อมูลดิจิทัลเกี่ยวกับการใช้จ่ายบิลค่าน้ำ ค่าไฟ ค่าโทรศัพท์มือถือ และการซื้อขายสินค้าบนแพลตฟอร์มออนไลน์ ในการพิจารณาสินเชื่อมากขึ้น ซึ่งเป็นการเพิ่มโอกาสให้ธุรกิจรายย่อยสามารถเข้าถึงสินเชื่อในภาคธนาคารได้ แม้จะไม่มีสินทรัพย์อย่างที่ดินที่นิยมใช้เป็นหลักประกันก็ตาม[11]

การใช้หลักประกันในทางปฏิบัติ

แม้ว่าการพิจารณาสินเชื่อของธนาคารไทยในช่วงที่ผ่านมาจะเริ่มใช้หลักประกันประเภทอื่นมากขึ้น แต่การปล่อยสินเชื่อโดยส่วนใหญ่ก็ยังพึ่งพาหลักประกันประเภทเดิมๆ โดยเฉพาะที่ดิน เป็นหลัก ส่วนหนึ่งเป็นผลมาจากกลไกของตลาดสินทรัพย์ในไทยที่เอื้อให้ที่ดินมีคุณสมบัติครบทุกด้านในการใช้เป็นหลักประกันมากกว่าสินทรัพย์ประเภทอื่นๆ เนื่องจากหากพิจารณาคุณสมบัติของสินทรัพย์ที่ควรใช้เป็นหลักประกันตามที่กล่าวไว้ข้างต้น ที่ดินและอสังหาริมทรัพย์สินทรัพย์มีคุณสมบัติสำคัญครบทั้ง 4 ด้าน ดังนี้

- ด้านการคำนวณมูลค่า (Valuation) ที่ดินมีราคาตลาดอ้างอิงที่สามารถนำมาใช้ประเมินมูลค่าสินทรัพย์ได้ และมีผู้ประเมินราคาที่ต้องผ่านการเรียนและสอบใบอนุญาต (Licensed appraiser) ซึ่งต่างจากสินทรัพย์ที่มีลักษณะเฉพาะตัว เช่น พระเครื่อง เทวรูป วัตถุมงคล หรือไม้มีค่า เป็นต้น ที่ต้องอาศัยผู้เชี่ยวชาญเฉพาะด้านในการประเมิน หรือมีกลุ่มผู้รับซื้อไม่หลากหลายและไม่มากพอที่อาจหาราคาอ้างอิงได้ดีนัก ธนาคารที่ยอมใช้สินทรัพย์เหล่านี้เป็นหลักประกันจึงต้องแบกรับต้นทุนในการสรรหาผู้เชี่ยวชาญที่น่าเชื่อถือมาประเมินมูลค่า และอาจยังต้องหาตลาดในการขายทอดตลาดหลังจากยึดหลักประกันมาแล้วอีกด้วย

- ด้านการรักษามูลค่า (Store of Value) เนื่องจากราคาที่ดินมีแนวโน้มเพิ่มขึ้นตามเวลาเนื่องจากอุปทานที่ดินในประเทศมีจำกัด ถึงแม้ในยามเศรษฐกิจตกต่ำราคาที่ดินโดยส่วนใหญ่ก็ยังไม่ลดลงมากนัก ซึ่งต่างจากสินค้าคงคลังหรือเครื่องจักรที่ราคามักจะลดลงตามภาวะธุรกิจที่ซบเซา นอกจากนี้ที่ดินยังไม่เน่าเสียหรือเสื่อมสภาพ ซึ่งต่างจากสินทรัพย์ประเภทสิ่งปลูกสร้าง รถยนต์ หรือสต็อกข้าว

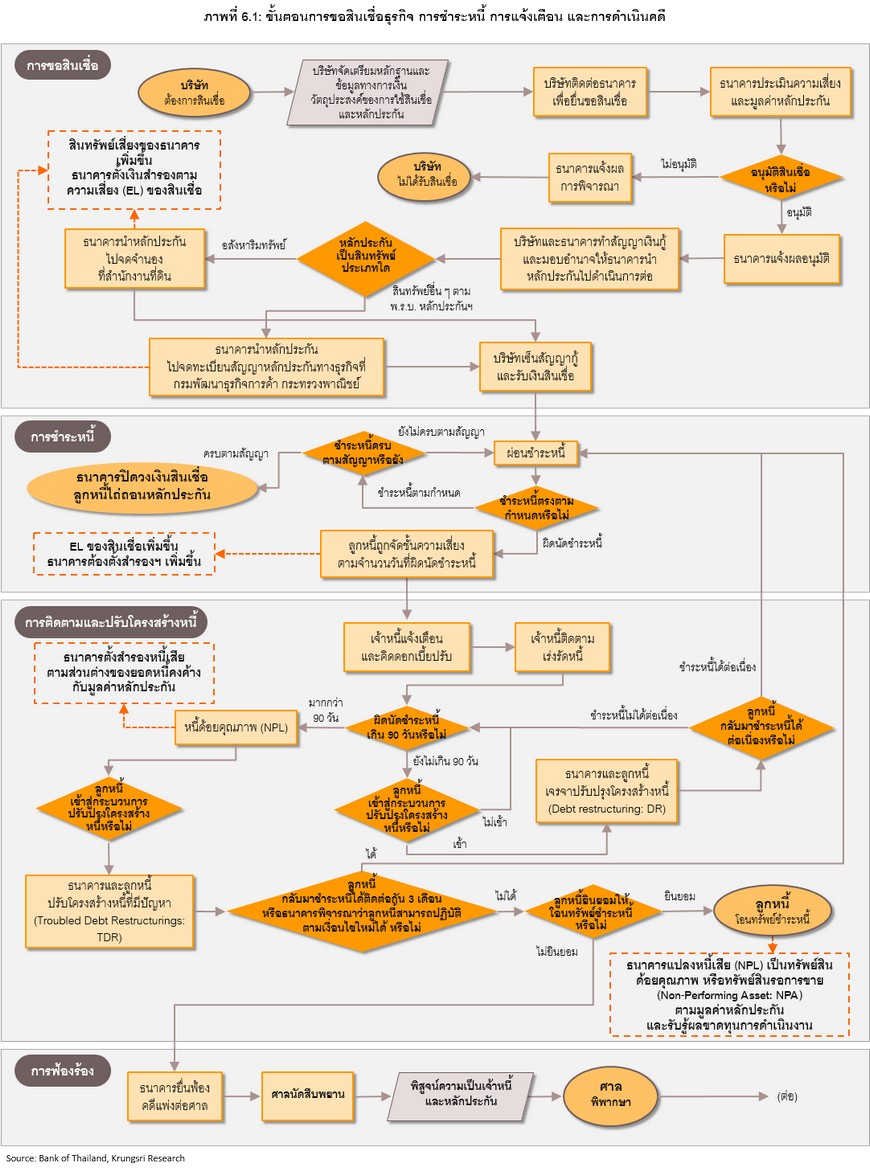

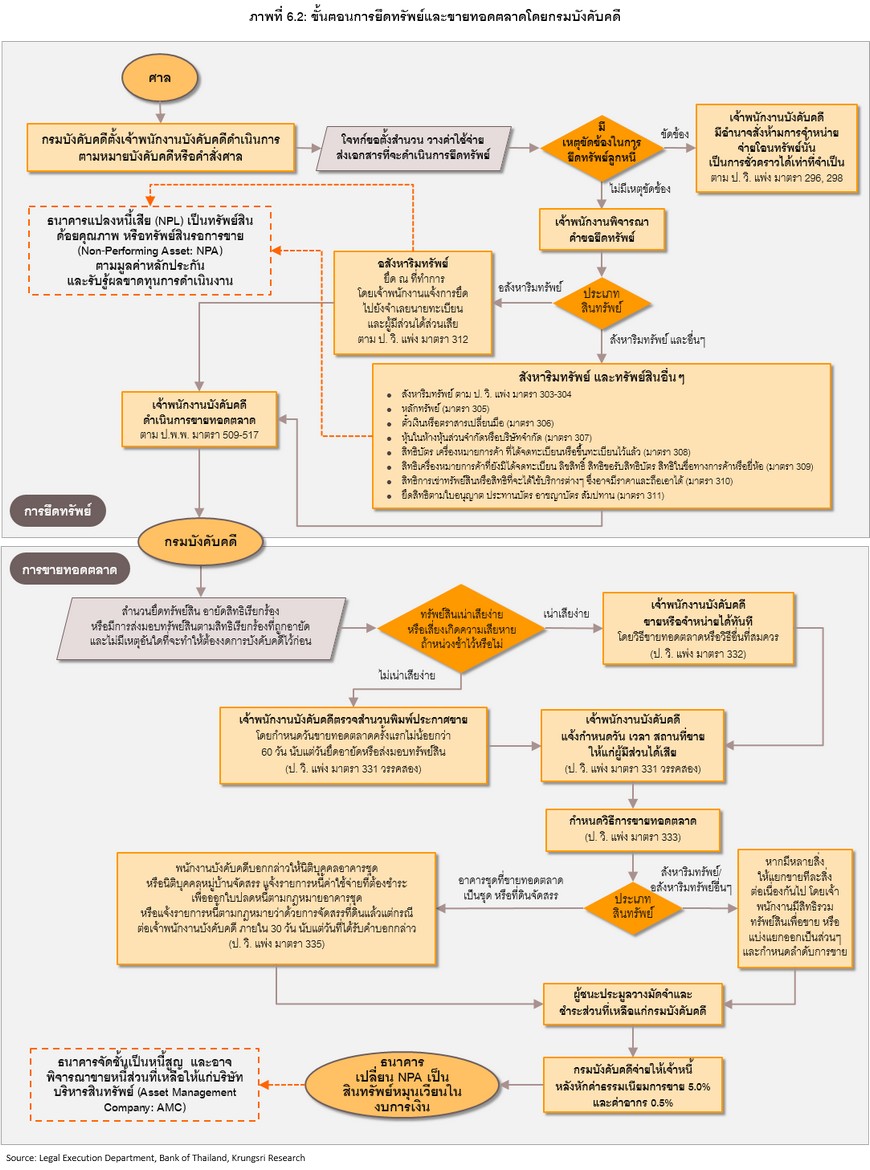

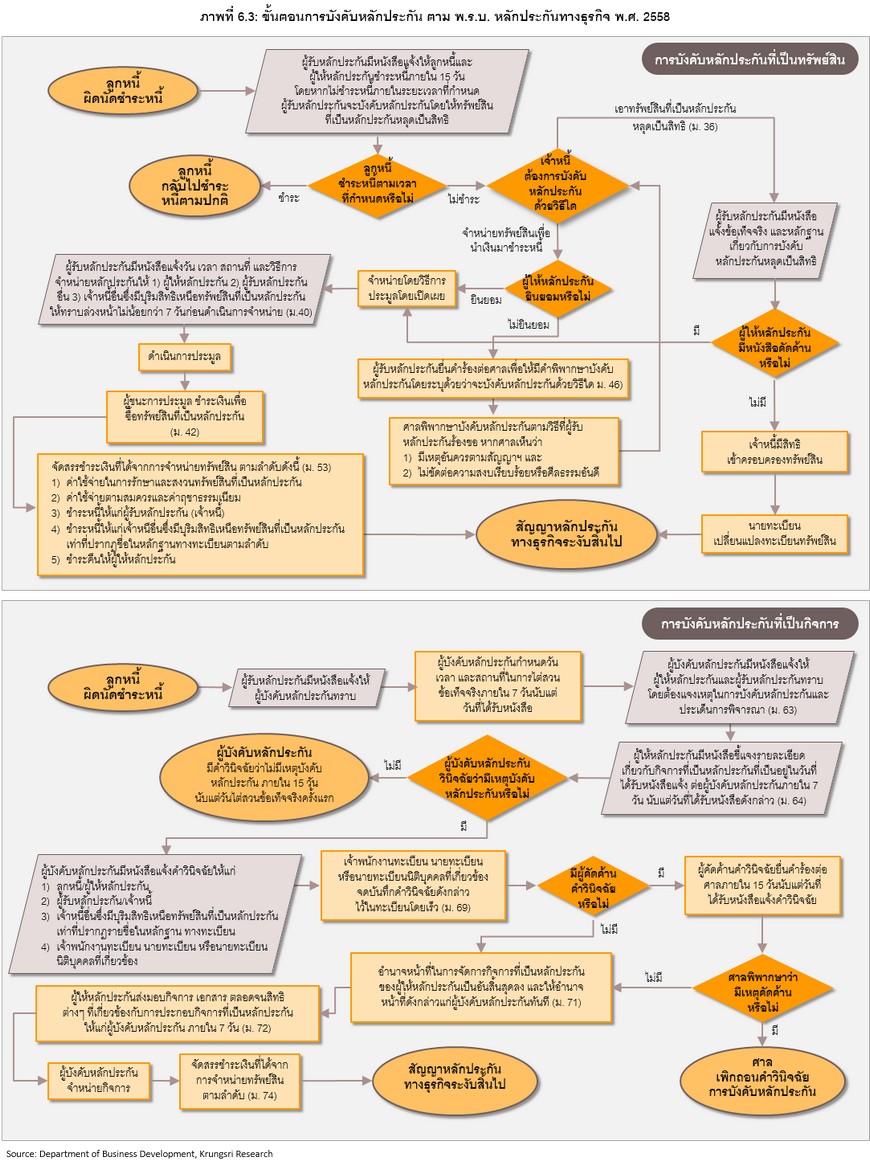

- ด้านความสามารถในการยึดทรัพย์หรือเพิกถอนสิทธิ (Foreclosure) ที่ดินซึ่งเป็นอสังหาริมทรัพย์ที่ไม่สามารถเคลื่อนย้ายได้ตอบโจทย์คุณสมบัติข้อนี้เนื่องจากสามารถถ่ายโอนกรรมสิทธิ์ได้โดยง่าย นอกจากนี้ในแง่ของการดูแลทรัพย์สินระหว่างดำเนินการตามขั้นตอนทางกฎหมายทั้งการฟ้องร้องและยึดทรัพย์ก่อนขายทอดตลาด เจ้าหนี้ไม่ต้องมีต้นทุนในการเฝ้าระวังหรือจัดหาโกดังเพื่อเก็บรักษาที่ดินเพื่อป้องกันการสูญหาย ถูกทำลาย ถูกขนย้ายหนี หรือแม้แต่การสลับสับเปลี่ยนคุณภาพสินค้า นอกจากนี้ แม้ว่าปัจจุบันกฎหมายจะเปิดกว้างให้ใช้สินทรัพย์ได้หลายประเภทเป็นหลักประกันในการขอสินเชื่อ แต่ลูกหนี้ยังมีกรรมสิทธิ์ในทรัพย์สินที่เป็นหลักประกันจนกว่าเจ้าหนี้จะชนะคดีและได้กรรมสิทธิ์ในสินทรัพย์นั้นมา ซึ่งแต่ละขั้นตอนทางกฎหมายตั้งแต่การฟ้องร้อง การบังคับคดี และการขายทอดตลาด[12] (ภาพที่ 6.1 และ 6.2) มักใช้เวลารวมอย่างน้อย 2 ปีกว่าเจ้าหนี้จะได้รับเงิน ในบางกรณีอาจนานถึง 10 ปี เท่ากับจำนวนปีที่กฎหมายเปิดช่องให้ใช้เวลาได้สูงสุด[13] อนึ่ง ถึงแม้ว่าการบังคับหลักประกันตาม พ.ร.บ. หลักประกันฯ จะใช้เวลาน้อยกว่านั้นมากและอาจหลีกเลี่ยงกระบวนการศาลได้ (ภาพที่ 6.3) แต่ธนาคารยังไม่นิยมใช้สัญญาหลักประกันทางธุรกิจในการปล่อยสินเชื่อ ขั้นตอนทางกฎหมายที่ยาวนานนี้ส่งผลให้เจ้าหนี้มีความเสี่ยงจากมูลค่าสินทรัพย์ที่อาจลดลงมากในระหว่างนั้น ทั้งจากการเสื่อมสภาพของสินทรัพย์ตามธรรมชาติและการขาดการดูแลรักษาและซ่อมบำรุง เนื่องจากลูกหนี้มักขาดแรงจูงใจในการดูแลรักษาสินทรัพย์หลังจากที่ทราบแน่ชัดว่าจะถูกดำเนินคดี หรือในบางกรณีสินทรัพย์อาจชำรุดเสียหายจนไม่สามารถใช้งานได้ดังเดิม เช่น ถูกแยกส่วนประกอบบางชิ้นออกไปจำหน่าย ทำให้สินทรัพย์บางประเภท เช่น เครื่องจักร มักเสื่อมมูลค่าอย่างรวดเร็วในระหว่างนั้น นอกจากนี้ กว่ากระบวนการทางกฎหมายจะเสร็จสิ้น สินทรัพย์นั้นอาจล้าสมัยหรือตกรุ่นไปแล้วจนทำให้มูลค่าลดลงมาก ซึ่งที่ดินไม่มีปัญหาในลักษณะนี้

- ด้านความสามารถในการเปลี่ยนเป็นเงินสดได้ง่าย (Liquidity) อสังหาริมทรัพย์อย่างที่ดินที่สามารถนำไปใช้งานได้หลากหลาย จึงมักมีผู้สนใจซื้อเป็นจำนวนมาก ต่างจากเครื่องจักรที่ถูกออกแบบมาเพื่อใช้เป็นการเฉพาะสำหรับงานบางประเภทเท่านั้น ซึ่งอาจขายทอดตลาดได้ยาก แม้อาจมีคุณค่าด้านการใช้งานต่อลูกหนี้ก็ตาม แต่ในมุมของเจ้าหนี้อาจไม่มีคุณค่ามากนัก นอกจากนี้ สำหรับธนาคารพาณิชย์ ข้อกำหนดอายุการขายสินทรัพย์ทอดตลาดภายใน 5 ปี [14] ก็เป็นต้นทุนอีกด้านที่ธนาคารในฐานะเจ้าหนี้ต้องแบกรับและบริหารจัดการอีกด้วย ส่งผลให้ธนาคารพาณิชย์มีแนวโน้มที่จะเรียกหลักประกันที่สามารถขายทอดตลาดได้อย่างรวดเร็วมากกว่าหลักประกันประเภทอื่น เช่น อสังหาริมทรัพย์ในบริเวณที่เป็นที่ต้องการของตลาด เป็นต้น

เมื่อพิจารณาจากคุณสมบัติทั้ง 4 ด้านนี้ เราจะเห็นได้ว่าผู้ให้กู้มักนิยมหลักประกันซึ่งมีคุณสมบัติครบทั้ง 4 ข้อเป็นอันดับแรก อาทิ สินทรัพย์ทางการเงินที่มีสภาพคล่องสูง เช่น หลักทรัพย์ บัญชีเงินฝาก แล้วจึงตามมาด้วยที่ดิน ก่อนที่จะพิจารณาสินทรัพย์ประเภทอื่นๆ ที่มีคุณสมบัติไม่ครบทุกข้อ เช่น สิ่งปลูกสร้าง รถยนต์ (มีคุณสมบัติ 3 ด้าน) เครื่องจักร กระแสรายได้จากลูกหนี้การค้า (มีคุณสมบัติ 2 ด้าน) และสินค้าคงคลัง (เฉพาะ Valuation) ซึ่งจะเห็นได้ว่านอกจากสินทรัพย์ทางการเงินที่มีสภาพคล่องสูงและทองคำซึ่งมีค่าใช้จ่ายในการเก็บรักษาแล้ว มีเพียงที่ดินเท่านั้นที่สามารถตอบโจทย์ได้ครบทุกด้าน (ภาพที่ 7)

นอกจากนี้ สำหรับสินเชื่อธุรกิจ ธนาคารยังให้ความสำคัญกับสินทรัพย์ที่ใช้ในการดำเนินกิจการ หรือ Core assets (เช่น โรงงานที่ใช้ผลิตสินค้าหรือสำนักงานของบริษัท) เพื่อเป็นหลักประกันมากกว่าสินทรัพย์ที่ไม่ได้ใช้ในกิจการ (Non-core assets) เช่น บ้านของเจ้าของกิจการ และรถยนต์ส่วนตัว เป็นต้น เนื่องจากเป็นสินทรัพย์ที่สร้างรายได้ให้แก่กิจการของลูกหนี้ ขณะเดียวกันก็เป็นการป้องกันไม่ให้ลูกหนี้นำสินทรัพย์นี้ไปขอกู้กับแหล่งอื่น[15] โดยลำดับความสำคัญนี้มีนัยยะต่อความเสี่ยงด้านสินเชื่อของธนาคารด้วย โดยเฉพาะในกรณีที่ลูกหนี้มีเจ้าหนี้หลายแห่ง หากลูกหนี้ประสบปัญหาทางการเงินจนไม่สามารถชำระคืนหนี้ได้เต็มจำนวนทุกก้อนจนต้องเลือกลำดับก่อนหลังในการชำระหนี้ ลูกหนี้จะต้องพิจารณาชั่งน้ำหนักต้นทุนความเสียหายจากการผิดนัดชำระหนี้ ซึ่งหนึ่งในต้นทุนสำคัญคือการสูญเสียกรรมสิทธิ์ใน Core asset ที่สามารถสร้างรายได้ ดังนั้น เจ้าหนี้ที่มิได้ถือ Core asset เป็นหลักประกันก็จะมีความเสี่ยงที่จะได้รับชำระหนี้ภายหลังสุดหรือไม่ได้รับการชำระหนี้คืน

อย่างไรก็ตาม ผู้ให้กู้โดยเฉพาะธนาคารพาณิชย์แต่ละรายเลือกใช้ประเภทของหลักประกันที่แตกต่างกัน และยังพึ่งพาการใช้หลักประกันในระดับที่แตกต่างกันอีกด้วย ขึ้นอยู่กับระดับความเสี่ยงที่ผู้ให้กู้ยอมรับได้ ตลอดจนความถนัดและความนิยมในสินทรัพย์บางประเภทของผู้ให้กู้ เช่น ธนาคารที่สามารถรับความเสี่ยงได้มากอาจยอมรับสินทรัพย์ทางเลือกอย่างสิทธิบัตรและลิขสิทธิ์การค้าเป็นหลักประกันมากขึ้น ขณะที่ธนาคารที่ถนัดในอุตสาหกรรมอสังหาริมทรัพย์อาจมองหาที่ดินและสิ่งปลูกสร้างที่ตนเข้าใจเป็นอย่างดีมาใช้เป็นหลักประกันเท่านั้น นอกจากนี้ธนาคารที่ให้ความสำคัญกับอุตสาหกรรมท่องเที่ยวของไทยอาจเน้นการปล่อยกู้ให้กับธุรกิจนี้ โดยใช้ที่ดินและสิ่งปลูกสร้างของโรงแรมเป็นหลักประกันในการพิจารณาปล่อยกู้ เป็นต้น

นอกจากการใช้หลักประกันทางเลือกยังไม่แพร่หลาย วงเงินสินเชื่อที่ปล่อยให้ลูกหนี้ก็มักจะมีสัดส่วนน้อยเมื่อเทียบกับมูลค่าของหลักประกันอีกด้วย ซึ่งสะท้อนว่าหลักประกันทางเลือกยังไม่เป็นที่ยอมรับมากนัก เนื่องจากโดยปกติในการปล่อยกู้ ผู้ให้กู้จะไม่ให้วงเงินกู้เต็มจำนวนมูลค่าประเมินของสินทรัพย์เนื่องจากต้องการป้องกันความเสี่ยงจากการสูญเสียมูลค่าสินทรัพย์เมื่อต้องขายทอดตลาดในอนาคต บวกกับเป็นต้นทุนของการดำเนินการ ซึ่งอัตราส่วนที่ถูกหักออกนั้นคืออัตราส่วนลด (Haircut) และส่วนที่เหลือเป็นอัตราส่วนวงเงินกู้ต่อราคาประเมิน (Loan-to-Value Ratio: LTV) โดยทั่วไป LTV ของสินทรัพย์มักจะต่ำกว่าร้อยละ 100 ซึ่งหลักประกันแต่ละประเภทจะมี LTV ที่แตกต่างกันไป โดยเงินกู้ที่มีที่ดินเป็นหลักประกันมักจะมี LTV ที่สูงกว่าสินทรัพย์ประเภทอื่น เนื่องจากราคาที่ดินมีแนวโน้มเพิ่มขึ้นต่อเนื่องขณะที่ราคาสินทรัพย์บางประเภทอาจลดลงเมื่อเวลาผ่านไป โดยเฉพาะสินทรัพย์ที่สึกหรอตามการใช้งาน นอกจากนี้สินทรัพย์

บางประเภทมีแนวโน้มราคาที่ลดลงเมื่อเวลาผ่านไป หรือมีราคาที่อ่อนไหวต่อภาวะธุรกิจและสภาพเศรษฐกิจโดยรวม ซึ่งกระบวนการฟ้องร้องและยึดทรัพย์ที่ใช้เวลานานจะยิ่งทำให้มูลค่าสินทรัพย์ประเภทหลังนี้ลดลง และดังที่กล่าวไปข้างต้นว่าหากมีการดำเนินคดีเกิดขึ้นลูกหนี้มักจะปล่อยปละละเลยไม่ดูแลสินทรัพย์ ทำให้เสื่อมสภาพเร็วหรืออาจสูญเสียสภาพจนไม่สามารถนำกลับมาใช้งานได้ ซึ่งย่อมหมายถึงความเสี่ยงของผู้ให้กู้ในแง่ของ LGD ที่เพิ่มขึ้น ดังนั้น สินทรัพย์ที่เสื่อมสภาพเร็วจึงมักมีบทบาทเป็นเพียงหลักประกันเสริม โดยอาจไม่ได้ถูกนำมาคำนวณความเสี่ยงของผู้ให้กู้ แต่ถูกนำมาใช้เพียงเพื่อเป็นการเพิ่มต้นทุนของการผิดนัดชำระหนี้ให้แก่ลูกหนี้เท่านั้น

หลักประกันแบบเดิมยังใช้ได้ในโลกใบใหม่หรือไม่?

การที่ธนาคารใช้หลักประกันที่มีคุณภาพในการพิจารณาคุณภาพสินเชื่อ ในด้านหนึ่งจะช่วยลดความเสี่ยงด้านสินเชื่อ (Credit risk) ของธนาคารเอง แต่ในขณะเดียวกัน หากธนาคารยังคงพึ่งพาการใช้หลักประกันในระดับสูง โดยเฉพาะหลักประกันแบบเดิมๆ โดยไม่พิจารณาใช้หลักประกันประเภทใหม่ ๆ อาจส่งผลกระทบต่อภาคธุรกิจโดยเฉพาะธุรกิจขนาดกลางและขนาดย่อม (SMEs) ซึ่งจะส่งผลกระทบเป็นลูกโซ่ต่อเนื่องไปยังเศรษฐกิจโดยรวมและระบบการเงินในระดับมหภาค ซึ่งสุดท้ายแล้วอาจจะย้อนกลับมาส่งผลกระทบต่อธนาคารเองได้ ดังนี้

1) SMEs มักไม่มีสินทรัพย์ที่ใช้เป็นหลักประกันได้ตามที่ธนาคารพาณิชย์ต้องการ จึงไม่สามารถเข้าถึงสินเชื่อในระบบได้

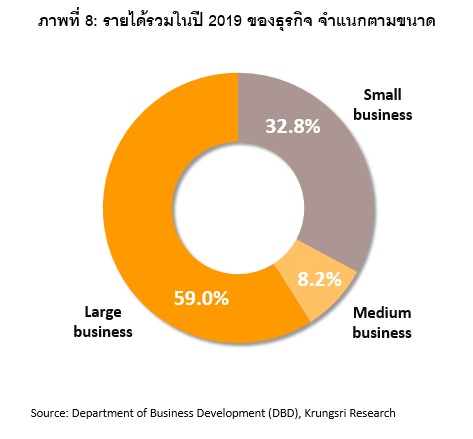

ประเทศไทยมี SMEs เป็นจำนวนมากและคิดเป็นสัดส่วนใหญ่ในแทบทุกอุตสาหกรรม โดย SMEs มีสัดส่วนรายได้ประมาณร้อยละ 40 ของภาคธุรกิจทั้งหมด (ภาพที่ 8) ซึ่งกิจการเหล่านี้จำนวนไม่น้อยประสบปัญหาการเข้าถึงแหล่งเงินทุนเนื่องจากไม่มีหลักประกันตามที่ธนาคารพาณิชย์ต้องการ นอกจากนี้ SMEs จำนวนมากดำเนินกิจการมาน้อยกว่า 3 ปี จึงยังไม่มีข้อมูลทางการเงินที่เพียงพอในการขอสินเชื่อ เนื่องจากระยะเวลาในการดำเนินธุรกิจที่สั้นทำให้ข้อมูลทางการเงินที่มียังไม่สามารถแสดงถึงศักยภาพในการดำเนินธุรกิจทั้งในภาวะเศรษฐกิจที่ดีและแย่ได้ ธนาคารพาณิชย์จึงมักระบุให้ SMEs วางหลักประกันเพื่อเป็นเครื่องบ่งชี้คุณภาพของผู้ขอกู้ ซึ่งหาก SMEs ไม่มีข้อมูลการดำเนินกิจการที่น่าเชื่อถือก็มักต้องใช้หลักประกันสูงกว่าธุรกิจขนาดใหญ่ด้วย[5],[16] กิจการเหล่านี้ที่ไม่สามารถเข้าถึงแหล่งเงินทุนอาจประสบปัญหาได้ในทุกขั้นตอนของการทำธุรกิจ ไม่ว่าจะเป็นการเริ่มก่อตั้งธุรกิจอย่างเป็นทางการ การขยายกิจการ หรือการหล่อเลี้ยงสภาพคล่องให้ธุรกิจสามารถประคองตัวผ่านพ้นช่วงที่การเงินตึงตัวไปได้ หรือหาก SMEs ใดสามารถเข้าถึงแหล่งเงินทุนได้ก็มักมีต้นทุนทางการเงินที่สูงกว่าธุรกิจขนาดใหญ่ เนื่องจากถูกประเมินแล้วว่ามีความเสี่ยงด้านสินเชื่อที่สูงกว่า ปัจจัยเหล่านี้ล้วนเป็นอุปสรรคสำคัญต่อการพัฒนา SMEs ในระดับมหภาคให้แข็งแกร่งและเป็นฟันเฟืองสำคัญในการขับเคลื่อนเศรษฐกิจได้

2) ธุรกิจรูปแบบใหม่ที่มี Intangible_assets_เป็นสินทรัพย์หลัก มีข้อจำกัดในการเข้าถึงสินเชื่อในรูปแบบดั้งเดิม

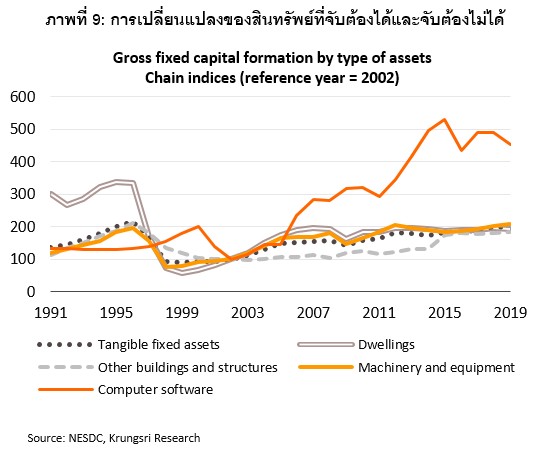

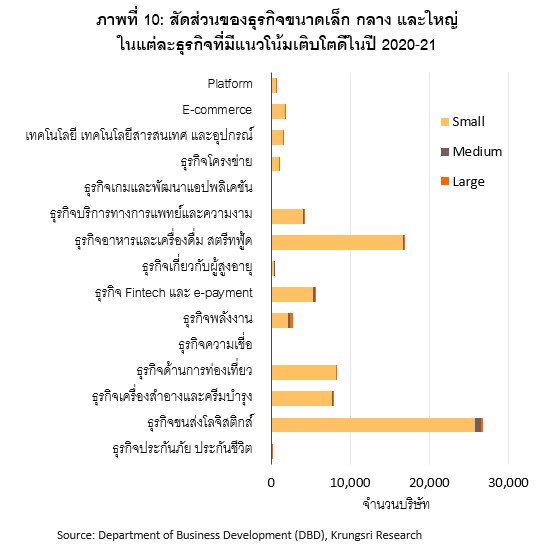

ธุรกิจสมัยใหม่มีรูปแบบการดำเนินกิจการและปัจจัยการผลิตที่ไม่เหมือนก่อน โดยสินทรัพย์ที่ใช้ในการสร้างมูลค่าให้กับธุรกิจมักเป็นสินทรัพย์ที่จับต้องไม่ได้ (Intangible_assets) มากขึ้น เช่น ซอฟท์แวร์คอมพิวเตอร์ และแพลตฟอร์มออนไลน์ (ภาพที่ 9) ตัวอย่างเช่น บริษัทสตาร์ทอัพจำนวนไม่น้อยดำเนินธุรกิจภายในบ้านของตัวเองด้วยบุคลากรเพียงไม่กี่คนพร้อมคอมพิวเตอร์ 4-5 เครื่อง แต่สามารถสร้างมูลค่าทางธุรกิจได้มหาศาลทัดเทียมบริษัทขนาดใหญ่ โดยกรมพัฒนาธุรกิจการค้าได้นำเสนอธุรกิจน่าจับตามองปี 2020 อาทิ ธุรกิจแพลตฟอร์ม ธุรกิจ E-commerce ธุรกิจโครงข่าย ธุรกิจเกมและพัฒนาแอปพลิเคชัน และธุรกิจขนส่งโลจิสติกส์ เป็นต้น ซึ่งส่วนใหญ่มักเป็นธุรกิจรูปแบบใหม่และมีขนาดเล็ก (ภาพที่ 10) นอกจากนี้ รูปแบบการดำเนินกิจการของธุรกิจสมัยใหม่กำลังเปลี่ยนแปลงไปด้วยในทุก ๆ อุตสาหกรรม โดยธุรกิจที่มีแนวโน้มเติบโตเร็วในปี 2020 และ 2021 จะยังเป็นธุรกิจที่เกี่ยวข้องกับการพัฒนาและประยุกต์ใช้ปัญญาประดิษฐ์ (Artificial Intelligence: AI) และ เทคโนโลยี 5G[17] ร่วมกับการวิเคราะห์ข้อมูลขนาดใหญ่ (Big Data and Analytics) เพื่อนำไปสู่การพัฒนากระบวนการผลิตอัตโนมัติเชิงอุตสาหกรรม (Industrial Automation) การใช้หุ่นยนต์ (Robotics) และการประยุกต์ใช้เทคโนโลยีอื่น เช่น เครื่องยนต์ขับเคลื่อนอัตโนมัติ (Autonomous vehicles) และบ้านอัจฉริยะ (Smart Home) ผ่านช่องทางการจัดจำหน่ายสินค้าปลีกใน e-Commerce มากขึ้น รวมไปถึงมีแนวโน้มที่จะนำเสนอ ผ่านเทคโนโลยีโลกเสมือน ทั้ง Virtual Reality (VR) และ Augmented Reality (AR) เพื่อเข้าถึงการใช้งานของลูกค้ามากขึ้น[18]

จะเห็นได้ว่าธุรกิจสมัยใหม่นี้มีรูปแบบการดำเนินกิจการที่แตกต่างจากธุรกิจแบบดั้งเดิมอย่างสิ้นเชิง จากเดิมที่ธุรกิจสร้างมูลค่าโดยอาศัยสินทรัพย์ถาวร (Fixed Assets) อย่างอาคารสำนักงาน สายการผลิต และโกดังสินค้า เปลี่ยนมาเป็นธุรกิจที่สร้างมูลค่าโดยอาศัยการถือครองข้อมูลปริมาณมากและการวิเคราะห์เพื่อนำข้อมูลเหล่านั้นไปใช้ หรืออาจกล่าวได้ว่าสินทรัพย์หลักของบริษัทเหล่านี้คือข้อมูลที่ถือครองนั่นเอง (Data as an Asset) ดังนั้น โมเดลการปล่อยสินเชื่อที่พึ่งพาหลักประกันรูปแบบเดิมอย่างอสังหาริมทรัพย์จึงไม่สามารถสนับสนุนธุรกิจในอนาคตได้อีกต่อไป

3) อุตสาหกรรมที่พึ่งพาอสังหาริมทรัพย์สูงและสามารถใช้เป็นหลักประกันสินเชื่อได้กลับมี Turnover สูง

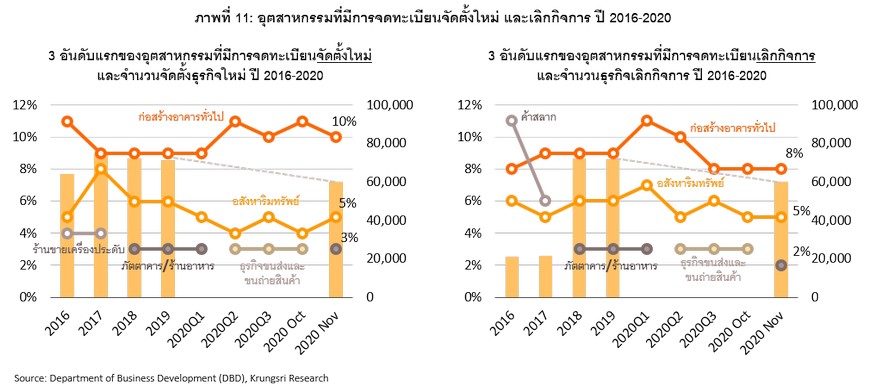

ในช่วง 5 ปีที่ผ่านมา หมวดอุตสาหกรรมที่มีธุรกิจที่จดทะเบียนนิติบุคคลและยังดำเนินกิจการอยู่สูงสุด 3 อันดับแรก ได้แก่ 1) ก่อสร้างอาคารทั่วไป (ร้อยละ 9 ของจำนวนนิติบุคคลที่จดทะเบียนและยังดำเนินกิจการอยู่) 2) อสังหาริมทรัพย์ (ร้อยละ 8) และ 3) ขายส่งเครื่องจักร (ร้อยละ 2) ซึ่งส่วนใหญ่มีสินทรัพย์ประเภทอสังหาริมทรัพย์และเครื่องจักรที่สามารถนำมาใช้เป็นหลักประกันในการขอสินเชื่อได้ อย่างไรก็ดี เมื่อพิจารณาทั้งจำนวนการจดทะเบียนจัดตั้งใหม่และการจดทะเบียนเลิกกิจการแล้ว พบว่าธุรกิจหมวดก่อสร้างอาคารทั่วไปและอสังหาริมทรัพย์เป็น 2 หมวดอุตสาหกรรมที่มีทั้งสัดส่วนการจดทะเบียนจัดตั้งกิจการใหม่และการจดทะเบียนเลิกกิจการอยู่ใน 3 อันดับแรกต่อเนื่องกันมาตลอด 5 ปี ขณะที่หมวดธุรกิจอื่น ๆ อาจผลัดเปลี่ยนกันติดอันดับบ้างตามความต้องการของตลาดในปีนั้น ๆ (ภาพที่ 11) ดังนั้น หากพิจารณาบทบาทของหลักประกันเพียงในด้านการลด LGD การปล่อยสินเชื่อในอุตสาหกรรมดังกล่าวโดยใช้อสังหาริมทรัพย์เป็นหลักประกันนั้นอาจดูสมเหตุสมผล เนื่องจากหากธุรกิจเลิกกิจการและไม่สามารถชำระหนี้ได้ก็สามารถนำอสังหาริมทรัพย์ที่เป็น Core asset มาขายทอดตลาดเพื่อชดเชยความเสียหายให้แก่ธนาคารได้ อย่างไรก็ตาม เนื่องจากใน 2 หมวดนี้มีธุรกิจที่ทั้งเริ่มกิจการใหม่และปิดกิจการผลัดเปลี่ยนหมุนเวียนกันไปค่อนข้างมาก หรือเรียกได้ว่ามีอัตราการหมุนเวียน (Turnover) ที่สูง จึงเป็นความท้าทายสำหรับธนาคารในการคัดกรองและเลือกให้สินเชื่อแก่ผู้เล่นที่มีศักยภาพที่จะเติบโตต่อไปเพื่อจำกัดความเสี่ยงในการเป็นหนี้เสีย (PD)

4) ในระดับมหภาค หลักประกันโดยเฉพาะอสังหาริมทรัพย์เร่งปัญหา Procyclicality ในระบบการเงิน

มูลค่าอสังหาริมทรัพย์มักเคลื่อนไหวในทิศทางเดียวกับวัฏจักรทางเศรษฐกิจ (Procyclicality) กล่าวคือ ในภาวะที่เศรษฐกิจเติบโตดี ผู้คนมีรายได้ ธุรกิจมีสภาพคล่อง ทำให้มีกำลังซื้อสินทรัพย์ และมองว่ามูลค่าจะสูงขึ้นในอนาคต ส่งผลต่อความต้องการถือสินทรัพย์ซึ่งจะทำให้ราคาสินทรัพย์มีแนวโน้มสูงขึ้น และทำให้มูลค่าของหลักประกันที่สถาบันการเงินถืออยู่สูงขึ้นด้วย ซึ่งทำให้สถาบันการเงินมีความเสี่ยงด้านสินเชื่อลดลงจาก LGD ที่ลดลง และมีแนวโน้มที่จะอนุมัติสินเชื่อใหม่ง่ายขึ้น ทำให้ครัวเรือนและธุรกิจสามารถก่อหนี้เพิ่มขึ้นได้โดยง่าย ซึ่งเป็นการสะสมความเปราะบางยิ่งขึ้นจนเกิดเป็นปัญหาการก่อหนี้ที่มากเกินไป (Over-leveraged) ได้ ปัญหาความเปราะบางนี้อาจจะระเบิดได้อย่างรวดเร็วหากวัฏจักรเศรษฐกิจพลิกกลับทิศทางหรือฟองสบู่แตกซึ่งทำให้มูลค่าสินทรัพย์ตกต่ำอย่างรวดเร็ว ทำให้ความเสี่ยงด้านสินเชื่อของสถาบันการเงินเพิ่มขึ้นมาก ส่งผลให้สถาบันการเงินต้องเพิ่มความระมัดระวังในการปล่อยสินเชื่อ ซึ่งจะทำให้ครัวเรือนและธุรกิจที่กำลังประสบปัญหาสภาพคล่องไม่สามารถเข้าถึงสินเชื่อได้ (Under-leveraged) ผู้ที่มีปัญหาสภาพคล่องจึงอาจต้องเร่งขายสินทรัพย์ ซึ่งในยามวิกฤตราคาสินทรัพย์จะลดลงอย่างต่อเนื่อง ส่งผลให้การขายสินทรัพย์ทอดตลาดโดยสถาบันการเงินได้ราคาไม่ค่อยดีนัก ซ้ำเติมให้ค่า EL ยิ่งเพิ่มสูงขึ้นมากในระบบสถาบันการเงิน จึงอาจกล่าวได้ว่าหลักประกันมีส่วนเป็นตัวเร่งทางการเงิน (Financial accelerator) ในแนวทางเดียวกับงานวิจัยของ Bernanke, Gertler, and Gilchrist (1998) รวมถึงงานวิจัยของ Crowe et al (2011) และ Davis and Zhu (2005) ซึ่งได้แสดงหลักฐานเชิงประจักษ์ของความสัมพันธ์ลักษณะนี้ในหลายประเทศ

มุมมองวิจัยกรุงศรี: ปลดล็อกข้อจำกัดของหลักประกัน

หลักประกันมีความสำคัญในการพิจารณาสินเชื่อมาอย่างยาวนานเนื่องจากช่วยลดปัญหาในการปล่อยกู้ 2 ด้าน ได้แก่ ปัญหา Asymmetric Information ระหว่างลูกหนี้และเจ้าหนี้ (ในที่นี้คือธนาคาร) และปัญหาความสูญเสีย (Expected Loss) ของธนาคารในกรณีที่เกิดหนี้เสีย ซึ่งความสูญเสียดังกล่าวอาจส่งผ่านไปยังทั้งระบบเศรษฐกิจผ่านความเชื่อมโยงของธนาคารพาณิชย์ซึ่งเป็นตัวกลางทางการเงินที่สำคัญในระบบได้ จึงอาจกล่าวได้ว่าหลักประกันช่วยเพิ่มประสิทธิภาพให้กับกลไกการจัดสรรทรัพยากรทางการเงิน

การใช้หลักประกันในประเทศไทยยังมีความหลากหลายน้อยเมื่อเทียบกับประเทศอื่นๆ จากข้อจำกัดหลายด้าน จึงอาจกล่าวได้ว่าแม้ว่าหลักประกันจะเป็น “ตัวช่วย” ในหลายมิติ แต่อีกนัยหนึ่งก็เป็นอุปสรรคในการเข้าถึงสินเชื่อสำหรับผู้ขอกู้ที่ไม่มีสินทรัพย์ตามเงื่อนไขของเจ้าหนี้โดยเฉพาะ SMEs และธุรกิจรูปแบบใหม่ที่ไม่มีที่ดินและสิ่งปลูกสร้างเป็นสินทรัพย์หลักในการดำเนินธุรกิจแต่เน้นสร้างสินทรัพย์ด้านเทคโนโลยี ปริมาณข้อมูล และการวิเคราะห์ข้อมูล ซึ่งวัดมูลค่าได้ยาก ทำให้ลูกหนี้กลุ่มนี้อาจไม่มีโอกาสเข้าถึงสินเชื่อในระบบที่มีการคุ้มครองอย่างเป็นธรรมได้ หรือหากเข้าได้ก็จะมีต้นทุนทางการเงินที่สูงกว่า ในฝั่งของเจ้าหนี้ หลักประกันก็กลายเป็นดาบสองคมได้เช่นกัน เพราะหากเจ้าหนี้ทุกคนตั้งเงื่อนไขการให้สินเชื่อที่คล้ายกันโดยเรียกสินทรัพย์ประเภทเดียวกันเป็นหลักประกัน หลักประกันก็สามารถเป็น “ตัวเร่ง” ให้สินเชื่อโตแรงและล้มแรงกว่าปกติ กล่าวคือ เมื่อมูลค่าของหลักประกันสูงขึ้น สถานะการเงินของลูกหนี้และเจ้าหนี้ก็จะดีขึ้นทันที และอาจนำไปสู่การกู้ยืมเกินตัว และเมื่อลมเปลี่ยนทิศ มูลค่าของหลักประกันก็สามารถดิ่งลงอย่างรวดเร็ว และทำให้สถานะการเงินของทั้งเจ้าหนี้และลูกหนี้ย่ำแย่และอาจนำไปสู่ปัญหาการเงินทั้งระบบได้ คล้ายคลึงกับวิกฤตเศรษฐกิจปี 1997

ที่ผ่านมา หลายฝ่ายพยายามส่งเสริมให้ธนาคารพาณิชย์หันมาเพิ่มบทบาทในการประเมินความเสี่ยงของสินเชื่อเพื่อหลีกเลี่ยงการเกิดหนี้เสียมากขึ้น ลดการพึ่งพากับระดับความเสียหายที่อาจจะเกิดขึ้นหากลูกหนี้ผิดนัดชำระหนี้ (Loss Given Default: LGD) เพิ่มความยืดหยุ่นในการใช้หลักประกันที่หลากหลายขึ้น ตลอดจนใช้ข้อมูลจากแหล่งที่น่าเชื่อถือในการพิจารณาสินเชื่อ (Information-based lending) ซึ่งจะช่วยลดโอกาสที่จะผิดนัดชำระหนี้ (Probability of Default: PD) แนวทางเหล่านี้ล้วนมุ่งช่วยให้การจัดสรรทรัพยากรทางการเงินมีประสิทธิภาพขึ้น แต่การเปลี่ยนแปลงที่เชื่องช้านั้นเกิดจากข้อจำกัดเชิงโครงสร้างทั้งจากกลไกของตลาด ด้านกฎหมาย และด้านศักยภาพและทัศนคติของธนาคารพาณิชย์ ซึ่งการปลดล็อกข้อจำกัดนี้อาจต้องเกี่ยวข้องกับหลายฝ่ายในการร่วมกันพัฒนากลไกด้านตลาดสินทรัพย์ กฎหมาย และธนาคาร ให้เอื้อต่อการใช้หลักประกันหลากหลายประเภท อาทิ

1) การเร่งรัดกระบวนการทางกฎหมาย ตั้งแต่การฟ้องร้อง การบังคับคดี การยึดทรัพย์ และการขายทอดตลาดเพื่อป้องกันความสูญเสียจากการลดลงของมูลค่าหลักประกัน ซึ่งจะช่วยทำให้ความเสี่ยงด้านเครดิตของธนาคารลดลง ต้นทุนการดำเนินงานของธนาคารจะลดลง และท้ายที่สุดจะเอื้อให้ธนาคารสามารถเสนอสินเชื่อที่ดีขึ้นให้แก่ลูกค้า ประกอบกับสามารถใช้หลักประกันประเภทอื่น ๆ ที่เสื่อมสภาพตามเวลาได้มากขึ้น ซึ่งจะช่วยปลดล็อกข้อจำกัดด้าน Foreclosure และ Store of value ได้ดีขึ้น อนึ่ง กระบวนการบังคับหลักประกันตาม พ.ร.บ. หลักประกันฯ ใช้ระยะเวลาที่สั้นกว่ากระบวนการภายใต้กฎหมายอื่น จึงอาจเป็นช่องทางที่น่าสนใจ

2) การพัฒนาตลาดรอง (Secondary market) ของหลักประกัน โดยในช่วงเริ่มต้นหน่วยงานภาครัฐควรเข้ามามีบทบาท ดังนี้

- พัฒนากลไกการประเมินราคากลาง เพื่อปลดล็อกข้อจำกัดด้าน Valuation ซึ่งจะช่วยเพิ่มความมั่นใจและลดต้นทุนการดำเนินงานของธนาคารที่ไม่มีความเชี่ยวชาญในสินทรัพย์ทุกประเภท โดยเฉพาะสินทรัพย์ที่มีศักยภาพในการเป็นหลักประกันแต่ยังขาดผู้เชี่ยวชาญในการประเมินราคาและรับรองมูลค่าที่เป็นที่ยอมรับอย่างเป็นทางการ โดยอาจนำเทคโนโลยีปัญญาประดิษฐ์ (Artificial Intelligence: AI) เข้ามาช่วยประเมินราคา โดยประมวลข้อมูลการขายสินทรัพย์ทั้งในละต่างประเทศเพื่อสร้างเกณฑ์ราคาเปรียบเทียบ (Benchmark price) เบื้องต้นได้

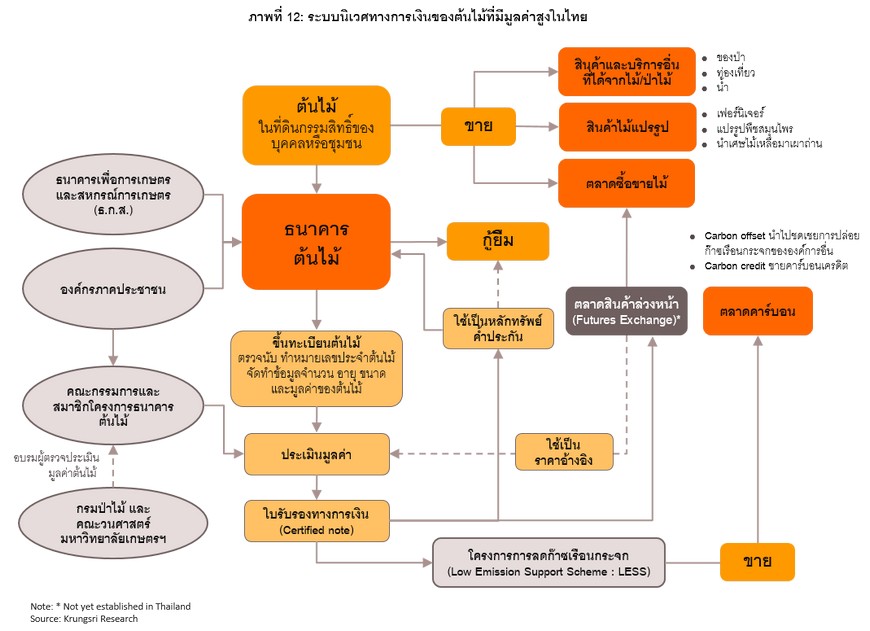

- พัฒนากลไกการซื้อขายแลกเปลี่ยนและประมูลทรัพย์สินร่วมกับเอกชน เพื่อให้ระบบนิเวศทางการเงินมีความหลากหลายและสมบูรณ์ขึ้น และสามารถปลดล็อกข้อจำกัดด้าน Liquidity ได้ ตัวอย่างหนึ่งของการพัฒนากลไกตลาดที่สามารถเพิ่มคุณสมบัติของสินทรัพย์เพื่อใช้เป็นหลักประกันทางการเงิน ได้แก่ การพัฒนาธนาคารต้นไม้ ที่เอื้อให้ชุมชนและประชาชนสามารถนำต้นไม้ที่มีมูลค่าสูงมาใช้เป็นหลักประกันทางธุรกิจ (Box 2)

3) การนำเทคโนโลยีและข้อมูลมาประกอบการพิจารณาสินเชื่อ โดยเฉพาะข้อมูลการดำเนินธุรกิจของผู้ขอกู้ เพื่อปลดล็อกข้อจำกัดด้าน Asymmetric information โดยอาจใช้ข้อมูลการซื้อขายแลกเปลี่ยนที่สามารถพิสูจน์และรับรองว่ากระบวนการซื้อขายเหล่านี้เกิดขึ้นจริงประกอบการวางหลักประกันในระยะแรก เช่น ข้อมูลการซื้อขายแลกเปลี่ยนสินค้าผ่านแพลตฟอร์ม E-commerce ต่าง ๆ และอาจพัฒนาโมเดลการให้สินเชื่อโดยอาศัยจากข้อมูล Big Data (Information-based lending) ต่อไปในอนาคต หากสามารถปลดล็อกข้อจำกัดนี้ได้สำเร็จจะเป็นการช่วยลด PD ของสินเชื่อได้และจะทำให้ความจำเป็นที่ต้องพึ่งพาหลักประกันลดลง

4) การปรับมุมมองของธนาคารพาณิชย์ เนื่องด้วยธนาคารพาณิชย์มีบทบาททั้งในการประเมินความเสี่ยงของสินเชื่อ การเลือกใช้หลักประกัน การบันทึกประวัติทางการเงินของลูกค้า และการอนุมัติสินเชื่อ จึงถือเป็นกุญแจสำคัญที่จะช่วยปลดล็อกข้อจำกัดการใช้หลักประกันได้ ผ่านการพัฒนาเครื่องมือเพื่อช่วยวิเคราะห์และประเมินมูลค่าสินทรัพย์ประเภทอื่น ๆ ตลอดจนพัฒนาระบบเชื่อมโยงข้อมูลทางเงินของลูกค้าจากแหล่งอื่น ๆ เพื่อประกอบการพิจารณาความเสี่ยงของลูกหนี้ ตลอดจนพัฒนากระบวนการตรวจสอบและติดตามที่เหมาะสมกับสินทรัพย์เหล่านั้น

หากเราสามารถปลดล็อกข้อจำกัดที่กล่าวมาได้สำเร็จ จะเป็นการยกระดับการให้สินเชื่อไปอีกขั้น และจะทำให้ธนาคารพาณิชย์สามารถทำหน้าที่เป็นตัวกลางทางการเงินโดยมีหลักประกันช่วยเพิ่มประสิทธิภาพให้กับกลไกการจัดสรรทรัพยากรต่อไป

Box 1: ความสำคัญของหลักประกันในการบริหารความเสี่ยงด้านเครดิตของธนาคารพาณิชย์

การปล่อยสินเชื่อที่หละหลวมเป็นสาเหตุสำคัญสาเหตุหนึ่งของวิกฤตทางการเงินในอดีตหลายครั้ง เช่น วิกฤตในปี 1997 (พ.ศ. 2540) โดยเมื่อเกิดภาวะวิกฤตสินเชื่อจำนวนมากก็กลายเป็นหนี้เสีย นอกจากนี้มูลค่าสินทรัพย์ที่ใช้เป็นหลักประกันก็เสื่อมค่าอย่างรวดเร็วเมื่อฟองสบู่แตกทั้งจากปัจจัยด้านอุปทานและอุปสงค์ ทำให้สินทรัพย์เหล่านี้ไม่มีมูลค่าเพียงพอที่จะชดเชยความเสียหายของหนี้เสียได้มากนัก จากหนี้เสียจึงกลายเป็นหนี้สูญ ส่งผลกระทบต่อฐานะการเงินของธนาคารและระบบสถาบันการเงินเป็นลูกโซ่ บทเรียนที่เราได้จากวิกฤตในอดีตคือธนาคารต้องให้ความสำคัญกับการประเมินคุณภาพสินเชื่อ และดำรงเงินกองทุนอย่างเพียงพอต่อการรองรับความเสียหายที่อาจเกิดขึ้นได้ทั้งในภาวะปกติและภาวะวิกฤตตลอดจนการรักษาเสถียรภาพของสถาบันการเงินทั้งระบบ

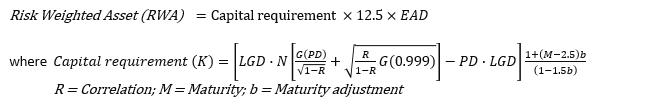

ในปี 2008 ธนาคารแห่งประเทศไทยได้ปรับปรุงหลักเกณฑ์การกำกับดูแลธนาคารพาณิชย์ โดยอ้างอิงจากหลักเกณฑ์ Basel II ของคณะกรรมการบาเซิล (Basel Committee on Banking Supervision: BCBS) ในการประเมินความเสี่ยงด้านเครดิต การจัดอันดับความเสี่ยงของลูกหนี้ และการดำรงเงินกองทุนขั้นต่ำ เพื่อให้สอดคล้องกับความเสี่ยงที่เป็นจริง โดยธนาคารจะต้องกันเงินสำรองสำหรับความเสียหายที่คาดว่าจะเกิดขึ้น (Expected loss) และเงินกองทุนสำหรับความเสียหายที่ไม่คาดว่าจะเกิดขึ้น (Unexpected loss) จากสินเชื่อที่ปล่อยให้ลูกหนี้[19]

Expected loss คำนวณจากองค์ประกอบ 3 ด้าน ดังนี้

- ความน่าจะเป็นที่ลูกหนี้จะผิดชำระหนี้ (Probability of default: PD)

- ความเสียหายที่อาจจะเกิดขึ้นหากลูกหนี้ผิดนัดชำระหนี้ (Loss Given Default: LGD)

- ประมาณการยอดหนี้หากลูกหนี้ผิดนัดชำระหนี้ (Exposure at Default: EAD)

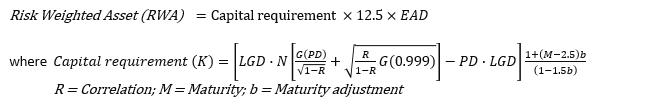

โดยมีสูตรการคำนวณ ดังนี้

EL = PD x LGD x EAD

ตัวอย่างเช่น สมมติว่าธนาคารปล่อยสินเชื่อเพื่อซื้อบ้านราคา 1 ล้านบาท ระยะเวลา 30 ปี ด้วยอัตรา LTV ที่ร้อยละ 90 ทำให้มูลหนี้ตั้งแต่เริ่มต้นอยู่ที่ 9 แสนบาท

- เมื่อเวลาผ่านไป 4 ปี มูลหนี้เหลืออยู่ 8 แสนบาท หากลูกหนี้ไม่สามารถชำระหนี้ได้ ค่า EAD จะเท่ากับ 8 แสนบาท

- หากมูลค่าบ้านในตลาดเหลือ 7.5 แสนบาท และมีค่าใช้จ่ายในการขายทอดตลาดรวม 5 หมื่นบาท ค่า LGD จะเท่ากับ -800,000 + 750,000 – 50,000 = -100,000 บาท หรือคิดเป็นอัตราร้อยละ 12.5

- สมมติว่าลูกหนี้มีโอกาสที่จะผิดนัดชำระหนี้ (PD) สูงราวร้อยละ 50 เนื่องจากมูลค่าบ้านที่เหลือต่ำกว่ามูลหนี้

- ดังนั้น Expected loss จึงเท่ากับ 100,000 x 0.5 = 50,000 บาท หรือเท่ากับ = PD x LGD x EAD = 0.5 x 0.125 x 800,000 = 50,000 บาท

ในการประเมินค่า PD ธนาคารมักพิจารณาปัจจัยหลายด้าน โดยกรอบ 5C สำหรับวิเคราะห์คุณภาพของลูกหนี้เป็นหนึ่งในปัจจัยที่ธนาคารพิจารณา สำหรับหลักประกันนั้น คุณภาพของหลักประกันเป็นหนึ่งในปัจจัยในการประเมิน LGD โดยยิ่งหลักประกันมีคุณภาพ LGD ก็จะลดลง นอกจากนี้หลักประกันยังอาจช่วยลดแรงจูงใจที่ลูกค้าจะผิดชำระหนี้ได้ด้วย[20] เนื่องจากลูกหนี้สามารถวางหลักประกันเพื่อเป็นสัญญาณบ่งบอกความสามารถในการชำระหนี้ของตน (Ability to pay) ขณะเดียวกันก็ช่วยเพิ่มความจำเป็นต่อลูกหนี้ให้ชำระหนี้ตามกำหนด (Willingness to pay) เพื่อหลีกเลี่ยงการถูกยึดหลักประกัน

สำหรับ Unexpected loss ค่า PD และ LGD ก็เป็นองค์ประกอบสำคัญในสูตรการคำนวณน้ำหนักความเสี่ยง (Risk weight) ซึ่งปัจจัยเหล่านี้จะส่งผลต่อการดำรงเงินกองทุนอีกส่วนด้วย[21] ดังนั้น หลักประกันจึงมีความสำคัญมากสำหรับธนาคารพาณิชย์ทั้งในแง่ความเสี่ยงด้านเครดิตและต้นทุนของธนาคารจากค่าสูญเสียโอกาส (Opportunity cost) จากการกันเงินสำรองและเงินกองทุนขั้นต่ำ

Box 2: ตัวอย่างการพัฒนากลไกตลาดไม้มูลค่าสูงสำหรับเป็นหลักประกันการกู้ยืม

หนึ่งในตัวอย่างของการพัฒนากลไกตลาดของสินทรัพย์ทางเลือกเพื่อให้มีคุณสมบัติในการเป็นหลักประกันที่ดีขึ้น คือ “ธนาคารต้นไม้” ซึ่งมีจุดประสงค์ให้เป็นฟันเฟืองสำคัญในการส่งเสริมการออมด้วยต้นไม้และการนำต้นไม้เป็นหลักประกันในการกู้ยืม[22] แนวคิดนี้มีมาตั้งแต่ปี 2006 (พ.ศ. 2549) จากความร่วมมือของเครือข่ายภาคประชาชน และเกิดการพัฒนาอย่างเป็นรูปธรรมอีกครั้งหลังจาก พ.ร.บ. หลักประกันฯ มีผลบังคับใช้ เนื่องจาก พ.ร.บ. หลักประกันฯ เปิดช่องให้ผู้ขอกู้นำต้นไม้ตามบัญชีท้ายกฎหมายว่าด้วยสวนป่า[23] มาใช้เป็นหลักประกันทางธุรกิจได้ หน่วยงานภาครัฐนำโดยธนาคารเพื่อการเกษตรและสหกรณ์การเกษตร (ธ.ก.ส.) จึงดำเนินกิจการธนาคารต้นไม้โดยให้ประชาชนนำต้นไม้มาใช้เป็นหลักประกันในการขอสินเชื่อ พร้อมทั้งส่งเสริมการพัฒนาการปลูก การออม และการใช้ประโยชน์จากต้นไม้ให้สมบูรณ์ขึ้นทั้งระบบนิเวศ ด้วยการอบรมผู้ตรวจการประเมินมูลค่าต้นไม้เพื่อดูแลต้นไม้ที่เป็นหลักประกัน ส่งเสริมการพัฒนาสินค้าไม้แปรรูปในชุมชน ตลอดจนพยายามเชื่อมต่อชุมชนไปให้ถึงตลาดซื้อขายคาร์บอน เพื่อเพิ่มมูลค่าให้กับต้นไม้ที่มีมูลค่าสูงในทุก ๆ ด้าน

กระนั้น เรายังสามารถพัฒนากลไกตลาดในมิติอื่นๆ ที่อยู่ในระบบนิเวศ (Ecosystem) ของไม้ยืนต้นได้อีก อาทิ 1) การพัฒนาตลาดคาร์บอน ให้ผู้ออมด้วยไม้มีค่าสามารถสร้างรายได้จริงจากการขายคาร์บอนเครดิต[24] ให้กับอุตสาหกรรมต่าง ๆ ได้อย่างสม่ำเสมอ โดยเฉพาะอุตสาหกรรมปิโตรเคมี อุตสาหกรรมเคมีภัณฑ์ การก่อสร้าง และการขนส่ง ที่ปล่อยก๊าซเรือนกระจกปริมาณมากจึงต้องชดเชยด้วยการกักเก็บคาร์บอนจากต้นไม้ เช่น งานวิจัยของ TDRI ได้ยกตัวอย่างบริษัท การบินไทย (จำกัด) ที่ต้องเสียค่าใช้จ่ายในการชดเชยการปล่อยก๊าซเรือนกระจก (Carbon Offset) ประมาณ 1,000 บาท ต่อผู้โดยสารหนึ่งคนสำหรับการบินข้ามประเทศที่ต้องเข้าไปในพรมแดนแถบสหภาพยุโรป ซึ่งค่าชดเชยดังกล่าวในแต่ละปีมีมูลค่าถึงปีละ 500 ล้านบาท 2) การพัฒนาตลาดสินค้าล่วงหน้า (Futures exchange market) สำหรับไม้มีค่า เพื่อลดความเสี่ยงจากความผันผวนของราคาไม้ อีกทั้งยังเป็นข้อมูลในการอ้างอิงราคาในอนาคตของสินค้านั้นๆ สำหรับให้ผู้ที่เกี่ยวข้องในห่วงโซ่อุปทานและนักลงทุนสามารถวางแผนเพื่อจัดการอุปทานและอุปสงค์ได้ และ 3) พันธบัตรต้นไม้ เป็นอีกโครงการที่สามารถช่วยให้ระบบนิเวศทางการเงินของต้นไม้มีค่ามีความสมบูรณ์มากขึ้น โดยการเพิ่มช่องทางการระดมเงินเพื่อใช้ในการเพาะปลูกไม้มีค่า ซึ่งมีความจำเป็นที่จะต้องบันทึกข้อมูล ประเมินมูลค่าต้นไม้ ตลอดจนการดูแลต้นไม้ให้ครบวงจร

Reference

Aghion, Phillippe and Patrick Bolton (1992) “An Incomplete Contracts Approach to Financial Contracting”. Review of Economic Studies vol 59 pp. 1472-94

Berker, Allen N., W. Scott Frame and Vasso Ioannidou (2011) “Tests of Ex ante Versus Ex post Theories of Collateral Using Private and Public Information”

Journal of Financial Economics 100 pp. 85-97

Bernanke, Ben, Mark Gertler, and Simon Gilchrist (1998) "The Financial Accelerator in a Quantitative Business Cycle Framework," NBER Working Papers 6455,

National Bureau of Economic Research, Inc.

Crowe, Christopher, Giovanni Dell’Ariccia, Deniz Igan and Pau Rabanal (2011) “Policies for Macrofinancial Stability: Options to Deal with Real Estate Booms” IMF

Staff Discussion Note

Davis, E. Philip and Haibin Zhu (2005) “Commercial Property Prices and Bank Performance” BIS Working Paper No 150

Le, H. A. Chau and Hieu L. Nguyen (2019) “Collateral Quality and Loan Default Risk: The Case of Vietnam” Comparative Economic Studies vol. 61(1) pp. 103-118

Forrester (Oct 22, 2020) “Top Emerging Technology Trends To Watch In 2021 And Beyond” Forrester Web. Retrieved Jan 22, 2021 from https://go.forrester.com/press-newsroom/forrester-top-emerging-technology-trends-to-watch-in-2021-and-beyond/

Godlewski, Christophe and Laurent Weill (Nov 2006) "Does Collateral Help Mitigate Adverse Selection? A Cross-Country Analysis" Journal of Financial Services Research 40(1) pp. 49-78

Guyer, Stephen (Jun 5, 2005) “You’d be surprised what can be used for collateral” Denver Business Journal Web. Retrieved Sep 29, 2020 from https://www.bizjournals.com/denver/

Hart, Oliver (1995) Firms, Contracts, and Financial Structure Oxford University Press

Hainz, Christa, Thanh Dinh, and Stefanie Kleimeier (2011) “Collateral and its Determinants: Evidence from Vietnam” Proceedings of the German Development Economics Conference, Berlin 2011, No. 36

Manove, Michael., A. Jorge Padilla and Marco Pagano (2001) “Collateral versus Project Screening: A Model of Lazy Banks” Rand Journal of Economics vol. 32 pp.726-744

Menkhoff, Lukas, Doris Neuberger and Chodechai Suwanaporn (2006) “Collateral-based Lending in Emerging Markets: Evidence from Thailand” Journal of Banking & Finance vol. 30 pp.1-21

Menkhoff, Lukas, Doris Neuberger and Ornsiri Rungruxsirivorn (2012) “Collateral and its substitutes in emerging markets’ lending” Journal of Banking & Finance vol 36 pp. 817-834.

Mergermarket (Jan 23, 2020) “Top Tech Trends To Watch In 2020” Forbes Web. Retrieved Jan 22, 2021 from https://www.forbes.com/sites/mergermarket/ 2020/01/23/top-tech-trends-to-watch-in-2020/?sh=3b915de54d1f

New Bond Street Pawnbrokers (Mar 23, 2018) The History of Pawnbroking and Collateral Loans Web. Retrieved Oct 9, 2020 from https://www.newbondstreetpawnbrokers.com/

Powley, Tanya (Mar 5, 2010) “Luxury assets used to fund mortgages” Financial Times Web. Retrieved Sep 29, 2020 from https://www.ft.com/

Rahman, Ashiqur, Jaroslav Belas, Tomas Kliestik, and Ladislav Tyll (July 2017) “Collateral requirements for SME loans: empirical evidence from the Visegrad countries” Journal of Business Economics and Management vol.18 pp. 650-675

Sarunjade (Dec 5, 2018) "5G คืออะไร? เข้าใจ 5G ง่ายๆไม่ถึง 5 นาที" MarketingOops.com Web. Retrieved Jan 14, 2021 from https://www.marketingoops.com/

Shepherd, Maddie (Sep 9, 2020) “7 of the Most Surprising Items Ever Used as Collateral” Fundera Web. Retrieved Sep 29, 2020 from https://www.fundera.com/

StartUs Insights (2020) “Top 10 Industry 4.0 Trends & Innovations: 2020 & Beyond” Research Blog Web. Retrieved Jan 22, 2021 from https://www.startus-insights.com/innovators-guide/top-10-industry-4-0-trends-innovations-2020-beyond/

Thomas, Andrew (Feb, 2020) “7 Major Business Trends to Watch in 2020” Inc. Web. Retrieved Jan 12, 2021 from https://www.inc.com/andrew-thomas/7-major-business-trends-to-watch-in-2020.html

Wood, Meredith (Nov 20, 2020) “5 Different Kinds of Collateral Business Lenders Might Want to See” Fundera Web. Retrieved Nov 30, 2020 from https://www.fundera.com/

Yale University (2020) “Lecture 7: Shakespeare’s Merchant of Venice and Collateral, Present Value and the Vocabulary of Finance“ ECON251 Web. Retrieved Oct 9, 2020 from https://oyc.yale.edu/

ธนาคารแห่งประเทศไทย (Jan 13, 2004) “แผนพัฒนาระบบสถาบันการเงิน (ระยะที่ 1)” แผนพัฒนาระบบสถาบันการเงิน Bank of Thailand Web. Retrieved Jan 22, 2021 from https://www.bot.or.th/Thai/FinancialInstitutions/Highlights/Pages/FSMP.aspx

ธนาคารแห่งประเทศไทย (2008) “หลักเกณฑ์การคำนวณสินทรัพย์เสี่ยงด้านเครดิตสำหรับธนาคารพาณิชย์โดย Internal-Ratings-Based Approach (วิธี IRB)” ประกาศธนาคารแห่งประเทศไทย ที่ สนส.91/2551 Web. Retrieved Jan 22, 2021 from https://www.bot.or.th/

ธนาคารแห่งประเทศไทย (2013) “การประชุมชี้แจง ประกาศ ธปท. และหนังสือเวียนหลักเกณฑ์การกำกับดูแลด้านเงินกองทุนตามแนวทาง Basel III” Web. Retrieved Jan 22, 2021 from https://www.bot.or.th/Thai/FinancialInstitutions/Highlights/Pages/Basel3.aspx

ธนาคารแห่งประเทศไทย (2020) “หลักเกณฑ์ วิธีการ และเงื่อนไขในการประกอบธุรกิจสินเชื่อส่วนบุคคลดิจิทัล” หนังสือเวียนธนาคารแห่งประเทศไทย ที่ ธปท.ฝกส.(01)ว.977/2563 Web. Retrieved Jan 22, 2021 from https://www.bot.or.th/Thai/FIPCS/Documents/FPG/2563/ThaiPDF/25630236.pdf

มูลนิธิสถาบันวิจัยเพื่อการพัฒนาประเทศไทย (2015) “แนวทางการศึกษารูปแบบและการดําเนินการของพันธบัตรป่าไม้สําหรับประเทศไทย” ภายใต้โครงการพัฒนาความรู้และยุทธศาสตร์ความตกลงพหุภาคีด้านสิ่งแวดล้อม Web. Retrieved Feb 2, 2021 from https://tdri.or.th/wp-content/uploads/2017/01/REPORT-Forest_Bond.pdf

รัชกฤช คล่องพยาบาล (2015) “แผนธุรกิจ กับ SMEs ตอน….ที่มาของแผนธุรกิจ” Thai SMEs Center Web. Retrieved Dec 18, 2020 from http://www.thaismescenter.com/

สกล หาญสุทธิวารินทร์ (Jan 12, 2016) “พ.ร.บ.หลักประกันทางธุรกิจ 2558: เพิ่มโอกาสเข้าถึงแหล่งทุน” กรุงเทพธุรกิจ Web. Retrieved Oct 1, 2020 from https://www.bangkokbiznews.com/

สำนักงานคณะกรรมการกฤษฎีกา (2003) พระราชบัญญัติการธนาคารพาณิชย์ พ.ศ. 2505 Web. Retrieved Jan 22, 2021 from http://web.krisdika.go.th/

สำนักงานคณะกรรมการกฤษฎีกา (2017) ประมวลกฎหมายแพ่งและพาณิชย์ Web. Retrieved Oct 1, 2020 from http://web.krisdika.go.th/

เสาวณี จันทะพงษ์ และนิธิสาร พงศ์ปิยะไพบูลย์ (Jun 2017) “ปีวิกฤตเศรษฐกิจ 2540: บทเรียนสู่เส้นทางเศรษฐกิจที่สมดุลและยั่งยืน” FAQ Issue 115, Bank of Thailand

สุรพล โอภาสเสถียร (Apr 17, 2019) “เปิดมุมมอง สุรพล โอภาสเสถียร สถานการณ์หนี้ครัวเรือน-อนาคตแบงก์ไทย” หนังสือพิมพ์ผู้จัดการรายวัน Web. Retrieved Dec 18, 2020 from https://www.ncb.co.th/

อรวรรณ เกษร (2017) หลักการและสาระสำคัญของกฎหมายหลักประกันทางธุรกิจ Web. Retrieved Mar 1, 2021 from https://www.parliament.go.th

[1] Observed-risk hypothesis

[2] การที่ผู้ฝากเงินเชื่อว่าธนาคารจะล้มละลาย เลยทำการถอนและปิดบัญชีเงินฝากเป็นจำนวนมาก ซึ่งส่งผลกระทบต่อเสถียรภาพทางระบบสถาบันการเงินได้

[3] บรรพ 1 หลักทั่วไป, บรรพ 2 หนี้, บรรพ 3 เอกเทศสัญญา, บรรพ 4 ทรัพย์สิน, บรรพ 5 ครอบครัว, บรรพ 6 มรดก

[4] ตามมาตรา 723

[5] ประเทศไทยพึ่งพาการใช้หลักประกันในการประเมินคุณภาพสินเชื่อมากและบ่อยครั้งพึ่งพามากกว่าประเทศที่พัฒนาแล้ว อ้างอิงจาก Menkhoff, L., Neuberger, D. & Suwanaporn, C. (2006). Collateral-based lending in emerging markets: Evidence from Thailand. Journal of Banking & Finance, 30: 1-21

[6] ข้อมูลจากการสัมภาษณ์ผู้จัดการธนาคาร บทความของรัชกฤช คล่องพยาบาล สสว. เรื่อง “แผนธุรกิจ กับ SMEs ตอน ที่มาของแผนธุรกิจ” และบทความของสุรพล โอภาสเสถียร เรื่อง “เปิดมุมมอง สุรพล โอภาสเสถียร สถานการณ์หนี้ครัวเรือน-อนาคตแบงก์ไทย”

[7] Manove, M., Padilla, A. J. & Pagano, M. (2001). Collateral versus Project screening: a model of lazy banks. Rand Journal of Economics, 32: 726-744.

[8] แผนพัฒนาระบบสถาบันการเงิน (ระยะที่ 1) (Jan 13, 2004) ธนาคารแห่งประเทศไทย

[9] เสาวณี จันทะพงษ์ และนิธิสาร พงศ์ปิยะไพบูลย์(Jun 2017). 20 ปีวิกฤตเศรษฐกิจ 2540: บทเรียนสู่เส้นทางเศรษฐกิจที่สมดุลและยั่งยืน, FAQ Issue 115, Bank of Thailand

[10].ก่อตั้งในปี 1999 (พ.ศ. 2542) เพื่อทำหน้าที่เป็นหน่วยงานกลางที่รวบรวมข้อมูลเครดิตของธุรกิจและประชาชน เพื่อใช้สำหรับประเมินคุณภาพ ของผู้ขอกู้ ซึ่งส่งเสริมให้ผู้ขอกู้รักษาประวัติการเงินที่ดี โดยผู้ที่มีเครดิตดีจะมีโอกาสได้รับการอนุมัติสินเชื่อง่ายกว่าและถูกกว่า ซึ่งเป็นการช่วยลดปัญหาความไม่เท่าเทียมของข้อมูลระหว่างผู้ให้กู้และผู้ขอกู้ที่จะทำให้การจัดสรรสินเชื่อในระบบการเงินไทยมีประสิทธิภาพยิ่งขึ้น

[11] หนังสือเวียนธนาคารแห่งประเทศไทย ที่ ธปท.ฝกส.(01)ว.977]2563 เรื่อง “หลักเกณฑ์ วิธีการ และเงื่อนไขในการประกอบธุรกิจสินเชื่อส่วนบุคคลดิจิทัล”

[12] สามารถทำได้โดยภาคเอกชน (ป.พ.พ. ม. 470 วรรคสอง) กรมบังคับคดี ตลอดจนฝ่ายปกครอง (ในกรณีที่เป็นการบังคับคดีทางปกครอง)

[13] ยกเว้นสินเชื่อเช่าซื้อรถยนต์ที่สามารถดำเนินการได้เร็ว เนื่องจากภายใต้กฎหมายการเช่าซื้อ กรรมสิทธิ์ของรถยนต์ที่เป็นหลักประกันจะอยู่กับผู้ให้กู้ตั้งแต่เริ่มสัญญา

[14] ตามพระราชบัญญัติการธนาคารพาณิชย์ พ.ศ. 2505 มาตรา 12 ตรี

[15] Menkhoff, L., Neuberger, D. & Rungruxsirivorn, O. (2012). Collateral and its substitutes in emerging markets’ lending. Journal of Banking & Finance, 36:817-834.

[16] Collateral requirements for SME loans: Empirical evidence from the Visegrad countries (A. Rahman and et.al., 2017)

[17] เทคโนโลยี 5G เป็นเทคโนโลยีรุ่นที่ 5 ของเทคโนโลยีเครือข่ายไร้สาย ซึ่งนอกจากโทรศัพท์มือถือแล้ว เทคโนโลยี 5G จะครอบคลุมถึงอุปกรณ์ทุกชนิดที่เชื่อมอินเตอร์เน็ตได้ (Internet of Things: IoT)

[18] INC., StartUs insight, Forbes, Forrest research

[19] ธนาคารแห่งประเทศไทย (2013) “หลักเกณฑ์การกำกับดูแลด้านเงินกองทุนตามแนวทาง Basel III”

[20] Chau H. A. Le & Hieu L. Nguyen, 2019. "Collateral Quality and Loan Default Risk: The Case of Vietnam," Comparative Economic Studies, Palgrave Macmillan; Association for Comparative Economic Studies, vol. 61(1), pages 103-118, March.

[21] โดยมีสูตรในการคำนวณสินทรัพย์เสี่ยงสำหรับลูกหนี้ภาครัฐบาล สถาบันการเงิน และธุรกิจเอกชน ดังนี้

[22] มูลนิธิสถาบันวิจัยเพื่อการพัฒนาประเทศไทย (2015) “แนวทางการศึกษารูปแบบและการดําเนินการของพันธบัตรป่าไม้สําหรับประเทศไทย”

[23] ต้นไม้ตามบัญชีท้ายกฎหมายว่าด้วยสวนป่ามีทั้งสิ้นรวม 58 ชนิด เช่น สัก พะยูง ชิงชัน ประดู่ มะค่า แดง เต็ง รัง ตะเคียน สะเดา นางพญาเสือโคร่ง ปีบ ตะแบกนา ไม้สกุลมะม่วง ไม้สกุลทุเรียน ไม้สกุลยาง มะขามป้อม ไผ่ทุกชนิด ไม้สกุลจำปี กัลปพฤกษ์ ราชพฤกษ์ หว้า จามจุรี กฤษณา และไม้หอม ฯลฯ

[24] คาร์บอนเครดิต (Carbon credit) คือ ปริมาณก๊าซเรือนกระจกที่ลดลงได้จากการดำเนินโครงการลดก๊าซเรือนกระจก