EXECUTIVE SUMMARY

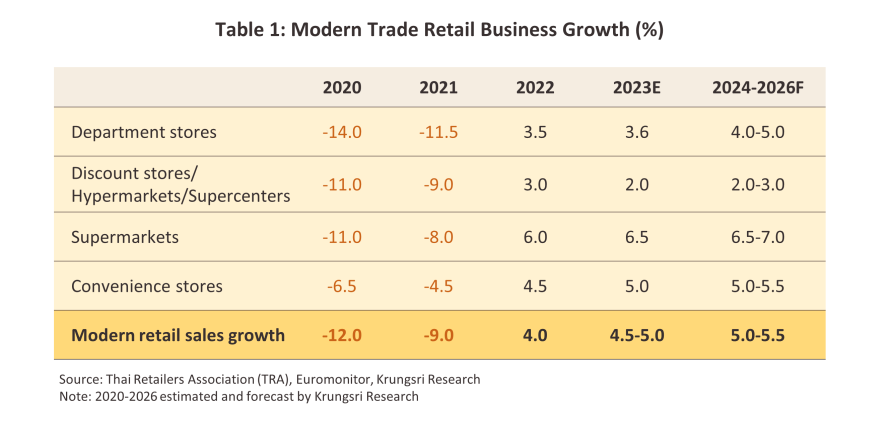

ปี 2567-2569 ธุรกิจร้านค้าปลีกสมัยใหม่มีแนวโน้มเติบโตในอัตราเฉลี่ย 5.0-5.5% ต่อปี จากปัจจัยหนุน ได้แก่ (1) กำลังซื้อในประเทศมีแนวโน้มฟื้นตัว อย่างค่อยเป็นค่อยไปตามทิศทางการเติบโตของเศรษฐกิจไทย (2) การกลับมาของนักท่องเที่ยวต่างชาติจะส่งผลดีต่อภาคค้าปลีกโดยเฉพาะในแหล่งท่องเที่ยว (3) ความคืบหน้าของการพัฒนาโครงการเมกะโปรเจ็กภาครัฐ และ (ร่าง) ผังเมืองรวมกรุงเทพมหานครฉบับใหม่จะหนุนให้ร้านค้าปลีกเร่งขยายสาขาเพื่อรองรับการเติบโตของชุมชนเมือง (4) การเติบโตต่อเนื่องของธุรกิจการค้าออนไลน์ ช่วยกระตุ้นยอดขาย และ (5) การเติบโตทางเศรษฐกิจของประเทศเพื่อนบ้าน เพิ่มโอกาสทางธุรกิจแก่ผู้ประกอบการค้าปลีกในจังหวัดชายแดนและจังหวัดหลักในภูมิภาค

ประเด็นท้าทายของธุรกิจในระยะต่อไป ได้แก่ การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้นจากผู้ประกอบการเดิมและรายใหม่ รวมถึงคู่แข่งจากร้านค้าออนไลน์ทั้งในประเทศและต่างชาติที่ทำการตลาดบน E-marketplace ส่งผลให้ผู้ประกอบการร้านค้าปลีกจะมีภาระต้นทุนเพิ่มขึ้นจากการเร่งผสมผสานเทคโนโลยีเพื่อเพิ่มความสามารถในการแข่งขัน และการปรับภูมิทัศน์ของธุรกิจร้านค้าปลีกสมัยใหม่สู่การเติบโตแบบยั่งยืนและคำนึงถึงสิ่งแวดล้อม ซึ่งเป็นหนึ่งในเมกะเทรนด์ที่สำคัญของโลก

มุมมองวิจัยกรุงศรี

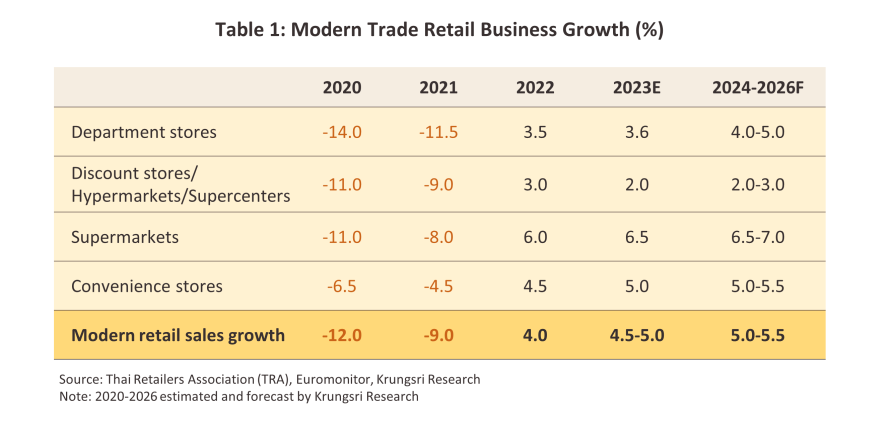

แนวโน้มการเติบโตของธุรกิจร้านค้าปลีกสมัยใหม่แต่ละประเภทในปี 2567-2569 มีดังนี้

-

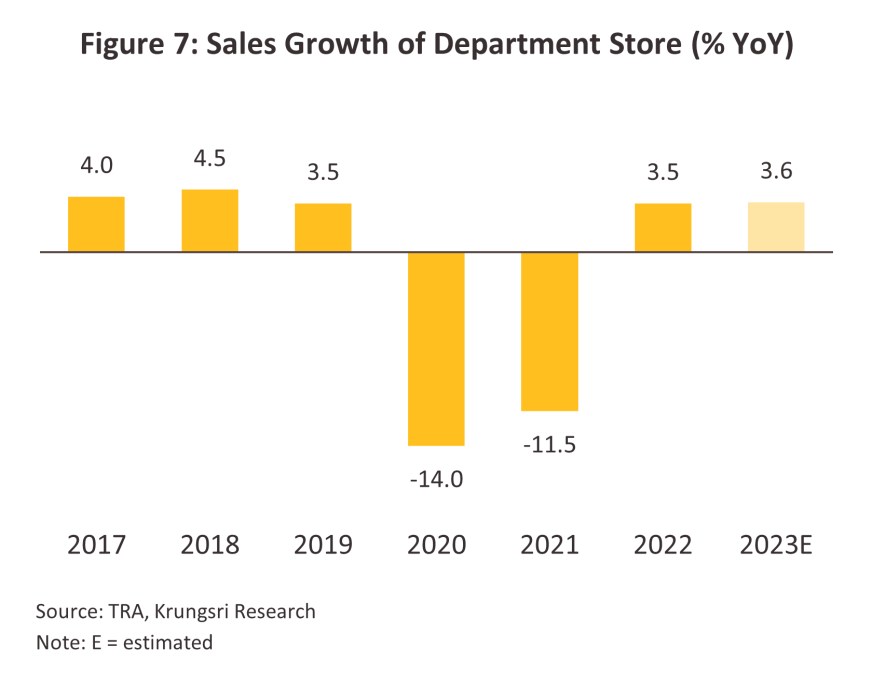

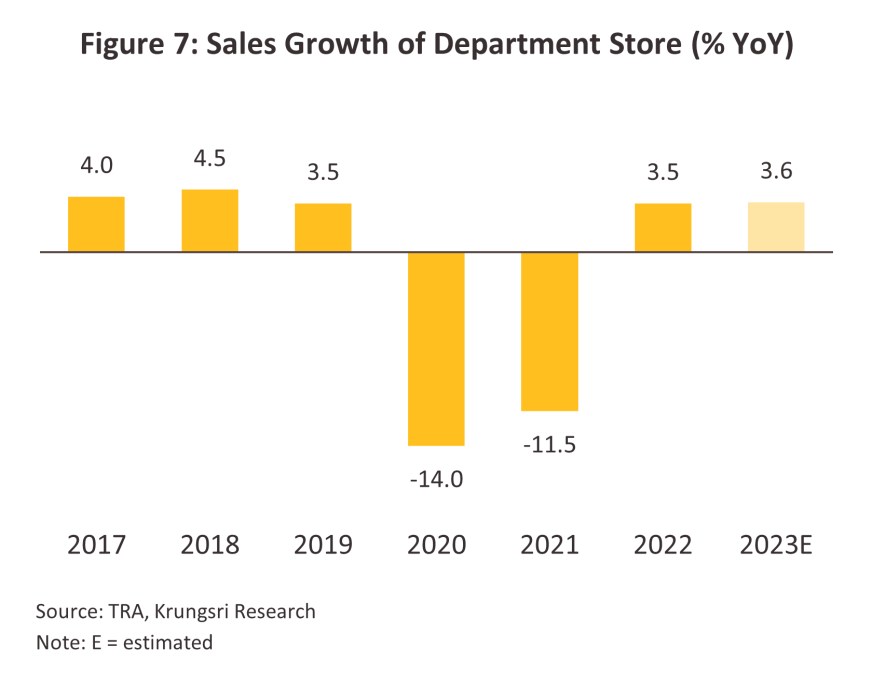

ห้างสรรพสินค้า: คาดรายได้ขยายตัวเฉลี่ย 4.0-5.0% ต่อปี จาก 3.6% ปี 2566 เนื่องจากลูกค้าเป็นกลุ่มรายได้กลาง-บนซึ่งมีกำลังซื้อสูงต่อเนื่อง ขณะที่ผู้ประกอบการมีการปรับกลยุทธ์การตลาด โดยเน้นพัฒนาแพลตฟอร์ม Omnichannel และการใช้เทคโนโลยีดิจิทัล เช่น AR เพื่ออำนวยความสะดวกและจูงใจลูกค้า รวมถึงลงทุนขยายสาขาในทำเลศักยภาพในต่างจังหวัด และประเทศเพื่อนบ้าน จึงช่วยหนุนการเติบโตของรายได้ต่อเนื่อง

-

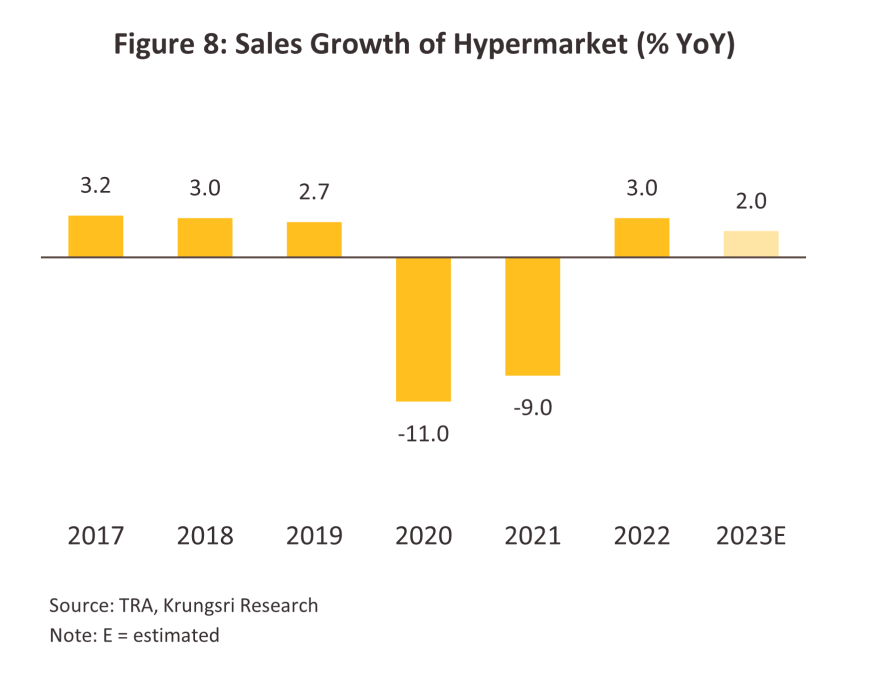

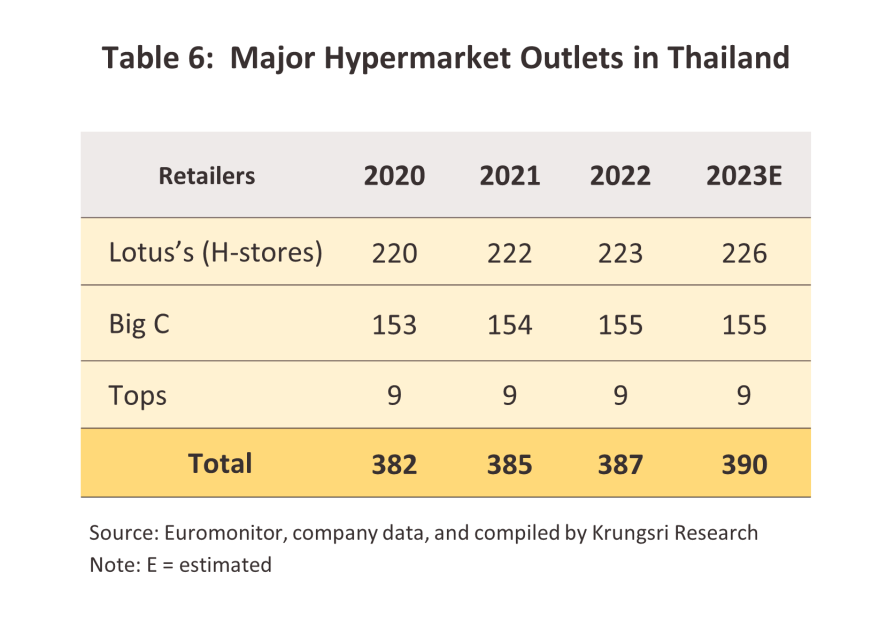

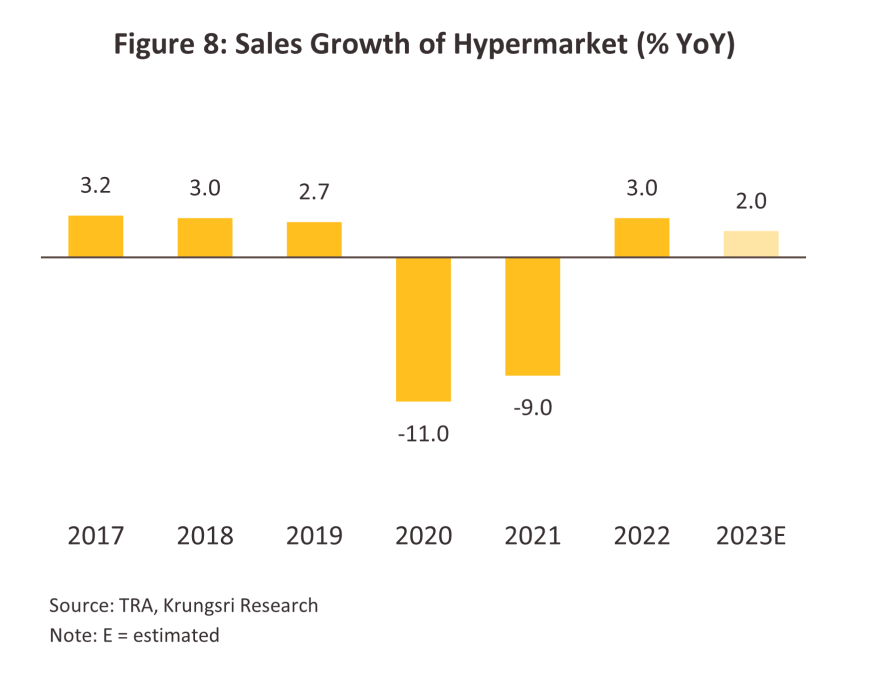

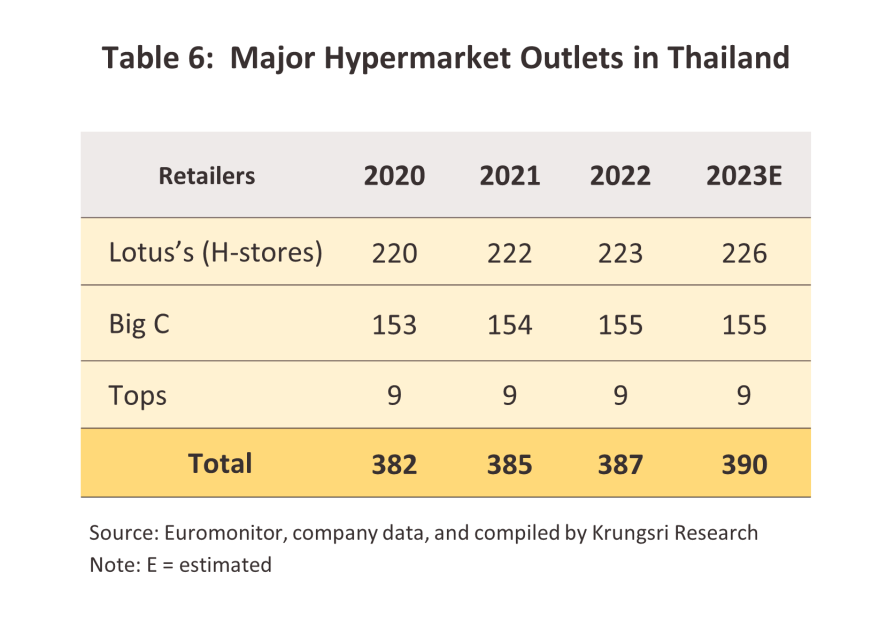

ดิสเคาท์สโตร์/ไฮเปอร์มาร์เก็ต: คาดรายได้เติบโตเฉลี่ย 2.0-3.0% ต่อปี จาก 2.0% ปี 2566 ผลจากกำลังซื้อผู้บริโภคระดับกลางลงมามีแนวโน้มฟื้นตัวอย่างค่อยเป็นค่อยไป ขณะที่ผู้ประกอบการขยายเครือข่ายสาขาหลากหลายรูปแบบ (Multi-format) กระจายไปในแหล่งชุมชนทั่วประเทศ ซึ่งรวมถึงระดับพรีเมี่ยมเพื่อขยายฐานสู่กลุ่มลูกค้าระดับบน ทำให้เข้าถึงลูกค้าครอบคลุมหลายกลุ่มมากขึ้น รวมถึงมีการพัฒนาช่องทางแพลตฟอร์มดิจิทัลต่อเนื่อง และยังจำหน่ายสินค้าในราคาต่ำกว่าร้านค้าประเภทอื่น อย่างไรก็ตาม ธุรกิจจะเผชิญการแข่งขันรุนแรง เนื่องจากสินค้าที่จำหน่ายส่วนใหญ่ไม่มีความแตกต่างหรือเป็นสินค้าใกล้เคียงกับที่วางขายในร้านค้าปลีกรูปแบบอื่น

-

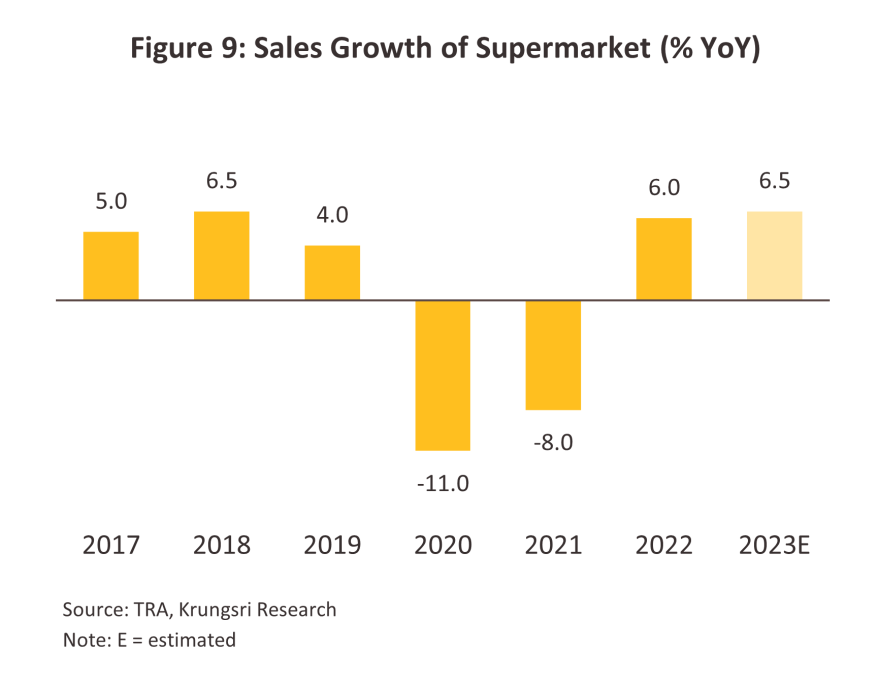

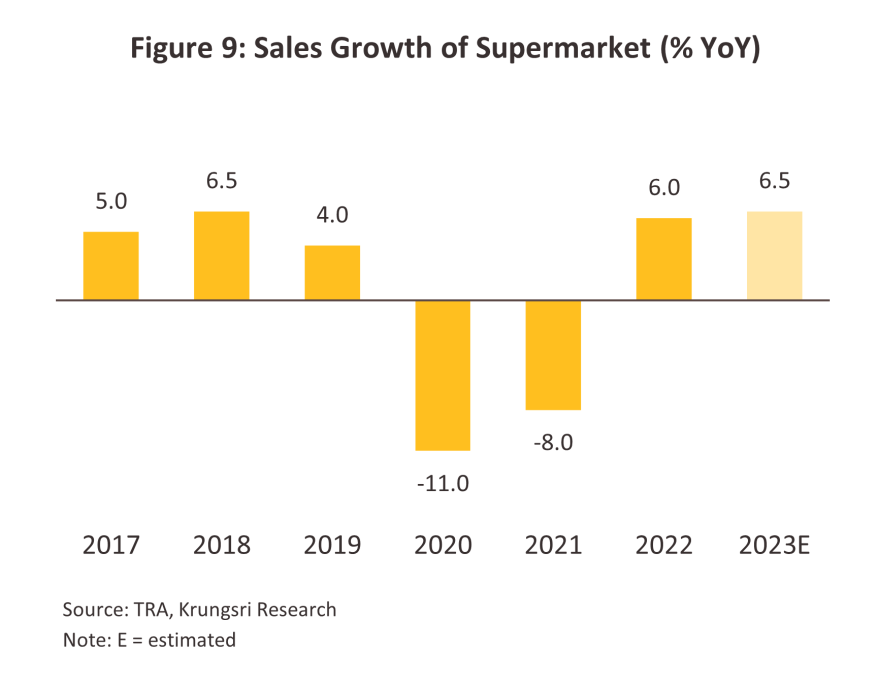

ซูเปอร์มาร์เก็ต: คาดรายได้เติบโตเฉลี่ย 6.5-7.0% ต่อปี จาก 6.5% ปี 2566 เป็นอัตราการเติบโตสูงสุดเมื่อเทียบกับร้านค้าปลีกประเภทอื่น ผลจากลูกค้าเป็นกลุ่มกำลังซื้อสูง ขณะที่ผู้ประกอบการมีกลยุทธ์การตลาดที่สอดรับกับพฤติกรรมผู้บริโภค อาทิ (1) การปรับรูปแบบร้านค้าให้ทันสมัยและเน้นสินค้าระดับไฮเอนด์มากขึ้นเพื่อเพิ่มส่วนแบ่งตลาด (เช่น เพิ่มสินค้าคุณภาพสูงจากทั่วโลก สินค้าสุขภาพ และสินค้าออร์แกนิค) (2) การขยายสาขาในแหล่งชุมชนใหญ่และจังหวัดที่มีกำลังซื้อสูง และ (3) การพัฒนารูปแบบการขายผ่านออนไลน์ต่อเนื่องเพื่ออำนวยความสะดวกแก่ผู้บริโภค นอกจากนี้ ซูเปอร์มาร์เก็ตยังมีความได้เปรียบจากขนาด จึงมีผลประกอบการดีต่อเนื่อง

-

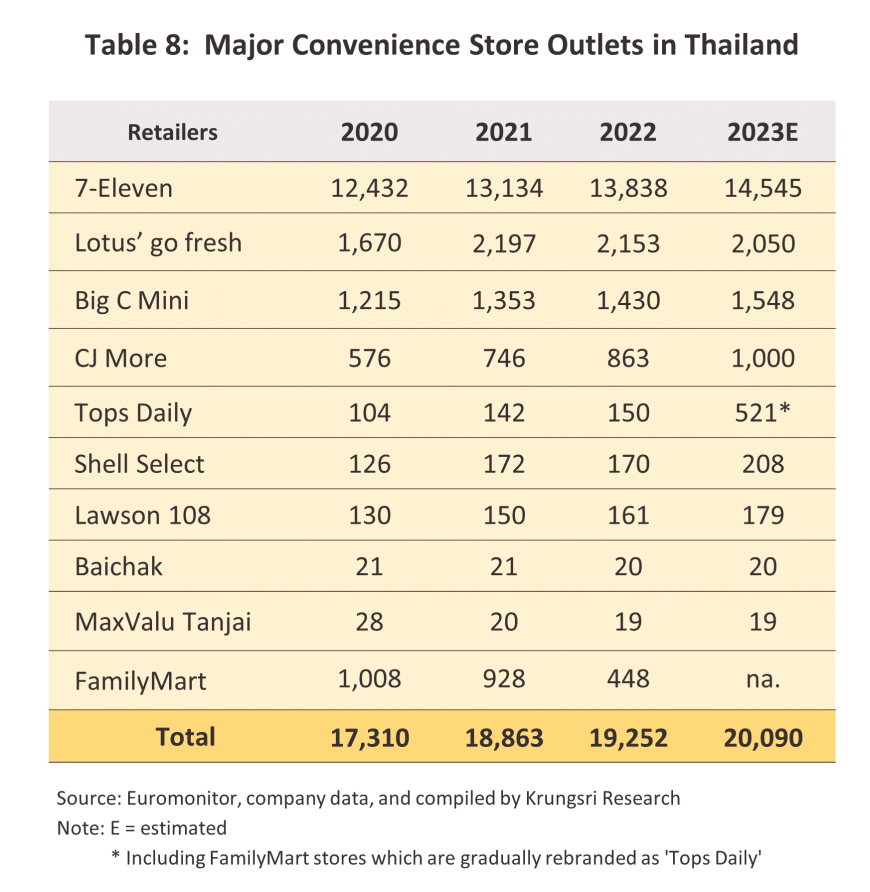

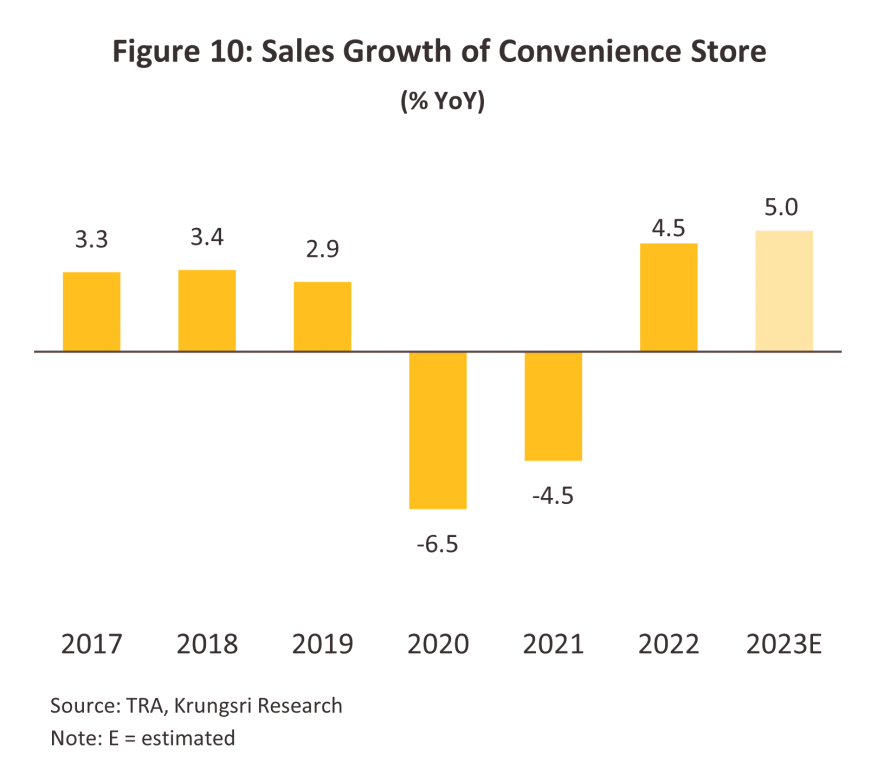

ร้านสะดวกซื้อ/มินิมาร์ท: คาดรายได้เติบโตเฉลี่ย 5.0-5.5% ต่อปี จาก 5.0% ปี 2566 ผลจากการขยายสาขาจำนวนมากกระจายครอบคลุมเกือบทุกพื้นที่ ทั้งยังมีการปรับกลยุทธ์การขายผ่านออนไลน์ บริการจัดส่ง และการเพิ่มสินค้าประเภทอาหารสดและเครื่องดื่ม อย่างไรก็ตาม การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้นจากการเปิดสาขาของคู่แข่งในพื้นที่เดียวกันและคู่แข่งทางอ้อม โดยเฉพาะร้านค้าประเภทไฮเปอร์มาร์เก็ตที่เข้ามาชิงส่วนแบ่งตลาดในรูปแบบร้านค้าขนาดเล็ก และมีการขยายเครือข่ายผ่านร้านค้าโชห่วย ส่งผลให้ยอดขายต่อสาขาของร้านสะดวกซื้ออาจไม่สูงเช่นในอดีต โดยร้านสะดวกซื้อที่เป็นเจ้าของแฟรนไชส์ยังสามารถทำกำไรได้ต่อเนื่อง ขณะที่ร้านสะดวกซื้อทั่วไปจะมีความเสี่ยงในการดำเนินธุรกิจมากกว่า

ข้อมูลพื้นฐาน

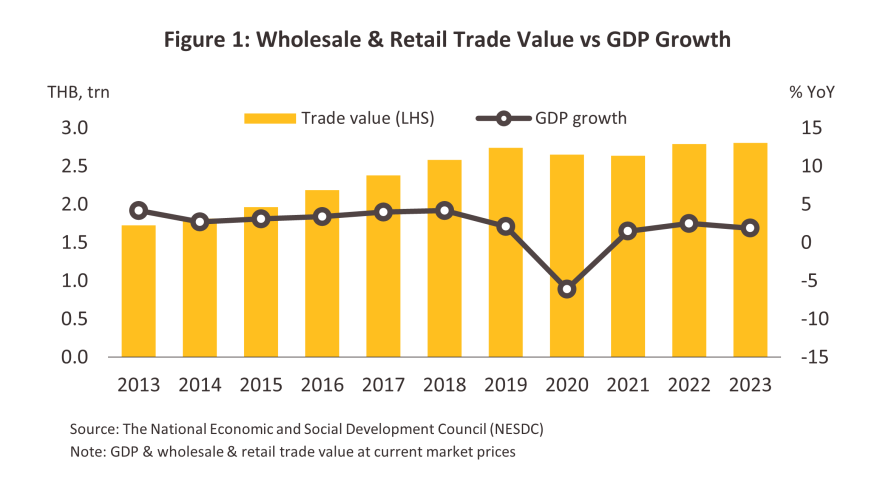

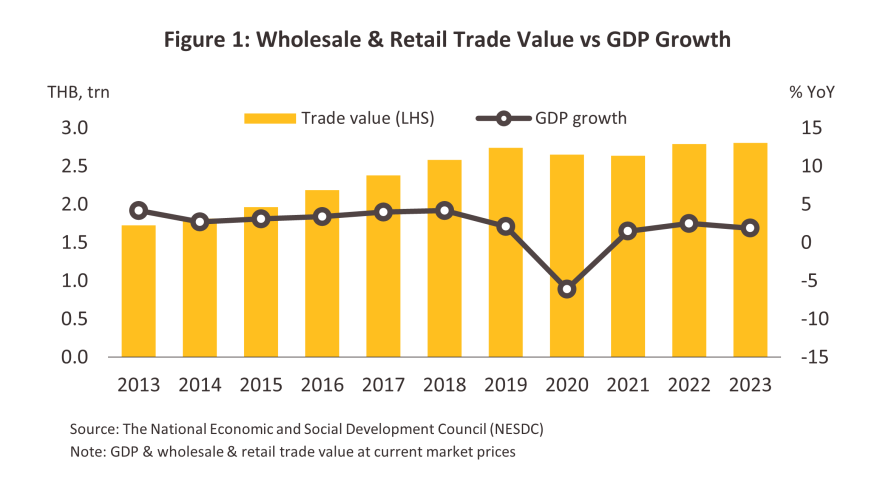

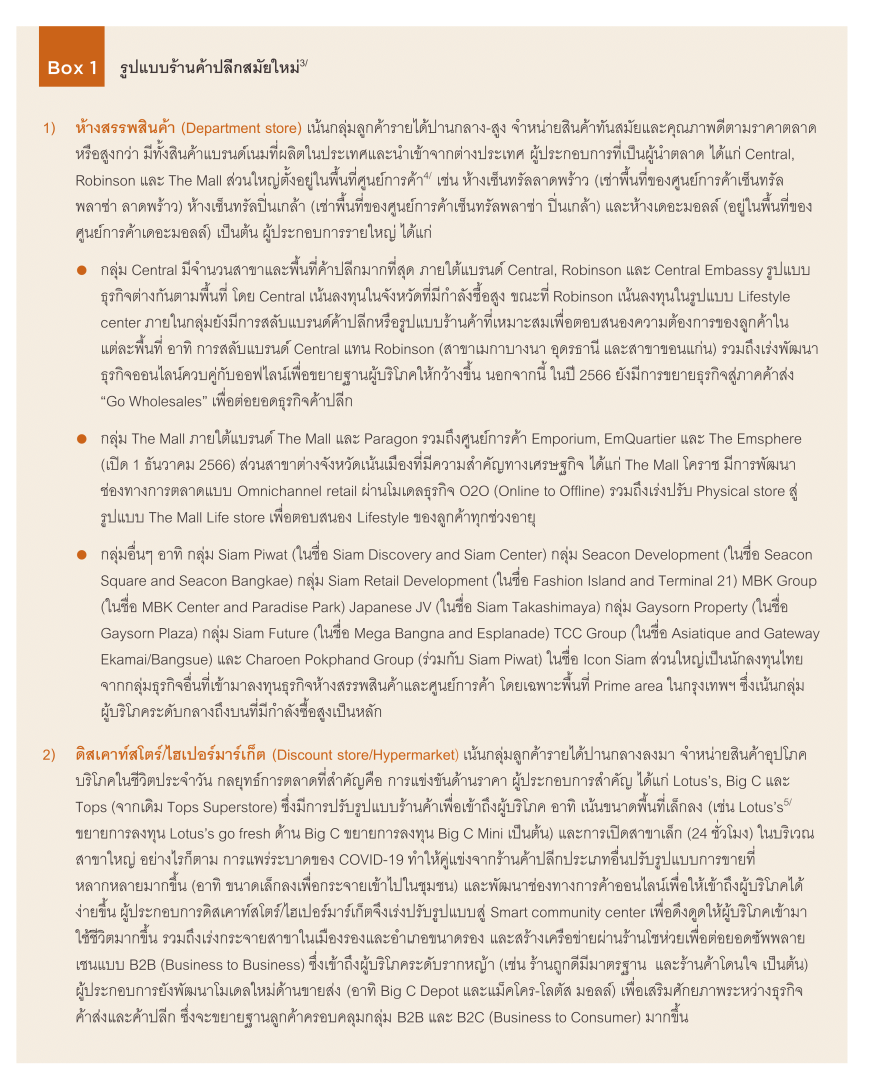

ธุรกิจค้าปลีกสมัยใหม่ (Modern trade) เป็นส่วนหนึ่งของกิจกรรมค้าส่งค้าปลีกซึ่งมีมูลค่ารวม 2.8 ล้านล้านบาทในปี 2566 (ภาพที่ 1) คิดเป็นสัดส่วน 15.7% ของ GDP สูงเป็นอันดับสองรองจากภาคอุตสาหกรรมการผลิตที่มีสัดส่วน 24.9% ผู้ประกอบการส่วนใหญ่เป็นนายทุนรายใหญ่ที่มีเครือข่ายสาขาจำนวนมากและเป็นผู้ซื้อรายใหญ่ จึงมีอํานาจต่อรองเหนือผู้ผลิตหรือตัวแทนจำหน่ายสินค้า1/ มีการบริหารจัดการร้านค้าอย่างเป็นระบบซึ่งรวมถึงระบบขนส่งและกระจายสินค้าที่ทันสมัย ตลอดจนการเพิ่มช่องทางการค้าออนไลน์และการนำเทคโนโลยีด้านต่างๆ มาใช้เพื่อสร้างความได้เปรียบทางการตลาด

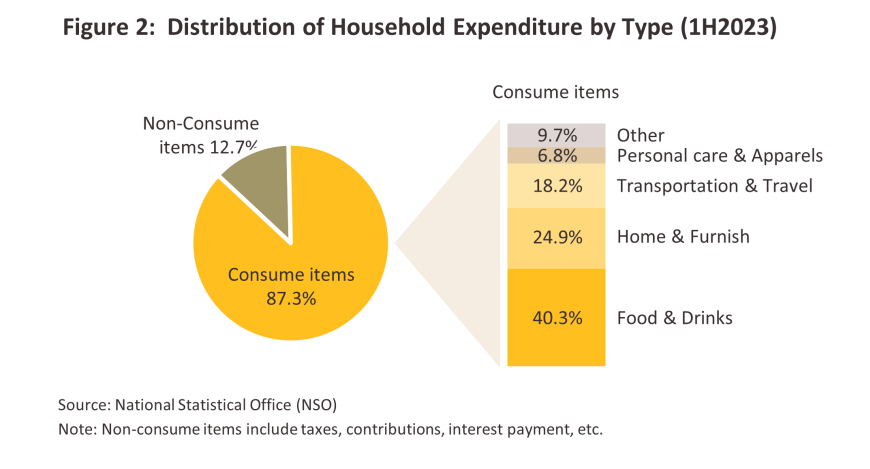

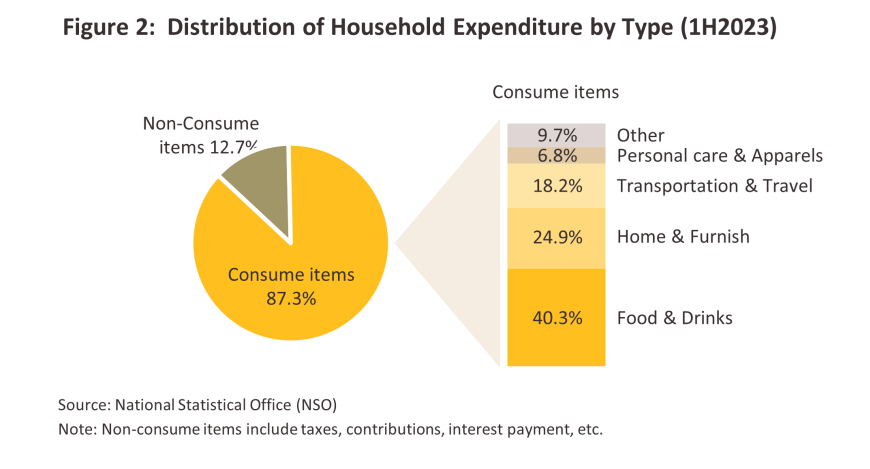

ร้านค้าปลีกสมัยใหม่ในไทยเติบโตอย่างรวดเร็วโดยเฉพาะในพื้นที่กรุงเทพฯ และเมืองหลักที่มีความเป็นสังคมเมืองสูง รวมถึงเมืองท่องเที่ยว โดยมีปัจจัยหนุนจาก (1) นโยบายรัฐเปิดโอกาสให้ผู้ประกอบการต่างชาติซึ่งมีเทคโนโลยีบริหารจัดการสมัยใหม่เข้ามาลงทุนธุรกิจค้าปลีกได้2/ (2) ลักษณะร้านค้าตอบสนองพฤติกรรมผู้บริโภคที่ต้องการความสะดวกสบาย และมีค่าใช้จ่ายเพื่อซื้ออาหารและเครื่องดื่มประมาณ 40% ของค่าใช้จ่ายเพื่อซื้อสินค้าอุปโภคบริโภคทั้งหมด (ภาพที่ 2) โดยผู้บริโภคสามารถซื้อสินค้าหลายประเภทในที่แห่งเดียวตั้งแต่อาหาร ของใช้ส่วนบุคคล และของใช้ในครัวเรือน อีกทั้งราคาสินค้ามักต่ำกว่าร้านค้าปลีกดั้งเดิม (Traditional trade) และ (3) การลงทุนขยายสาขาต่อเนื่องเพื่อขยายฐานลูกค้า

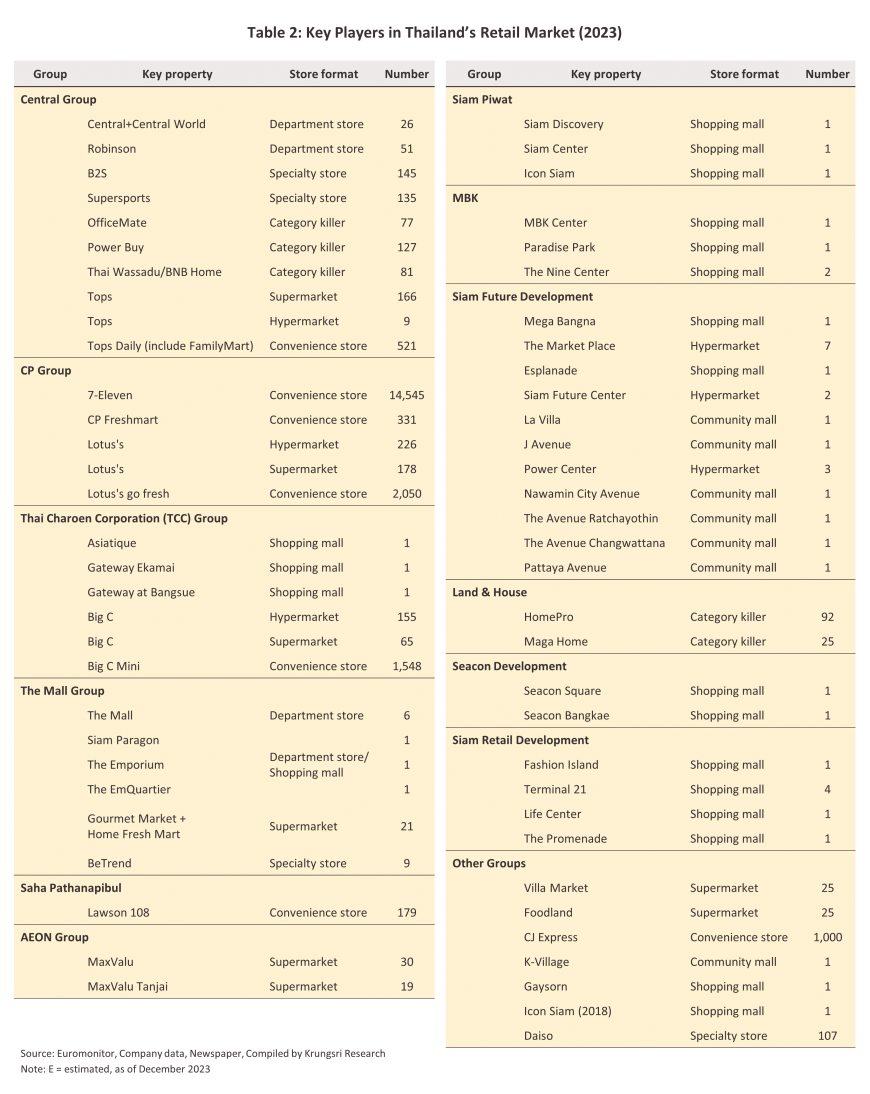

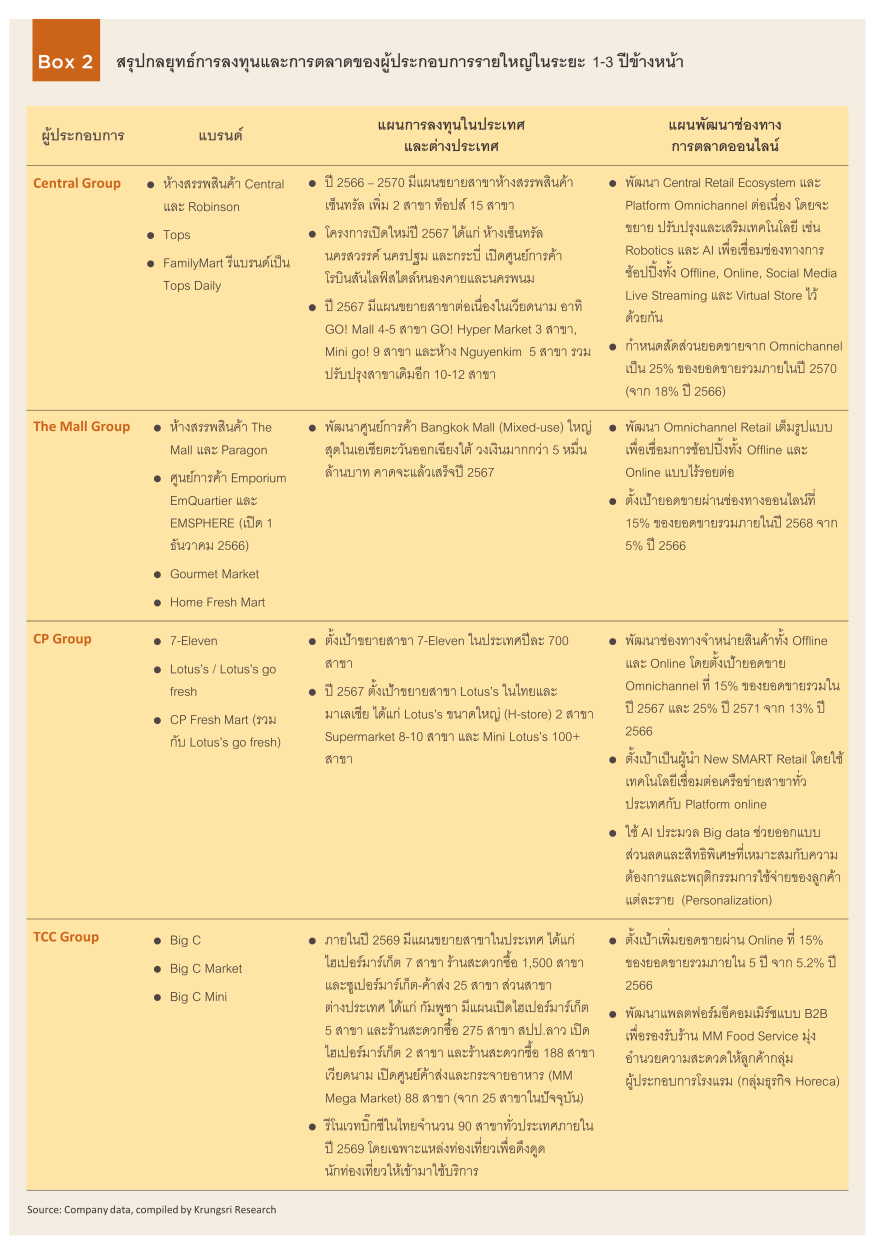

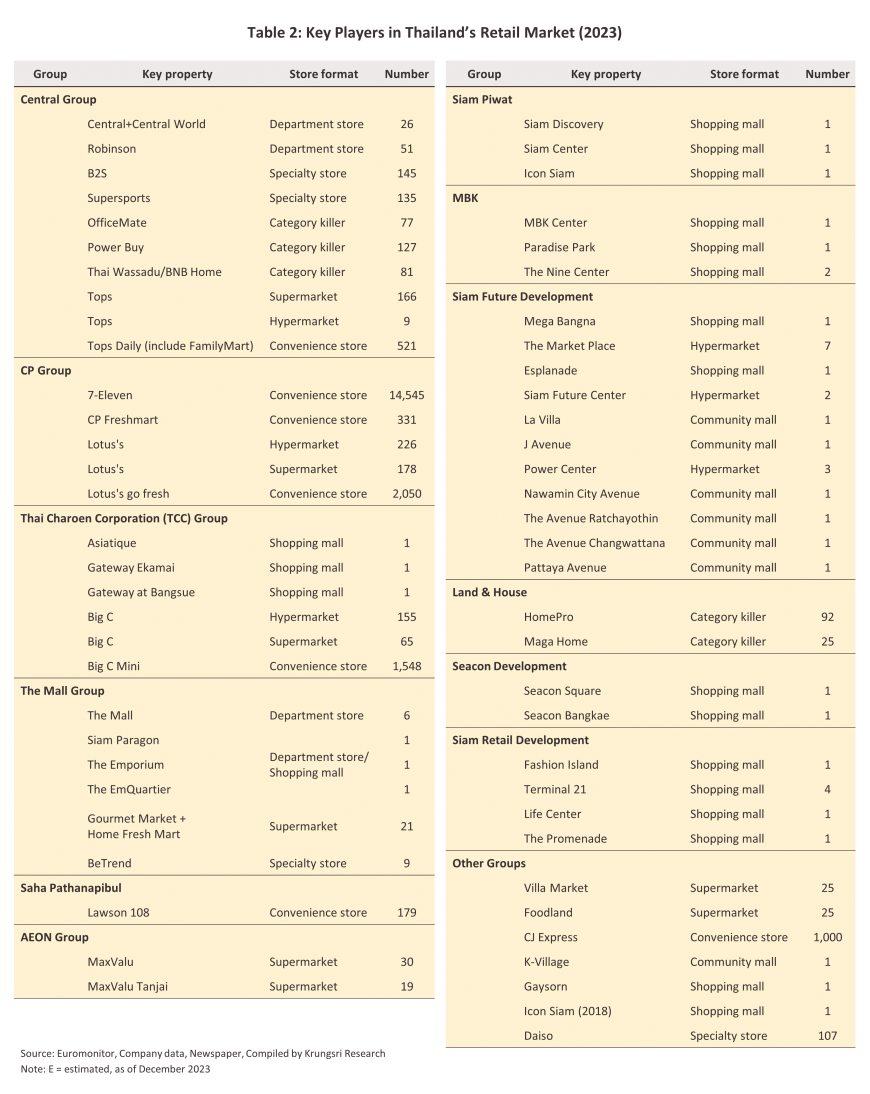

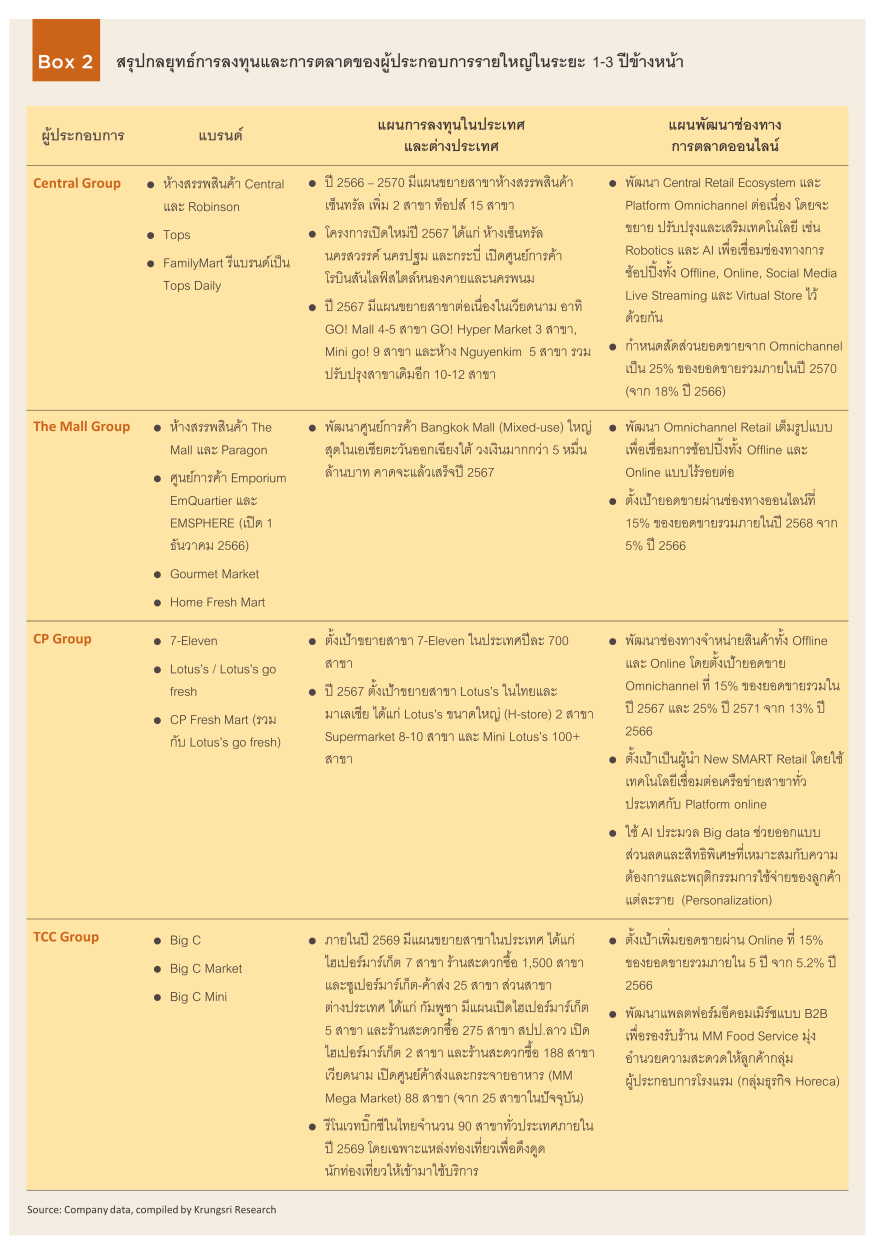

ผู้ประกอบการร้านค้าปลีกสมัยใหม่ส่วนใหญ่เป็นทุนไทยรายใหญ่ มีฐานะกิจการมั่นคง มีศักยภาพและความสามารถในการสร้างรายได้ ซึ่งเป็นผลจากความได้เปรียบด้านขนาด เงินทุน เครือข่ายสาขา และมีการขยายธุรกิจต่อเนื่องหลายรูปแบบ อาทิ กลุ่ม Central กลุ่ม Charoen Pokphand (CP) กลุ่ม Thai Charoen Corporation (TCC) และกลุ่ม The Mall (ตารางที่ 2)

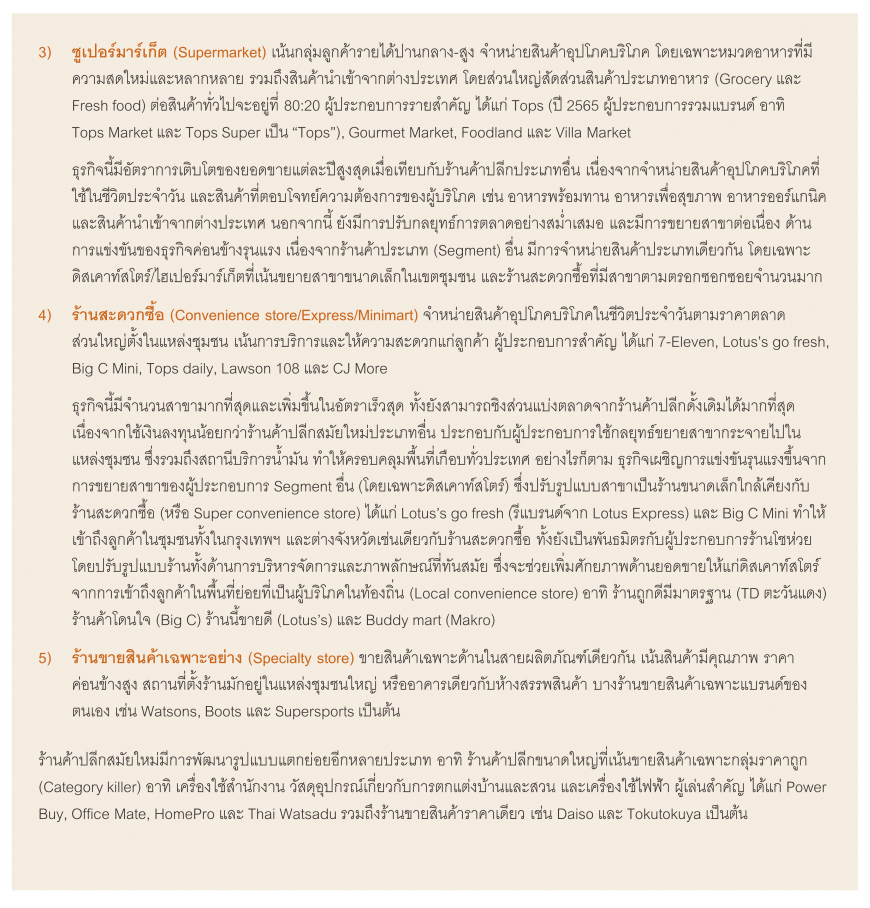

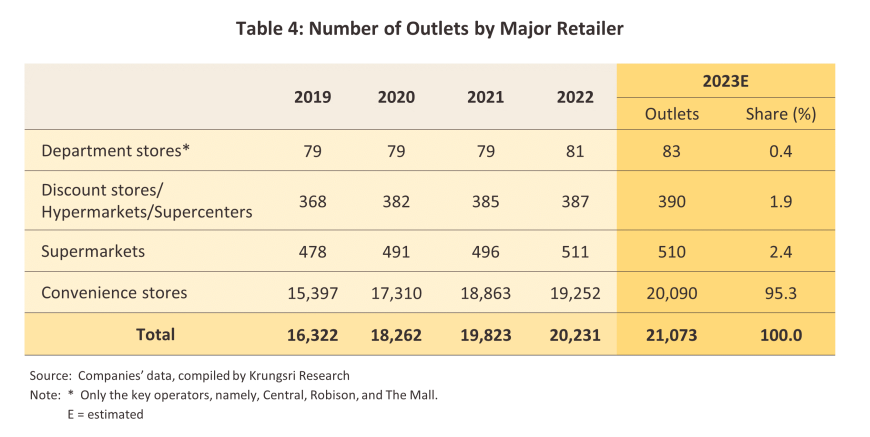

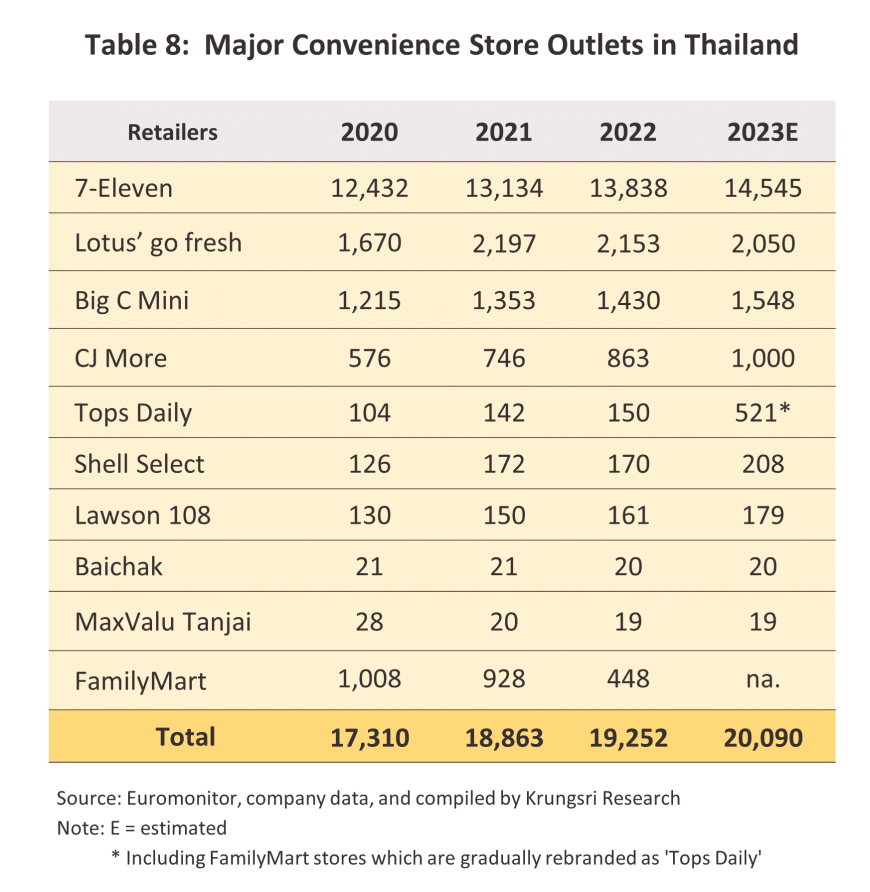

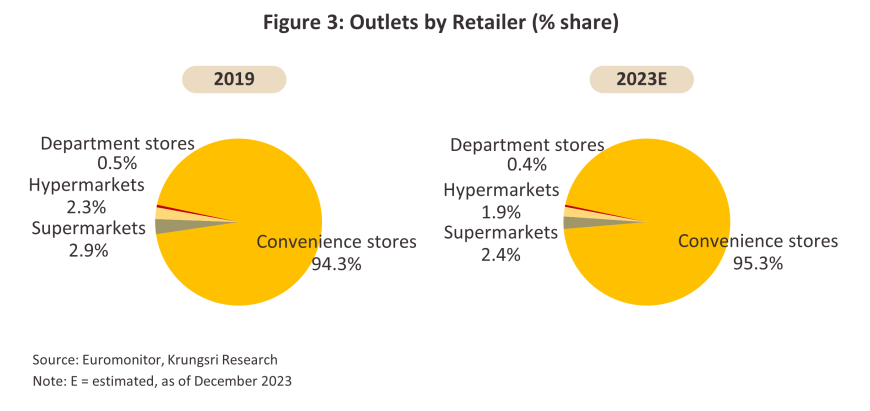

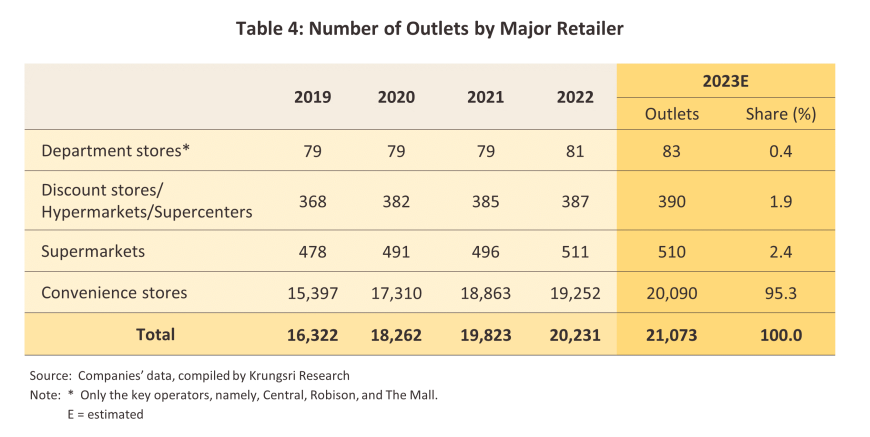

ผู้ประกอบการร้านค้าปลีกสมัยใหม่เดินหน้าขยายสาขาอย่างต่อเนื่อง ซึ่งรวมถึงใน Community mall และสถานีบริการน้ำมัน หรือในทำเลที่มีหมู่บ้านจำนวนมาก มีการจราจรคับคั่ง ตลอดจนมีการปรับรูปแบบและขนาดของร้านค้าให้เหมาะสมกับพื้นที่และกลุ่มลูกค้า ส่งผลให้ปี 2566 จำนวนสาขาของร้านค้าปลีกสมัยใหม่มีมากกว่า 20,000 สาขา ซึ่งกว่า 90% เป็นสาขาของร้านสะดวกซื้อ (ภาพที่ 3) นอกจากนี้ ผู้ประกอบการส่วนใหญ่ยังใช้กลยุทธ์การลดราคาสินค้าเพื่อดึงดูดลูกค้าและทำธุรกิจแบบ O2O6/ (Online to Offline) โดยนำสาขามาเป็นฐานการจัดส่งสินค้าออนไลน์แก่ผู้บริโภคในทำเลใกล้เคียง ทำให้สินค้าถึงมือผู้บริโภคได้อย่างรวดเร็วซึ่งช่วยกระตุ้นยอดขายได้เพิ่มขึ้น

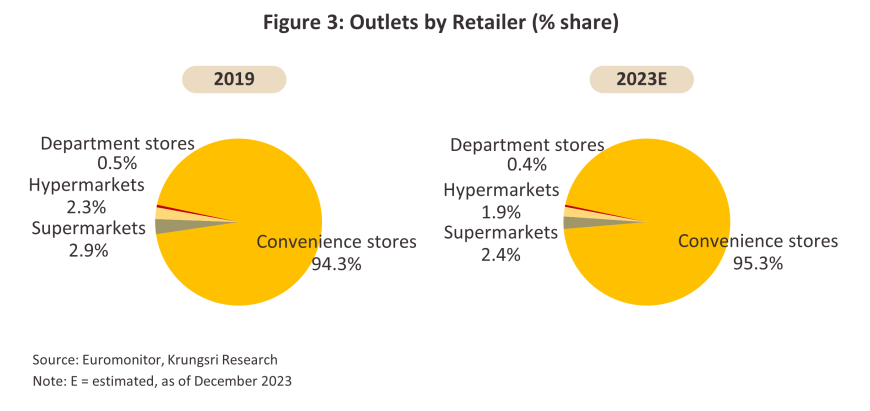

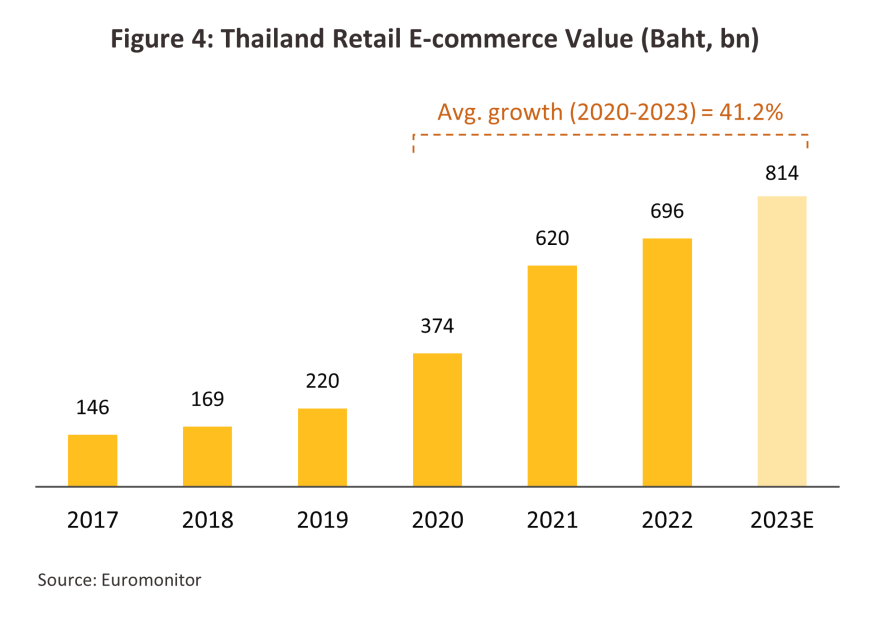

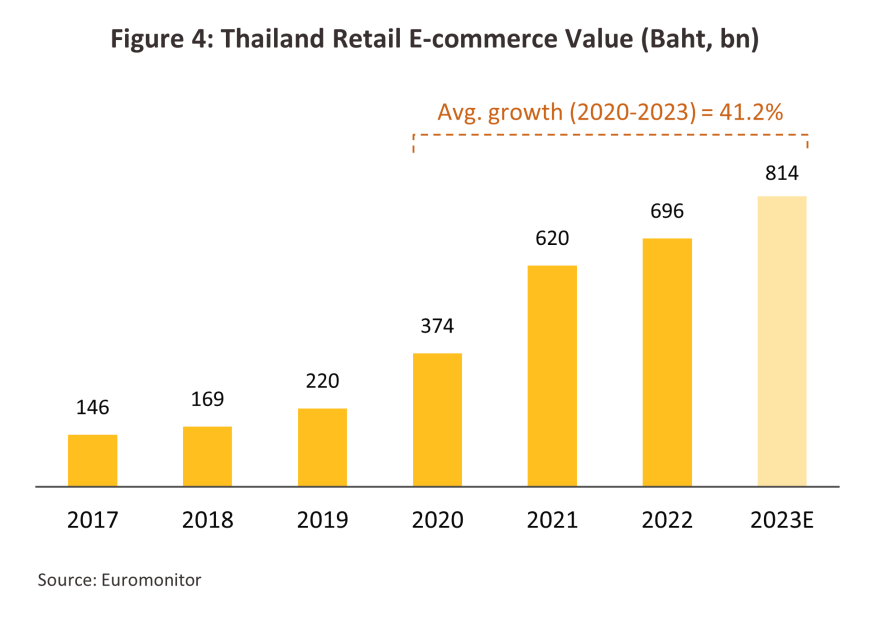

การแข่งขันของธุรกิจร้านค้าปลีกสมัยใหม่ค่อนข้างรุนแรง ผลจากสินค้ามีความคล้ายคลึงกัน จำนวนสาขาที่มีมาก และต้องแข่งขันกับธุรกิจการค้าออนไลน์ที่เติบโตอย่างรวดเร็วจากการเข้าถึงสมาร์ทโฟนและอินเทอร์เน็ตได้สะดวก โดยเฉพาะในช่วงแพร่ระบาดของ COVID-19 สะท้อนจากยอดขายสินค้าออนไลน์ของไทยปี 2565 เพิ่มขึ้นมากกว่า 3 เท่าจากปี 2562 ก่อนการแพร่ระบาด (ภาพที่ 4) ขณะที่ปี 2566 สัดส่วนยอดขายสินค้าออนไลน์คิดเป็น 20.9% ของมูลค่าค้าปลีกทั้งหมด เทียบกับสัดส่วน 6.2% ปี 2562 หรือเติบโตเฉลี่ย 41.2% ต่อปี (ปี 2563-2566) โดยสินค้าที่นิยมซื้อผ่านออนไลน์มากที่สุด คือ สินค้าแฟชั่น (สัดส่วน 9.6% ของยอดขายปลีกออนไลน์ทั้งหมดในปี 2566) รองลงมา ได้แก่ เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ (สัดส่วน 10.1%) สินค้าสุขภาพและเครื่องสำอาง (สัดส่วน 6.8%) และอาหาร (สัดส่วน 5.4%) (ที่มา: Euromonitor) นอกจากนี้ ยังพบว่าผู้บริโภคกลุ่มรายได้ระดับกลาง-บนมีความต้องการซื้อสินค้าผ่านแพลตฟอร์ม Omnichannel7/ มากขึ้น โดยเฉพาะกลุ่มแฟชั่น (ที่มา: เซ็นทรัลรีเทลคอร์ปอเรชั่น-CRC) ) สะท้อนจากยอดใช้จ่ายเฉลี่ยที่สูงกว่าลูกค้าที่ซื้อสินค้าผ่านช่องทางเดียว (Single channel customer) 4-5 เท่า และมีการซื้อสินค้าหลากหลายประเภทมากกว่า ทำให้ผู้ประกอบการมีแนวโน้มให้ความสำคัญกับการทำตลาดออนไลน์เพื่อเพิ่มสัดส่วนยอดขายกันมากขึ้น

สถานการณ์ที่ผ่านมา

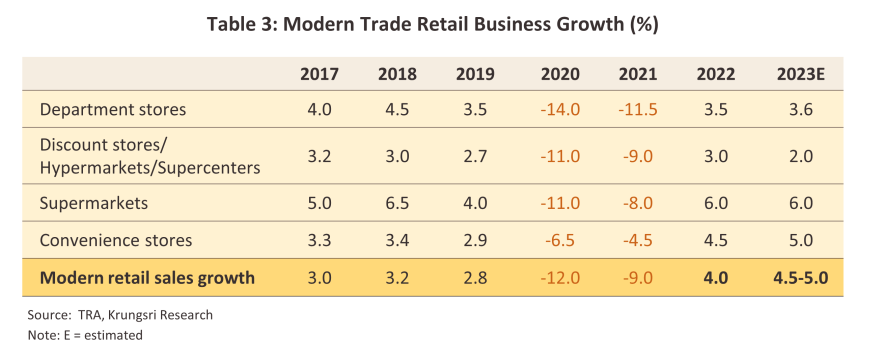

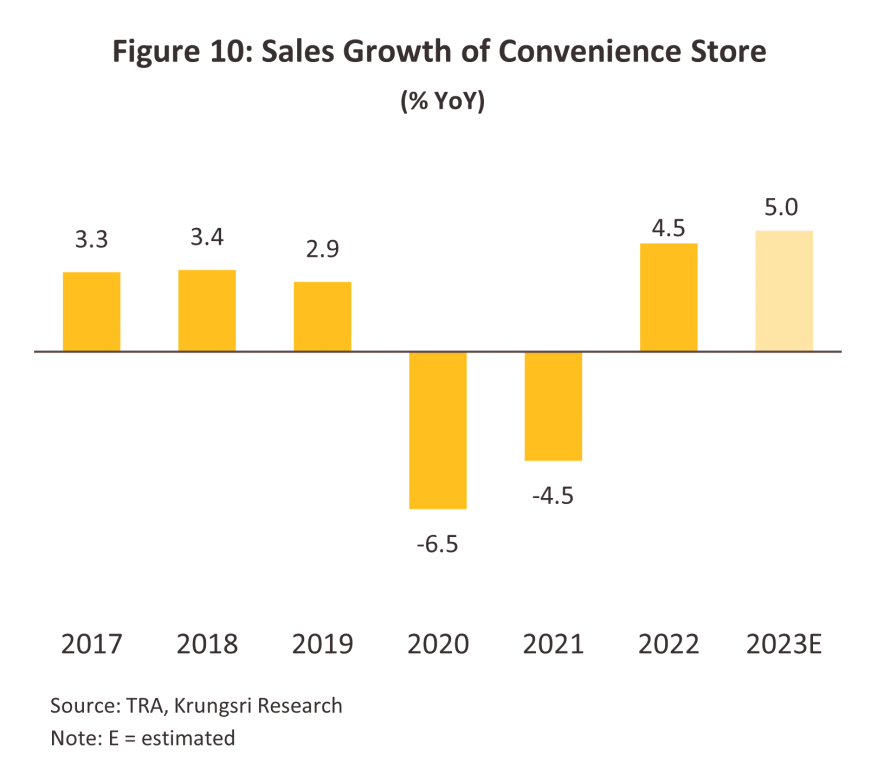

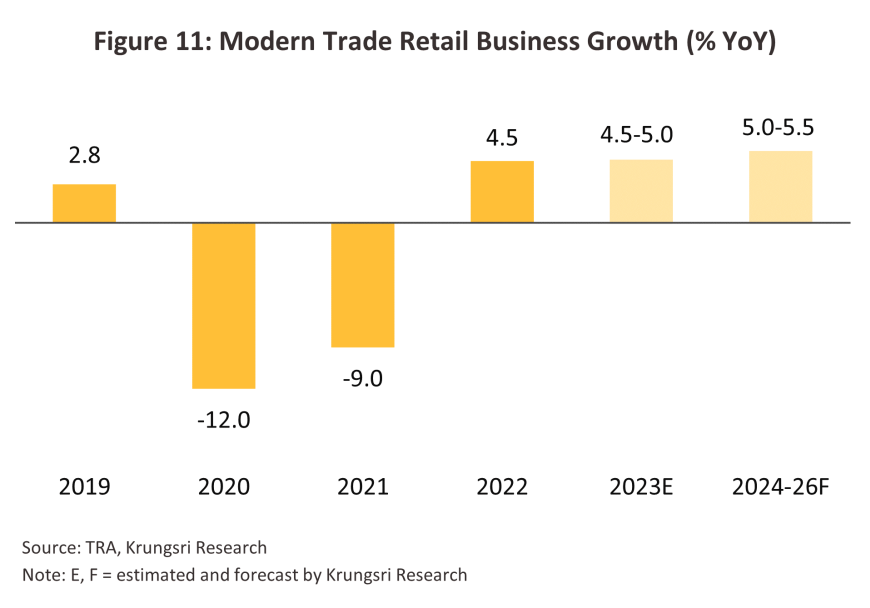

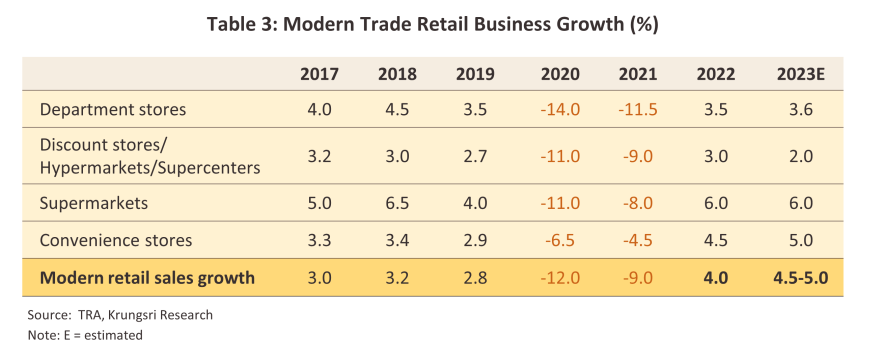

ธุรกิจร้านค้าปลีกสมัยใหม่ปรับดีขึ้นเป็นลำดับ หลังสถานการณ์ COVID-19 คลี่คลายในปี 2565 ผลจากทางการทยอยผ่อนคลายมาตรการควบคุม ทำให้การดำเนินกิจกรรมทางเศรษฐกิจและสังคมกลับมาเป็นปกติ ประกอบกับมีการเปิดรับนักท่องเที่ยวต่างชาติซึ่งช่วยหนุนธุรกิจค้าปลีกในทำเลท่องเที่ยว ทั้งยังได้แรงส่งจากมาตรการกระตุ้นการใช้จ่ายภาครัฐ อาทิ คนละครึ่งเฟส 4-5 ช้อปดีมีคืน และเราเที่ยวด้วยกันเฟส 4 (กรกฎาคม-ตุลาคม 2565) ด้านผู้ประกอบการเร่งเพิ่มช่องทางการเข้าถึงสินค้าผ่านการพัฒนาแพลตฟอร์ม E-commerce ต่อเนื่อง (อาทิ Lazada และ Shopee) รวมถึงโซเชียลมีเดีย (อาทิ Facebook และ Tiktok) เพื่อตอบสนองพฤติกรรมผู้บริโภคที่มีความคุ้นเคยกับการใช้จ่ายผ่านช่องทางออนไลน์มากขึ้น ทำให้ยอดขายของร้านค้าปลีกสมัยใหม่เติบโต 4.0% YoY (ตารางที่ 3)

ปี 2566 วิจัยกรุงศรีประเมินยอดขายของร้านค้าปลีกสมัยใหม่จะเติบโตในอัตรา 4.5-5.0% จากปี 2565 โดยมีปัจจัยหนุน ดังนี้

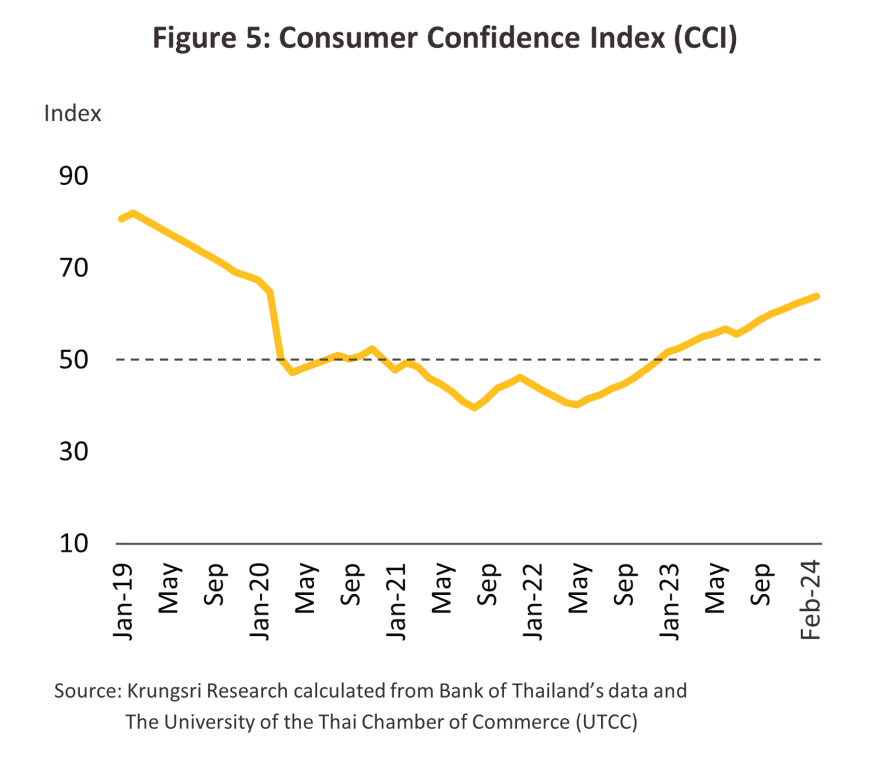

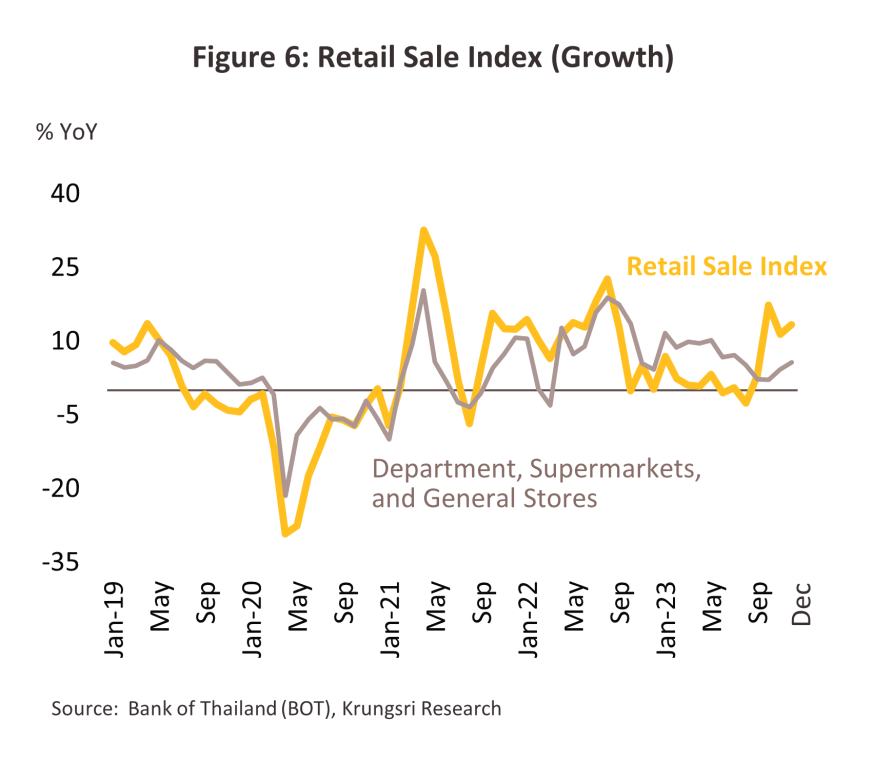

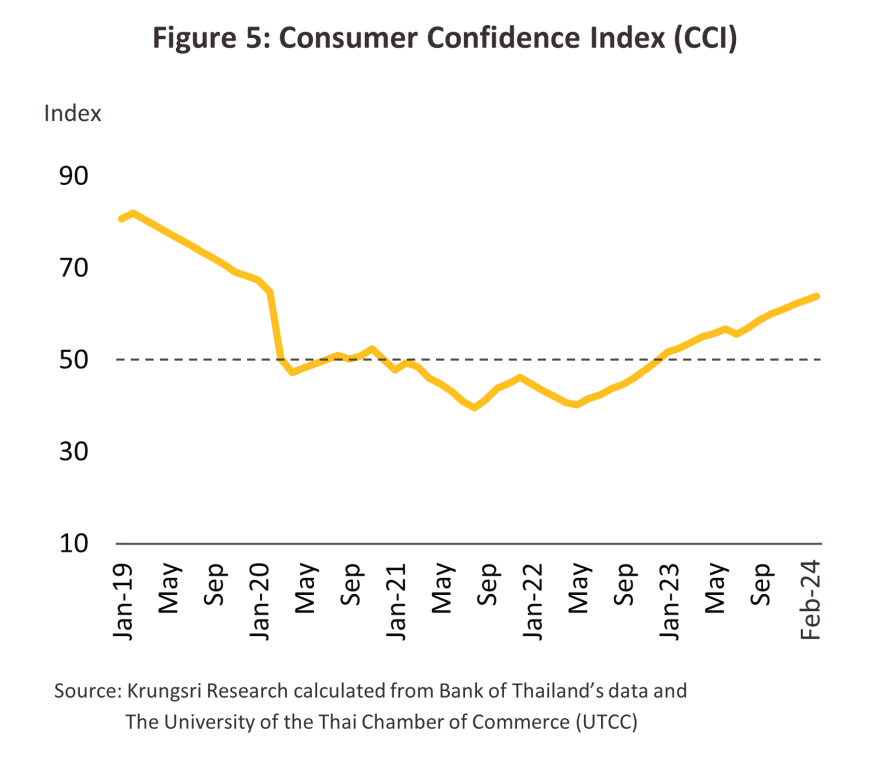

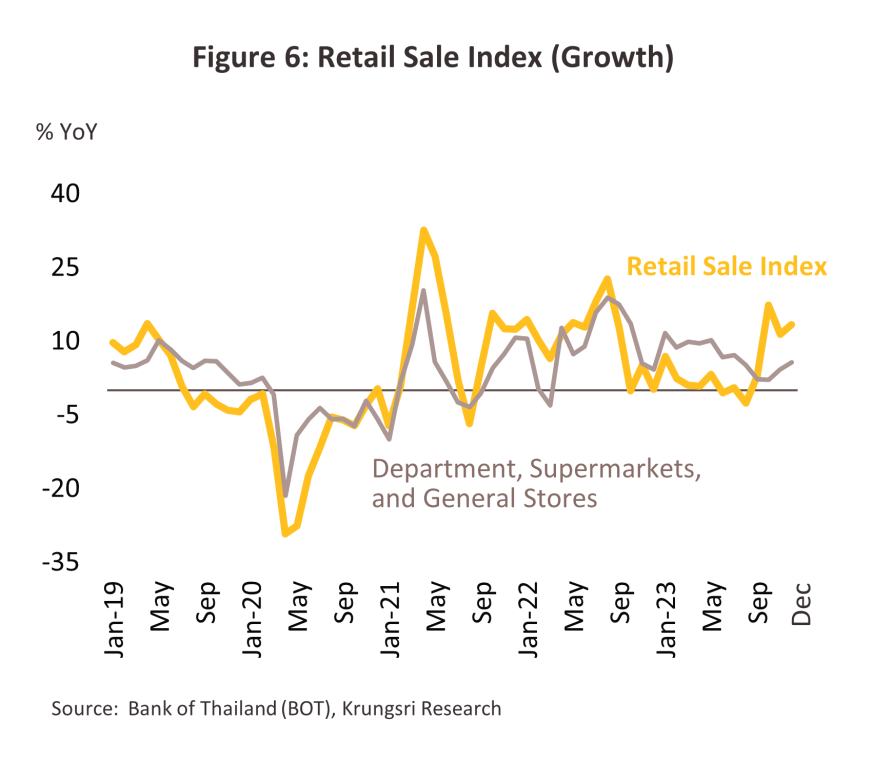

1) เศรษฐกิจไทยทยอยฟื้นตัวอย่างค่อยเป็นค่อยไป โดยได้แรงหนุนจากการเติบโตของภาคการบริโภค (ขยายตัว 7.1% YoY) และภาคท่องเที่ยว (นักท่องเที่ยวไทยเดินทางในประเทศเพิ่มขึ้น 17.1% YoY ที่ 176.3 ล้านทริป และนักท่องเที่ยวต่างชาติมาไทย 28.2 ล้านคน มากกว่า 2 เท่าของปี 2565) ผลจากภาครัฐเร่งออกมาตรการกระตุ้น อาทิ ช้อปดีมีคืน (มกราคม-กุมภาพันธ์) เราเที่ยวด้วยกันเฟส 5 (มีนาคม-เมษายน) การยกเว้นตรวจลงตราเพื่อการท่องเที่ยว (Free-Visa) แก่นักท่องเที่ยวจีน คาซัคสถาน อินเดียและไต้หวัน และการผ่อนปรนเวลาเปิดปิดของสถานบริการโดยเฉพาะพื้นที่ท่องเที่ยวหลัก (เช่น กรุงเทพฯ ภูเก็ต และเชียงใหม่) ตลอดจนมาตรการลดค่าครองชีพ (อาทิ การปรับลดค่าไฟฟ้าและราคาน้ำมันอย่างต่อเนื่องตั้งแต่เดือนมกราคม) ส่งผลให้ดัชนีความเชื่อมั่นผู้บริโภคขยับขึ้นแตะระดับสูงสุดในรอบ 46 เดือนในเดือนธันวาคม (62.0) (ภาพที่ 5) ขณะที่ดัชนีค้าปลีกเพิ่มขึ้น 4.8% จากปี 2565 (ภาพที่ 6)

2) การเติบโตต่อเนื่องของธุรกิจ E-commerce โดยปี 2566 Statista คาดว่าคนไทยซื้อของออนไลน์คิดเป็นมูลค่าสูงเป็นประวัติการณ์ถึง 8 แสนล้านบาท ขณะที่ Euromonitor (March 2023) ประเมินว่ายอดขายออนไลน์ของกลุ่มสินค้าแฟชั่นจะเติบโต 19.8% จากปี 2565 รองลงมา ได้แก่ สินค้าสุขภาพและเครื่องสำอาง (+17.1% YoY) เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ (+9.5% YoY) และกลุ่มอาหาร (+7.1% YoY) ขณะที่สัดส่วนยอดขายสินค้าผ่านช่องทาง Omnichannel ของผู้ประกอบการรายใหญ่เพิ่มขึ้นต่อเนื่อง (อาทิ กลุ่ม CRC มีสัดส่วน 18.0% ของยอดขายทั้งหมด จาก 3.0% ปี 2562 และร้าน 7-Eleven อยู่ที่ 11.0% จาก 3.0% ปี 2563)

3) ผู้ประกอบการร้านค้าปลีกทยอยปรับปรุงร้านค้าหรือเปิดสาขาใหม่เพิ่มขึ้นต่อเนื่อง สอดรับการขยายตัวของชุมชนเมืองทั้งในกรุงเทพฯและต่างจังหวัด อาทิ การเปิดศูนย์การค้าเซ็นทรัลเวสต์วิลล์ (เดือนพฤศจิกายน 2566) เพื่อรองรับกำลังซื้อในทำเลกรุงเทพฯ ตะวันตก นนทบุรีและปทุมธานี นอกจากนี้ การพัฒนาเมกะโปรเจ็กต์โดยเฉพาะด้านโครงข่ายคมนาคม ทำให้ผู้ประกอบการร้านค้าปลีกเร่งขยายสาขาในทำเลใหม่ๆ เพื่อสร้างความได้เปรียบเหนือคู่แข่ง อาทิ การเปิดให้บริการรถไฟฟ้าสายสีเหลือง (เดือนกรกฎาคม 2566 เชื่อมกรุงเทพฯ-สมุทรปราการ) และสายสีชมพู (เดือนพฤศจิกายน 2566 เชื่อมกรุงเทพฯ-นนทบุรี) เพิ่มโอกาสการตลาดของร้านค้าปลีกในโซนที่รถไฟฟ้าวิ่งผ่าน หรือเป็นจุดเชื่อมต่อระบบขนส่งมวลชนอื่น (เช่น รถไฟฟ้าสายอื่น รถและเรือ) อาทิ ย่านลาดพร้าว บางกะปิ ศรีนครินทร์ และคู้บอน

4) ผู้ประกอบการปรับรูปแบบการตลาดเพื่อตอบสนองตรงตามความต้องการของผู้บริโภคมากขึ้น เช่น (1) กระแสการดูแลด้านสุขอนามัยที่เข้มข้นขึ้นหลังสถานการณ์ COVID-19 (2) การพัฒนารูปแบบร้านค้าสู่การเป็น Smart community center เพื่อตอบสนองความต้องการของคนในพื้นที่ (เช่น โลตัส เปิดตัวร้านค้ารูปแบบดังกล่าว 5 สาขา) และ (3) การใช้เทคโนโลยีดิจิทัลทำให้เข้าถึงกลุ่มเป้าหมายได้ทั่วถึงยิ่งขึ้น ได้แก่ (i) การพัฒนา Digital platform omnichannel เช่น การเปิดร้านค้าออนไลน์ผ่าน Webstore การพัฒนา Mobile application การบริการสั่งสินค้าทางโทรศัพท์ (Call to order) การบริการจัดส่งสินค้าออนไลน์ (Quick commerce) และการร่วมมือกับธุรกิจแพลตฟอร์มออนไลน์ (Online marketplace) อื่น เช่น Lazada, Shopee, Amazon, Ebay และ Facebook marketplace ตลอดจนสื่อสังคมออนไลน์ (Social commerce) เช่น Facebook, Line และ e-Ordering เป็นต้น (ii) การนำระบบอัตโนมัติ (Automation) มาใช้แทนพนักงาน เช่น ร้านค้าแบบไร้แคชเชียร์ที่ลูกค้าต้องชำระค่าสินค้าด้วยตนเอง และร้านค้าอัจฉริยะซึ่งเป็นร้านค้าไร้พนักงานเต็มรูปแบบ (iii) การทำตลาดแบบ Online to Offline (O2O) เช่น การให้บริการ Personal shopper (บริการส่วนตัวในการเลือกซื้อสินค้า) Call & Shop และ Chat & Shop (iv) การขายสินค้าแบบ Live commerce หรือการไลฟ์ขายของออนไลน์บนแพลตฟอร์มต่างๆ โดยเฉพาะโซเชียลมีเดียซึ่งกำลังได้รับความนิยมมาก และเป็นหนึ่งในช่องทางหลักของการขายสินค้าออนไลน์ในปัจจุบัน

อย่างไรก็ตาม ธุรกิจร้านค้าปลีกสมัยใหม่ยังอยู่ภายใต้ปัจจัยกดดัน จาก (1) กำลังซื้อของผู้บริโภคบางกลุ่มมีความเปราะบาง ผลจากเศรษฐกิจไทยฟื้นตัวช้าและถูกฉุดรั้งจากภาคส่งออกที่หดตัว -1.7% YoY ขณะที่รายได้ภาคเกษตรหดตัว -2.5% YoY (2) ภาระหนี้ครัวเรือนทรงตัวสูงที่ระดับ 91.3% ต่อ GDP (ณ ไตรมาส 4/2566) ท่ามกลางทิศทางอัตราดอกเบี้ยขาขึ้น เพิ่มภาระหนี้เงินกู้ ปัจจัยข้างต้นทำให้ผู้บริโภคมีการใช้จ่ายอย่างระมัดระวังมากขึ้นและเน้นเฉพาะสินค้าจำเป็น (ที่มา: ธนาคารแห่งประเทศไทย) และ (3) ผู้บริโภคบางกลุ่มเลื่อนการใช้จ่ายเพื่อร่วมโครงการ “Easy E-Receipt” ซึ่งจะมีผลบังคับใช้ในวันที่ 1 มกราคม 2567

สถานการณ์ธุรกิจค้าปลีกสมัยใหม่ในแต่ละประเภท สรุปได้ดังนี้

1) จำนวนสาขาของกลุ่มค้าปลีกเชนสโตร์เพิ่มขึ้นต่อเนื่อง อาทิ 7-Eleven ขยายสาขาปีละ 700 สาขา (ปี 2566 เพิ่มขึ้น 707 แห่ง รวมสาขาทั้งสิ้น 14,545 แห่ง) เน้นร้าน Stand alone ขนาดใหญ่ เพื่อเป็นจุดกระจายสินค้าจากบริการเดลิเวอรี่ Lotus’s go fresh เปิดเพิ่มปีละ 120-150 สาขา CJ More 250 สาขา และคู่แข่งต่าง Segment (เช่น Big C Mini เปิดปีละ 200-300 สาขา และ Tops Daily ปีละ 8-10 สาขา ขณะที่ฟู้ดแลนด์ขยายโมเดลธุรกิจสู่ร้านสะดวกซื้อหรือ Foodland Grocerant) เข้ามาชิงส่วนแบ่งตลาดในรูปแบบร้านค้าขนาดเล็กที่ขยายสาขาเข้าใกล้ชุมชนและหมู่บ้านมากขึ้น ทำให้เข้าถึงกำลังซื้อกลุ่มใหม่ นอกจากนี้ ยังมีคู่แข่งร้านค้าโชห่วยที่ปรับรูปแบบสู่ Low cost convenience store รองรับลูกค้าในชุมชนระดับตำบลและหมู่บ้าน เช่น ร้านถูกดีมีมาตรฐาน (กลุ่ม TD ตะวันแดง) คาดว่าจะมีสาขา 8,000 จาก 5,000 แห่งปี 2565 ร้านค้าโดนใจ (Big C) คาดจะมีสาขา 6,000 จาก 1,000 แห่งปี 2565 ร้านนี้ขายดี (Lotus’s) คาดจะมีสาขา 30,000 แห่งในปี 2570 และ Buddy mart (Makro) ตั้งเป้า 2,000 แห่งในปี 2566 จาก 300 แห่งปี 2565

2) ผู้ประกอบการปรับกลยุทธ์การตลาดโดยเพิ่มสินค้าที่ตอบสนองความต้องการในชีวิตประจำวัน อาทิ อาหารสด อาหารพร้อมทาน เครื่องดื่ม สินค้าสุขภาพ และสินค้า FMCG8/ (Fast-Moving Consumer Goods) ที่ต้องใช้ในชีวิตประจำวันหรือใช้แล้วหมดไป รวมถึงสินค้าแพ็คใหญ่และสินค้าของฝากสำหรับนักท่องเที่ยว บางสาขามีเคาน์เตอร์ปรุงสดเมนูตามสั่ง และมีการจัดสรรพื้นที่นั่งทานอาหารซึ่งเพิ่มโอกาสการขายสินค้า FMCG ที่เกี่ยวข้อง ตลอดจนการเพิ่มบริการต่างๆ ซึ่งอำนวยความสะดวกแก่ผู้บริโภค อาทิ รับชำระค่าสาธารณูปโภคและค่าบัตรเครดิต บริการ Delivery บริการฝากส่งพัสดุ เพิ่มจุดบริการตู้จำหน่ายสินค้าอัตโนมัติ (Vending machine) บริการชำระและจองตั๋ว และบางสาขามีการติดตั้งสถานีชาร์จประจุไฟฟ้าสำหรับรถยนต์ไฟฟ้าซึ่งมีผู้ใช้บริการเพิ่มขึ้นต่อเนื่อง

แนวโน้มอุตสาหกรรม

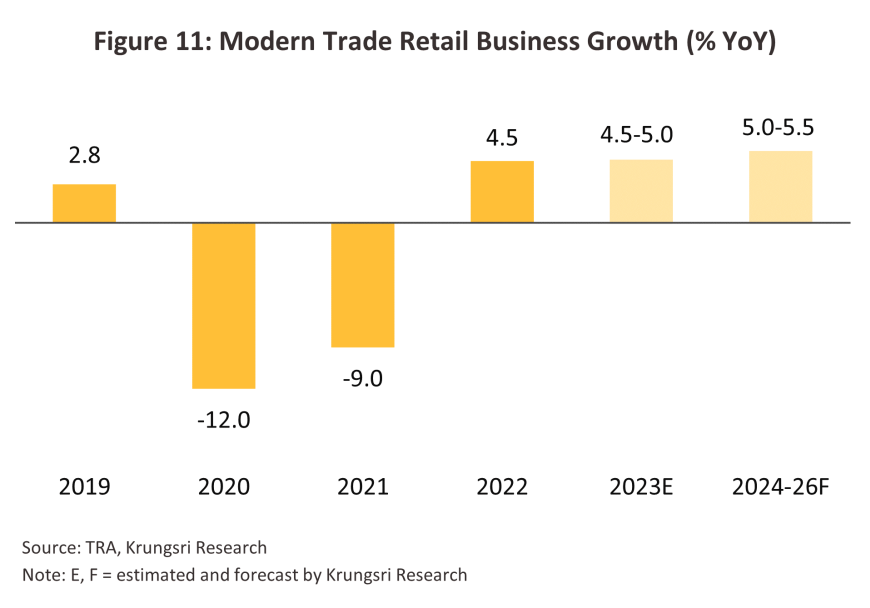

ปี 2567-2569 คาดว่ายอดขายร้านค้าปลีกสมัยใหม่จะเติบโตต่อเนื่องเฉลี่ยที่ 5.0-5.5% ต่อปี (ภาพที่ 11) จากปัจจัยหนุน ได้แก่

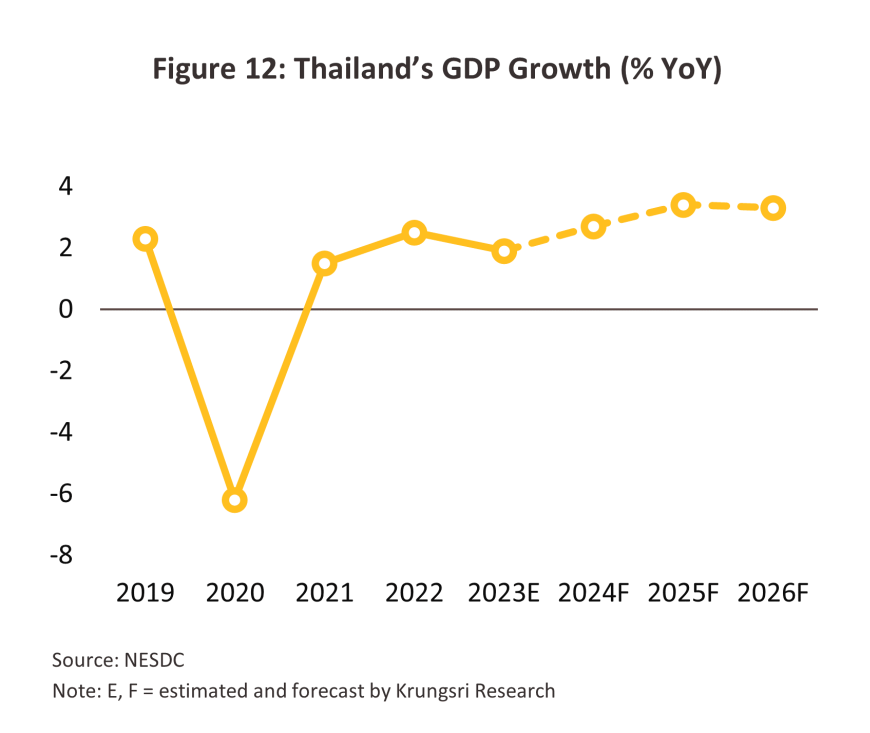

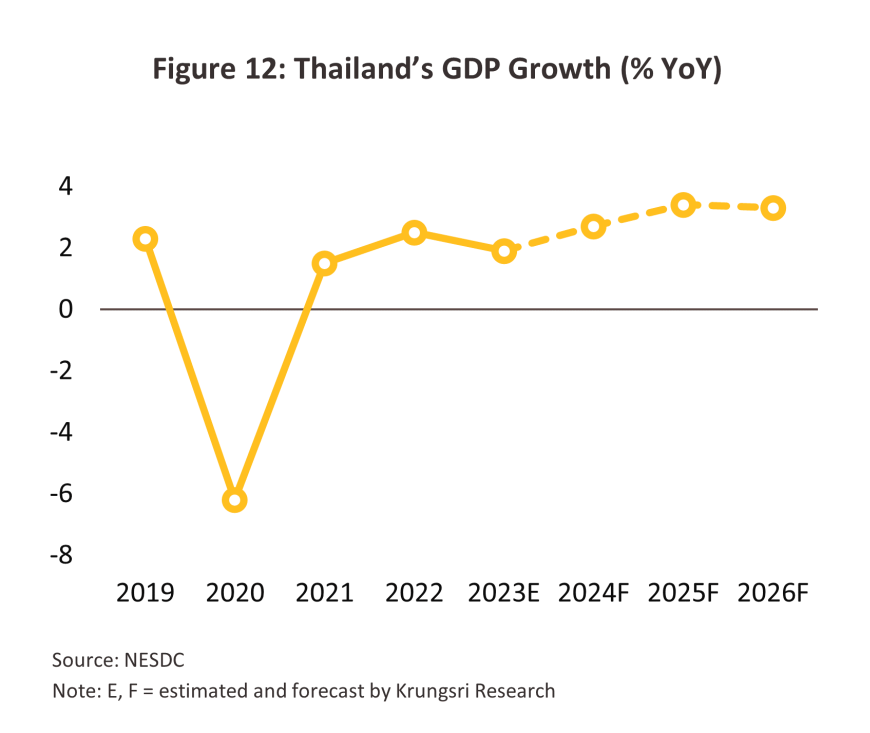

1) กำลังซื้อในประเทศมีแนวโน้มฟื้นตัวอย่างค่อยเป็นค่อยไป ตามการเติบโตของเศรษฐกิจไทยที่ระดับ 2.7-3.4% ต่อปี (ภาพที่ 12) โดยคาดว่าภาคท่องเที่ยวยังคงเป็นหนึ่งในปัจจัยขับเคลื่อนเศรษฐกิจ และช่วยกระตุ้นยอดขายของร้านค้าปลีกในพื้นที่ท่องเที่ยวเติบโตดีต่อเนื่อง ขณะที่มาตรการกระตุ้นการใช้จ่ายภาครัฐ อาทิ Easy E-Receipt (1 มกราคม-15 กุมภาพันธ์ 2567) จะกระตุ้นการบริโภคในระยะสั้นจากกลุ่มผู้มีกำลังซื้อสูง นอกจากนี้ การกลับมาทำงานและทำกิจกรรมนอกบ้านตามปกติ จะช่วยหนุนการเติบโตของยอดขายกลุ่มอาหารและเครื่องดื่ม สินค้าฟุ่มเฟือย สินค้าแฟชั่น และผลิตภัณฑ์ความงามปรับดีขึ้น ขณะที่กระแสการดูแลสุขภาพที่เข้มข้นขึ้นจะหนุนยอดขายสินค้าในหมวดที่เกี่ยวเนื่อง อาทิ อาหารเพื่อสุขภาพ ผักและผลไม้สด และกลุ่มสินค้ากีฬา

2) กำลังซื้อจากนักท่องเที่ยวต่างชาติมีแนวโน้มเพิ่มขึ้นสู่ระดับ 43 ล้านคนภายในปี 2569 (ภาพที่ 13) ส่วนหนึ่งเป็นผลจากปัจจัยสนับสนุนต่อเนื่องของนโยบายภาครัฐ (อาทิ มาตรการยกเว้นวีซ่าสำหรับชาวจีน คาซัคสถาน ไต้หวันและอินเดีย และการขยายวันพำนักแก่นักท่องเที่ยวรัสเซีย) โดยเฉพาะการกลับมาของนักท่องเที่ยวจีน (2 เดือนแรกของปี 2567 เข้ามาไทยแล้ว 1.2 ล้านคน จากนักท่องเที่ยวต่างชาติทั้งหมด 6.4 ล้านคน) จะส่งผลดีต่อภาคค้าปลีก เนื่องจากเป็นกลุ่มที่มีการใช้จ่ายหมวดช้อปปิ้งสูงมากกว่า 1 ใน 3 ของค่าใช้จ่ายหมวดช้อปปิ้งทั้งหมดของนักท่องเที่ยวต่างชาติ (ข้อมูลปี 2562)

3) การเติบโตต่อเนื่องของธุรกิจการค้าออนไลน์ โดย Euromonitor คาดว่ามูลค่าค้าปลีก E-commerce ของไทยจะเพิ่มขึ้นเป็น 9.1 แสนล้านบาทในปี 2569 จาก 4.2 แสนล้านบาทปี 2565 ขณะที่ผู้ประกอบการร้านค้าปลีกมีแนวโน้มจะพัฒนากลยุทธ์ Omnichannel ซึ่งใช้เทคโนโลยีดิจิทัล เช่น AI และ Big data เข้ามาช่วยสร้างการเติบโตของยอดขายออนไลน์อย่างต่อเนื่อง รวมถึงการเป็นพันธมิตรกับคู่ค้าทางธุรกิจ อาทิ ผู้ให้บริการด้านการชำระเงิน เพื่อหนุนกลยุทธ์การซื้อสินค้าแบบ Buy Now Pay Later9/ ซึ่งได้รับความนิยมมากขึ้นเป็นลำดับ

4) ความคืบหน้าของการพัฒนาโครงการเมกะโปรเจ็กต์ภาครัฐ เช่น โครงการรถไฟฟ้าสายต่างๆ ช่วยกระจายความเจริญสู่พื้นที่รอบนอกกรุงเทพฯ จะเพิ่มโอกาสทางการตลาดแก่ร้านค้าปลีกจากกำลังซื้อใหม่ในทำเลแนวรถไฟฟ้าโดยรอบ อาทิ รถไฟฟ้าสายสีชมพูทำเลสถานีคู้บอน มีโครงการพัฒนาศูนย์การค้า “อิออน มอลล์” (คาดเริ่มก่อสร้างปี 2567) ผลจากบริเวณโดยรอบมีโครงการคอนโดมีเนียมเกิดขึ้นจำนวนมาก ขณะที่รถไฟความเร็วสูงและรถไฟทางคู่สายต่างๆ รวมถึงเขตพัฒนาเศรษฐกิจพิเศษจะดึงดูดให้ร้านค้าปลีกขยายสาขาต่อเนื่องเพื่อรองรับการเติบโตของชุมชน

5) (ร่าง) ผังเมืองรวมกรุงเทพมหานครฉบับใหม่ (ปรับปรุงครั้งที่ 4 คาดจะประกาศใช้ปี 2568) จะปรับการใช้ประโยชน์จากที่ดินโดยเฉพาะในเส้นทางที่มีรถไฟฟ้าสายใหม่เกิดขึ้น อาทิ บริเวณสถานีปลายทาง (มีนบุรี) ของรถไฟฟ้าสายสีส้ม (ตะวันออก) ถูกกำหนดให้เป็นเมืองใหม่ เพิ่มการใช้ประโยชน์ที่ดินเป็นย่านพาณิชยกรรมรองรับชุมชนชานเมือง ทำให้ในอนาคตย่านดังกล่าวจะมีทั้งอาคารสำนักงาน ห้างสรรพสินค้า และการพัฒนาโครงการที่อยู่อาศัยเพิ่มขึ้น ช่วยเพิ่มโอกาสทางการตลาดแก่ร้านค้าปลีกจากฐานลูกค้าที่จะมีจำนวนมากขึ้น

6) การเติบโตของเศรษฐกิจประเทศเพื่อนบ้าน (IMF คาดเศรษฐกิจประเทศ CLMV จะเติบโตในช่วง 2.6-6.5% ต่อปี) จะเพิ่มโอกาสทางธุรกิจแก่ผู้ประกอบการค้าปลีกในจังหวัดชายแดนและจังหวัดหลักในภูมิภาค

7) ผู้ประกอบการร้านค้าปลีกมีแนวโน้มขยายสาขาต่อเนื่อง ทั้งในกรุงเทพฯ และต่างจังหวัด รวมถึงเมืองรอง เพื่อรองรับการท่องเที่ยวที่ฟื้นตัวและสร้างความได้เปรียบในการแข่งขัน โดยจะมีการพัฒนารูปแบบธุรกิจที่เหมาะสมกับกลุ่มลูกค้าในพื้นที่ หรือตอบสนองลูกค้าเฉพาะกลุ่มมากขึ้น นอกจากนี้ ปี 2567-2569 จะมี “Mega-Mixed-use projects” หลายโครงการในหลายพื้นที่ทยอยเปิดให้บริการเฟสแรก (อาทิ One Bangkok, Bangkok Mall และ Dusit Central Park) และศูนย์การค้าขนาดใหญ่เปิดให้บริการในเมืองรอง (เช่น นครสวรรค์ นครปฐม นครพนม และหนองคาย) จะก่อให้เกิดย่านธุรกิจ/การค้า/ชุมชนแห่งใหม่ ซึ่งเอื้อต่อการขยายตัวของร้านค้าปลีกในพื้นที่ดังกล่าว นอกจากนี้ ยังมีแนวโน้มขยายสาขาในประเทศเพื่อนบ้านที่มีศักยภาพทั้งด้านเศรษฐกิจที่เติบโตดีและมีประชากรจำนวนมาก จะช่วยขยายฐานรายได้ในระยะยาวให้แก่ธุรกิจ อาทิ กลุ่ม Central มีแผนขยายการลงทุนธุรกิจค้าปลีกในเวียดนามวงเงิน 3 หมื่นล้านบาทช่วงปี 2565-2569 กลุ่ม TCC ตั้งเป้าเพิ่มยอดขายในต่างประเทศ (เช่น เวียดนาม กัมพูชาและสปป.ลาว) เป็น 20-40% ของยอดขายรวมภายใน 5-7 ปี จากปัจจุบัน (ปี 2566) มีสัดส่วนยอดขายจากต่างประเทศ 10% ของยอดขายรวม

อย่างไรก็ตาม การเติบโตด้านยอดขายของธุรกิจร้านค้าปลีกสมัยใหม่จะถูกจำกัดจาก (1) กำลังซื้อและการใช้จ่ายของผู้บริโภคในภาพรวมยังคงถูกกดดันจากค่าครองชีพและภาระหนี้ครัวเรือนสูงโดยเฉพาะกลุ่มครัวเรือนฐานราก และ (2) การเข้ามาแย่งส่วนแบ่งตลาดของผู้ประกอบการต่างชาติโดยเฉพาะจีน ซึ่งส่วนใหญ่เข้ามาตั้งร้านค้าในย่านมหาวิทยาลัยเพื่อรองรับความต้องการของนักศึกษาจีน อาทิ ย่านสวนหลวงสแควร์ (ร้านซุปเปอร์มาเก็ตหวังจงหวัง) ย่านมหาวิทยาลัยเกริก (มีทั้งมินิมาร์ท และร้านอาหารจีน) และย่านมหาวิทยาลัยธุรกิจบัณฑิต (ร้าน Shenzhen Sam Supermarket) รวมถึงสินค้าราคาถูกจากจีน (อาทิ เครื่องใช้ไฟฟ้า สินค้าแฟชั่น อาหาร และเครื่องสำอาง) ซึ่งทำตลาดในไทยผ่านการซื้อขายบนแพลตฟอร์มออนไลน์

ประเด็นท้าทายของธุรกิจในระยะต่อไป ได้แก่

1) การแข่งขันมีแนวโน้มรุนแรงขึ้น จากจำนวนร้านค้าปลีกที่เพิ่มขึ้นทั้งจากผู้ประกอบการเดิมและรายใหม่ (เช่น ร้านเทอร์เทิล: Turtle ซึ่งอยู่ใน Segment ของร้านสะดวกซื้อ ผู้ประกอบการขยายไลน์มาจากธุรกิจสื่อโฆษณานอกบ้าน รองรับผู้บริโภคที่ใช้บริการรถไฟฟ้า) รวมถึงกลุ่มธุรกิจค้าส่ง (จากการขยายไลน์ธุรกิจของผู้ประกอบการร้านค้าปลีก ได้แก่ Makro และ Go! Wholesale) จะเข้ามาแย่งส่วนแบ่งตลาดไปจำนวนหนึ่ง

2) คู่แข่งจากร้านค้าออนไลน์มีจำนวนเพิ่มขึ้นต่อเนื่อง จากระบบนิเวศของธุรกิจค้าปลีกที่เข้าสู่ออนไลน์อย่างเต็มรูปแบบ จึงมีคู่แข่งทั้งในประเทศ (รวมคู่แข่งในตลาด C2C10/) และต่างชาติบน E-marketplace (เช่น Lazada, Alibaba.com, Shopee, ebay และ amazon.com เป็นต้น) ผู้ประกอบการร้านค้าปลีกส่วนใหญ่จึงมีการพัฒนา “Super App” หรือ “Everyday APP” ที่ครอบคลุมบริการทุกอย่างเข้าไว้ด้วยกันเพื่ออำนวยความสะดวกแก่ผู้บริโภค ทำให้ผู้ประกอบการต้องมีการบริหารจัดการห่วงโซ่อุปทานของ E-commerce ให้มีความคล่องตัว ยืดหยุ่น และมีประสิทธิภาพ รวมถึงการเป็นพันธมิตรกับธุรกิจที่เกี่ยวเนื่อง เช่น ด้านขนส่ง เพื่อให้การส่งสินค้าเป็นไปอย่างราบรื่น

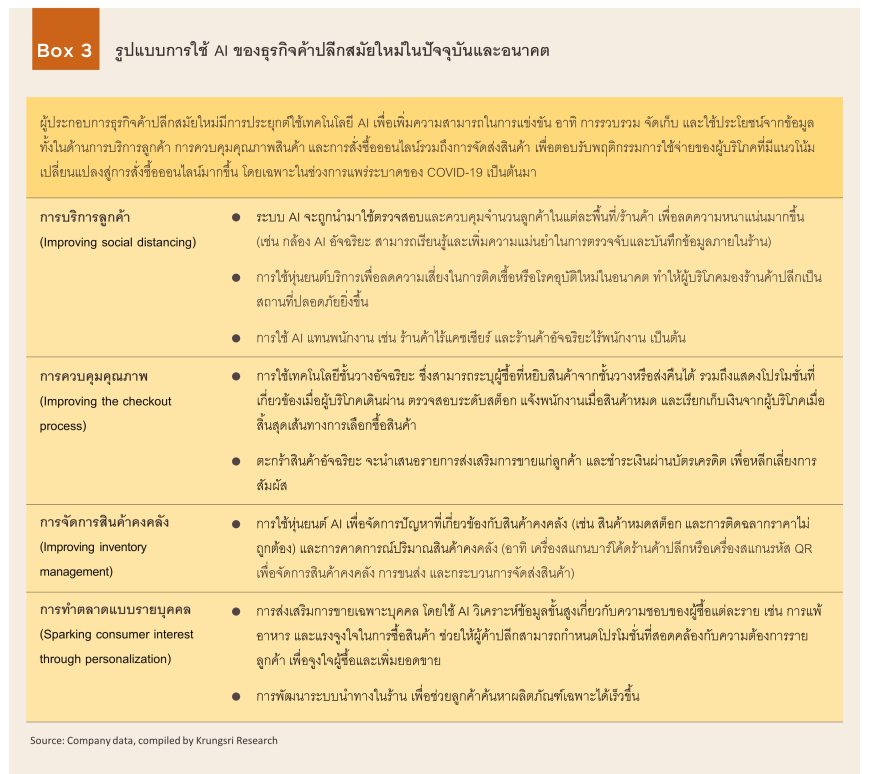

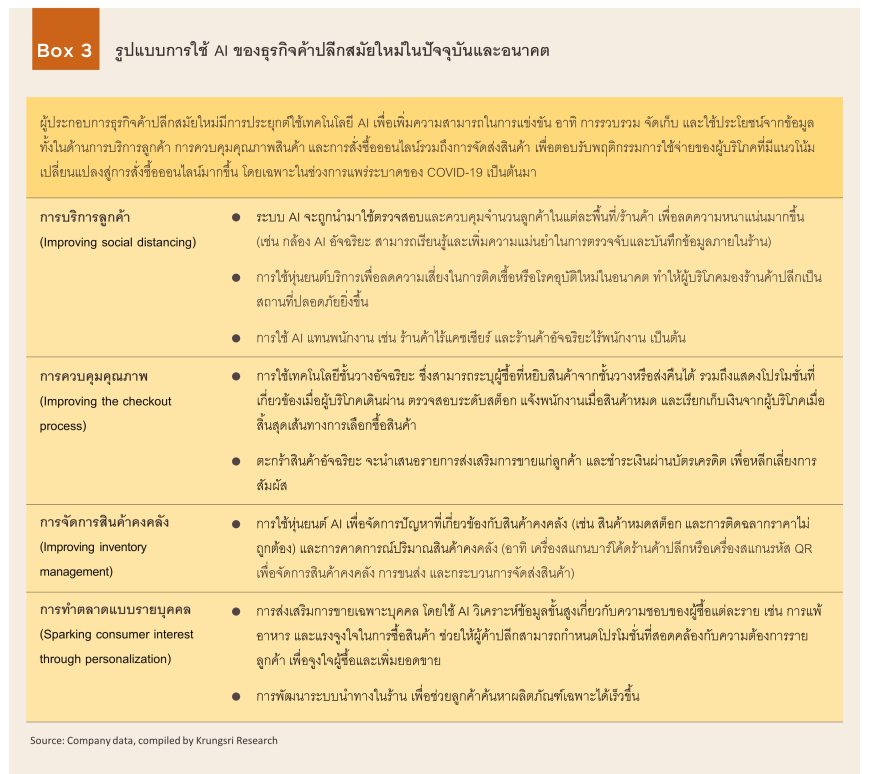

3) การเร่งผสมผสานเทคโนโลยีเพื่อเพิ่มความสามารถในการแข่งขัน เช่น การใช้ปัญญาประดิษฐ์ (AI) เพื่อประมวลความต้องการและพฤติกรรมการใช้จ่ายของลูกค้า และจัดการสินค้าคงคลังแบบอัจฉริยะ การใช้ระบบอัตโนมัติ (Automation) เช่น การให้ลูกค้าชำระเงินแบบบริการตนเอง และการใช้หุ่นยนต์มาช่วยในการดำเนินงาน การใช้ Augmented Reality (AR) และ Virtual Reality (VR) เพื่อสร้างประสบการณ์การซื้อสินค้าที่เสมือนจริงมากที่สุด การใช้ Technology cloud เพื่อลดค่าใช้จ่ายการบริหารจัดการโครงสร้างพื้นฐานด้านไอที และการใช้ Data science เพื่อวิเคราะห์ข้อมูลที่ซับซ้อน ช่วยในการเตรียมแผนงานสำหรับอนาคต

4) การปรับภูมิทัศน์ของธุรกิจร้านค้าปลีกสมัยใหม่สู่การเติบโตแบบยั่งยืน เพื่อลดผลกระทบด้านสิ่งแวดล้อม อาทิ การลดการปล่อยก๊าซเรือนกระจก การลดของเสีย และการใช้พลังงานทางเลือก ซึ่งสอดคล้องกับพฤติกรรมผู้บริโภคที่ให้ความสนใจมากขึ้นสำหรับผลิตภัณฑ์ที่เป็นมิตรกับสิ่งแวดล้อม ความสดใหม่ของสินค้า และใช้สารกันเสียน้อยหรือไม่ใช้เลย

วิจัยกรุงศรีประเมินโอกาสการเติบโตของธุรกิจร้านค้าปลีกสมัยใหม่ ดังนี้

การขยายสาขาของผู้ประกอบการจะมีโมเดลที่หลากหลาย อาทิ

1) การเปิดร้านค้าโมเดลขนาดเล็กลงหรือใหญ่ขึ้นจากโมเดลปกติ เพื่อเพิ่มความคล่องตัวในการหาทำเล และทำให้ลูกค้าเข้าถึงได้ง่าย

2) การเปิดร้านค้ารูปแบบใหม่ อาทิ Lifestyle shopping mall ที่มีขนาดไม่ใหญ่มากในอำเภอขนาดใหญ่หรือจังหวัดขนาดเล็ก หรือการเปิดร้านค้าปลีกไซส์เล็กใกล้บ้าน ตามพฤติกรรมผู้บริโภคที่ลดความถี่ในการซื้อสินค้าที่ร้านค้าปลีกขนาดใหญ่ และหันมาซื้อสินค้าจากร้านค้าใกล้บ้าน รวมถึงร้านค้าในรูปแบบ Hybrid wholesale

3) การขยายเครือข่ายผ่านร้านค้าปลีกดั้งเดิมในกรุงเทพฯ และต่างจังหวัด เพื่อเพิ่มอำนาจต่อรองกับซัพพลายเออร์ เพิ่มช่องทางกระจายสินค้าเฮ้าส์แบรนด์ในระดับตำบลและหมู่บ้าน และสร้างรายได้ในระยะยาว

4) การพัฒนาช่องทางการขายผ่านแพลตฟอร์มโชเชียลมีเดียหรือการขายออนไลน์ตรงสู่ผู้บริโภค (Direct to Consumer: D2C)11/ เพื่อให้สอดรับกับพฤติกรรมผู้บริโภคที่ต้องการความสะดวกสบาย โดยการจัดส่งสินค้าแบบ Quick commerce จะเป็นที่นิยมมากขึ้น เพื่อสนองการซื้อสินค้าแบบ On demand ซึ่งเป็นการซื้อแบบตะกร้าขนาดเล็ก และจัดส่งภายในเวลาไม่เกินครึ่งชั่วโมง

5) การประยุกต์ใช้เทคโนโลยีเพื่อทำตลาดแบบเฉพาะเจาะจงมากขึ้น อาทิ ใช้ AI ช่วยออกแบบส่วนลดและสิทธิพิเศษที่เหมาะสมกับความต้องการและพฤติกรรมการใช้จ่ายของลูกค้าแต่ละราย (Personalization) หรือการใช้ Big data มาวางแผนการตลาดบนพื้นฐานข้อมูลของลูกค้า

1/ ผู้ประกอบการร้านค้าปลีกสมัยใหม่รายใหญ่สามารถใช้กลยุทธ์ขายสินค้าได้ในราคาต่ำกว่าร้านค้าปลีกดั้งเดิม เนื่องจากมีอำนาจกำหนดเงื่อนไขและเรียกเก็บค่าใช้จ่ายจากผู้ผลิตหรือตัวแทนจำหน่ายที่ต้องการวางสินค้าจำหน่ายในร้านค้า อาทิ (1) ค่าแรกเข้าเมื่อวางสินค้าครั้งแรก (2) ค่าสนับสนุนกิจกรรมการตลาดและบริการ อาทิ ค่าเช่าที่วางของ ค่าหิ้งวาง ค่าติดป้าย ค่าธรรมเนียมพิเศษจากยอดขายรายเดือนกรณีขายได้ตามเป้า ค่าจัดส่งและกระจายสินค้าจากศูนย์กระจายสินค้าไปสาขาของห้าง (3) ค่าใช้จ่ายการส่งเสริมการขายที่พบในแผ่นพับ ใบปลิว ฯลฯ รวมทั้งขอสินค้าแถมและส่วนลดเพิ่มตามโอกาส เช่น ครบรอบปี เปิดสาขาใหม่ ปรับโฉมกิจการ เทศกาล (4) เครดิตชำระค่าสินค้า 90-120 วัน และ (5) มีสัญญาบอกเลิกธุรกิจฝ่ายเดียว

2/ พรบ.คนต่างด้าว พ.ศ.2542 ระบุว่าคนต่างด้าวสามารถประกอบธุรกิจค้าปลีกค้าส่ง (ซึ่งถือเป็นอาชีพสงวนในบัญชีแนบท้าย 3) ได้หากลงทุนตั้งแต่ 100 ล้านบาทขึ้นไป โดยต้องยื่นขอใบอนุญาตจากคณะกรรมการการประกอบธุรกิจของคนต่างด้าว

3/ คณะกรรมาธิการการพาณิชย์ การอุตสาหกรรม และการแรงงาน สภานิติบัญญัติแห่งชาติ จัดให้ร้านค้าส่งขนาดใหญ่บริการตนเอง (Cash & Carry) ได้แก่ Makro เป็นประเภทหนึ่งในธุรกิจค้าปลีกค้าส่ง แต่ในบทความฉบับนี้จะศึกษาเฉพาะธุรกิจค้าปลีก

4/ ศูนย์การค้า (Shopping center/Shopping mall) เป็นอาคารที่มีการขายสินค้าและบริการแบบขายปลีกอยู่ในพื้นที่เดียวกัน ผลิตภัณฑ์ที่ขายขึ้นกับผู้เช่าพื้นที่หรือทำเลที่ศูนย์การค้าได้จัดสรรไว้ให้ มีการทำสัญญาเพื่อเก็บค่าเช่าพื้นที่ตามระยะเวลาที่กำหนด

5/ ปี 2564 กลุ่มบริษัทเจริญโภคภัณฑ์ซื้อกิจการ Tesco Lotus และ Rebrand ร้านค้าทุก Format เป็น Lotus’s ยกเว้น Tesco Lotus Express เป็น Lotus’s go fresh

6/ O2O Marketing คือโมเดลธุรกิจแบบ Online to Offline เป็นการผสมผสานข้อดีของการขายออนไลน์และออฟไลน์ เพื่อยกระดับการให้บริการ เพิ่มยอดขายและฐานลูกค้า

7/ Omnichannel หมายถึง รูปแบบการตลาดและการขายที่เป็นออนไลน์ (เว็บไซต์, Social Media, E-commerce) และออฟไลน์ (หน้าร้านจริง) โดยข้อมูลของลูกค้าจากแต่ละช่องทางจะถูกรวมเก็บไว้ด้วยกันที่เดียวเพื่อให้ธุรกิจเห็นภาพรวมการซื้อ-ขาย เข้าใจลูกค้า สามารถอำนวยความสะดวกในการซื้อสินค้า/บริการและให้ความช่วยเหลือได้ครบวงจร

8/ FMCG คือ สินค้าอุปโภค-บริโภคที่ใช้ในชีวิตประจำวัน เช่น อาหาร เครื่องดื่ม และผลิตภัณฑ์สำหรับดูแลร่างกาย เป็นต้น

9/ ติดตามรายละเอียดเพิ่มเติมได้ที่บทวิเคราะห์เรื่อง ‘ซื้อก่อนจ่ายทีหลัง’ คลื่นลูกใหม่แห่งวงการสินเชื่อ

10/ C2C หรือ Consumer to Consumer คือ โมเดลธุรกิจ E-commerce ที่เปิดโอกาสให้ผู้บริโภคสามารถซื้อขายสินค้ากันได้โดยตรง

11/ D2C หรือ Direct to Consumer คือ ช่องทางการขายออนไลน์ตรงถึงผู้บริโภคผ่านเว็บไซต์หรือแอปพลิเคชัน โดยไม่ผ่านคนกลาง

การแข่งขันของธุรกิจร้านค้าปลีกสมัยใหม่ค่อนข้างรุนแรง ผลจากสินค้ามีความคล้ายคลึงกัน จำนวนสาขาที่มีมาก และต้องแข่งขันกับธุรกิจการค้าออนไลน์ที่เติบโตอย่างรวดเร็วจากการเข้าถึงสมาร์ทโฟนและอินเทอร์เน็ตได้สะดวก โดยเฉพาะในช่วงแพร่ระบาดของ COVID-19 สะท้อนจากยอดขายสินค้าออนไลน์ของไทยปี 2565 เพิ่มขึ้นมากกว่า 3 เท่าจากปี 2562 ก่อนการแพร่ระบาด (ภาพที่ 4) ขณะที่ปี 2566 สัดส่วนยอดขายสินค้าออนไลน์คิดเป็น 20.9% ของมูลค่าค้าปลีกทั้งหมด เทียบกับสัดส่วน 6.2% ปี 2562 หรือเติบโตเฉลี่ย 41.2% ต่อปี (ปี 2563-2566) โดยสินค้าที่นิยมซื้อผ่านออนไลน์มากที่สุด คือ สินค้าแฟชั่น (สัดส่วน 9.6% ของยอดขายปลีกออนไลน์ทั้งหมดในปี 2566) รองลงมา ได้แก่ เครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ (สัดส่วน 10.1%) สินค้าสุขภาพและเครื่องสำอาง (สัดส่วน 6.8%) และอาหาร (สัดส่วน 5.4%) (ที่มา: Euromonitor) นอกจากนี้ ยังพบว่าผู้บริโภคกลุ่มรายได้ระดับกลาง-บนมีความต้องการซื้อสินค้าผ่านแพลตฟอร์ม Omnichannel7/ มากขึ้น โดยเฉพาะกลุ่มแฟชั่น (ที่มา: เซ็นทรัลรีเทลคอร์ปอเรชั่น-CRC) ) สะท้อนจากยอดใช้จ่ายเฉลี่ยที่สูงกว่าลูกค้าที่ซื้อสินค้าผ่านช่องทางเดียว (Single channel customer) 4-5 เท่า และมีการซื้อสินค้าหลากหลายประเภทมากกว่า ทำให้ผู้ประกอบการมีแนวโน้มให้ความสำคัญกับการทำตลาดออนไลน์เพื่อเพิ่มสัดส่วนยอดขายกันมากขึ้น

.webp.aspx)