EXECUTIVE SUMMARY

ธุรกิจที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลปี 2567-2569 มีแนวโน้มเติบโตอย่างค่อยเป็นค่อยไป โดยมีปัจจัยหนุนจาก (1) กำลังซื้อผู้บริโภคมีแนวโน้มฟื้นตัวตามทิศทางเศรษฐกิจไทยที่จะเติบโตในระดับ 3-4% ต่อปี (2) โครงการลงทุนต่อเนื่องของภาครัฐโดยเฉพาะโครงสร้างพื้นฐานด้านการคมนาคม จะกระตุ้นอุปสงค์ที่อยู่อาศัยตามแนวรถไฟฟ้าและพื้นที่ที่รถไฟฟ้าเข้าถึง (3) การเติบโตต่อเนื่องของภาคท่องเที่ยว ช่วยกระตุ้นกำลังซื้อของชาวต่างชาติทั้งเพื่อลงทุนและเป็นบ้านหลังที่ 2 และ (4) การเข้ามาลงทุนหรือทำงานในไทยของชาวต่างชาติ (Expatriates) ทำให้มีความต้องการที่อยู่อาศัยเพิ่มขึ้น สำหรับปัจจัยท้าทายของธุรกิจ อาทิ ต้นทุนการเงินที่ปรับขึ้นตามทิศทางอัตราดอกเบี้ยในประเทศ และภาระหนี้ครัวเรือนที่ทรงตัวสูงต่อเนื่อง ส่งผลให้ผู้บริโภคมีความระมัดระวังการก่อหนี้ผูกพันในระยะยาว ขณะที่สถาบันการเงินเพิ่มความเข้มงวดในการขยายสินเชื่อ นอกจากนี้ อุปทานเหลือขายที่สะสมสูงในบางพื้นที่ ทำให้การกำหนดราคาขายตามต้นทุนที่เพิ่มขึ้นอาจทำได้จำกัด

มุมมองวิจัยกรุงศรี

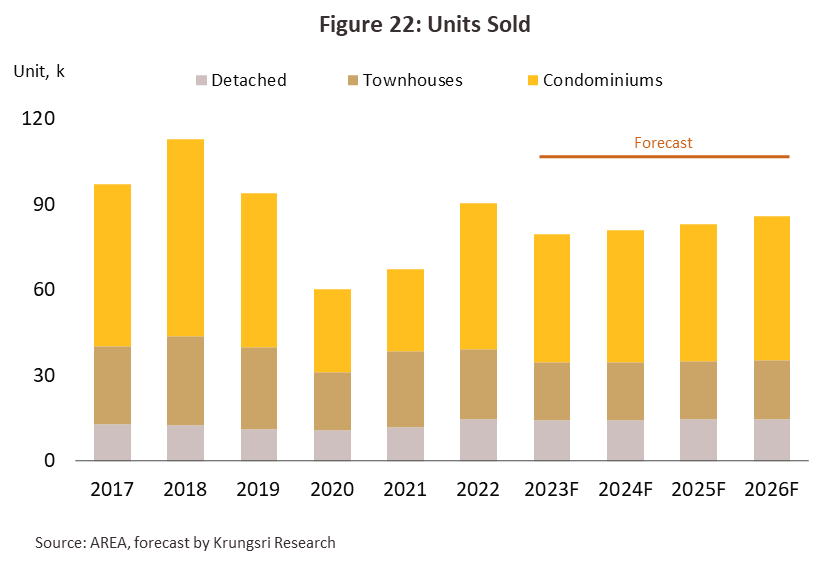

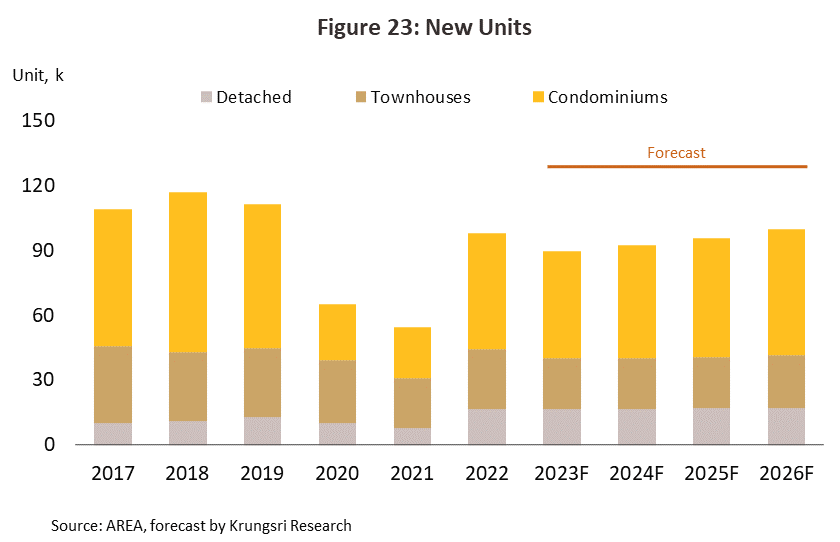

วิจัยกรุงศรีประเมินว่าปี 2567-2569 ยอดขายที่อยู่อาศัยจะทยอยฟื้นตัว อย่างค่อยเป็นค่อยไปที่ระดับ 2-3% ต่อปี หรือเฉลี่ยปีละ 8.3 หมื่นยูนิต ด้านยูนิตเปิดขายใหม่จะเพิ่มขึ้นในระดับ 3-4% ต่อปี หรือปีละ 9.6 หมื่นยูนิต ซึ่งยังคงต่ำกว่าระดับเฉลี่ย 1.1 แสนยูนิตในช่วงปี 2560-2562 ส่วนใหญ่จะเป็นโครงการจากผู้ประกอบการรายใหญ่ที่มีฐานเงินทุนแข็งแกร่งและเป็นโครงการที่มีจำนวนยูนิตไม่มาก โดยแนวโน้มที่อยู่อาศัยแต่ละประเภท มีดังนี้

-

ธุรกิจบ้านจัดสรร (ในกทม.และปริมณฑล): รายได้ของผู้ประกอบการรายใหญ่จะเติบโตต่อเนื่อง โดยเฉพาะผู้พัฒนาโครงการระดับบนเพื่อตอบสนองกลุ่ม Real demand ที่มีกำลังซื้อสูง รวมถึงมีความสามารถในการปรับตัวและหาพันธมิตร ทั้งยังมีความได้เปรียบด้านต้นทุนการเงินที่ต่ำกว่า เนื่องจากสามารถระดมทุนผ่านตลาดหลักทรัพย์ฯ และตลาดตราสารหนี้ ส่วนผู้ประกอบการรายกลาง-เล็กจะมีส่วนแบ่งตลาดลดลงและเผชิญการแข่งขันรุนแรง ท่ามกลางต้นทุนการก่อสร้างและต้นทุนการเงินที่ปรับสูงขึ้น ผู้ประกอบการที่ไม่มีพันธมิตร/ เครือข่ายจะแข่งขันได้ยาก บางรายอาจมีข้อจำกัดด้านเงินทุนและการเข้าถึงแหล่งเงินทุน จึงอาจมีความเสี่ยงด้านสภาพคล่อง

-

ธุรกิจอาคารชุดพักอาศัย (ในกทม.และปริมณฑล): อาคารชุดพักอาศัยเพื่อขายย่านใจกลางเมืองและแนวเส้นทางรถไฟฟ้าส่วนใหญ่จะเป็นการพัฒนาโดยผู้ประกอบการรายใหญ่ที่มีศักยภาพ ทั้งด้านการบริหารโครงการ การตลาดและแหล่งเงินทุนหมุนเวียน อย่างไรก็ตาม ธุรกิจยังถูกกดดันจากภาวะเศรษฐกิจที่ฟื้นตัวช้ากระทบการตัดสินใจซื้อของผู้บริโภคบางกลุ่ม ซึ่งรวมถึงกำลังซื้อชาวต่างชาติ ทำให้ผู้ประกอบการอาจมีต้นทุนส่งเสริมการตลาดเพิ่มขึ้นเพื่อกระตุ้นยอดขาย ท่ามกลางการแข่งขันที่มีแนวโน้มรุนแรงขึ้น จึงอาจกระทบต่อการทำกำไรของผู้ประกอบการอยู่บ้าง ด้านผู้ประกอบการรายกลางและเล็กจะขยายสู่โครงการคอนโดมิเนียมประเภท Low rise ที่มีความสูงไม่เกิน 8 ชั้น ในย่านชานเมือง ซึ่งมีศักยภาพเชิงทำเลต่ำกว่าในเมือง อีกทั้งยังไม่เป็นที่นิยมเท่าโครงการแนวราบ (บ้านเดี่ยวและทาวน์เฮ้าส์) ในทำเลเดียวกัน ผลประกอบการจึงมีแนวโน้มชะลอตัวและต้องใช้เวลาในการฟื้นตัว

ข้อมูลพื้นฐาน

ธุรกิจอสังหาริมทรัพย์มีความสำคัญต่อการขับเคลื่อนเศรษฐกิจไทย โดยเมื่อที่หากรวมธุรกิจที่เกี่ยวข้องในห่วงโซ่อุปทานแล้วจะมีมูลค่าตลาดคิดเป็นสัดส่วนกว่า 10%1/ ของผลิตภัณฑ์มวลรวมในประเทศ (GDP) ปี 2565 เนื่องจากกระตุ้นให้มีเม็ดเงินหมุนเวียนในระบบจำนวนมาก เกิดการจ้างงานและสร้างรายได้ ทั้งยังเชื่อมโยงกับภาคธุรกิจอื่น อาทิ ก่อสร้าง วัสดุก่อสร้าง เครื่องใช้ไฟฟ้า เฟอร์นิเจอร์/ การตกแต่ง และสถาบันการเงิน

อสังหาริมทรัพย์แบ่งออกเป็น 3 ประเภทหลัก ตามลักษณะการใช้ประโยชน์ ได้แก่ เพื่อการอยู่อาศัย เพื่อการพาณิชยกรรม และเพื่อการอุตสาหกรรม โดยอสังหาริมทรัพย์ประเภทที่อยู่อาศัยมีสัดส่วนมากที่สุดคิดเป็น 2 ใน 3 ของมูลค่าตลาดอสังหาริมทรัพย์ไทย (ที่มา: World Bank) และตอบสนองอุปสงค์ในประเทศเป็นหลัก เนื่องจากกฎหมายไทยอนุญาตให้ต่างชาติเข้าซื้อและถือครองกรรมสิทธิ์ที่อยู่อาศัยได้เฉพาะอาคารชุด โดยสัดส่วนถือครองต้องไม่เกิน 49% ของพื้นที่ขายทั้งหมดของอาคารชุดนั้น สำหรับที่อยู่อาศัยประเภทบ้านเดี่ยวและทาวน์เฮ้าส์ ชาวต่างชาติสามารถถือครองได้ภายใต้เงื่อนไขและข้อจำกัดที่เข้มงวดมากกว่า

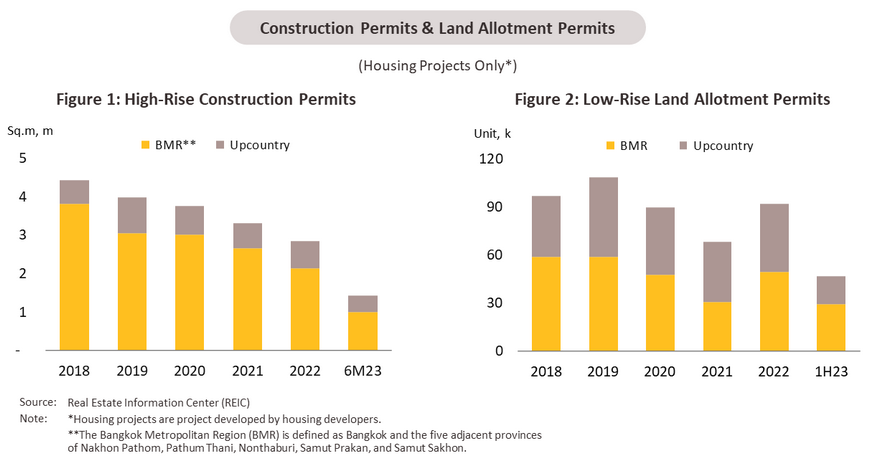

ที่ผ่านมา (ช่วงปี 2561-2565) ความต้องการที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลจะสูงกว่าเขตภูมิภาค สะท้อนจากการขออนุญาตก่อสร้างที่อยู่อาศัยแนวสูง มีสัดส่วนเฉลี่ยที่ 80:20 และแนวราบเฉลี่ยที่ 53:47 (ภาพที่ 1 และ 2) เนื่องจากกรุงเทพฯ และปริมณฑลมีความต้องการที่อยู่อาศัยที่หลากหลายทั้งตลาดซื้อ-ขาย รวมไปถึงตลาดเช่า รวมถึงผู้ซื้อที่มีทั้งชาวไทยและต่างชาติ จากการเป็นศูนย์รวมของแหล่งงาน สถานศึกษา และย่านธุรกิจที่สำคัญ ทำให้มีความเป็นชุมชนเมืองสูง (Urbanization) จึงเป็นที่นิยมของผู้ซื้อทั้งบ้านแนวราบและคอนโดมิเนียม ผู้ประกอบการจึงให้ความสำคัญกับตลาดในกรุงเทพฯ และปริมณฑลเป็นหลัก

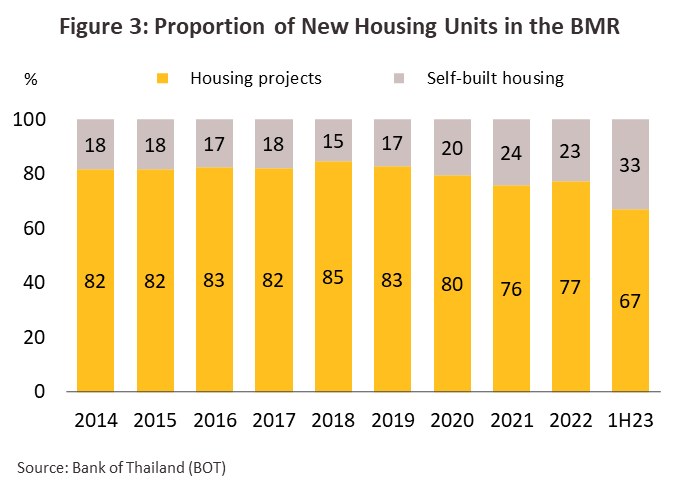

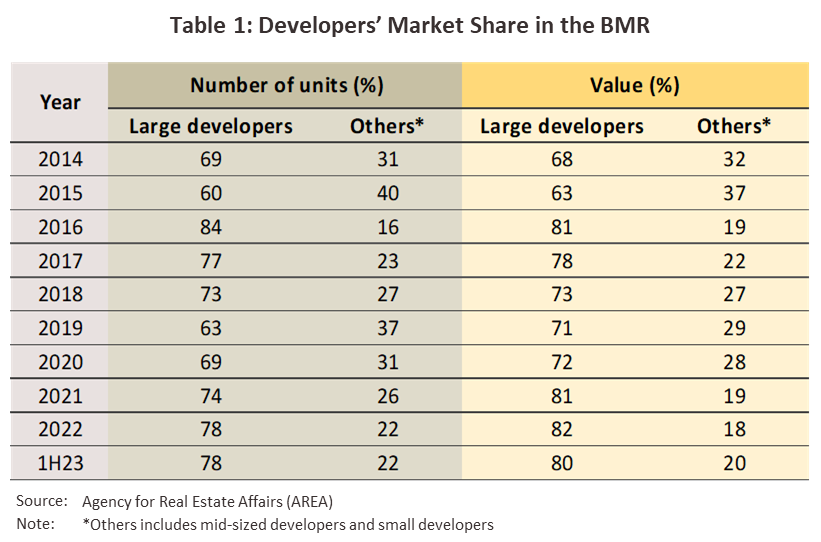

ตลาดที่อยู่อาศัย แบ่งออกเป็น ที่อยู่อาศัยประเภทปลูกสร้างเอง (Self-built housing) และที่อยู่อาศัยซึ่งถูกพัฒนาโดยผู้ประกอบการ (Housing project) (ภาพที่ 3) โดยที่อยู่อาศัยใหม่ในกรุงเทพฯ และปริมณฑลประมาณ 80% เป็นโครงการที่พัฒนาโดยผู้ประกอบการ มูลค่าตลาดเฉลี่ยแต่ละปีอยู่ที่ประมาณ 4.5-5.0 แสนล้านบาท ผู้ประกอบการรายใหญ่ (ที่จดทะเบียนในตลาดหลักทรัพย์ฯ) และบริษัทในเครือครองส่วนแบ่งตลาด 70-80% ทั้งด้านจำนวนและมูลค่าโครงการ (ตารางที่ 1) เนื่องจากมีความสามารถในการบริหารต้นทุนได้ดีกว่าผู้ประกอบการรายกลาง-เล็ก เช่น มีการซื้อที่ดินสะสมไว้ต่อเนื่อง ทำให้ที่ดินรอการพัฒนา (Land bank) ในมือมีมาก และมีต้นทุนการพัฒนาโครงการต่ำกว่า อีกทั้งสามารถพัฒนาที่ดินได้พร้อมกันหลายโครงการทำให้เกิดการประหยัดต่อขนาด (Economies of scale) นอกจากนี้ ยังมีประสบการณ์ในการดำเนินธุรกิจทำให้ได้รับความเชื่อถือจากผู้ซื้อ

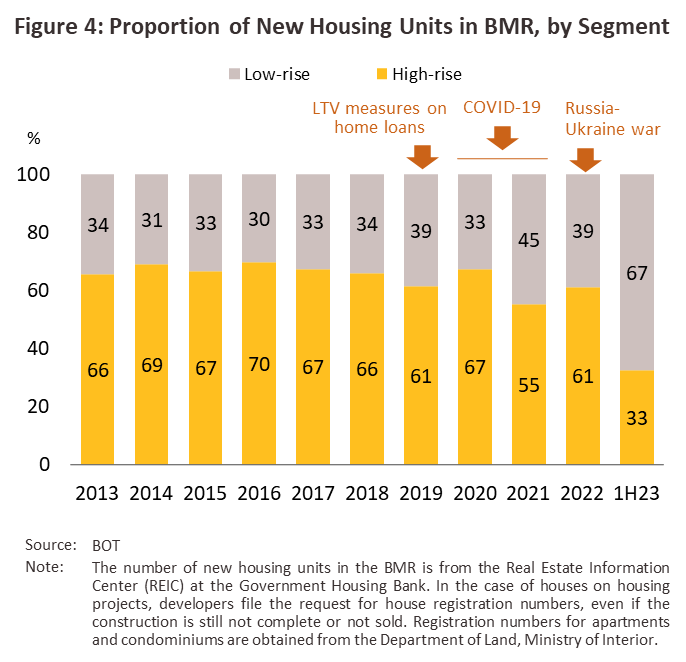

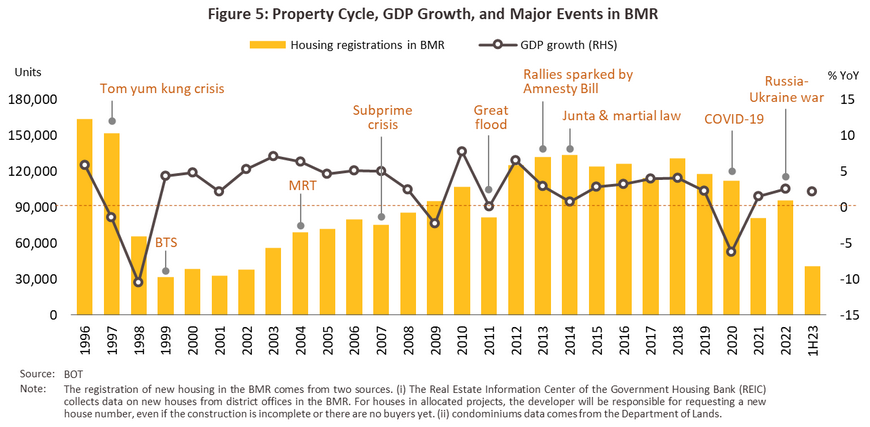

ช่วง 10 ปีที่ผ่านมา (ปี 2556-2565) จำนวนที่อยู่อาศัยใหม่ในกรุงเทพฯ และปริมณฑลประเภทโครงการแนวสูง (คอนโดมิเนียม) มีสัดส่วนสูงกว่าโครงการแนวราบ (บ้านเดี่ยวและทาวน์เฮ้าส์) มาโดยตลอด โดยครองส่วนแบ่งตลาดเฉลี่ย 60-70% ของจำนวนที่อยู่อาศัยจดทะเบียนเพิ่ม2/ทั้งหมด (ภาพที่ 4) เป็นผลจากราคาที่ดินในทำเลที่มีศักยภาพปรับขึ้นต่อเนื่องและมีพื้นที่เหลือน้อย ประกอบกับการขยายแนวเส้นทางรถไฟฟ้า (MRT และ BTS) ในกรุงเทพฯ และปริมณฑล ทำให้เกิดการพัฒนาพื้นที่ตามแนวเส้นทางรถไฟฟ้าตลอดเส้นทาง ส่งผลให้โครงการแนวสูงเป็นที่นิยมมากขึ้น อย่างไรก็ตาม การแพร่ระบาดของ COVID-19 ทำให้ผู้ซื้อปรับพฤติกรรมโดยเลือกซื้อบ้านแนวราบที่มีพื้นที่ใช้สอยเพื่อรองรับการใช้ชีวิตที่บ้านมากขึ้น ส่งผลให้ผู้ประกอบการหันมาพัฒนาโครงการแนวราบเพื่อสนองตอบพฤติกรรมผู้บริโภค โดยเน้นลูกค้ากลุ่มที่มีกำลังซื้อสูง และชะลอการเปิดตัวโครงการคอนโดมิเนียมโดยเฉพาะในช่วงปี 2563-2564 ที่มีการแพร่ระบาดของไวรัส COVID-19 รุนแรง คอนโดมิเนียมสร้างเสร็จจดทะเบียนใหม่จึงมีสัดส่วนต่ำกว่าบ้านแนวราบเป็นครั้งแรกในช่วงครึ่งแรกปี 2566

สถานการณ์ที่ผ่านมา

-

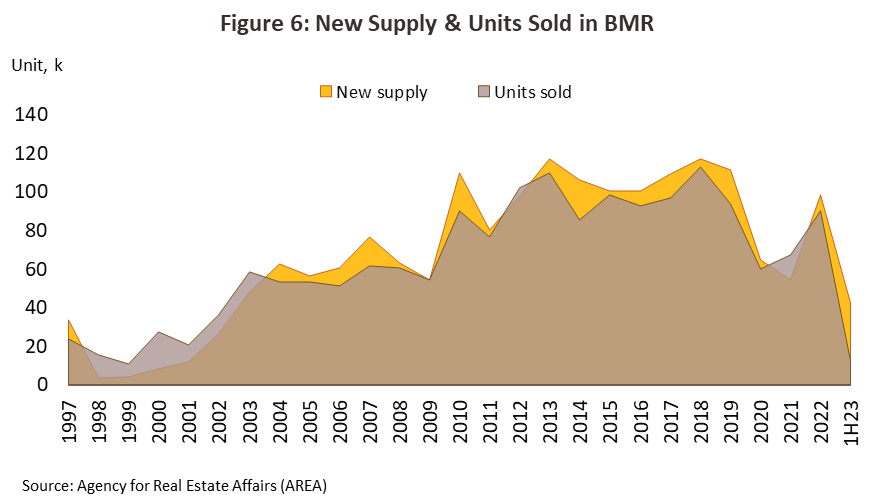

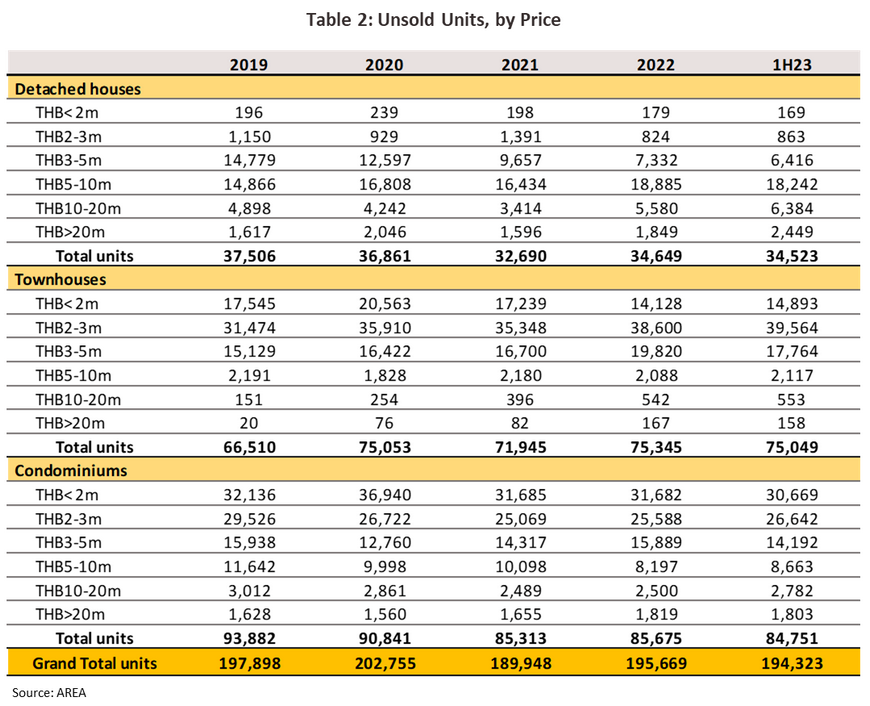

ตลาดที่อยู่อาศัยเผชิญภาวะซบเซาในช่วงวิกฤติ COVID-19 ปี 2563 และ 2564 ส่งผลให้ผู้ประกอบการชะลอการเปิดขายโครงการใหม่ ท่ามกลางอุปสงค์ที่ซบเซาทั้งจากผู้ซื้อในประเทศและต่างประเทศ อย่างไรก็ตาม แรงกระตุ้นจากมาตรการภาครัฐมีส่วนช่วยเร่งการตัดสินใจซื้อของผู้ซื้อบางกลุ่มที่ยังมีกำลังซื้อในเกณฑ์ดี อาทิ การลดค่าจดทะเบียนการโอนและจดจำนองสำหรับราคาบ้านไม่เกิน 3 ล้านบาท (1 กุมภาพันธ์ 2564- 30 มกราคม 2565) การลดอัตราจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างรอบปี 2564 ลง 90% และการผ่อนคลายมาตรการ LTV เป็นการชั่วคราว (20 ตุลาคม 2564 - 31 ธันวาคม 2565) หนุนยอดขายที่อยู่อาศัยเพิ่มขึ้น 11.8% ในปี 2564 ที่ระดับ 67,271 ยูนิต ซึ่งเป็นครั้งแรกในรอบ 8 ปีที่ยอดขายมีจำนวนสูงกว่ายูนิตเปิดขายใหม่ (ภาพที่ 6) ส่งผลให้ยูนิตเหลือขายสะสม (Cumulative unsold units) ณ สิ้นปี 2564 อยู่ที่ 189,948 ยูนิต ลดลง -6.3%จากปี 2563 (ตารางที่ 2)

-

ตลาดที่อยู่อาศัยทยอยฟื้นตัวขึ้นในปี 2565 ตามการฟื้นตัวอย่างค่อยเป็นค่อยไปของกำลังซื้อในประเทศ ซึ่งได้อานิสงส์จากการเติบโตของภาคส่งออกและภาคท่องเที่ยวหลังสถานการณ์ COVID-19 คลี่คลาย ประกอบกับภาครัฐเร่งออกมาตรการเพื่อกระตุ้นตลาดที่อยู่อาศัย อาทิ การลดค่าจดทะเบียนโอนและจดจำนองสำหรับบ้านราคาไม่เกิน 3 ล้านบาท (18 มกราคม- 31 มกราคม 2565) และการผ่อนคลายมาตรการ LTV เป็นการชั่วคราว3/ (20 ตุลาคม 2564 - 31 ธันวาคม 2565) ช่วยเร่งการตัดสินใจซื้อจากกลุ่มที่ต้องการซื้อเพื่ออยู่อาศัย (หรือกลุ่ม Real demand) โดยเฉพาะกลุ่มรายได้ระดับกลางบน-บนที่มีกำลังซื้อสูง ขณะที่การเปิดรับนักท่องเที่ยวต่างชาติเต็มรูปแบบในช่วงครึ่งหลังของปี ทำให้มีกำลังซื้อจากชาวต่างชาติเข้ามาในตลาดเพิ่มขึ้น รวมถึงความต้องการที่อยู่อาศัยเพื่อให้เช่าหรือลงทุนมีมากขึ้นโดยเฉพาะคอนโดมีเนียม ส่งผลให้ผู้พัฒนาโครงการเร่งเปิดโครงการใหม่ออกมาต่อเนื่อง อย่างไรก็ตาม อุปสงค์ที่อยู่อาศัยในภาพรวมยังถูกจำกัดจากกำลังซื้อที่ถูกลดทอนจากอัตราเงินเฟ้อที่เร่งขึ้นอย่างรวดเร็ว ผลักดันให้ราคาสินค้าและบริการปรับสูงขึ้นรวมถึงราคาบ้านโดยสถานการณ์ที่อยู่อาศัยปี 2565 สรุปได้ดังนี้

-

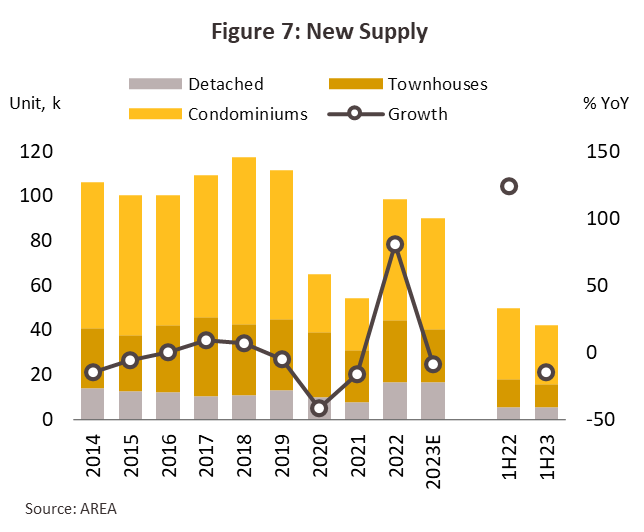

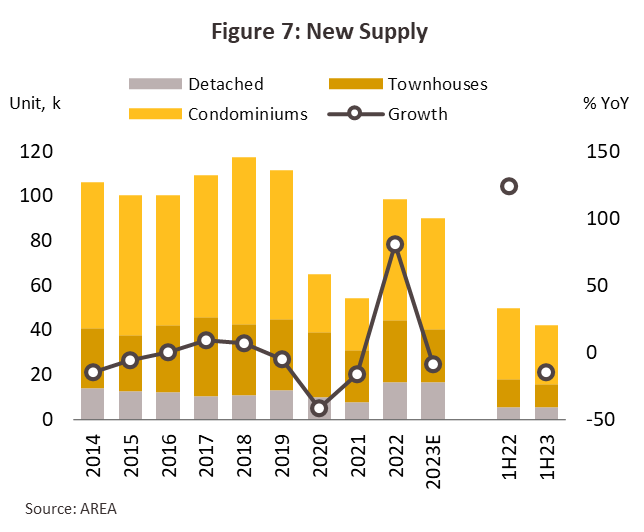

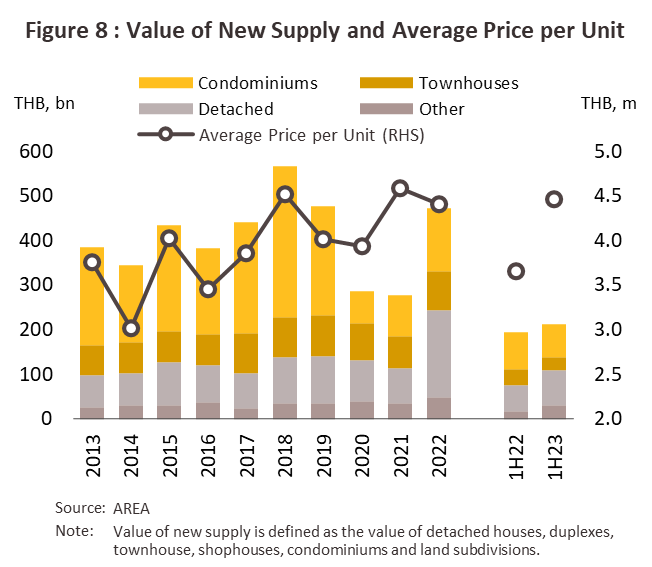

จำนวนยูนิตเปิดขายใหม่เพิ่มขึ้น 80.6% จากปี 2564 ที่ระดับ 98,341 ยูนิต (ภาพที่ 7) ขณะที่มูลค่าโครงการเพิ่มขึ้น 70.2% YoY อยู่ที่ 4.7 แสนล้านบาท (ภาพที่ 8) ผลจากผู้ประกอบการเร่งสร้างรายได้และสะสม Back log หลังเลื่อนการเปิดขายโครงการใหม่ในช่วง 2 ปีที่ผ่านมา และเพื่อรองรับการฟื้นตัวของอุปสงค์ที่มีแนวโน้มเพิ่มขึ้นหลัง COVID-19 ผ่อนคลายลง โดยยูนิตเปิดขายใหม่ 55% เป็นคอนโดมิเนียม รองลงมา คือ ทาวน์เฮ้าส์ (28%) และบ้านเดี่ยว (17%)

-

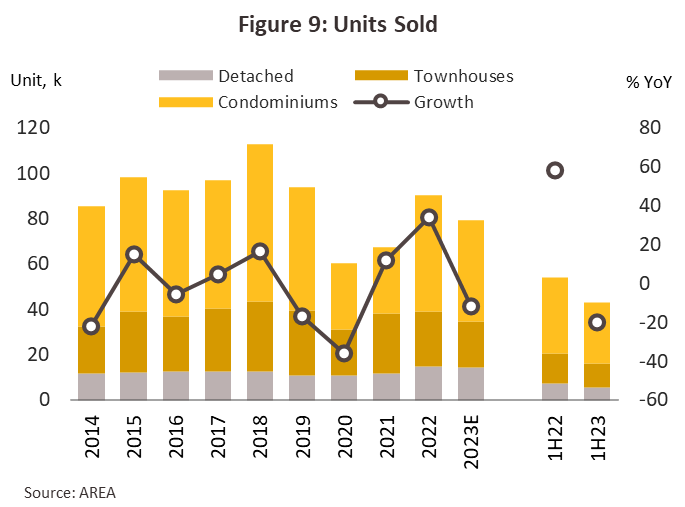

ยอดขายที่อยู่อาศัยเพิ่มขึ้น 34.2% จากปี 2564 ที่ระดับ 90,297 ยูนิต โดยอยู่ที่ 4.3 แสนล้านบาท (ภาพที่ 9) ประมาณ 60% เป็นยอดขายคอนโดมีเนียมซึ่งเพิ่มขึ้น 76.3% YoY ส่วนใหญ่อยู่ที่ระดับราคา 1-2 ล้านบาท ในทำเลรอบสถาบันการศึกษาหรือใกล้แหล่งงาน ขณะที่บ้านเดี่ยวเพิ่มขึ้น 23.0% YoY ด้านทาวเฮ้าส์หดตัว -7.0% YoY เนื่องจากลูกค้าหลักอยู่ในกลุ่มระดับกลาง-ล่างซึ่งได้รับผลกระทบจากปัญหาค่าครองชีพที่ปรับสูงขึ้น และการปรับขึ้นดอกเบี้ยเงินกู้ของธนาคารพาณิชย์ ทำให้ภาระการผ่อนชำระเพิ่มขึ้น

-

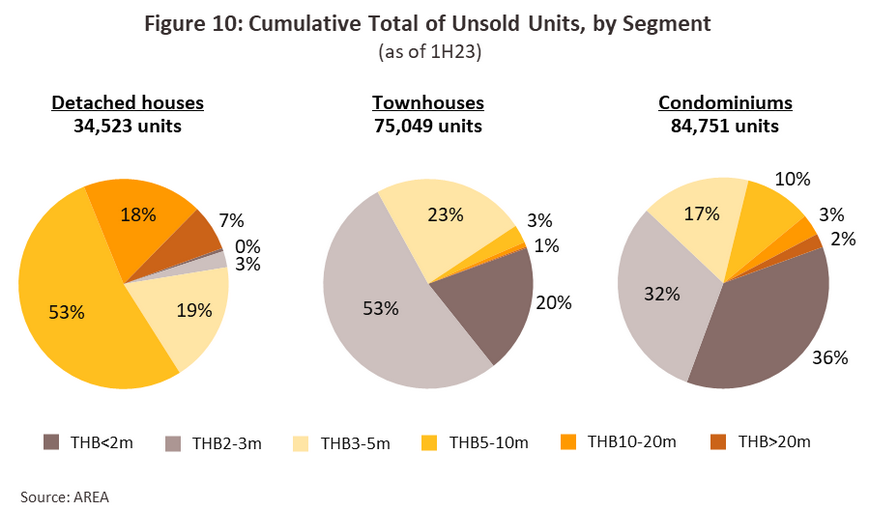

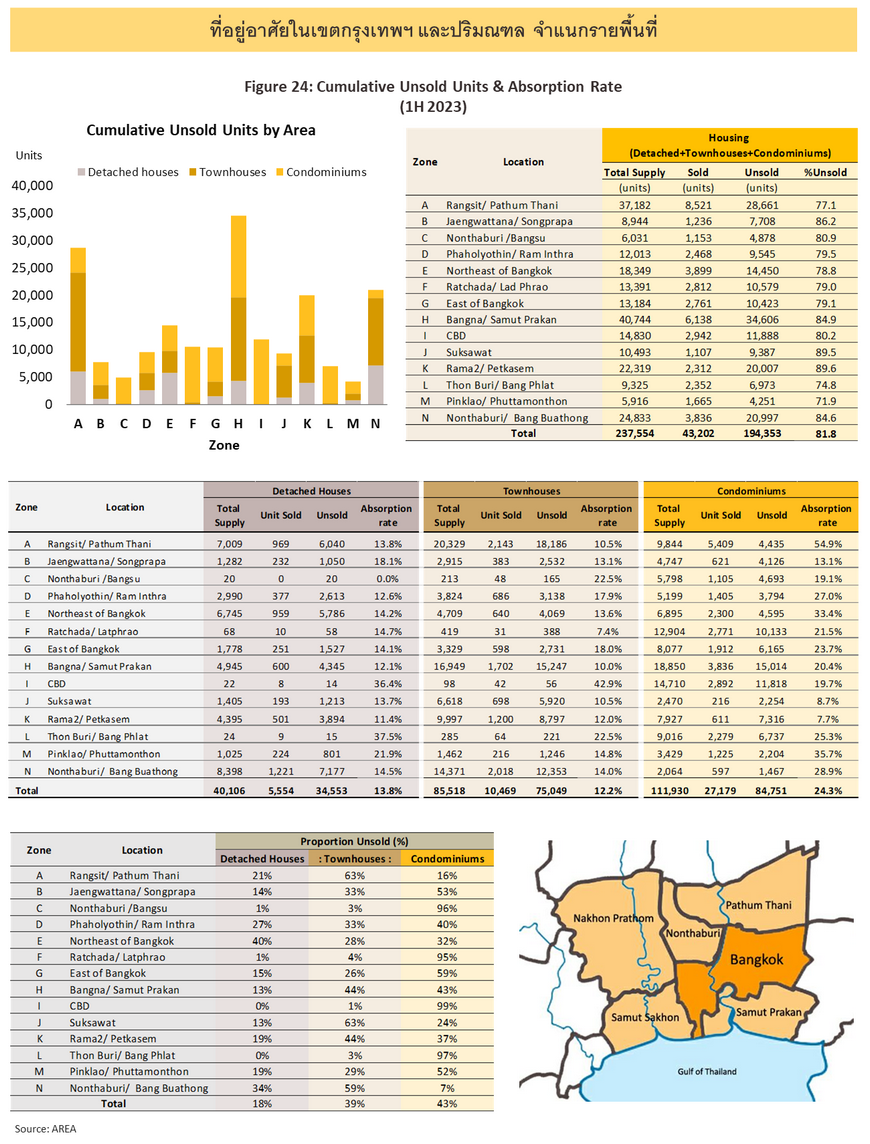

จำนวนยูนิตเหลือขายสะสม (Cumulative unsold units) เพิ่มขึ้น 4.2% จากปี 2564 อยู่ที่ 195,669 ยูนิต (ตารางที่ 2) ผลจากยูนิตเปิดขายใหม่ที่เพิ่มขึ้นมาก โดย 57% ของยูนิตเหลือขายทั้งหมดมีราคาต่ำกว่า 3 ล้านบาท ส่วนใหญ่เป็นทาวน์เฮาส์และคอนโดมิเนียม (ภาพที่ 10)

-

ช่วงครึ่งแรกของปี 2566 ตลาดที่อยู่อาศัยมีทิศทางซบเซาจากกำลังซื้อที่ฟื้นตัวไม่เต็มที่ โดยเฉพาะกลุ่มที่เกี่ยวข้องกับภาคส่งออก ซึ่งหดตัวต่อเนื่องมาตั้งแต่เดือนตุลาคมปี 2565 ผนวกกับการปรับขึ้นอัตราดอกเบี้ยเงินกู้ต่อเนื่องของธนาคารพาณิชย์ และหนี้ครัวเรือนที่ทรงตัวสูง 90.6%ของ GDP (ข้อมูลล่าสุด 2Q23) ทำให้ความสามารถในการซื้อที่อยู่อาศัยปรับลดลง ท่ามกลางราคาที่อยู่อาศัยทยอยปรับสูงขึ้นตามแรงกดดันด้านต้นทุน นอกจากนี้ อุปสงค์บางส่วนยังถูกดึงไปใช้แล้วในช่วงปลายปี 2565 ซึ่งมีการเร่งซื้อที่อยู่อาศัยเพื่อโอนกรรมสิทธิ์ก่อนมาตรการกระตุ้นของทางการจะสิ้นสุดลง (อาทิ มาตรการ LTV และมาตรการลดค่าธรรมเนียมโอนกรรมสิทธิ์ที่ 0.01% จากปกติ 2%) ด้านกำลังซื้อจากต่างประเทศถูกกดดันจากภาวะเศรษฐกิจโลกชะลอตัวโดยเฉพาะจีน ทำให้ความต้องการซื้อที่อยู่อาศัยชะลอลงโดยเฉพาะกลุ่มซื้อเพื่อลงทุนในตลาดคอนโดมิเนียม สะท้อนจากยูนิตเปิดขายใหม่ อยู่ที่ 42,326 ยูนิต ลดลง -14.7% YoY ส่วนหนึ่งเป็นผลจากมีการเปิดตัวโครงการค่อนข้างมากในช่วงเดียวกันปี 2565 (ภาพที่ 7) ขณะที่มูลค่าโครงการรวมเพิ่มขึ้น 10.3% YoY หรือ 2.1 แสนล้านบาทจากราคาเฉลี่ยต่อยูนิตที่ปรับสูงขึ้น (ภาพที่ 8) ด้านยอดขายที่อยู่อาศัย อยู่ที่ 43,129 ยูนิต ลดลง -19.9% YoY (ภาพที่ 9) ซึ่งประมาณ 60% เป็นยอดขายคอนโดมีเนียม สำหรับยูนิตเหลือขายสะสมอยู่ที่ 194,323 ยูนิต ลดลง -0.7% YoY โดย 58% เป็นทาวน์เฮาส์และคอนโดมิเนียมที่ราคาต่ำกว่า 3 ล้านบาท (ภาพที่ 10)

-

ช่วงครึ่งหลังปี 2566 วิจัยกรุงศรีประเมินว่าอุปสงค์ตลาดที่อยู่อาศัยจะปรับดีขึ้นเล็กน้อย นำโดยการฟื้นตัวของภาคท่องเที่ยวและธุรกิจเกี่ยวเนื่อง รวมถึงภาคส่งออกที่กลับมาขยายตัวครั้งแรกในรอบ 11 เดือนในเดือนสิงหาคม ที่อยู่อาศัยแนวราบจะได้แรงหนุนจากกลุ่มลูกค้าระดับกลางบน-บนที่มีกำลังซื้อสูง และความต้องการที่อยู่อาศัยนอกเมืองที่มีมากขึ้นตามการขยายตัวของรถไฟฟ้าทั้งสายใหม่และส่วนต่อขยาย เช่นเดียวกับที่อยู่อาศัยแนวสูงระดับกลาง-บนที่จะเติบโตได้ดี เนื่องจากลูกค้าหลักเป็นกลุ่มผู้มีรายได้สูงและลูกค้าต่างชาติซึ่งต้องการซื้อเพื่อเป็นที่พักสำรองจากปัญหาในประเทศ (อาทิ ปัญหาเศรษฐกิจ และสงคราม) โดยเฉพาะทำเลใกล้ห้างสรรพสินค้าและรถไฟฟ้าสะท้อนจากโครงการใหม่ที่เปิดตัวมากขึ้นในย่านศูนย์กลางธุรกิจ (Central Business District) อาทิ ดุสิต เรสซิเดนเซส, สโคป หลังสวน,รมย์ คอนแวนต์ ส่วนที่อยู่อาศัยแนวสูงระดับกลาง-ล่างยังคงฟื้นตัวได้ช้ากว่า ด้านผู้พัฒนาโครงการเร่งกระตุ้นยอดขายโดยปรับกลยุทธ์เพิ่มทางเลือกให้แก่ผู้ซื้อบางกลุ่ม อาทิ การให้บริการสินเชื่อเช่าซื้อ (ผู้ซื้อบ้านเข้าอยู่ได้ทันที และทยอยผ่อนชำระเงินกู้จนเงินต้นปรับลดสู่ระดับที่สามารถขอสินเชื่อจากสถาบันการเงินได้) และบริการสินเชื่ออัตราดอกเบี้ยต่ำเพื่อลดภาระดอกเบี้ยแก่ผู้ซื้อ โดยภาพรวมที่อยู่อาศัยทั้งปี 2566 สรุปได้ดังนี้

-

ยอดขายที่อยู่อาศัยมีแนวโน้มหดตัว -12.0% จากปี 2565 ส่วนหนึ่งเป็นผลจากธนาคารพาณิชย์มีความระมัดระวังในการอนุมัติสินเชื่อ มีผลให้ยอดปฏิเสธการปล่อยสินเชื่อ (Rejection rate) อยู่ในระดับสูงเฉลี่ย 40-50% โดยเฉพาะในกลุ่มราคาไม่เกิน 3 ล้านบาทซึ่งเป็นตลาดใหญ่ที่มักมีการเปิดโครงการจำนวนมากในแต่ละปี เนื่องจากเป็นกลุ่มที่ทำงานประจำมาระยะหนึ่งและต้องการมองหาบ้านหลังแรก อย่างไรก็ตาม การกลับมาของกำลังซื้อต่างชาติ (มูลค่าโอนกรรมสิทธิ์มีสัดส่วนประมาณ 19% ของมูลค่าโอนกรรมสิทธิ์รวมในช่วงครึ่งแรกของปี เทียบกับ 12.6% ในปี 2562) เป็นปัจจัยช่วยประคับประคองตลาดที่อยู่อาศัยไม่ให้ทรุดตัวลงรุนแรง

-

การเปิดขายโครงการใหม่ (เปิดปี 2566) ลดลง -8.5% YoY ผู้ประกอบการชะลอการเปิดขายที่อยู่อาศัยทุก Segment จากภาวะเศรษฐกิจชะลอตัว โดยประเมินว่าทาวน์เฮ้าส์และคอนโดมิเนียมเปิดใหม่จะลดลง -15.0% YoY และ -7.5% YoY ตามลำดับ ส่วนบ้านเดี่ยวลดลงเล็กน้อย -1.0% YoY ซึ่งแม้ยูนิตเปิดใหม่ของบ้านเดี่ยวจะลดลง แต่จะมีการเปิดตัวโครงการระดับพรีเมียมมากขึ้นโดยเฉพาะโซนกรุงเทพฯ ตะวันออก (ถนนกรุงเทพกรีฑา) จึงช่วยพยุงมูลค่ารวมของตลาดที่อยู่อาศัยให้ขยายตัวได้ต่อเนื่อง ด้านราคาเฉลี่ยต่อยูนิต (ใหม่) จะอยู่ที่ระดับ 5.0- 6.0ล้านบาท เพิ่มขึ้น 13.6-36.3% YoY ส่วนหนึ่งเป็นผลจากต้นทุนการก่อสร้างที่ปรับเพิ่มขึ้นต่อเนื่อง (อาทิ ราคาที่ดิน วัสดุก่อสร้างและค่าแรงงาน) ทั้งนี้ จำนวนเปิดขายใหม่ที่สูงกว่ายอดขายทำให้ยูนิตเหลือขายสะสมมีแนวโน้มเพิ่มขึ้น 5% YoY อยู่ที่ระดับ 2 แสนยูนิต ซึ่งส่วนใหญ่เป็นทาวน์เฮาส์และคอนโดมิเนียมที่มีราคาต่อยูนิตต่ำกว่า 3 ล้านบาท

-

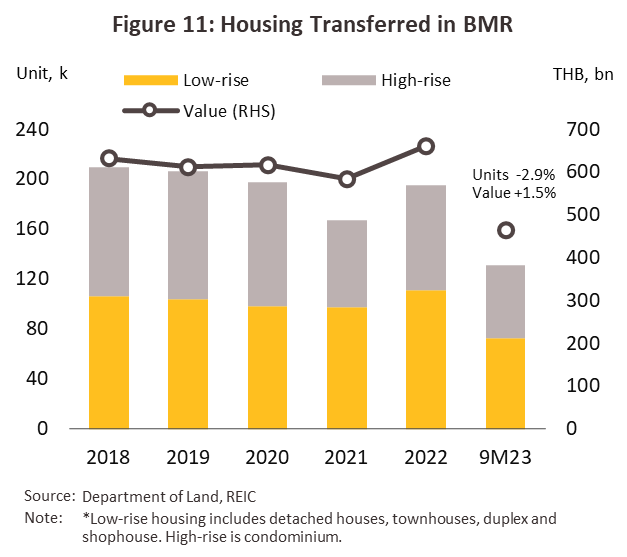

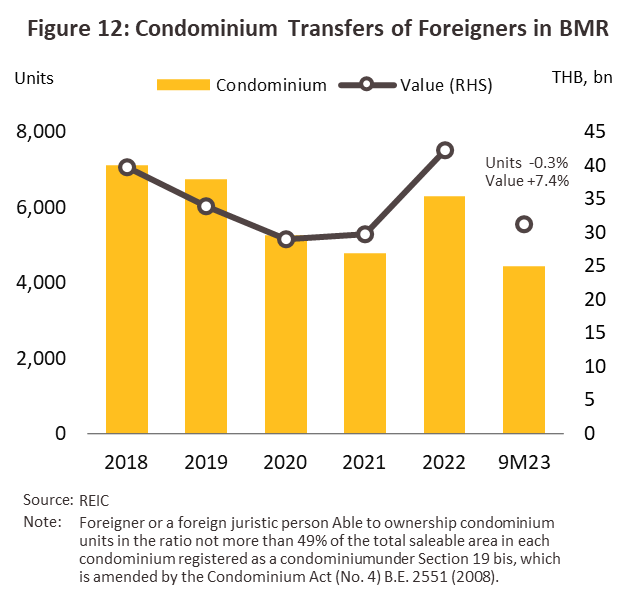

ยอดโอนกรรมสิทธิ์ที่อยู่อาศัยมีแนวโน้มหดตัวเล็กน้อย สะท้อนจากยอดโอนกรรมสิทธิ์ช่วง 9 เดือนแรกอยู่ที่ 131,440 ยูนิต ลดลง-2.9% YoY (ภาพที่ 11) โดยบ้านแนวราบปรับลดทุกประเภท ได้แก่ ทาวน์เฮ้าส์ (สัดส่วน 31%) ลดลง -8.4% YoY และบ้านเดี่ยว (สัดส่วน 16%) ลดลง -12.0% YoY ส่วนบ้านแฝดและอาคารพาณิชย์ (สัดส่วน 9%) ลดลง -8.8% YoY อย่างไรก็ตาม คอนโดมิเนียม (สัดส่วนสูงสุด 44% ของยอดโอนทั้งหมด) ปรับลดเพียง -0.1% YoY อานิสงส์จากการโอนกรรมสิทธิ์ของชาวต่างชาติที่มีมูลค่าการโอนฯ เพิ่มขึ้น 7.4% YoY โดยผู้ซื้อต่างชาติบางส่วนมีการทำสัญญาซื้อขายในปี 2565 ทำให้การรับโอนกรรมสิทธิ์เพิ่มขึ้นในปี 2566 นำโดยชาวจีน (นิยมซื้อคอนโดมีเนียมในกรุงเทพฯ และปริมณฑลมากกว่าเมืองท่องเที่ยว) ไต้หวัน พม่า และสหรัฐฯ (ภาพที่ 12)

-

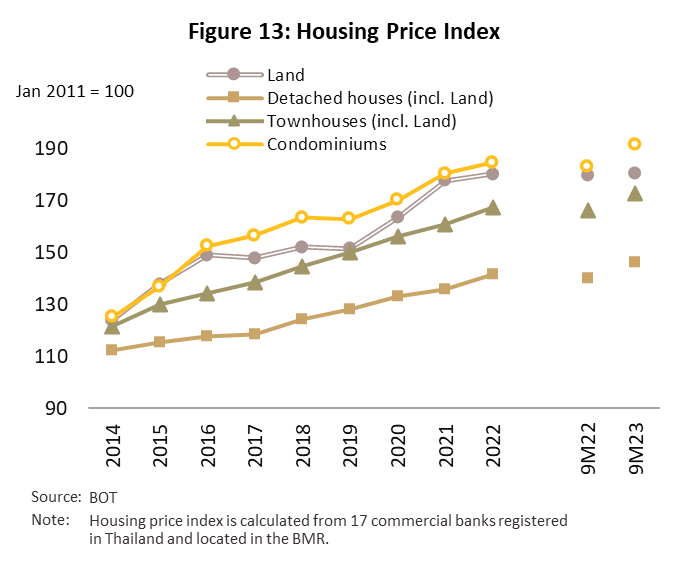

ราคาที่อยู่อาศัยโดยรวมมีทิศทางปรับสูงขึ้น (ภาพที่ 13) สะท้อนจากช่วง 9 เดือนแรกปี 2566 โดยดัชนีราคาคอนโดมิเนียมเพิ่มขึ้นมากสุดในอัตรา 4.6% YoY ส่วนดัชนีราคาบ้านเดี่ยวและทาวน์เฮ้าส์เพิ่มขึ้นในอัตรา 4.4% YoY และ 4.0% YoY ตามลำดับ ผลจากต้นทุนราคาที่ดินและวัสดุก่อสร้างที่ปรับเพิ่มขึ้นต่อเนื่อง รวมถึงค่าจ้างแรงงานที่ปรับสูงขึ้นจากปัญหาขาดแคลนแรงงานมีฝีมือในภาคก่อสร้าง ซึ่งจัดเป็นปัญหาสำคัญในการพัฒนาโครงการที่อยู่อาศัยในปัจจุบันและอนาคต ผลักดันให้ราคาที่อยู่อาศัยเปิดขายใหม่อยู่ที่ระดับเฉลี่ย 5.0 ล้านบาทต่อยูนิต (บ้านเดี่ยว ทาวน์เฮ้าส์และคอนโดมิเนียมเฉลี่ยที่ 14.2 2.8 และ 2.7 ล้านบาทต่อยูนิต ตามลำดับ) เพิ่มขึ้นจาก 4.4 ล้านบาทต่อยูนิตในปี 2565

-

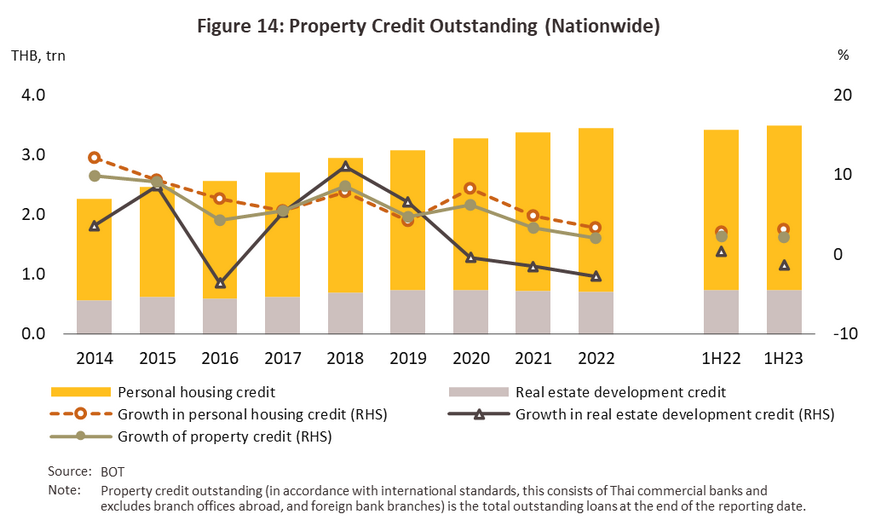

สินเชื่อที่อยู่อาศัยของระบบธนาคารพาณิชย์ในปี 2566 คาดว่าจะขยายตัว 2.5-3.5% YoY (ภาพที่ 14) ดังนี้

-

สินเชื่อผู้ประกอบการ (Pre-finance loans) จะขยายตัว -0.5% ถึง 1% YoY (-1.2% YoY ในช่วงครึ่งแรกของปี) ผลจากผู้ประกอบการปรับกลยุทธ์การบริหารความเสี่ยง โดยหันมาพัฒนาโครงการที่มีขนาดกลาง-เล็กหรือโครงการที่มีจำนวนยูนิตไม่มาก ทั้งยังชะลอหรือเลื่อนการเปิดโครงการใหม่ออกไปโดยเฉพาะในกลุ่มของผู้ประกอบการรายกลาง-เล็ก เนื่องจากธนาคารพาณิชย์เพิ่มความเข้มงวดในการขยายสินเชื่อ อย่างไรก็ดี ผู้ประกอบการยังคงลงทุนในโครงการที่รองรับลูกค้ากลุ่มซื้อเพื่ออยู่อาศัยจริง (โดยเฉพาะบ้านแนวราบ) และอุปสงค์ที่จะเพิ่มขึ้นตามแนวเส้นทางรถไฟฟ้าสายใหม่

-

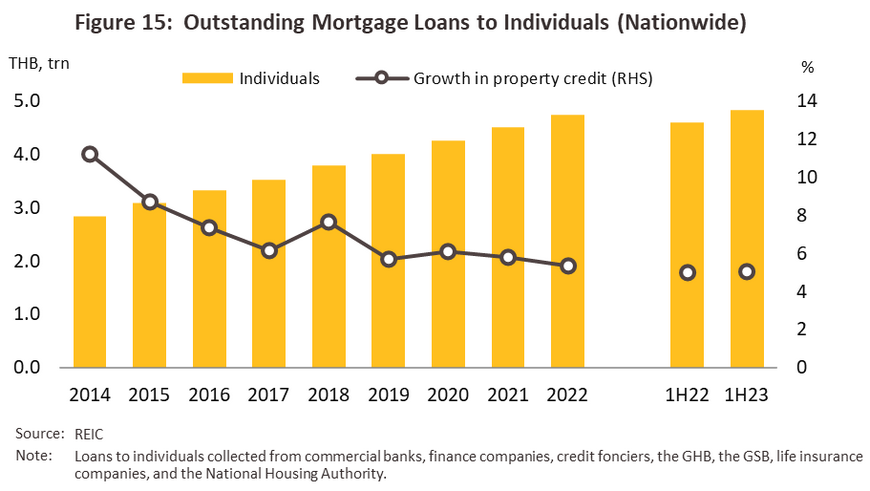

สินเชื่อที่อยู่อาศัยส่วนบุคคล (Post-finance loans) จะเพิ่มขึ้น 3.5-4.0% YoY (+3.1% YoY ในช่วงครึ่งปีแรก) จากการเติบโตของสินเชื่อบ้านระดับกลาง-บนเป็นหลัก โดยมีมาตรการกระตุ้นให้ลูกค้ากลุ่มที่มีศักยภาพตัดสินใจซื้อได้ง่ายขึ้น อาทิ การลดค่าจดทะเบียนการโอนกรรมสิทธิ์และการจดจำนอง (ถึงสิ้นปี 2566) และการจัดทำผลิตภัณฑ์สินเชื่อที่จูงใจของธนาคารพาณิชย์ (เช่น การให้อัตราดอกเบี้ยต่ำในเวลาที่กำหนด การกำหนดระยะเวลาผ่อนชำระนานขึ้น บางโครงการอนุญาตให้ลูกค้าผ่อนดาวน์ก่อนเพื่อลดวงเงินที่จะต้องขอสินเชื่อจากสถาบันการเงิน) ขณะทีกลุ่มสินเชื่อบ้านระดับกลาง-ล่าง (บ้านราคา 3 ล้านลงมา) ถูกบั่นทอนจากปัญหาหนี้ครัวเรือน ทำให้อัตราการอนุมัติสินเชื่อมีน้อยกว่า สำหรับสินเชื่อที่อยู่อาศัยส่วนบุคคลของสถาบันการเงินทั้งระบบ4/ ในช่วงครึ่งปีแรกขยายตัว 5.1% YoY (ภาพที่ 15)

แนวโน้มธุรกิจ

ปี 2567-2569 วิจัยกรุงศรีคาดว่าตลาดที่อยู่อาศัยในกรุงเทพฯ และปริมณฑลจะปรับดีขึ้นอย่างค่อยเป็นค่อยไป ดังนี้

-

ยอดขายที่อยู่อาศัยจะฟื้นตัวต่อเนื่องที่ระดับ 2-3% ต่อปี โดยมีปัจจัยสนับสนุนจาก (1) กำลังซื้อผู้บริโภคมีแนวโน้มฟื้นตัวตามทิศทางเศรษฐกิจไทยที่จะเติบโตในระดับ 3-4% ต่อปี (2) การลงทุนโครงสร้างพื้นฐานของภาครัฐโดยเฉพาะโครงข่ายรถไฟฟ้า ทำให้การเดินทางสู่ใจกลางเมืองมีความสะดวกมากขึ้น และทำให้มีการพัฒนาโครงการที่อยู่อาศัยโดยรอบตามแนวเส้นทางรถไฟฟ้าและพื้นที่ที่รถไฟฟ้าเข้าถึง (3) คาดว่านักท่องเที่ยวต่างชาติจะเพิ่มขึ้นสู่ระดับ 43 ล้านคนภายในปี 2569 ช่วยกระตุ้นกำลังซื้อของชาวต่างชาติ อาทิ กลุ่มที่ต้องการบ้านหลังที่ 2 และกลุ่มที่ต้องการซื้อเก็บเพื่อใช้พักผ่อนในช่วงมาเมืองไทย และ (4) การเข้ามาลงทุนหรือทำงานในไทยของชาวต่างชาติ (Expatriates) ซึ่งรวมถึงการย้ายฐานลงทุนเพื่อหลีกเลี่ยงความเสี่ยงจากสงครามการค้าในจีน จะหนุนความต้องการที่อยู่อาศัยเพิ่มขึ้น

-

การเปิดตัวโครงการใหม่จะเพิ่มขึ้นเฉลี่ย 3-4% ต่อปีหรือประมาณ 96,000 ยูนิตต่อปี (ต่ำกว่าค่าเฉลี่ยปี 2560-2562 ซึ่งอยู่ที่ 1.1 แสนยูนิต) ส่วนใหญ่จะเป็นโครงการจากผู้ประกอบการรายใหญ่ที่มีฐานเงินทุนแข็งแกร่ง โดยผู้ประกอบการยังให้ความสำคัญกับการพัฒนาบ้านแนวราบที่รองรับลูกค้าระดับกลางบน-บนซึ่งมีความต้องการซื้อเพื่ออยู่อาศัยจริงและเป็นโครงการที่มีจำนวนยูนิตไม่มาก ขณะที่โครงการแนวสูงจะขยายตัวตามแนวเส้นทางรถไฟฟ้าซึ่งรวมถึงส่วนต่อขยาย เนื่องจากสามารถเดินทางจากชานเมืองเข้าสู่กลางเมืองได้สะดวก รวมถึงเพิ่มสิ่งอำนวยความสะดวกเพื่อจูงใจผู้ซื้อ อาทิ การใช้พลังงานสะอาด การติดตั้ง EV Charger และโซลาร์เซลล์ นอกจากนี้ การจัดทำผังเมืองรวมกรุงเทพมหานครฉบับปรับปรุงครั้งที่ 4 (คาดประกาศใช้ปี 2568) จะมีการปรับเพิ่มพื้นที่สีส้ม (ที่ดินประเภทที่อยู่อาศัยหนาแน่นปานกลาง) เพิ่มขึ้น 23.5% จากผังเมืองรวมฉบับปี 2556 คิดเป็น 41.1% ของพื้นที่รวม 1,568.73 ตารางกิโลเมตร (อาทิ แนวเส้นทางรถไฟฟ้าสายใหม่บนถนนลาดพร้าว ถนนศรีนครินทร์ และถนนรามอินทรา) เอื้อต่อการพัฒนาคอนโดมิเนียมได้มากขึ้น โดยแนวโน้มที่อยู่อาศัยแต่ละประเภท มีดังนี้

-

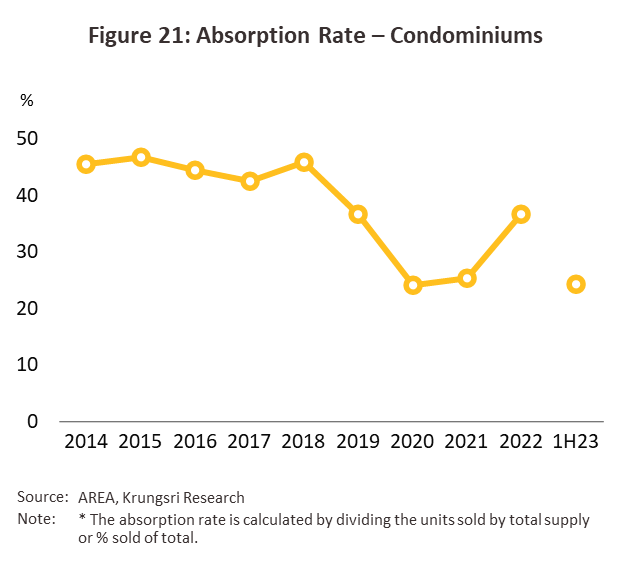

บ้านแนวราบ (บ้านเดี่ยวและทาวน์เฮ้าส์): คาดว่าบ้านเดี่ยวจะเติบโตได้ต่อเนื่องแต่ในอัตราไม่สูงมากนัก เนื่องจากมีการเติบโตมาโดยตลอดในช่วงวิกฤต COVID-19 โดยเฉพาะบ้านเดี่ยวระดับบนราคายูนิตละ 20 ล้านบาทขึ้นไป (อัตราการดูดซับสูงสุดในปี 2565 ที่ระดับ 45%) โดยผู้ประกอบการมีแนวโน้มพัฒนาโครงการเพื่อรองรับกลุ่มลูกค้า Real demand ระดับบนที่มีกำลังซื้อสูง เน้นอยู่อาศัยจริง ภายใต้สภาพแวดล้อมที่มีความปลอดภัย มีความเป็นส่วนตัว และมีความสะดวกในการดำเนินชีวิต โดยเฉพาะทำเลใกล้โรงเรียนนานาชาติ กรุงเทพฯ ฝั่งตะวันออก (ถนนกรุงเทพกรีฑาตัดใหม่) และกรุงเทพฯ ตอนเหนือ ส่วนทาวน์เฮ้าส์มีแนวโน้มเติบโตทรงตัว เนื่องจากมีอุปทานเหลือขายเกือบ 40% ของยูนิตเหลือขายทั้งหมดในปี 2565 โดยเฉพาะทาวน์เฮ้าส์ราคา 2-3 ล้าน (สัดส่วนถึง 50% ของทาวน์เฮ้าส์เหลือขายทั้งหมด) ประกอบกับกำลังซื้อของลูกค้าหลักอยู่ในกลุ่มระดับกลาง-ล่างมีแนวโน้มฟื้นตัวช้า จากปัญหาหนี้ครัวเรือนสูงและอัตราดอกเบี้ยที่ปรับสูงขึ้นทำให้ความสามารถในการซื้อลดลง ด้านผู้ประกอบการคาดว่ารายใหญ่จะสามารถประคองธุรกิจให้เติบโตต่อไปได้ ขณะที่รายกลาง-เล็กจะเผชิญการแข่งขันรุนแรงทั้งด้านต้นทุนการก่อสร้างและต้นทุนการเงิน

-

คอนโดมิเนียม: อุปทานมีแนวโน้มฟื้นตัวต่อเนื่อง ส่วนหนึ่งเพื่อรองรับกลุ่มผู้ซื้อเพื่อลงทุนระยะยาว เนื่องจากคอนโดมีเนียมเป็นที่ต้องการของผู้เช่าบางกลุ่ม (ผลจากราคาน้ำมัน ราคาสินค้าและค่าครองชีพโดยรวมที่ปรับสูงขึ้น ลดทอนกำลังซื้อที่อยู่อาศัยของผู้บริโภคระดับกลาง-ล่าง) โดยอุปทานคอนโดมีเนียมมีแนวโน้มเพิ่มขึ้นในพื้นที่ใจกลางเมืองเพื่อรองรับกำลังซื้อระดับกลาง-บน และชาวต่างชาติ รวมถึงทำเลใกล้แหล่งงาน อาทิ ลาดกระบัง (ใกล้นิคมอุตสาหกรรมลาดกระบัง) และแนวรถไฟฟ้าเปิดใหม่ อาทิ (1) สายสีชมพู (แคราย-มีนบุรี เปิดให้บริการเดือนพฤศจิกายน 2566 เชื่อมการเดินทางระหว่างกรุงเทพฯ ฝั่งตะวันออก ฝั่งเหนือ และจังหวัดนนทบุรีเข้าสู่พื้นที่ใจกลางเมือง) โดยย่านมีนบุรีซึ่งเป็นจุดตัดของรถไฟฟ้าสายสีชมพูและสายสีส้ม (ตะวันออก) คาดว่าจะมีการขยายตัวของชุมชนและโครงการที่อยู่อาศัย รวมถึงการเป็นแหล่งงานในอนาคต และ (2) สายสีส้ม (ตลิ่งชัน-มีนบุรี) เชื่อมกรุงเทพฯ ตะวันออกและตะวันตก โดยสายสีส้ม (ตะวันออก) (เปิดให้บริการปี 2568) จะเพิ่มศักยภาพให้แก่ทำเลย่านรามคำแหง ทว่าการเติบโตของคอนโดมีเนียมในภาพรวมยังถูกจำกัดจากอุปทานคงค้างสูงโดยเฉพาะบริเวณกรุงเทพฯ รอบนอก เช่น แนวรถไฟฟ้าสายสีน้ำเงิน (หัวลำโพง-บางแค) และสายสีเขียว (บางนา-สมุทรปราการ) ซึ่งคอนโดมีเนียมยังไม่เป็นที่นิยมเมื่อเทียบกับโครงการแนวราบในทำเลเดียวกัน และมีศักยภาพเชิงทำเลต่ำกว่าพื้นที่อื่นโดยเปรียบเทียบ ทั้งนี้ คอนโดมิเนียมส่วนใหญ่จะถูกพัฒนาโดยผู้ประกอบการรายใหญ่ที่มีศักยภาพทั้งด้านการบริหารโครงการ การตลาดและเงินทุนหมุนเวียน

- ประเด็นท้าทายที่ธุรกิจต้องปรับตัวในระยะอันใกล้ ได้แก่ (1) แนวโน้มอัตราดอกเบี้ยขาขึ้น ท่ามกลางภาระหนี้ครัวเรือนอยู่ในระดับสูงต่อเนื่อง ส่งผลให้ผู้บริโภคมีความระมัดระวังการก่อหนี้ผูกพันในระยะยาว ขณะที่สถาบันการเงินเพิ่มความเข้มงวดในการขยายสินเชื่อ (2) ต้นทุนการพัฒนาโครงการมีแนวโน้มปรับสูงขึ้น ตามราคาวัสดุก่อสร้าง ราคาพลังงานและค่าจ้างแรงงาน (จากปัญหาขาดแคลนแรงงาน) จึงส่งผลให้ราคาขายที่อยู่อาศัยจะปรับสูงขึ้นเฉลี่ย 5-10% ต่อปี (3) อุปทานเหลือขายสะสมสูงในบางพื้นที่ โดยกลุ่มที่ต้องติดตามใกล้ชิด คือ ที่อยู่อาศัยราคา 10 ล้านบาทขึ้นไปมีสัดส่วนรอขายที่สูงขึ้น เนื่องจากผู้ประกอบการหันมาพัฒนาสินค้าในกลุ่มนี้พร้อมกันและมีแผนเปิดตัวใหม่เพิ่มขึ้นต่อเนื่อง ขณะที่อุปสงค์จากลูกค้าระดับดังกล่าวมีฐานตลาดที่จำกัด สะท้อนจากยอดขายที่อยู่อาศัยในกลุ่มนี้เริ่มชะลอลง และ (4) อุปสงค์ผู้ซื้อที่อยู่อาศัยถูกจำกัดจากการเข้าสู่สังคมผู้สูงวัย ขณะที่ผู้ซื้อรุ่นใหม่ (โดยเฉพาะกลุ่มลูกค้า GEN Y) นิยมเช่าที่อยู่อาศัยมากกว่าตัดสินใจซื้อ5/

1/ ที่มา: กระทรวงการคลัง

2/ ที่อยู่อาศัยจดทะเบียนเพิ่ม (กรุงเทพฯ และปริมณฑล) รวบรวมจากข้อมูลการขอเลขที่บ้านจากสำนักงานเขตในกรุงเทพฯและปริมณฑล ในกรณีที่เป็นบ้านในโครงการจัดสรร ผู้ประกอบการจะเป็นผู้ขอเลขที่บ้าน แม้จะยังก่อสร้างไม่เสร็จ หรือยังไม่มีผู้ซื้อก็ตาม (ที่มา: ศูนย์ข้อมูลอสังหาริมทรัพย์) ส่วนข้อมูลอาคารชุดรวบรวมจากกรมที่ดิน

3/ กำหนดให้เพดานอัตราส่วนเงินให้สินเชื่อต่อมูลค่าหลักประกัน (LTV ratio) เป็น 100% (กู้ได้เต็มมูลค่าหลักประกัน) สำหรับสินเชื่อเพื่อที่อยู่อาศัย (รวมสินเชื่ออื่นนอกเหนือจากเพื่อซื้อที่อยู่อาศัยและมีที่อยู่อาศัยนั้นเป็นหลักประกันหรือสินเชื่อ Top-up แล้ว) ทั้งกรณี (1) มูลค่าหลักประกันต่ำกว่า 10 ล้านบาท ตั้งแต่สัญญากู้หลังที่ 2 เป็นต้นไป และ (2) กรณีมูลค่าหลักประกันตั้งแต่ 10 ล้านบาทขึ้นไป ตั้งแต่สัญญากู้หลังที่ 1 เป็นต้นไป การผ่อนคลายนี้ให้เป็นการชั่วคราวสำหรับสัญญาเงินกู้ที่ทำสัญญาตั้งแต่วันที่ 20 ตุลาคม 2564 ถึงวันที่ 31 ธันวาคม 2565

4/ สถาบันการเงินทั้งระบบ ประกอบด้วย ธนาคารพาณิชย์ ธนาคารอาคารสงเคราะห์ ธนาคารออมสิน ธนาคารอิสลามแห่งประเทศไทย ธนาคารเพื่อการเกษตรและสหกรณ์ บริษัทเงินทุน บริษัทเครดิตฟองซิเอร์ บริษัทประกันชีวิต การเคหะแห่งชาติ

5/ ที่มา: ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี (ttb analytics) จากบทวิเคราะห์ “ttb analytics ประเมินปี 2566 ตลาดอาคารชุดในกรุงเทพฯ และปริมณฑลหดตัว”

6/ สังคมผู้สูงอายุโดยสมบูรณ์ (Aged society) หมายถึง การมีประชากรอายุ 60 ปีขึ้นไปมากกว่าร้อยละ 20 ของประชากรทั้งประเทศ หรือมีประชากรอายุ 65 ปีขึ้นไปมากกว่าร้อยละ 14 ของประชากรทั้งประเทศ ซึ่งไทยเข้าสู่สังคมดังกล่าวแล้วตั้งแต่ปี 2564

.webp.aspx)