Executive Summary

ปี 2566-2568 ธุรกิจคลังสินค้าให้เช่ามีแนวโน้มขยายตัวต่อเนื่องตามทิศทางเศรษฐกิจโลกและเศรษฐกิจไทยที่คาดว่าจะฟื้นตัวอย่างค่อยเป็นค่อยไปช่วยหนุนการเติบโตของภาคการค้าระหว่างประเทศ ทั้งยังได้รับปัจจัยบวกจากการฟื้นตัวของภาคท่องเที่ยวช่วยกระตุ้นความต้องการอุปโภคบริโภคสินค้า ส่งผลดีต่อการฟื้นตัวของภาคการผลิต ขณะที่การลงทุนในประเทศยังได้แรงหนุนจากการพัฒนาโครงการในนิคมอุตสาหกรรมโดยเฉพาะแนวระเบียงเศรษฐกิจภาคตะวันออก (EEC) และความพร้อมของห่วงโซ่อุปทานในภาคการผลิตสำคัญของไทย (อาทิ ยานยนต์ สิ่งทอและเครื่องนุ่งห่ม) รวมถึงการย้ายฐานการผลิตของนักลงทุนต่างชาติเพื่อหลีกเลี่ยงความเสี่ยงจากความขัดแย้งทางภูมิรัฐศาสตร์โลก และที่สำคัญ คือ การเติบโตต่อเนื่องของธุรกิจการค้าออนไลน์ ปัจจัยข้างต้นจูงใจให้ผู้ประกอบการขยายการลงทุนเพิ่มพื้นที่คลังสินค้าให้เช่าเพื่อรองรับอุปสงค์ที่มีทิศทางเติบโตต่อเนื่องในระยะข้างหน้า

การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้นจากการลงทุนขยายพื้นที่คลังสินค้าให้เช่าต่อเนื่องของผู้ประกอบการรายใหญ่ รายใหม่ และผู้ประกอบการต่างชาติ ส่งผลให้อุปทานพื้นที่คลังสินค้ามีแนวโน้มเพิ่มขึ้นไม่น้อยกว่า 1.1-1.3 ล้านตารางเมตรหรือเฉลี่ย 5.8% ต่อปี จึงอาจทำให้มีอุปทานส่วนเกินสูงขึ้นในบางทำเล ส่งผลให้การปรับขึ้นค่าเช่าอาจทำได้จำกัด

มุมมองวิจัยกรุงศรี

วิจัยกรุงศรีประเมินทิศทางการเติบโตของธุรกิจคลังสินค้าให้เช่าแต่ละประเภทในปี 2566-2568 ดังนี้

-

ธุรกิจคลังสินค้าทั่วไป: รายได้มีแนวโน้มเติบโตดีกว่าคลังสินค้ารูปแบบอื่น โดยเฉพาะคลังสินค้าที่อยู่ในทำเลที่มีศักยภาพ หรืออยู่ในทำเลการผลิตหรือทำเลศูนย์กลางการกระจายสินค้า (Hub) เช่น พื้นที่ BMR และ EEC (ชลบุรี ระยอง และฉะเชิงเทรา) อย่างไรก็ตาม อุปทานมีแนวโน้มเพิ่มขึ้นมากโดยเฉพาะจากผู้ประกอบการรายใหญ่และรายใหม่ ซึ่งส่วนใหญ่เข้ามาลงทุนคลังสินค้าสมัยใหม่ จึงอาจกระทบคลังสินค้าแบบดั้งเดิมและคลังสินค้าของกลุ่ม SMEs ทำให้สูญเสียส่วนแบ่งตลาด การปรับขึ้นค่าเช่าจึงอาจทำได้จำกัดในพื้นที่ที่มีอุปทานส่วนเกินอยู่มาก ผู้ประกอบการจึงมีแนวโน้มปรับตัวโดยหาพันธมิตรทางธุรกิจหรือร่วมทุนกับกิจการข้ามชาติหรือทุนไทยขนาดใหญ่เพื่อเสริมความแข็งแกร่ง รวมถึงการลงทุนปรับโมเดลธุรกิจสู่คลังสินค้าสมัยใหม่ที่ใช้เทคโนโลยีช่วยด้านการบริหารจัดการ เพื่อเพิ่มโอกาสการรับรู้รายได้ในระยะยาว

-

ธุรกิจคลังสินค้าแช่เย็น/แช่แข็ง (ห้องเย็น): รายได้มีแนวโน้มทรงตัวถึงเพิ่มขึ้นเล็กน้อย จากความต้องการเก็บรักษาผลผลิตเกษตร อาหารสด รวมทั้งผลิตภัณฑ์อาหารแปรรูปเพื่อการบริโภคในประเทศและส่งออก รวมถึงความต้องการใช้ห้องเย็นเพื่อเก็บรักษายาและวัคซีน มีทิศทางเพิ่มขึ้น ผลจากโรค COVID-19 ที่ยังไม่หมดไปทำให้ความต้องการใช้วัคซีนมีอยู่ต่อเนื่อง อย่างไรก็ตาม ธุรกิจเผชิญความท้าทายจากการเพิ่มขึ้นของอุปทานห้องเย็นจากผู้ประกอบการรายใหม่ที่ทยอยเข้าสู่ตลาด และต้นทุนการผลิตที่สูงขึ้นโดยเฉพาะค่าไฟฟ้าและค่าจ้างแรงงาน ทำให้อัตรากำไรของธุรกิจเพิ่มขึ้นอย่างจำกัด

-

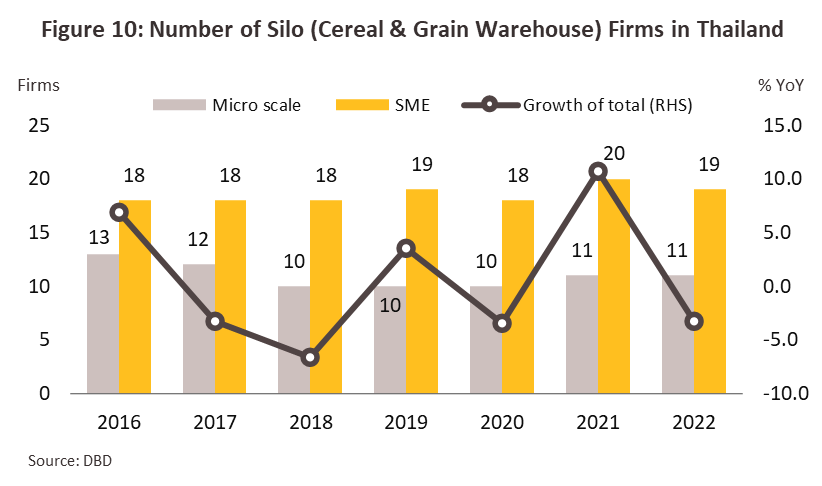

ธุรกิจคลังสินค้าธัญพืช (ไซโล): รายได้มีแนวโน้มผันผวนตามปริมาณผลผลิตเกษตรที่ขึ้นกับสภาพดินฟ้าอากาศ ขณะที่อุปทานส่วนเกินยังมีจำนวนมาก จึงอาจกดดันให้ผู้ประกอบการต้องใช้กลยุทธ์ด้านราคาเพื่อรักษาฐานลูกค้า เพิ่มความเสี่ยงต่อการทำกำไรของธุรกิจ

ข้อมูลพื้นฐาน

คลังสินค้า (Warehouse) หมายถึงอาคารที่ใช้เก็บรักษาหรือรับฝากสินค้าระหว่างรอการเคลื่อนย้ายเพื่อสนับสนุนการผลิต (กรณีจัดเก็บวัตถุดิบ ส่วนประกอบและชิ้นส่วนต่างๆ) และการกระจายสินค้า (กรณีจัดเก็บสินค้าสำเร็จรูป) ให้กับผู้เกี่ยวข้องในห่วงโซ่อุปทานและลูกค้า การให้บริการคลังสินค้าให้เช่าจึงเป็นธุรกิจบริหารงานโลจิสติกส์ที่มีบทบาทสำคัญในการสนับสนุนการดำเนินงานของธุรกิจต่างๆ ตั้งแต่กระบวนการผลิต การค้า และการขนส่ง

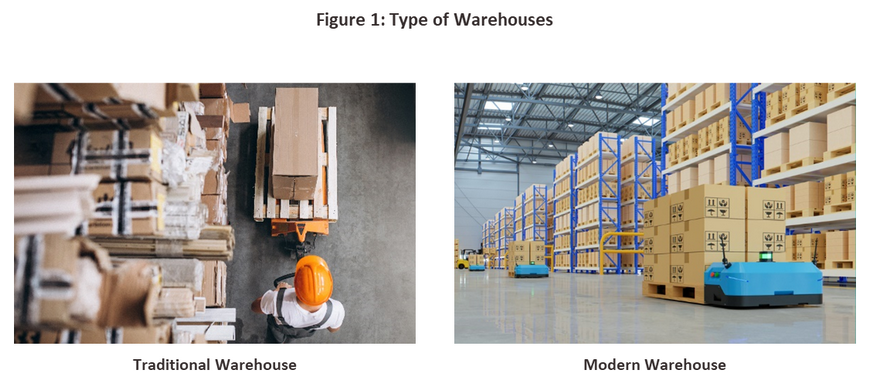

คลังสินค้าให้เช่า แบ่งเป็น 2 ลักษณะ ได้แก่ (1) คลังสินค้าแบบดั้งเดิม (Traditional warehouse) มีสัดส่วนมากกว่า 95% ของจำนวนคลังสินค้าทั่วประเทศ ส่วนใหญ่เน้นบริการพื้นที่เช่า โดยมีระบบสาธารณูปโภค/สิ่งอำนวยความสะดวกพื้นฐาน อาทิ ถนน ไฟฟ้า ประปา โทรศัพท์ และระบบรักษาความปลอดภัย และ (2) คลังสินค้าสมัยใหม่ (Modern warehouse) ให้บริการพื้นที่เช่าที่รองรับการใช้เทคโนโลยีดิจิทัลและระบบโลจิสติกส์ครบวงจร จึงช่วยเพิ่มประสิทธิภาพการบริหารจัดการสินค้า (อาทิ ระบบจัดเก็บ ระบบตรวจนับ และระบบตรวจสอบสินค้าคงคลัง) และเอื้อต่อการจัดหา จัดเรียงและขนถ่ายสินค้าสู่กระบวนการกระจายสินค้า ทั้งยังใช้แรงงานคนน้อยลง คลังสินค้าประเภทนี้จึงสามารถตอบสนองความต้องการของผู้เช่าได้มากขึ้น (ภาพที่ 1) มีผู้ประกอบการคลังสินค้าแบบดั้งเดิมบางส่วนจึงปรับเปลี่ยนรูปแบบมาเป็นคลังสินค้าสมัยใหม่มากขึ้น เพื่อเพิ่มฐานลูกค้าและเป็นช่องทางสร้างรายได้จากบริการเสริมอื่นๆ นอกเหนือจากค่าเช่าพื้นที่ นอกจากนี้ ยังมีการปรับปรุงโครงสร้างอาคารให้ได้มาตรฐาน (อาทิ มาตรฐาน LEED: Leadership in Energy and Environmental Design) และมีการลงทุนพัฒนาระบบอนุรักษ์พลังงานและสิ่งแวดล้อมภายในอาคาร รวมถึงการวางโครงสร้างอาคารที่คำนึงถึงการป้องกันภัยพิบัติ (เช่น น้ำท่วม และแผ่นดินไหว เป็นต้น) ตลอดจนการยกพื้นและเพดานของคลังสินค้าเพื่อให้จัดเก็บสินค้าได้มากกว่าเดิม ทั้งยังทำให้การขนถ่ายสินค้าสะดวกและรวดเร็วขึ้น

การดำเนินธุรกิจคลังสินค้าในไทยอยู่ภายใต้การกำกับดูแลของคณะกรรมการกำกับคลังสินค้า ไซโล และห้องเย็น (สังกัดกระทรวงพาณิชย์) ผู้ให้บริการคลังสินค้ามีทั้งที่เป็นหน่วยงานในสังกัดรัฐ คือ องค์การคลังสินค้า (อคส.)1/ หน่วยงานเอกชนที่อยู่ภายใต้การกำกับและสนับสนุนของรัฐ ได้แก่ สหกรณ์การเกษตร และคลังสินค้าสาธารณะของบริษัทเอกชนที่มีสถานะเป็นนิติบุคคล

คลังสินค้าให้เช่าตามการจำแนกของกรมพัฒนาธุรกิจการค้า กระทรวงพาณิชย์ แบ่งออกเป็น 3 ประเภท ได้แก่ (1) คลังสินค้าทั่วไป เป็นอาคารที่ใช้เก็บรักษาสินค้าทั่วไป อาทิ สินค้าอุปโภคบริโภคทั่วไป วัตถุดิบ ชิ้นส่วนและอะไหล่อุปกรณ์ต่างๆ (2) คลังสินค้าแช่เย็น/แช่แข็ง เป็นอาคารควบคุมอุณหภูมิที่ใช้เก็บรักษาและยืดอายุผลิตผลทางการเกษตร ประมงและผลิตภัณฑ์อาหารที่เน่าเสียง่าย (Perishable goods) อาทิ อาหารทะเล ผลิตภัณฑ์นม ดอกไม้สด เนื้อสัตว์ ผัก/ผลไม้ และยาหรือวัคซีน และ (3) คลังสินค้าธัญพืช (ไซโล) เป็นถังทรงกลมขนาดใหญ่ซึ่งมีระบบควบคุมอุณหภูมิและความชื้น ใช้เก็บรักษาธัญพืช เช่น ข้าว มันสำปะหลัง ข้าวโพด แป้ง และรำข้าว เป็นต้น

ภาวะธุรกิจคลังสินค้าขึ้นอยู่กับสถานการณ์เศรษฐกิจทั้งภาคการผลิต การค้า การลงทุนและกิจกรรมการใช้จ่ายสินค้าของครัวเรือน โดยลักษณะสำคัญของธุรกิจ คือ (1) มีระยะเวลาคืนทุนนานเฉลี่ย 8-13 ปี เนื่องจากใช้เงินลงทุนเริ่มต้นสูง โดยเฉพาะค่าที่ดินและค่าก่อสร้าง (โดยทั่วไปใช้เวลาก่อสร้างเฉลี่ย 6-18 เดือนขึ้นกับขนาด/พื้นที่ของอาคาร) ขณะที่รายได้หลักของธุรกิจ คือ “ค่าเช่า” ต้องทยอยรับรู้ในระยะยาว ทั้งนี้ อัตราค่าเช่าคลังสินค้าจะขึ้นอยู่กับขนาดพื้นที่ ประเภทคลังสินค้า ทำเล ระดับการแข่งขันในแต่ละทำเลและสิ่งอำนวยความสะดวก และ (2) “ทำเลที่ตั้ง” เป็นปัจจัยที่มีผลต่อความสำเร็จของกิจการ เนื่องจากมีผลต่อการรักษาคุณภาพของวัตถุดิบหรือสินค้า และความสะดวกด้านการขนส่งและกระจายสินค้า การประเมินศักยภาพทำเลที่ตั้งและลักษณะคลังสินค้าที่ลูกค้าต้องการจึงมีความสำคัญต่อการเติบโตของรายได้ในระยะยาวของผู้ประกอบการ

ลักษณะการให้เช่าคลังสินค้าจะมีการทำสัญญาเช่า 2 แบบ ได้แก่

-

สัญญาเช่าระยะสั้น (ไม่เกิน 3 ปี) ส่วนใหญ่เป็นสัญญาเช่าแบบดั้งเดิมที่มีกลุ่มผู้เช่าหลักเป็นกิจการ SMEs หรือธุรกิจ/การผลิตที่มีปริมาณธุรกรรมไม่แน่นอนและอาจผันผวนตามฤดูกาล อาทิ สินค้าเกษตรและสินค้าแฟชั่น ผู้ประกอบการคลังสินค้าจึงมีความเสี่ยงจากความไม่แน่นอนของรายได้

-

สัญญาเช่าระยะยาว (3 ปีขึ้นไป) ส่วนใหญ่เป็นสัญญาเช่าคลังสินค้าสมัยใหม่ที่ผู้เช่ามีระยะเวลาการจัดเก็บสต็อกสินค้าคงคลังที่แน่นอน ลักษณะคลังสินค้าอาจมีทั้งคลังสำเร็จรูปพร้อมใช้ (Ready-built warehouse) หรือคลังสินค้าให้เช่าที่ออกแบบเพื่อรองรับความต้องการเฉพาะเจาะจงของลูกค้า (Build-to-suit) ผู้ประกอบการที่ให้บริการเช่าคลังสินค้าลักษณะนี้ ส่วนใหญ่จะดำเนินธุรกิจพัฒนาอสังหาริมทรัพย์และนิคมอุตสาหกรรมร่วมด้วย อาทิ บมจ. ดับบลิวเอชเอ คอร์ปอเรชั่น บมจ. เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ บมจ. สวนอุตสาหกรรมวินโคสท์และ บมจ. เฟรเซอร์ส พร็อพเพอร์ตี้ ทำเลคลังสินค้าจึงมักอยู่ใกล้แหล่งผลิต โรงงาน นิคมอุตสาหกรรมหรือแหล่งกระจายสินค้า การมีสัญญาเช่าระยะยาวทำให้ผู้ประกอบการสามารถบริหารจัดการพื้นที่ให้เช่าได้มีประสิทธิภาพและเผชิญความผันผวนในการรับรู้รายได้น้อยกว่า

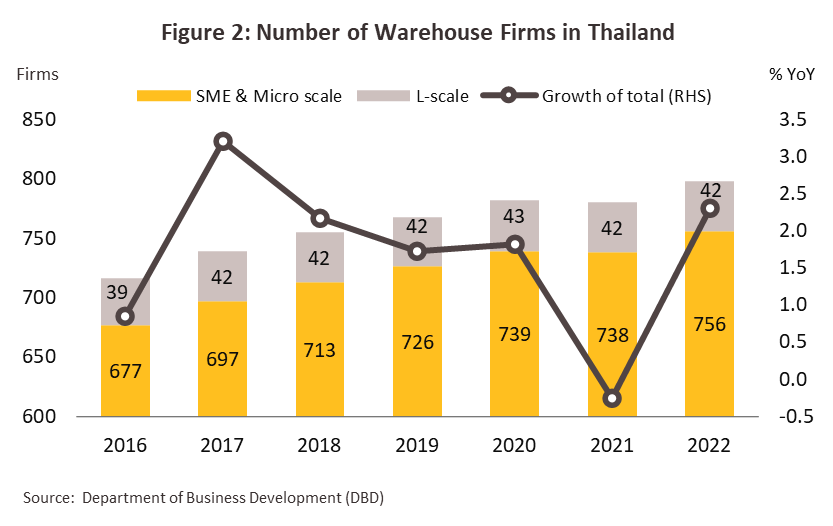

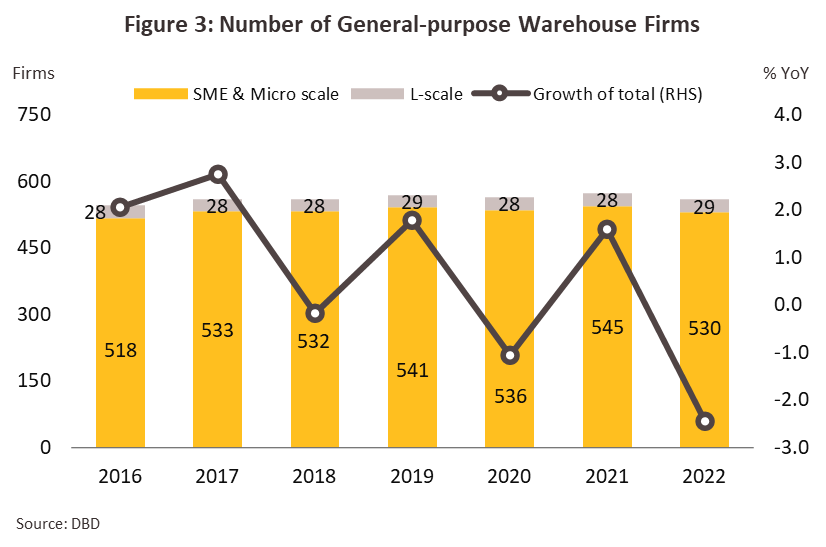

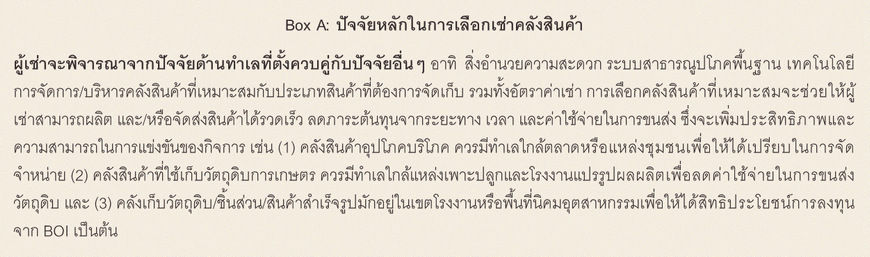

ผู้ประกอบการคลังสินค้าให้เช่าในประเทศมีจำนวน 798 ราย (ข้อมูลปี 2565) (ภาพที่ 2) แบ่งเป็น

-

ผู้ประกอบการรายใหญ่ 42 ราย (สัดส่วน 5.3% ของผู้ประกอบการทั้งหมด) ประกอบด้วย ผู้ให้บริการด้านโลจิสติกส์และธุรกิจในเครือ อาทิ บมจ. เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ บริษัท เบอร์ลี่ ยุคเกอร์ โลจิสติกส์ บริษัท มิตรผลคลังสินค้า และบริษัท มนต์โลจิสติกส์ เซอร์วิส ผู้ประกอบการที่มีอุตสาหกรรมเกี่ยวเนื่องกับการผลิตและแปรรูปอาหาร อาทิ บมจ. เซ็น คอร์ปอเรชั่น กรุ๊ป บริษัท อินเตอร์เซีย บริษัท ห้องเย็นปรมี และบริษัท แปซิฟิคห้องเย็น ผู้จำหน่ายสินค้าที่ใช้ในครัวเรือนและสำนักงาน อาทิ บริษัท ออฟฟิศเมทโลจิสติกส์ ผู้พัฒนาโครงการอสังหาริมทรัพย์ อาทิ บมจ. ดับบลิวเอชเอ คอร์ปอเรชั่น และบริษัท พรอสเพค ดีเวลลอปเมนท์ และผู้ประกอบการร่วมทุนกับต่างชาติ อาทิ บริษัท ซูซูโย ดิสทริบิวชั่น เซ็นเตอร์ ประเทศไทย (ญี่ปุ่น) บริษัท ดับบลิวเอฟเอสพีจี คาร์โก้ (ฝรั่งเศส) และบริษัท เคอรี่ โลจิส ติคส์ ประเทศไทย (จีนและสิงคโปร์)

-

ผู้ประกอบการรายกลาง รายเล็กและรายย่อย (SMEs & Micro) 756 ราย (สัดส่วน 94.7%) รายสำคัญ อาทิ กลุ่มบริษัทในเครือ บมจ. เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ กลุ่มบริษัทในเครือ ซีอาร์ซี พรอพเพอร์ตี้แอนด์ดีเวลลอปเม้นท์ กลุ่มบริษัทในเครือ บมจ. เอ็ม บี เค กลุ่มบริษัทในเครือ เค ไลน์ ประเทศไทย (ญี่ปุ่น) บริษัทในเครือเจียไต๋ บริษัทในเครือ บมจ. ล่ำสูง บริษัทในเครือ บมจ. มั่นคงเคหะการ และบริษัท บีเอฟเอส คาร์โก้ ดีเอ็มเค (ธุรกิจในเครือ บมจ. การบินกรุงเทพ) เป็นต้น

สถานการณ์ที่ผ่านมา

ธุรกิจคลังสินค้าเติบโตได้อย่างต่อเนื่อง ท่ามกลางความท้าทายจากวิกฤต COVID-19 ที่ทำให้เศรษฐกิจไทยหดตัวรุนแรงในปี 2563 ทั้งยังฟื้นตัวค่อนข้างช้าในปี 2564 และ 2565 โดยความต้องการใช้บริการคลังสินค้าได้แรงหนุนจากการเติบโตอย่างก้าวกระโดดของภาคการค้าออนไลน์ (e-Commerce) (+140%, +75% และ 8% ในปี 2563 2564 และ 2565 ตามลำดับ) 2/ ซึ่งได้อานิสงส์จากนโยบาย Work from home และความคุ้นชินกับการซื้อสินค้าผ่านช่องทางดังกล่าวมากขึ้น ขณะที่ปี 2565 ธุรกิจคลังสินค้ายังได้ประโยชน์จากภาคการผลิตที่ฟื้นตัวตามภาคการค้าระหว่างประเทศ (มูลค่าส่งออกของไทยสูงสุดเป็นประวัติการณ์ที่ 2.7 แสนล้านดอลลาร์ เพิ่มขึ้น 5.7% จากปี 2564 จากการขยายตัวของสินค้าเกษตร อาหารและเครื่องดื่ม และสินค้าอุตสาหกรรม ขณะที่การนำเข้าอยู่ที่ 3 แสนล้านดอลลาร์ เพิ่มขึ้น 12.8% YoY) ประกอบกับสถานการณ์ COVID-19 ที่ผ่อนคลายหนุนการท่องเที่ยวในประเทศปรับดีขึ้นจากทั้งนักท่องเที่ยวไทยและชาวต่างชาติที่เดินทางเข้าไทยจำนวน 11.2 ล้านคน (เทียบกับ 4 แสนคนปี 2564) ทำให้ความต้องการสินค้าอุปโภคบริโภค รวมถึงอาหารและเครื่องดื่มมากขึ้นตามมา ตลอดจนการลงทุนภาคเอกชนที่ขยายตัวต่อเนื่องที่ระดับ 5.1% YoY หนุนความต้องการคลังสินค้าเพื่อจัดเก็บปัจจัยการผลิตและผลผลิตต่างๆ ปัจจัยข้างต้น ส่งผลให้ผู้ประกอบการคลังสินค้าขยายการลงทุนเพิ่มพื้นที่เพื่อรองรับความต้องการใช้บริการจัดเก็บสินค้าก่อนกระจายสู่จุดหมายปลายทาง สำหรับภาวะคลังสินค้าแต่ละประเภทในปี 2565 สรุปได้ดังนี้

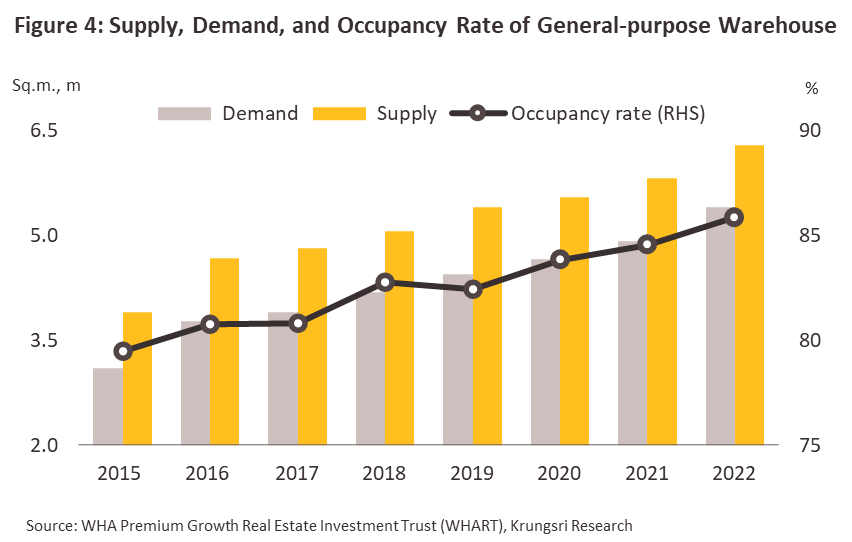

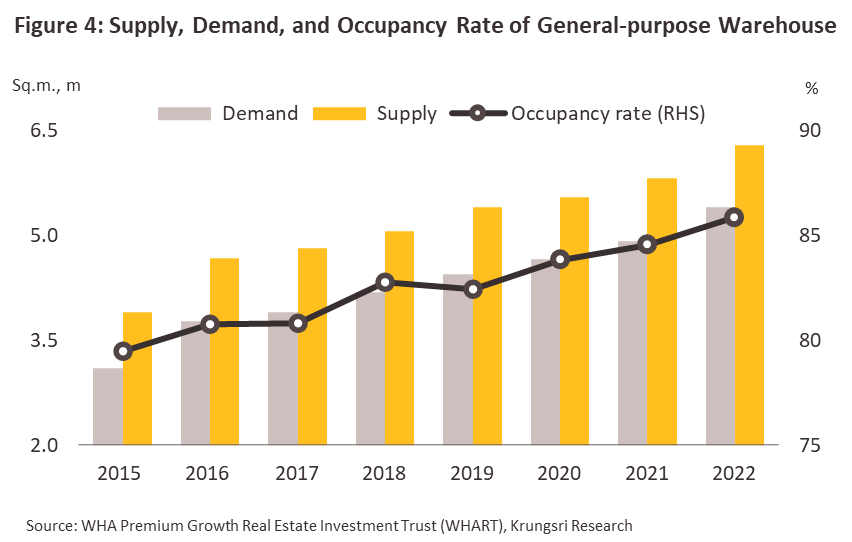

ความต้องการเช่าพื้นที่คลังสินค้าเพิ่มขึ้นอย่างต่อเนื่อง โดยเฉพาะจากผู้ประกอบการในพื้นที่เขตพัฒนาพิเศษภาคตะวันออก (EEC) ในกลุ่มที่ต้องการสำรองสต็อกสินค้าไว้ผลิต/จำหน่าย/ส่งออก อาทิ กลุ่ม FMCG (Fast Moving Consumer Goods) กลุ่มอุตสาหกรรมยานยนต์ ซึ่งรวมถึงรถยนต์ไฟฟ้าที่ต้องการพื้นที่เก็บชิ้นส่วน/อะไหล่ กลุ่มสินค้าอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้า และกลุ่มแฟชั่นแอนด์ไลฟ์สไตล์ระดับบน ซึ่งเป็นกลุ่มที่เติบโตได้ต่อเนื่องแม้เผชิญภาวะเศรษฐกิจชะลอตัว ตลอดจนผู้ประกอบการต่างชาติที่ขยายฐานการผลิตมาไทย และกลุ่มผู้ให้บริการโลจิสติกส์ (3PL) แก่ร้านค้าออนไลน์ โดยเฉพาะผู้ประกอบการ SMEs ที่ขายสินค้าแก่ผู้บริโภคโดยตรง ส่งผลให้ความต้องการใช้พื้นที่คลังสินค้าอยู่ที่ 5.4 ล้านตารางเมตร เพิ่มขึ้นถึง 9.8% YoY เทียบกับ 4.9 ล้านตารางเมตร ปี 2564 (ภาพที่ 4)

ผู้ประกอบการเร่งลงทุนขยาย ปรับปรุง หรือสร้างคลังสินค้าใหม่เพื่อเพิ่มพื้นที่จัดเก็บสินค้าตอบรับความต้องการที่เพิ่มขึ้น โดยเฉพาะคลังสินค้าสมัยใหม่แบบสร้างตามสั่ง (Built to suit) ที่รองรับระบบการจัดการแบบอัตโนมัติ และช่วยลดความเสี่ยงจากการไม่มีผู้เช่าเป็นเวลานาน โดยผู้ประกอบการรายสำคัญ อาทิ (1) บริษัท เคอรี่ โลจิสติคส์ ประเทศไทย ผู้ให้บริการโลจิสติกส์กลุ่ม Last-mile ขยายพื้นที่คลังสินค้าบนถนนบางนา-ตราดเพื่อรองรับความต้องการลูกค้ากลุ่มอิเล็กทรอนิกส์และเครื่องใช้ไฟฟ้าจากยุโรปและจีน และปรับปรุงคลังสินค้าในพื้นที่ EEC จังหวัดระยองให้เป็นศูนย์โลจิสติกส์ด้านอาหาร ยาและเวชภัณฑ์ปลอดภัย (GHPs logistic centre) (2) บริษัท ชาลี ท็อป โลจิสติกส์ ลงทุนสร้างคลังสินค้าขนาด 2.2 หมื่นตารางเมตรในพื้นที่ปลอดอากรใกล้ท่าเรือแหลมฉบัง (คาดเปิดให้บริการปี 2566) (3) กลุ่มบริษัทเครือเฟรเซอร์ส พร็อพเพอร์ตี้ ประเทศไทย ขยายคลังสินค้าแบบสร้างตามสั่ง (Built-to-Suit) พื้นที่กว่า 1.9 หมื่นตารางเมตรเพื่อรองรับลูกค้าที่เป็นผู้ให้บริการโลจิสติกส์รายใหญ่ในจังหวัดสมุทรปราการ และเตรียมเปิดคลังสินค้าสร้างตามสั่งอีก 1 แห่งซึ่งได้มาตรฐานอาคารสีเขียว (LEED) พื้นที่ 1.1 หมื่นตารางเมตรในปี 2566 และ (4) บมจ.ดับบลิวเอชเอ คอร์ปอเรชั่น ขยายพื้นที่ให้เช่าในโครงการดับบลิวเอชเอ เมกกะ โลจิสติกส์เซ็นเตอร์ จังหวัดสมุทรปราการกว่า 1.3 แสนตารางเมตร เป็นต้น ผู้ประกอบการบางรายยังขยายการลงทุนในประเทศเพื่อนบ้านที่ธุรกิจโลจิสติกส์มีแนวโน้มเติบโตในเกณฑ์ดี เช่น กัมพูชา ส่งผลให้อุปทานรวมของพื้นที่คลังสินค้าอยู่ที่ 6.3 ล้านตารางเมตร เพิ่มขึ้น 8.1% จากปี 2564 ทั้งนี้ อุปสงค์การเช่าคลังสินค้าที่เพิ่มขึ้นมากกว่าอุปทาน ทำให้อัตราการเช่าพื้นที่ (Occupancy rate) ในปี 2565 ปรับขึ้นเป็น 85.9% จาก 84.6% ปี 2564

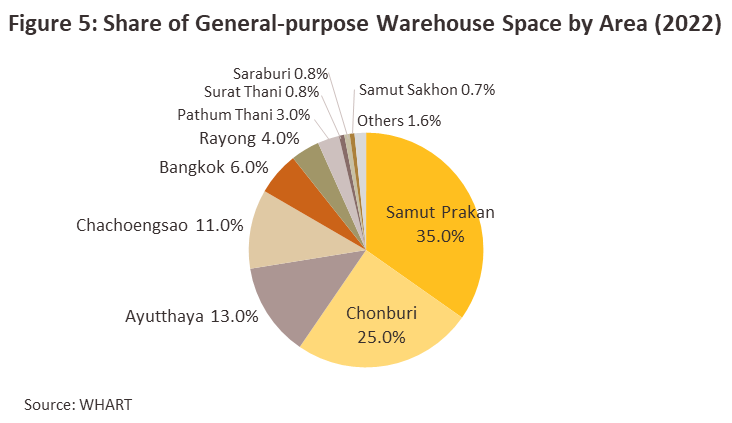

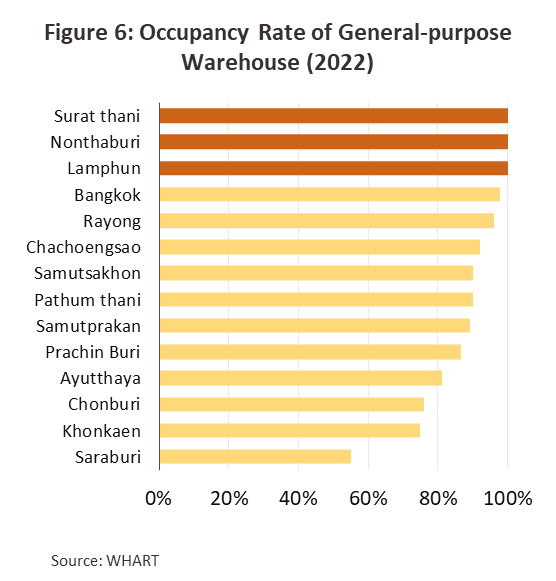

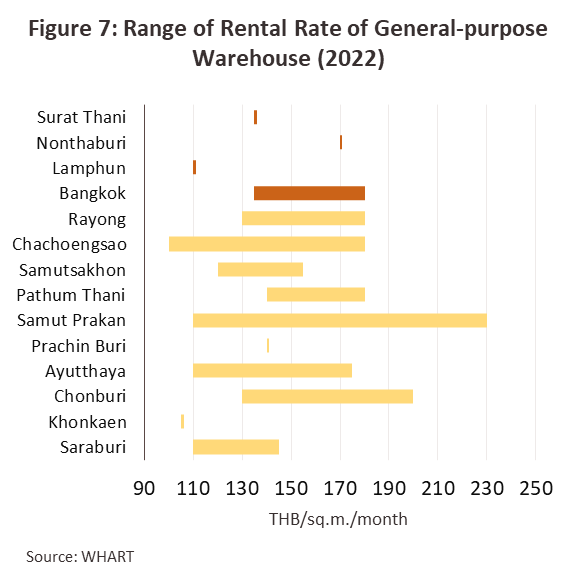

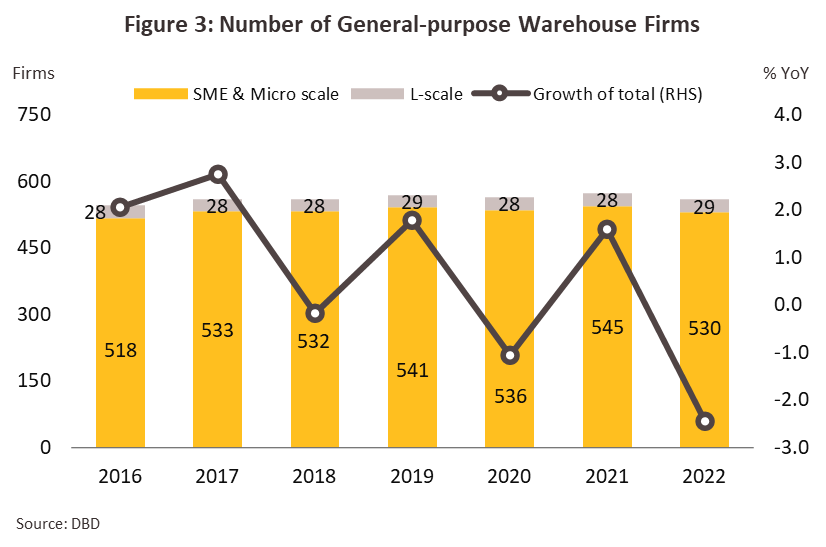

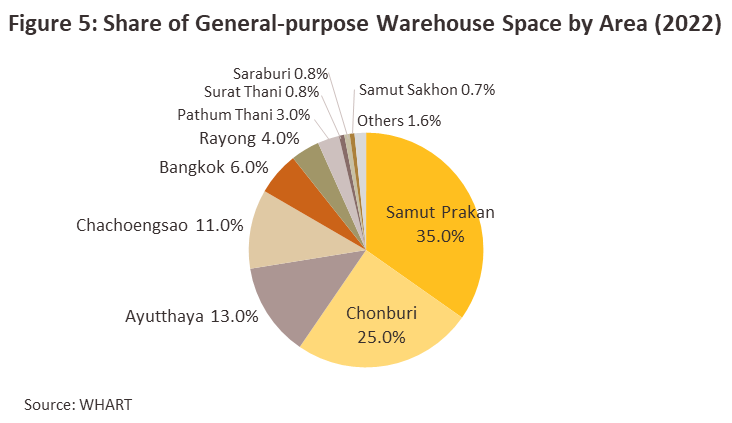

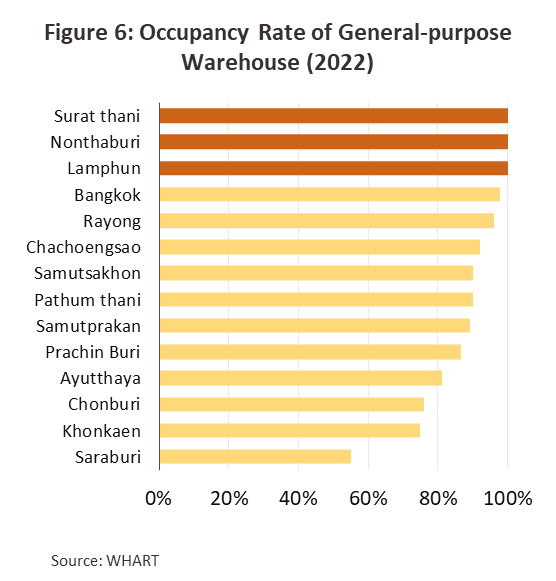

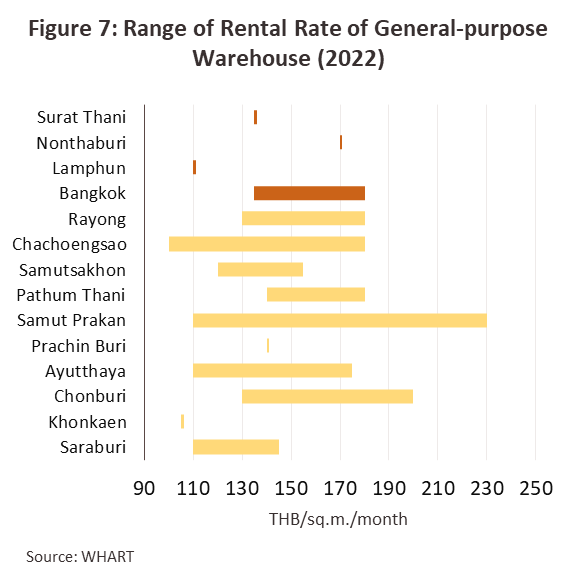

พื้นที่คลังสินค้าทั่วไปให้เช่าจะกระจุกตัวอยู่ในภาคกลางและภาคตะวันออก โดยจังหวัดสมุทรปราการมีพื้นที่คลังสินค้าสูงสุด 35% ของพื้นที่คลังสินค้าให้เช่าทั้งหมด รองลงมา คือ ชลบุรี (25%) และอยุธยา (13%) (ภาพที่ 5) ขณะที่อัตราค่าเช่า (Rental rate) และอัตราการเช่า (Occupancy rate) จะแตกต่างกันตามศักยภาพของพื้นที่ จำนวนและสภาพของคลังสินค้า ระดับการแข่งขัน และความสะดวกด้านการคมนาคมขนส่ง (ภาพที่ 6-7) สำหรับอัตราค่าเช่าโดยรวมในปี 2565 จะอยู่ในช่วง 100-230 บาทต่อตารางเมตรต่อเดือน ใกล้เคียงกับปี 2564 (ที่มา: WHART) โดยอัตราค่าเช่าคลังสินค้าในเขตกรุงเทพและปริมณฑล และ EEC เฉลี่ยที่ 160 บาทต่อตารางเมตรต่อเดือน เพิ่มขึ้น 2.8% จาก 155 บาทปี 2564 ส่วนคลังสินค้าในพื้นที่ภาคกลาง (ไม่รวมกรุงเทพและปริมณฑล) มีอัตราค่าเช่าเฉลี่ยทรงตัวที่ 115-165 บาทต่อตารางเมตรต่อเดือน โดยพื้นที่ที่มีอัตราค่าเช่าสูงสุดจะอยู่ในจังหวัดสมุทรปราการที่ 230 บาทต่อตารางเมตรต่อเดือน (พื้นที่เชื่อมต่อกรุงเทพฯ เดินทางสะดวก) รองลงมา คือ ชลบุรี 200 บาทต่อตารางเมตร (พื้นที่นิคมอุตสาหกรรม) กรุงเทพฯ ปทุมธานี ระยอง และฉะเชิงเทรา 180 บาทต่อตารางเมตร ขณะที่อยุธยาและสมุทรสาคร (ทำเลฐานการผลิต แหล่งโรงงานและศูนย์กระจายสินค้า) มีอัตราค่าเช่าสูงสุด 175 บาทและ155บาทต่อตารางเมตร ตามลำดับ

สำหรับคลังสินค้าทั่วไปที่เพิ่มขึ้นในปี 2565 ส่วนใหญ่อยู่ในทำเลยุทธศาสตร์ด้านโลจิสติกส์ในเขตกรุงเทพฯ และปริมณฑล เช่น สุวรรณภูมิและบางปะกงในจังหวัดสมุทรปราการ ปทุมธานีและอยุธยา ตลอดจนพื้นที่โดยรอบ EEC เนื่องจากมีความสะดวกในการกระจายสินค้าไปยังผู้ใช้ปลายทางได้รวดเร็ว มีเส้นทางคมนาคมสะดวก ใกล้ท่าเรือ สถานีบรรจุและแยกสินค้ากล่องลาดกระบัง (Inland Container Depot: ICD) และท่าอากาศยานสุวรรณภูมิ หรืออยู่ภายในหรือละแวกใกล้เคียงนิคมอุตสาหกรรมที่ใช้เป็นศูนย์กระจายสินค้าออกจากคลังสินค้าส่วนกลางได้

-

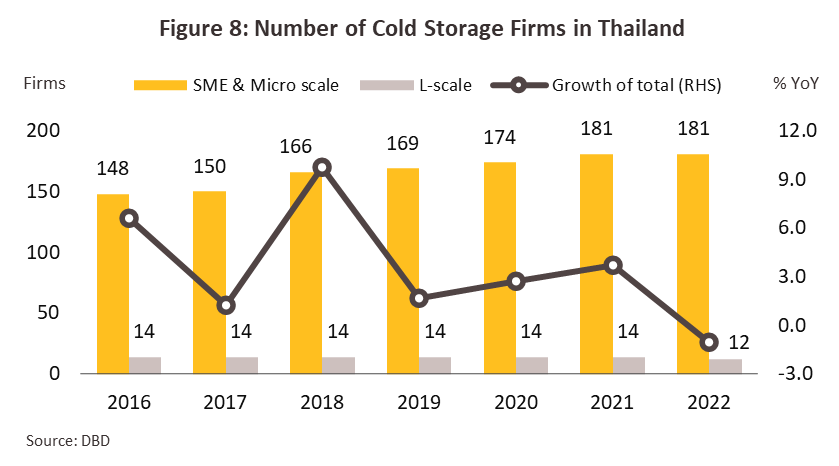

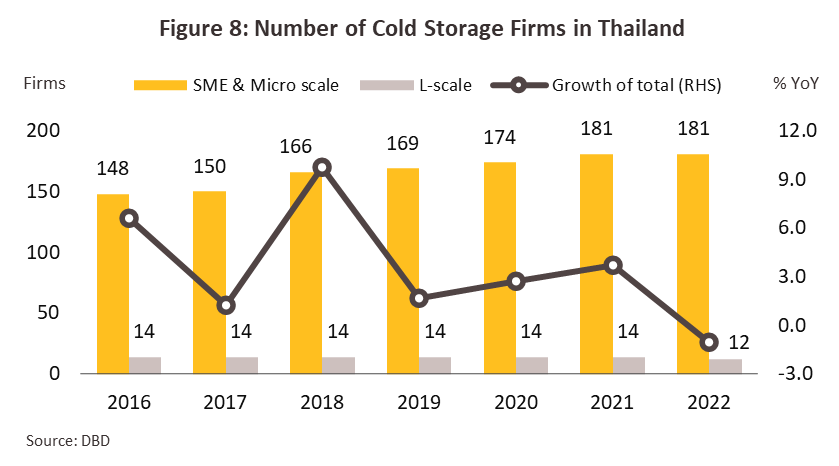

คลังสินค้าแช่เย็น/แช่แข็งหรือห้องเย็น: เติบโตจากพฤติกรรมการบริโภคที่เปลี่ยนไป โดยผู้บริโภคต้องการรับประทานอาหารที่สะดวก รวดเร็ว บนพื้นฐานของความสะอาดและปลอดภัย ซึ่งกลายเป็นชีวิตวิถีใหม่ของผู้บริโภคในยุคปัจจุบัน ส่งผลให้ความต้องการบริโภคอาหารแปรรูป อาหารแช่เย็นแช่แข็งและอาหารพร้อมทาน (Ready to eat) เพิ่มขึ้นมากทั้งตลาดในประเทศและตลาดส่งออก เนื่องจากสามารถตอบโจทย์ความต้องการของผู้บริโภคได้เป็นอย่างดี และมีช่องทางการซื้อที่หลากหลาย เช่น ร้านค้าปลีกและผ่านช่องทางออนไลน์ ความต้องการคลังสินค้าประเภทนี้จึงเพิ่มขึ้นตามมา ขณะที่ผู้ประกอบการจากอุตสาหกรรมอื่น อาทิ อุตสาหกรรมแปรรูปอาหาร (อาหารทะเล ผักและผลไม้ เบเกอรีและผลิตภัณฑ์นม สัตว์น้ำและเนื้อสัตว์อื่น) หันมาลงทุนคลังสินค้าประเภทนี้เพื่อดูแลคุณภาพสินค้าให้เป็นไปตามมาตรฐานที่กำหนด ทำให้ผู้ประกอบการรายเดิมอาจเสียฐานลูกค้าไปบางส่วน ทั้งนี้ ข้อมูลล่าสุดปี 2565 พบว่าผู้ประกอบการห้องเย็นมีจำนวน 193 ราย (ภาพที่ 8) เป็นผู้ประกอบการรายใหญ่ 12 ราย (สัดส่วน 6.2%) ซึ่งส่วนใหญ่เป็นกิจการในเครือผู้ผลิตและแปรรูปอาหาร ส่วนผู้ประกอบการรายกลาง รายเล็กและรายย่อย (SMEs & Micro) มีจำนวน 181 ราย (สัดส่วน 93.8%) ปัจจุบัน คลังสินค้าห้องเย็นมีการปรับใช้เทคโนโลยีในการปฏิบัติการ อาทิ ระบบจัดเก็บสินค้าอัตโนมัติ (Automated Storage and Retrieval System: ASRS) ทำให้การคัดแยกประเภทและจัดเก็บสินค้าสะดวกขึ้น การใช้เทคโนโลยีหุ่นยนต์ในขั้นตอนการปฏิบัติการ จนถึงระบบบริหารการรับฝากและบริหารสินค้าควบคุมอุณหภูมิ (Cold Chain Management System: CCMS) ช่วยให้ติดตามสถานะของสินค้าได้ตลอดเวลาแบบเรียลไทม์

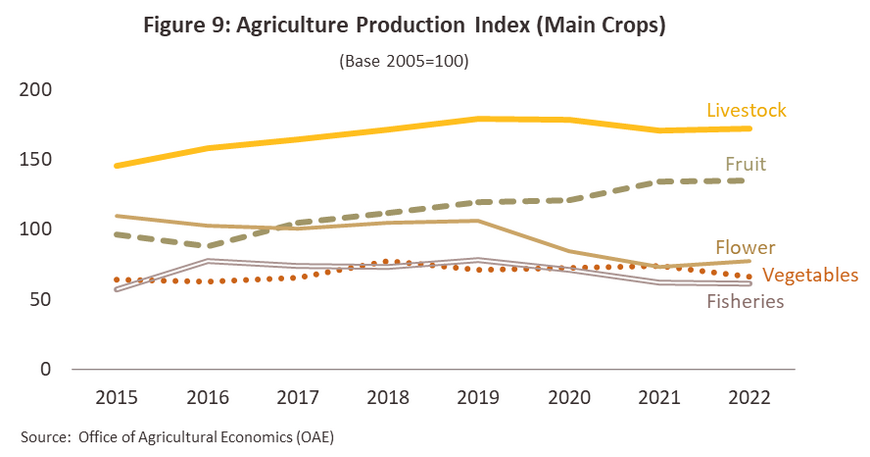

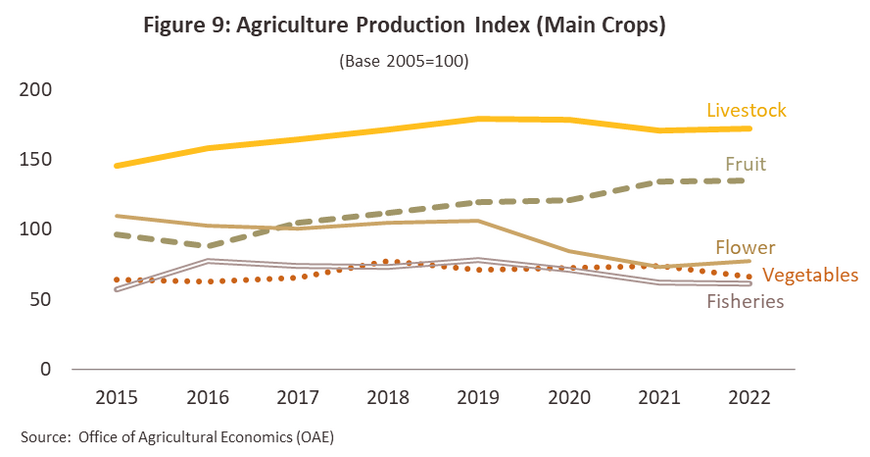

ปี 2565 ความต้องการเช่าพื้นที่คลังสินค้าห้องเย็นปรับเพิ่มขึ้นต่อเนื่อง จากกิจกรรมทางเศรษฐกิจและสังคมที่กลับมาเป็นปกติหลังสถานการณ์ COVID-19 คลี่คลาย และการฟื้นตัวของภาคท่องเที่ยว ส่งผลให้มีความต้องการบริโภคสินค้ากลุ่มอาหารและเครื่องดื่มเพิ่มขึ้นตามมา ขณะที่การส่งออกสินค้ากลุ่มเกษตรกรรม (กสิกรรม ปศุสัตว์ และประมง) มีมูลค่า 2.9 หมื่นล้านดอลลาร์ เพิ่มขึ้น 7.4% จากปี 2564 โดยไทยมีส่วนแบ่งตลาด 2.7% ของมูลค่านำเข้าสินค้ากลุ่มเกษตรกรรมทั่วโลก 3/ ในปี 2565 การส่งออกสินค้าหมวดอาหารของไทยยังได้อานิสงส์จากนโยบายสำรองอาหารเพื่อความมั่นคงจากหลายประเทศทั่วโลก หลังสงครามรัสเซีย-ยูเครนทำให้บางประเทศจำกัดการส่งออกธัญพืชและอาหาร ผลักดันให้ราคาอาหารเพิ่มขึ้นในอัตราเร่ง ส่งผลให้การส่งออกสินค้าเกษตรและอุตสาหกรรมเกษตรของไทยขยายตัว 8.8% (เช่น ไก่สดแช่เย็นแช่แข็ง (+124.6% YoY) อาหารทะเลกระป๋องและแปรรูป (+10.1% YoY) ผลไม้กระป๋องและแปรรูป (+6.2% YoY) เนื้อสัตว์ (+42.5% YoY) และนมและผลิตภัณฑ์นม (+0.7% YoY)) นอกจากนี้ ไทยมีการนำเข้าอาหารบางกลุ่มเพิ่มขึ้น เนื่องจากเกิดภาวะโรคระบาดในสัตว์ (อาทิ โรค AFS ในสุกร และโรค Lumpy skin ในโคนม) ทำให้ผลผลิตในประเทศลดลง อย่างไรก็ตาม ความต้องการเช่าพื้นที่คลังสินค้าถูกจำกัดจากผลผลิตเกษตรบางประเภทที่ปรับลดลงจากปัญหาอุทกภัยหลายพื้นที่ในช่วงครึ่งหลังของปี สะท้อนจากดัชนีผลผลิตพืชผักลดลง -10.1% YoY และประมง -0.3% YoY (ภาพที่ 9) ขณะที่กำลังซื้อของผู้บริโภคบางกลุ่มถูกกดดันจากอัตราเงินเฟ้อที่เร่งขึ้นอย่างมีนัยสำคัญ

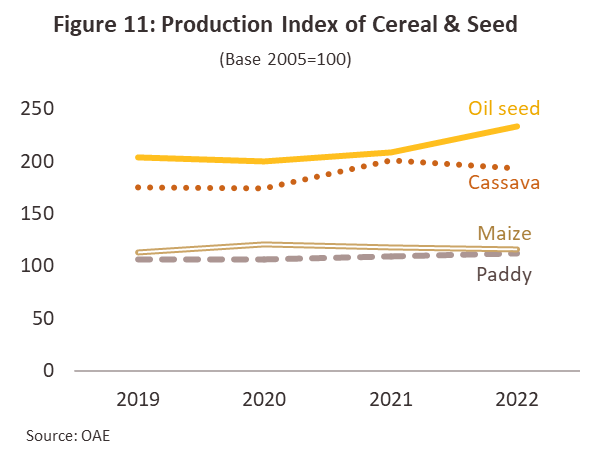

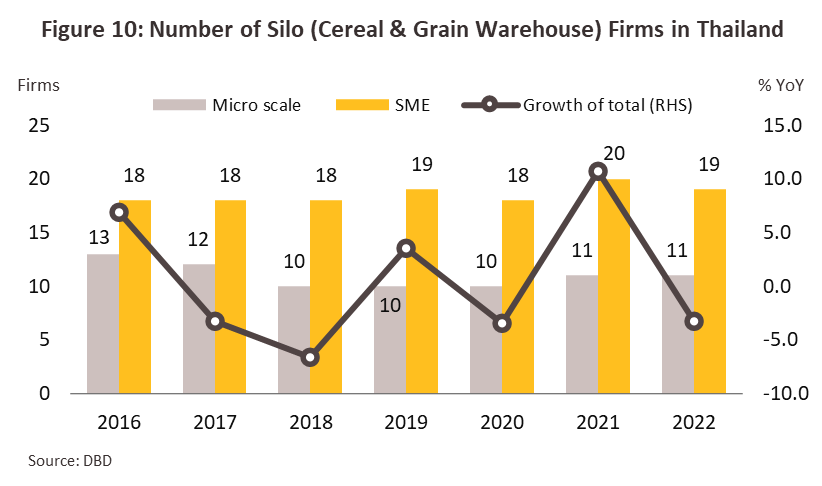

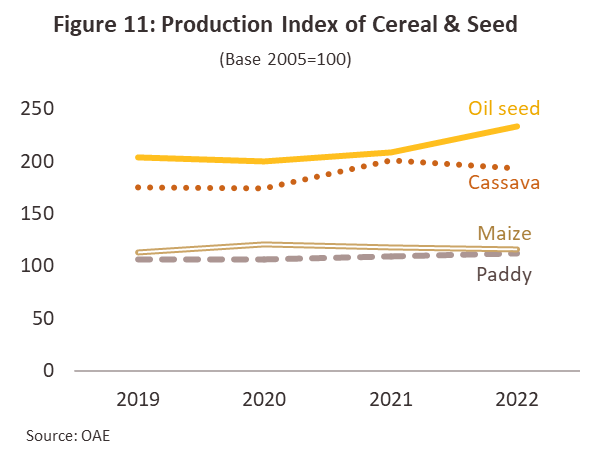

ความต้องการเช่าพื้นที่ไซโลกระเตื้องขึ้นในปี 2565 โดยมีปัจจัยหนุนจากผลผลิตธัญพืชที่เพิ่มขึ้นตามการขยายพื้นที่เพาะปลูก ส่วนหนึ่งเป็นผลจากราคาในตลาดโลกปรับสูงขึ้นต่อเนื่อง โดยเฉพาะพืชน้ำมัน (+12.2% YoY) และข้าว (+2.6% YoY) โดยผลผลิตพืชที่กำลังเป็นที่ต้องการในตลาดโลกและไทยมีศักยภาพในการส่งออกค่อนข้างสูง ได้แก่ พืชน้ำมัน ธัญพืช และกาแฟ (ปี 2565 ไทยส่งออกสินค้ากลุ่มนี้เพิ่มขึ้น 49.9% YoY) นอกจากนี้ บางประเทศมีความต้องการสต็อกวัตถุดิบเพิ่มขึ้นเพื่อชดเชยสต็อกที่ลดลง อาทิ จีนมีการนำเข้าวัตถุดิบการเกษตรเพิ่มขึ้น หลังจากผลผลิตในประเทศลดลงจากการปิดเมืองตามนโยบาย Zero-Covid

แนวโน้มอุตสาหกรรม

ปี 2566 ธุรกิจคลังสินค้าให้เช่ามีแนวโน้มเติบโตในอัตราไม่สูงมากนัก โดยแรงหนุนธุรกิจมาจากการบริโภคภาคเอกชนที่คาดว่าจะขยายตัว 5.2% และการเติบโตต่อเนื่องของธุรกิจ E-commerce ที่ระดับ 13-15% YoY (ที่มา: สมาคมผู้ประกอบการพาณิชย์อิเล็กทรอนิกส์ไทย) ขณะที่ภาวะเศรษฐกิจโลกชะลอตัวกดดันให้มูลค่าส่งออกและนำเข้าในภาพรวมคาดว่าจะหดตัว -1.5% และ -0.6% ตามลำดับ อย่างไรก็ตาม การส่งออก-นำเข้าของสินค้าเกษตรและอุตสาหกรรมบางกลุ่มยังสามารถขยายตัวได้ดี (พิจารณาจากข้อมูลเดือนมกราคม-กรกฏาคม) โดยสินค้าที่มีมูลค่าส่งออกเพิ่มขึ้น อาทิ หม้อแปลงไฟฟ้าและส่วนประกอบ (+42.3% YoY) อุปกรณ์คอมพิวเตอร์อื่นๆ (+11.8% YoY) ข้าว (+20.6% YoY) ผลไม้สดแช่เย็น แช่แข็ง และแห้ง (+16.8% YoY) ผักกระป๋องและผักแปรรูป (+14.8% YoY) กุ้งปรุงสุกแช่เย็น (+14.1% YoY) ไก่สดแช่เย็น แช่แข็ง (+33.5% YoY) สุกรสดแช่เย็น แช่แข็ง (+111.7% YoY) ไข่ไก่สด (+151.4% YoY ซึ่งเพิ่มขึ้นจากการขยายตลาดส่งออกไปยังไต้หวันเป็นครั้งแรกในเดือนมีนาคม) และดอกกล้วยไม้ (+2.8% YoY) ขณะที่การนำเข้าเพิ่มขึ้นในหมวดกุ้งสดแช่เย็น แช่แข็ง (+73.7% YoY) องุ่นสด (+34.4% YoY) ข้าว (+36.2% YoY) เครื่องดื่ม (+27.1% YoY) และขนมหวานและช็อกโกแลต (+15.5% YoY) ทั้งนี้ วิจัยกรุงศรีประเมินความต้องการใช้พื้นที่คลังสินค้าทั่วไปปี 2566 จะอยู่ที่ 5.8 ล้านตารางเมตร เพิ่มขึ้น 7.0% จากปี 2565 ขณะที่อุปทานรวมอยู่ที่ 6.7 ล้านตร.ม. เพิ่มขึ้น 6.8% YoY และอัตราการเช่าพื้นที่อยู่ที่ระดับ 86.0%

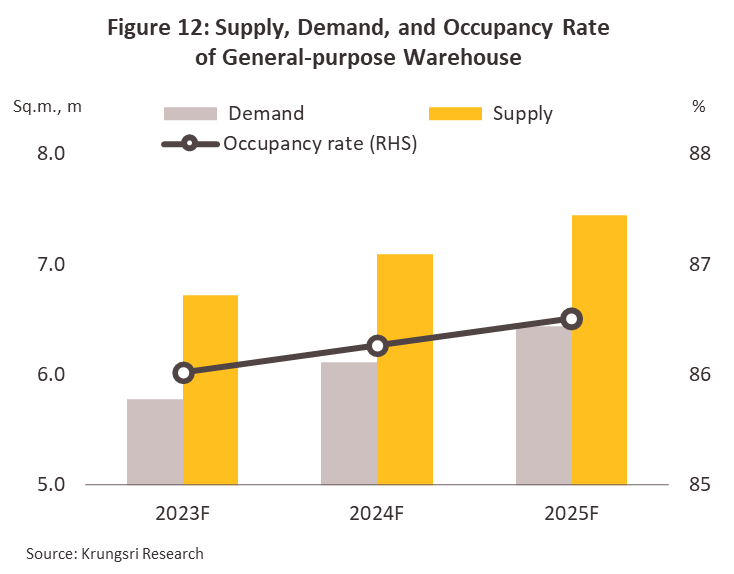

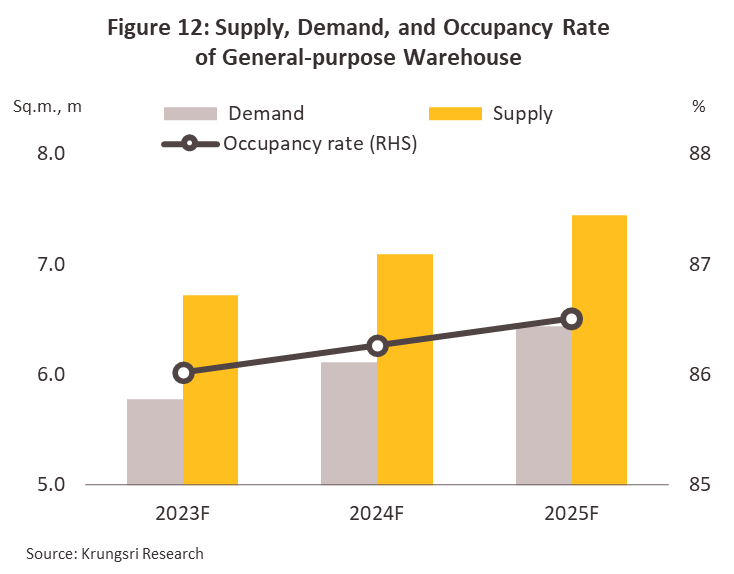

ปี 2567-2568 คาดว่าความต้องการเช่าพื้นที่คลังสินค้าโดยรวมจะเติบโตได้ต่อเนื่อง (ภาพที่ 12) ตามทิศทางเศรษฐกิจไทยที่มีแนวโน้มฟื้นตัวอย่างค่อยเป็นค่อยไป ขณะที่ผู้ประกอบการคลังสินค้ามีแนวโน้มให้บริการทั้งแบบ Built-to-Suit เพื่อรองรับความต้องการของลูกค้าหลักบางกลุ่ม และแบบ Ready built เพื่อรองรับฐานลูกค้ากลุ่มใหม่และเพื่อตอบสนองความต้องการของตลาดได้อย่างรวดเร็ว โดยการเติบโตของคลังสินค้าแต่ละประเภทมีรายละเอียด ดังนี้

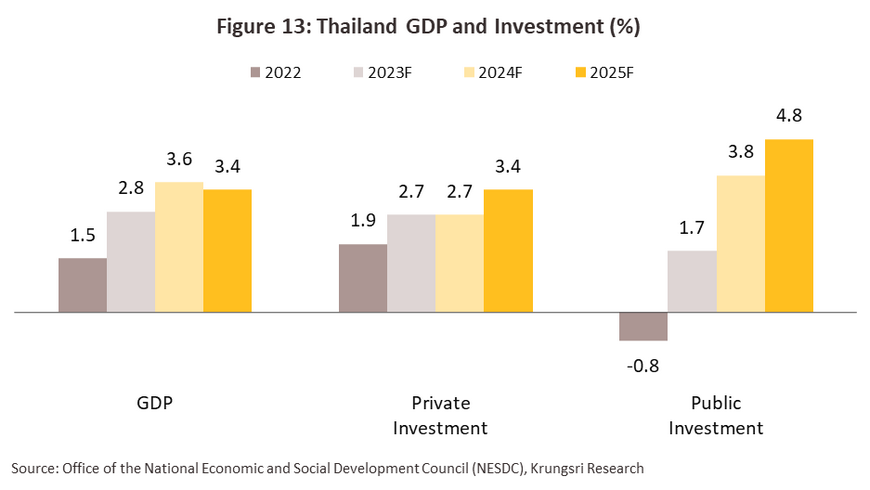

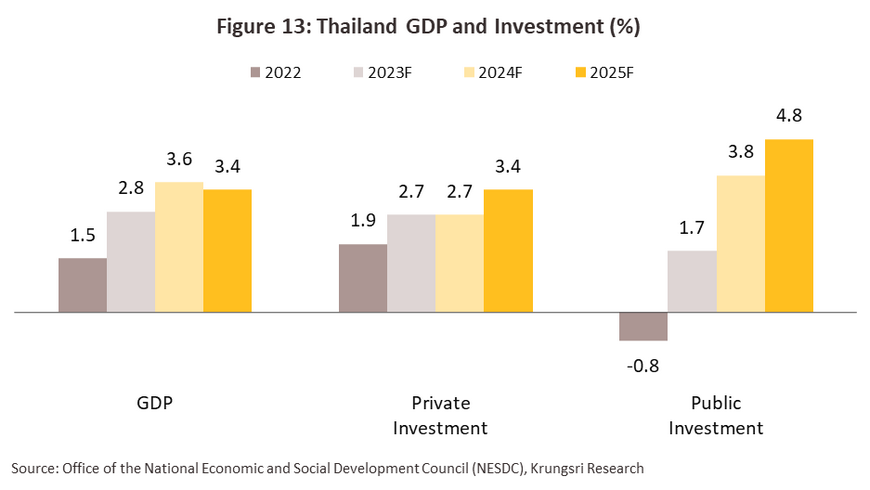

1) การฟื้นตัวต่อเนื่องของเศรษฐกิจโลกและเศรษฐกิจไทย (IMF คาดว่าเศรษฐกิจโลกปี 2567-2568 จะเติบโต 3.0% และ 3.2% ตามลำดับ ขณะที่วิจัยกรุงศรีคาดเศรษฐกิจไทยจะเติบโต 3.6% และ 3.4% ในช่วงเดียวกัน) (ภาพที่ 13) จะช่วยหนุนการฟื้นตัวของภาคการค้าระหว่างประเทศ ทั้งนี้ ธุรกิจคลังสินค้ายังได้ปัจจัยบวกจากภาคท่องเที่ยว (คาดว่าจะมีนักท่องเที่ยวต่างชาติเข้ามาท่องเที่ยวในไทยที่ระดับ 42 ล้านคน ภายในปี 2568) ช่วยกระตุ้นความต้องการอุปโภคบริโภคสินค้า ส่งผลดีต่อการฟื้นตัวของภาคการผลิตและการลงทุนในประเทศ

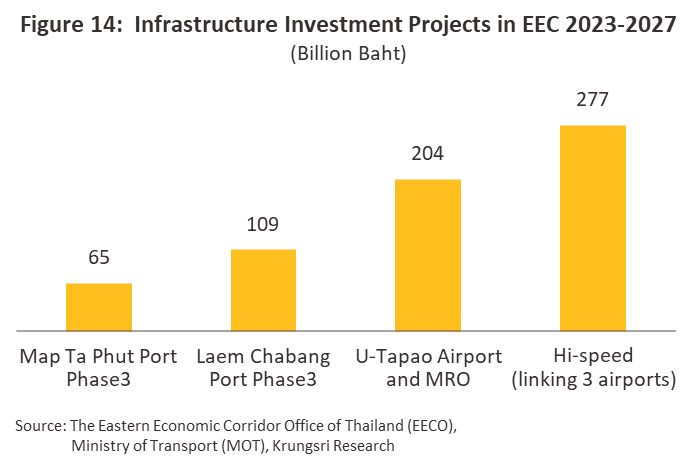

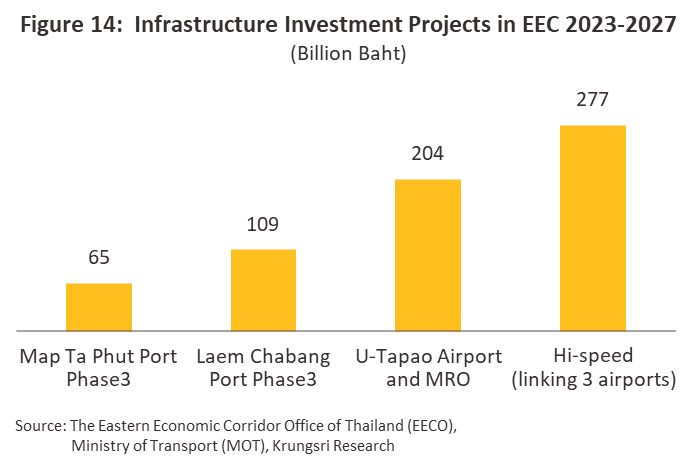

2) การพัฒนาโครงการในนิคมอุตสาหกรรมหนุนการลงทุนเติบโตต่อเนื่อง โดยเฉพาะแนวระเบียงเศรษฐกิจภาคตะวันออก (Eastern Economic Corridor: EEC) ระยะที่ 2 (ปี 2566-2570) ซึ่งสานต่อการลงทุนโครงสร้างพื้นฐานและเส้นทางคมนาคมที่เชื่อมโยงพื้นที่ระหว่างภูมิภาค อาทิ มอเตอร์เวย์สาย 7 ส่วนต่อขยาย เชื่อมโครงการพัฒนาท่าเรือแหลมฉบังเฟส 3 ท่าเรือมาบตาพุดเฟส 3 และโครงการรถไฟความเร็วสูงเชื่อมสามสนามบิน (ภาพที่ 14) ตลอดจนการเปิดศูนย์ขนส่งสินค้าในพื้นที่เขตเศรษฐกิจพิเศษ (SEZ) เช่น SEZ หนองคาย (ตรงข้ามกับท่าเรือบกในฝั่งสปป.ลาว) ศูนย์เปลี่ยนถ่ายรูปแบบขนส่งสินค้าที่เชียงของ จังหวัดเชียงราย และศูนย์ขนส่งชายแดนที่จังหวัดนครพนม นอกจากนี้ ความพร้อมของห่วงโซ่อุปทานในภาคการผลิตสำคัญของไทย (อาทิ ยานยนต์ สิ่งทอและเครื่องนุ่งห่ม) และความต้องการหลีกเลี่ยงการลงทุนในประเทศที่มีความขัดแย้งด้านภูมิรัฐศาสตร์ จะจูงใจให้นักลงทุนต่างชาติย้ายฐานการผลิตหรือต่อยอดการลงทุนในไทยมากขึ้น (อาทิ บริษัท SONY จะย้ายฐานผลิตกล้องดิจิทัลสำหรับตลาดญี่ปุ่น สหรัฐฯ และยุโรปออกจากจีนมายังไทย) ช่วยเพิ่มความต้องการเช่าพื้นที่คลังสินค้าเพื่อจัดเก็บสินค้าก่อนจำหน่ายและส่งออก

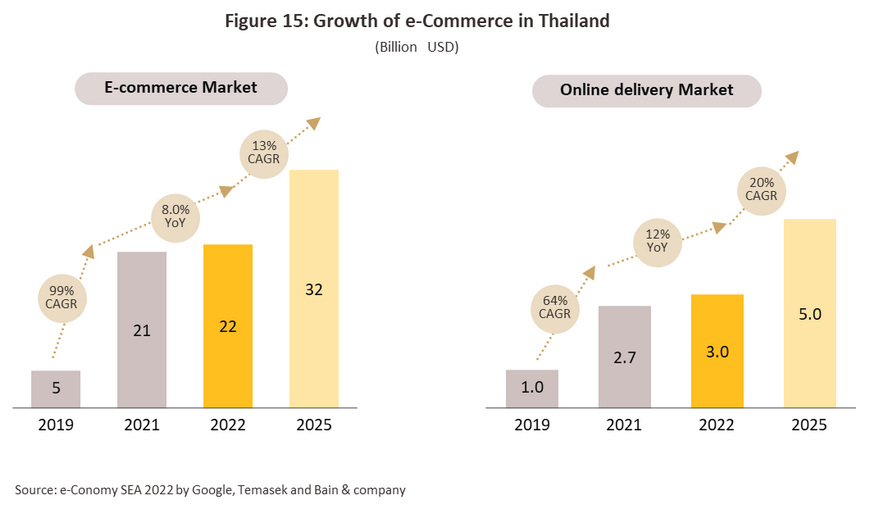

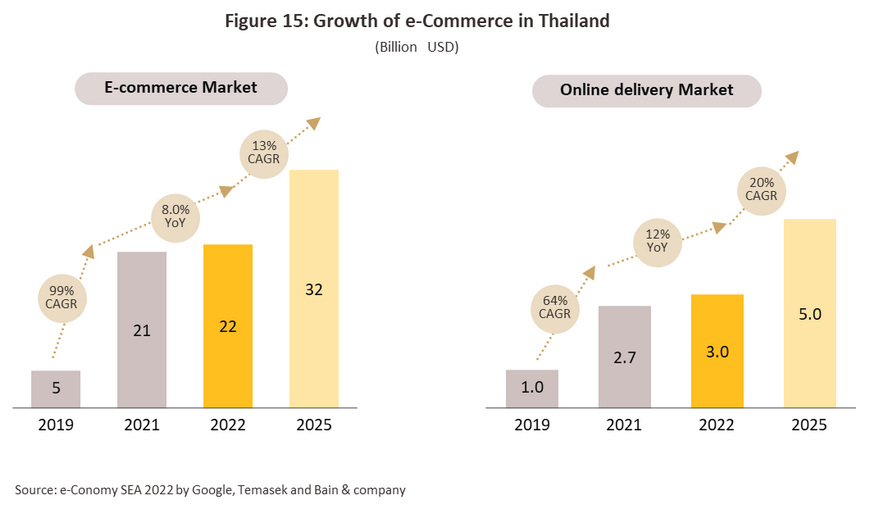

3) การเติบโตต่อเนื่องของธุรกิจ e-Commerce และโลจิสติกส์ โดย e-Conomy SEA2022 ประเมินว่าช่วงปี 2565-2568 ตลาด e-Commerce ของไทยและการส่งสินค้าแบบเร่งด่วนในไทยจะเติบโตเฉลี่ย 13% และ 20% ต่อปี ตามลำดับ (ภาพที่ 15) เอื้อให้มีการเช่าใช้พื้นที่เพื่อรวบรวมสต็อกสินค้าก่อนส่งมอบ โดยเฉพาะคลังสินค้าพร้อมจัดส่ง (E-Commerce Fulfilment) ซึ่งผู้ให้บริการ Fulfilment มีแนวโน้มขยายธุรกิจต่อเนื่องเพื่อตอบสนองความต้องการของธุรกิจอีคอมเมิร์ซ

ผู้ประกอบการมีแนวโน้มขยายการลงทุนพื้นที่คลังสินค้าทั่วไปเพิ่มขึ้นเฉลี่ย 5.3% ต่อปี ซึ่งเป็นอัตราการเพิ่มขึ้นที่ช้ากว่าอุปสงค์ ส่งผลให้อัตราการเช่าพื้นที่ในปี 2567 และ 2568 จะเพิ่มขึ้นสู่ระดับ 86-87% ทั้งนี้ ผู้ประกอบการมีแนวโน้มลงทุนคลังสินค้าสมัยใหม่ที่สร้างตามคำสั่งลูกค้า (Build-to-suit) ซึ่งส่วนใหญ่เป็นสัญญาเช่าระยะยาวและมีการปรับขึ้นค่าเช่าได้ตามช่วงเวลา รวมถึงคลังสินค้าสำเร็จรูป (Ready-built warehouses) ที่ตอบสนองความต้องการเช่าแบบเร่งด่วนได้ทันที และคลังสินค้าแบบพร้อมส่ง (Fulfillment Center) เพื่อขยายฐานลูกค้าสู่กลุ่ม B2B2C ทั้งในประเทศและภูมิภาคใกล้เคียง นอกจากนี้ ยังมีแนวโน้มพัฒนาคลังสินค้าขนาดเล็กในเมืองเพื่อตอบสนองความต้องการของภาคอุตสาหกรรมที่ต้องการใช้พื้นที่ในเมืองและเพิ่มความรวดเร็วในการขนส่ง โดยมีการปรับใช้เทคโนโลยีสมัยใหม่ในการบริหารจัดการคลังสินค้า รวมถึงการประหยัดพลังงานและแรงงาน เช่น การจัดเก็บสินค้าด้วยหุ่นยนต์ การค้นหาสินค้าด้วยเซ็นเซอร์ และการใช้อุปกรณ์กักเก็บพลังงานเพื่อลดค่าไฟฟ้า ซึ่งจะช่วยให้การปรับขึ้นค่าเช่าทำได้ง่าย ขณะที่ระยะสัญญาเช่าจะยาวนานกว่าคลังสำเร็จรูปแบบดั้งเดิม

ผู้ประกอบการมีแนวโน้มขยายการลงทุนคลังสินค้าประเภทนี้เพื่อรองรับความต้องการที่เพิ่มขึ้น ซึ่งรวมถึงผู้ประกอบการในภาคการผลิตอื่น ได้แก่ (1) คลังสินค้าแช่เย็น/แช่แข็งเพื่อเก็บรักษาผลไม้ขององค์กรต่างๆ ใช้รองรับการจัดเก็บ/แปรรูปผลผลิตเกษตรในพื้นที่เพื่อรอการจำหน่าย/ส่งออก เช่น ห้องเย็นของสถาบันเกษตร 24 แห่งในพื้นที่ 5 จังหวัด4/ (2) คลังสินค้าห้องเย็นในโครงการระเบียงผลไม้ภาคตะวันออก (Eastern Fruit Corridor: EFC) ในนิคมอุตสาหกรรม Smart Park จังหวัดระยอง (3) คลังสินค้าส่วนบุคคลของผู้ประกอบการกลุ่มอาหารทะเลแปรรูปรายใหญ่หรือผู้ผลิตขนมและเบเกอรี่ เพื่อให้ลูกค้าสามารถตรวจสอบย้อนกลับได้ตามมาตรฐานของประเทศคู่ค้า (4) คลังสินค้าและศูนย์กลางกระจายสินค้าเกษตรในท่าอากาศยาน และ (5) ผู้ประกอบการเดิมขยายพื้นที่คลังสินค้าควบคุมอุณหภูมิ อาทิ บริษัท เคอรี่ โลจิสติกส์ (ใช้เก็บอาหารฮาลาล ยา เวชภัณฑ์) และบมจ. เอสซีจี เจดับเบิ้ลยูดี โลจิสติกส์ (การรวมกิจการระหว่างบริษัท เอสซีจี โลจิสติกส์ แมเนจเม้นท์ และบมจ. เจดับเบิ้ลยูดี อินโฟโลจิสติกส์) เพื่อเพิ่มศักยภาพในการทำธุรกิจแบบครบวงจร

- คลังสินค้าธัญพืชหรือไซโล: ความต้องการใช้บริการจะผันผวนตามผลผลิตเกษตรซึ่งขึ้นกับสภาพดินฟ้าอากาศ ส่งผลให้ผู้ประกอบการส่วนใหญ่ยังชะลอการลงทุนขยายธุรกิจ เนื่องจาก (1) อุปทานส่วนเกินยังมีจำนวนมาก และ (2) ผลผลิตพืชมีแนวโน้มปรับลดลงจากการเข้าสู่ภาวะเอลนีโญ5/ โดยเฉพาะปี 2567-2568 อย่างไรก็ตาม ความต้องการใช้บริการคลังสินค้าธัญพืชอาจเพิ่มขึ้นเป็นระยะ จากการแข่งขันรับซื้อผลผลิตเพื่อสะสมเป็นสต็อกสำหรับส่งออกหรือทยอยจำหน่ายในช่วงราคาสูง ทั้งจากผู้ประกอบการกลุ่มคลังสินค้าเก็บธัญพืชด้วยกันเอง กลุ่มพ่อค้าคนกลาง กลุ่มโรงคัดบรรจุผลผลิตเกษตร (ล้ง) กลุ่มแปรรูปอาหารสัตว์และกลุ่มโรงไฟฟ้า (เพื่อใช้เก็บชิ้นไม้หรือวัตถุดิบ)

สำหรับทำเลคลังสินค้าที่มีศักยภาพการเติบโตในระยะข้างหน้า ได้แก่ (ภาพที่ 16)

-

คลังสินค้าในทำเลใกล้แหล่งผลิต: เขตกรุงเทพฯ และปริมณฑล นิคมอุตสาหกรรมและพื้นที่เขตส่งเสริมอุตสาหกรรมเป้าหมายใหม่ภายใต้การสนับสนุนของรัฐบาล ได้แก่ จังหวัดอยุธยา (ศูนย์รวมเครื่องใช้ไฟฟ้าและอิเล็กทรอนิกส์ ทั้งยังมีเส้นทางขนส่งสินค้าไปภาคเหนือและภาคอีสานได้สะดวก) พื้นที่ EEC และบริเวณใกล้เคียง (ศูนย์กลางการผลิตและการค้าระหว่างประเทศ อาทิ ยานยนต์ และอิเล็กทรอนิกส์) รวมถึงจังหวัดศูนย์กลางภูมิภาค

-

คลังสินค้าในทำเลใกล้ตลาดผู้บริโภค: ตอบรับการเติบโตของภาคการค้าออนไลน์ ส่วนใหญ่อยู่ในเขตกรุงเทพฯ และปริมณฑลโดยเฉพาะสมุทรปราการ (ศูนย์กลาง e-Commerce และเมืองโลจิสติกส์) รวมถึงจังหวัดศูนย์กลางภูมิภาค (อาทิ ชลบุรี พิษณุโลก นครราชสีมา ขอนแก่น อุบลราชธานี และสุราษฎร์ธานี) และมีการปรับรูปแบบเป็นคลังสินค้าพร้อมจัดส่งขนาดเล็ก (Micro-Fulfilment Centers) ในพื้นที่เขตเมืองที่มีการคมนาคมสะดวกและเข้าถึงง่าย

-

คลังสินค้าในพื้นที่ชายแดน: ปัจจัยเกื้อหนุนมาจากการพัฒนาโครงสร้างพื้นฐานด้านการขนส่งระบบราง ถนน ระบบการบินและทางน้ำที่เชื่อมโยงประเทศเพื่อนบ้าน รวมถึงการให้สิทธิประโยชน์จาก BOI และการนิคมอุตสาหกรรม (กนอ.) โดยอาศัยความได้เปรียบด้านทำเลที่ตั้งของไทยที่เป็นศูนย์กลางภูมิภาคเอเชียตะวันออกเฉียงใต้ (อาทิ ตาก มุกดาหาร สระแก้ว ตราด สงขลา เชียงราย หนองคาย) โดยเฉพาะทำเล SEZs หรือพื้นที่ชายแดนที่มีการเปิดใช้เส้นทางคมนาคมใหม่ๆ (เช่น คลังสินค้าย่านกองเก็บตามแนวเส้นทางที่เชื่อมต่อรถไฟลาว-จีน ศูนย์เปลี่ยนถ่ายรูปแบบการขนส่งเชียงของ จังหวัดเชียงราย และศูนย์ขนส่งสินค้านครพนม)

การลงทุนคลังสินค้าในประเทศเพื่อนบ้านนับเป็นโอกาสของผู้ประกอบการไทยในการขยายพื้นที่และฐานลูกค้า จากศักยภาพการเติบโตทางเศรษฐกิจที่ค่อนข้างสูง อาทิ เวียดนามและอินโดนีเซีย ขณะที่ผู้ประกอบการสามารถร่วมทุนหรือลงทุนได้ถึง 100% ในบางประเทศ ในกลุ่ม AEC โดยผู้ประกอบการของไทยที่เข้าไปลงทุนธุรกิจคลังสินค้าในต่างประเทศแล้ว อาทิ บมจ. พีเอ็ม โทรีเซน เอเชีย โฮลดิ้งส์ในเวียดนาม และ บมจ. เจดับเบิ้ลยูดี โลจิสติกส์ในกัมพูชา

การแข่งขันของธุรกิจคลังสินค้ามีแนวโน้มรุนแรงมากขึ้น ผลจาก (1) การลงทุนขยายพื้นที่ให้เช่าของผู้ประกอบการรายใหญ่ (อาทิ บมจ. ดับบลิวเอชเอ คอร์ปอเรชั่น บริษัทเคอรี่ โลจิสติคส์ บมจ. เอสซีจี เจดับเบิ้ลยูดี โลจิสติกส์ บมจ. สหไทย เทอร์มินอล และบริษัท สยาม เจ เอ็น เค) ในรูปแบบของคลังสินค้าสมัยใหม่ทั้งแบบสร้างตามความต้องการของผู้เช่าและแบบสำเร็จรูป จึงอาจทำให้คลังสินค้าแบบดั้งเดิมมีอุปทานส่วนเกินเพิ่มขึ้นในบางทำเล ส่งผลให้การปรับขึ้นค่าเช่าทำได้จำกัด (2) การขยายการลงทุนของผู้ประกอบการรายใหม่ จากกลุ่มธุรกิจอื่นโดยเฉพาะก่อสร้างและอสังหาริมทรัพย์ (อาทิ เสนาดีเวลลอปเม้นท์จะให้บริการเช่าคลังสินค้าแบบครบวงจร “METROBOX” ในสมุทรปราการและอยุธยา) ผู้ประกอบการต่างชาติ และการร่วมทุนของกิจการที่เป็นพันธมิตรกัน เพื่อขยายขอบเขตการให้บริการโลจิสติกส์ (เช่น บริษัท ชาลี ท็อป โลจิสติกส์ โซลูชั่น เป็นบริษัทร่วมทุนระหว่างบริษัท ปลาวาฬ โลจิสติกส์ และบมจ. คอนกรีตชลบุรี พัฒนาพื้นที่คลังสินค้าในเขตปลอดอากรโซนแหลมฉบัง คาดแล้วเสร็จปี 2566 และบริษัทแอลฟา อินดัสเทรียล โซลูชั่น ร่วมทุนกับบริษัท โตคิวแลนด์ เอเชีย พัฒนาพื้นที่คลังสินค้ามากกว่า 87,000 ตารางเมตรโซนรังสิต คาดเปิดให้บริการปี 2566) (3) ข้อจำกัดด้านผังเมืองที่กำหนดพื้นที่เฉพาะสำหรับการสร้างคลังสินค้า อาทิ พื้นที่สีเขียว (ที่ดินประเภทชนบทและเกษตรกรรม) ไม่สามารถสร้างอาคารรวบรวมผลผลิต/ห้องเย็นที่มีขนาดเกินกว่า 2,000 ตารางเมตร นับเป็นอุปสรรคต่อการลงทุนขยายธุรกิจคลังสินค้าในบางพื้นที่ และ (4) ต้นทุนของธุรกิจมีแนวโน้มปรับสูงขึ้นต่อเนื่อง อาทิ ราคาที่ดิน ค่าก่อสร้าง ต้นทุนการเงิน ราคาสาธารณูปโภค ค่าจ้างแรงงาน (จากปัญหาขาดแคลนแรงงาน) และต้นทุนด้านเทคโนโลยี

ผู้ประกอบการควรเร่งปรับปรุงประสิทธิภาพของธุรกิจทั้งด้านการปรับใช้เทคโนโลยีและการบริหารต้นทุน โดยไม่ส่งผลกระทบต่อมาตรฐานการให้บริการ อาทิ การเสริมระบบเทคโนโลยีเข้ามาบริหารจัดการตั้งแต่ชั้นวางสินค้า ระบบขนถ่ายวัสดุ ระบบลำเลียงและระบบการบริหารจัดการต่างๆ รวมไปถึงการปรับรูปแบบเป็นคลังสินค้าสมัยใหม่ระบบอัตโนมัติ (Automated warehouse) เพื่อเพิ่มความได้เปรียบด้านพื้นที่และช่วยประหยัดแรงงาน ตลอดจนการยกระดับธุรกิจในมิติที่เป็นมิตรต่อสิ่งแวดล้อมและการทำธุรกิจอย่างยั่งยืนตามแนวทาง ESG (Environmental, Social, Governance) ซึ่งเป็นที่ต้องการของลูกค้าชาวต่างชาติ อาทิ การปรับใช้พลังงานแสงอาทิตย์ ยานยนต์ไฟฟ้า การควบคุมอุณหภูมิภายในคลังสินค้า (คลังสินค้าห้องเย็นจะมีต้นทุนด้านพลังงานไฟฟ้าที่สูงมาก) การระบายอากาศตามธรรมชาติ และการเคลือบผิวหน้าตึกสองชั้นหรือการพัฒนา Green Building Solution เพื่อให้ธุรกิจคลังสินค้าสามารถแข่งขันได้และตอบสนองความต้องการใช้บริการของลูกค้าที่ต้องการยกระดับความยั่งยืนของธุรกิจ

1/องค์การคลังสินค้าหรือ อคส. มีภารกิจในการเสริมสร้างเสถียรภาพราคาสินค้าเกษตร โดยจะเก็บรักษาผลผลิตเกษตรและทยอยนำออกสู่ตลาดทั้งในประเทศและตลาดส่งออกตามนโยบายรัฐ นอกจากนี้ ยังให้บริการรับฝากและรับจำนำสินค้าเกษตรจากภาครัฐและเอกชน รวมทั้งให้บริการท่าเทียบเรือเพื่อการนำเข้าและส่งออก

2/ที่มา: สมาคมผู้ประกอบการพาณิชย์อิเล็กทรอนิกส์ไทย

3/ที่มา: สำนักงานนโยบายและยุทธศาสตร์การค้า (สนค.)

4/ ชลบุรี ฉะเชิงเทรา ระยอง จันทบุรี และตราด

5/ช่วง 60 ปีที่ผ่านมา National Oceanic and Atmospheric Administration (NOAA) ระบุว่าปรากฎการณ์ El Niño และ La Niña รุนแรงจะเกิดทุก 12-15 ปี สำหรับประเทศไทย ปรากฏการณ์ La Niña รุนแรงเกิดขึ้นในปี 2553-2554 และ El Niño รุนแรงปี 2558-2559 อย่างไรก็ตาม ปัจจุบันสภาพอากาศโลกเกิดความผันผวนที่รุนแรงสุดขั้ว (Extreme weather) ส่งผลให้กรอบเวลาการเกิดความแปรปรวนจะรวดเร็วขึ้นกว่าเดิม ทั้งนี้ พิจารณาจากการเกิด El Niño และ La Niña ซึ่งจะสลับกันทุก 2-3 ปี วิจัยกรุงศรีจึงประเมินสภาพอากาศของไทยจะเกิดภาวะ El Niño แบบปานกลาง (Moderate) ถึงรุนแรง (Strong) ในช่วงปี 2566-2568

.webp.aspx)