EXECUTIVE SUMMARY

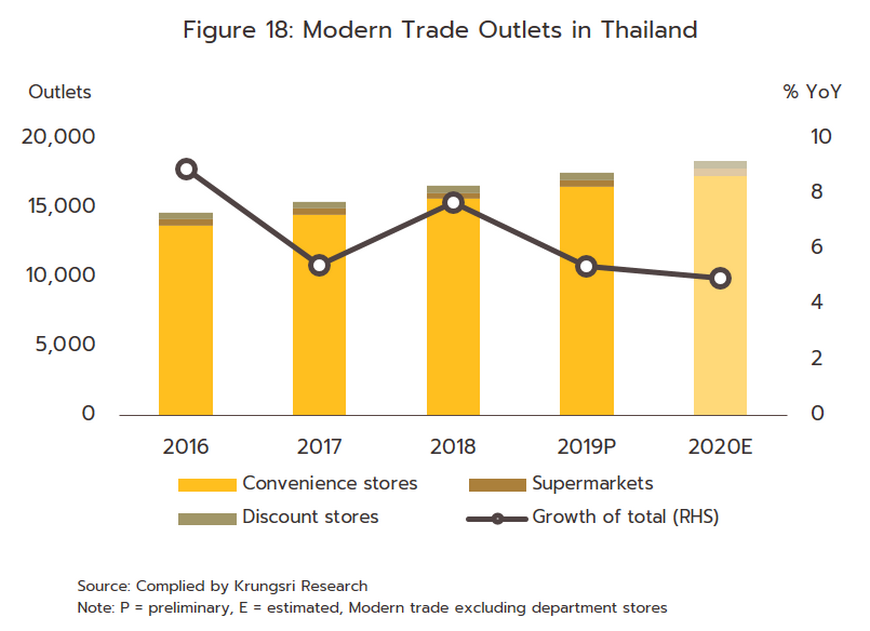

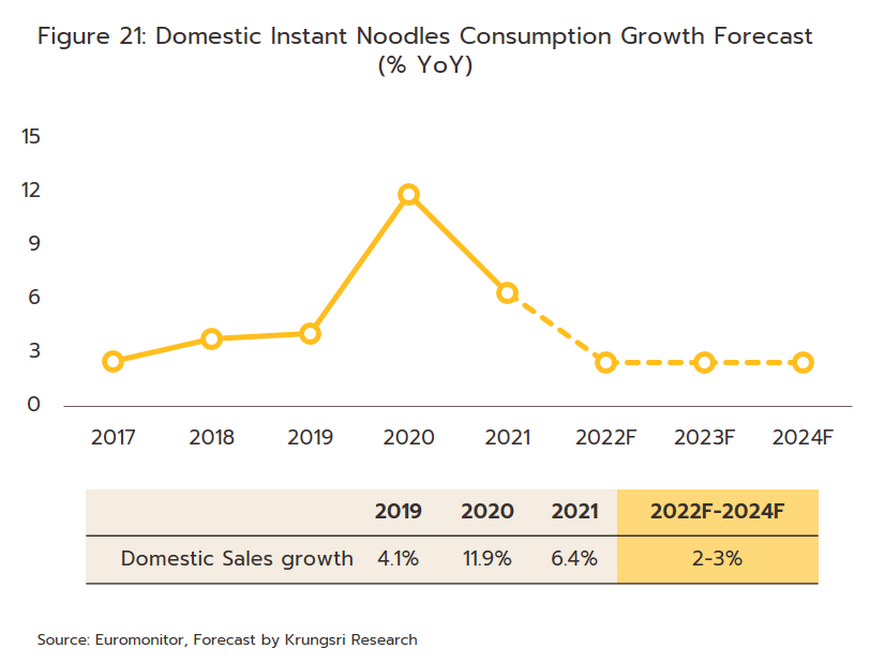

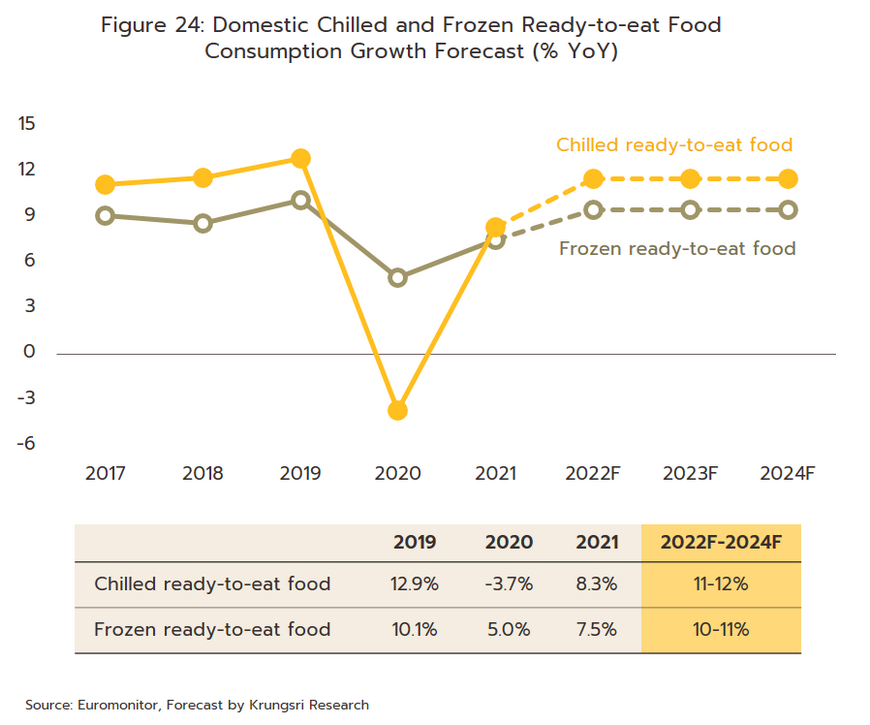

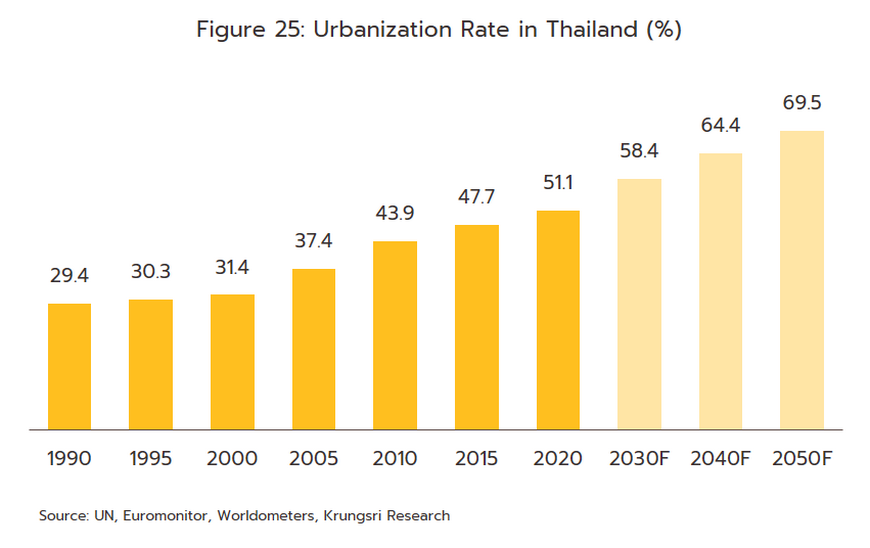

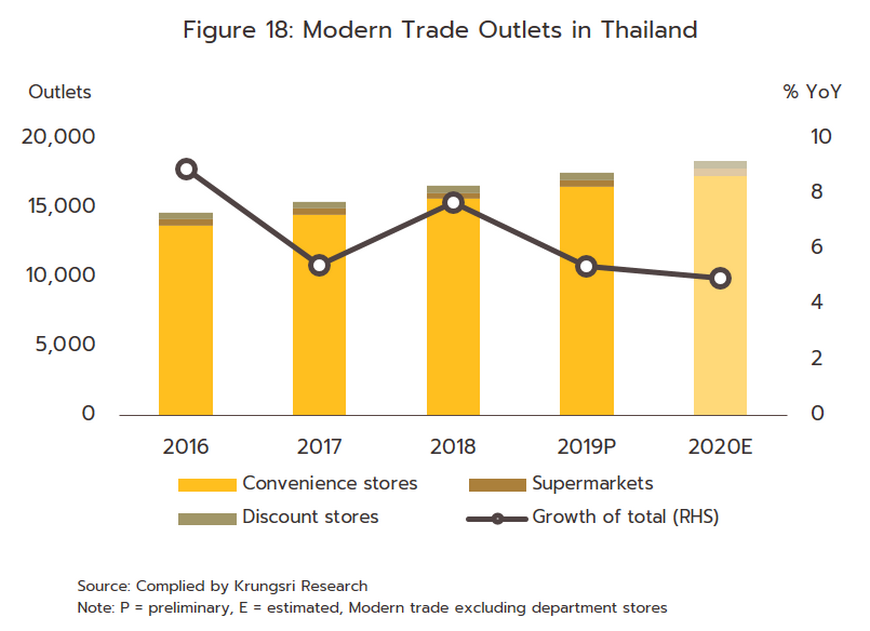

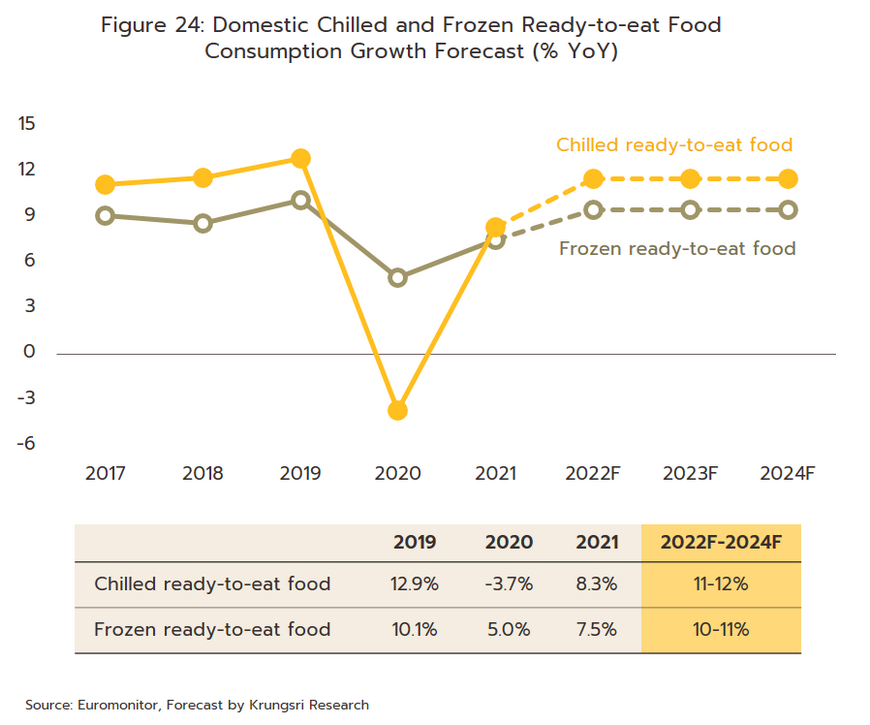

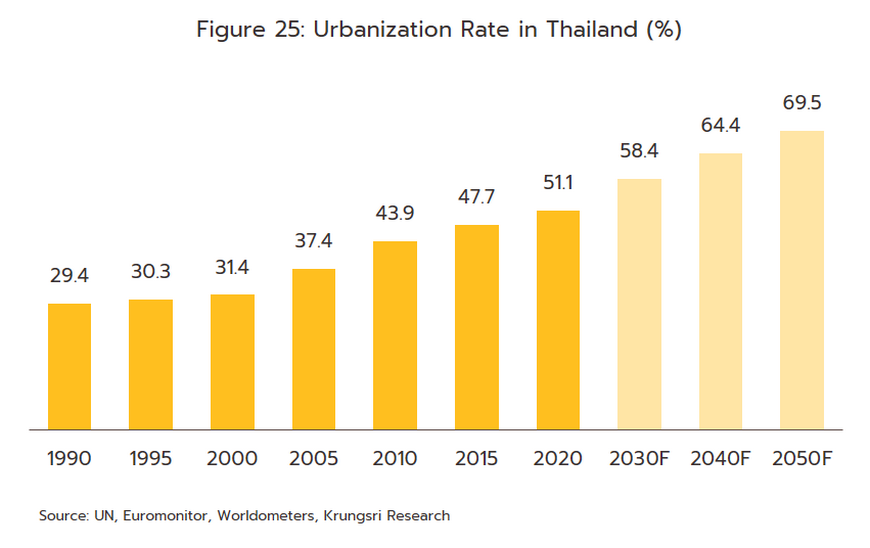

ปี 2565-2567 มูลค่าตลาดอุตสาหกรรมอาหารพร้อมทานจะยังมีทิศทางเติบโตต่อเนื่อง โดยตลาดในประเทศซึ่งเป็นตลาดหลักมีแนวโน้มเติบโตตามบะหมี่กึ่งสำเร็จรูปที่น่าจะยังขยายตัวได้ เนื่องจากเป็นอาหารทางเลือกที่คาดว่ายังมีราคาจูงใจในช่วงที่กำลังซื้อยังทยอยฟื้นตัว ส่วนตลาดอาหารพร้อมทานแช่เย็น-แช่แข็งมีแนวโน้มเติบโตดีตามการขยายตัวของร้านค้าปลีกสมัยใหม่ซึ่งเป็นช่องทางจำหน่ายหลัก ประกอบกับการขยายตัวของชุมชนเมืองที่ทำให้พฤติกรรมผู้บริโภคเน้นการใช้ชีวิตแบบเร่งรีบและต้องการความสะดวกสบาย

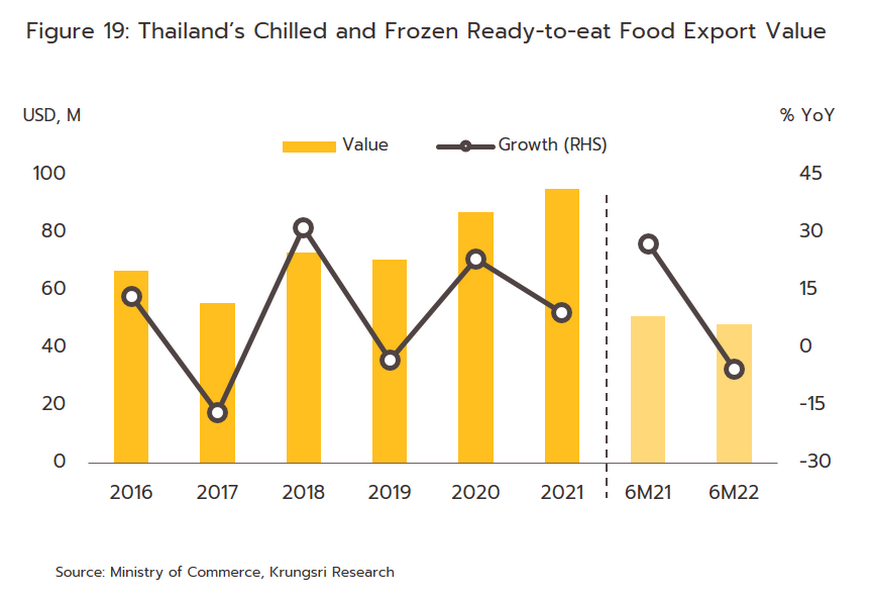

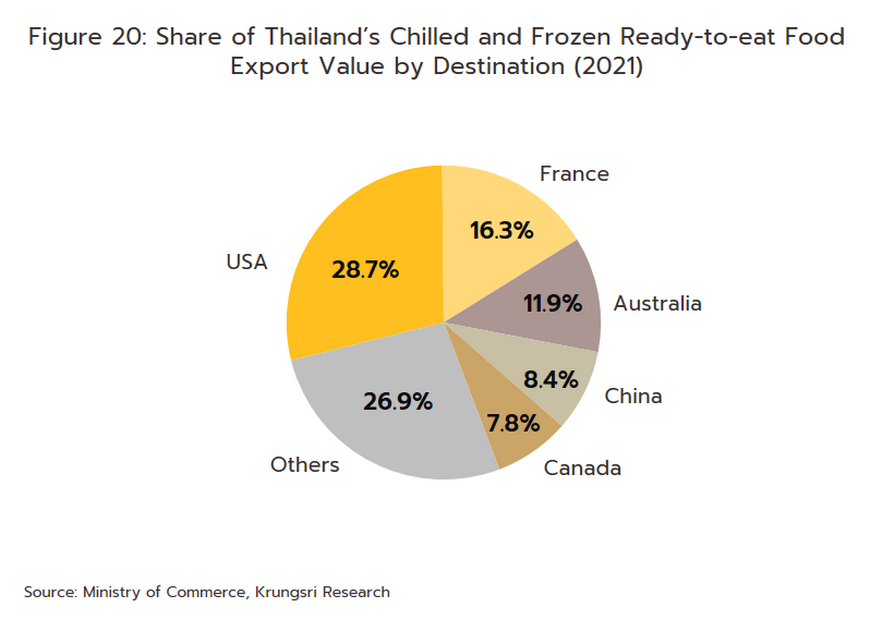

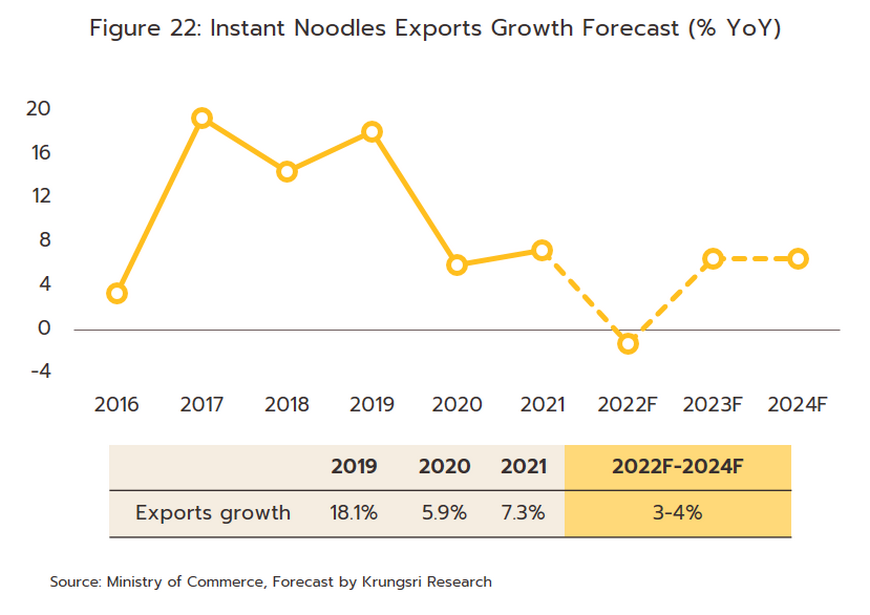

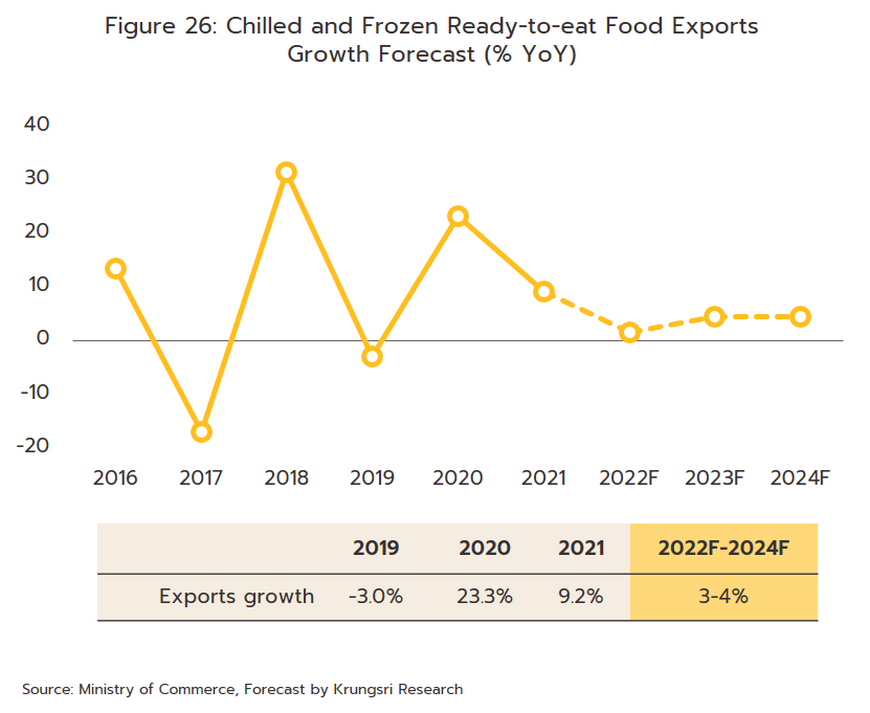

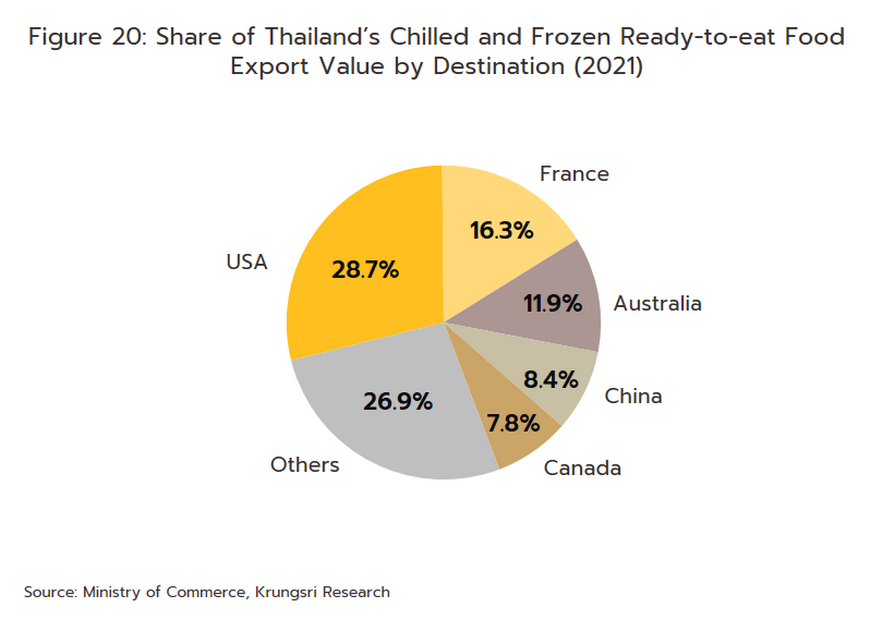

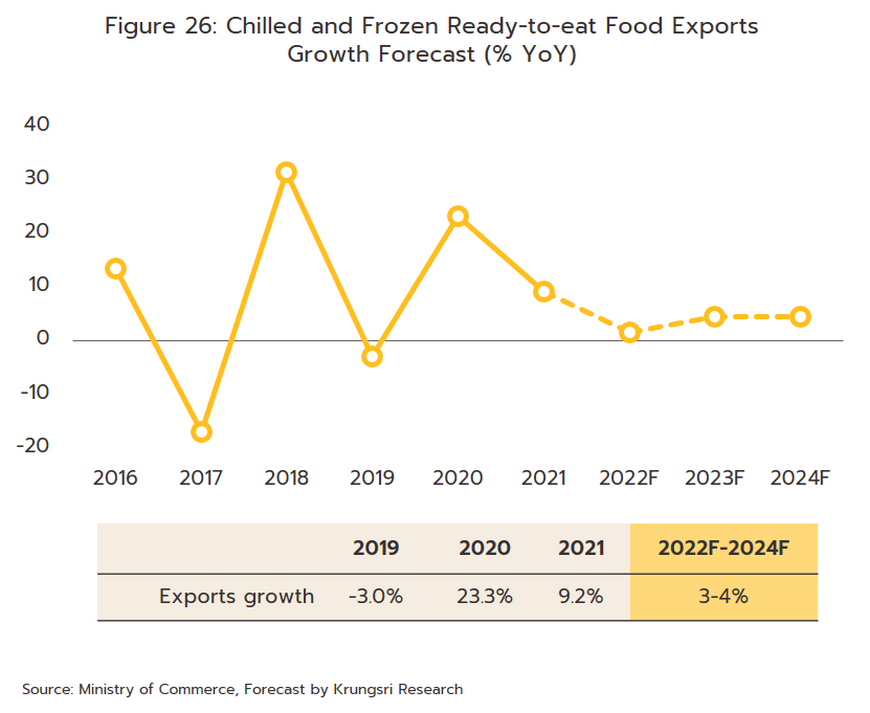

ด้านตลาดต่างประเทศ คาดว่าจะเติบโตดี โดยบะหมี่กึ่งสำเร็จรูปจะได้ประโยชน์จากการค้าชายแดนกับประเทศเพื่อนบ้านที่มีแนวโน้มผ่อนคลายมาตรการเข้มงวดในการตรวจ/ปล่อยสินค้า และเปิดจุดผ่านแดนมากขึ้นหลังภาวะระบาดของ COVID-19 เริ่มคลี่คลาย ส่วนอาหารพร้อมทานแช่เย็น-แช่แข็งมีแนวโน้มขยายตัวต่ำในปี 2565 ตามภาวะเศรษฐกิจของประเทศคู่ค้า โดยเฉพาะสหรัฐฯ และยุโรป ที่ชะลอตัวลงก่อนจะเติบโตดีขึ้นในปี 2566-2567 เนื่องจากอาหารที่ผลิตจากไทยยังคงได้รับการยอมรับทั้งด้านความสะอาด ปลอดภัย และรสชาติ อีกทั้งเป็นอาหารเพื่อสุขภาพตามกระแสความนิยมในตลาดโลก โดยแนวโน้มต้นทุนการผลิตที่สูงขึ้นตามราคาน้ำมันและวัตถุดิบธัญพืชจากผลกระทบของสงครามรัสเซีย-ยูเครน อาจมีผลกดดันความสามารถในการทำกำไรของผู้ประกอบการโดยเฉพาะในปี 2565

มุมมองวิจัยกรุงศรี

คาดว่ารายได้ของผู้ประกอบการอุตสาหกรรมอาหารพร้อมทานโดยรวมในปี 2565-2567 จะยังเติบโตต่อเนื่อง โดยตลาดบะหมี่กึ่งสำเร็จรูปในประเทศน่าจะขยายตัวได้ในอัตราที่ไม่สูงนัก ขณะที่ตลาดส่งออกยังมีทิศทางเติบโตดีในปี 2566-2567 ส่วนตลาดอาหารพร้อมทานแช่แข็งจะยังมีแนวโน้มเติบโตต่อเนื่องทั้งตลาดในประเทศและตลาดส่งออกตามการขยายตัวของชุมชนเมือง และร้านค้าปลีกสมัยใหม่ และความนิยมของตลาดคู่ค้าหลัก อย่างไรก็ตาม ผู้ผลิตยังมีความเสี่ยงจากต้นทุนการผลิตที่มีแนวโน้มอยู่ในระดับสูง และนโยบายภาครัฐที่อาจจัดเก็บภาษีตามปริมาณโซเดียมเป็นการเพิ่มภาระต้นทุน และมีผลกดดันความสามารถในการทำกำไรของผู้ผลิต

-

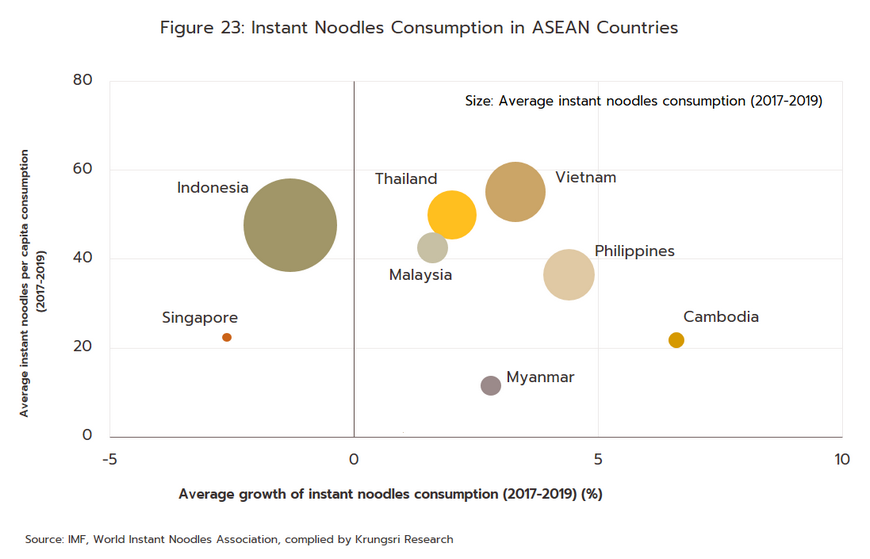

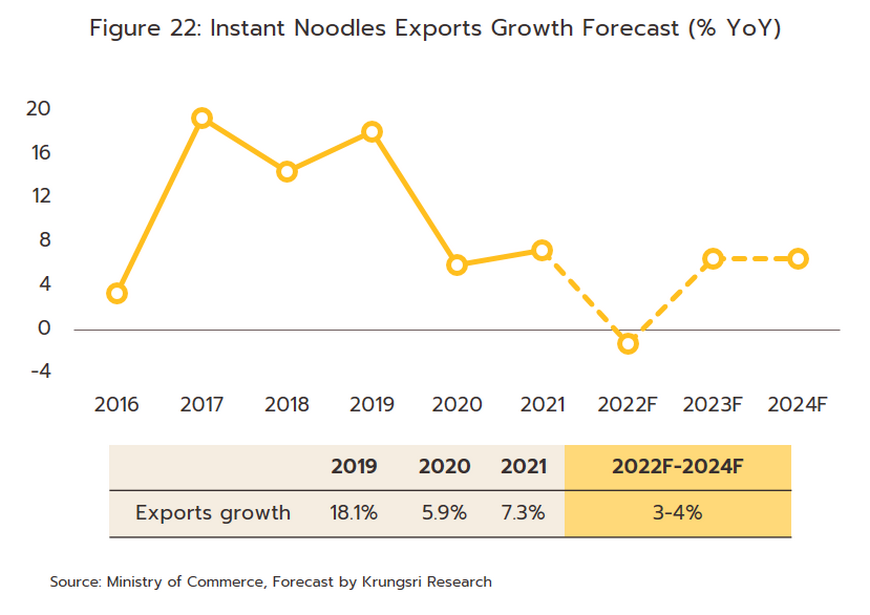

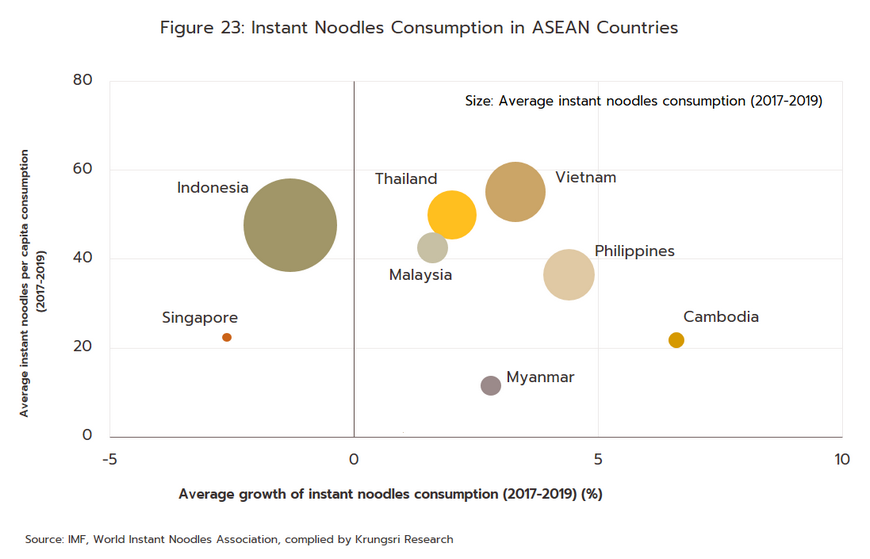

ผู้ผลิตบะหมี่กึ่งสำเร็จรูป: คาดว่ารายได้ของผู้ประกอบการจะยังเติบโตตามภาวะเศรษฐกิจที่ฟื้นตัวอย่างช้าๆ ซึ่งจะช่วยหนุนความต้องการบริโภคบะหมี่กึ่งสำเร็จรูปเพื่อลดภาระค่าครองชีพ การแข่งขันภายในอุตสาหกรรมจะยังคงรุนแรงจากอาหารพร้อมทานประเภทอื่น และสินค้าทดแทนที่มีอยู่หลากหลายเข้ามาแย่งชิงส่วนแบ่งตลาด ผลักดันให้ผู้ผลิตต้องพัฒนาผลิตภัณฑ์อย่างต่อเนื่องเพื่อดึงดูดผู้บริโภค สำหรับต้นทุนการผลิตทั้งน้ำมันปาล์มและข้าวสาลีในปี 2565 คาดว่าจะมีแนวโน้มเพิ่มขึ้น (ผลจากสงครามรัสเซีย-ยูเครน) แต่คาดว่าจะเริ่มผ่อนคลายลงในปี 2566-2567 เนื่องจากคาดว่าปริมาณข้าวสาลีและน้ำมันปาล์มจะทยอยออกสู่ตลาดมากขึ้น ทั้งนี้ แม้ต้นทุนจะปรับสูงขึ้นแต่บะหมี่กึ่งสำเร็จรูป ทำให้การปรับขึ้นราคาจำหน่ายตามต้นทุนทำได้จำกัด สำหรับในระยะต่อไปภาครัฐอาจพิจารณาจัดเก็บภาษีตามปริมาณโซเดียมซึ่งคาดว่าอาจมีผลบังคับใช้ในช่วงปี 2566-2567 อาจเพิ่มภาระต้นทุนแก่ผู้ผลิต และกดดันความสามารถในการทำกำไรของผู้ประกอบการ ด้านการส่งออกคาดว่าจะเติบโตต่อเนื่องตามความต้องการของประเทศคู่ค้า และตลาดยังมีอัตราการบริโภคบะหมี่กึ่งสำเร็จรูปค่อนข้างต่ำโดยเฉพาะเมียนมา และกัมพูชา

-

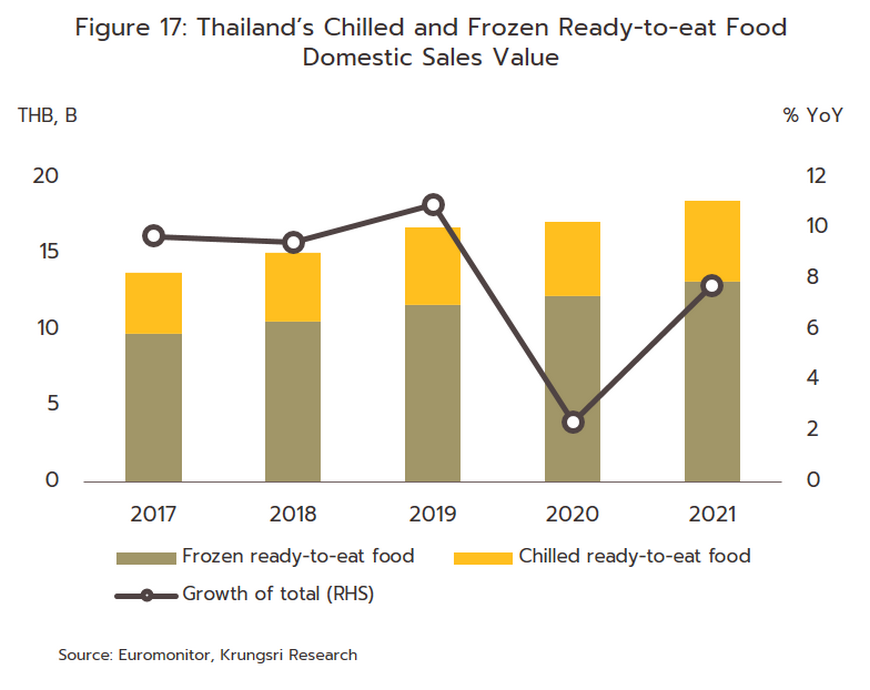

ผู้ผลิตอาหารแช่แข็ง: คาดว่ารายได้จะเติบโตดี ปัจจัยหนุนจากตลาดในประเทศที่เติบโตต่อเนื่องตามการขยายตัวของชุมชนเมืองและร้านค้าปลีกสมัยใหม่ที่เน้นการแข่งขันจัดโปรโมชั่น ส่วนลด เพื่อดึงดูดลูกค้า พร้อมนำเสนอเมนูใหม่ที่ผู้ประกอบการพัฒนาสู่ตลาดในรูปแบบที่หลากหลายมากขึ้น ส่วนตลาดส่งออกคาดว่าจะขยายตัวต่ำในปี 2565 จากภาวะชะลอตัวทางเศรษฐกิจของประเทศคู่ค้า เช่น สหรัฐฯ และยุโรป แต่จะเติบดีขึ้นในปี 2566-2567 เนื่องจากอาหารที่ผลิตจากไทยได้รับการยอมรับจากต่างชาติทั้งด้านคุณภาพ และรสชาติ อย่างไรก็ตาม อุตสาหกรรมนี้ยังมีปัจจัยกดดันด้านต้นทุนการผลิต ได้แก่ (1) ราคาวัตถุดิบการเกษตรและเม็ดพลาสติก HDPE ที่คาดว่าจะมีแนวโน้มเพิ่มขึ้นในปี 2565 ผลจากสงครามรัสเซีย-ยูเครน โดยน่าจะเริ่มผ่อนคลายลงแต่ยังคงอยู่ในระดับสูงในปี 2566-2567 และ (2) ความเข้มงวดด้านการตรวจสอบสินค้าของประเทศคู่ค้า อาทิ การผลิตภายใต้การควบคุมคุณภาพและการรับรองตามมาตรฐานต่างๆ อาทิ ระบบ HACCP, GMP, ISO 9001-2000 และ HALAL รวมถึงข้อกำหนดการติดฉลาก และระบบการตรวจสอบข้อมูลย้อนกลับไปยังแหล่งผลิตวัตถุดิบ ซึ่งอาจเพิ่มค่าใช้จ่ายในการลงทุนด้านปรับปรุงกระบวนการผลิต

ข้อมูลพื้นฐาน

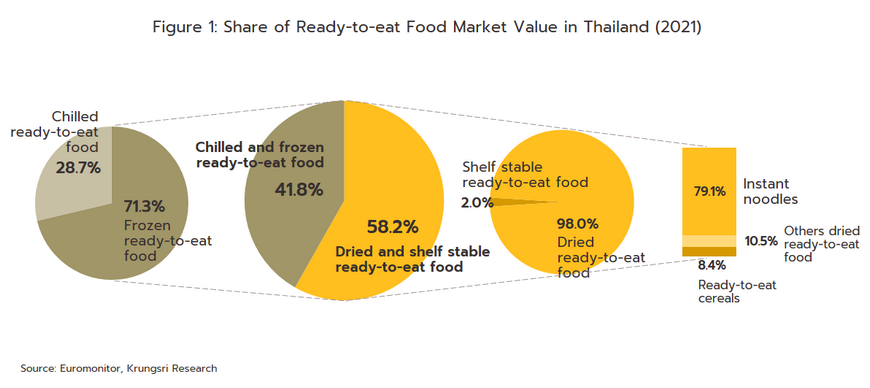

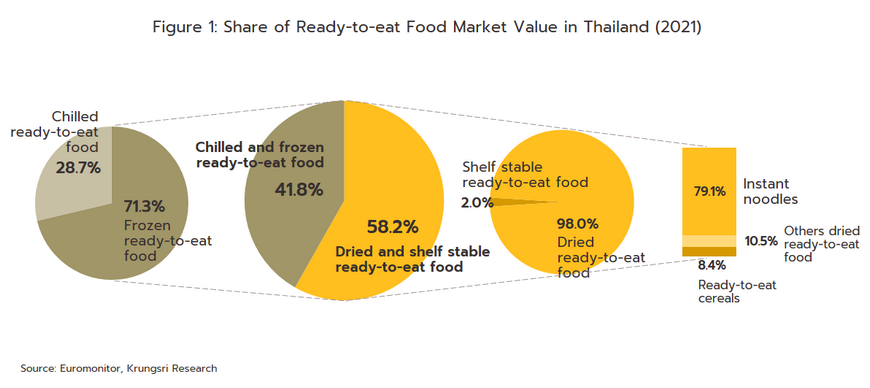

อาหารพร้อมทาน (Ready-to-eat Food) คือ อาหารที่ผ่านกระบวนการปรุงสำเร็จ โดยใช้กรรมวิธีถนอมอาหารเพื่อยืดอายุการเก็บรักษา และแปรรูปผลิตภัณฑ์อาหารให้อยู่ในรูปแบบที่พร้อมรับประทานได้สะดวก แบ่งออกเป็น 2 ประเภทตามลักษณะการผลิตและการเก็บรักษา (ภาพที่ 1) ได้แก่

1) อาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น (Dried and Shelf Stable Ready-to-eat Food) คิดเป็นสัดส่วน 58.2% ของมูลค่าอาหารพร้อมทานในประเทศ ประกอบด้วย อาหารพร้อมทานแบบแห้ง (Dried Ready-to-eat Food) (สัดส่วน 98.0% ของมูลค่าอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น) ส่วนใหญ่อยู่ในรูปของบะหมี่กึ่งสำเร็จรูป (Instant Noodle) ซึ่งมีสัดส่วน 79.1% ของมูลค่าอาหารพร้อมทานแบบแห้ง โดยสามารถเก็บไว้ได้นานกว่าอาหารพร้อมทานประเภทอื่น สามารถเก็บรักษาในอุณหภูมิต่างๆ ได้โดยไม่เสียรสชาติของอาหาร อาหารพร้อมทานแบบจัดวางบนชั้น (Shelf-stable Ready-to-eat Food) (สัดส่วน 2.0% ของมูลค่าอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น) เป็นอาหารที่สามารถเก็บไว้ในอุณหภูมิห้องได้เป็นเวลานาน สามารถคงความสดและคุณภาพของอาหารได้ใกล้เคียงกับอาหารปรุงสุก เนื่องจากใช้บรรจุภัณฑ์ที่มีลักษณะพิเศษในการเก็บรักษา

2) อาหารพร้อมทานแช่เย็น-แช่แข็ง (Chilled and Frozen Ready-to-eat Food) คิดเป็นสัดส่วน 41.8% ของมูลค่าอาหารพร้อมทานในประเทศ แบ่งเป็น อาหารพร้อมทานแช่เย็น (Chilled Ready-to-eat Food) (สัดส่วน 28.7% ของมูลค่าอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด) เป็นอาหารที่ต้องเก็บที่อุณหภูมิ 4-7 องศาเซลเซียส สามารถเก็บรักษาได้ประมาณ 3-7 วัน ส่วนอาหารพร้อมทานแช่แข็ง (Frozen Ready-to-eat Food) (สัดส่วน 71.3% ของมูลค่าอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด) ต้องเก็บที่อุณหภูมิต่ำกว่า -18 องศาเซลเซียส โดยผ่านกระบวนการเปลี่ยนน้ำให้เป็นน้ำแข็ง ทำให้แบคทีเรียไม่สามารถเติบโตได้ จึงสามารถรักษาความสดและรสชาติของอาหารไว้ได้นาน (สูงสุดประมาณ 18 เดือน) อาหารพร้อมทานแช่เย็น-แช่แข็งยังสามารถผลิตได้หลากหลายเมนูมากกว่าอาหารพร้อมทานประเภทอื่น

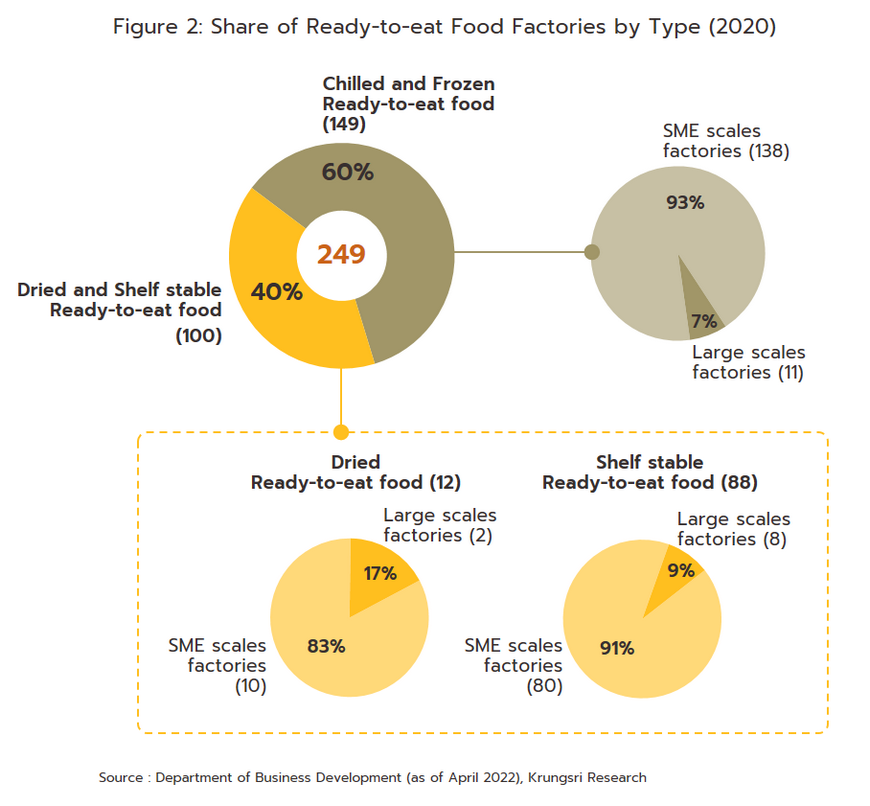

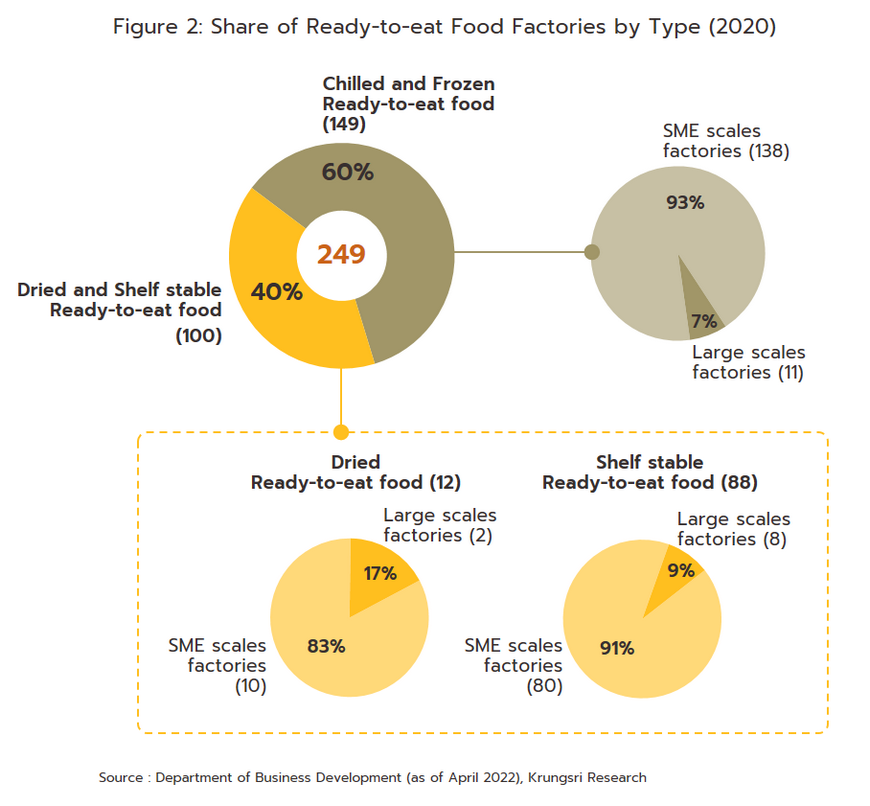

อุตสาหกรรมอาหารพร้อมทานในไทยมีโรงงานที่จดทะเบียนกับกรมพัฒนาธุรกิจการค้าจำนวน 249 แห่ง (ข้อมูลล่าสุด ณ ปี 2563) ส่วนใหญ่เป็นโรงงานขนาดกลาง-เล็ก (SMEs) แบ่งเป็น 1) โรงงานผลิตอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น 100 แห่ง หรือคิดเป็นสัดส่วน 40% ของจำนวนผู้ผลิตอาหารพร้อมทานทั้งหมด โดยโรงงานผลิตอาหารพร้อมทานแบบแห้งมีจำนวนทั้งหมด 12 แห่ง แบ่งเป็นโรงงานขนาดกลาง-เล็ก จำนวน 10 แห่ง สัดส่วน 83% ของจำนวนโรงงานผลิตอาหารพร้อมทานแบบแห้งทั้งหมด ที่เหลือเป็นโรงงานขนาดใหญ่ โดยโรงงานในกลุ่มนี้ส่วนใหญ่ผลิตบะหมี่กึ่งสำเร็จรูปเป็นหลัก ส่วนโรงงานผลิตอาหารพร้อมทานแบบจัดวางบนชั้นมีจำนวนทั้งหมด 88 แห่ง เป็นโรงงานขนาดกลาง-เล็ก จำนวน 80 แห่ง สัดส่วน 91% ของจำนวนโรงงานผลิตอาหารพร้อมทานแบบจัดวางบนชั้นทั้งหมด และ 2) โรงงานผลิตอาหารพร้อมทาน แช่เย็น-แช่แข็ง 149 แห่ง คิดเป็นสัดส่วน 60% ของจำนวนโรงงานผลิตอาหารพร้อมทานทั้งหมด แบ่งเป็นโรงงานขนาดกลาง-เล็ก จำนวน 138 แห่ง สัดส่วน 93% ของจำนวนโรงงานผลิตอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด (ภาพที่ 2)

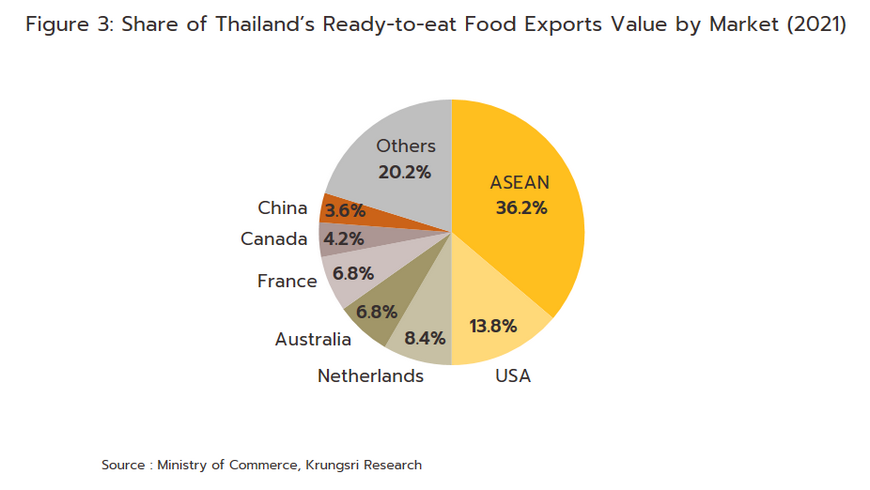

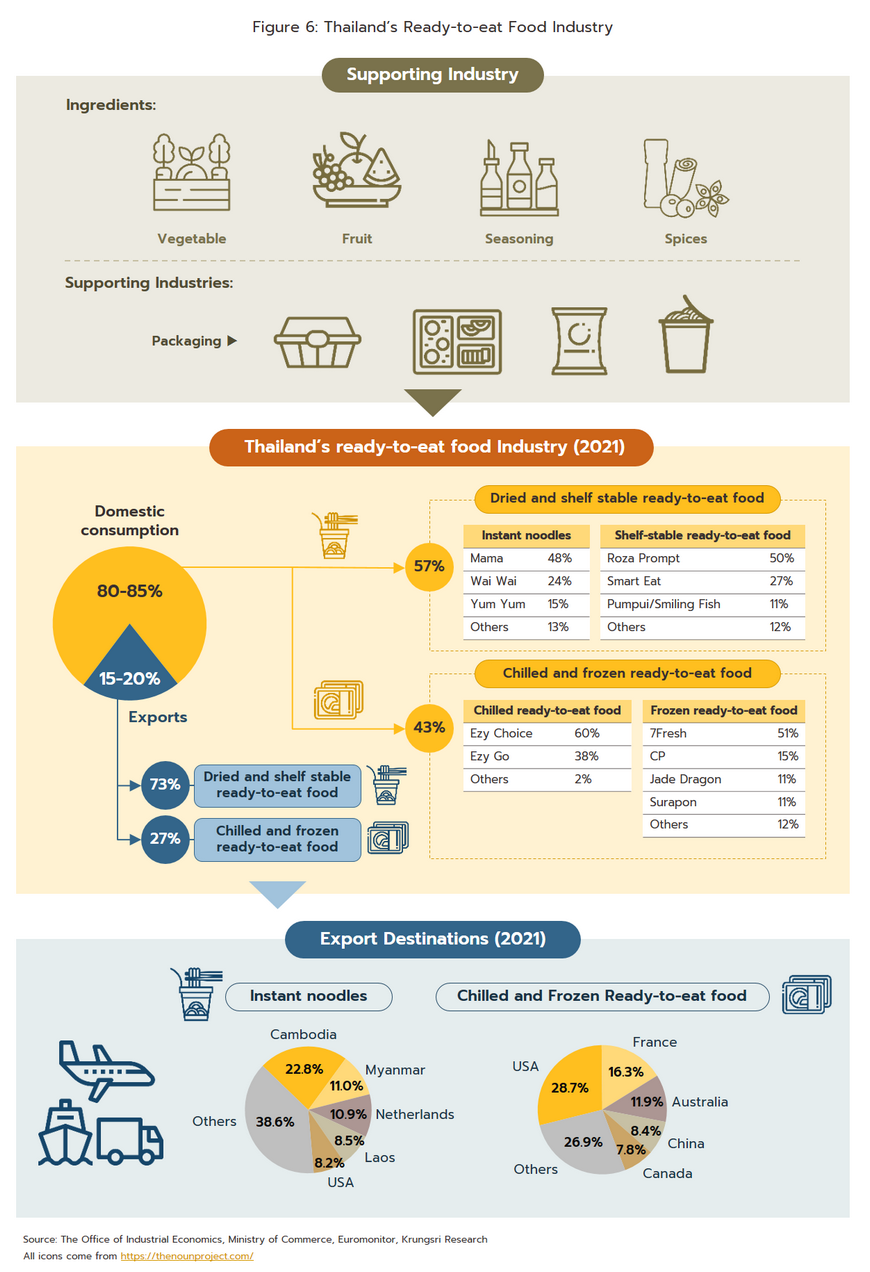

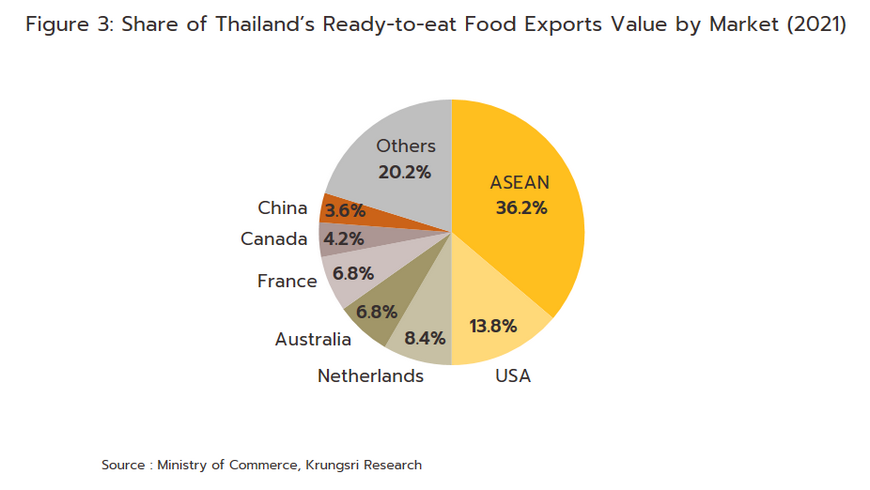

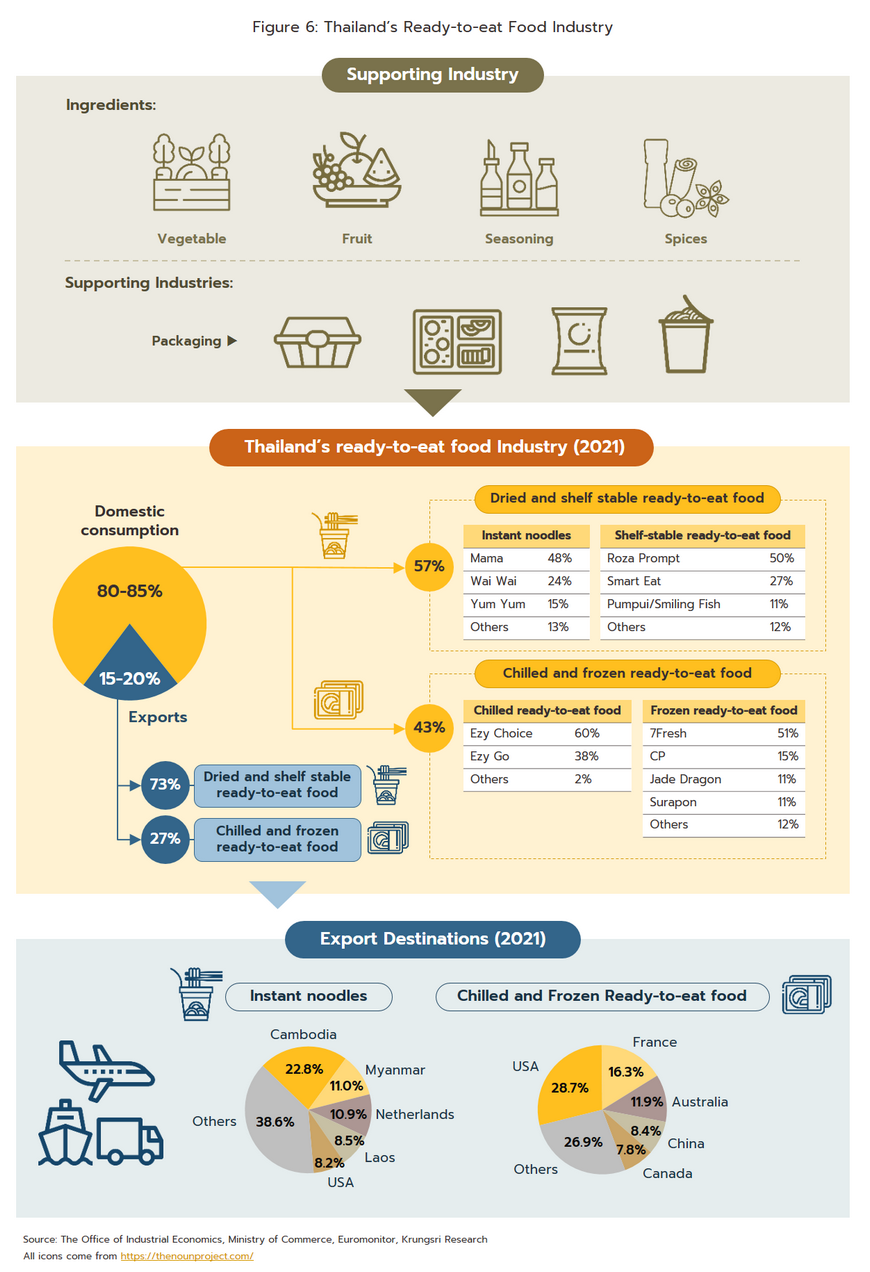

อุตสาหกรรมอาหารพร้อมทานพึ่งพาตลาดในประเทศเป็นหลัก (สัดส่วนเฉลี่ย 80-85% ของปริมาณการผลิตอาหารพร้อมทานในช่วงปี 2559-2564) ในปี 2564 อาหารพร้อมทานมีมูลค่าตลาดในประเทศประมาณ 4.4 หมื่นล้านบาท (แบ่งเป็นอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น 2.6 หมื่นล้านบาท และอาหารพร้อมทานแช่เย็น-แช่แข็งมูลค่า 1.8 หมื่นล้านบาท) ด้านการส่งออกมีสัดส่วน 15-20% มูลค่า 354.1 ล้านดอลลาร์สหรัฐ (1.1 หมื่นล้านบาท) (ข้อมูลปี 2564) โดยตลาดหลักที่ไทยมีศักยภาพในการส่งออกอาหารประเภทบะหมี่กึ่งสำเร็จรูป และอาหารพร้อมทานแช่เย็น-แช่แข็ง ได้แก่ ตลาดอาเซียนคิดเป็นสัดส่วน 36.2% ของมูลค่าส่งออกอาหารพร้อมทานทั้งหมด รองลงมาคือ สหรัฐอเมริกา (13.8%) และเนเธอร์แลนด์ (8.4%) ตามลำดับ (ภาพที่ 3)

กลุ่มอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น ผลิตภัณฑ์หลักของกลุ่มนี้คือบะหมี่กึ่งสำเร็จรูป ซึ่งไทยมีศักยภาพในการผลิตโดยอาศัยความได้เปรียบด้านต้นทุนจากการผลิตเนื่องจากการประหยัดเชิงขนาด (Economies of scale) โดยมีตลาดในประเทศที่มีขนาดใหญ่รองรับ อย่างไรก็ตาม ตลาดในประเทศเริ่มเข้าสู่ภาวะอิ่มตัว และมีการแข่งขันรุนแรงจึงเติบโตได้อย่างจำกัด ผู้ผลิตจึงให้ความสำคัญกับตลาดส่งออกเพิ่มขึ้น โดยเน้นตลาดอาเซียน เนเธอร์แลนด์ และสหรัฐอเมริกาเป็นหลัก ขณะที่กลุ่มอาหารพร้อมทานแช่เย็น-แช่แข็ง ส่วนใหญ่เป็นการผลิตเพื่อจำหน่ายในประเทศ เป็นอาหารที่สะดวกในการรับประทาน ราคาจำหน่ายไม่แตกต่างจากอาหารปรุงสด/ใหม่มากนัก และสามารถหาซื้อได้ง่ายตามร้านสะดวกซื้อซึ่งมีสาขากระจายอยู่ทั่วประเทศ ส่วนตลาดส่งออกมีสัดส่วนไม่มากนัก แต่มีโอกาสเติบโตจากกระแสความนิยมอาหารไทยจากต่างชาติ และราคาที่ยังจูงใจ โดยมีรายละเอียดดังนี้

-

อุตสาหกรรมบะหมี่กึ่งสำเร็จรูป (Instant Noodle)

-

ตลาดมีมูลค่าประมาณ 2.0 หมี่นล้านบาท (ข้อมูลปี 2564) การแข่งขันภายในประเทศค่อนข้างรุนแรงในกลุ่มผู้ผลิตบะหมี่กึ่งสำเร็จรูปรายใหญ่ 3 ราย ซึ่งมีส่วนแบ่งตลาดรวมกันถึง 86.7% ของมูลค่าตลาดบะหมี่กึ่งสำเร็จรูปในไทย ประกอบด้วย บมจ. ไทยเพรซิเดนท์ฟูดส์ภายใต้แบรนด์ ‘มาม่า’ (ส่วนแบ่งตลาด 47.6%) บจก.โรงงานผลิตภัณฑ์อาหารไทย แบรนด์ ‘ไวไว’ (23.7%) และ บจก.วันไทยอุตสาหกรรมอาหาร แบรนด์ ‘ยำยำ’ (15.4%) โดย 3 รายใหญ่มีความได้เปรียบในด้านการประหยัดต่อขนาดจากการผลิตสินค้าในปริมาณมาก และมีความพร้อมทั้งด้านวัตถุดิบ เงินทุน ชื่อเสียงของผลิตภัณฑ์ รวมทั้งการมีช่องทางกระจายสินค้าที่มีประสิทธิภาพ ขณะที่ บมจ.นิสชิน ฟูดส์ (ไทยแลนด์) ผู้ผลิตสัญชาติญี่ปุ่น แบรนด์ ‘นิสชิน’ ครองส่วนแบ่งตลาด 0.7% บจก.นงชิม ผู้นำเข้าบะหมี่กึ่งสำเร็จรูปจากเกาหลี แบรนด์ ‘นงชิม’ มีส่วนแบ่งตลาด 0.6% และผู้ผลิตแบรนด์อื่นๆ มีส่วนแบ่งตลาด 12.0%

-

ความต้องการบริโภคเติบโตต่อเนื่อง โดยเฉพาะในภาวะที่กำลังซื้อซบเซา เนื่องจากเป็นสินค้าที่มีราคาถูก และใช้บริโภคทดแทนได้ในยามขาดแคลนอาหารสด อีกทั้งยังเป็นอาหารที่ได้รับความนิยมจากผู้บริโภคทุกเพศทุกวัย จึงมีการพัฒนาผลิตภัณฑ์ให้มีรสชาติที่หลากหลายและแปลกใหม่อย่างต่อเนื่อง

-

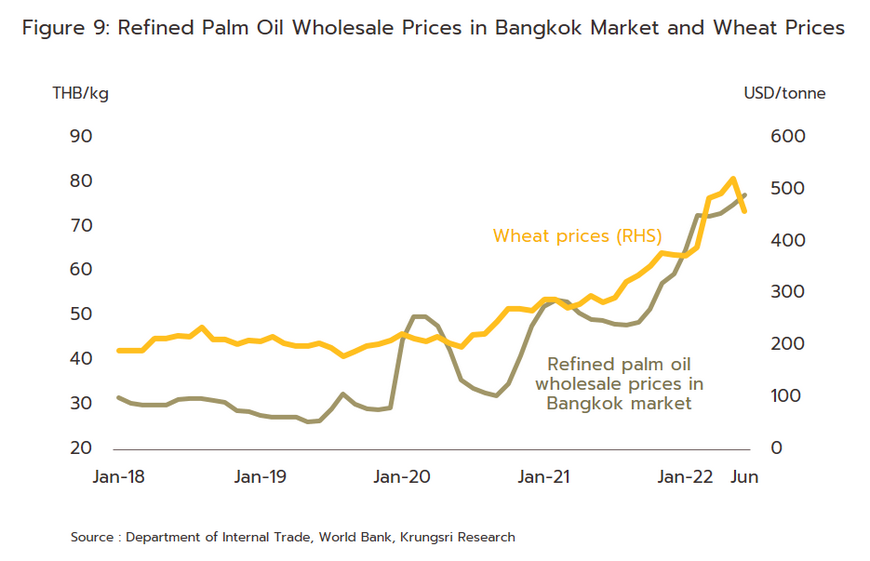

ต้นทุนการผลิตของอุตสาหกรรมผันผวนตามราคาแป้งสาลี (สัดส่วน 70% ของต้นทุนวัตถุดิบการผลิต) และน้ำมันปาล์ม (สัดส่วน 20%) ส่วนที่เหลือ (สัดส่วน 10%) เป็นต้นทุนจากเครื่องปรุงรสชาติต่างๆ โดยไทยยังคงต้องนำเข้าแป้งสาลี ทำให้มีความเสี่ยงจากอัตราแลกเปลี่ยนที่ผันผวน นอกจากนี้ บะหมี่กึ่งสำเร็จรูปยังเป็นสินค้าที่อยู่ภายใต้การควบคุมราคาของทางการ ทำให้การปรับขึ้นราคาตามต้นทุนทำได้อย่างจำกัด

-

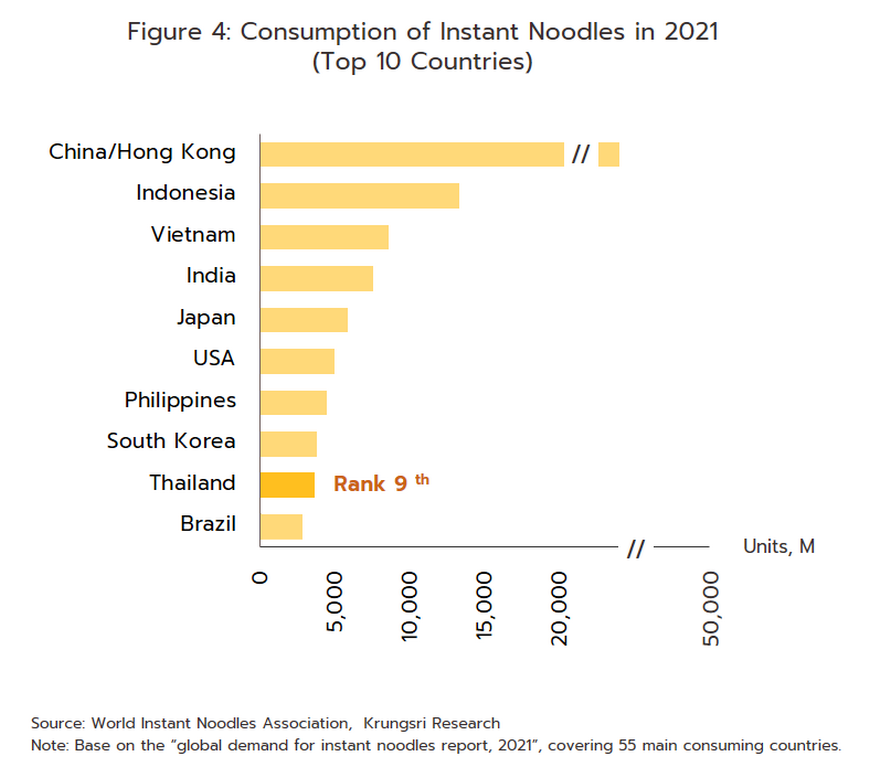

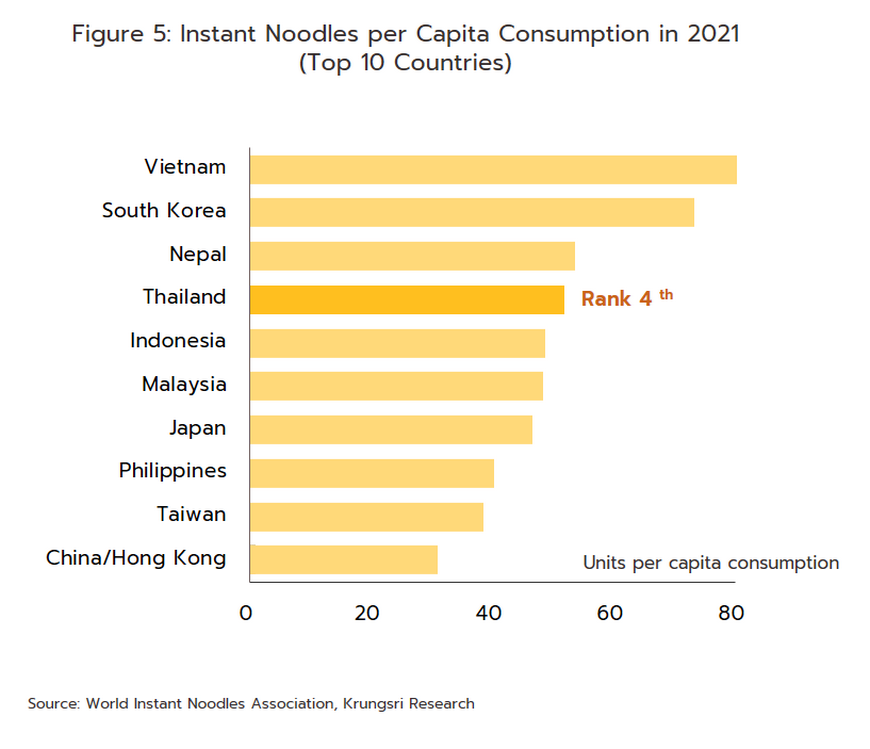

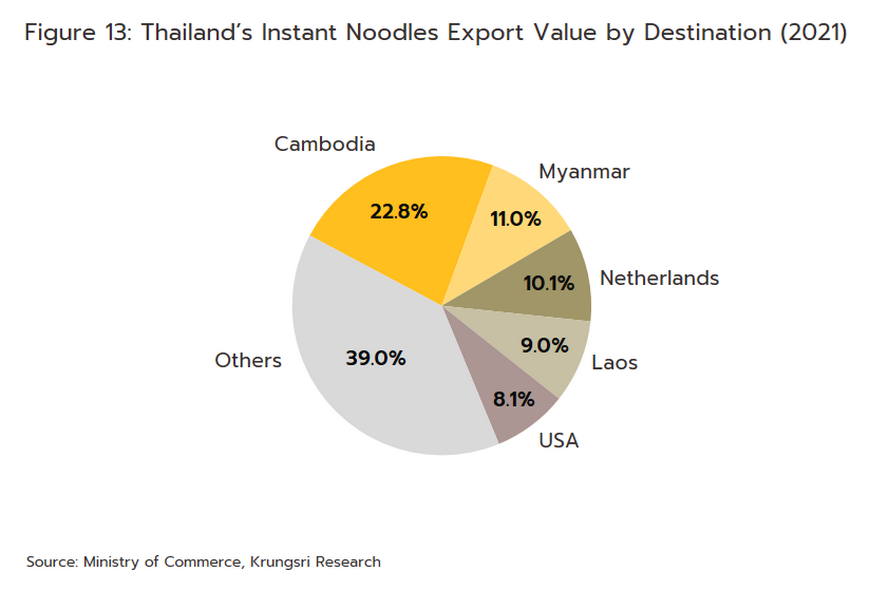

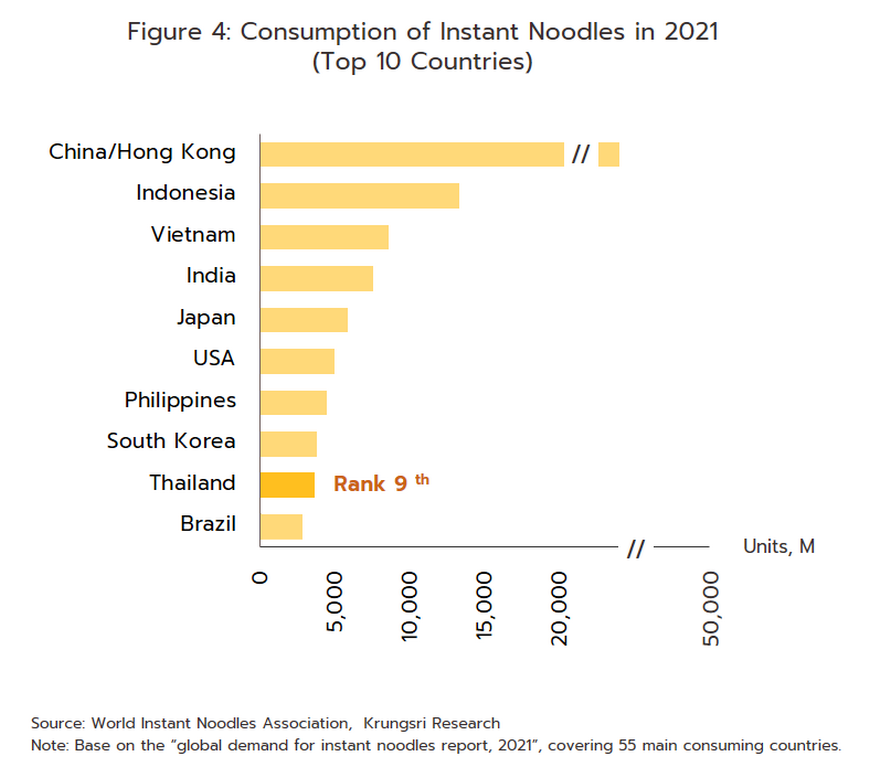

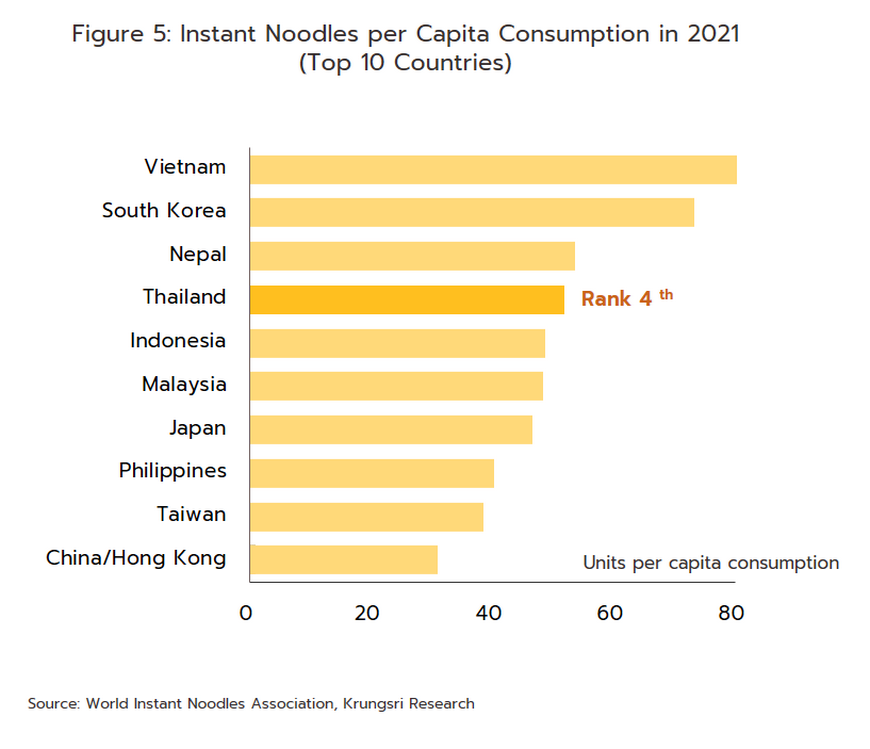

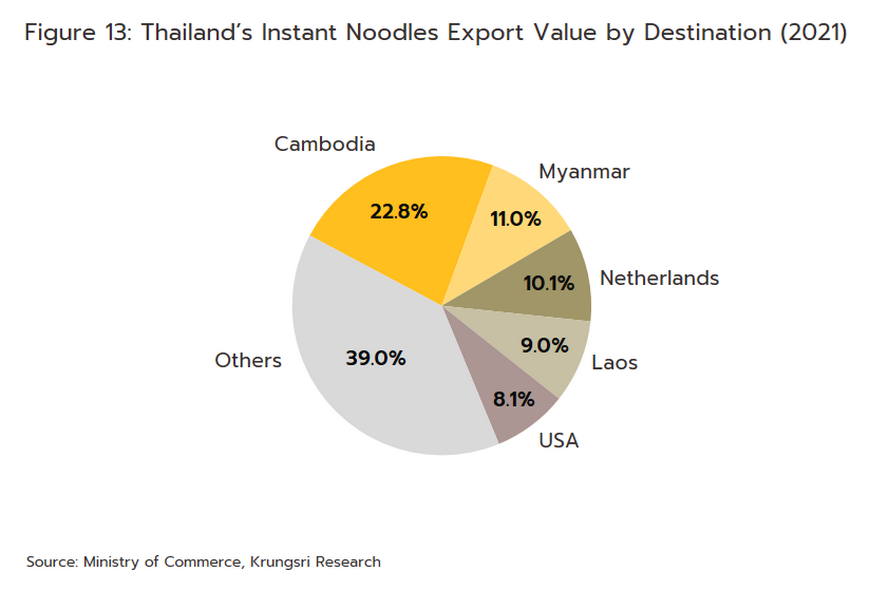

การผลิตเพื่อจำหน่ายในประเทศมีสัดส่วนถึง 80-85% ของปริมาณการผลิตบะหมี่กึ่งสำเร็จรูปทั้งหมด (เฉลี่ยปี 2559-2564) โดยในปี 2564 การบริโภคบะหมี่กึ่งสำเร็จรูปของไทยมีปริมาณมากเป็นอันดับ 9 ของโลกด้วยจำนวน 3.63 พันล้านหน่วยบริโภค และมีอัตราการบริโภคที่ 51.9 หน่วยบริโภคต่อคนต่อปี อยู่ในอันดับที่ 4 ของโลก รองจากเวียดนาม (87.1 หน่วยบริโภคต่อคนต่อปี) เกาหลีใต้ (73.3 หน่วยบริโภคต่อคนต่อปี) และเนปาล (53.6 หน่วยบริโภคต่อคนต่อปี) เทียบกับการบริโภคเฉลี่ยทั้งโลกอยู่ที่ 15.4 หน่วยบริโภคต่อคนต่อปี (ที่มา: World Instant Noodles Association: WINA, May 2022) ตลาดในประเทศจึงเสี่ยงต่อการเข้าสู่ภาวะอิ่มตัว ขณะที่ยังคงมีผลิตภัณฑ์อาหารพร้อมทานและผลิตภัณฑ์อาหารสำเร็จรูปทดแทนออกสู่ตลาดเป็นจำนวนมาก รวมทั้งบะหมี่กึ่งสำเร็จรูปนำเข้าโดยเฉพาะจากเกาหลีใต้และญี่ปุ่นที่ทยอยเข้าสู่ตลาดอย่างต่อเนื่อง ส่งผลให้การแข่งขันในประเทศรุนแรงขึ้น ผู้ประกอบการจึงต้องปรับตัวด้วยการพัฒนาผลิตภัณฑ์ใหม่ๆ และกลยุทธ์การตลาดเพื่อช่วงชิงส่วนแบ่งตลาด (มีการลงทุนในงบการตลาดสูง โดยเฉพาะการโฆษณาผ่านโทรทัศน์ และการจัดกิจกรรมส่งเสริมการขาย) ด้านการส่งออกมีสัดส่วน 15-20% ของปริมาณการผลิตบะหมี่กึ่งสำเร็จรูปทั้งหมด โดยมีปัจจัยหนุนจากการใช้ประโยชน์ของการรวมกลุ่ม AFTA ในตลาดอาเซียน ซึ่งเป็นตลาดขนาดใหญ่ที่ยังมีอัตราการบริโภคบะหมี่กึ่งสำเร็จรูปไม่สูงนักจึงยังมีโอกาสขยายตัวได้อีกมาก โดยเฉพาะประเทศเพื่อนบ้านอย่าง กัมพูชา เมียนมา และสปป.ลาว (สัดส่วนรวมกัน 42.3% ของมูลค่าส่งออกบะหมี่กึ่งสำเร็จรูป) ที่นิยมบริโภคบะหมี่กึ่งสำเร็จรูปนำเข้าจากไทย เนื่องจากคุ้นเคยในรสชาติและเชื่อมั่นในคุณภาพการผลิต

-

อุตสาหกรรมอาหารพร้อมทานแช่เย็น-แช่แข็ง (Chilled and Frozen Ready-to-eat Food)

-

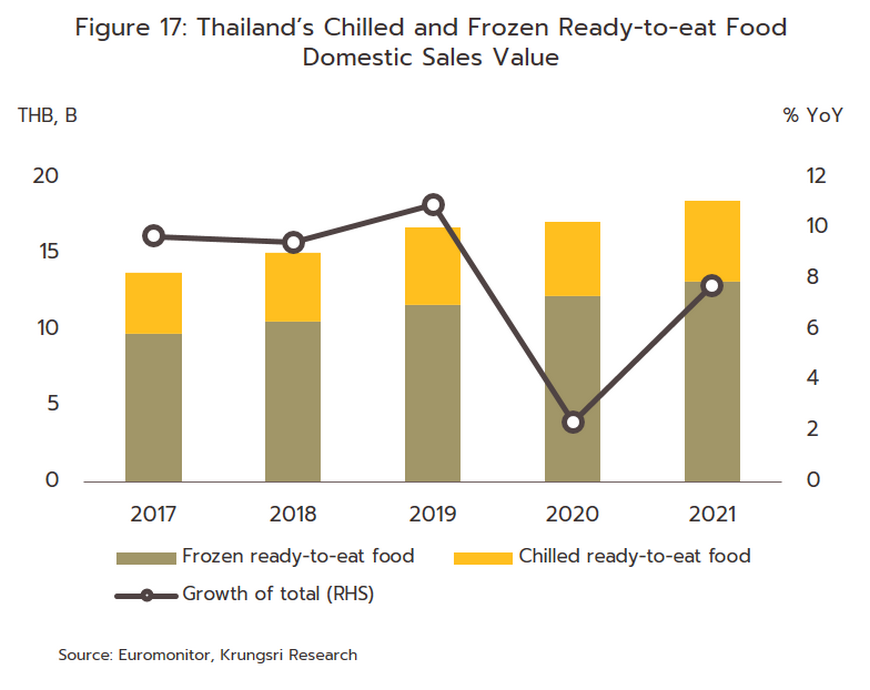

ตลาดมีมูลค่าประมาณ 1.8 หมื่นล้านบาท (ข้อมูลปี 2564) อาหารพร้อมทานแช่เย็น-แช่แข็งที่จำหน่ายภายในประเทศเป็นอาหารไทยมากที่สุดโดยมีสัดส่วน 45% ของมูลค่าจำหน่ายอาหารแช่แข็งทั้งหมด รองลงมาคือ อาหารจีนมีสัดส่วน 29% อาหารอิตาเลี่ยน (11%) อาหารญี่ปุ่น (6%) และอาหารสัญชาติอื่นๆ (9%) [ที่มา: Euromonitor, December 2020]

-

เป็นอุตสาหกรรมที่ใช้เงินทุนไม่มาก เทคโนโลยีการผลิตไม่ซับซ้อน ทำให้การเข้า-ออกของผู้ผลิตรายใหม่ทำได้ไม่ยากนัก การแข่งขันจึงรุนแรงจากผลิตภัณฑ์ที่ไม่แตกต่างกันมากนัก อีกทั้งยังต้องแข่งขันกับสินค้าทดแทนจากผลิตภัณฑ์อาหารที่มีหลากหลายประเภท อาทิ อาหารกระป๋อง บะหมี่กึ่งสำเร็จรูป อาหารปรุงสดสำเร็จ (ก๋วยเตี๋ยว ข้าวราดแกง) เป็นต้น

-

ผู้ผลิตรายใหญ่มีจำนวนน้อยรายและมีความได้เปรียบทั้งด้านต้นทุนวัตถุดิบและช่องทางการจำหน่าย โดยอาหารพร้อมทานแช่เย็นถูกผูกขาดโดย บมจ. ซีพี ออลล์ ภายใต้แบรนด์ ‘อีซี่โก’ และ ‘อีซี่ช้อยส์’ ซึ่งมีส่วนแบ่งตลาดรวมกันถึง 98.0% ของมูลค่าตลาดอาหารพร้อมทานแช่เย็นทั้งหมด (ข้อมูลปี 2564) โดยอาศัยจุดแข็งจากการจำหน่ายผ่านร้านสะดวกซื้อในเครือของตนเองที่มีสาขาเป็นจำนวนมาก ส่วนอาหารพร้อมทานแช่แข็งถูกครองตลาดโดย บมจ. ซีพี ออลล์ ภายใต้แบรนด์ ‘เซเว่น เฟรช’ มีส่วนแบ่งตลาด 50.9% และ บมจ.เจริญโภคภัณฑ์อาหาร ภายใต้แบรนด์ ‘ซีพี’ (15.0%) และแบรนด์ ‘เจด ดราก้อน’ (11.0%) โดยทั้ง บมจ. ซีพี ออลล์ และบมจ.เจริญโภคภัณฑ์อาหาร อยู่ในเครือบริษัทเดียวกัน ทำให้มีส่วนแบ่งตลาดรวมกันถึง 76.9% ขณะที่ผู้ผลิตรายอื่นมีส่วนแบ่งตลาดไม่มากนัก อาทิ บมจ.สุรพลฟู้ดส์ แบรนด์ ‘สุรพล’ (11.0%) บมจ.เอสแอนด์พีซินดิเคท แบรนด์ ‘ควิกมีล’ (4.7%) และ บมจ. ไทย อกริ ฟู้ดส์ แบรนด์ ‘ลิตเติลเชฟ’ (2.6%)

-

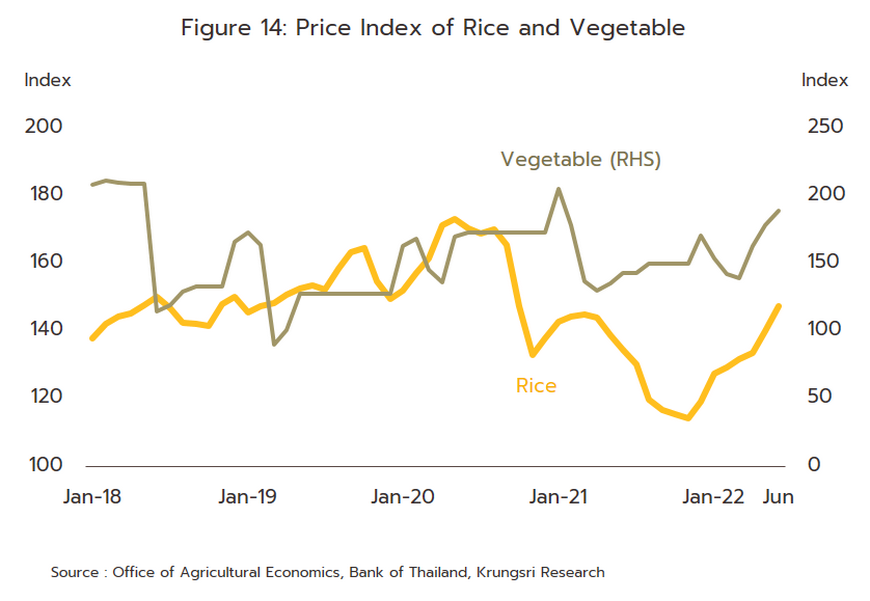

ต้นทุนการผลิตของอุตสาหกรรมนี้ผันผวนตามโครงสร้างต้นทุนหลัก ซึ่งประกอบด้วย วัตถุดิบสินค้าเกษตร (50-60%) บรรจุภัณฑ์ (15-20%) ค่าขนส่ง (20-25%) และอื่นๆ เช่น เครื่องปรุงและค่าการตลาด (10-15%) โดยไทยมีความได้เปรียบด้านวัตถุดิบสินค้าเกษตรภายในประเทศที่หลากหลาย ทำให้สามารถควบคุมต้นทุนการผลิตได้โดยการปรับเปลี่ยนเมนูอาหารให้เหมาะสมตามผลผลิตเกษตรที่ออกสู่ตลาดตามฤดูกาลตลอดทั้งปี

-

ส่วนใหญ่เป็นการผลิตเพื่อจำหน่ายในประเทศสัดส่วน 80-90% ของปริมาณการผลิตอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด (เฉลี่ยปี 2559-2564) ตามทิศทางการขยายตัวของชุมชนเมือง และวิถีชีวิตของผู้บริโภคในสังคมเมืองที่มีพฤติกรรมเร่งรีบ ทำให้มีความต้องการบริโภคอาหารที่มีความสะดวก ประกอบกับสามารถหาซื้อได้ง่ายตามร้านสะดวกซื้อซึ่งมีสาขากระจายอยู่ทั่วประเทศและเปิดบริการตลอด 24 ชั่วโมง ส่วนตลาดส่งออกมีสัดส่วน 10-20% โดยไทยมีศักยภาพในการแข่งขันจากความได้เปรียบด้านวัตถุดิบทางการเกษตรที่มีอยู่มาก อีกทั้งอาหารที่ผลิตจากไทยเป็นที่นิยมและได้รับการยอมรับด้านรสชาติและคุณภาพโดยเฉพาะอาหารพร้อมทานแช่แข็ง เนื่องจากสามารถคงรสชาติและเก็บรักษาไว้ได้นานสูงสุดถึง 18 เดือน จึงเหมาะกับการส่งออกที่ต้องใช้ระยะเวลาขนส่ง

สถานการณ์ที่ผ่านมา

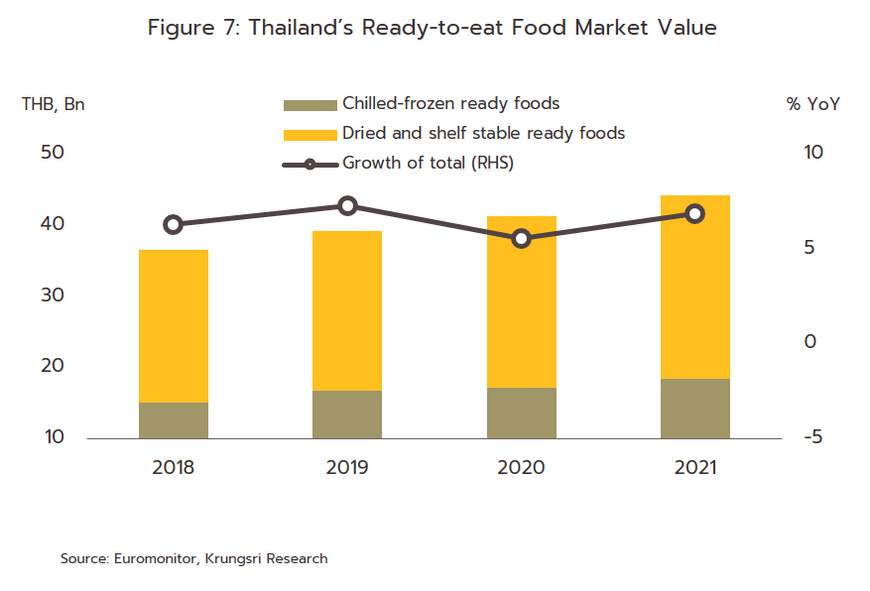

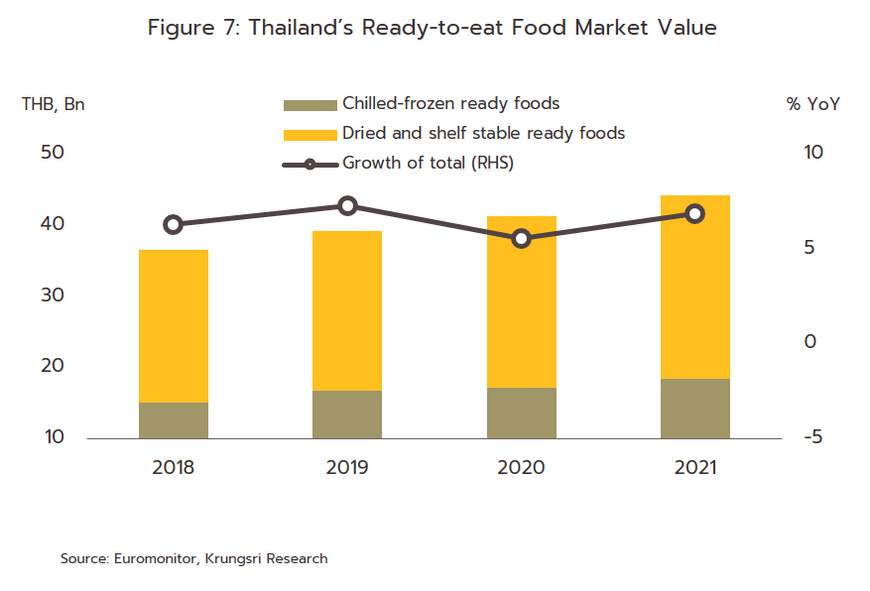

อุตสาหกรรมอาหารพร้อมทานในประเทศของไทยช่วงปี 2559-2564 ขยายตัวเฉลี่ยปีละ 6.4% ปัจจัยสนับสนุนจากการเปลี่ยนแปลงวิถีชีวิตของผู้บริโภคตามการขยายตัวของชุมชนเมือง (Urbanization) ซึ่งเป็นสังคมที่เร่งรีบและต้องการความสะดวกสบาย ขณะที่ตลาดส่งออกยังเติบโตต่อเนื่อง รายละเอียดมีดังนี้

-

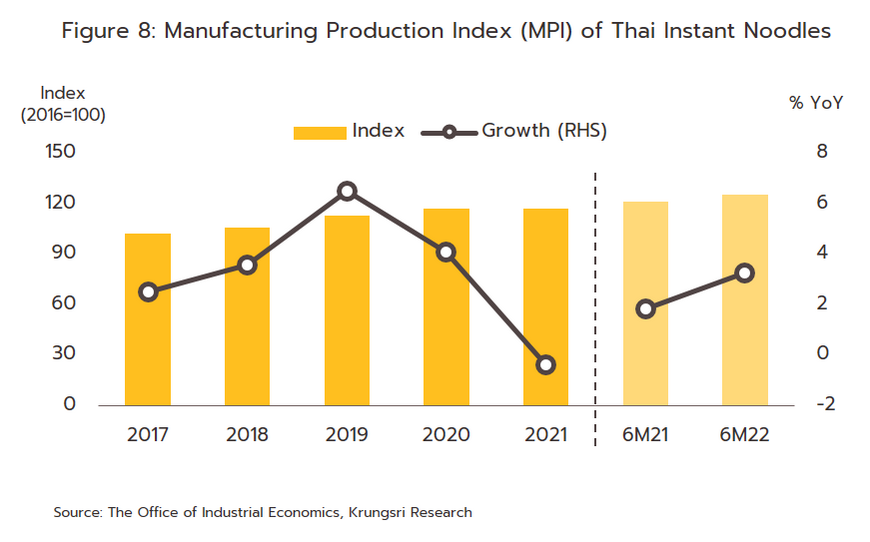

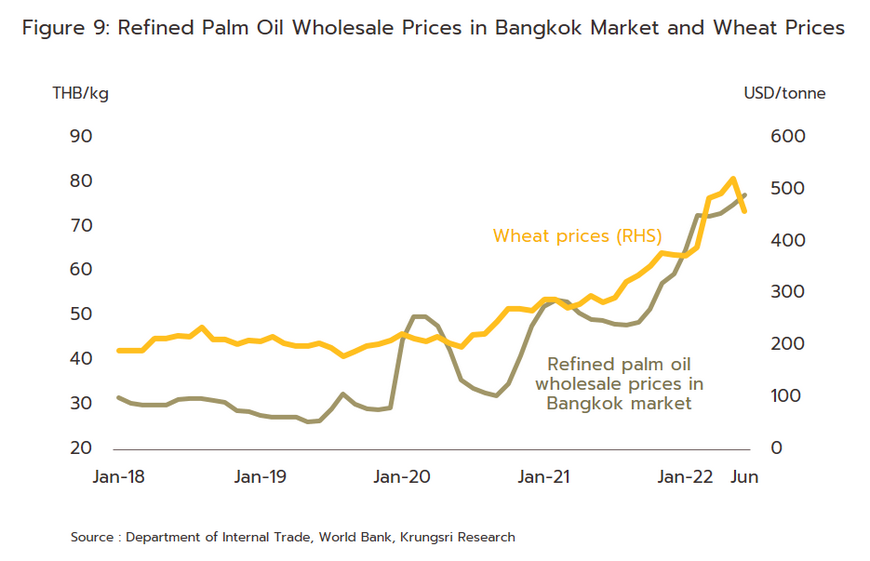

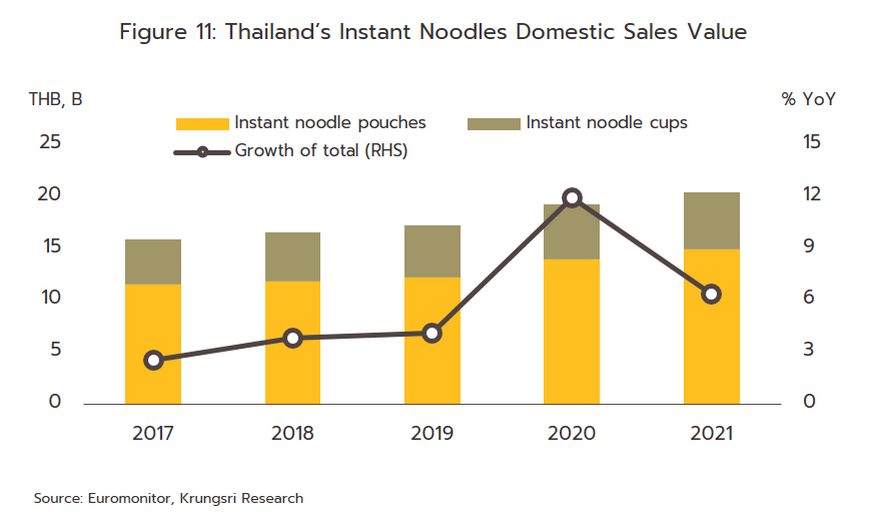

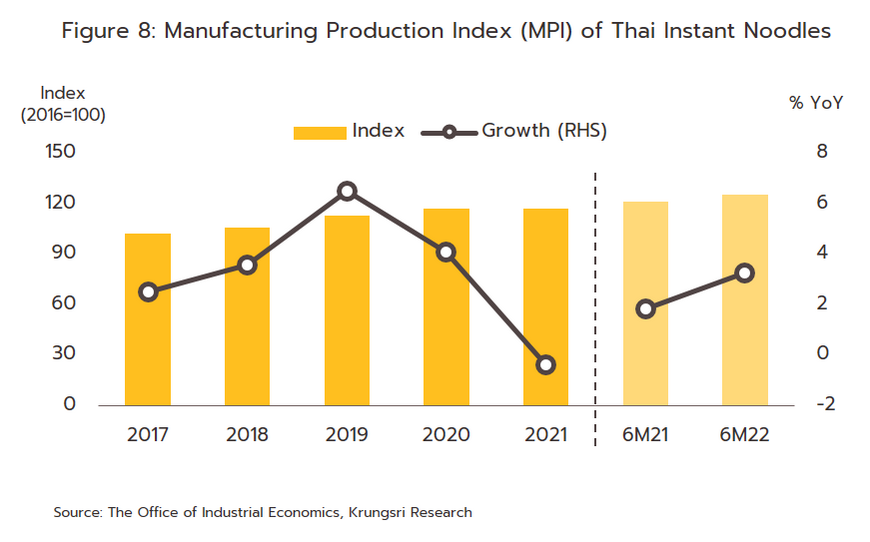

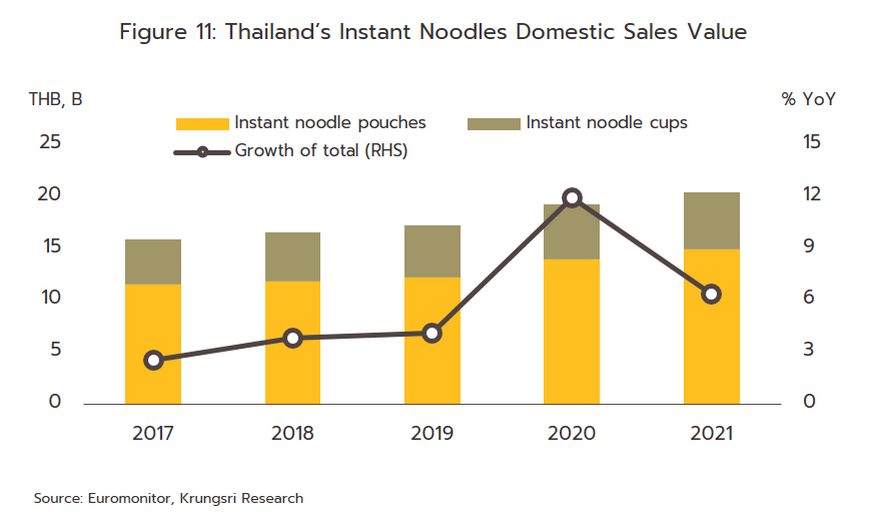

บะหมี่กึ่งสำเร็จรูป: ช่วงปี 2559-2564 การผลิตขยายตัวต่อเนื่อง สะท้อนจากดัชนีผลผลิตอุตสาหกรรม (Manufacturing Production Index: MPI) ที่เติบโต 3.9% ต่อปี ตามทิศทางมูลค่าตลาดในประเทศซึ่งเป็นตลาดหลักมีอัตราการเติบโตเฉลี่ย 5.1% ต่อปี ส่วนมูลค่าส่งออกเติบโตเฉลี่ย 11.4% ต่อปี ขณะที่ต้นทุนการผลิตหลักทั้งน้ำมันปาล์มและข้าวสาลี (วัตถุดิบหลักแป้งสาลี) ปรับเพิ่มเฉลี่ย 6.7% และ 8.9% ต่อปี ตามลำดับ จึงกดดันอัตรากำไรของธุรกิจอยู่บ้าง

-

ปี 2564 การผลิตหดตัวเล็กน้อย พิจารณาจากดัชนีผลผลิตอุตสาหกรรมของบะหมี่กึ่งสำเร็จรูปที่หดตัว -0.4% เนื่องจากการระบายสต๊อกหลังเร่งผลิตเพื่อรองรับอุปสงค์ (กักตุนสินค้าไว้บริโภคในภาวะโรคระบาด) ช่วงปี 2562-2563 ขณะที่ต้นทุนวัตถุดิบหลักน้ำมันปาล์มและข้าวสาลีปรับเพิ่มตามราคาที่สูงขึ้นถึง 44.1% และ 36.1% ตามลำดับ แต่ผู้ผลิตยังคงตรึงราคาจำหน่ายเท่าเดิม เพื่อรักษาฐานลูกค้าในภาวะที่กำลังซื้อในตลาดซบเซา ส่งผลกดดันอัตรากำไรสุทธิ (Net Profit Margin) ของผู้ผลิต

-

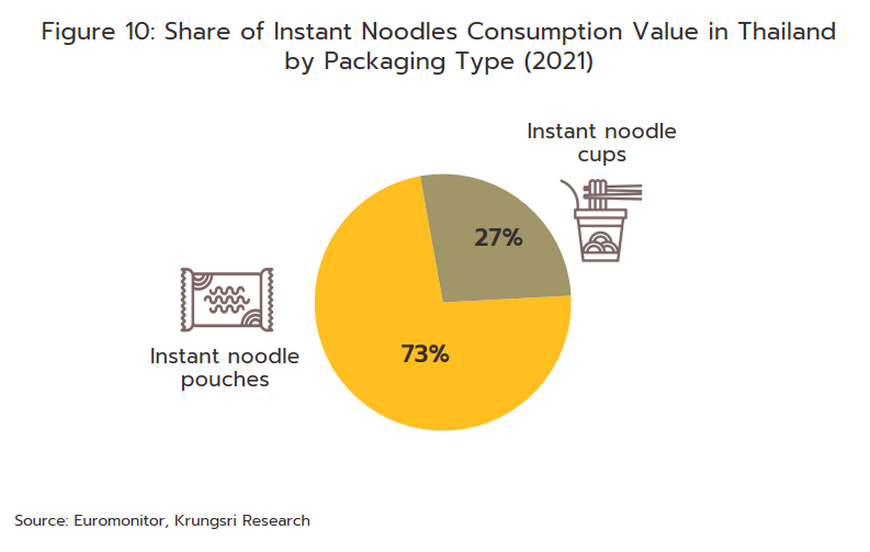

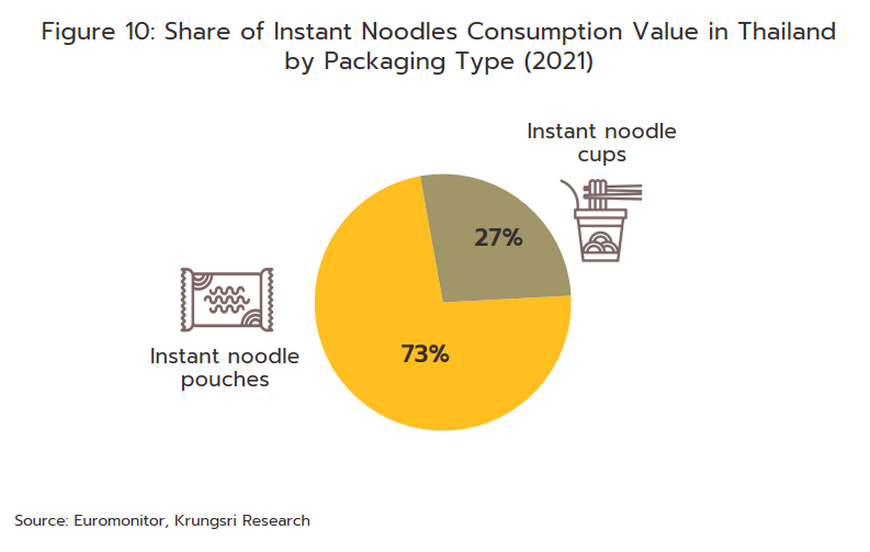

ตลาดในประเทศมีมูลค่า 2.0 หมื่นล้านบาท เติบโต 6.4% ในปี 2564 โดยขยายตัวทั้งประเภทบรรจุภัณฑ์แบบซอง (+6.8%) และแบบถ้วย/ชาม (+5.1%) เนื่องจากบะหมี่กึ่งสำเร็จรูปมีราคาถูกจึงถือเป็นอีกทางเลือกหนึ่งของผู้บริโภคบางส่วนที่จำเป็นต้องลด/ควบคุมภาระค่าใช้จ่ายท่ามกลางกำลังซื้อที่ซบเซาตามภาวะเศรษฐกิจ ประกอบกับผลจากการแพร่ระบาดของไวรัส COVID-19 ทำให้ร้านอาหาร/ภัตตาคารถูกทางการจำกัดเวลา และจำนวนการนั่งรับประทานอาหารภายในร้านเป็นระยะ ช่วยหนุนความต้องการบริโภคบะหมี่กึ่งสำเร็จรูปให้เติบโตต่อเนื่อง

-

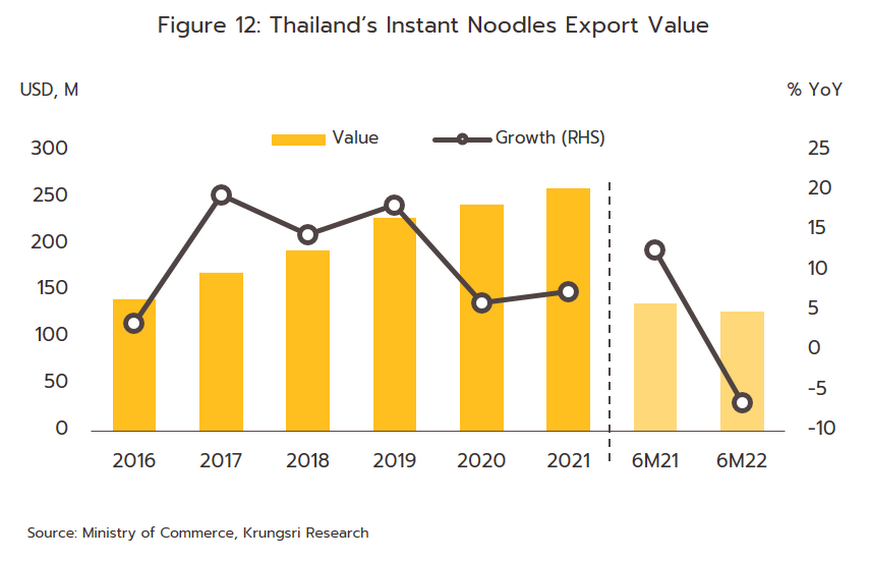

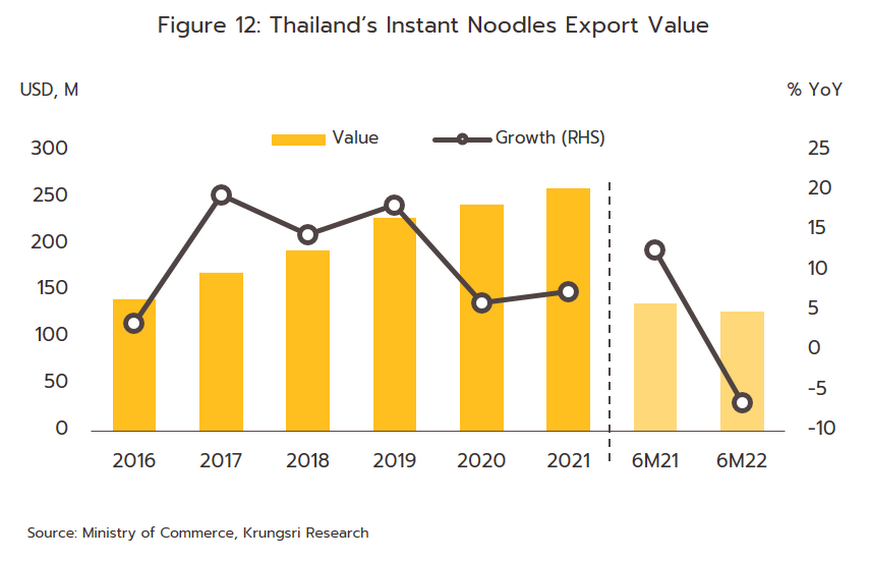

ตลาดส่งออกมีมูลค่า 259.2 ล้านดอลลาร์สหรัฐ เติบโต 7.3% ในปี 2564 เนื่องจาก (1) จุดผ่านแดนตามแนวการค้าชายแดนประเทศกัมพูชา เมียนมา และสปป.ลาว ซึ่งเป็นตลาดส่งออกหลัก (สัดส่วนรวมกัน 42%) เปิดทำการเพิ่มขึ้นจาก 35 แห่งปี 2563 เป็น 48 แห่งในปี 2564 พร้อมกับผ่อนคลายความเข้มงวดของมาตรการควบคุมการแพร่ระบาดของ COVID-19 ในการตรวจสอบการขนส่งสินค้าข้ามแดนระหว่างกันมากขึ้น ส่งผลให้มูลค่าส่งออกไปตลาดกัมพูชา เมียนมา และ สปป.ลาว เพิ่มขึ้น 5.5% 6.2% และ 4.5% ตามลำดับ และ (2) มูลค่าการส่งออกไปจีนเพิ่มขึ้น 64.7% เนื่องจากผู้บริโภคในตลาดจีนมีความนิยมบริโภคบะหมี่กึ่งสำเร็จรูปของไทยมากขึ้นโดยเฉพาะรสต้มยำกุ้ง รสแกงเขียวหวาน และรสเย็นตาโฟ (ที่มา: กรมส่งเสริมการค้าระหว่างประเทศ) รวมทั้งอานิสงส์จากการเปิดให้บริการรถไฟ ลาว-จีน เมื่อวันที่ 3 ธันวาคม 2564 ทำให้สามารถส่งออกไปจีนได้สะดวกขึ้น ส่งผลให้สัดส่วนส่งออกบะหมี่กึ่งสำเร็จรูปของไทยไปจีนเพิ่มขึ้นจาก 1.2% ของมูลค่าส่งออกบะหมี่กึ่งสำเร็จรูปทั้งหมดในปี 2563 เป็น 1.8% ในปี 2564

- สำหรับในช่วงครึ่งแรกของปี 2565 การผลิตกลับมาเติบโตตามดัชนีผลผลิตอุตสาหกรรมบะหมี่กึ่งสำเร็จรูปที่ขยายตัว 3.3% YoY เพื่อรองรับความต้องการที่เพิ่มขึ้นก่อนผู้ผลิตทยอยปรับเพิ่มราคาขายส่งประมาณ 10-20% ในช่วงเดือนเมษายน-พฤษภาคม (ครั้งแรกในรอบ 15 ปี) เนื่องจากต้นทุนวัตถุดิบหลักเพิ่มขึ้น ได้แก่ (1) ราคาข้าวสาลีสูงขึ้น 59.0% YoY ผลของสงครามรัสเซีย-ยูเครน (ผู้ส่งออกรายใหญ่สัดส่วน 19% และ 9% ของมูลค่าส่งออกข้าวสาลีทั้งหมดของโลกในปี 2563) และ (2) ราคาน้ำมันปาล์มสูงขึ้น 41.5% YoY ผลจากอินโดนีเซีย (ส่งออกสัดส่วนมากกว่า 60% ของมูลค่าส่งออกน้ำมันปาล์มทั้งหมด) ระงับส่งออกชั่วคราว (ตั้งแต่วันที่ 28 เมษายน 2565 ถึง วันที่ 22 พฤษภาคม 2565) เนื่องจากปัญหาอุปทานขาดแคลนภายในประเทศ โดยคาดว่าราคาวัตถุดิบหลักจะอยู่ในระดับสูงตลอดทั้งปี 2565 และอาจมีผลผลักดันให้ราคาขายปลีกปรับสูงขึ้นด้วย (บะหมี่กึ่งสำเร็จรูปจัดเป็นสินค้าควบคุม ซึ่งผู้ผลิตต้องแสดงต้นทุนที่แท้จริงให้กรมการค้าภายในพิจารณาอนุญาตก่อนปรับขึ้นราคาขายปลีก) ซึ่งจะหนุนความต้องการสต๊อกสินค้าของผู้ค้าปลีกและค้าส่ง ก่อนปรับราคาจำหน่ายอีกครั้ง ทำให้คาดว่า การผลิตและการจำหน่ายในประเทศจะเติบโตในอัตราที่ใกล้เคียงกันที่ 2-3% ในปี 2565

-

ขณะที่การส่งออกช่วงครึ่งแรกของปี 2565 มีมูลค่า 82.2 ล้านดอลลาร์สหรัฐ ลดลง -6.5% YoY เทียบกับช่วงเดียวกันของปีก่อนที่เติบโตถึง 12.5% YoY เนื่องจากช่วงเวลานั้นประเทศคู่ค้าเร่งนำเข้าเพื่อสำรองในช่วงที่ COVID-19 ระบาดรุนแรง ประกอบกับการเร่งนำเข้าของตลาดเมียนมา เนื่องจากผู้ประกอบการไม่มั่นใจกฎระเบียบของภาครัฐที่เกี่ยวกับการนำเข้าสินค้าประเภทต่างๆ ทำให้มูลค่าส่งออกไปเมียนมาช่วงครึ่งแรกของปี 2565 หดตัวถึง -12.0% YoY เทียบกับช่วงครึ่งแรกของปี 2564 ที่เติบโตสูงถึง 22.9% YoY อย่างไรก็ตาม ในช่วงที่เหลือของปี คาดว่ามูลค่าส่งออกจะเริ่มมีทิศทางเติบโตจากการเริ่มสะสมสต๊อกรอบใหม่ (Restocking) จึงคาดว่าทั้งปี 2565 มูลค่าส่งออกจะหดตัวเพียง -1 ถึง -2%

-

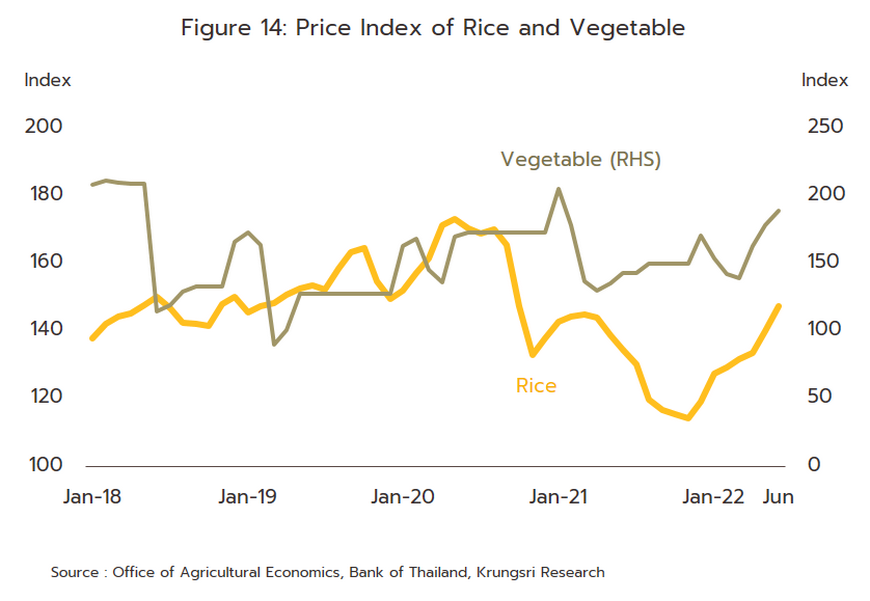

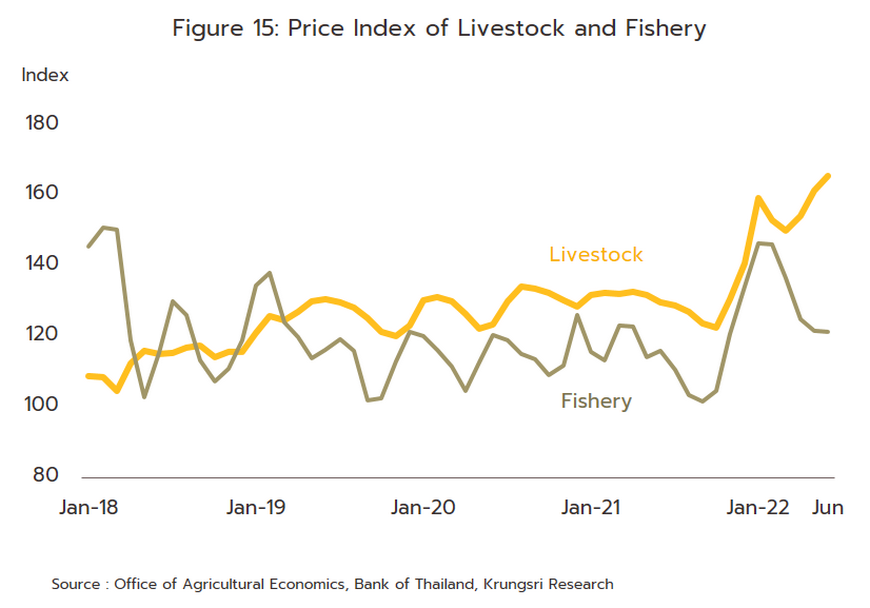

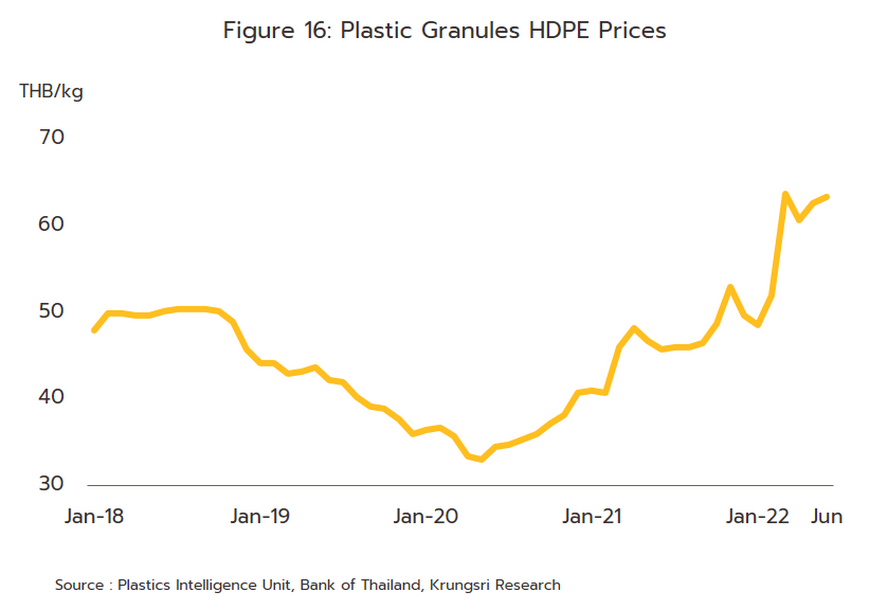

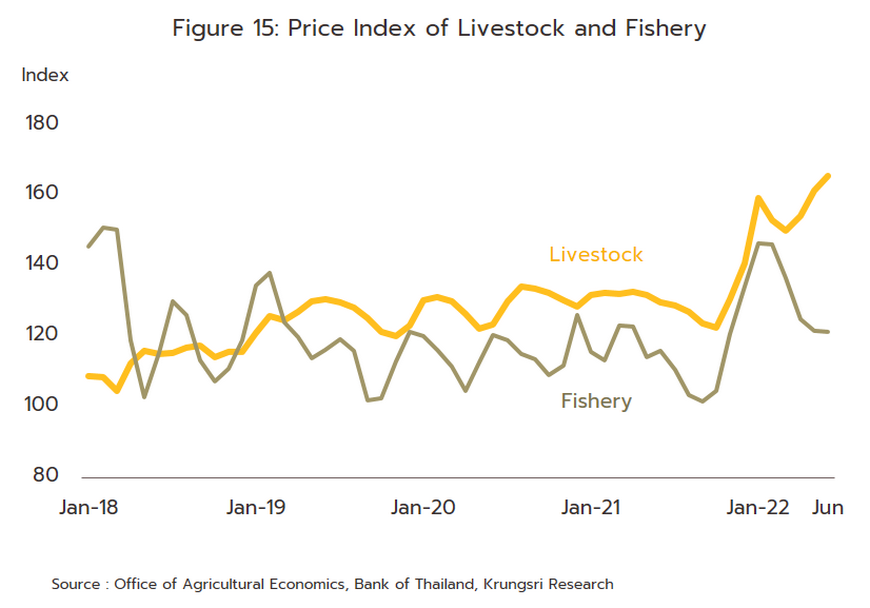

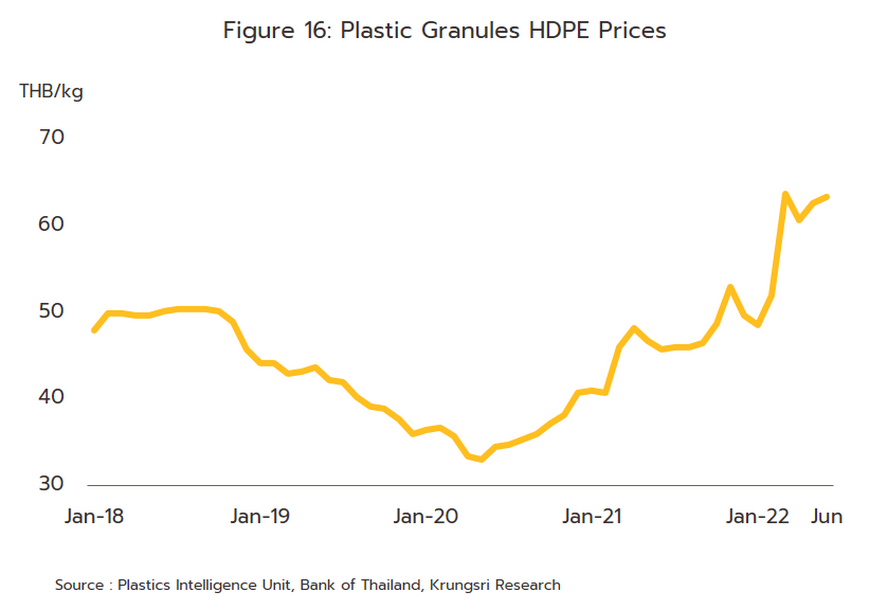

สำหรับในช่วงครึ่งแรกของปี 2565 การผลิตอาหารพร้อมทานแช่เย็น-แช่แข็งเติบโตต่อเนื่องตามตลาดในประเทศเป็นหลัก ขณะที่ต้นทุนด้านบรรจุภัณฑ์ยังคงปรับเพิ่มขึ้น พิจารณาจากราคาเม็ดพลาสติก HDPE ที่ขยับสูงขึ้นถึง 30.8% YoY เช่นเดียวกับต้นทุนวัตถุดิบที่กลับมาขยายตัว โดยดัชนีราคากลุ่ม ปศุสัตว์เพิ่มขึ้น 19.3% YoY ดัชนีราคากลุ่มประมงเพิ่มขึ้น 13.2% YoY และดัชนีราคากลุ่มพืชผักเพิ่มขึ้น 3.8% YoY ส่วนดัชนีราคาข้าวเปลือกลดลงไม่มากนักที่ -4.7% YoY คาดว่าทั้งปี 2565 ต้นทุนการผลิตหลักทั้งวัตถุดิบการเกษตรและเม็ดพลาสติกจะมีแนวโน้มเพิ่มขึ้นจากปีก่อน จากผลของสงครามยูเครนที่คาดว่าจะยืดเยื้อทั้งปี ทำให้มีการกักตุนวัตถุดิบเกษตรเพื่อความมั่นคงทางอาหาร ท่ามกลางต้นทุนพลังงานที่จะยังทรงตัวสูงตามราคาน้ำมัน อาจทำให้ผู้ประกอบการปรับขึ้นราคาในบางผลิตภัณฑ์ ทั้งปี 2565 การผลิตน่าจะเติบโต 9-10% ตามตลาดในประเทศที่คาดว่าความต้องการอาหารพร้อมทานแช่เย็นและอาหารพร้อมทานแช่แข็งจะเติบโต 11-12% และ 10-11% ตามลำดับ

-

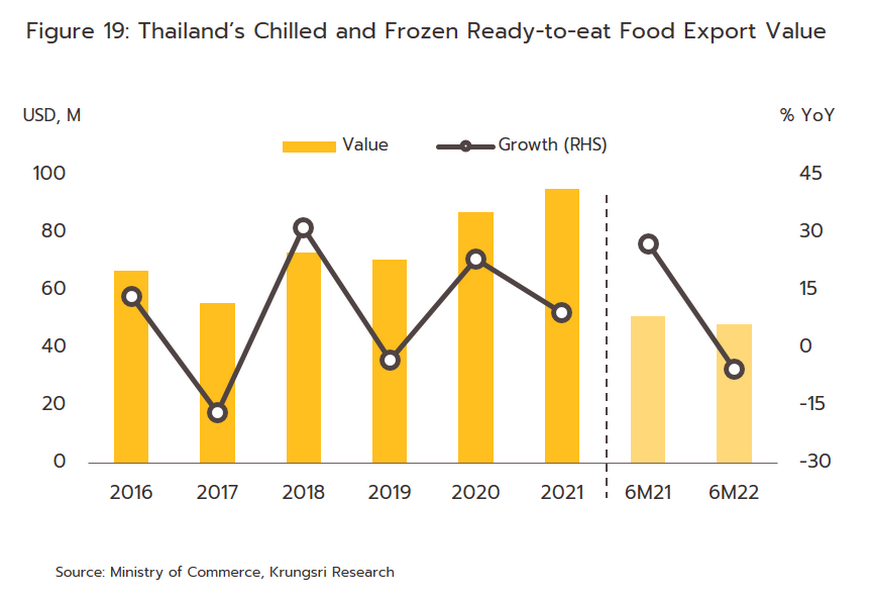

ด้านการส่งออกในช่วงครึ่งแรกของปี 2565 มีมูลค่า 48.3 ล้านดอลลาร์สหรัฐ หดตัว -5.4% YoY เนื่องจากผู้นำเข้าบางส่วนในประเทศคู่ค้าทั้งสหรัฐฯ และประเทศในแถบยุโรปต้องการระบายสต๊อกสินค้า (Destocking) หลังจากเร่งกักตุนในช่วงที่ประกาศล็อกดาวน์ในเดือน กุมภาพันธ์-มีนาคม 2564 ก่อนจะเริ่มมีการทยอยนำเข้าบ้าง (Restocking) ในช่วงที่เหลือของปี โดยคาดว่ามูลค่าส่งออกทั้งปี 2565 จะเติบโตเพียง 1-2% จากกำลังซื้อของผู้บริโภคในตลาดหลัก เช่น สหรัฐฯ และยุโรปที่ชะลอลงตามภาวะเศรษฐกิจและเงินเฟ้อ

แนวโน้มอุตสาหกรรม

อุตสาหกรรมอาหารพร้อมทานโดยรวมของไทยในปี 2565-2567 มีแนวโน้มขยายตัวต่อเนื่อง โดยความต้องการบะหมี่กึ่งสำเร็จรูปคาดว่าจะเติบโตได้เนื่องจากผู้บริโภคยังคงระมัดระวังการใช้จ่ายท่ามกลางเศรษฐกิจในประเทศที่ฟื้นตัวเปราะบาง ส่วนอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งตลาดในประเทศและตลาดส่งออกคาดว่าจะยังเติบโตดีตามทิศทางการขยายตัวของธุรกิจค้าปลีกสมัยใหม่ภายในประเทศ และความนิยมในตลาดคู่ค้าหลัก ทั้งนี้ แนวโน้มตลาดอาหารพร้อมทานแต่ละประเภทมีรายละเอียดดังนี้

[1] อยู่ในระหว่างขั้นตอนที่กรมสรรพสามิตกำลังศึกษาผลกระทบ โดยคาดว่าจะมีผลบังคับใช้ในช่วงปี 2566-2567

[2] ผู้ประกอบการในเมียนมาไม่มั่นใจกฎระเบียบของภาครัฐที่อาจลุกลามจนห้ามนำเข้าสินค้าประเภทอื่นตามไปด้วย หลังทางการเมียนมาออกมาตรการห้ามนำเข้าเครื่องดื่มไม่มีแอลกอฮอล์จากไทยผ่านจุดผ่านแดนทางบกตั้งแต่ 1 พฤษภาคม 2564 เป็นต้นไป ทำให้ต้องใช้การขนส่งสินค้าผ่านแดนทางท่าเรือซึ่งใช้เวลาขนส่งเกือบ 1 สัปดาห์ เทียบกับการขนส่งสินค้าผ่านด่านชายแดนทางบกที่ใช้เวลาเพียง 1 วัน ถึงเมืองย่างกุ้ง และจังหวัดต่างๆ ของเมียนมา ทำให้ต้นทุนขนส่งสูงขึ้น กระทบราคาสินค้าเครื่องดื่มไม่มีแอลกอฮอล์นำเข้าจากไทยให้ต้องปรับราคาสูงขึ้น

.webp.aspx)