EXECUTIVE SUMMARY

อุตสาหกรรมอาหารทะเลกระป๋องของไทยในปี 2568-2570 ยังคงมีแนวโน้มขยายตัวได้ แต่ในอัตราที่ไม่สูงนัก โดยคาดว่าปริมาณการผลิตจะเติบโตเฉลี่ย 1.0-2.0% ต่อปี ส่วนแนวโน้มปริมาณการบริโภคภายในประเทศคาดว่าจะทรงตัวที่อัตรา 0.0-1.0% ต่อปี ตามทิศทางกำลังซื้อที่จะยังอ่อนแอจากภาวะความไม่แน่นอนทางเศรษฐกิจ รวมถึงการแข่งขันของอาหารประเภทอื่นๆ ที่หลากหลายในราคาที่จูงใจ แม้ว่าจะมีปัจจัยหนุนจากการพัฒนาผลิตภัณฑ์ใหม่ๆ ที่สนองความต้องการเฉพาะกลุ่มของผู้บริโภคยุคใหม่ก็ตาม ส่วนปริมาณส่งออกคาดว่าจะขยายตัวได้เพียง 1.8-2.8% ต่อปี ภายใต้แรงกดดันจากมาตรการขึ้นภาษีของสหรัฐฯ ที่อาจส่งผลต่อการส่งออก โดยเฉพาะในช่วงครึ่งหลังของปี 2568 และปี 2569 หลังจากที่มีการเร่งกักตุนสินค้าในช่วงครึ่งแรกของปี 2568 อย่างไรก็ตาม ปัจจัยที่ยังหนุนการการส่งออกให้ยังเติบโตได้ ได้แก่ 1) ความได้เปรียบด้านขนาดการผลิตของไทย ทำให้ราคาส่งออกปลาทูน่ากระป๋องของไทยยังแข่งขันได้เมื่อเทียบกับคู่แข่งบางประเทศ 2) คุณภาพและความปลอดภัยของผลิตภัณฑ์มีมาตรฐานเป็นที่ยอมรับ โดยเฉพาะในตลาดฮาลาล และ 3) การขยายตลาดใหม่ที่มีแนวโน้มเติบโตดีในแถบตะวันออกกลาง ละตินอเมริกา แอฟริกา และประเทศในกลุ่มอาเซียน

มุมมองวิจัยกรุงศรี

แนวโน้มอุตสาหกรรมอาหารทะเลกระป๋องโดยรวมของไทยในปี 2568-2570 คาดว่าจะขยายตัวได้ในอัตราไม่สูงนัก โดยตลาดในประเทศจะยังมีทิศทางทรงตัว ขณะที่ตลาดส่งออกอาจได้รับผลกระทบจากมาตรการขึ้นภาษีของสหรัฐฯ ภายใต้แนวโน้มการแข่งขันในตลาดโลกที่มีทิศทางรุนแรงขึ้นจากการขยายตลาดของประเทศคู่แข่งที่ได้เปรียบด้านข้อตกลงทางการค้าหรือด้านต้นทุน อาทิ จีน เอกวาดอร์ เวียดนาม เม็กซิโก และอินโดนีเซีย ปัจจัยท้าทายดังกล่าวอาจส่งผลต่อรายได้และความสามารถในการทำกำไรของผู้ประกอบการ

โรงงานอาหารทะลกระป๋อง: คาดว่ารายรับของผู้ประกอบการจะยังคงเติบโตได้อย่างค่อยเป็นค่อยไป ภายใต้แรงกดดันของปัจจัยท้าทายที่เพิ่มขึ้น จากตลาดในประเทศที่ชะลอตัวในภาวะเศรษฐกิจที่ไม่แน่นอน และภาคการท่องเที่ยวที่ยังฟื้นตัวได้ช้า ขณะที่การส่งออกเผชิญปัจจัยเสี่ยงจากนโยบายการขึ้นภาษีของสหรัฐฯ ซึ่งเป็นตลาดหลัก ผู้ประกอบการที่มีโอกาสทำกำไรจะเป็นกลุ่มที่มีศักยภาพในการขยายช่องทางสู่ตลาดที่ยังมีทิศทางเติบโต โดยเฉพาะตลาดตะวันออกกลางซึ่งยอมรับคุณภาพสินค้าไทยภายใต้มาตรฐานฮาลาล โดยคาดว่าปริมาณส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสน่าจะขยายตัวโดยเฉลี่ยเพียง 2.1-3.1% ต่อปี ขณะที่ผลิตภัณฑ์สัตว์ทะเลอื่นๆ กระป๋องและปรุงสุก/ปรุงรส (ยกเว้นปลา) คาดว่าจะหดตัวเฉลี่ย -0.6% ถึง -1.6% ต่อปี

ข้อมูลพื้นฐาน

อุตสาหกรรมผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรส1/ของโลก

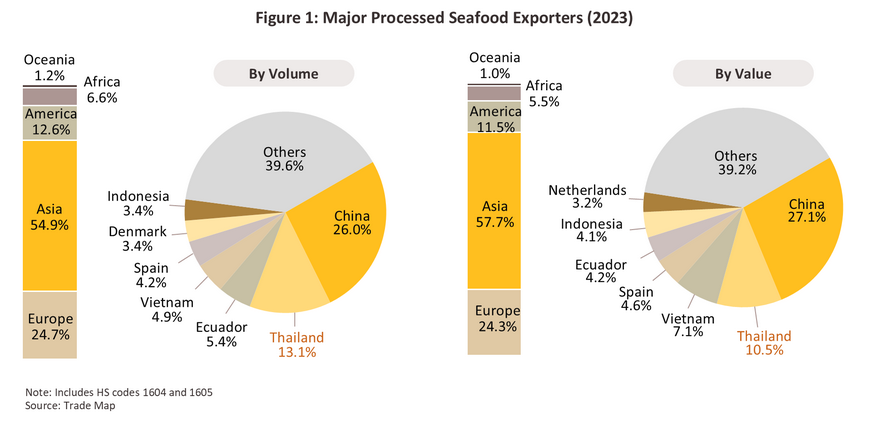

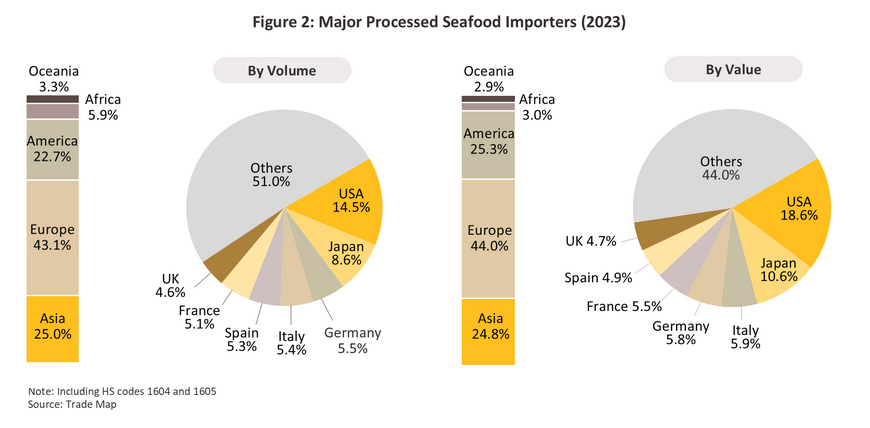

ปี 2566 ปริมาณส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสของโลก อยู่ที่ 5.3 ล้านตัน คิดเป็นมูลค่าส่งออก 3.3 หมื่นล้านดอลลาร์สหรัฐฯ โดยประเทศจีนเป็นผู้ส่งออกหลักมีสัดส่วน 26.0% ของปริมาณส่งออกอาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมา ได้แก่ ไทย (13.1%) เอกวาดอร์ (5.4%) เวียดนาม (4.9%) สเปน (4.2%) ตามลำดับ (ภาพที่ 1) ส่วนด้านตลาดนำเข้า ประเทศสหรัฐอเมริกาเป็นผู้นำเข้าหลัก มีสัดส่วน 14.5% ของปริมาณนำเข้าอาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมาได้แก่ ญี่ปุ่น (8.6%) เยอรมนี (5.5%) อิตาลี (5.4%) สเปน (5.3%) ตามลำดับ (ภาพที่ 2)

โดยผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสที่สำคัญ ได้แก่

-

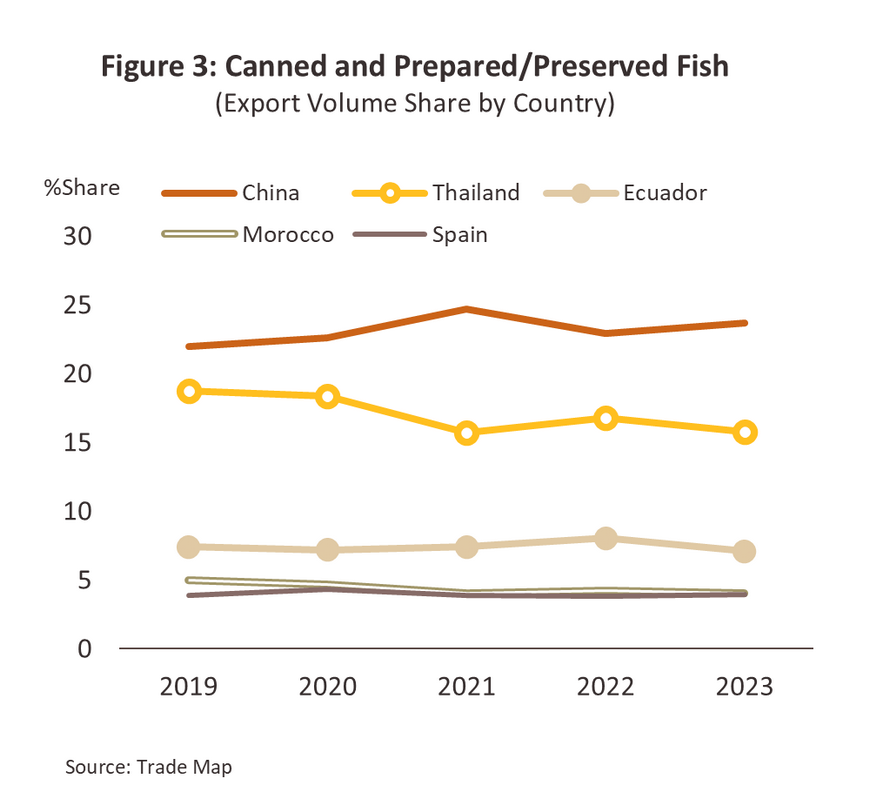

ผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรส2/: ปริมาณส่งออกโดยรวมของโลกอยู่ที่ 4.0 ล้านตัน คิดเป็นมูลค่า 2.0 หมื่นล้านดอลลาร์สหรัฐ ในปี 2566 โดยมีสัดส่วน 75.2% ในเชิงปริมาณ และ 60.6% ในเชิงมูลค่าของการส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสของโลก โดยราคาส่งออกเฉลี่ยอยู่ที่ 4,991.4 ดอลลาร์สหรัฐต่อตัน โดยประเทศจีนเป็นผู้ส่งออกหลักมีสัดส่วน 23.7% ของปริมาณการส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมา ได้แก่ ไทย (15.8%) เอกวาดอร์ (7.1%) โมรอคโค (4.0%) และสเปน (4.0%) (ภาพที่ 3) โดยมีประเทศสหรัฐอเมริกาเป็นผู้นำเข้าหลัก มีสัดส่วน 11.1% ของปริมาณนำเข้าผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมาได้แก่ ญี่ปุ่น (7.1%) อิตาลี (6.3%) เยอรมนี (6.2%) ฝรั่งเศส (5.8%) ตามลำดับ ผลิตภัณฑ์ส่งออกหลักของโลก ได้แก่

-

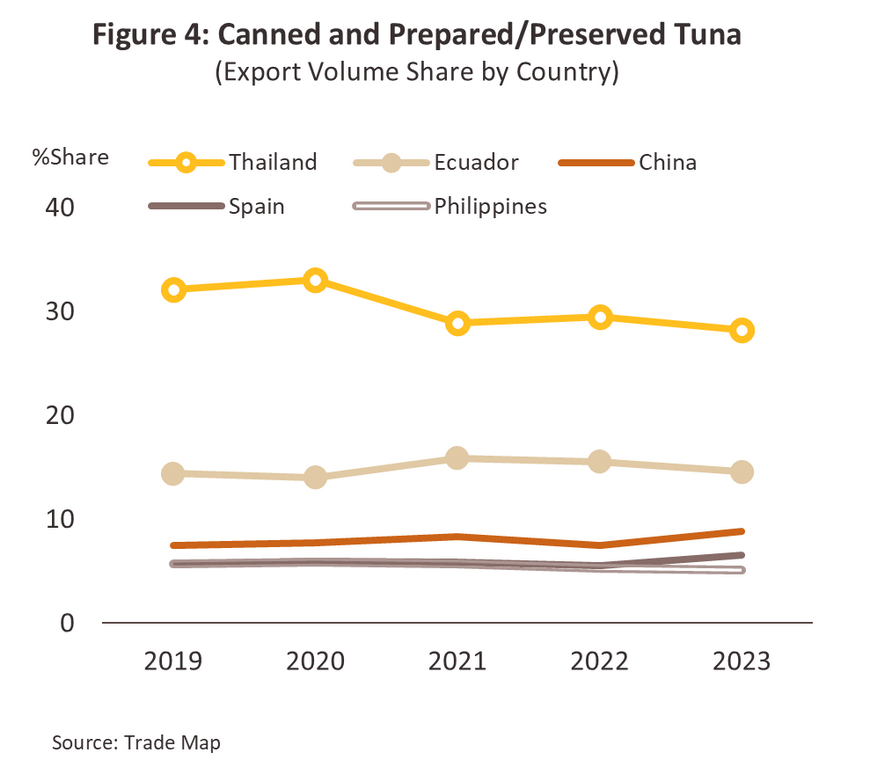

ผลิตภัณฑ์ปลาทูน่ากระป๋อง และปรุงสุก/ปรุงรส3/ มีปริมาณการส่งออก 1.6 ล้านตัน สัดส่วน 39.5% ของปริมาณส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของโลก ในปี 2566 โดยประเทศไทยเป็นผู้ส่งออกหลักมีสัดส่วน 28.2% ของปริมาณการส่งออกผลิตภัณฑ์ปลาทูน่ากระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมาได้แก่ เอกวาดอร์ (14.6%) จีน (8.8%) สเปน (6.6%) และฟิลิปปินส์ (5.1%) (ภาพที่ 4)

-

ผลิตภัณฑ์ปลาอื่นๆ กระป๋อง และปรุงสุก/ปรุงรส ทั้งตัวหรือเป็นชิ้น4/ มีปริมาณส่งออก 0.7 ล้านตัน สัดส่วน 18.6% ของปริมาณส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของโลก โดยประเทศจีนเป็นผู้ส่งออกหลักมีสัดส่วนกว่า 53.8% ของปริมาณการส่งออกผลิตภัณฑ์ปลาอื่นๆ กระป๋อง และปรุงสุก/ปรุงรส ทั้งตัวหรือเป็นชิ้นของโลก รองลงมาเป็นเยอรมนี (13.4%) โปแลนด์ (7.0%)

-

ผลิตภัณฑ์ปลาปรุงแต่ง5/ (อาทิ ไส้กรอกปลา ลูกชิ้นปลา ไข่ปลา) มีปริมาณส่งออก 0.6 ล้านตัน สัดส่วน 15.7% ของปริมาณส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของโลก โดยประเทศจีนเป็นผู้ส่งออกหลัก สัดส่วน 22.3% ของปริมาณการส่งออกผลิตภัณฑ์ปลาปรุงแต่งของโลก รองลงมาได้แก่ ไทย (13.4%) ลิทัวเนีย (6.9%) สเปน (6.3%) และมาเลเซีย (4.6%)

-

ผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา)6/: ปริมาณส่งออกโดยรวมของโลกอยู่ที่ 1.3 ล้านตัน คิดเป็นมูลค่า 1.3 หมื่นล้านดอลลาร์สหรัฐ โดยมีสัดส่วน 24.8% ในเชิงปริมาณหรือ 39.4% ในเชิงมูลค่าของการส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสของโลก ในปี 2566 โดยราคาส่งออกโดยเฉลี่ยอยู่ที่ 9,817 ดอลลาร์สหรัฐต่อตัน ประเทศจีนเป็นผู้ส่งออกหลักผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ของโลก มีสัดส่วน 33.1% ของปริมาณการส่งออก รองลงมา ได้แก่ เวียดนาม (10.9%) ชิลี (7.7%) อินโดนีเซีย (6.8%) และอินเดีย (5.0%) (ภาพที่ 5) ส่วนด้านประเทศผู้นำเข้า ประเทศสหรัฐอเมริกาเป็นผู้นำเข้าหลัก มีสัดส่วน 23.9% ของปริมาณนำเข้าผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ของโลก รองลงมาได้แก่ ญี่ปุ่น (13.0%) เกาหลีใต้ (7.6%) จีน (5.0%) สเปน (4.2%) ตามลำดับ โดยผลิตภัณฑ์ส่งออกหลักของโลก ได้แก่

-

ผลิตภัณฑ์กุ้งกระป๋อง และปรุงสุก/ปรุงรส7/ มีปริมาณการส่งออก 0.3 แสนตัน สัดส่วน 26.1% ของปริมาณการส่งออกผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ของโลก ในปี 2566 โดยประเทศเวียดนามเป็นผู้ส่งออกหลัก มีสัดส่วน 22.9% ของปริมาณส่งออกผลิตภัณฑ์กุ้งกระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมาได้แก่ จีน (20.4%) อินเดีย (14.9%) ไทย (11.2%) และกรีนแลนด์ (8.7%) (ภาพที่ 6)

-

ผลิตภัณฑ์ปลาหมึกกระป๋อง และปรุงสุก/ปรุงรส8/ มีปริมาณการส่งออก 0.3 แสนตัน สัดส่วน 24.2% ของปริมาณการส่งออกผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ในปี 2566 โดยประเทศจีนมีสัดส่วนมากที่สุด 59.4% ของปริมาณส่งออกผลิตภัณฑ์ปลาหมึกกระป๋อง และปรุงสุก/ปรุงรสของโลก รองลงมาได้แก่ เปรู (21.4%) และ สเปน (10.2%) (ภาพที่ 7)

-

ผลิตภัณฑ์กุ้งปรุงสุก/ปรุงรสที่ไม่อยู่ในกระป๋อง9/ มีปริมาณส่งออก 0.2 แสนตัน สัดส่วน 15.8% ของปริมาณการส่งออกผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ในปี 2566 โดยประเทศอินโดนีเซียเป็นผู้ส่งออกสูงสุด สัดส่วน 24.2% ของปริมาณส่งออกผลิตภัณฑ์กุ้งปรุงสุก/ปรุงรสที่ไม่อยู่ในกระป๋องของโลก รองลงมาได้แก่ เวียดนาม (15.9%) จีน (10.1%) ไทย (7.3%) และอินเดีย (5.3%)

อุตสาหกรรมผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสในไทย

จากการสำรวจสถิติหน่วยธุรกิจการประมงปี 2566 ของกรมประมงพบว่า จำนวนโรงงานแปรรูปสัตว์น้ำเค็มในไทย มีจำนวนทั้งหมด 1,262 โรงงาน เพิ่มขึ้น 5.3% โดยโรงงานที่มีจำนวนมากที่สุดได้แก่ โรงงานปลาเค็ม 482 โรงงาน คิดเป็นสัดส่วน 38.2% ของจำนวนโรงงานแปรรูปสัตว์น้ำเค็มในไทย ในขณะที่โรงงานสัตว์น้ำกระป๋องมีจำนวน 47 โรงงาน คิดเป็นสัดส่วนเพียง 3.7%

- หากพิจารณาในแง่ของปริมาณสัตว์น้ำที่ใช้ในโรงงาน ประเทศไทยมีปริมาณสัตว์น้ำที่ใช้ในการแปรรูปทั้งหมด 2.6 ล้านตัน เพิ่มขึ้น 3.0 แสนตันจากปี 2565 หรือเติบโต 13.1% โดยโรงงานสัตว์น้ำกระป๋องมีสัดส่วนการใช้ปริมาณสัตว์น้ำสูงสุดที่ 9.8 แสนตัน คิดเป็นสัดส่วน 37.8% ของปริมาณสัตว์น้ำเค็มที่ใช้ในโรงงานแปรรูปทั้งหมด รองลงมาเป็นโรงงานปลาป่น 7.5 แสนตัน (29.2%) และโรงงานห้องเย็น 6.9 แสนตัน (26.8%) ตามลำดับ (ภาพที่ 8-9)

- หากพิจาณาในแง่ของมูลค่าพบว่า มูลค่าสัตว์น้ำที่ใช้ในโรงงานแปรรูปสัตว์น้ำเค็ม ในปี 2566 มีมูลค่า 1.2 แสนล้านบาท เพิ่มขึ้น 2.2 หมื่นล้านบาท หรือเติบโต 23.1% จากปีก่อนหน้า โดยโรงงานห้องเย็นมีมูลค่าสัตว์น้ำที่ใช้ในโรงงานสูงสุดที่ 5.8 หมื่นล้านบาท คิดเป็นสัดส่วน 48.4% ของมูลค่าสัตว์น้ำเค็มที่ใช้ในโรงงานแปรรูปทั้งหมด รองลงมาได้แก่ โรงงานสัตว์น้ำกระป๋อง 5.0 หมื่นล้านบาท (41.8%) และโรงงานปลาป่น 0.7 หมื่นล้าน (5.8%) ตามลำดับ (ภาพที่ 8)

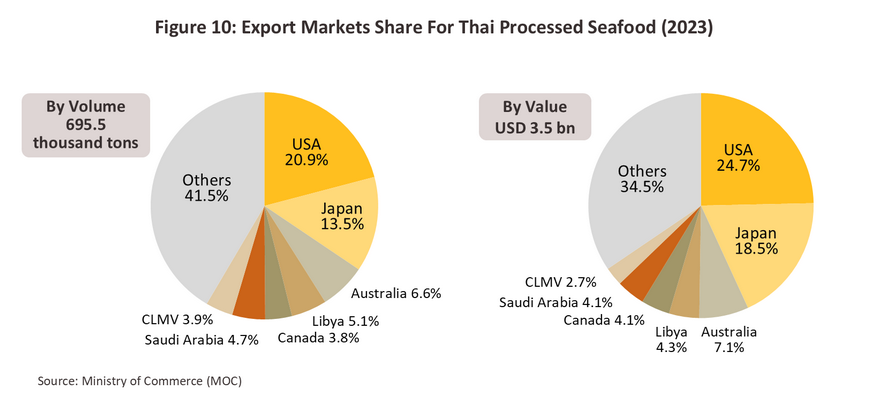

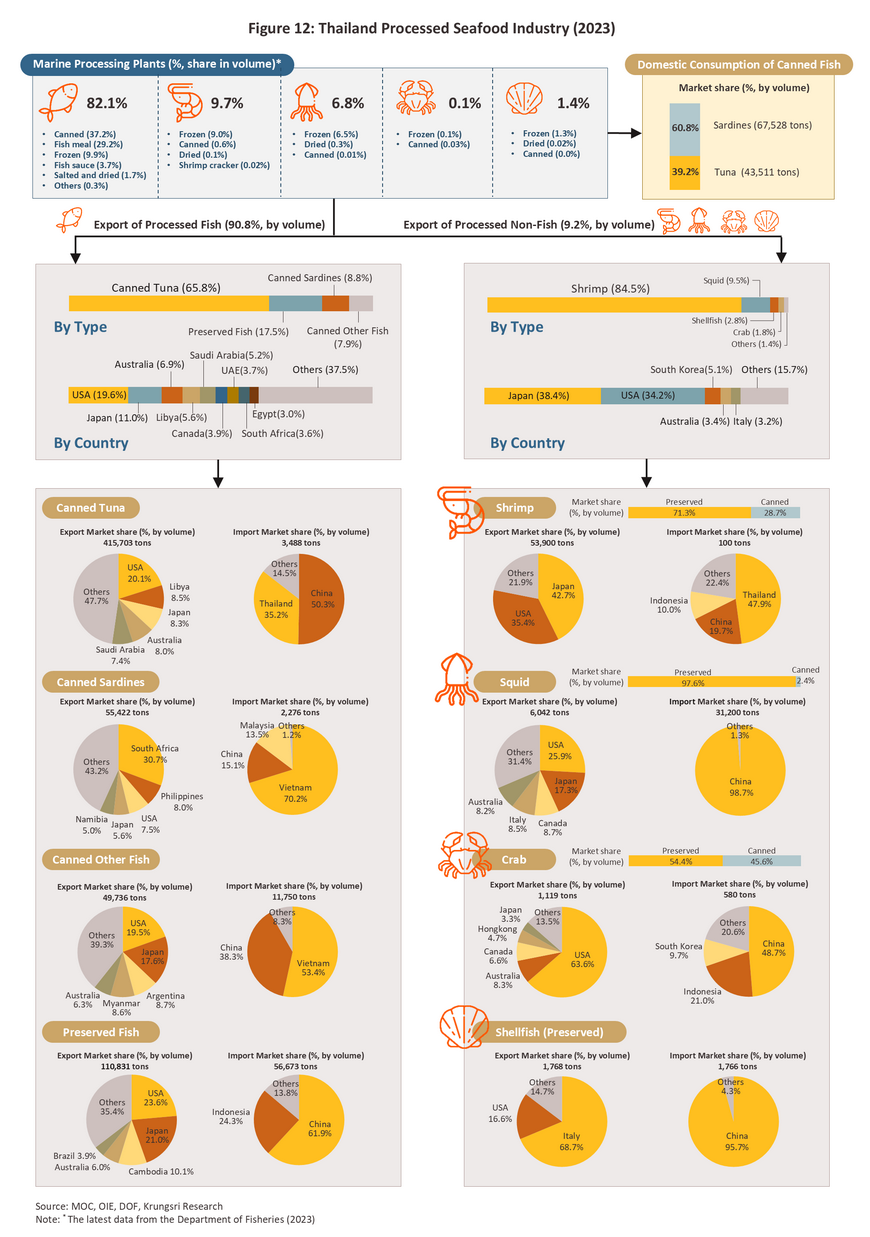

ไทยมีปริมาณส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรส ในปี 2566 ทั้งหมด 695.5 พันตัน คิดเป็นมูลค่า 3.5 พันล้านดอลลาร์สหรัฐ หรือ 1.2 แสนล้านบาท (ภาพที่ 10) ซึ่งสินค้าที่ไทยมีศักยภาพการแข่งขันค่อนข้างสูงในตลาดโลก ได้แก่ ผลิตภัณฑ์อาหารแปรรูปจากปลา และกุ้ง (มีส่วนแบ่ง 13.1% ของปริมาณส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสทั้งหมดในตลาดโลก) แม้ว่าแหล่งวัตถุดิบสัตว์น้ำบางส่วนมาจากเรือประมงไทย แต่ก็ยังไม่เพียงพอต่อความต้องการใช้ในอุตสาหกรรมอาหารทะเลกระป๋อง และปรุงสุก/ปรุงรส ทำให้ไทยยังต้องนำเข้าวัตถุดิบสัตว์น้ำเพื่อมาใช้ในกระบวนการแปรรูป โดยเป็นการนำเข้าวัตถุดิบประเภทปลาเป็นหลัก ซึ่งส่วนใหญ่เป็นปลาทูน่าสด แช่เย็น แช่แข็ง โดยนำเข้าจากประเทศไต้หวันเป็นหลัก (มีสัดส่วน 17.1%) รองลงมาได้แก่ปลาสด แช่เย็น แช่แข็ง รวมตับและไข่ โดยมาจากกลุ่มเอฟต้า (EFTA)เป็นหลัก (มีสัดส่วน 26.9%) ส่วนวัตถุดิบประเภทกุ้ง ส่วนใหญ่มาจากการเพาะเลี้ยงในประเทศ ขณะที่ปู (ส่วนใหญ่เป็นปูม้า) มาจากเรือประมงไทยเป็นหลัก โดยตลาดส่งออกสำคัญของไทยแสดงได้ดังนี้

โดยผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสของไทย จำแนกได้เป็น 2 กลุ่มหลัก ดังนี้

-

ผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรส : ในปี 2566 ปริมาณส่งออกอยู่ที่ 631.7 พันตัน คิดเป็นมูลค่า 2.8 พันล้านดอลลาร์สหรัฐ หรือคิดเป็นสัดส่วน 90.8% ตามปริมาณ และ 80.7% ตามมูลค่า ของการส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสทั้งหมด โดยตลาดหลักคือ ประเทศสหรัฐอเมริกา สัดส่วน 19.6% ของปริมาณส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของไทย รองลงมาเป็น ญี่ปุ่น (11.0%) ออสเตรเลีย (6.9%) ลิเบีย (5.6%) และ ซาอุดีอาระเบีย (5.2%) โดยผลิตภัณฑ์ส่งออกหลักเป็นผลิตภัณฑ์ปลากระป๋องซึ่งมีสัดส่วนส่งออกสูงสุด โดยผลิตภัณฑ์ปลากระป๋องที่สำคัญ ได้แก่

-

ปลาทูน่ากระป๋อง : ปริมาณการผลิตอยู่ที่ 513.3 พันตัน มีสัดส่วน 80.1% ของปริมาณการผลิตปลากระป๋องทั้งหมด โดยวัตถุดิบหลักนำเข้ามาจากประเทศไต้หวันมีสัดส่วน 17.1% ของปริมาณการนำเข้าปลาทูน่าสด แช่เย็น แช่แข็ง ของไทย รองลงมา ได้แก่ นาอูรู (15.3%) และเกาหลีใต้ (10.5%) สำหรับการจำหน่ายอยู่ที่ 459.4 พันตัน มีสัดส่วน 78.2% ของปริมาณการจำหน่ายปลากระป๋องทั้งหมด แบ่งเป็นการบริโภคในประเทศ 43.7 พันตัน คิดเป็นสัดส่วน 39.3% ของปริมาณจำหน่ายปลากระป๋องในประเทศ ที่เหลือเป็นการส่งออก 415.7 พันตัน มีสัดส่วน 88.2% ของปริมาณการส่งออกปลากระป๋อง คิดเป็นมูลค่าส่งออก 1.9 พันล้านดอลลาร์สหรัฐ โดยตลาดหลักคือประเทศสหรัฐฯ สัดส่วน 20.1% ของปริมาณการส่งออกปลาทูน่ากระป๋องของไทย รองลงมาคือลิเบีย (8.5%) ญี่ปุ่น (8.3%) ออสเตรเลีย (8.0%) และซาอุดีอาระเบีย (7.4%)

-

ปลาซาร์ดีนกระป๋อง : ปริมาณการผลิตอยู่ที่ 127.7 พันตัน มีสัดส่วน 19.9% ของปริมาณการผลิตปลากระป๋องทั้งหมด โดยวัตถุดิบนำเข้าส่วนใหญ่มาจากประเทศญี่ปุ่นเป็นหลัก มีสัดส่วน 45.3% ของปริมาณการนำเข้าปลาซาร์ดีนของไทย รองลงมา ได้แก่ รัสเซีย (36.8%) และเมียนมา (5.9%) สำหรับการจำหน่ายอยู่ที่ 122.9 พันตัน มีสัดส่วน 21.8% ของปริมาณการจำหน่ายปลากระป๋องของไทย แบ่งเป็นการบริโภคในประเทศ 67.5 พันตัน มีสัดส่วน 60.7% ของปริมาณจำหน่ายปลากระป๋องในประเทศ ที่เหลือเป็นการส่งออก 55.4 พันตัน มีสัดส่วน 11.8% คิดเป็นมูลค่า 144.2 ล้านดอลลาร์สหรัฐ โดยตลาดหลัก ได้แก่ ประเทศแอฟริกาใต้ สัดส่วน 30.7% ของปริมาณการส่งออกปลาซาร์ดีนกระป๋องของไทย รองลงมาเป็น CLMV (10.8%) ฟิลิปปินส์ (8.0%) สหรัฐอเมริกา (7.5%) และญี่ปุ่น (5.6%) ตามลำดับ

-

ผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) : ปริมาณส่งออกอยู่ที่ 63.8 พันตัน คิดเป็นมูลค่า 668.7 ล้านดอลลาร์สหรัฐ หรือคิดเป็นสัดส่วน 9.2% ตามปริมาณ และ 19.3% ตามมูลค่า ของการส่งออกผลิตภัณฑ์อาหารทะเลกระป๋อง และปรุงสุก/ปรุงรสทั้งหมด โดยตลาดหลักคือ ประเทศญี่ปุ่น สัดส่วน 38.4% ของปริมาณส่งออกผลิตภัณฑ์สัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ของไทย รองลงมาเป็น สหรัฐอเมริกา (34.2%) เกาหลีใต้ (5.1%) ออสเตรเลีย (3.4%) และอิตาลี (3.2%) ทั้งนี้ ผลิตภัณฑ์หลัก ได้แก่ กุ้งกระป๋อง และปรุงสุก/ปรุงรสมีปริมาณส่งออก 53.9 พันตัน สัดส่วน 84.5% ของปริมาณส่งออกสัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสอื่นๆ (ยกเว้นปลา) ของไทย รองลงมาเป็นปลาหมึกกระป๋อง และปรุงสุก/ปรุงรส (สัดส่วน 9.5%) หอย (2.8%) ปู (1.8%) และอื่นๆ (1.4%)

สถานการณ์ที่ผ่านมา

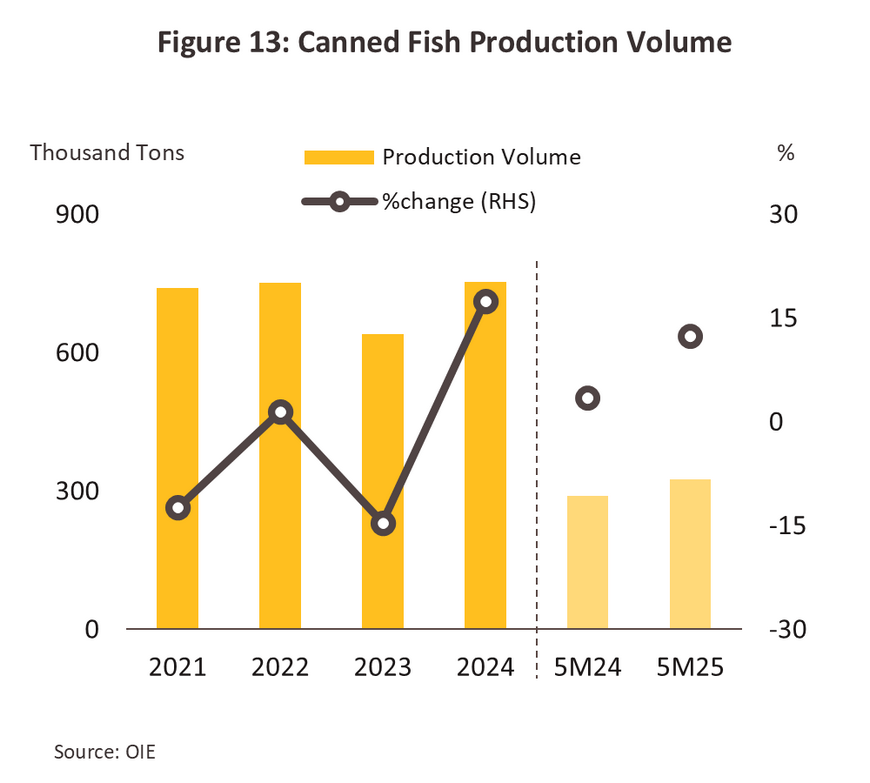

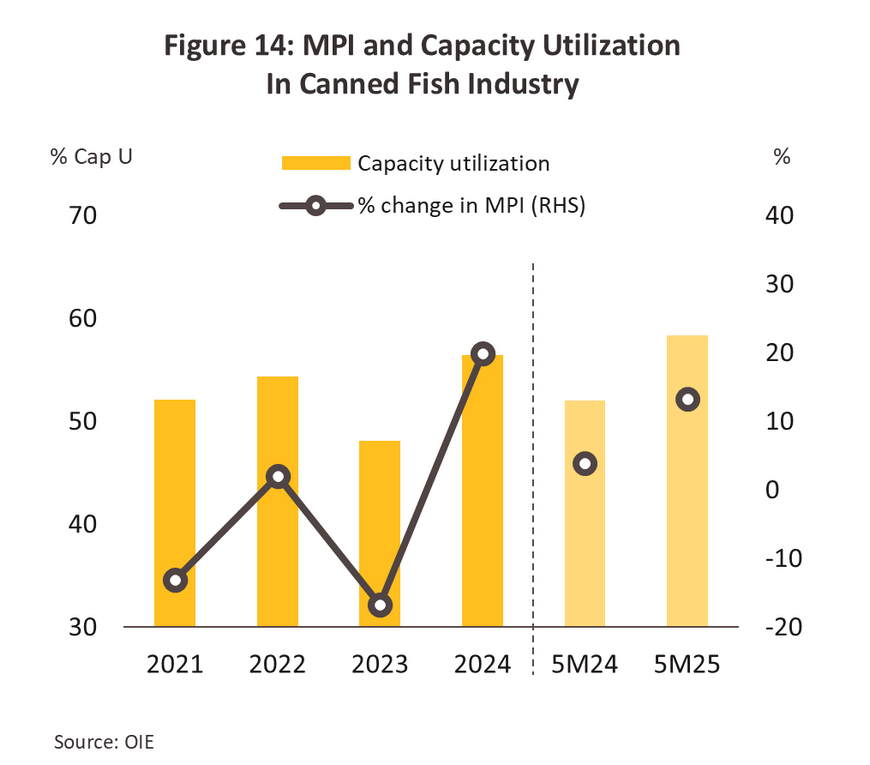

ปริมาณการผลิตในปี 2567 อยู่ที่ 752.9 พันตัน เพิ่มขึ้น 17.5% (ภาพที่ 13) สอดคล้องกับดัชนีการผลิตของผลิตภัณฑ์กลุ่มนี้ที่ปรับตัวเพิ่มขึ้นอยู่ที่ระดับ 101.9 จาก 85.0 ในปี 2566 หรือคิดเป็นการขยายตัว 19.8% หนุนให้อัตราการใช้กำลังการผลิตปรับสูงขึ้น จาก 48.1% ในปี 2566 เป็น 56.5% ในปี 2567 (ภาพที่ 14) ในช่วง 5 เดือนแรกของปี 2568 ปริมาณการผลิตปลากระป๋องอยู่ที่ 324.4 พันตัน (+12.3% YoY) โดยจำแนกตามประเภทผลิตภัณฑ์หลัก ได้ดังนี้

-

ปริมาณการผลิตปลาทูน่ากระป๋องอยู่ที่ 630.5 พันตัน เพิ่มขึ้น 22.8% โดยมีสาเหตุจาก 1) ปริมาณจับปลาทูน่าในน่านน้ำไทยจากการทำประมงพาณิชย์ที่เพิ่มสูงขึ้น คิดเป็นปริมาณรวม 71,734 ตัน เพิ่มขึ้น 15.6% เมื่อเทียบกับปี 256610/ ชนิดสัตว์น้ำที่จับได้แบ่งเป็นปลาโอลาย (33.1%) ปลาโอดำ (30.5%) ปลาโอหลอด (22.3%) ปลาทูน่าท้องแถบ (8.4%) และปลาอื่นๆ (5.7%) 2) อุปสงค์ในตลาดต่างประเทศ (เน้นส่งออกในสัดส่วนกว่า 90 % ของปริมาณการผลิต) ที่เริ่มฟื้นตัว ทั้งจากประเทศคู่ค้าหลักและกลุ่มประเทศในแถบตะวันออกกลางซึ่งเป็นตลาดส่งออกใหม่ หลังกิจกรรมทางเศรษฐกิจและกำลังซื้อทยอยปรับดีขึ้น 3) ความต้องการวัตถุดิบจากอุตสาหกรรมอาหารสัตว์เลี้ยง ซึ่งเติบโตต่อเนื่องทั้งในและต่างประเทศ โดยเฉพาะกลุ่มอาหารสัตว์เลี้ยงระดับพรีเมียมที่นิยมใช้วัตถุดิบคุณภาพสูง เช่น เนื้อปลาทูน่า ช่วยหนุนให้ความต้องการปลาทูน่ากระป๋องในตลาดโลกเพิ่มสูงขึ้นต่อเนื่อง โดยใน 5 เดือนแรกของปี 2568 ปริมาณการผลิตปลาทูน่ากระป๋องยังคงเพิ่มขึ้นต่อเนื่อง 14.2% YoY อยู่ที่ 268.7 พันตัน

-

ปริมาณการผลิตปลาซาร์ดีนกระป๋องอยู่ที่ 122.4 พันตัน ลดลง -4.1% จากปัญหาการขาดแคลนวัตถุดิบ (Supply Shortage) หลังมีการจับมากเกินไปในอดีต (overfishing) และยังฟื้นตัวไม่ทัน โดยเฉพาะจากปรากฏการณ์เอลนีโญ (El Niño) ที่ทำให้เกิดการเปลี่ยนแปลงของอุณหภูมิน้ำทะเลและกระแสน้ำ ทำให้ปริมาณปลาซาร์ดีนที่จับได้ลดลง ประกอบกับผู้บริโภคหันไปรับประทานปลาแมคเคอเรลกระป๋องมากขึ้น ส่วนหนึ่งจากราคาที่ถูกและปริมาณเนื้อปลาแน่น อย่างไรก็ตาม ในช่วง 5 เดือนแรกของปี 2568 ปริมาณการผลิตปลาซาร์ดีนกระป๋องเพิ่มขึ้น 3.9% YoY อยู่ที่ 55.7 พันตัน ผลจากปริมาณวัตถุดิบเริ่มฟื้นตัวทำให้ผู้ประกอบการสามารถเพิ่มการผลิตเพื่อตอบรับกับความต้องการบริโภคปลากระป๋องที่มีราคาถูกในประเทศ ประกอบกับผลของฐานที่ลดลงต่ำในช่วงก่อนหน้า

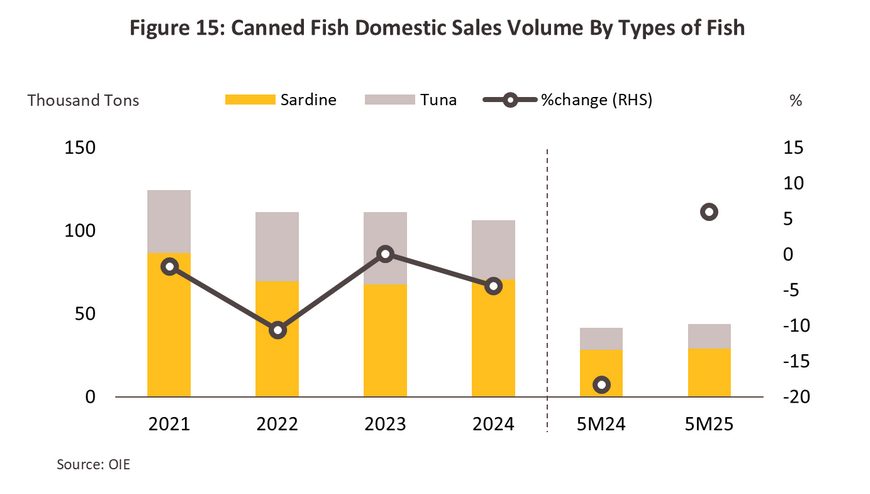

ปริมาณการบริโภคภายในประเทศปี 2567 อยู่ที่ 106.4 พันตัน ลดลง -4.4% แบ่งเป็นการบริโภคปลาทูน่ากระป๋องอยู่ที่ 35.6 พันตัน ลดลง -18.5% เนื่องจากปลาทูน่ากระป๋องมีราคาสูงกว่าปลาซาร์ดีน ทำให้ผู้บริโภคบางส่วนหันไปเลือกบริโภคผลิตภัณฑ์ทางเลือกที่มีราคาถูกกว่าในภาวะที่ค่าครองชีพสูง เช่น ปลาซาร์ดีน ปลาแมคเคอเรล หรือเนื้อสัตว์ประเภทอื่น ขณะที่การบริโภคปลาซาร์ดีนกระป๋องอยู่ที่ 70.8 พันตัน ขยายตัว 4.8% นอกเหนือจากปัจจัยด้านราคาที่จูงใจ ส่วนหนึ่งยังเป็นผลมาจากการปรับกลยุทธ์ทางการตลาดของผู้ประกอบการ เช่น การพัฒนาผลิตภัณฑ์หรือปรับรูปโฉมบรรจุภัณฑ์ให้ตอบโจทย์ผู้บริโภคมากขึ้น สำหรับ 5 เดือนแรกของปี 2568 ปริมาณบริโภคปลากระป๋องทั้งหมดภายในประเทศอยู่ที่ 43.9 พันตัน (+6.0% YoY) (ภาพที่ 15) แบ่งเป็นปลาทูน่ากระป๋อง 14.8 พันตัน (+14.2% YoY) และปลาซาร์ดีนกระป๋อง 29.1 พันตัน (+2.3% YoY) เนื่องจากภาวะเศรษฐกิจที่มีความไม่แน่นอนมากขึ้น ทำให้ผู้บริโภคบางส่วนเริ่มหันกลับมาเลือกซื้ออาหารที่ราคาเข้าถึงได้ สามารถเก็บตุนไว้ และยังมีโปรตีนสูงอย่างปลาทูน่า และปลาซาร์ดีนกระป๋องแทนการออกไปรับประทานอาหารนอกบ้าน

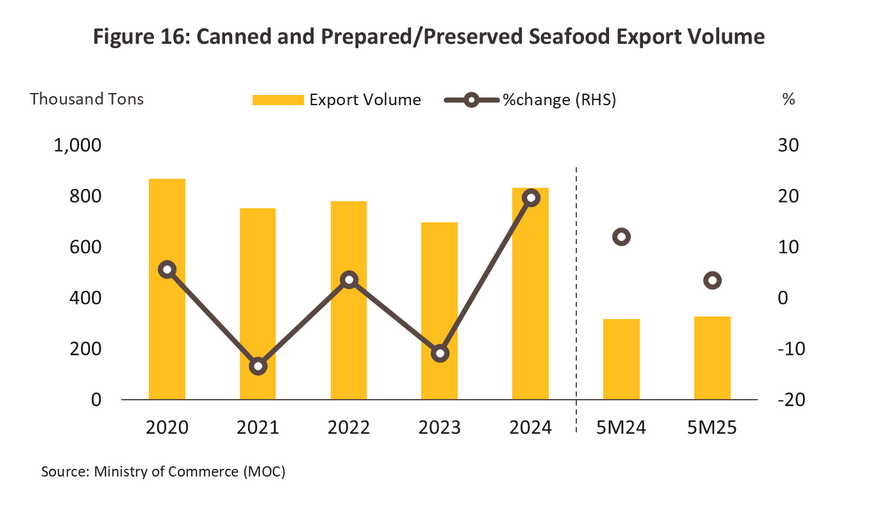

ปริมาณการส่งออกผลิตภัณฑ์ปลาและสัตว์ทะเลกระป๋อง และปรุงสุก/ปรุงรสของไทย ในปี 2567 อยู่ที่ 833 พันตัน (+19.7%) หรือคิดเป็นมูลค่า 3.8 พันล้านดอลลาร์สหรัฐ (+10.7%) โดยตลาดหลักคือ ประเทศสหรัฐอเมริกา สัดส่วน 20.7% ของปริมาณส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของไทย รองลงมาเป็น ญี่ปุ่น (10.5%) ออสเตรเลีย (6.3%) ลิเบีย (4.9%) และอียิปต์ (4.8%) แรงหนุนมาจากความต้องการผลิตภัณฑ์ปลาทูน่ากระป๋องและปลาปรุงสุก/ปรุงรสเป็นหลัก เนื่องจากเป็นสินค้าบริโภคขั้นพื้นฐานในกลุ่มประเทศส่งออกสำคัญ ประกอบกับคุณภาพและรสชาติของสินค้าไทยเป็นที่ยอมรับอย่างต่อเนื่อง ในช่วง 5 เดือนแรกของปี 2568 ปริมาณการส่งออกผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรสของไทยยังคงขยายตัวต่อเนื่องอยู่ที่ 327.9 พันตัน (+3.4% YoY) โดยตลาดหลักคือ ประเทศสหรัฐอเมริกา สัดส่วน 22.0% ของปริมาณส่งออกผลิตภัณฑ์ ปลากระป๋อง และปรุงสุก/ปรุงรสของไทย รองลงมาเป็น ญี่ปุ่น (10.8%) ลิเบีย (6.8%) ออสเตรเลีย (6.3%) และอียิปต์ (4.7%) (ภาพที่ 16) โดยผลิตภัณฑ์หลักสามารถแบ่งได้ดังนี้

แนวโน้มอุตสาหกรรม

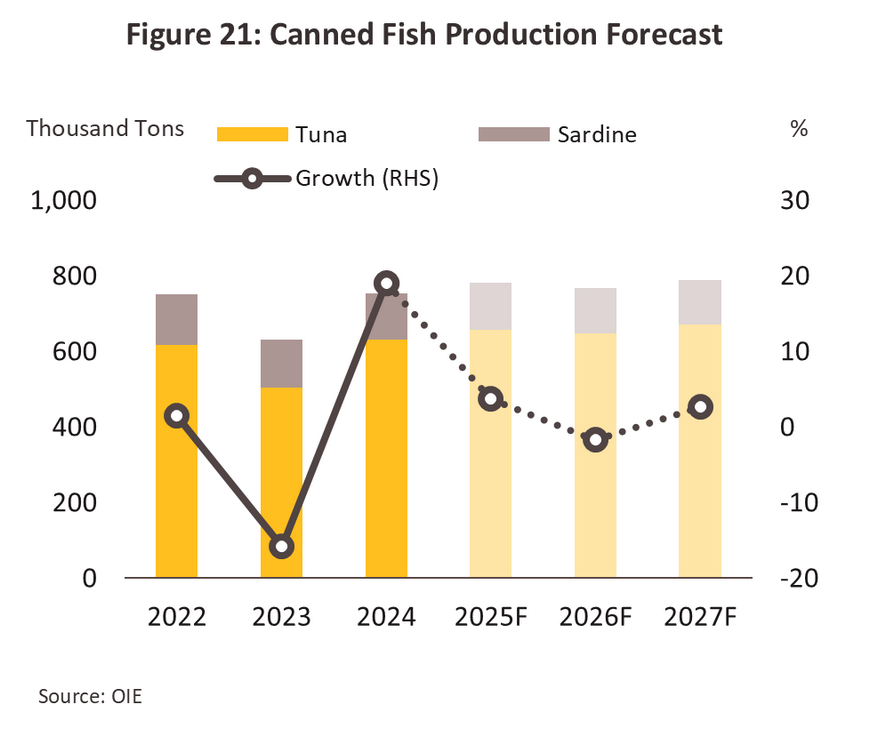

แนวโน้มปริมาณการผลิตของผลิตภัณฑ์ปลากระป๋องปี 2568-2570 คาดว่าจะขยายตัวได้อย่างจำกัดโดยเฉลี่ยเพียง 1.0-2.0% ต่อปี (ภาพที่ 21) จาก 1) ผลกระทบโดยตรงด้านนโยบายการขึ้นภาษีนำเข้าของสหรัฐฯ ซึ่งเป็นตลาดส่งออกหลักของไทยในเกือบทุกผลิตภัณฑ์ของอุตสาหกรรมนี้ และ 2) ข้อจำกัดด้านอุปทาน จากปัญหาการจับสัตว์น้ำที่เกินขนาดและปัญหาสภาพอากาศ โดยเฉพาะอุณหภูมิของน้ำทะเลที่สูงขึ้นส่งผลต่อการเติบโตและการแพร่พันธุ์ของสัตว์น้ำทะเล รวมถึงการจำกัดโควต้าของทางการในการจับสัตว์น้ำทะเล ทำให้สัตว์น้ำที่จับได้มีปริมาณลดลง อย่างไรก็ตาม ปัจจัยที่ยังสนับสนุนการเติบโตให้ขยายตัวได้เล็กน้อย ส่วนหนึ่งมาจาก 1) การผลิตรองรับอุปสงค์เพื่อความมั่นคงทางอาหารที่คาดว่าจะเพิ่มขึ้นจากเหตุการณ์ตึงเครียดทางภูมิรัฐศาสตร์ที่ยังมีอยู่เป็นระยะ อีกทั้งภาวะเศรษฐกิจที่ไม่แน่นอนทำให้ผู้บริโภคที่มีกำลังซื้อระดับปานกลางลงมาทั้งตลาดในประเทศและส่งออก หันมาเลือกบริโภคอาหารที่ราคาเข้าถึงได้และสามารถกักตุนไว้ได้ 2) ปัจจัยด้านอุปทาน จากการเพิ่มศักยภาพและปรับปรุงประสิทธิภาพกระบวนการผลิตของผู้ประกอบการไทยที่มีฐานการส่งออก รวมถึงการกระจายแหล่งนำเข้าวัตถุดิบมากขึ้น ช่วยให้กระบวนการผลิตมีความต่อเนื่องและสามารถควบคุมต้นทุนวัตถุดิบได้ดีขึ้น โดยคาดว่าปริมาณการผลิตผลิตภัณฑ์ปลาทูน่ากระป๋องจะขยายตัว 1.6-2.6% ต่อปี ในขณะที่ผลิตภัณฑ์ปลาซาร์ดีนกระป๋องจะหดตัว -0.8% ถึง -1.8% ต่อปี

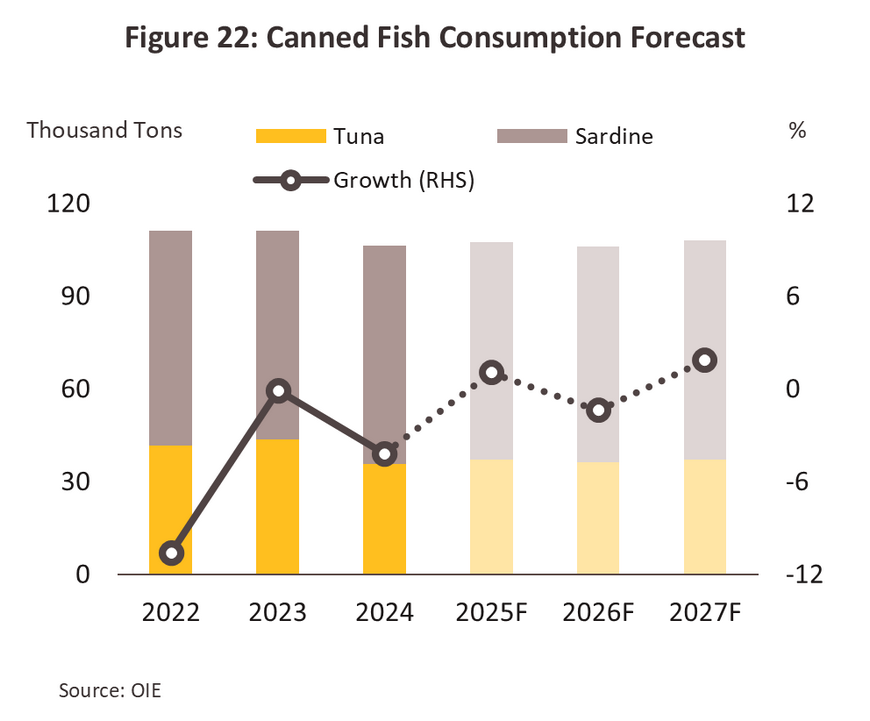

แนวโน้มปริมาณการบริโภคผลิตภัณฑ์ปลากระป๋องในประเทศ ปี 2568-2570 คาดว่าจะทรงตัว โดยขยายตัวเฉลี่ยเพียง 0.0-1.0% ต่อปี (ภาพที่ 22) ตามทิศทางกำลังซื้อที่จะยังอ่อนแอจากภาวะความไม่แน่นอนทางเศรษฐกิจ และภาคการท่องเที่ยวที่ยังฟื้นตัวได้ช้า นอกจากนี้ยังมีปัจจัยกดดันจากการแข่งขันของอาหารประเภทอื่นๆ ที่หลากหลาย ทั้งอาหารสด อาหารแช่แข็ง และอาหารพร้อมทานอื่นๆ ในราคาที่จูงใจ ส่งผลให้ผู้บริโภคมีทางเลือกมากขึ้น โดยเฉพาะตลาดปลาซาร์ดีนกระป๋องที่เน้นกลุ่มผู้บริโภคที่มีรายได้ระดับกลางลงมาซึ่งคาดว่าจะได้รับผลกระทบมาก อย่างไรก็ตาม ปัจจัยที่ยังคงสนับสนุนการเติบโตของการบริโภคโดยรวม ได้แก่ 1) ความต้องการแหล่งโปรตีนไขมันต่ำที่เข้าถึงได้ง่าย มีราคาคุ้มค่า และสามารถเก็บรักษาได้นาน ตอบโจทย์วิถีชีวิตที่เร่งรีบในปัจจุบัน เนื่องจากปลากระป๋องสะดวกต่อการบริโภคและสามารถนำไปประกอบอาหารร่วมกับวัตถุดิบอื่นๆได้ 2) การพัฒนารูปแบบผลิตภัณฑ์ใหม่ๆ ที่สนองความต้องการเฉพาะกลุ่มของผู้บริโภคยุคใหม่ โดยเฉพาะกลุ่มลูกค้าที่ใส่ใจด้านสุขภาพ เช่น ปลากระป๋องแบบโซเดียมต่ำหรือน้ำตาลต่ำ รวมถึงกลุ่มลูกค้าที่เน้นคุณภาพและความหลากหลายของผลิตภัณฑ์ เช่น ปลากระป๋องในน้ำซอสรสชาติใหม่ๆ โดยพัฒนาบรรจุภัณฑ์ที่ทันสมัยน่าสนใจ ช่วยขยายฐานลูกค้าได้ครอบคลุมยิ่งขึ้น และ 3) การเพิ่มช่องทางการจำหน่ายที่ครอบคลุมมากขึ้น ตามการขยายตัวของร้านสะดวกซื้อและร้านค้าปลีกสมัยใหม่ รวมถึงช่องทางออนไลน์ ปัจจัยข้างต้นทำให้คาดว่า ปริมาณการบริโภคในประเทศของผลิตภัณฑ์ปลาทูน่ากระป๋องจะขยายตัว 0.9-1.9% ต่อปี ในขณะที่ผลิตภัณฑ์ปลาซาร์ดีนกระป๋องจะทรงตัว -0.5% ถึง 0.5% ต่อปี แม้ปลาทูน่ากระป๋องมีราคาสูงกว่าปลาซาร์ดีนกระป๋อง แต่เป็นผลิตภัณฑ์ที่มีรูปแบบให้เลือกในการนำไปปรุงอาหารต่อได้หลากหลายกว่าปลาซาร์ดีนกระป๋องซึ่งส่วนใหญ่มักอยู่ในซอสมะเขือเทศ อีกทั้งปลาทูน่ายังถือเป็นแหล่งโปรตีนไขมันต่ำที่ตอบโจทย์ผู้บริโภคยุคใหม่อีกด้วย

แนวโน้มปริมาณการส่งออกผลิตภัณฑ์ปลาและสัตว์ทะเลกระป๋อง ปรุงสุก/ปรุงรสของไทย ปี 2568-2570 คาดว่าจะขยายตัวเฉลี่ย 1.8-2.8% ต่อปี (ภาพที่ 23) โดยจำแนกตามประเภทผลิตภัณฑ์หลัก ได้ดังนี้

-

ผลิตภัณฑ์ปลากระป๋อง และปรุงสุก/ปรุงรส คาดว่าจะขยายตัวโดยเฉลี่ยเพียง 2.1-3.1% ต่อปี (ภาพที่ 24) ภายใต้แรงกดดันจากมาตรการขึ้นภาษีของสหรัฐฯ ที่อาจส่งผลต่อการส่งออกโดยเฉพาะในช่วงครึ่งหลังของปี 2568 และปี 2569 หลังจากที่มีการเร่งกักตุนสินค้าในช่วงครึ่งแรกของปี 2568 ก่อนที่ภาษีนำเข้าของสหรัฐฯ ในอัตราสูงจะถูกบังคับใช้ อย่างไรก็ตาม ปัจจัยที่ยังหนุนการเติบโต ได้แก่ 1) ความได้เปรียบด้านขนาดการผลิตของไทย ทำให้ราคาส่งออกปลาทูน่ากระป๋องของไทยยังแข่งขันได้เมื่อเทียบกับคู่แข่งบางประเทศ โดยในปี 2567 ราคาเฉลี่ยของไทยอยู่ที่ USD 4,780/ton เทียบกับเวียดนาม และเอกวาดอร์ อยู่ที่ USD 5,360/ton และ USD 6,040/ton ตามลำดับ หากเทียบกับ 10 ประเทศที่เป็นผู้ส่งออกปลาทูน่ากระป๋องรายใหญ่ไปยังสหรัฐฯ มีเพียงเม็กซิโกและอินโดนีเซียที่ราคาปลาทูน่ากระป๋องต่ำกว่าไทยโดยอยู่ที่ USD 4,520/ton และ USD 4,700/ton ตามลำดับ แต่ยังมีส่วนแบ่งในสหรัฐฯ เพียง 7.2% และ 4.4% ตามลำดับ เทียบกับไทยที่มีส่วนแบ่งในสหรัฐฯ สูงถึงเกือบ 50%, 2) ผู้บริโภคในบางประเทศที่เป็นคู่ค้าหลักของไทย เช่น ออสเตรเลีย และญี่ปุ่น ยังนิยมบริโภคปลากระป๋องซึ่งเป็นแหล่งอาหารโปรตีนที่มีคุณภาพและราคายังเข้าถึงได้ ขณะที่อุปสงค์ในตลาดเกิดใหม่ในแถบตะวันออกกลาง ละตินอเมริกา แอฟริกา และประเทศในกลุ่มอาเซียน ยังมีแนวโน้มการเติบโตได้ดี 3) พฤติกรรมของผู้บริโภคสมัยใหม่ที่เน้นบริโภคอาหารที่มีความสะดวกสบาย อายุการเก็บรักษานาน และมีต้นทุนการบริโภคที่เหมาะสม หนุนให้อุปสงค์ต่ออาหารสำเร็จรูปในตลาดโลกยังมีแนวโน้มเพิ่มขึ้นอย่างต่อเนื่อง และ 4) ความสามารถในการผลิตของไทยที่อยู่ในระดับแนวหน้า ทั้งด้านกระบวนการผลิต ความหลากหลายของรสชาด คุณภาพและความปลอดภัยของผลิตภัณฑ์ซึ่งเป็นที่ยอมรับ โดยเฉพาะมาตรฐานอาหารฮาลาล ปัจจัยข้างต้นทำให้คาดว่า ปริมาณส่งออกผลิตภัณฑ์ปลาทูน่ากระป๋องจะขยายตัว 2.7-3.7% ต่อปี ผลิตภัณฑ์ปลาซาร์ดีนกระป๋องจะทรงตัว -0.5% ถึง 0.5% ต่อปี และผลิตภัณฑ์ปลาปรุงสุก/ปรุงรุส 0.0-1.0% ต่อปี

-

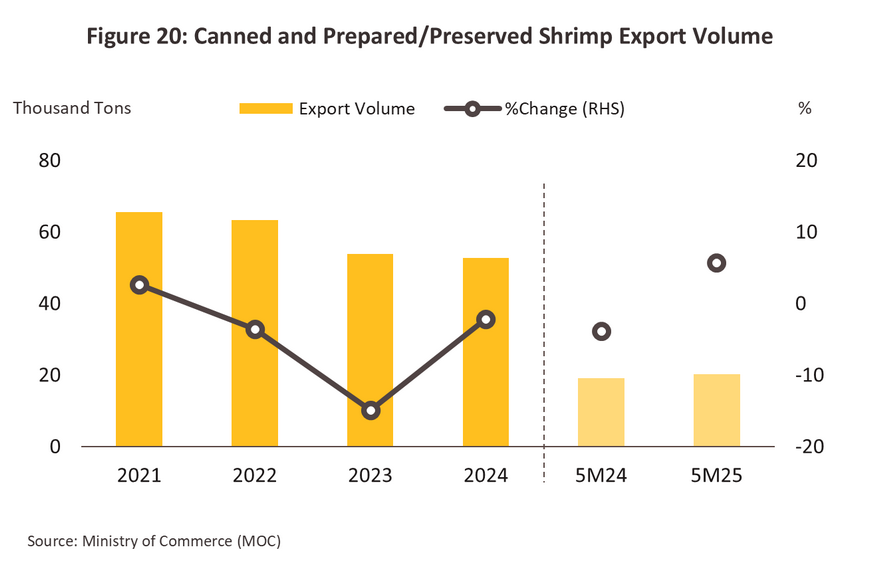

ผลิตภัณฑ์สัตว์ทะเลอื่นๆกระป๋องและปรุงสุก/ปรุงรส (ยกเว้นปลา) คาดว่าจะหดตัวเฉลี่ย -0.6% ถึง -1.6% ต่อปี โดยผลิตภัณฑ์หลักคือ กุ้งกระป๋องและปรุงสุก/ปรุงรส ซึ่งคาดว่าปริมาณการส่งออกจะหดตัว -0.6% ถึง -1.6% ต่อปีเช่นกัน (ภาพที่ 25) จาก 1) ปัญหาโรคระบาดที่เป็นปัญหาสะสมต่อเนื่องมาหลายปี ส่งผลกระทบต่อโครงสร้างอุตสาหกรรมกุ้งในประเทศไทย ทำให้เกษตรกรปรับลดปริมาณกุ้งเพาะเลี้ยงหรือบางส่วนก็เลิกกิจการถาวร 2) การแข่งขันในตลาดโลกที่รุนแรง ขณะที่ขีดความสามารถในการแข่งขันส่งออกกุ้งของไทยลดลง และ 3) ต้นทุนในการเลี้ยงกุ้งของเกษตรกรไทยที่สูงขึ้น กดดันความสามารถในการทำกำไรของเกษตรกร ส่งผลให้แรงจูงใจในการเลี้ยงกุ้งลดลง

ปัจจัยท้าทาย

-

ความไม่แน่นอนของภาวะเศรษฐกิจโลก อุตสาหกรรมอาหารทะเลกระป๋องของไทยพึ่งพาการส่งออกเป็นหลัก จึงต้องเผชิญความเสี่ยงด้านการเปลี่ยนแปลงเชิงนโยบายที่จะมีผลกระทบต่อกำลังซื้อในประเทศคู่ค้า โดยเฉพาะตลาดหลักอย่างสหรัฐอเมริกา แม้ไทยจะยังเป็นแหล่งนำเข้าหลักและยังเป็นสินค้าประเภทแหล่งอาหารโปรตีนที่มีความต้องการบริโภค แต่ก็ไม่อาจหลีกเลี่ยงผลกระทบจากมาตรการเก็บภาษีศุลกากรตอบโต้ (Reciprocal Tariff) ของสหรัฐฯ ซึ่งมีความเป็นไปได้มากที่มาตรการนี้จะลดทอนขีดความสามารถในการแข่งขันในสินค้าอาหารทะเลกระป๋องของไทยเมื่อเทียบกับประเทศคู่แข่งที่ถูกเก็บภาษีน้อยกว่า โดยเฉพาะคู่แข่งที่มีความได้เปรียบด้านต้นทุนด้วย

-

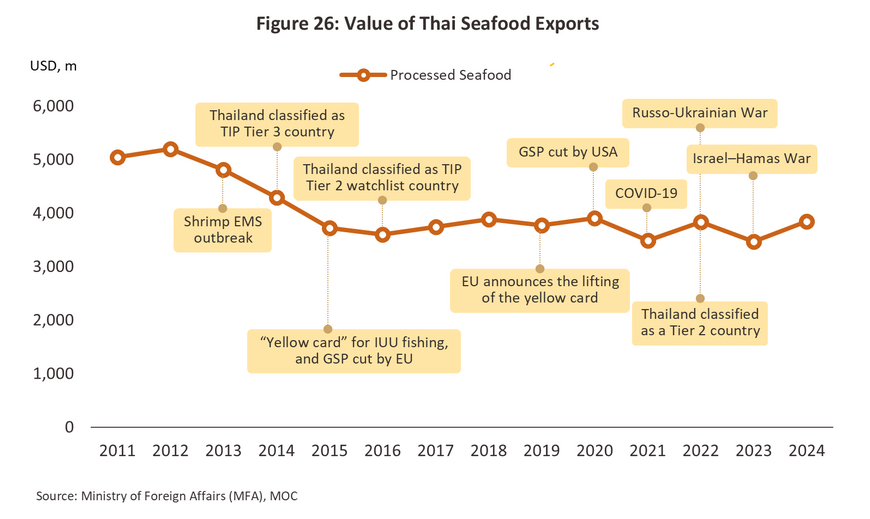

การกำหนดมาตรฐานเข้มงวดด้าน ESG ของประเทศผู้นำเข้า เช่น การปฏิบัติตามมาตรฐานสากลที่เกี่ยวข้องกับการประมงอย่างยั่งยืน (เช่น IUU Fishing) แม้ว่า EU จะปลดสถานะ "ใบเหลือง" ให้กับไทยแล้ว แต่ยังคงมีการติดตามและตรวจสอบการดำเนินงานอย่างใกล้ชิด โดยประเด็นความไม่โปร่งใสในการจัดการทรัพยากรทะเลและการใช้แรงงานที่ไม่เป็นธรรมยังคงต้องได้รับการปรับปรุงอย่างต่อเนื่อง นอกจากนี้ การที่ไทยยังคงรักษาสถานะ Tier 2 ในรายงานการค้ามนุษย์ของสหรัฐฯ (US’s Trafficking in Persons Report: TIP Report)11/ แสดงให้เห็นว่าประเทศไทยต้องดำเนินการเพิ่มเติมในการแก้ไขปัญหาดังกล่าว

-

ความได้เปรียบของประเทศคู่แข่งจากสิทธิพิเศษทางภาษี อาทิ FTA ในตลาด EU ที่ เวียดนาม และเอกวาดอร์12/ ได้สิทธิทางภาษี ขณะที่ไทยกำลังอยู่ในระหว่างการเจรจา FTA และยังถูกตัดสิทธิ์ GSP13/ ตั้งแต่ปี 2558 นอกจากนี้ การเจรจาตกลงเขตการค้าเสรี FTA เอกวาดอร์-จีน ได้บรรลุข้อตกลงและมีผลบังคับใช้แล้วเมื่อปี 2567 (โดยเอกวาดอร์และจีนเป็นผู้ส่งออกและผู้นำเข้ากุ้งรายใหญ่ของโลก) จะส่งผลให้เอกวาดอร์ไม่ต้องเสียภาษีนำเข้าในตลาดจีนเหมือนกับไทย นอกจากนี้เอกวาดอร์ยังสามารถเข้าถึงเทคโนโลยีการผลิตใหม่ๆจากจีน ที่ช่วยลดต้นทุนการผลิตปลากระป๋องและปลาแปรรูปให้ต่ำลง อาจยิ่งเพิ่มความได้เปรียบของเอกวาดอร์ในการแข่งขันด้านต้นทุน (ปัจจุบันเอกวาดอร์เป็นผู้ส่งออกปลากระป๋องและปลาแปรรูปอันดับสามของโลก โดยไทยเป็นอันดับสอง รองจากจีน) ปัจจัยท้าท้ายนี้อาจลดทอนความสามารถในการแข่งขันด้านราคาของไทยเมื่อเทียบกับคู่แข่งที่ส่งออกภายใต้สิทธิ์ FTA และข้อตกลงทางการค้าของประเทศคู่แข่งเหล่านั้น

1/ HS Code: 1604 and 1605 ซึ่งประกอบไปด้วยผลิตภัณฑ์ปรุงสุก/ปรุงรส เป็นผลิตภัณฑ์ปรุงแต่งหรือทำไม่ให้เสีย โดยบรรจุภาชนะที่อากาศผ่านเข้าออกไม่ได้

2/ HS Code: 1604

3/ HS Code: 160414

4/ HS Code: 160419

5/ HS Code: 160420

6/ HS Code: 1605

7/ HS Code: 160529

8/ HS Code: 160554

9/ HS Code: 160521

10/ ที่มา: กรมประมง

11/ Trafficking in Person Report หรือ TIP REPORT เป็นรายงานประจำปีของกระทรวงการต่างประเทศสหรัฐฯ เกี่ยวกับสถานการณ์การค้ามนุษย์ในประเทศต่างๆ จำแนกได้เป็น 4 ระดับ คือ 1) Tier 1 หรือประเทศที่รัฐบาลปฏิบัติได้ตามมาตรฐาน 2) Tier 2 หรือประเทศที่รัฐบาลกำลังใช้ความพยายามที่จะปฏิบัติให้ได้ตามมาตรฐาน 3) Tier 2 Watch list หรือประเทศที่รัฐบาลกำลังใช้ความพยายามในการที่จะปฏิบัติให้ได้ตามมาตรฐาน แต่จำนวนผู้ที่ตกเป็นเหยื่อค้ามนุษย์มีจำนวนมาก หรือกำลังเพิ่มขึ้นมาก หรือไม่สามารถแสดงหลักฐานว่ามีความพยายามเพิ่มขึ้น ที่จะต่อแก้ปัญหา และ 4) Tier 3 หรือประเทศที่รัฐบาลไม่ได้ปฏิบัติตามมาตรฐานขั้นต่ำและไม่ได้ใช้ความพยายามอย่างมีนัยสำคัญที่จะดำเนินการแก้ไข

12/ ที่มา : European Commission

13/ โดยถูกตัดสิทธิเนื่องจากไทยถูกจัดในกลุ่มประเทศ Upper Middle Income โดย World Bank ประเมินรายได้ประชาชาติต่อหัว แบ่งเป็น 4 กลุ่ม ดังนี้ : ประเทศที่มีรายได้ต่ำ น้อยกว่า 1,085 USD, ประเทศที่มีรายได้ต่ำปานกลาง ระหว่าง 1,086-4,255 USD, ประเทศที่มีรายได้ปานกลางค่อนข้างสูง ระหว่าง 4,256-13,205 USD, ประเทศที่มีรายได้สูง มากกว่า 13,205 USD