EXECUTIVE SUMMARY

ปริมาณการผลิตไก่ของไทยมีแนวโน้มเติบโตเฉลี่ย 2.5-3.5% ต่อปี ในปี 2566-2568 โดยตลาดในประเทศมีแนวโน้มกระเตื้องขึ้นตามภาวะเศรษฐกิจที่ทยอยฟื้นตัว โดยเฉพาะธุรกิจอาหารและร้านอาหาร ตามภาวะธุรกิจท่องเที่ยวที่จะเติบโตในอัตราเร่งหลังการเปิดประเทศเต็มรูปแบบเพื่อรับนักท่องเที่ยวต่างชาติ ขณะที่การส่งออกผลิตภัณฑ์ไก่เนื้อจะเติบโตต่อเนื่อง โดยมีแรงหนุนจาก 1) ความต้องการบริโภคของประเทศคู่ค้าสำคัญ อาทิ ญี่ปุ่น และ สหราชอาณาจักร ที่ยังคงเพิ่มขึ้นตามอุปสงค์ที่เกี่ยวเนื่องกับความมั่นคงทางอาหาร 2) การขยายตลาดไปยังประเทศในตะวันออกกลาง โดยเฉพาะซาอุดีอาระเบีย จากความสัมพันธ์ทางการค้าที่เปิดกว้างขึ้น และ 3) การยอมรับในมาตรฐานการผลิตของไทย ตลอดจนความตกลงการค้าเสรี (FTA) ระหว่างไทยและประเทศคู่ค้าที่สำคัญ อย่างไรก็ตาม ในปี 2566 อัตราการเติบโตของการส่งออกจะยังไม่สูงนักจากภาวะเศรษฐกิจโลกที่มีแนวโน้มชะลอตัวและค่าครองชีพที่จะยังคงสูงตามภาวะเงินเฟ้อ รวมถึงแรงกดดันด้านต้นทุนการผลิตจากวัตถุดิบอาหารสัตว์

มุมมองวิจัยกรุงศรี

แนวโน้มในปี 2566-2568 คาดว่าความต้องการบริโภคไก่แช่เย็น แช่แข็งและแปรรูปของไทยจะเติบโตต่อเนื่องทั้งตลาดในประเทศและตลาดส่งออก โดยการเติบโตของอุตสาหกรรมปลายน้ำเหล่านี้จะเอื้อประโยชน์ต่อธุรกิจที่อยู่ในห่วงโซ่อุปทานของอุตสาหกรรมโดยเฉพาะฟาร์มไก่เนื้อ อย่างไรก็ตาม ต้นทุนการผลิตที่สูงขึ้นอาจยังคงส่งผลกระทบต่อความสามารถในการทำกำไร โดยเฉพาะผู้ประกอบการรายย่อย

-

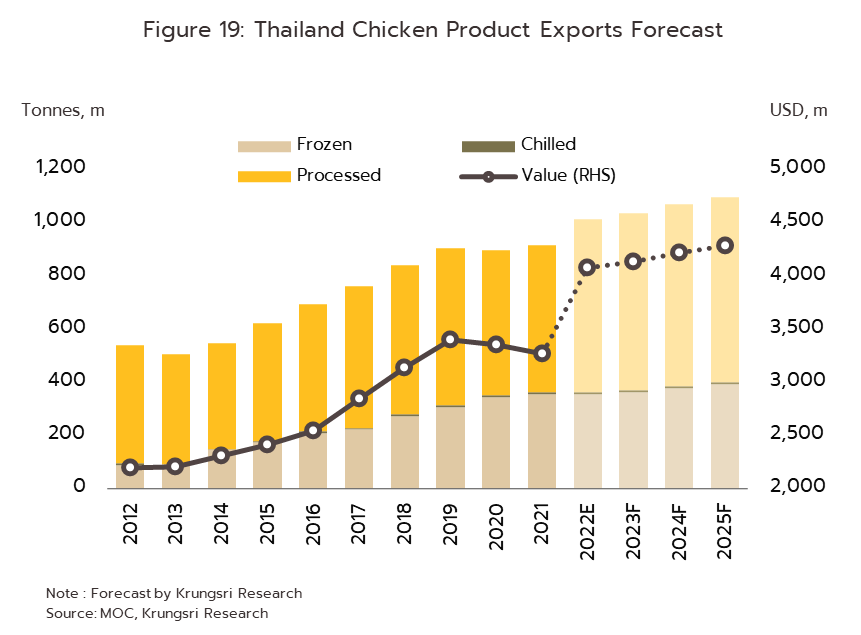

โรงงานไก่แช่แข็งและแปรรูป: คาดว่ารายรับจะขยายตัวดีตามทิศทางการส่งออก ประกอบกับไทยมีจุดแข็งด้านกระบวนการผลิตที่ได้มาตรฐาน และเป็นที่ยอมรับของประเทศคู่ค้า ส่งผลให้มีโอกาสขยายตลาดต่างประเทศได้อย่างต่อเนื่อง ทั้งในตลาดหลักเดิม และตลาดใหม่ที่มีศักยภาพเติบโตสูงเช่น ซาอุดิอาระเบีย ซึ่งได้แรงหนุนจากความสัมพันธ์ทางการค้าระหว่างกันที่เปิดกว้างขึ้น โดยคาดว่า การส่งออกไก่แช่แข็งและไก่แปรรูปจะเติบโต 2.0-4.0% และ 1.5-3.0% ต่อปี ตามลำดับ แม้ว่าจะมีปัจจัยเสี่ยงด้านการชะลอตัวของเศรษฐกิจประเทศคู่ค้าในปี 2566 และต้นทุนอาหารสัตว์ที่ยังมีแนวโน้มอยู่ในระดับสูง

-

ฟาร์มไก่เนื้อ: ความต้องการบริโภคเนื้อไก่มีแนวโน้มเติบโตตามกิจกรรมทางเศรษฐกิจทั้งในและต่างประเทศ ฟาร์มขนาดใหญ่จะมีความได้เปรียบจากการประหยัดต่อขนาด มีระบบการบริหารจัดการที่ดี และมีตลาดรองรับที่แน่นอน โดยเฉพาะฟาร์มที่อยู่ในห่วงโซ่อุปทานของอุตสาหกรรมไก่แช่แข็งและแปรรูป คาดว่าจะได้รับอานิสงส์จากความต้องการของตลาดส่งออก ขณะที่ฟาร์มของผู้ประกอบการรายย่อยที่อาศัยอุปสงค์ภายในประเทศเป็นหลัก อาจแข่งขันได้ยากกว่าทั้งด้านมาตรฐานและตลาดรองรับ รวมถึงการที่ธุรกิจนี้มีผู้ประกอบการจำนวนมาก การแข่งขันจึงรุนแรงเมื่อประกอบกับต้นทุนการผลิตที่สูง อาจส่งผลกระทบต่อความสามารถในการทำกำไร โดยเฉพาะผู้ประกอบการรายย่อย

ข้อมูลพื้นฐาน

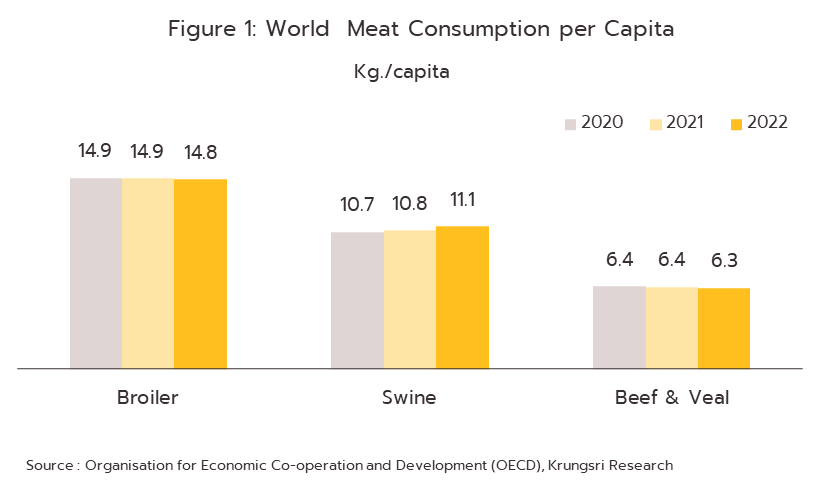

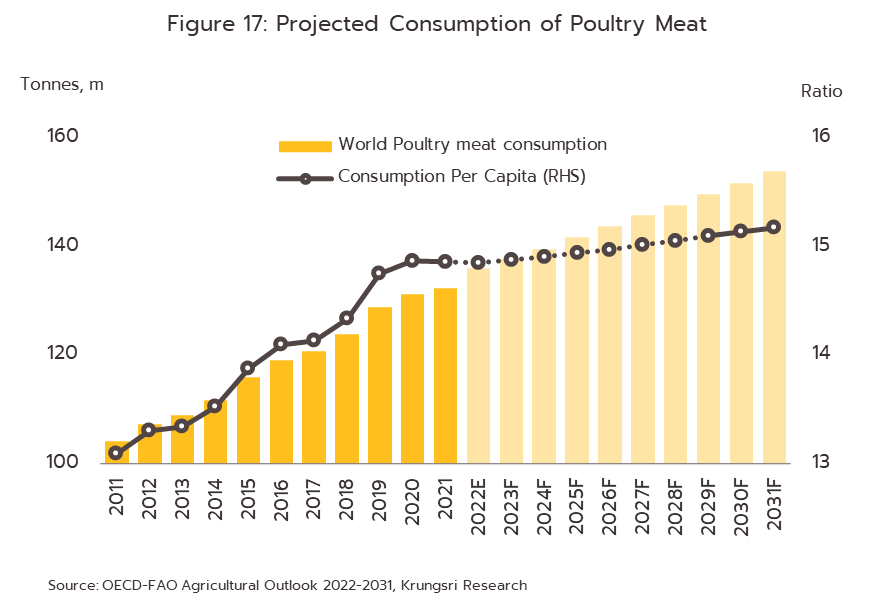

ไก่เป็นสัตว์ที่ให้โปรตีนสูงอันดับหนึ่งในกลุ่มเนื้อสัตว์บก[1] มีไขมันต่ำ และเป็นหนึ่งในสัตว์เศรษฐกิจที่ให้ผลตอบแทนเร็ว เนื่องจากใช้เวลาในการเลี้ยงสั้นกว่าสัตว์เศรษฐกิจประเภทอื่น อีกทั้งมีอัตราการเปลี่ยนอาหารเป็นน้ำหนักตัวสูง[2] และต้านทานโรคได้ดี ส่งผลให้ปริมาณการผลิตและการบริโภคไก่สูงกว่าเนื้อสัตว์ประเภทอื่น โดยอัตราการบริโภคไก่ทั่วโลก[3] เฉลี่ยที่ 14.8 กิโลกรัม/คน/ปี รองลงมาเป็นสุกรและเนื้อวัว 11.1 และ 6.3 กิโลกรัม/คน/ปี ตามลำดับ (ข้อมูลปี 2564) สำหรับผลิตภัณฑ์ไก่เพื่อการบริโภค ส่วนใหญ่จะอยู่ในรูปของ 1) ไก่แช่เย็น 2) ไก่แช่แข็ง และ 3) ไก่แปรรูปหรือไก่ปรุงสุก/ปรุงรสแช่แข็ง ซึ่งแต่ละผลิตภัณฑ์มีกรรมวิธีการผลิตที่ต่างกัน ดังนี้

-

ไก่แช่เย็น (Chilled Chicken): เป็นการเก็บรักษาเนื้อไก่ที่อุณหภูมิต่ำเฉลี่ย 0 - 5 องศาเซลเซียส ผลิตภัณฑ์อยู่ในรูปของไก่ทั้งตัว ชิ้นเนื้อและเครื่องในไก่ชำแหละ และส่วนอื่นๆของไก่

-

ไก่แช่แข็ง (Frozen Chicken): เป็นการถนอมอาหารที่อุณหภูมิต่ำกว่า -18 องศาเซลเซียส ผลิตภัณฑ์อยู่ในรูปของไก่ทั้งตัว ชิ้นเนื้อและเครื่องในไก่ เนื้อไก่ตัดขนาดเท่าลูกเต๋าและเนื้อไก่บด เป็นต้น

-

ไก่แปรรูป (Processed Chicken): ผลิตภัณฑ์ขั้นปลายที่ช่วยเพิ่มมูลค่าเนื้อไก่ แบ่งเป็น 1) เนื้อไก่แปรรูปที่ไม่ผ่านการทำให้สุกเพื่อให้ผู้บริโภคนำไปประกอบอาหารขั้นสุดท้าย และ 2) ผลิตภัณฑ์ไก่แปรรูปที่ผ่านการทำให้สุกหรือกึ่งสุก จากนั้นจะผ่านกระบวนการแปรรูปแช่แข็งด้วยอุณหภูมิต่ำกว่า -18 องศาเซลเซียส ผลิตภัณฑ์อยู่ในรูปของขาไก่ย่าง ปีกไก่รมควัน สะเต๊ะไก่ เบอร์เกอร์ไก่ นักเก็ตไก่ สเต็กไก่ ไก่คาราเกะ ลูกชิ้นไก่ ไก่ชุบแป้งทอด และไก่หมักซอส เป็นต้น

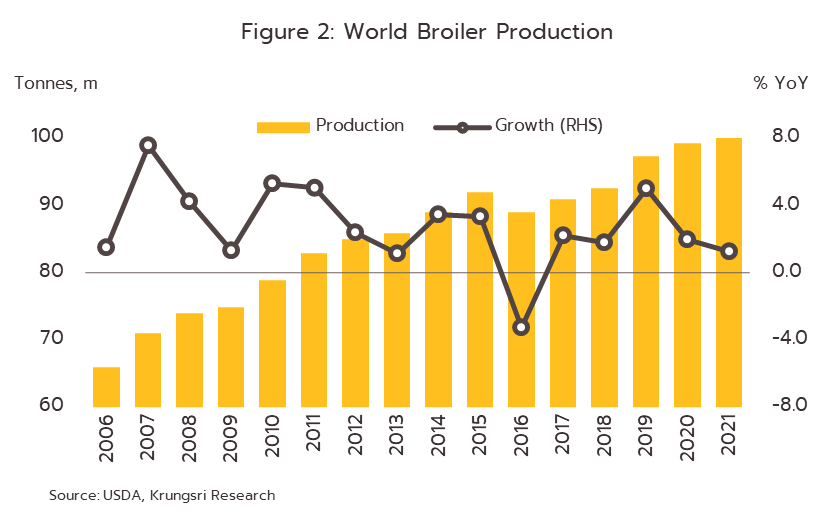

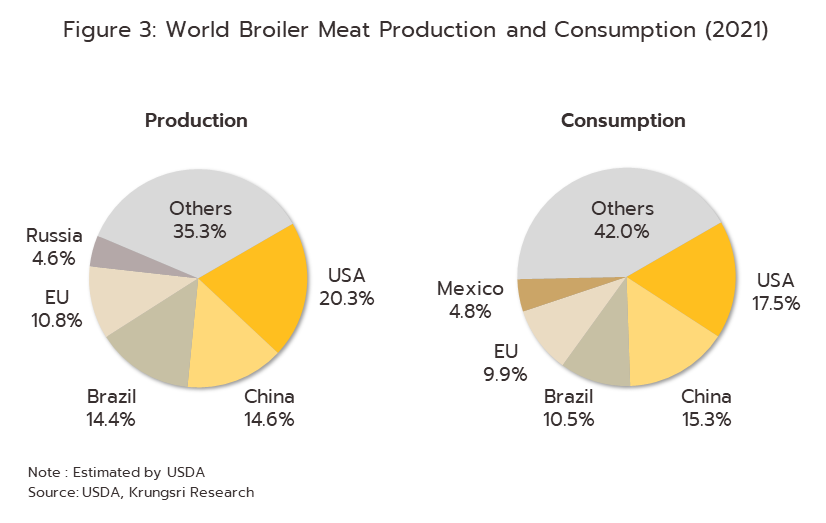

ปี 2564 ผลผลิตไก่เนื้อทั่วโลกอยู่ที่ 100.5 ล้านตัน เพิ่มขึ้น 1.3% จากปี 2563 (รูปที่ 2) ภูมิภาคอเมริกาเป็นแหล่งผลิตใหญ่ที่สุดของโลก คิดเป็นสัดส่วน 46.9% ของผลผลิตทั่วโลก รองลงมา คือ เอเชีย (33.8%) ยุโรป (14.7%) แอฟริกา (3.2%) และโอเชียเนีย (1.3%) หากพิจารณาเป็นรายประเทศ สหรัฐฯ เป็นผู้ผลิตไก่เนื้ออันดับ 1 ของโลก มีผลผลิต 20.4 ล้านตัน (สัดส่วน 20.3% ของผลผลิตทั่วโลก) รองลงมา คือ จีน 14.7 ล้านตัน (14.6%) บราซิล 14.5 ล้านตัน (14.4%) และสหภาพยุโรป 10.9 ล้านตัน (10.8%) (รูปที่ 3) สำหรับประเทศไทยมีผลผลิตไก่เนื้อ 3.2 ล้านตัน (3.2%) อยู่ในอันดับ 7 ของโลก (ที่มา: USDA) โดยผลผลิตไก่เนื้อของโลกส่วนใหญ่ใช้บริโภคในประเทศเป็นหลัก (สัดส่วนเฉลี่ย 97.6% ของปริมาณผลผลิตทั่วโลก) ประเทศผู้บริโภครายใหญ่ที่สุดของโลก คือ สหรัฐฯ มีปริมาณการบริโภครวม 17.2 ล้านตัน คิดเป็นสัดส่วน 17.5% ของการบริโภคไก่เนื้อทั่วโลก รองลงมา ได้แก่ จีน 15.0 ล้านตัน (15.3%) บราซิล 10.3 ล้านตัน (10.5%) และสหภาพยุโรป 9.7 ล้านตัน (9.9%)

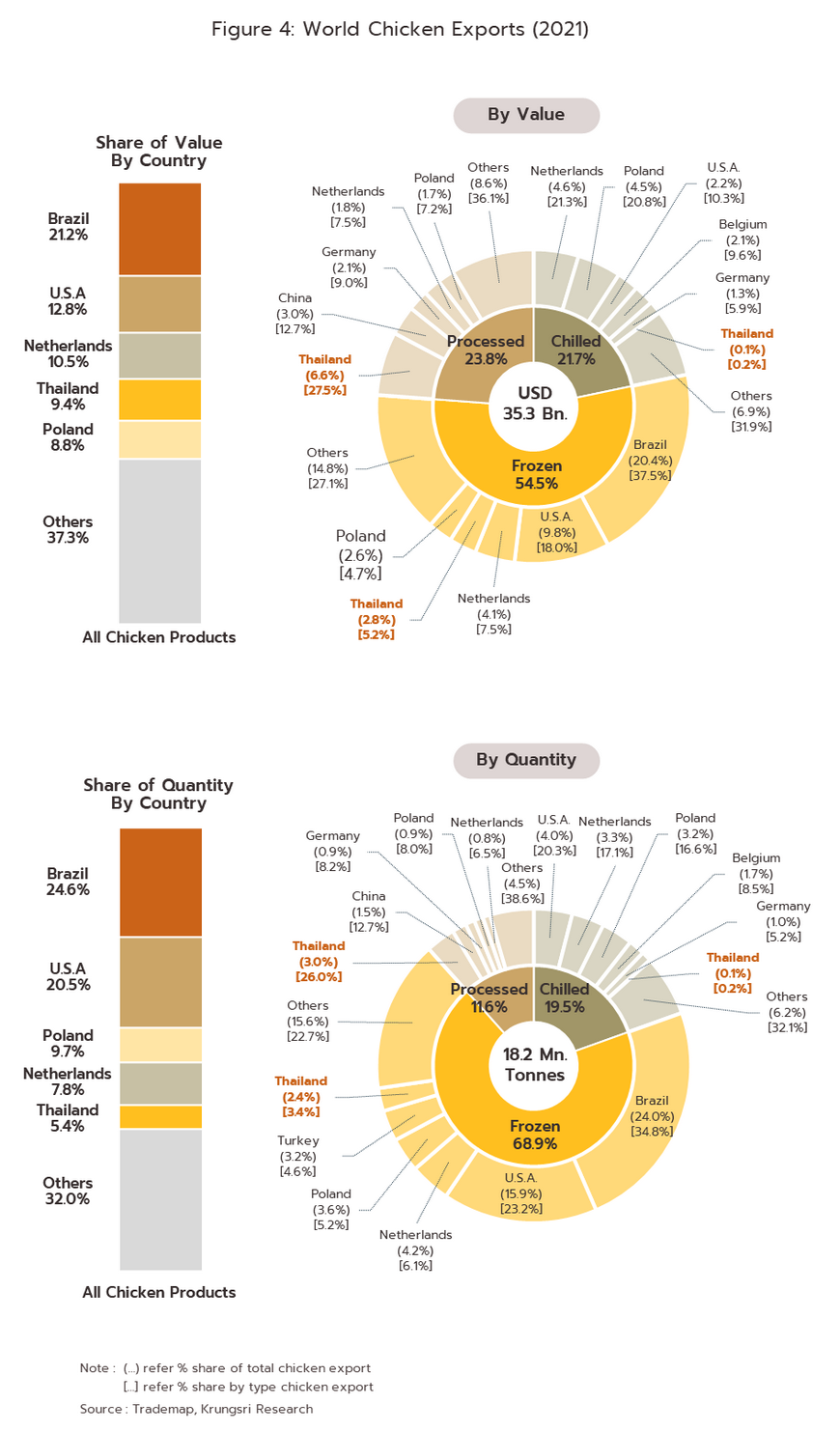

การส่งออกผลิตภัณฑ์ไก่เนื้อในตลาดโลกมีปริมาณ 18.2 ล้านตัน คิดเป็นมูลค่า 35.3 พันล้านดอลลาร์สหรัฐ ในปี 2564 ประเทศผู้ส่งออกไก่เนื้อรายใหญ่ของโลก คือ บราซิล มีสัดส่วนส่งออกอยู่ที่ 24.6% ของปริมาณส่งออกไก่เนื้อของโลก รองลงมา ได้แก่ สหรัฐฯ (20.5%) โปแลนด์ (9.7%) เนเธอร์แลนด์ (7.8%) และไทย (5.4%) (รูปที่ 4) สำหรับประเภทผลิตภัณฑ์ไก่ส่งออกและผู้ส่งออกรายใหญ่ของโลก จำแนกได้เป็น

-

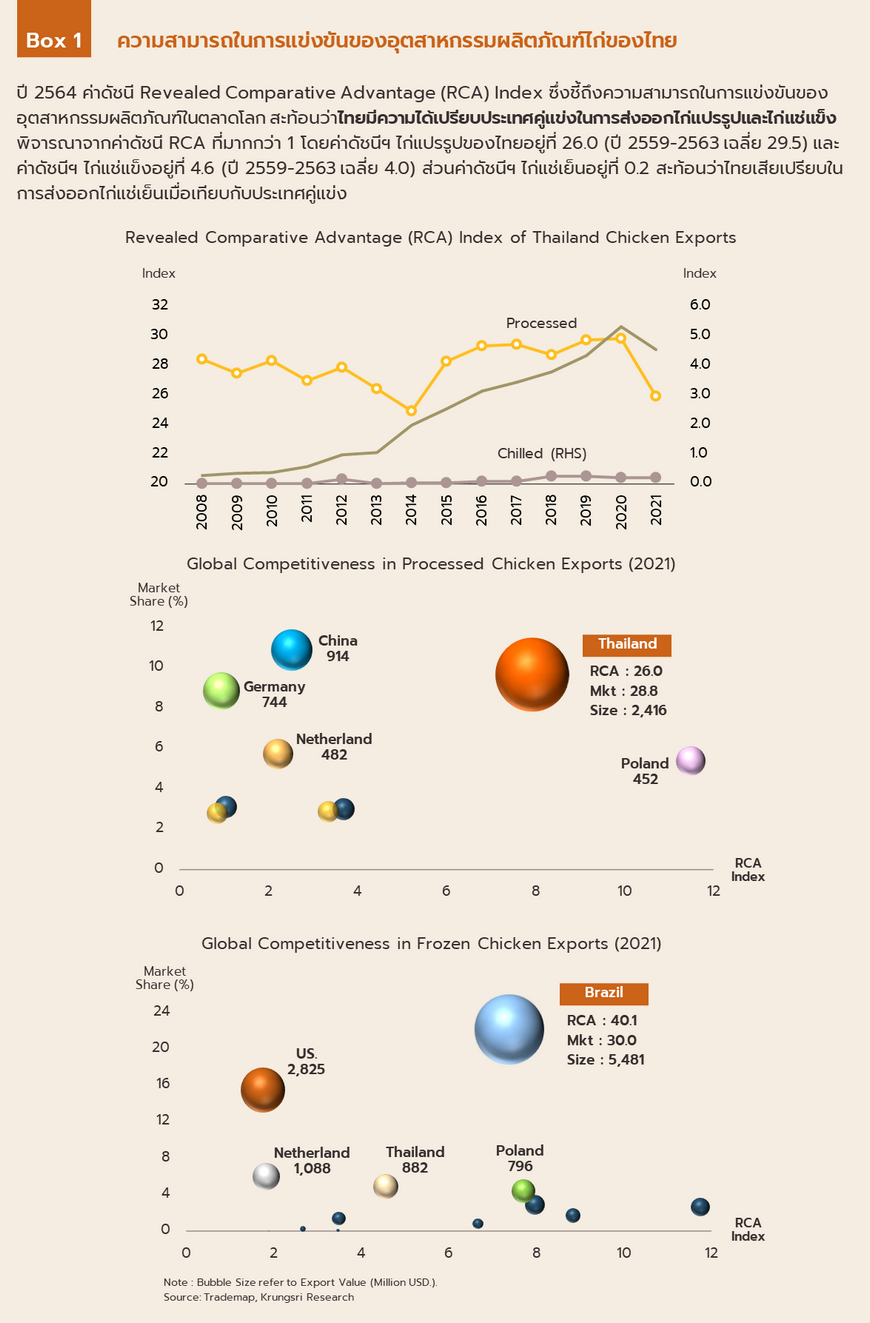

ไก่แช่แข็ง มีสัดส่วน 54.5% และ 68.9% ของมูลค่าและปริมาณการส่งออกผลิตภัณฑ์ไก่ทุกประเภทของโลก ตามลำดับ โดย 85.8% ของปริมาณการส่งออกไก่แช่แข็งทั้งหมดของโลก เป็นผลิตภัณฑ์ไก่ชำแหละ ที่เหลือเป็นการส่งออกไก่แช่แข็งทั้งตัว ประเทศผู้ส่งออกรายใหญ่ ได้แก่ บราซิล สหรัฐฯ และเนเธอร์แลนด์ มีสัดส่วนส่งออกรวมกันมากกว่า 64% ของปริมาณส่งออกไก่แช่แข็งในตลาดโลก ส่วนไทยเป็นผู้ส่งออกอันดับ 6 สัดส่วน 3.4%

-

ไก่แปรรูป มีสัดส่วน 23.8% และ 11.6% ของมูลค่าและปริมาณการส่งออกผลิตภัณฑ์ไก่ทุกประเภทของโลก ตามลำดับ ประเทศไทยเป็นผู้ส่งออกรายใหญ่ที่สุดของโลก คิดเป็นสัดส่วน 26.0% ของปริมาณส่งออกไก่แปรรูปทั้งหมดในตลาดโลก รองลงมา คือ จีน 12.7% เยอรมนี 8.2% และโปแลนด์ 8.0%

-

ไก่แช่เย็น มีสัดส่วน 21.7% และ 19.5% ของมูลค่าและปริมาณการส่งออกผลิตภัณฑ์ไก่ทุกประเภทของโลก ตามลำดับ โดย 85.0% ของปริมาณการส่งออกไก่แช่เย็นทั้งหมดของโลกเป็นผลิตภัณฑ์ไก่ชำแหละ ที่เหลือเป็นการส่งออกไก่แช่เย็นทั้งตัว ประเทศผู้ส่งออกรายใหญ่ของโลก คือ สหรัฐฯ สัดส่วน 20.3% ของปริมาณส่งออกไก่แช่เย็นในตลาดโลก เนเธอร์แลนด์ 17.1% และโปแลนด์ 16.6% ส่วนไทยอยู่ในอันดับที่ 25 สัดส่วน 0.2%ิ

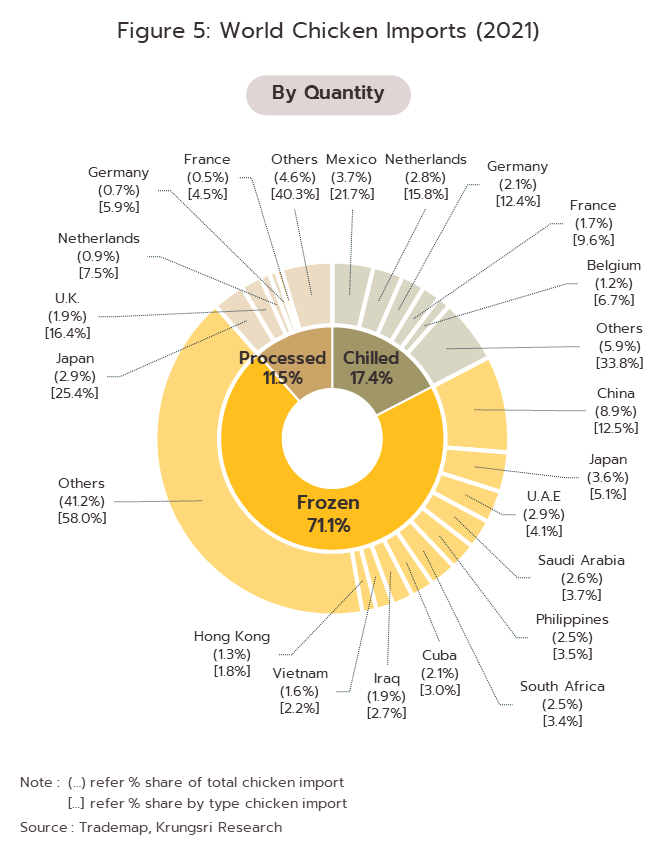

สำหรับประเภทผลิตภัณฑ์ไก่นำเข้า และผู้นำเข้ารายใหญ่ จำแนกได้เป็น (รูปที่ 5)

-

ไก่แช่แข็ง มีสัดส่วน 71.1% ของปริมาณการนำเข้าผลิตภัณฑ์ไก่ทุกประเภทของโลก ตลาดผู้นำเข้ารายใหญ่ ได้แก่ จีน มีสัดส่วน 12.5% ของการนำเข้าไก่แช่แข็งทั่วโลก รองลงมา คือ ญี่ปุ่น 5.1% สหรัฐอาหรับเอมิเรตส์ 4.1% และซาอุดิอาระเบีย 3.7%

-

ไก่แช่เย็น มีสัดส่วน 17.4% ของปริมาณการนำเข้าผลิตภัณฑ์ไก่ทุกประเภทของโลก ส่วนใหญ่เป็นการนำเข้าจากประเทศที่อยู่ในภูมิภาคเดียวกัน โดยผู้นำเข้ารายใหญ่ในยุโรป ได้แก่ เนเธอร์แลนด์ สัดส่วน 15.8% ของปริมาณนำเข้าไก่แช่เย็นของโลก เยอรมนี 12.4% ฝรั่งเศส 9.6% และเบลเยียม 6.7% ด้านเม็กซิโก สัดส่วนนำเข้า 21.7% และแคนาดา 3.7% ส่วนใหญ่เป็นการนำเข้าจากสหรัฐฯ

- ไก่แปรรูป มีสัดส่วน 11.5% ของปริมาณนำเข้าผลิตภัณฑ์ไก่ทุกประเภทของโลก โดยประเทศผู้นำเข้าสำคัญ ได้แก่ ญี่ปุ่น มีสัดส่วน 25.4% ของปริมาณนำเข้าผลิตภัณฑ์ไก่แปรรูปของโลก รองลงมา คือ สหราชอาณาจักร 16.4% เนเธอร์แลนด์ 7.5% เยอรมนี 5.9% และฝรั่งเศส 4.5%

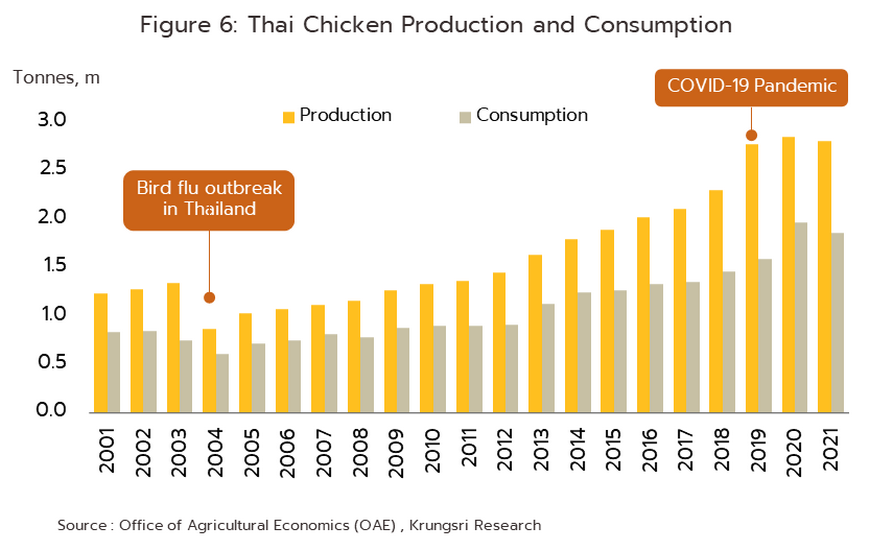

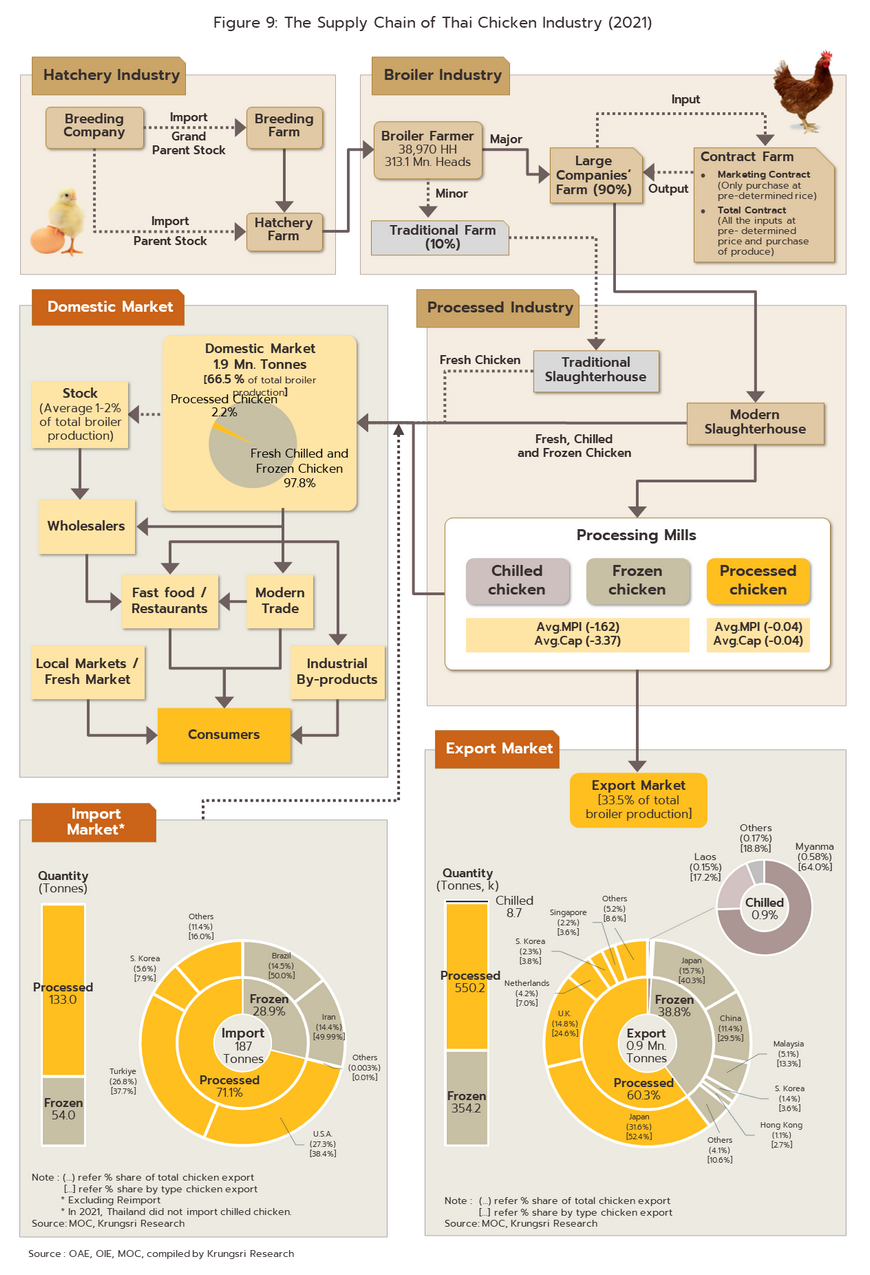

ในปี 2564 ปริมาณผลผลิตเนื้อไก่ของไทยอยู่ที่ 2.8 ล้านตัน ขณะที่การบริโภคเนื้อไก่ในประเทศอยู่ที่ 1.9 ล้านตัน หรือประมาณ 66% ของผลผลิตไก่เนื้อทั้งหมด (รูปที่ 6) ส่วนใหญ่เป็นการบริโภคในรูปเนื้อไก่สดชำแหละ ส่วนผลผลิตไก่เนื้อที่เหลือจะถูกนำไปเป็นวัตถุดิบในอุตสาหกรรมไก่แปรรูปและแช่แข็ง ซึ่งเน้นตลาดส่งออกเป็นหลัก โดยไทยเป็นผู้ส่งออกอันดับ 1 และ 6 ของโลก ตามลำดับ (ที่มา: Trademap 2564)

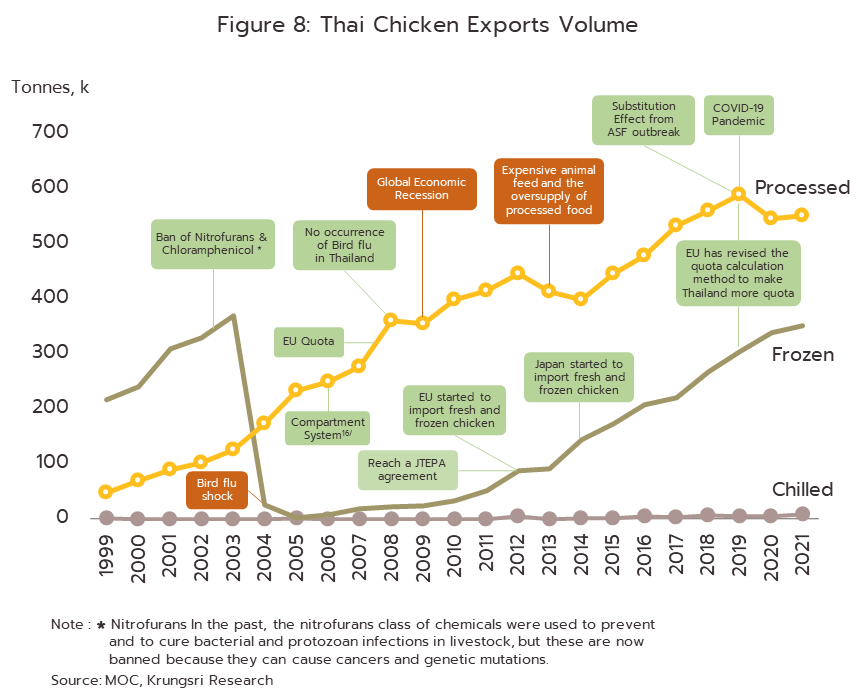

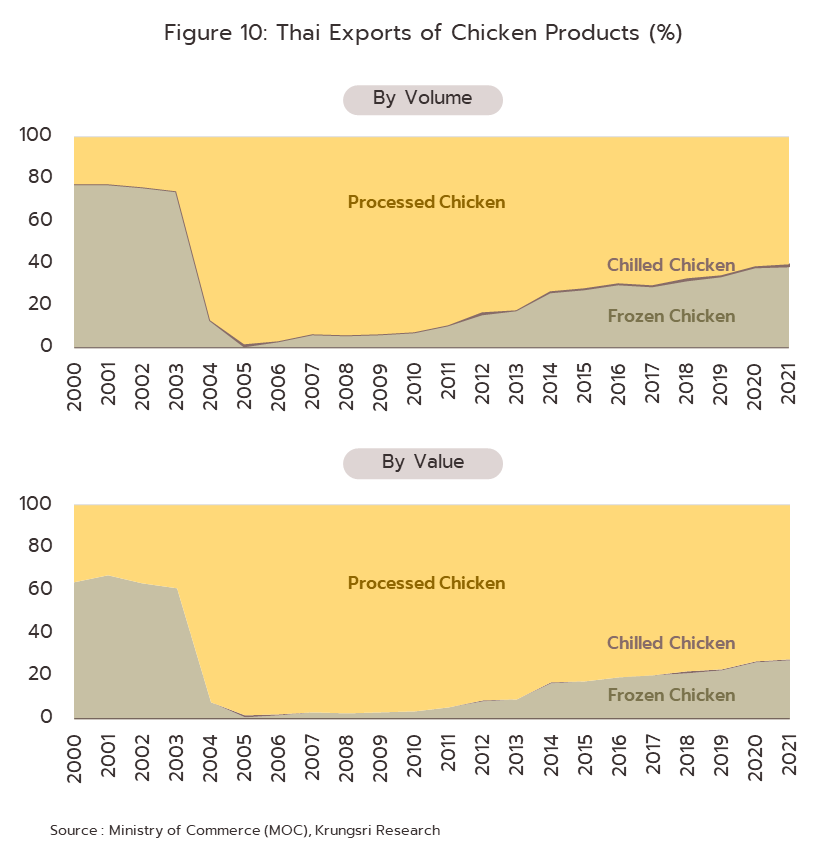

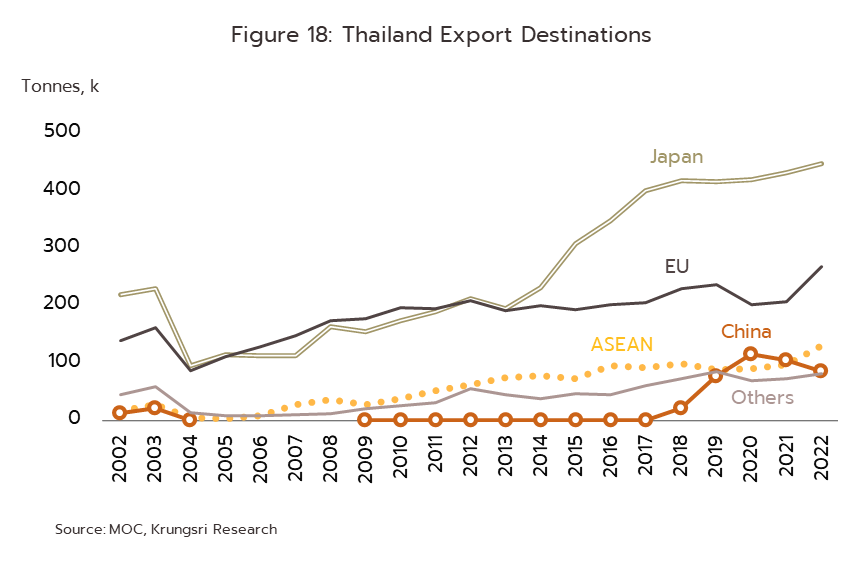

โครงสร้างการส่งออกอุตสาหกรรมไก่แช่เย็น แช่แข็งและแปรรูปของไทยเปลี่ยนแปลงอย่างมีนัยสำคัญนับจากปี 2547 ผลจากการระบาดของโรคไข้หวัดนกอย่างรุนแรง[4] ทำให้เกิดความกังวลเกี่ยวกับความปลอดภัยด้านอาหาร (Food Safety) ส่งผลให้ประเทศคู่ค้าสำคัญ ได้แก่ ญี่ปุ่น เยอรมนี เกาหลีใต้ และจีน ระงับการนำเข้าผลิตภัณฑ์ไก่แช่แข็งจากไทย (สัดส่วนส่งออกรวมกันถึง 79.5% ของปริมาณส่งออกไก่ทั้งหมดของไทย ในปี 2546) ผู้ประกอบการไทยจึงปรับไปผลิตและส่งออกไก่แปรรูปซึ่งเป็นผลิตภัณฑ์ที่ได้รับการยอมรับจากประเทศคู่ค้า[5] ทำให้ไก่แปรรูปกลายเป็นผลิตภัณฑ์ส่งออกหลักของอุตสาหกรรมนี้จนถึงปัจจุบัน โดยมีส่วนแบ่งตลาด อยู่ที่ 60.3% ของปริมาณการส่งออกไก่ทั้งหมดของไทย และ 26.0% ของตลาดไก่แปรรูปโลกในปี 2564

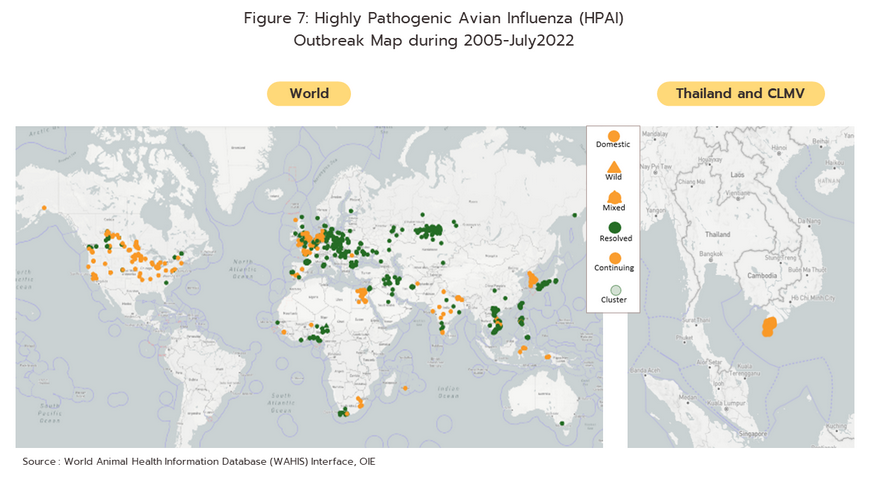

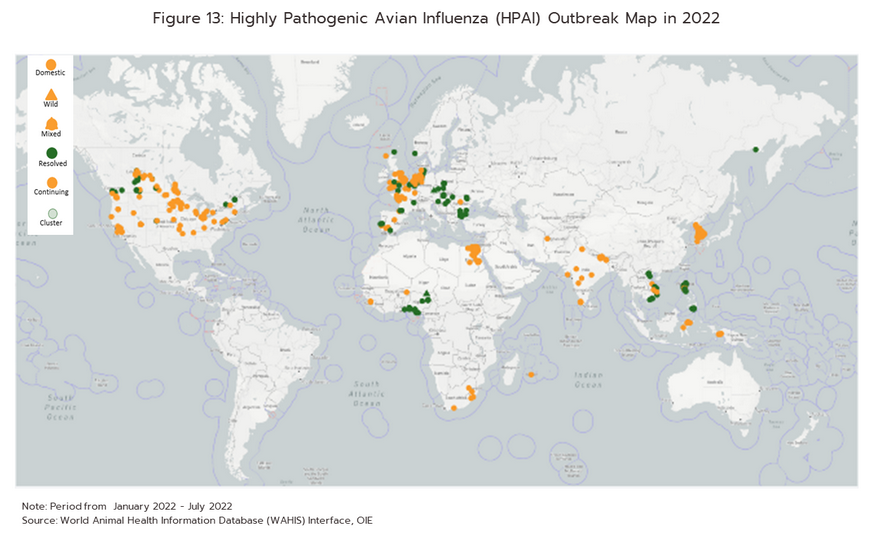

การส่งออกไก่แช่แข็งเริ่มทยอยฟื้นตัวอย่างค่อยเป็นค่อยไปตั้งแต่ปี 2554 หลังการระบาดของโรคไข้หวัดนกคลี่คลาย และฟาร์มไก่เนื้อของไทยเร่งปรับเปลี่ยนเป็นระบบปิด (EVAP: Evaporative Air Cooling System)[6] เพื่อลดอัตราการเกิดโรคโดยเฉพาะฟาร์มของผู้ประกอบการรายใหญ่และฟาร์มที่เป็น Contract farming[7] นอกจากนี้ ยังมีการนำระบบ Compartment[8] มาใช้ตามมาตรฐานขององค์การโรคระบาดสัตว์ระหว่างประเทศ ทำให้ไม่พบการระบาดของไข้หวัดนกในไทยมาตั้งแต่ปี 2550 ขณะที่ยังคงพบการระบาดในประเทศอื่นๆเป็นระยะ (รูปที่ 7) ช่วยหนุนให้ปริมาณส่งออกไก่แช่แข็งจากไทยไปสหภาพยุโรป (ปี 2555) และญี่ปุ่น (ปี 2557) เพิ่มขึ้นอย่างมีนัยสำคัญ (รูปที่ 8) โดยเฉพาะตลาดญี่ปุ่น ที่ได้ปัจจัยบวกจากข้อตกลง JTEPA ด้วย ส่งผลให้ปริมาณส่งออกผลิตภัณฑ์ไก่แช่แข็งของไทยเพิ่มขึ้นเฉลี่ย 29.2% ต่อปี ในปี 2554-2564 หนุนให้ไทยเป็นผู้ส่งออกผลิตภัณฑ์ไก่แช่แข็งอันดับที่ 6 ของโลก โดยมีสัดส่วน 3.4% ของปริมาณส่งออกไก่แช่แข็งโลก (จากอันดับที่ 17 ของโลก สัดส่วน 0.5% ปี 2554) ผลจาก (1) ประเทศคู่ค้าของไทยทยอยยกเลิกมาตรการระงับการนำเข้าไก่แช่แข็งจากไทย และ (2) โรคไข้หวัดนกยังคงแพร่ระบาดในประเทศอื่นที่เป็นผู้ส่งออกไก่ อาทิ สหรัฐฯ และสหภาพยุโรป ขณะที่ปริมาณส่งออกไก่แปรรูปเพิ่มขึ้นเฉลี่ย 3.2% ต่อปี ระหว่างปี 2554-2564 จากความเชื่อมั่นในคุณภาพด้านความปลอดภัยในระบบฟาร์มแบบปิดของผู้ประกอบการรายใหญ่ของไทย โดยตลาดส่งออกไก่แปรรูปสำคัญของไทย คือ ญี่ปุ่น อาเซียน และสหภาพยุโรป ทั้งนี้ ในปี 2559 สหราชอาณาจักรได้ถอนตัวออกจากสหภาพยุโรปจึงได้มีการปรับโควต้าการนำเข้าผลิตภัณฑ์ไก่ทุกประเภทจากไทยใหม่ โดยแบ่งเป็นสหภาพยุโรป 1.9 แสนตันต่อปี และสหราชอาณาจักร 1.3 แสนตันต่อปี หรือโดยรวม 3.2 แสนตันต่อปี เพิ่มขึ้นจากเดิมที่สหภาพยุโรปมีการกำหนดโควต้านำเข้าผลิตภัณฑ์ไก่ทุกประเภทจากไทย 2.7 แสนตันต่อปี

ผลิตภัณฑ์ไก่ส่งออกของไทยจำแนกเป็นไก่แปรรูป ไก่แช่แข็งและไก่แช่เย็น คิดเป็นสัดส่วน 60:39:1 ในเชิงปริมาณ (ข้อมูลปี 2564) (รูปที่ 10) โดยตลาดส่งออกอันดับหนึ่ง ได้แก่ ญี่ปุ่น ซึ่งเน้นนำเข้าไก่แปรรูปและไก่แช่แข็ง รองลงมา คือ สหภาพยุโรป เน้นนำเข้าไก่แปรรูป ส่วนประเทศคู่แข่งสำคัญของไทย คือ บราซิล ซึ่งเป็นผู้ส่งออกไก่แช่แข็งอันดับหนึ่งของโลก โดยสัดส่วนการส่งออกรายผลิตภัณฑ์ของไทย มีดังนี้

-

ไก่แปรรูป สัดส่วน 60.3% ของปริมาณส่งออกผลิตภัณฑ์ไก่ทั้งหมด ตลาดส่งออกสำคัญ ได้แก่ ญี่ปุ่น (สัดส่วน 52.4% ของปริมาณส่งออกไก่แปรรูปทั้งหมด) สหราชอาณาจักร (24.6%) เนเธอร์แลนด์ (7.0%) และเกาหลีใต้ (3.8%)

-

ไก่แช่แข็ง สัดส่วน 38.8% ตลาดหลัก คือ ญี่ปุ่น (สัดส่วน 40.3% ของปริมาณส่งออกไก่แช่แข็งทั้งหมด) รองลงมา คือ จีน (29.5%) มาเลเซีย (13.3%) และเกาหลีใต้ (3.6%)

-

ไก่แช่เย็น สัดส่วน 0.9% ตลาดส่งออกหลักเป็นประเทศเพื่อนบ้าน เช่น เมียนมา (สัดส่วน 64.0% ของปริมาณส่งออกไก่แช่เย็นทั้งหมด) ลาว (17.2%) ฮ่องกง (14.2%) และกัมพูชา (4.1%)

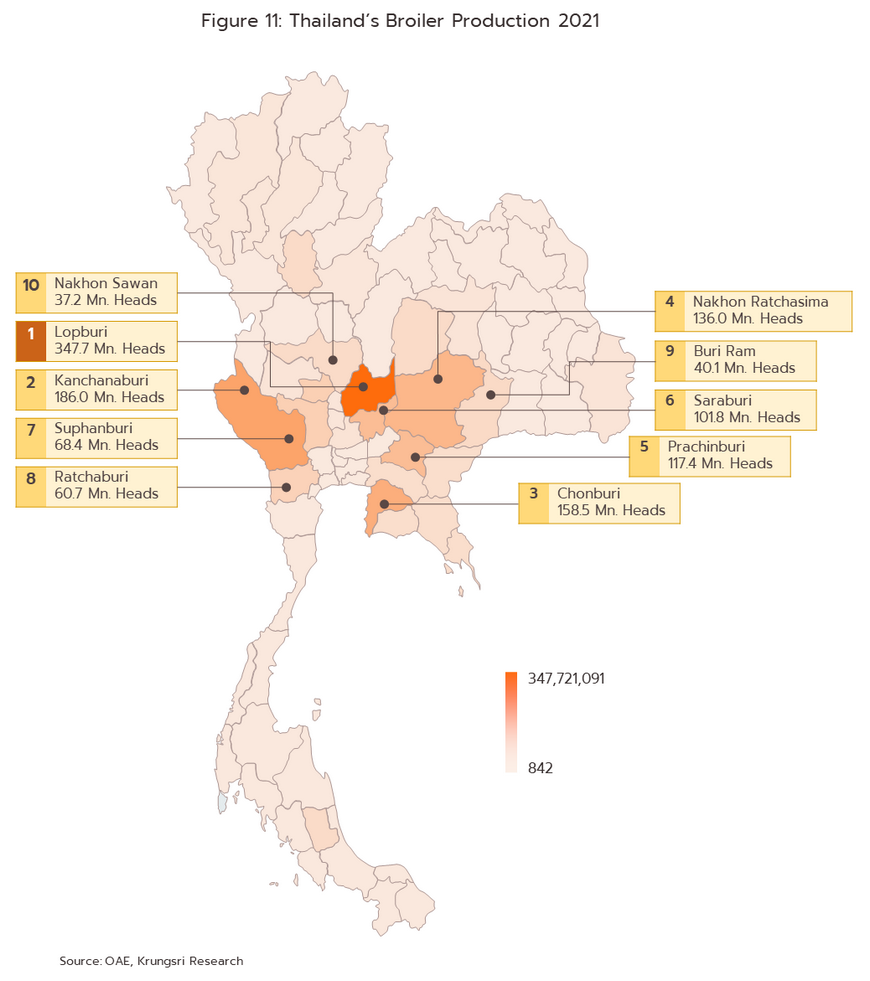

ผู้ประกอบการรายใหญ่ในอุตสาหกรรมไก่เนื้อของไทยมีปริมาณการผลิตเนื้อไก่รวมกันประมาณ 90% ของผลผลิตเนื้อไก่ในประเทศ ส่วนใหญ่มีการลงทุนในอุตสาหกรรมต้นน้ำจนถึงปลายน้ำแบบครบวงจร ตั้งแต่อาหารสัตว์ ฟาร์มไก่เนื้อ (ทั้งฟาร์มของบริษัทเองและฟาร์มของเกษตรกรภายใต้พันธสัญญากับบริษัท (Contract Farming)) โรงงานฆ่าสัตว์และโรงงานแปรรูปที่ได้มาตรฐานความปลอดภัย ทำให้มีข้อได้เปรียบด้านการบริหารจัดการต้นทุนอย่างมีประสิทธิภาพและเป็นระบบ จึงได้ประโยชน์จากการประหยัดต่อขนาด ขณะที่ผลผลิตเนื้อไก่ของเกษตรกรรายย่อย (สัดส่วน 10%) เกือบทั้งหมดส่งให้โรงชำแหละเพื่อบริโภคในประเทศ (รูปที่ 9) สำหรับแหล่งเลี้ยงไก่ส่วนใหญ่อยู่ในภาคกลาง (สัดส่วน 71.0% ของปริมาณการผลิตไก่เนื้อทั้งประเทศ)[9] ภาคตะวันออกเฉียงเหนือ (14.6%) ภาคเหนือ (8.2%) และภาคใต้ (6.2%) ตามลำดับ หากพิจารณารายจังหวัด พบว่ามีการเลี้ยงไก่เนื้อในจังหวัดลพบุรีมากที่สุด (19.8% ของผลผลิตไก่เนื้อทั้งประเทศ) รองลงมาคือ กาญจนบุรี (10.6%) ชลบุรี (9.0%) นครราชสีมา (7.7%) และปราจีนบุรี (6.7%) (รูปที่ 11)

ผู้ประกอบการของไทยโดยรวมมีจุดแข็งและความพร้อมด้านทักษะฝีมือแรงงาน เทคโนโลยีการผลิตและกระบวนการแปรรูปที่ทันสมัย รวมทั้งมีความสามารถในการพัฒนาผลิตภัณฑ์ที่สอดคล้องกับความต้องการของตลาด มีระบบฟาร์มที่ได้มาตรฐานและมีประสิทธิภาพสามารถควบคุมและป้องกันการแพร่กระจายของโรคระบาดได้ดี นอกจากนี้ การทำความตกลงการค้าเสรี (FTA)[10] กับประเทศต่างๆ ยังเพิ่มความสามารถในการแข่งขันและช่วยขยายตลาดส่งออกให้แก่ผลิตภัณฑ์ไก่ของไทยอีกด้วย

สถานการณ์ที่ผ่านมา

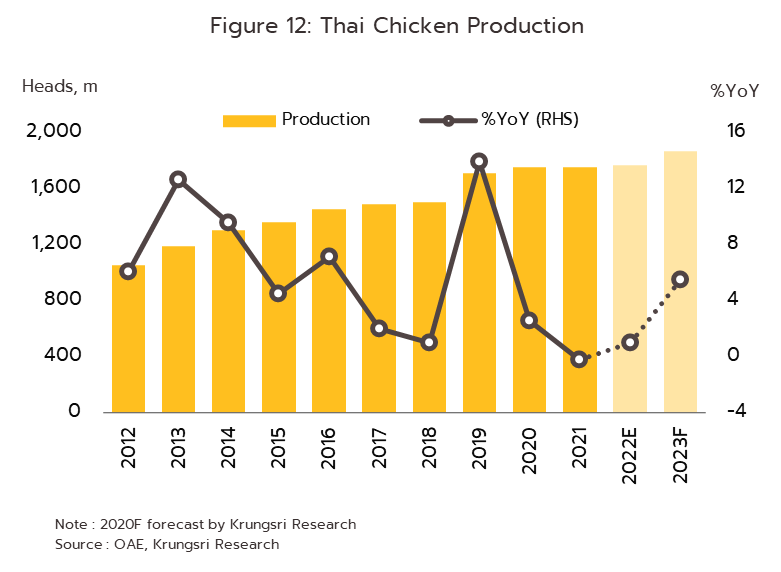

ปี 2565 ผลผลิตไก่เนื้อของไทยอยู่ที่ 1.8 พันล้านตัว (1.0% หรือเทียบเท่าเนื้อไก่ 2.89 ล้านตัน [11] (+3.3%)) อานิสงค์จากความต้องการที่เพิ่มขึ้น รวมถึงเพื่อกักตุนภายใต้ความกังวลด้านความมั่นคงทางอาหารอีกทั้งภาวะสงครามรัสเซีย-ยูเครน ขณะที่อุปทานในตลาดโลกยังได้รับผลกระทบจากการแพร่ระบาดของไข้หวัดนกในหลายพื้นที่ (รูปที่ 12) โดยปริมาณส่งออกผลิตภัณฑ์ไก่โดยรวมขยายตัว 10.8% อยู่ที่ 1.0 ล้านตัน แรงขับเคลื่อนหลักมาจากการส่งออกไก่แปรรูป ตามอุปสงค์เพื่อความมั่นคงทางอาหารของประเทศคู่ค้าสำคัญ อาทิ ญี่ปุ่น และสหราชอาณาจักร ยังคงเพิ่มขึ้น ขณะที่เกาหลีใต้ และจีน ยอมรับมาตรฐานการผลิตของไทย ทั้งนี้ ความต้องการที่เพิ่มขึ้นขณะที่อุปทานยังจำกัด หนุนให้ราคาส่งออกเฉลี่ยเพิ่มขึ้น 12.4% ส่งผลให้มูลค่าส่งออกโดยรวมอยู่ที่ 4.1 พันล้านดอลลาร์สหรัฐ (+24.7%) โดยจำแนกการส่งออกของแต่ละผลิตภัณฑ์ ได้ดังนี้

1) ญี่ปุ่น ปริมาณส่งออกอยู่ที่ 3.1 แสนตัน (+7.8%) คิดเป็นสัดส่วน 47.6% ของปริมาณการส่งออกไก่แปรรูปจากไทยทั้งหมด อานิสงค์จากข้อตกลงการค้าเสรีไทย-ญี่ปุ่น (JTEPA กับ AJCEP)[12] ประกอบกับพฤติกรรมของผู้บริโภคในญี่ปุ่นที่นิยมบริโภคอาหารพร้อมทานและ Fast Food เพิ่มขึ้นถึง 20-30%[13]

2) สหราชอาณาจักร ปริมาณส่งออกอยู่ที่ 1.7 แสนตัน (+26.5%) คิดเป็นสัดส่วน 26.5% เนื่องจากไข้หวัดนกที่ระบาดในยุโรปส่งผลต่ออุปทานไก่ในประเทศ รวมถึงต้นทุนการผลิตที่เพิ่มขึ้นตามราคาวัตถุดิบและพลังงาน หนุนการนำเข้าไก่แปรรูปจากไทยซึ่งมีต้นทุนต่ำกว่า[13]

3) เนเธอร์แลนด์ ปริมาณส่งออกอยู่ที่ 0.5 แสนตัน (+45.3%) คิดเป็นสัดส่วน 8.6% เนื่องจากผลผลิตไก่เนื้อในประเทศได้รับความเสียหายจากการระบาดของไข้หวัดนก จึงหันมานำเข้าผลิตภัณฑ์ไก่แปรรูปจากไทยเพิ่มขึ้น

1) ญี่ปุ่น ปริมาณส่งออกอยู่ที่ 1.4 แสนตัน (-5.0%) คิดเป็นสัดส่วน 38.4% ของปริมาณส่งออกไก่แช่แข็งของไทยทั้งหมด โดยปริมาณส่งออกไก่แช่แข็งที่หดตัวสวนทางกับไก่แปรรูป สะท้อนถึงพฤติกรรมผู้บริโภคที่ระมัดระวังการบริโภคอาหารที่ยังไม่ผ่านความร้อน ในภาวะที่ยังมีความเสี่ยงของการระบาด COVID-19

2) จีน ปริมาณส่งออกอยู่ที่ 0.9 แสนตัน (-18.2%) คิดเป็นสัดส่วน 24.1% จากความเข้มงวดในมาตรการความปลอดภัยด้านอาหารของจีน (GACC[14]) ในช่วงการแพร่ระบาดของ COVID-19 ส่งผลให้โรงงานไก่แช่เย็นของไทยบางรายถูกระงับการส่งออกชั่วคราว เพื่อดำเนินการด้านความปลอดภัยตามข้อบังคับที่ทาง GACC กำหนด

3) มาเลเซีย ปริมาณส่งออกอยู่ที่ 0.7 แสนตัน (+54.3%) คิดเป็นสัดส่วน 20.5% ผลจากปริมาณผลผลิตภายในประเทศไม่เพียงพอต่อความต้องการ หลังจากที่แรงงานต่างชาติเดินทางกลับประเทศในช่วง COVID-19 และยังไม่กลับมาเต็มที่ทำให้ยังมีปัญหาขาดแคลนแรงงานในการผลิต

1) เมียนมา ปริมาณส่งออกอยู่ที่ 3.2 พันตัน (-42.4%) คิดเป็นสัดส่วน 61.0% ของการส่งออกไก่แช่เย็นทั้งหมด ผลจากภาวะกำลังซื้อที่ลดลงจากปัญหาเศรษฐกิจและการเมืองในประเทศ รวมทั้งผลจากการปิดด่านระหว่างชายแดนไทย- เมียนมา

2) ฮ่องกง ปริมาณส่งออกอยู่ที่ 1.1 พันตัน (-8.6%) คิดเป็นสัดส่วน 21.5% ผลมาจากการเข้มงวดในความปลอดภัยด้านอาหารในช่วง COVID-19

3) สิงคโปร์ ส่งออกอยู่ที่ 365 ตัน (+2,802.4%) คิดเป็นสัดส่วน 7.0% แรงหนุนมาจากความต้องการเพื่อชดเชยการนำเข้าไก่จากมาเลเซียที่ลดลงจากปัญหาการขาดแคลนแรงงานในการผลิตในมาเลเซีย

-

ความต้องการในประเทศ: คาดการณ์ที่ 1.88 ล้านตัน ขยายตัว 0.9% ตามการทยอยฟื้นตัวของกิจกรรมทางเศรษฐกิจ จากมาตรการผ่อนคลายการควบคุมโรค COVID-19 เอื้อให้ธุรกิจอาหาร และท่องเที่ยวกระเตื้องขึ้น

-

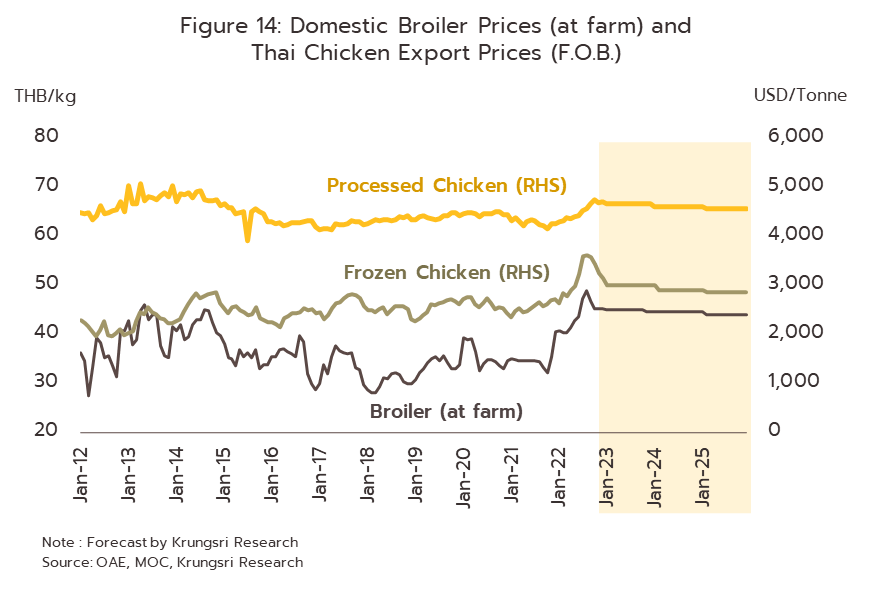

ราคาไก่เนื้อหน้าฟาร์ม: อยู่ในระดับเฉลี่ยที่ 44.0 บาท/กิโลกรัม เพิ่มขึ้นจาก 34.9 บาท/กิโลกรัม ในปี 2564 ผลจากต้นทุนอาหารเลี้ยงสัตว์ พลังงาน และค่าแรงงานที่สูงขึ้น ประกอบกับผลผลิตเนื้อหมูขาดแคลนจากผลกระทบโรค อหิวาห์แอฟริกา ทำให้เนื้อไก่มีความต้องการสูงขึ้น และยังหนุนให้ราคาเนื้อไก่หน้าฟาร์มอยู่ในระดับสูง (รูปที่ 14)

-

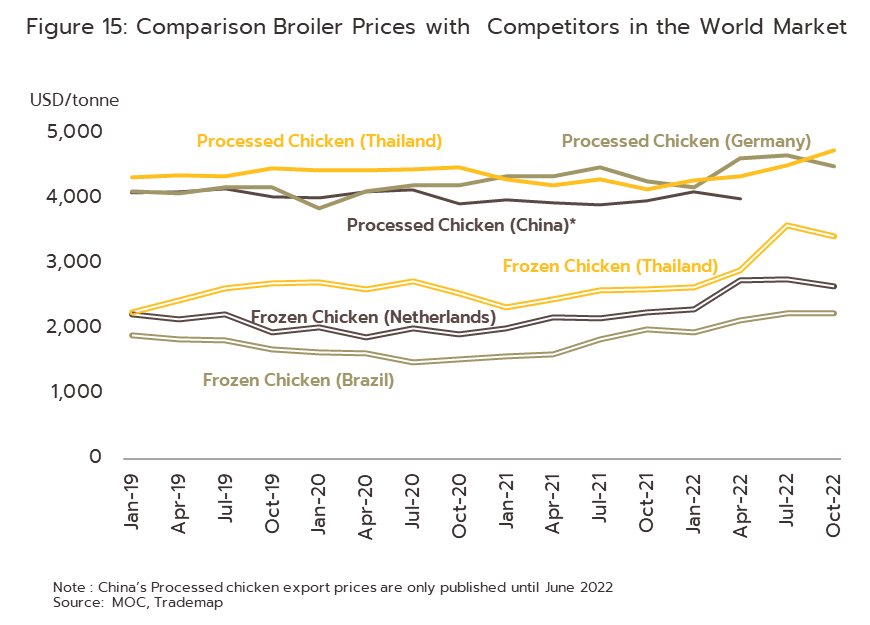

ราคาส่งออกผลิตภัณฑ์ไก่: ระดับราคาส่งออกในตลาดโลกและของไทยคาดว่าจะปรับสูงขึ้น จากผลของต้นทุนพลังงาน อาหารสัตว์และปัญหาเงินเฟ้อ โดยในช่วง 10 เดือนแรกปี 2565 ราคาส่งออกไก่แช่แข็งของผู้ส่งออกหลัก ได้แก่ บราซิล และเนเธอร์แลนด์ โดยเฉลี่ยได้ปรับเพิ่มขึ้น +23.4% YoY และ +21.1% YoY ตามลำดับ เทียบกับราคาส่งออกของไทยที่เพิ่มขึ้น +25.1% YoY ส่วนราคาไก่แปรรูปราคาส่งออกเฉลี่ย 6 เดือน ของ จีน และเยอรมนี ปรับตัวสูงขึ้น 3.5% YoY และ 0.9% YoY เทียบกับราคาส่งออกโดยเฉลี่ยของไทยที่ปรับตัวขึ้น 1.2% YoY (รูปที่ 15)

แนวโน้มธุรกิจ

ปี 2566-2568 ปริมาณการผลิตเนื้อไก่ทั่วโลกมีแนวโน้มเพิ่มขึ้นเฉลี่ย 4.0-5.0% ต่อปี ขณะที่ปริมาณการผลิตไก่แช่เย็น แช่แข็งและแปรรูปของไทยจะขยายตัวเฉลี่ย 2.5-3.5% ต่อปี โดยได้แรงหนุนจากความต้องการทั้งตลาดในประเทศและตลาดส่งออกโดยเฉพาะ 1) ญี่ปุ่น ซึ่งกิจกรรมในภาคธุรกิจมีแนวโน้มกระเตื้องขึ้น 2) จีน ซึ่งจะทยอยผ่อนคลายมาตรการเข้มงวดในการนำเข้าผลิตภัณฑ์ไก่ 3) สหภาพยุโรปและสหราชอาณาจักร ซึ่งมีแนวโน้มที่ไทยจะได้รับโควต้าเพิ่ม ผนวกกับ 4) ตลาดใหม่อย่างซาอุดิอาระเบีย ซึ่งรัฐบาลไทยได้ฟื้นความสัมพันธ์ทางการค้า ตลอดจนกลุ่มประเทศอ่าวอาหรับ (GCC)[15] โดยมีรายละเอียดแต่ละผลิตภัณฑ์ดังนี้

-

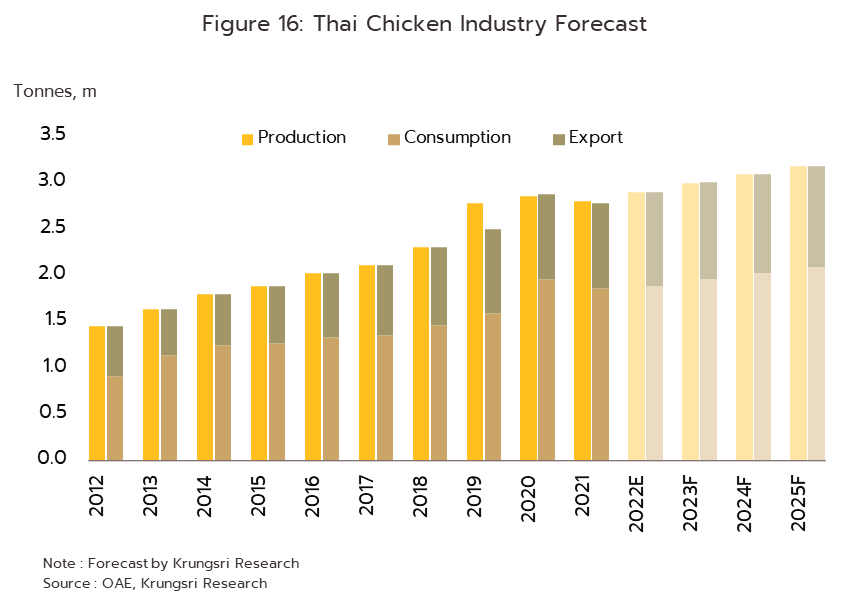

ผลผลิตไก่เนื้อในประเทศ: คาดว่าจะอยู่ที่ 1.87-1.99 พันล้านตัว หรือเทียบเท่าเนื้อไก่ 2.99-3.18 ล้านตัน เพิ่มขึ้น 2.5-3.5% ต่อปี (รูปที่ 16) จากแรงจูงใจด้านราคา ทำให้เกษตรกรเพิ่มปริมาณการผลิต โดยคาดว่า ราคาไก่เนื้อจะยังคงอยู่ในระดับสูงที่ 44.0-45.0 บาท/กิโลกรัม ในภาวะที่อุปสงค์เพื่อความมั่นคงของอาหารยังมีอยู่สูง (รูปที่ 16)

-

ความต้องการในประเทศ: มีแนวโน้มขยายตัวเฉลี่ย 3.0-4.0% ต่อปี (รูปที่ 16) ตามภาวะเศรษฐกิจที่ทยอยฟื้นตัวอย่างค่อยเป็นค่อยไป หลังการเปิดประเทศเต็มรูปแบบโดยเฉพาะการฟื้นตัวของธุรกิจท่องเที่ยว โรงแรม และร้านอาหาร

ปัจจัยสนับสนุนข้างต้นน่าจะเอื้อให้การส่งออกผลิตภัณฑ์ไก่ทุกประเภทของไทยขยายตัวได้ในระยะ 3 ปีข้างหน้า โดยไก่แปรรูปจะยังเป็นผลิตภัณฑ์หลักที่เติบโตต่อเนื่อง จากความสามารถในการแข่งขันของไทยในตลาดส่งออก โดยเฉพาะตลาดยุโรป ส่วนไก่แช่แข็งจะได้อานิสงค์จากตลาดจีนที่มีแนวโน้มฟื้นตัวหลังจากการทยอยผ่อนคลายมาตรการเข้มงวดในการควบคุม COVID-19 และตลาดซาอุดิอาระเบียที่น่าจะนำเข้าไก่แช่แข็งจากไทยมากขึ้น ขณะที่ไก่แช่เย็นจะกลับมาเติบโตได้ตามภาวะกำลังซื้อของประเทศเพื่อนบ้านที่ทยอยฟื้นตัว วิจัยกรุงศรีจึงคาดว่า ในช่วงปี 2566-2568 ปริมาณส่งออกไก่แปรรูปคาดว่าขยายตัวได้โดยเฉลี่ย 1.5-3.0% ต่อปี ส่วนไก่แช่เย็นและไก่แช่แข็งคาดว่าขยายตัวได้โดยเฉลี่ย 2.0-4.0% ต่อปี (รูปที่ 19)

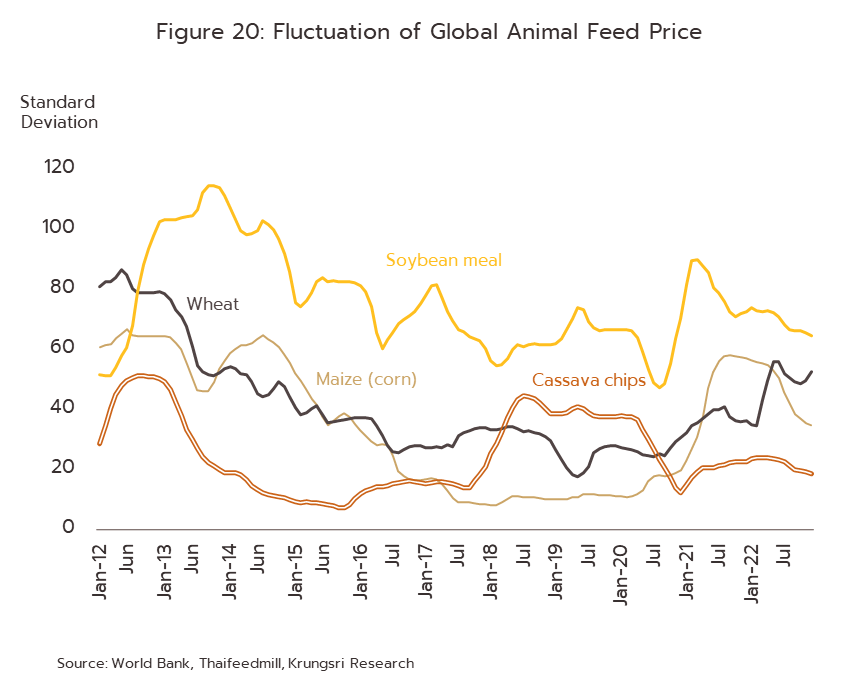

อย่างไรก็ตาม ผู้ประกอบการอาจมีความเสี่ยงจากต้นทุนการผลิตที่ยังคงอยู่ในระดับสูง ตามราคาวัตถุดิบ ทั้งกากถั่วเหลืองและข้าวโพด[18] (รูปที่ 20) ที่ใช้ทำอาหารสัตว์ยังมีแนวโน้มไม่เพียงพอต่อความต้องการ ทำให้จำเป็นต้องพึ่งพาการนำเข้าจากต่างประเทศ[19] ซึ่งอาจลดทอนความสามารถในการแข่งขันของไทย เมื่อเทียบกับคู่แข่งที่ยังคงมีต้นทุนการผลิตที่ต่ำกว่าไทย อาทิ บราซิล และสหรัฐฯ[20] จากการมีแหล่งวัตถุดิบอาหารสัตว์ในประเทศที่เพียงพอ

[1] พิจารณาจากค่าประสิทธิภาพการแปลงเป็นโปรตีน (Protein Conversion Efficiency : PCE) และประสิทธิภาพการแปลงพลังงาน (Energy Conversion Efficiency) ที่ได้จากอาหารหรือผลิตภัณฑ์จากสัตว์ โดยเนื้อไก่มีค่าสูงสุด รองลงมาได้แก่ สุกร และ เนื้อวัว ตามลำดับ (ที่มา : Alexander et al. และข้อมูลออนไลน์จาก Our World Data)

[2] อัตราการเปลี่ยนอาหารเป็นน้ำหนักตัว (Feed Conversion Rate: FCR) คำนวณจากน้ำหนักของสัตว์หารด้วยน้ำหนักของอาหารที่ใช้ทั้งหมด โดยไก่ใช้อาหาร 3.3 กิโลกรัมต่อน้ำหนักตัว 1 กิโลกรัม สุกร (6.4 กก.) แกะ (15 กก.) และโค (25 กก.) (ที่มา : Alexander et al. และข้อมูลออนไลน์จาก Our World Data)

[3] ที่มา: OECD-FAO Agricultural Outlook 2022-2031

[4] โรคไข้หวัดนกเกิดจากเชื้อไวรัสที่พบในสัตว์ปีก ความรุนแรงของโรคขึ้นอยู่กับสายพันธุ์ของเชื้อ ที่ผ่านมามีการพบเชื้อไข้หวัดนกสายพันธุ์รุนแรง อาทิ H5N1 และ H7N9 ที่แพร่ระบาดจากสัตว์ปีกสู่คนได้จากการสัมผัสสัตว์ป่วย

[5] ตามหลักวิชาการ เชื้อไวรัสไข้หวัดนกไม่สามารถทนความร้อนเกิน 70 องศาเซลเซียสได้ การปรุงสุกด้วยการทอด ต้ม นึ่ง อบ หรือย่าง จึงสามารถฆ่าเชื้อได้ และปลอดภัยในการบริโภค (ที่มา: กรมควบคุมโรค กระทรวงสาธารณสุข)

[6] ฟาร์มระบบปิด หรือ EVAP คือโรงเรือนเลี้ยงสัตว์ที่มีระบบควบคุมอุณหภูมิและความชื้นให้อยู่ในระดับเหมาะสม จึงช่วยลดอัตราการเกิดโรคและอัตราการตาย นอกจากนี้ ยังช่วยเพิ่มจำนวนการเลี้ยงสัตว์ต่อพื้นที่ เพิ่มน้ำหนักต่อตัว และป้องกันสัตว์/แมลงที่เป็นพาหะนำโรคอื่นๆ

[7] ฟาร์มเลี้ยงไก่ของเกษตรกรภายใต้พันธสัญญา (Contract Farming) กับบริษัทรายใหญ่จะได้รับการถ่ายทอดเทคโนโลยีการเลี้ยงไก่ การทำสัญญาประกันราคา และปริมาณรับซื้อผลผลิตที่แน่นอน

[8] Compartment System เป็นการบริหารจัดการความปลอดภัยทางชีวภาพสำหรับอุตสาหกรรมอาหารแปรรูปครบวงจร ตามแนวคิดขององค์การโรคระบาดสัตว์ระหว่างประเทศ (World Organisation for Animal Health : OIE)

[9] ปริมาณการผลิตไก่เนื้อ หมายถึง จำนวนไก่เนื้อทั้งหมดที่เกษตรกรเลี้ยงและขายในรอบปีการผลิต

[10] ความตกลงการค้าเสรีของไทยรวม 14 ฉบับ กับ 18 ประเทศ มีประเทศที่ยกเลิกอัตราภาษีนำเข้าสินค้าปศุสัตว์ทุกรายการจากไทยแล้ว 10 ประเทศ ได้แก่ จีน ออสเตรเลีย นิวซีแลนด์ ญี่ปุ่น สิงคโปร์ มาเลเซีย อินโดนีเซีย เมียนมา เวียดนาม และบรูไน

[11] อัตราแปลงเป็นซากไก่เนื้อชำแหละอยู่ที่ 1.60 กิโลกรัม/ไก่ 1 ตัว (ที่สูญเสียจากการชำแหละ) (ที่มา : สำนักงานเศรษฐกิจการเกษตร)

[12] JTEPA : Japan–Thailand Economic Partnership Agreement คือ ความตกลงหุ้นส่วนเศรษฐกิจไทย-ญี่ปุ่น // AJCEP : ASEAN-Japan Comprehensive Economic Partnership คือ ความตกลงหุ้นส่วนเศรษฐกิจอาเซียน-ญี่ปุ่น

[13] ที่มา : USDA

[14] GACC (General Administration of Customs of People’s Republic of China) ประกาศรับรองการขึ้นทะเบียนโรงชำแหละสัตว์ปีกไทย ปี 2561 จำนวน 7 โรงงาน ปี 2562 จำนวน 9 โรงงาน และปี 2563 จำนวน 8 โรงงาน และในปี 2564 จีนมีความเข้มงวดจากนโยบายโควิดเป็นศูนย์จึงได้ระงับสินค้าไก่ส่งออกจากไทย 9 โรงงาน โดยปัจจุบันได้ปลดล็อคทุกโรงงานแล้ว

[15] GCC : Gulf Cooperation Council หรือสภาความร่วมมือสำหรับรัฐอาหรับแห่งอ่าวอาหรับระหว่างรัฐบาล การเมือง และเศรษฐกิจประกอบด้วยบาห์เรน คูเวต โอมาน กาตาร์ ซาอุดิอาระเบีย และสหรัฐอาหรับเอมิเรตส์ (ที่มา : กรมเจรจาการค้าระหว่างประเทศ)

[16] สถาบันมะเร็งแห่งชาติ สหรัฐอเมริกาพบว่าการบริโภคเนื้อไก่จะทำให้สุขภาพแข็งแรงและอายุยืนกว่าเนื้อสัตว์ประเภทอื่น และลดความเสี่ยงในการเป็นมะเร็งและโรคหัวใจ เนื่องจากเนื้อไก่มีคอเลสเตอรอลและไขมันอิ่มตัวน้อยมากเมื่อเทียบกับเนื้อแดงประเภทอื่น (อาทิ เนื้อหมู เนื้อวัว และเนื้อแกะ) ทั้งยังเป็นแหล่งโปรตีน วิตามิน เกลือแร่ (เช่น เหล็ก สังกะสี) และกรดอะมิโนลิวซีนที่จำเป็นต่อร่างกาย

[17] ที่มา : กรมส่งเสริมการค้าระหว่างประเทศ

[18] ต้นทุนการเลี้ยงไก่เนื้อส่วนใหญ่กว่า 72% เป็นค่าอาหาร รองลงมาเป็นค่าลูกไก่ 19% ที่เหลือเป็นค่าบริหารจัดการ และอื่นๆ (ที่มา : สถาบันสุวรรณวาจกกสิกิจเพื่อการค้นคว้าและพัฒนาปศุสัตว์และผลิตภัณฑ์สัตว์)

[19] ราชกิจจานุเบกษา วันที่ 12 พ.ค. 2565 แก้ไขอัตราอากรขาเข้าข้าวโพดเลี้ยงสัตว์ที่ 20% ในโควตา 6 แสนตัน และนอกโควตาที่ 73%

[20] สัดส่วนการบริโภคภายในประเทศต่อการผลิต ของ บราซิล (62.9%), สหรัฐฯ (82.8%), ไทย (133.9%) (ที่มา : USDA)

.webp.aspx)