ธุรกิจบัตรเครดิตมีแนวโน้มฟื้นตัวในช่วงปี 2564-2566 หลังจากหดตัวรุนแรงในปี 2563 จากสถานการณ์โรคระบาด โดยคาดว่ายอดการใช้จ่ายผ่านบัตรจะทยอยฟื้นตัวสอดคล้องกับทิศทางเศรษฐกิจ อย่างไรก็ตาม ความสามารถในการชำระหนี้ของผู้บริโภคที่ลดลงจะจำกัดการเติบโตของธุรกิจ ขณะเดียวกัน ผู้ประกอบธุรกิจมีแนวโน้มเผชิญต้นทุนที่เพิ่มขึ้นจากมาตรการให้ความช่วยเหลือลูกหนี้และการตั้งสำรองเผื่อหนี้สูญที่เพิ่มขึ้น ทั้งนี้ การแข่งขันโดยอาศัยข้อมูลทางเลือกเพื่อวิเคราะห์พฤติกรรมผู้บริโภคและการให้สิทธิประโยชน์สำหรับการใช้จ่ายผ่านบัตรโดยเฉพาะช่องทางออนไลน์จะเป็นปัจจัยสำคัญในการรักษาความเป็นผู้ให้บริการหลักแก่ลูกค้าในระยะข้างหน้า

ข้อมูลพื้นฐาน

ธุรกิจบัตรเครดิต เป็นธุรกิจที่ให้สินเชื่อเพื่อการบริโภค (Consumer credit) แก่ลูกค้าผ่านวงเงินที่ได้อนุมัติไว้ล่วงหน้า โดยผู้ถือบัตรจะใช้บัตรเครดิตแทนเงินสดเพื่อซื้อสินค้า รวมทั้งใช้เบิกถอนเงินสดล่วงหน้า (Cash advance) สินเชื่อบัตรเครดิตถือเป็นสินเชื่อที่ไม่มีหลักประกัน (Non-collateral loan) ซึ่งผู้กู้สามารถผ่อนชำระค่าสินค้าและบริการเป็นงวด โดยคิดอัตราดอกเบี้ย นับตั้งแต่วันที่มีการใช้จ่ายผ่านบัตร

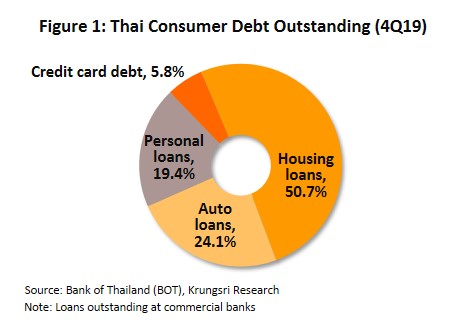

สินเชื่อบัตรเครดิต เป็นหนึ่งในสินเชื่ออุปโภคบริโภคที่สำคัญของไทย โดยมีสัดส่วนรองจากสินเชื่อบ้าน สินเชื่อรถยนต์ และสินเชื่อส่วนบุคคล ตามลำดับ จากข้อมูล ณ สิ้นปี 2562 พบว่าสินเชื่อบัตรเครดิตมีสัดส่วน 5.8% ของสินเชื่อเพื่อการบริโภคทั้งหมดของธนาคารพาณิชย์ (ภาพที่ 1)

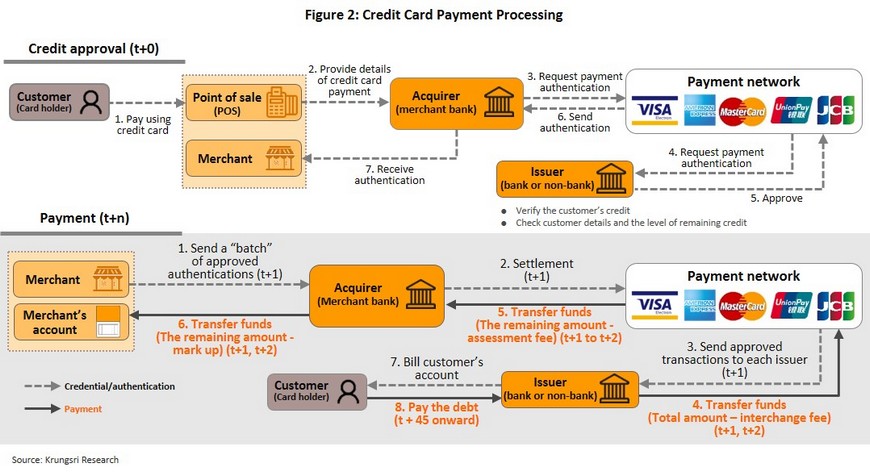

การซื้อสินค้าและบริการผ่านบัตรในแต่ละครั้ง ธุรกิจบัตรเครดิตจะเชื่อมโยงกับผู้ให้บริการหลายฝ่ายตั้งแต่กระบวนการอนุมัติสินเชื่อไปจนถึงขั้นตอนการชำระเงิน โดยการอนุมัติสินเชื่อจะเกิดขึ้นทันที (t+0) ที่มีการใช้บัตรเครดิตเพื่อซื้อสินค้าทำให้การใช้จ่ายของผู้บริโภคมีความสะดวกและไร้รอยต่อ (Seamless payment) ในขณะที่กระบวนการชำระเงิน (Clearing and settlement) ระหว่างผู้ให้บริการจะเกิดขึ้นหลังจากซื้อสินค้าประมาณ 1-2 วัน (t+n) ผู้บริโภคจะมีช่วงเวลาปลอดดอกเบี้ยประมาณ 45 วันก่อนชำระค่าสินค้าและบริการ (ภาพที่ 2)

ผู้มีส่วนร่วมในกระบวนการชำระเงินผ่านบัตรเครดิต ได้แก่ ผู้ถือบัตร ธนาคารหรือธุรกิจผู้ออกบัตร ธนาคารหรือธุรกิจผู้รับชำระเงิน ร้านค้าที่รับชำระบัตร และเครือข่ายระบบการชำระเงิน ซึ่งมีรายละเอียด ดังนี้

- ผู้ถือบัตร (Card holder) สามารถชำระค่าสินค้าและบริการผ่านบัตรเครดิตได้ 2 รูปแบบ คือ ชำระเงินเต็มจำนวนหรือผ่อนชำระ โดยผู้ถือบัตรจะได้รับประโยชน์จากการใช้บัตรเครดิต คือ (1) ความสะดวกในการชำระเงินและลดการพกพาเงินสด (2) สินเชื่อเพื่อการบริโภคซึ่งช่วยอำนวยความสะดวกให้เกิดความสม่ำเสมอในการบริโภคโดยลดข้อจำกัดด้านสภาพคล่องแก่ผู้ถือบัตร และ(3) สิทธิประโยชน์ต่างๆ ที่จูงใจให้ผู้ถือบัตรใช้จ่ายผ่านบัตรมากขึ้น เช่น การให้เงินคืน (Cash back) การสะสมคะแนนเพื่อแลกรับส่วนลดและของรางวัลต่างๆ การแบ่งชำระค่าสินค้า การชำระค่าใช้จ่ายรายเดือนอัตโนมัติ และการประกันอุบัติเหตุจากการเดินทาง เป็นต้น

- ธนาคารหรือธุรกิจผู้ออกบัตร (Issuer) เป็นผู้ออกบัตรเครดิตให้กับผู้ถือบัตรและเป็นผู้อนุมัติหรือปฏิเสธคำขอชำระเงิน (Payment authorization request) ภายหลังจากที่ตรวจสอบข้อมูลผู้ถือบัตรและวงเงินแล้ว ปัจจุบัน บัตรเครดิตมีหลายประเภท ได้แก่ (1) บัตรเครดิตทั่วไป มักเป็นบัตรเครดิตที่ร่วมกับเครือข่ายระบบชำระเงินต่างๆ ได้แก่ VISA, MasterCard, American Express, China Union Pay (CUP) และ Japan Credit Bureau (JCB) (2) บัตรประเภทบัตรร่วม (Co-Brand) ซึ่งผู้ออกบัตรจะออกบัตรร่วมกับบริษัทพันธมิตรทั้งในและนอกประเทศ โดยให้สิทธิประโยชน์แก่ผู้ถือบัตรในกรณีที่มีการนำไปใช้จ่ายผ่านบริษัทหรือร้านค้า (3) บัตรที่ออกร่วมกับองค์กรหรือสถาบันที่ไม่แสวงหากำไร (Affinity card) เช่น บัตรที่ธนาคารกรุงไทยออกร่วมกับสมาคมนักบินไทย และสภากาชาดไทย เป็นต้น (4) บัตรเครดิตองค์กร (Corporate card) เป็นบัตรที่ออกให้แก่องค์กรเพื่อใช้บริหารค่าใช้จ่ายขององค์กร พนักงาน และค่าใช้จ่ายเกี่ยวกับการเดินทาง โดยมีส่วนลดให้แก่องค์กรร่วมกับร้านค้าที่เป็นพันธมิตร เช่น Krungsri Corporate Credit Card และ KBank Corporate Executive Card เป็นต้น

- ธนาคารหรือธุรกิจผู้รับชำระเงิน (Acquirer) เมื่อธนาคารหรือธุรกิจผู้รับชำระเงินได้รับรายการคำขอรับชำระเงินจากร้านค้า จะทำการเก็บเงินโดยหักค่าธรรมเนียมจากร้านค้าไว้ตามอัตราที่ตกลงไว้ โดยธนาคารหรือธุรกิจผู้ออกบัตรจะสร้างเครือข่ายกับร้านค้า ซึ่งจะพิจารณาจากปริมาณการรับชำระค่าสินค้าหรือบริการ รวมถึงแนวโน้มการเติบโตของธุรกิจของร้านค้า โดยอาจเก็บค่าธรรมเนียมขั้นต่ำจากร้านค้าเพิ่มเติม ธนาคารหรือธุรกิจผู้รับชำระเงินจะให้บริการรับชำระเงินด้วยบัตรเครดิตผ่านหลายช่องทาง ได้แก่ (1) เครื่องอนุมัติวงเงินอัตโนมัติ (Electronic Data Capture: EDC) (2) เครื่องรับบัตรเครดิตเคลื่อนที่ (Mobile Point of Sale: m-POS) (3) การชำระเงินออนไลน์โดยใช้การยืนยันรหัสผ่านแบบครั้งเดียว (One Time Password: OTP) และ (4) ระบบชำระเงินหักบัญชีบัตรเครดิตอัตโนมัติ

- ร้านค้าที่รับชำระบัตร (Merchant) ให้บริการชำระเงิน ณ จุดรับชำระสินค้า (Point of Sale Terminal) หรือผ่านการซื้อขายทางอินเตอร์เนต (Online) ร้านค้าจะได้รับประโยชน์จากการขายสินค้าได้ง่ายขึ้นโดยเฉพาะสินค้าที่มีมูลค่าสูง เนื่องจากลูกค้าได้รับความสะดวกในการชำระเงินโดยไม่มีข้อจำกัดด้านวงเงินเหมือนการถือเงินสด อีกทั้งช่วยบริหารเงินสดและลดภาระในการรับเงินทอนแก่ร้านค้า อย่างไรก็ตาม ร้านค้าบางรายที่มีขนาดเล็กมักไม่นิยมรับชำระค่าสินค้าและบริการด้วยบัตรเครดิต เนื่องจากต้นทุนค่าธรรมเนียมของบัตรทำให้ได้รับเงินไม่เต็มจำนวน จึงมักกำหนดวงเงินขั้นต่ำในการชำระผ่านบัตรเครดิต เช่น ซื้อสินค้าขั้นต่ำ 500 บาท หรือผลักภาระไปยังผู้บริโภคโดยคิดค่าธรรมเนียมเพิ่มเติมหากชำระเงินด้วยบัตรเครดิต

- เครือข่ายระบบการชำระเงิน (Payment network) ปัจจุบันการทำธุรกรรมผ่านบัตรเครดิตในไทยจะถูกส่งไปประมวลผลยังเครือข่ายผู้ให้บริการในต่างประเทศซึ่งเป็นธุรกิจที่มีเครือข่ายครอบคลุมทั่วโลกที่รองรับการรับส่งข้อมูล การหักบัญชี และการชำระดุลรายการผ่านเครือข่าย ก่อนจะโอนกลับมาชำระในประเทศ โดยผู้ให้บริการที่สำคัญ ได้แก่ VISA, MasterCard, American Express, China Union Pay (CUP) และ Japan Credit Bureau (JCB) ส่งผลให้ต้นทุนค่าธรรมเนียมบัตรเครดิตของไทยสูงขึ้น จากค่าใช้จ่ายที่จะต้องชำระให้กับเครือข่ายชำระเงินต่างประเทศ ขณะที่เครือข่ายระบบชำระเงินในประเทศ (Local switching) สามารถรองรับได้เฉพาะธุรกรรมการซื้อสินค้าด้วยบัตรเดบิต[1]

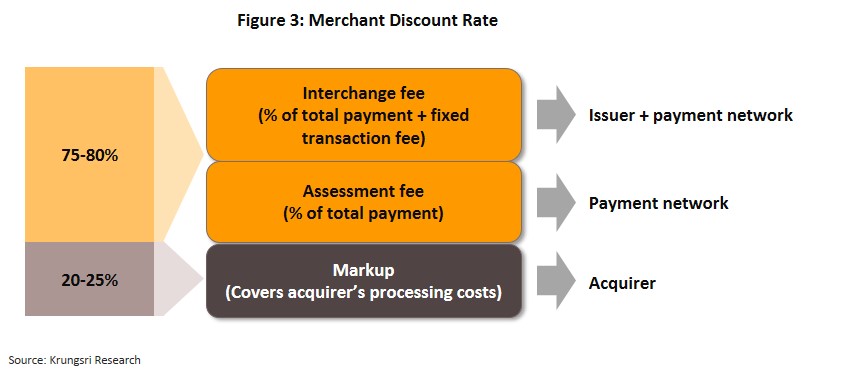

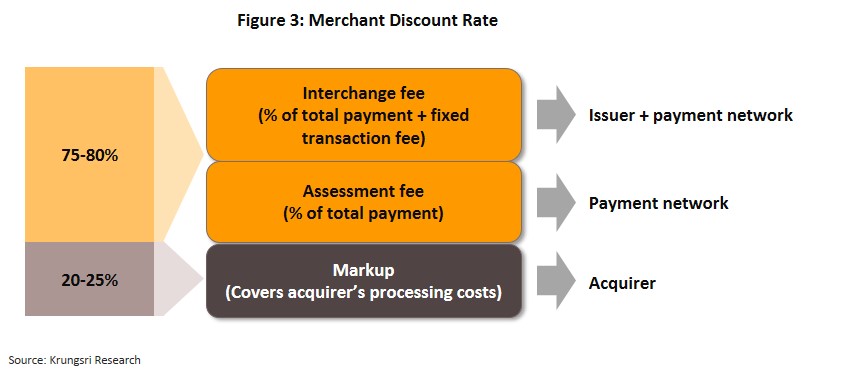

โดยทั่วไป การรับชำระด้วยบัตรเครดิตในไทยมีค่าธรรมเนียมที่เรียกเก็บจากร้านค้า (Merchant discount rate) อยู่ที่ 1.5-2.4% ของการใช้จ่ายผ่านบัตรเครดิต ขึ้นอยู่กับประเภทของบัตรเครดิต ซึ่งประกอบด้วย (1) Interchange fee เป็นค่าธรรมเนียมที่จ่ายให้แก่ธนาคารหรือธุรกิจผู้ออกบัตรสำหรับการทำการตลาดเพื่อจูงใจลูกค้ามาใช้จ่ายผ่านบัตร ออกเงินเครดิตล่วงหน้าให้ลูกค้า เรียกเก็บเงินจากผู้ถือบัตร รวมถึงต้นทุนที่เกิดจากหนี้เสียและติดตามทวงหนี้ (2) Assessment fee เป็นค่าธรรมเนียมที่ต้องจ่ายให้แก่เครือข่ายระบบชำระเงินที่เป็นตัวกลาง (3) Markup เป็นค่าธรรมเนียมที่จ่ายแก่ธนาคารหรือธุรกิจผู้รับชำระเงิน ในฐานะที่เป็นผู้ดูแลและรับรายการชำระเงินจากร้านค้าที่รับชำระบัตร ซึ่งมีต้นทุนค่าบริหารจัดการต่างๆ ที่เกี่ยวข้อง ทั้งนี้ โดยเฉลี่ย Interchange fee และ Assessment fee จะมีสัดส่วนประมาณ 75-80% ของค่าธรรมเนียมทั้งหมดที่เรียกเก็บจากร้านค้า ขณะที่ Markup จะมีสัดส่วนประมาณ 20-25% (ภาพที่ 3)

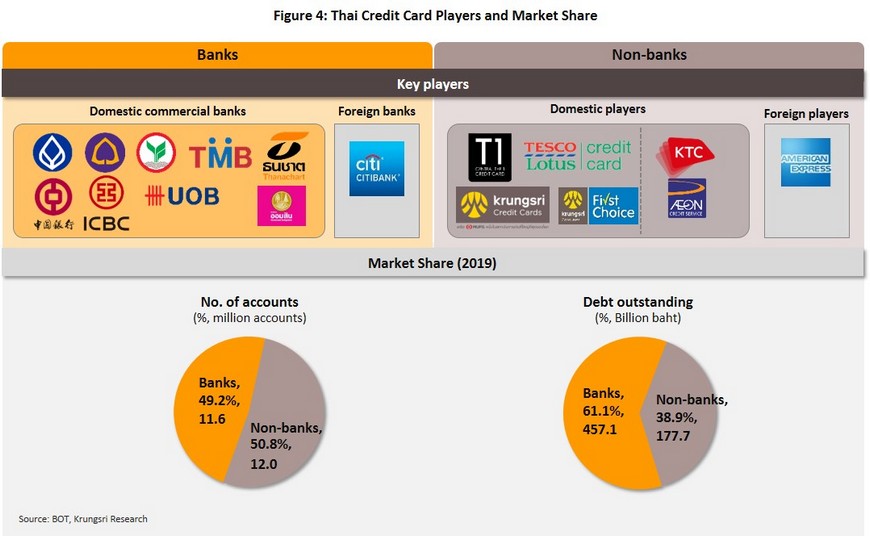

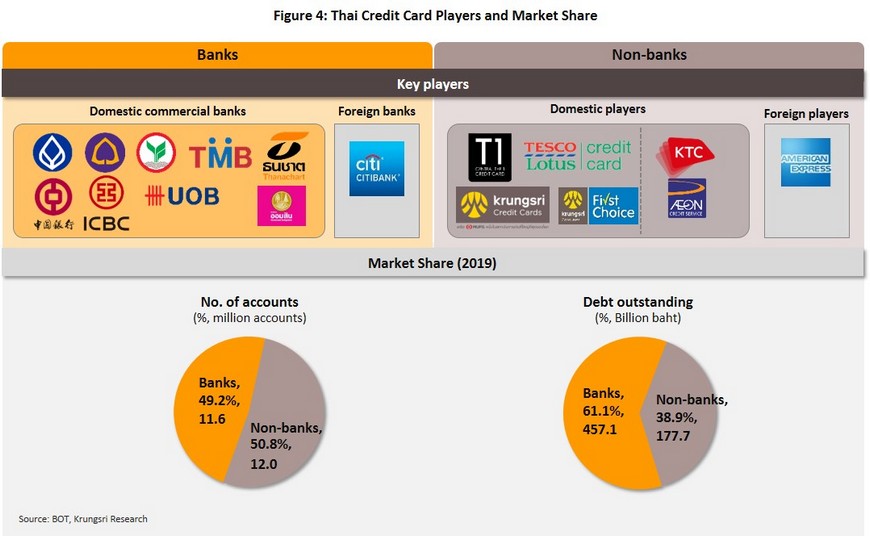

ในปัจจุบัน มีผู้ดำเนินธุรกิจบัตรเครดิตของไทย 2 กลุ่ม ได้แก่ (1) ธนาคารพาณิชย์และสถาบันการเงินเฉพาะกิจ ประกอบด้วย ธนาคารพาณิชย์ไทย 8 แห่ง คือ ธนาคารกรุงเทพ ธนาคารกสิกรไทย ธนาคารทหารไทย ธนาคารไทยพาณิชย์ ธนาคารธนชาต ธนาคารยูโอบี (ไทย) ธนาคารไอซีบีซี (ไทย) ธนาคารแห่งประเทศจีน (ไทย) สาขาของธนาคารพาณิชย์ต่างประเทศ 1 แห่ง คือ ธนาคารซิตี้แบงก์[2] และสถาบันการเงินเฉพาะกิจ 1 แห่ง ได้แก่ ธนาคารออมสิน และ (2) Non-banks ที่ให้บริการบัตรเครดิต จำนวน 7 แห่ง ประกอบด้วย บริษัทในเครือธนาคารกรุงศรีอยุธยา 2 แห่ง ได้แก่ บริษัท บัตรกรุงศรีอยุธยา จำกัด และบริษัท อยุธยา แคปปิตอล เซอร์วิสเซส จำกัด บัตรเครดิตที่ธนาคารกรุงศรีอยุธยาร่วมกับผู้ให้บริการค้าปลีก (Co-Brand) 2 ราย ซึ่งดำเนินการภายใต้บริษัท เจนเนอรัลคาร์ดเซอร์วิสเซส จำกัด ได้แก่ บัตร Central the 1 Credit Card และบริษัท เทสโก้ คาร์ด เซอร์วิสเซส จำกัด ได้แก่ Tesco card services บริษัท บัตรกรุงไทย จำกัด (มหาชน) ในเครือธนาคารกรุงไทยที่ให้บริการบัตรเครดิต KTC บริษัท อิออน ธนสินทรัพย์ (ไทยแลนด์) จำกัด (มหาชน) ซึ่งให้บริการบัตรเครดิตอิออน และบัตรเครดิตของผู้ให้บริการต่างชาติ คือ American Express ซึ่งเป็นของบริษัท อเมริกัน เอ็กซ์เพรส (ไทย) จำกัด (ภาพที่ 4)

หากพิจารณาการแข่งขันในธุรกิจบัตรเครดิตจากยอดสินเชื่อคงค้างจะพบว่า ในปี 2562 ธนาคารพาณิชย์เป็นผู้นำตลาดโดยมีส่วนแบ่ง 61.1% แต่หากพิจารณาในแง่จำนวนบัตร Non-banks จะเป็นผู้นำตลาดโดยมีส่วนแบ่งประมาณ 50.8% เนื่องจากการดำเนินธุรกิจของ Non-banks มักมุ่งปล่อยสินเชื่อแก่กลุ่มผู้มีรายได้น้อยจึงต้องขยายฐานลูกค้าจำนวนมากเพื่อกระจายความเสี่ยงและลดต้นทุนในการดำเนินการ โดยบางรายอาจมีขั้นตอนและความเข้มงวดในการปล่อยสินเชื่อน้อยกว่าธนาคารพาณิชย์ การให้บริการแก่ลูกค้าจึงรวดเร็วและสามารถเข้าถึงกลุ่มผู้มีรายได้น้อยได้ดีกว่า (ภาพที่ 4)

ธุรกิจบัตรเครดิตอยู่ภายใต้การกำกับดูแลของธนาคารแห่งประเทศไทย (ธปท.) โดยมีเกณฑ์ในการปฏิบัติสำหรับผู้ให้บริการที่เป็นธนาคารพาณิชย์และ Non-banks เหมือนกัน ประกอบด้วย เกณฑ์ด้านรายได้ ผู้ถือบัตรต้องมีรายได้ขั้นต่ำไม่น้อยกว่า 15,000 บาทต่อเดือน หรือมีกระแสเงินสดหมุนเวียนอยู่ในบัญชีเป็นระยะเวลาไม่ต่ำกว่า 6 เดือน เฉลี่ยไม่น้อยกว่า 15,000 บาทต่อเดือน เป็นต้น เกณฑ์ด้านการพิจารณาวงเงินบัตรเครดิต ผู้ถือบัตรจะมีวงเงินไม่เกินเงินฝากหรือมูลค่าแสดงสิทธิในหนี้ที่เป็นหลักประกัน สำหรับผู้ที่มีเงินฝากที่ธนาคารพาณิชย์หรือตราสารแสดงสิทธิในหนี้เป็นหลักประกัน หรือได้รับวงเงินอนุมัติสูงสุดไม่เกิน 10% ของยอดเงินฝากประจำ เงินฝากออมทรัพย์ หรือเงินลงทุนในตราสารหนี้ กองทุนรวม หรือ ยอดมูลค่าเงินลงทุนในกองทุนส่วนบุคคล เป็นต้น ทั้งนี้ ธปท. ได้กำหนดเกณฑ์วงเงินเพิ่มเติมสำหรับผู้ถือบัตรเครดิตเพื่อให้เหมาะสมกับความสามารถในการชำระหนี้ของผู้ถือบัตรมากขึ้น โดยมีผลบังคับใช้ตั้งแต่วันที่ 1 กันยายน 2560 กล่าวคือ ผู้มีรายได้ต่ำกว่า 30,000 บาทต่อเดือน จะมีวงเงินไม่เกิน 1.5 เท่าของรายได้ ผู้มีรายได้ 30,000 - 50,000 บาทต่อเดือน จะมีวงเงินไม่เกิน 3 เท่าของรายได้ และผู้ที่มีรายได้มากกว่า 50,000 บาทต่อเดือนจะมีวงเงินไม่เกิน 5 เท่าของรายได้ เกณฑ์การผ่อนชำระ ผู้ถือบัตรจะต้องผ่อนชำระไม่ต่ำกว่า 10% ของยอดคงค้าง และต้องไม่ต่ำกว่า 500 บาทต่อเดือน โดยมีอัตราดอกเบี้ยในหนี้ค้างชำระไม่เกิน 18% ต่อปี (Effective rate) ลดลงจากเกณฑ์เดิมที่ไม่เกิน 20% ต่อปี (ตารางที่ 1)

สถานการณ์ที่ผ่านมา

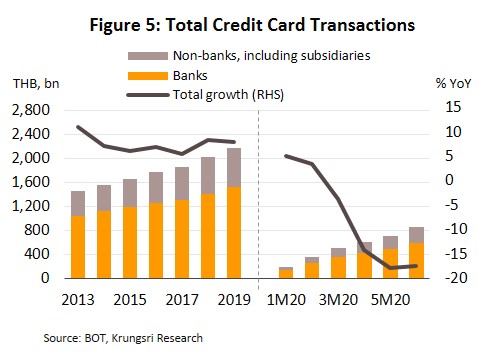

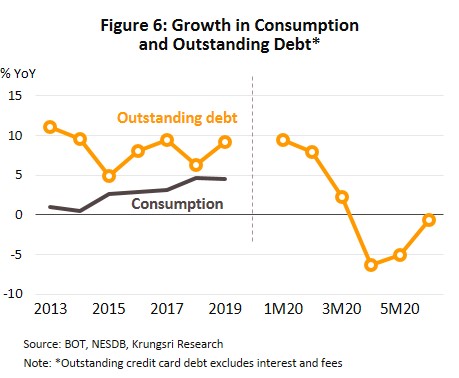

ธุรกิจบัตรเครดิตในปี 2562 เติบโตชะลอลงจากปีก่อนหน้า ทั้งจำนวนบัญชีบัตรเครดิตและยอดการใช้จ่ายผ่านบัตร แม้จะได้รับปัจจัยบวกจากมาตรการกระตุ้นการใช้จ่ายของภาครัฐในช่วงปลายปี แต่ภาวะเศรษฐกิจชะลอตัวและปัญหาภัยแล้งส่งผลกระทบต่อรายได้ผู้บริโภค ทำให้ยอดการใช้จ่ายผ่านบัตรขยายตัว 7.9% ชะลอจากปี 2561 ซึ่งเติบโตที่ 8.3% (ภาพที่ 5 และ 6)

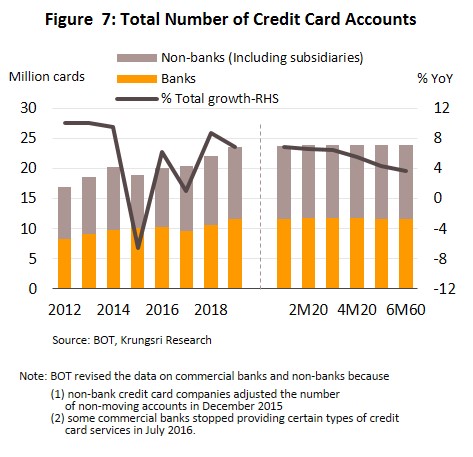

ขณะที่สถาบันการเงินเพิ่มความระมัดระวังการปล่อยสินเชื่อแก่ครัวเรือนมากขึ้น จากคุณภาพสินเชื่อโดยรวมที่มีแนวโน้มด้อยลง ส่งผลให้จำนวนบัญชีบัตรเครดิตขยายตัว 6.9% ชะลอลงจาก 8.7% ในปีก่อน (ภาพที่ 7)

ในช่วงครึ่งแรกของปี 2563 การระบาดของโรค COVID-19 ทำให้การบริโภคภาคเอกชนและความเชื่อมั่นของผู้บริโภคลดลงอย่างมาก ส่งผลให้ยอดการใช้จ่ายผ่านบัตรหดตัว จากข้อมูล ณ เดือนมิถุนายน 2563 พบว่า

ยอดการใช้จ่ายผ่านบัตรเครดิตหดตัว 17.6% YoY (ภาพที่ 5) และ

ยอดคงค้างสินเชื่อหดตัว 6.3% YoY (ภาพที่ 6) สาเหตุหลักมาจากสถานการณ์การปิดเมืองชั่วคราวในหลายพื้นที่ของประเทศเพื่อควบคุมการแพร่ระบาดของโรค ส่งผลกระทบต่อภาคธุรกิจ โดยเฉพาะสายการบิน โรงแรม และภัตตาคาร ฉุดความต้องการสินค้าและบริการที่เกี่ยวข้องกับการท่องเที่ยวทั้งในและต่างประเทศ รวมถึงการซื้อสินค้าในห้างสรรพสินค้า (Offline shopping) ตลอดจนการคมนาคมและขนส่ง ส่งผลให้ยอดการใช้จ่ายผ่านบัตรโดยรวมลดลง มีเพียงการใช้จ่ายผ่านบัตรในสินค้าบางประเภทที่ยังเติบโตได้ดี อาทิ สินค้าอุปโภคบริโภคที่จำเป็น การใช้จ่ายเกี่ยวกับสุขภาพและประกันภัย รวมทั้งสินค้า Online delivery เป็นต้น

ด้านจำนวนบัญชีบัตรเครดิตขยายตัวชะลอลงอยู่ที่ 3.6% YoY ณ สิ้นเดือนมิถุนายน 2563 จาก 6.9% ณ สิ้นปี 2562 ผลจากกำลังซื้อและความสามารถในการชำระหนี้ของผู้บริโภคที่ลดลงโดยเฉพาะผู้ประกอบการและลูกจ้างที่ได้รับผลกระทบจากการปิดเมือง ทำให้สถาบันการเงินเพิ่มความระมัดระวังในการให้สินเชื่อและหันไปเน้นเจาะฐานลูกค้าบัตรรายใหม่ที่มีรายได้มากกว่า 30,000 บาท/เดือนขึ้นไป รวมถึงลูกค้าที่ได้รับผลกระทบจำกัดจากสถานการณ์โรคระบาด เช่น บุคลากรทางการแพทย์ ข้าราชการ และผู้ประกอบการธุรกิจ e-Commerce เป็นต้น

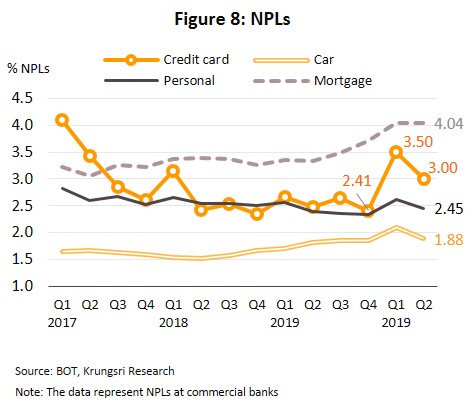

สำหรับ NPLs ของสินเชื่อบัตรเครดิต ทรงตัวในระดับต่ำที่ 2.4% ของสินเชื่อรวมในปี 2562 ผลจาก (1) การกำหนดเกณฑ์วงเงินขั้นต่ำสำหรับผู้ที่มีรายได้ต่ำในปี 2560 ทำให้ผู้กู้ที่มีความเสี่ยงสูงได้รับวงเงินลดลง โดยเฉพาะฐานลูกค้าของ Non-banks ซึ่งส่วนใหญ่เป็นผู้มีรายได้น้อย และ (2) สถาบันการเงินต้องเตรียมรับกับมาตรฐานบัญชีใหม่ (IFRS9) จึงเร่งปรับโครงสร้างหนี้และตัดจำหน่ายหนี้เสีย รวมถึงเพิ่มความระมัดระวังในการให้สินเชื่อมากขึ้น

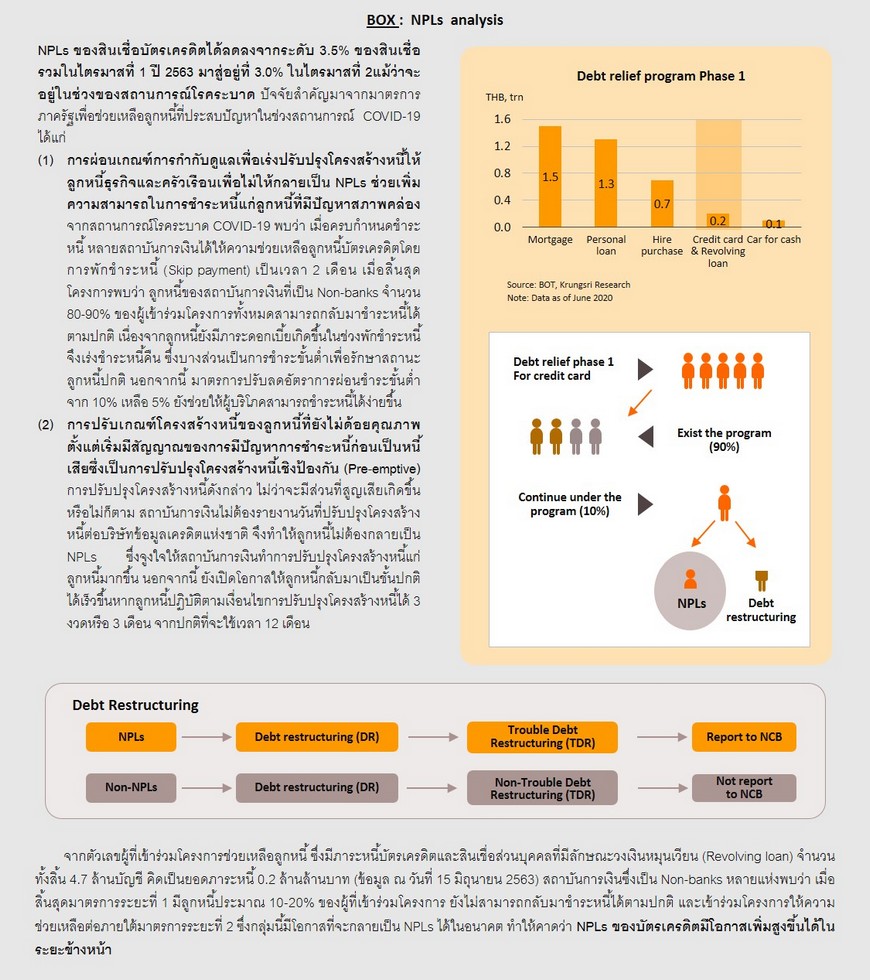

อย่างไรก็ตาม NPLs เพิ่มขึ้นอย่างรวดเร็วสู่ระดับ 3.5% ของสินเชื่อรวมในไตรมาสที่ 1 ปี 2563 เนื่องจากสถานการณ์โรคระบาดกระทบต่อความสามารถชำระหนี้ (Ability to pay) ของครัวเรือนจากรายได้ที่ลดลงอย่างรวดเร็ว โดยเฉพาะผู้ที่ได้รับผลกระทบจากการปิดเมืองและธุรกิจที่เกี่ยวเนื่องกับการท่องเที่ยว ส่งผลให้ ธปท. ออกมาตรการช่วยเหลือลูกหนี้บัตรเครดิตที่ได้รับผลกระทบจากสถานการณ์โรคระบาด ดังนี้

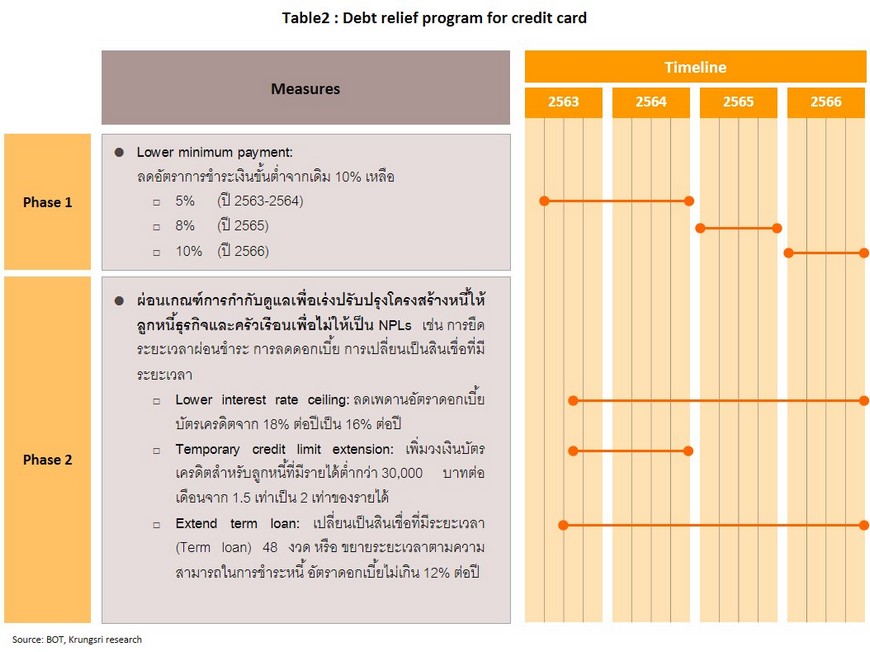

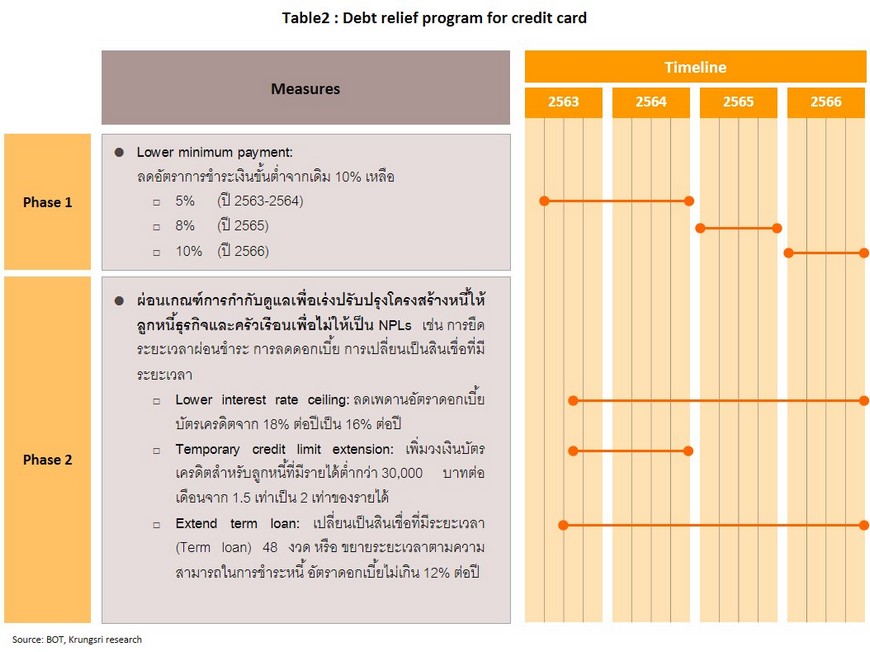

- มาตรการระยะที่ 1 ลดภาระการชำระหนี้ขั้นต่ำของลูกหนี้ จากปกติที่ระดับ 10% ของยอดคงค้าง มาอยู่ที่ 5% ในปี 2563-2564 จากนั้นจะเพิ่มเป็น 8% ในปี 2565 ก่อนที่จะเข้าสู่ระดับ 10% ในปี 2566 อย่างไรก็ดี สถาบันการเงินบางแห่งอาจมีมาตรการช่วยเหลือลูกหนี้เพิ่มเติมเพื่อลดผลกระทบแก่ลูกหนี้ เช่น ธนาคารกรุงศรีอยุธยาได้พักชำระหนี้อัตโนมัติเป็นเวลา 2 รอบบิล (เม.ย.- มิ.ย. 2563) และให้ลูกหนี้สมัครเข้าร่วมโครงการเพื่อลดการชำระขั้นต่ำลงเหลือ 3% รวมถึงเปลี่ยนระยะเวลาการผ่อนชำระเป็นสูงสุด 48 งวด เป็นต้น

- มาตรการระยะที่ 2 การผ่อนเกณฑ์การกำกับดูแลเพื่อเร่งปรับปรุงโครงสร้างหนี้ให้ลูกหนี้ธุรกิจและครัวเรือนเพื่อไม่ให้กลายเป็น NPLs ประกอบด้วย (1) การลดเพดานอัตราดอกเบี้ยบัตรเครดิตจาก 18% เป็น 16% ต่อปี (2) การเพิ่มวงเงินบัตรเครดิตสำหรับลูกหนี้ที่มีรายได้ต่ำกว่า 30,000 บาทต่อเดือนจาก 1.5 เท่าเป็น 2 เท่าของรายได้ต่อเดือน (3) การเปลี่ยนสินเชื่อบัตรเครดิตเป็นสินเชื่อที่มีระยะเวลา (Term loan) 48 งวด หรือขยายระยะเวลาตามความสามารถในการชำระหนี้ อัตราดอกเบี้ยไม่เกิน 12% ต่อปี

นอกจากนี้ ในเดือนกุมภาพันธ์ 2563 ธปท. ผ่อนเกณฑ์การปรับปรุงโครงสร้างหนี้ (Debt Restructuring: DR) มาตรการที่สำคัญ ได้แก่ (1) การผ่อนเกณฑ์การจัดชั้นลูกหนี้ ลูกหนี้ที่ยังไม่ด้อยคุณภาพ (Non-NPLs) หากสามารถปฏิบัติตามสัญญาการปรับปรุงโครงสร้างหนี้ได้ จะไม่ถือว่าเป็นการปรับปรุงโครงสร้างหนี้ที่มีปัญหา (Trouble Debt Restructuring: TDR) และไม่ต้องรายงานวันที่ปรับปรุงโครงสร้างหนี้ต่อเครดิตบูโร (National Credit Bureau: NCB) (2) สถาบันการเงินสามารถจัดชั้นลูกหนี้ NPLs ให้กลายเป็นลูกค้าปกติ (Performing) ได้ หากลูกหนี้ที่เป็น NPLs สามารถชำระเงินตามสัญญาปรับปรุงโครงสร้างหนี้ใหม่ได้ติดต่อกันเกิน 3 งวดหรือ 3 เดือน (3) การกันสำรอง กำหนดให้สถาบันการเงินสามารถคำนวณผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected credit loss) จากยอดสินเชื่อคงค้างเฉพาะส่วนของวงเงินที่เบิกใช้แล้ว

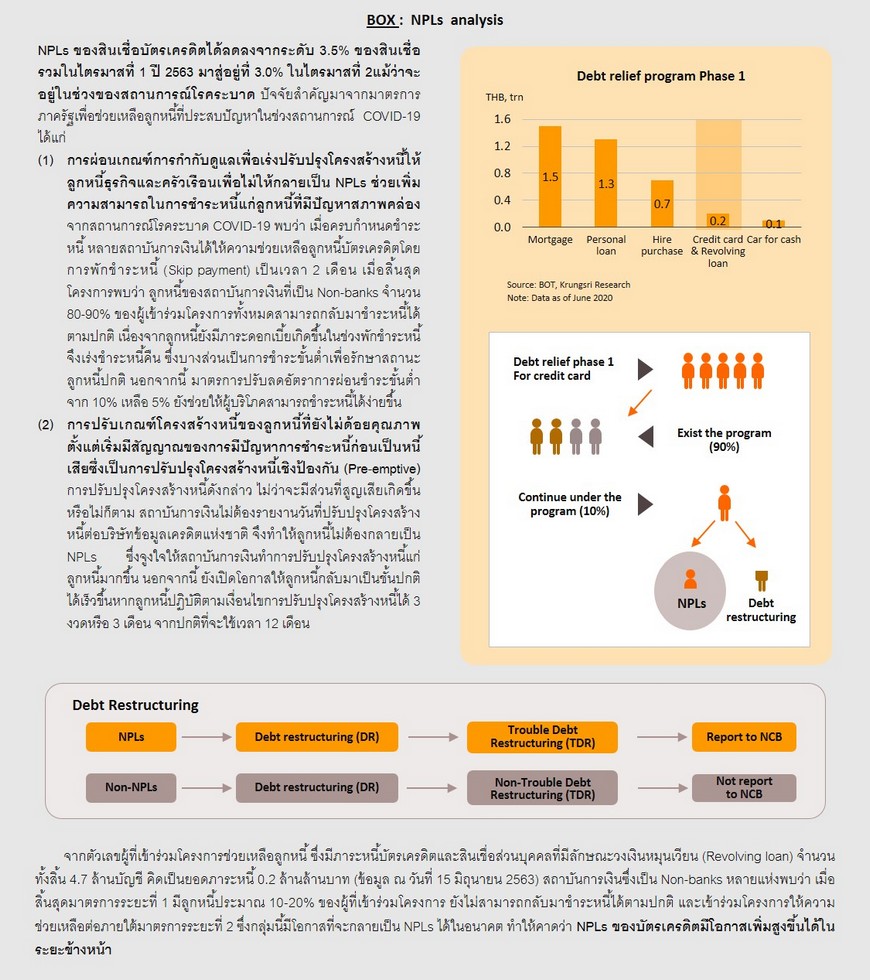

มาตรการความช่วยเหลือลูกหนี้ดังกล่าวช่วยเอื้อให้สถาบันการเงินปรับปรุงโครงสร้างหนี้สำหรับสินเชื่อรายย่อยและลดโอกาสการกลายเป็น NPLs ได้ในระดับหนึ่ง สะท้อนจาก NPLs ของสินเชื่อบัตรเครดิตลดลงสู่ระดับ 3.0% ของสินเชื่อรวม ในไตรมาส 2 จากระดับ 3.5% ในไตรมาส 1

จากตัวเลขผู้ที่เข้าร่วมโครงการช่วยเหลือลูกหนี้ ซึ่งมีภาระหนี้บัตรเครดิตและสินเชื่อส่วนบุคคลที่มีลักษณะวงเงินหมุนเวียน (Revolving loan) จำนวนทั้งสิ้น 4.7 ล้านบัญชี คิดเป็นยอดภาระหนี้ 0.2 ล้านล้านบาท (ข้อมูล ณ วันที่ 15 มิถุนายน 2563) สถาบันการเงินซึ่งเป็น Non-banks หลายแห่งพบว่า เมื่อสิ้นสุดมาตรการระยะที่ 1 มีลูกหนี้ประมาณ 10-20% ของผู้ที่เข้าร่วมโครงการ ยังไม่สามารถกลับมาชำระหนี้ได้ตามปกติ และเข้าร่วมโครงการให้ความช่วยเหลือต่อภายใต้มาตรการระยะที่ 2 ซึ่งกลุ่มนี้มีโอกาสที่จะกลายเป็น NPLs ได้ในอนาคต ทำให้คาดว่า

NPLs ของบัตรเครดิตมีโอกาสเพิ่มสูงขึ้นได้ในระยะข้างหน้า

แนวโน้มของธุรกิจในระยะ 3 ปีข้างหน้า (2564 -2566)

ปัจจัยบวก ที่ทำให้ธุรกิจบัตรเครดิตยังเติบโตต่อเนื่อง ได้แก่

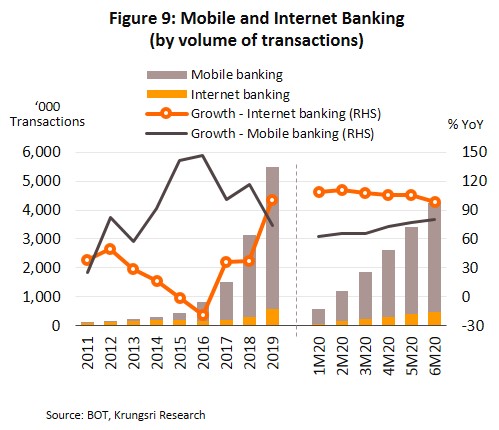

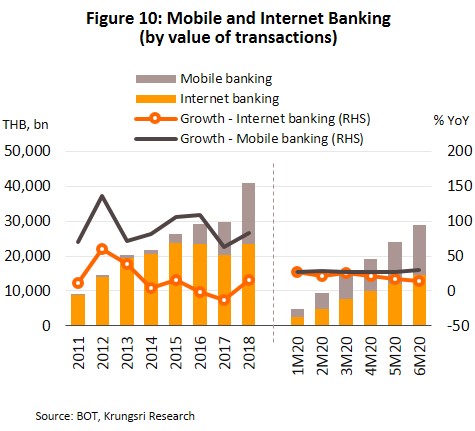

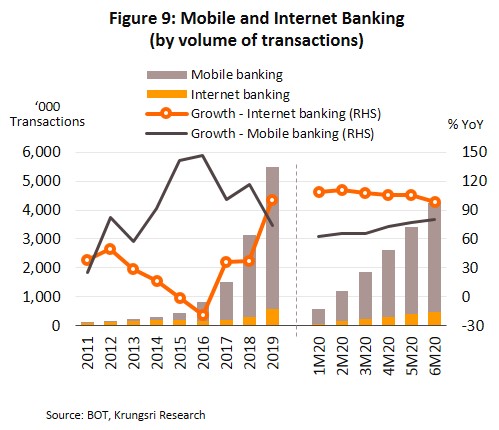

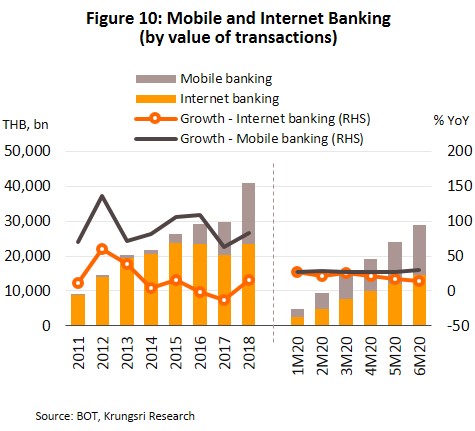

- การใช้จ่ายผ่านช่องทางอิเล็กทรอนิกส์มีทิศทางการเติบโตต่อเนื่องทั้งปริมาณธุรกรรมและมูลค่าการใช้จ่ายผ่านบัตรเครดิต โดยในปี 2562 ปริมาณการชำระเงินผ่าน Internet banking และ Mobile banking เติบโต 99.9% และ 73.5% ตามลำดับ (ภาพที่ 9) ขณะที่มูลค่าการชำระเงินผ่าน Internet banking และ Mobile banking ขยายตัว 15.7% และ 83.5% ตามลำดับ (ภาพที่ 10) สำหรับในช่วงครึ่งแรกของปี 2563 สถานการณ์โรคระบาดที่เกิดขึ้นได้ทำให้ผู้บริโภคส่วนใหญ่คุ้นชินและนิยมชำระเงินทางอิเล็กทรอนิกส์มากขึ้นจากการสั่งซื้อสินค้าออนไลน์ในช่วงที่มีการกักตัว ส่งผลให้ปริมาณการชำระเงินผ่าน Internet banking และ Mobile banking ยังคงเติบโตในระดับสูงสะท้อนจากปริมาณการชำระเงินในช่วงครึ่งแรกของปี 2563 ที่เติบโต 98.3% YoY และ 80.5% YoY ตามลำดับ อย่างไรก็ตาม มูลค่าการชำระเงินชะลอตัวอย่างมีนัยสำคัญ ได้แก่ Internet banking และ Mobile banking ขยายตัวเพียง 14.5% YoY และ 29.8% YoY ตามลำดับ (ภาพที่ 10) สอดคล้องกับภาวะเศรษฐกิจที่หดตัว

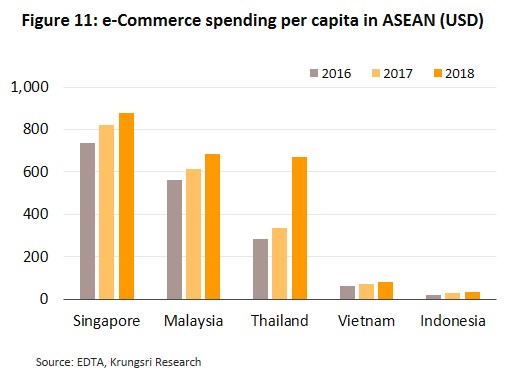

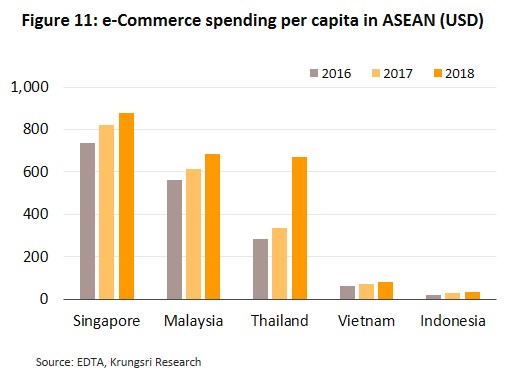

- การเติบโตของธุรกิจ e-Commerce ที่เพิ่มขึ้นอย่างรวดเร็วช่วยสนับสนุนพฤติกรรมการชำระเงินทางอิเล็กทรอนิกส์ของผู้บริโภค สะท้อนจากมูลค่าธุรกิจ e-Commerce ต่อหัวของไทย (e-Commerce per capita) ที่เพิ่มสูงขึ้นอย่างรวดเร็ว จากระดับ 285.1 ดอลลาร์สหรัฐฯ ในปี 2559 มาอยู่ที่ 669.9 ดอลลาร์สหรัฐฯ ในปี 2561 ใกล้เคียงกับมาเลเซียซึ่งอยู่ที่ 683.0 ดอลลาร์สหรัฐฯ (ภาพที่ 11) ทั้งนี้ ความต้องการชำระเงินทางอิเล็กทรอนิกส์ของไทยมีแนวโน้มเพิ่มขึ้นในอนาคต หนุนโดย (1) ความพร้อมของผู้ให้บริการ ปัจจุบันมีผู้ให้บริการ e-Commerce platform จำนวนมากทั้งของไทยและต่างชาติ รวมถึงการมี Logistic platform และ Delivery service ที่สามารถให้บริการรวดเร็วครบวงจร ประกอบกับผู้ประกอบการทำโปรโมชั่นเพื่อกระตุ้นตลาดอย่างต่อเนื่อง (2) ผู้บริโภคมีความคุ้นชินกับการใช้เครื่องมือ Digital เพื่อเข้าถึงบริการซื้อสินค้าผ่าน Platform ต่างๆ และสถานการณ์โรคระบาดบังคับให้ผู้บริโภคต้องปรับพฤติกรรมไปซื้อสินค้าผ่านทางออนไลน์มากขึ้น (3) ไทยกำลังจะเข้าสู่ยุค 5G ซึ่งทำให้เกิดการพัฒนานวัตกรรม (Innovation) ต่างๆ ซึ่งสนับสนุนการซื้อสินค้าออนไลน์ให้สะดวกรวดเร็วยิ่งขึ้นในอนาคต

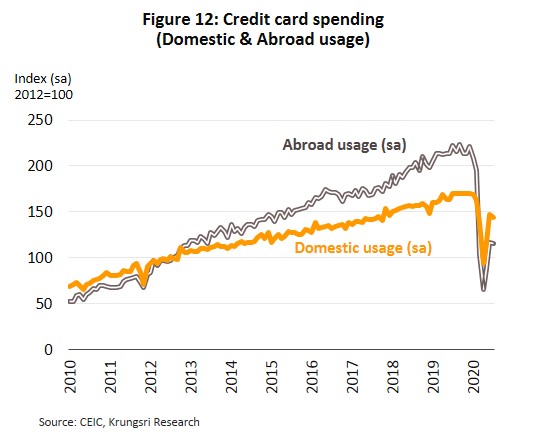

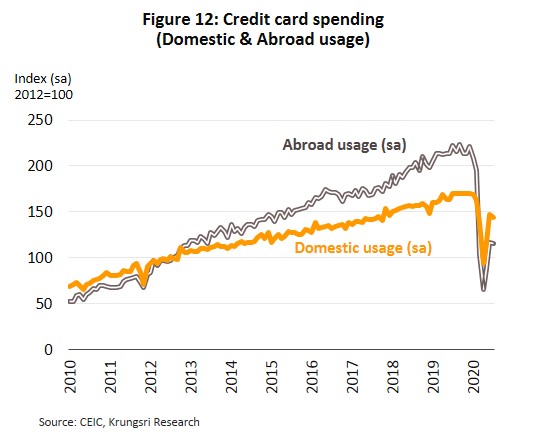

- การใช้จ่ายผ่านบัตรเครดิตในประเทศมีแนวโน้มฟื้นตัวจากการเปิดเมืองและการผ่อนคลายมาตรการต่างๆ ในเดือนมิถุนายน 2563 รวมถึงการที่ภาครัฐได้ออกมาตรการกระตุ้นการท่องเที่ยวทำให้การใช้จ่ายผ่านบัตรภายในประเทศปรับดีขึ้น แม้ว่าจะยังอยู่ในระดับที่ต่ำกว่าก่อนการเกิดโรคระบาด (ภาพที่ 12) ด้านการใช้จ่ายผ่านบัตรในต่างประเทศยังมีแนวโน้มหดตัวต่อเนื่อง อย่างไรก็ตาม ผลกระทบต่อธุรกิจบัตรเครดิตโดยรวมค่อนข้างจำกัดเนื่องจากการใช้จ่ายผ่านบัตรในต่างประเทศมีสัดส่วนประมาณ 8.1% ของการใช้จ่ายผ่านบัตรโดยรวม

- นโยบายของภาครัฐเกี่ยวกับ e-KYC ช่วยให้ผู้บริโภคสามารถเข้าถึงสินเชื่อบัตรเครดิตได้สะดวกรวดเร็วขึ้น โดยการพิสูจน์และยืนยันตัวตนทางอิเล็กทรอนิกส์ผ่าน National Digital ID (NDID) platform มีการดำเนินการภายใต้ Regulatory sandbox ในวงจำกัดมาตั้งแต่วันที่ 6 กุมภาพันธ์ 2563 ขณะนี้อยู่ในช่วงการทดสอบการยืนยันตัวตนด้วย Biometric ภายในธนาคาร ซึ่งคาดว่าจะขยายไปยังการยืนยันตัวตนระหว่างธนาคารในระยะต่อไป นโยบาย e-KYC ดังกล่าว คาดว่าจะทำให้ประชาชนสามารถทำธุรกรรมทางการเงินในด้านต่างๆ ผ่านทางช่องทางดิจิทัล ได้สะดวกรวดเร็วขึ้น เช่น การเปิดบัญชีเงินฝาก การกู้ยืมเงิน รวมถึงการสมัครบัตรเครดิตโดยไม่ต้องไปยืนยันตัวตนที่สาขาธนาคาร

ปัจจัยลบ ที่จำกัดการเติบโตของธุรกิจบัตรเครดิต ได้แก่

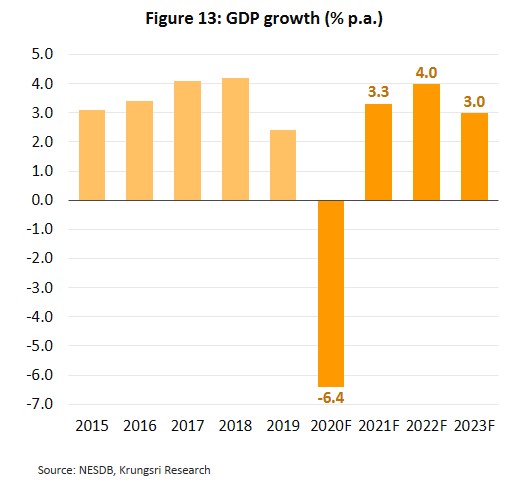

- ภาวะเศรษฐกิจที่มีแนวโน้มซบเซาจะกระทบต่อรายได้และความสามารถในการชำระหนี้ของครัวเรือน โดยวิจัยกรุงศรีประเมินว่าเศรษฐกิจไทยจะหดตัว 6.4% ในปี 2563 ก่อนที่จะกลับมาขยายตัวในช่วง 3.0-4.0% ในปี 2564-2566 ปัจจัยดังกล่าวคาดว่าจะทำให้สถาบันการเงินเพิ่มความระมัดระวังในการให้สินเชื่อใหม่ผ่านบัตรเครดิตแก่ครัวเรือนมากขึ้น ส่งผลให้สินเชื่อเติบโตชะลอลงในระยะข้างหน้า

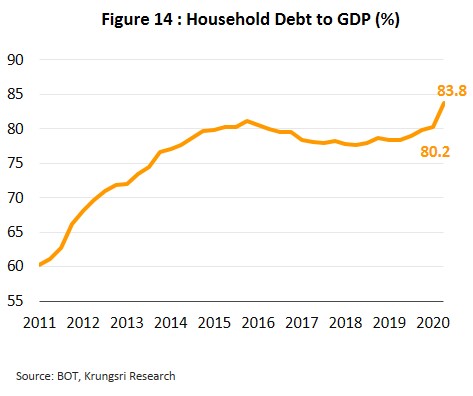

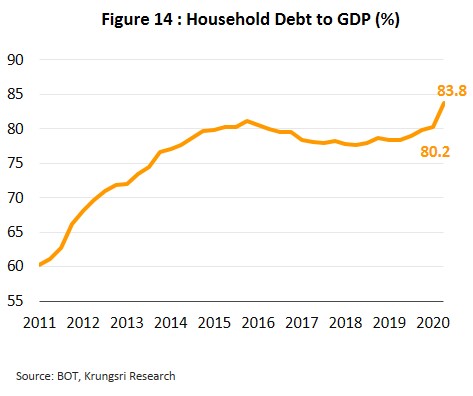

- หนี้ครัวเรือนที่อยู่ในระดับสูงจะเป็นปัจจัยถ่วงการใช้จ่ายผ่านบัตรเครดิต โดยเฉพาะอย่างยิ่งผลกระทบของสถานการณ์ COVID-19 ซึ่งทำให้ภาระหนี้ของครัวเรือนเพิ่มขึ้น โดยระดับหนี้ครัวเรือนเร่งตัวต่อเนื่องจากสิ้นปี 2562 (79.9% ของ GDP) มาอยู่ที่ 83.8% ของ GDP ณ ไตรมาส 2 ปี 2563 ซึ่งเป็นระดับที่สูงสุดในรอบ 18 ปี (ภาพที่14) ปัจจัยดังกล่าวอาจส่งผลให้ครัวเรือนมีความเปราะบางต่อความผันผวนทางเศรษฐกิจมากขึ้นซึ่งอาจนำไปสู่ปัญหาวิกฤตหนี้รายย่อยได้ในอนาคต

- ระดับ NPLs ที่มีแนวโน้มเพิ่มสูงขึ้น ส่งผลต่อภาระการตั้งสำรองของสถาบันการเงินในระยะข้างหน้า แม้ว่าปัจจุบันระดับ NPLs ของสินเชื่อบัตรเครดิตยังไม่ปรับขึ้นมากนัก แต่ก็เป็นผลมาจากสถาบันการเงินเร่งจำหน่ายสินเชื่อด้อยคุณภาพ ตัดหนี้สูญ และช่วยเหลือลูกหนี้ตามมาตรการของ ธปท. ในระยะข้างหน้า คาดว่าระดับ NPLs มีแนวโน้มปรับเพิ่มขึ้นเนื่องจาก (1) NPLs มักเกิดขึ้นล่าช้ากว่าการเปลี่ยนแปลงทางเศรษฐกิจ (Lagged) และ (2) ภาวะเศรษฐกิจที่แนวโน้มซบเซานานอาจกระทบต่อรายได้ของครัวเรือนโดยเฉพาะกลุ่มที่มีรายได้น้อยซึ่งมีความเปราะบางต่อความผันผวนทางเศรษฐกิจ จากคุณภาพของสินเชื่อที่มีแนวโน้มด้อยลงดังกล่าว ทำให้สถาบันการเงินยังคงต้องตั้งสำรองในระดับที่สูงขึ้นตามความเสี่ยงของลูกค้า ประกอบกับมาตรฐานบัญชีใหม่ TFRS9 ที่กำหนดให้การตั้งสำรองต้องคลอบคลุมถึงเหตุการณ์ในอนาคตที่อาจกระทบต่อลูกหนี้ ทำให้ต้นทุนการดำเนินงานของสถาบันการเงินเพิ่มสูงขึ้นส่งผลให้สัดส่วนของค่าใช้จ่ายในการตั้งสำรองต่อสินเชื่อ (Credit cost) มีแนวโน้มเพิ่มสูงขึ้นในระยะข้างหน้า

- มาตรการภาครัฐเพื่อช่วยเหลือและลดผลกระทบจากสถานการณ์ COVID-19 อาจส่งผลกระทบต่อผลการดำเนินงานของผู้ประกอบการธุรกิจบัตรเครดิต การลดเพดานอัตราดอกเบี้ยเหลือ 16% ต่อปี จากเดิมที่ 18% ต่อปี ทำให้รายได้จากดอกเบี้ยรับของสถาบันการเงินลดลง อีกทั้งการผ่อนเกณฑ์การกำกับดูแลเพื่อเร่งปรับปรุงโครงสร้างหนี้ให้ลูกหนี้ธุรกิจและครัวเรือนเพื่อไม่ให้เป็น NPLs เช่น การลดอัตราการชำระขั้นต่ำลงจากเดิม 10% ต่อปีเหลือ 5% ต่อปี ในช่วงปี 2563-2564 ก่อนที่จะเพิ่มขึ้นเป็น 8% ในปี 2565 ทำให้สินเชื่อค้างชำระมีแนวโน้มเพิ่มสูงขึ้น (BOX 1)

- การแข่งขันระหว่างผู้ให้บริการสินเชื่อรายย่อยมีแนวโน้มรุนแรงขึ้นซึ่งจะส่งผลกระทบต่อธุรกิจบัตรเครดิต ผู้ให้บริการในธุรกิจการเงินมีแนวโน้มเข้ามาสู่ธุรกิจสินเชื่อรายย่อยเพื่อแสวงหาผลตอบแทนที่สูงขึ้นในภาวะเศรษฐกิจที่ชะลอตัว โดยการแข่งขันระหว่างผู้ให้บริการสินเชื่อรายย่อยที่สำคัญ ได้แก่ (1) สถาบันการเงิน ซึ่งมีแนวโน้มหันมาให้บริการสินเชื่อนาโนไฟแนนซ์มากขึ้น เช่น SCB มีบริการสินเชื่อเงินทันเด้อ (2) Tech company เช่น Grab-Wallet ร่วมกับ K-Banks สร้าง Super application สำหรับการชำระเงินแบบครบวงจร ซึ่งรวมถึงการปล่อยกู้แก่คนขับรถ และ Ascend Nano ปล่อยกู้ผ่าน True move H ให้แก่ลูกค้าของทรูและให้วงเงินกู้สูงสุด 10,000 บาท มีเงื่อนไขจูงใจคือดอกเบี้ย 0% ในเดือนแรก (3) Non-banks อื่น ๆ เช่น J-mart ที่ร่วมมือกับ KB-Kookmin ซึ่งเป็นสถาบันการเงินจากเกาหลีใต้ซึ่งจะเริ่มให้บริการบัตรเครดิตในไทยในปี 2564

มุมมองวิจัยกรุงศรี

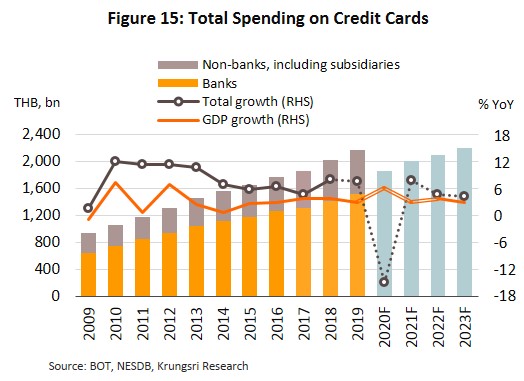

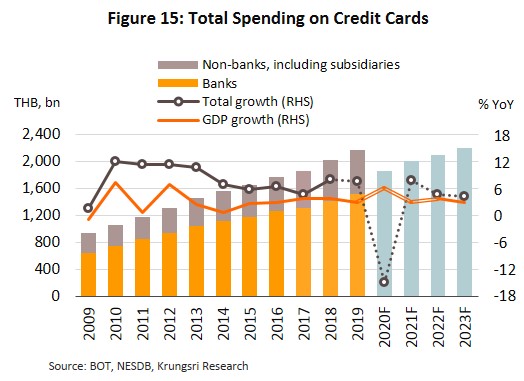

ยอดการใช้จ่ายผ่านบัตรเครดิตมีแนวโน้มหดตัว 14.8% ในปี 2563 จากสถานการณ์โรค COVID-19 แต่ในปี 2564-2566 คาดว่าจะกลับมาเติบโตเฉลี่ย 5.7% ต่อปี (ภาพที่ 15) ปัจจัยสนับสนุนมาจากพฤติกรรมของผู้บริโภคที่มีความนิยมชำระเงินทางอิเล็กทรอนิกส์เพิ่มขึ้นและการเติบโตของธุรกิจ e-Commerce รวมถึงการใช้จ่ายผ่านบัตรภายในประเทศที่ปรับดีขึ้นหลังสถานการณ์โรคระบาดคลี่คลายลง อย่างไรก็ตาม ธุรกิจยังคงเผชิญกับปัจจัยลบจากรายได้และความสามารถในการชำระหนี้ของครัวเรือนที่ลดลงตามภาวะเศรษฐกิจที่ซบเซา ภาระหนี้ครัวเรือนที่เพิ่มสูงขึ้น และการให้ความช่วยเหลือลูกหนี้ตามมาตรการของภาครัฐ รวมถึงต้นทุนการดำเนินงานอาจเพิ่มขึ้นจากการตั้งสำรองเพื่อรองรับหนี้เสีย ตลอดจนการแข่งขันที่มีแนวโน้มรุนแรงจากทั้งผู้ให้บริการที่เป็นสถาบันการเงินและ Non-banks

ปัจจัยดังกล่าวคาดว่าจะทำให้ผู้ประกอบการมุ่งปรับกลยุทธ์รองรับกับการเปลี่ยนแปลงทางธุรกิจดังต่อไปนี้

- การเตรียมพร้อมรับมือกับคุณภาพของสินเชื่อที่ด้อยลง โดยใช้มาตรการเชิงรุก (Pre-emptive measure) ในการจัดการกับปัญหา NPLs ที่มีแนวโน้มเพิ่มขึ้น เพื่อป้องกันไม่ให้ลูกหนี้ตกชั้นไปเป็น NPLs โดยการเร่งปรับโครงสร้างหนี้ของลูกหนี้ปกติมากขึ้น การเจรจากับลูกหนี้ การยืดการชำระหนี้ออกไปและลดอัตราดอกเบี้ย รวมถึงการตัดจำหน่ายหนี้เสีย เร่งตั้งสำรองเพื่อรองรับกับหนี้เสียที่คาดว่าจะเพิ่มขึ้นหากการฟื้นตัวของเศรษฐกิจล่าช้าออกไป ซึ่งปัจจัยเหล่านี้คาดว่าจะทำให้ผลกำไรของผู้ประกอบการมีแนวโน้มลดลง

- การขยายตลาดบัตรเครดิตผ่านการชำระเงินออนไลน์ (Online payment) ยังคงเป็นกลยุทธ์สำคัญในการเข้าถึงฐานลูกค้าในอนาคต เนื่องจากผู้บริโภคส่วนใหญ่มีความคุ้นชินกับการชำระเงินผ่านการเลือกซื้อสินค้าและบริการทางช่องทางออนไลน์ ดังนั้น การขยายช่องทางการชำระเงินร่วมกับพันธมิตรผู้ให้บริการสินค้าออนไลน์ จะช่วยให้ผู้บริโภคได้รับความสะดวกและเลือกใช้จ่ายผ่านบัตรเครดิตมากขึ้นโดยเฉพาะลูกค้าในกลุ่ม Millennial และ Gen Z ซึ่งเป็นกลุ่มลูกค้าที่นิยมเลือกซื้อสินค้าและชำระเงินด้วยช่องทางดิจิทัล

- การขยายฐานลูกค้าไปยังกลุ่มที่มีศักยภาพเพื่อลดความเสี่ยงจากการปล่อยสินเชื่อโดยการเน้นทำตลาดกลุ่มลูกค้าที่มีรายได้สูงในภาคธุรกิจที่ได้รับผลกระทบจำกัดจาก COVID-19 เช่น ผู้มีรายได้มากกว่า 30,000 บาทต่อเดือน หรือบุคคลที่มีความมั่นคงทางรายได้ เช่น บุคลากรทางการแพทย์ สาธารณสุข ข้าราชการ หรือพนักงานที่เกี่ยวข้องกับธุรกิจ e-Commerce

- การวิเคราะห์ความเสี่ยงจากการปล่อยสินเชื่อผ่านการวิเคราะห์ข้อมูลทางเลือก (Alternative data) เพื่อช่วยให้สามารถประเมินความเสี่ยงของลูกค้าที่มีความสามารถในการชำระหนี้แต่ขาดหลักฐานทางการเงินเกี่ยวกับรายได้ เช่น ผู้ประกอบอาชีพอิสระ ซึ่งจำเป็นต้องอาศัยการร่วมมือกับพันธมิตรเพื่อเข้าถึงข้อมูลด้านอื่นๆ นอกเหนือจากการใช้บริการทางการเงิน อาทิ ประวัติการชำระค่าสาธารณูปโภค และค่าโทรศัพท์ เป็นต้น

- การแข่งขันให้สิทธิประโยชน์ผ่านการใช้บัตร (Rewards) ยังเป็นแรงจูงใจสำคัญที่ทำให้ผู้บริโภคเลือกใช้จ่ายผ่านบัตรหลักของตน ดังนั้น ผู้ออกบัตรจึงต้องแข่งขันเพื่อให้ผู้บริโภคได้รับประโยชน์จาก Rewards ที่หลากหลาย มีความยืดหยุ่นในการใช้งาน การผูกสิทธิประโยชน์สำหรับการใช้จ่ายผ่านผู้ให้บริการ e-Commerce และการใช้จ่ายในร้านค้าทั่วไป รวมถึงการให้ Cash back สำหรับการซื้อสินค้ากับร้านค้าที่ร่วมรายการ เป็นต้น

จากแนวโน้มของสถานการณ์ในตลาดบัตรเครดิตภายใต้สภาวะคุณภาพสินเชื่อที่ด้อยลงในปัจจุบันและการแข่งขันที่รุนแรงขึ้นในอนาคตโดยเฉพาะการเข้ามาแข่งขันของผู้ให้บริการรายใหม่ การใช้ประโยชน์จากข้อมูลเพื่อวิเคราะห์ความเสี่ยงและเข้าใจพฤติกรรมของลูกค้า การพัฒนาบริการนวัตกรรมและเทคโนโลยีในด้านต่างๆ เพื่อปรับปรุงการให้บริการจึงเป็นหัวใจสำคัญในการรักษาความสามารถในการแข่งขันสำหรับธุรกิจบัตรเครดิตในระยะข้างหน้า

[1]เริ่มใช้ 1 กันยายน 2556

[2]ธนาคารซิตี้แบงก์ ได้รับโอนธุรกิจบัตรเครดิต จากบริษัท ออล-เวย์ จำกัด ตั้งแต่วันที่ 23 กันยายน 2561

.webp.aspx)