มูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศปี 2563 มีแนวโน้มเติบโต 3.0% ชะลอจาก 5.5% ปี 2562 ตามกลุ่มวัสดุสิ้นเปลืองทางการแพทย์ที่ได้รับปัจจัยบวกจากความต้องการใช้เพื่อป้องกันการแพร่ระบาดของไวรัส COVID-19 สำหรับปี 2564-2565 คาดว่ามูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศจะเติบโตเฉลี่ย 6.5% ต่อปี โดยได้ปัจจัยหนุนจาก (1) การเจ็บป่วยมีแนวโน้มเพิ่มขึ้น โดยเฉพาะจากโรคหัวใจ โรคหลอดเลือดสมอง โรคมะเร็ง และโรคเบาหวาน รวมถึงจำนวนผู้สูงอายุที่เพิ่มขึ้นต่อเนื่อง ทำให้มีความต้องการใช้เครื่องมือแพทย์ตรวจวินิจฉัยโรคที่ทันสมัยและใช้เทคโนโลยีขั้นสูงมากขึ้น (2) การลงทุนของธุรกิจโรงพยาบาลทั้งการสร้างใหม่และการขยายพื้นที่ให้บริการจะทำให้ความต้องการอุปกรณ์และเครื่องมือทางการแพทย์เพิ่มขึ้น และ (3) นโยบายสนับสนุนจากภาครัฐในการให้สิทธิพิเศษการลงทุนกับกลุ่มอุตสาหกรรมผลิตเครื่องมือแพทย์และชิ้นส่วน

การเข้ามาลงทุนอย่างต่อเนื่องของบริษัทผู้ผลิตเครื่องมือแพทย์จากต่างประเทศตามนโยบายส่งเสริมการลงทุนของ BOI และมาตรการยกเว้นอากรขาเข้าชิ้นส่วน/วัตถุดิบเพื่อใช้ในการวิจัยและพัฒนา ส่งผลให้อุตสาหกรรมเครื่องมือแพทย์ของไทยเติบโตต่อเนื่อง แต่ขณะเดียวกันก็เพิ่มแรงกดดันด้านการแข่งขันโดยเฉพาะกลุ่ม SME ซึ่งเป็นผู้ประกอบการส่วนใหญ่ในธุรกิจนี้

ข้อมูลพื้นฐาน

อุตสาหกรรมเครื่องมือแพทย์ครอบคลุมทั้งเครื่องมือแพทย์และอุปกรณ์ทางการแพทย์[1] มีมูลค่าคิดเป็น 1.0% ของ GDP[2] (ปี 2561) อุตสาหกรรมมีทิศทางเติบโตต่อเนื่องตามการเพิ่มขึ้นของจำนวนผู้ป่วยและผู้สูงอายุ เนื่องจากเป็นสินค้าที่มีความสำคัญต่อสุขภาพ จึงมีความอ่อนไหวต่อภาวะเศรษฐกิจค่อนข้างจำกัด

เครื่องมือแพทย์และอุปกรณ์ทางการแพทย์ จำแนกตามลักษณะการใช้งานได้เป็น 3 กลุ่ม คือ

(1) กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (Single-use device) เป็นผลิตภัณฑ์เพื่อการรักษาพยาบาลทั่วไป ใช้เทคโนโลยีการผลิตไม่สูง และมักเป็นการใช้ครั้งเดียวหรือใช้แล้วทิ้ง อาทิ หลอดฉีดยา เข็มฉีดยา สายยาง หลอดสวน แกนสอด ถุงมือยาง อุปกรณ์และเครื่องใช้อื่นๆ ทางทันตกรรม และอุปกรณ์และเครื่องใช้อื่นๆ ที่เกี่ยวกับนัยน์ตา

(2) กลุ่มครุภัณฑ์ทางการแพทย์ (Durable medical device) เป็นผลิตภัณฑ์ที่มีลักษณะคงทนถาวร มีอายุการใช้งานไม่ต่ำกว่า 1 ปี ตัวอย่างผลิตภัณฑ์เช่น หีบและชุดปฐมพยาบาล รถเข็นผู้ป่วย เตียงคนไข้ อุปกรณ์และเครื่องใช้ทางวิทยาศาสตร์การแพทย์ ศัลยกรรม ทันตกรรม เครื่องวินิจฉัยโรคด้วยไฟฟ้า และเครื่องเอกซเรย์ เป็นต้น

(3) กลุ่มน้ำยาและชุดวินิจฉัยโรค (Reagent and test kit) ได้แก่ ผลิตภัณฑ์น้ำยาเพื่อใช้เตรียมหรือเก็บตัวอย่างจากร่างกาย (อาทิ น้ำยาทดสอบกรุ๊ปเลือด ชุดน้ำยาล้างไต) ชุดตรวจวินิจฉัยโรคเพื่อการเฝ้าระวังการเกิดโรค (เช่น โรคที่เกี่ยวกับหลอดเลือดหัวใจ) ชุดทดสอบการตั้งครรภ์ ชุดตรวจการติดเชื้อ HIV และชุดตรวจสารปนเปื้อนในอาหาร

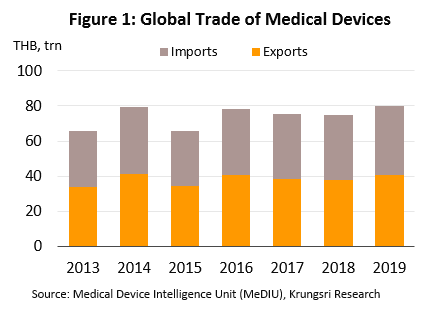

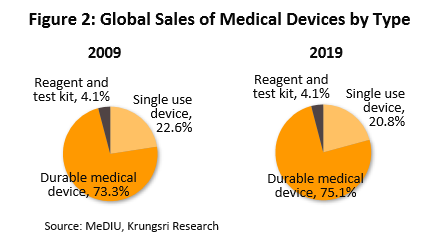

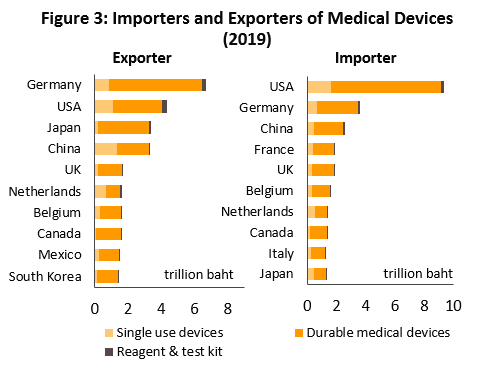

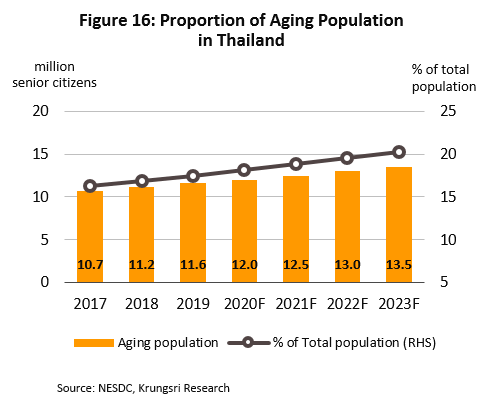

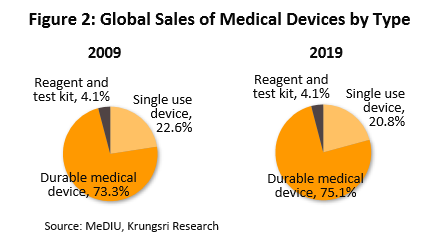

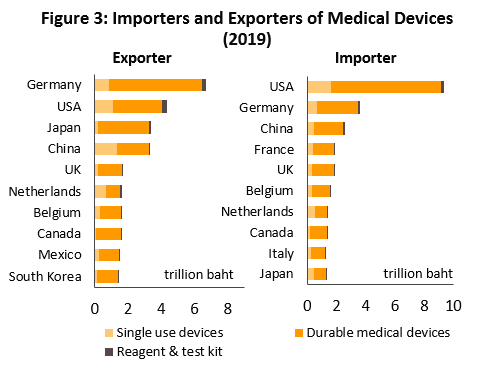

ปี 2562 มูลค่าการค้าเครื่องมือและอุปกรณ์การแพทย์ในตลาดโลก (ผลรวมของมูลค่าการส่งออกและนำเข้า) อยู่ที่ 80.0 ล้านล้านบาท (ภาพที่ 1) เพิ่มขึ้น 7.3% จากปี 2561 โดยผลิตภัณฑ์ส่วนใหญ่เป็นครุภัณฑ์ทางการแพทย์คิดเป็นสัดส่วน 75.1% ของมูลค่าการค้าเครื่องมือแพทย์ทั้งหมดของโลก (ภาพที่ 2) รองลงมาคือ วัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วน 20.8%) และน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 4.1%) เยอรมนีเป็นผู้ส่งออกเครื่องมือแพทย์รายใหญ่ที่สุด มีสัดส่วน 16.6% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมดของโลก (ภาพที่ 3) รองลงมา ได้แก่ สหรัฐฯ (สัดส่วน 10.8%) ญี่ปุ่น (สัดส่วน 8.3%) และจีน (สัดส่วน 8.2%) ขณะที่สหรัฐฯ เป็นผู้นำเข้าเครื่องมือแพทย์รายใหญ่ที่สุด มีสัดส่วน 23.6% ของมูลค่านำเข้าเครื่องมือแพทย์ทั้งหมดของโลก รองลงมา ได้แก่ เยอรมนี (สัดส่วน 9.1%) จีน (สัดส่วน 6.5%) และฝรั่งเศส (สัดส่วน 4.8%) ไทยเป็นประเทศที่ส่งออกและนำเข้าเครื่องมือแพทย์ลำดับที่ 17 (สัดส่วน 1.3%) และ 29 (สัดส่วน 0.6%) ของโลก ตามลำดับ

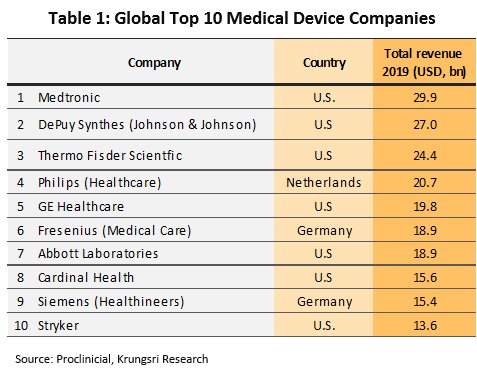

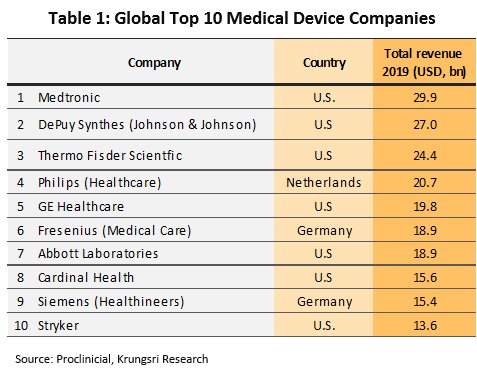

สหรัฐฯ เป็นผู้ผลิตเครื่องมือแพทย์รายใหญ่ของโลกและมีรายได้จากการจำหน่ายมากที่สุดในโลก (ตารางที่ 1) เนื่องจากมีฐานการผลิตกระจายอยู่ในภูมิภาคต่างๆ ส่วนใหญ่เป็นผลิตภัณฑ์ที่มีมูลค่าสูง อาทิ เครื่องวินิจฉัยโรคด้วยไฟฟ้า (Electro-diagnostic devices) เครื่องมือแพทย์ที่ใช้ในการศัลยกรรมกระดูก (Orthopedic and fracture devices) เครื่องเอ็กซเรย์ (X-ray devices) และเครื่องมือทางทันตกรรม สำหรับยุโรป ประเทศผู้ผลิตและจำหน่ายเครื่องมือแพทย์ที่สำคัญ ได้แก่ เยอรมนี และเนเธอร์แลนด์ โดยเฉพาะเยอรมนี ได้รับการยอมรับทั้งด้านคุณภาพและการพัฒนาคิดค้นเทคโนโลยี ตลอดจนการปรับกระบวนการผลิตด้วยนวัตกรรมใหม่ๆ อย่างต่อเนื่อง

สำหรับภูมิภาคเอเชียแปซิฟิก ญี่ปุ่น เป็นประเทศที่มีศักยภาพในการผลิตเครื่องมือแพทย์ และยังเป็นศูนย์กลางนวัตกรรมด้านเทคโนโลยีเครื่องมือแพทย์ที่ทันสมัยซึ่งได้รับการยอมรับจากทั่วโลก ส่วนจีนและอาเซียน การผลิตส่วนใหญ่เป็นผลิตภัณฑ์ในกลุ่มวัสดุสิ้นเปลืองทางการแพทย์ จึงจำเป็นต้องนำเข้าเครื่องมือแพทย์ที่ใช้เทคโนโลยีสูงจากต่างประเทศโดยเฉพาะสหรัฐฯ เยอรมนี และญี่ปุ่น

อุตสาหกรรมเครื่องมือแพทย์ของไทย อยู่ภายใต้พระราชบัญญัติเครื่องมือแพทย์ พ.ศ. 2551[3] โดยมีกองควบคุมเครื่องมือแพทย์ สำนักงานคณะกรรมการอาหารและยา (อย.) เป็นหน่วยงานกำกับดูแลและรับผิดชอบในการออกใบอนุญาตการผลิต/จำหน่าย/นำเข้าเครื่องมือแพทย์ที่ได้มาตรฐานตามที่สำนักงานมาตรฐานผลิตภัณฑ์อุตสาหกรรม (สมอ.) กำหนด เพื่อให้แน่ใจว่าผลิตภัณฑ์ที่ผลิตและนำเข้ามีมาตรฐานเดียวกัน รวมทั้งเพิ่มศักยภาพการแข่งขันทางการค้าให้เป็นที่ยอมรับทั้งในประเทศและตลาดส่งออก

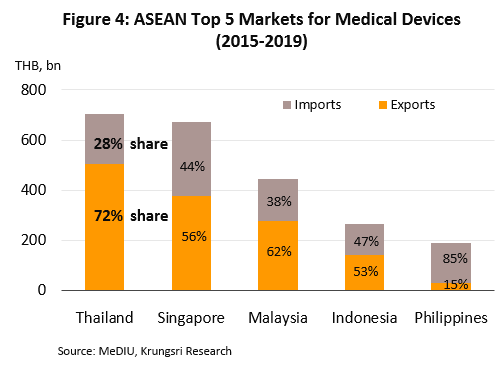

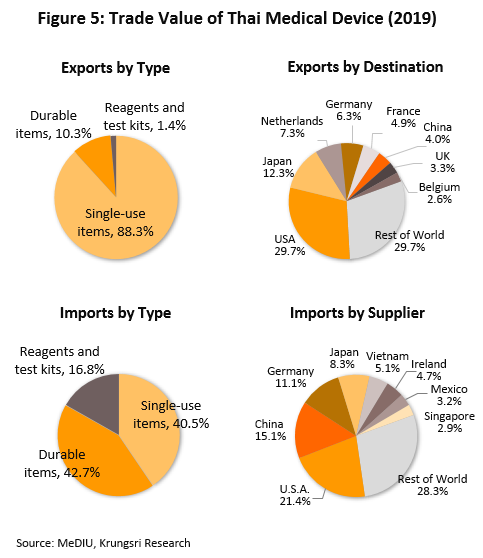

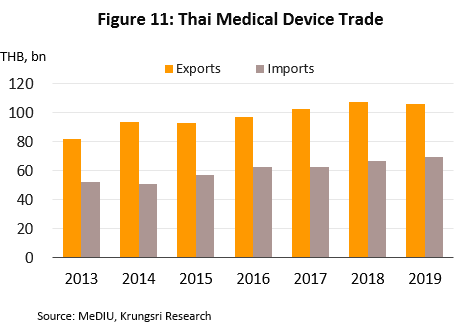

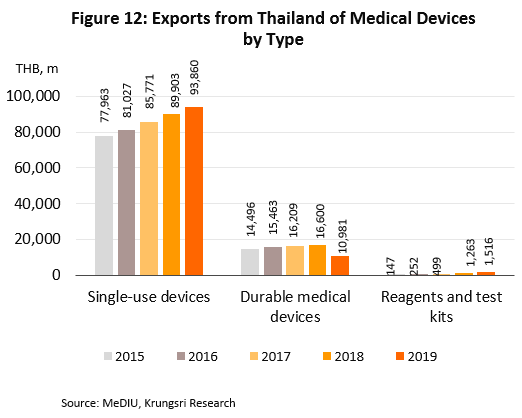

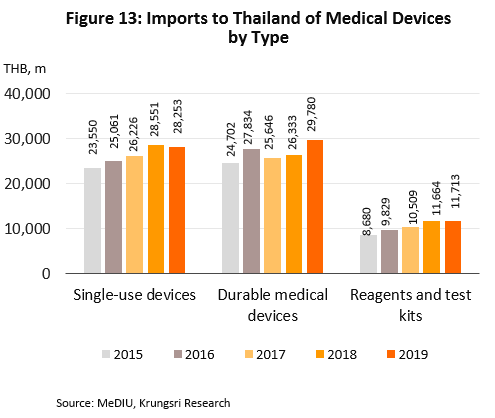

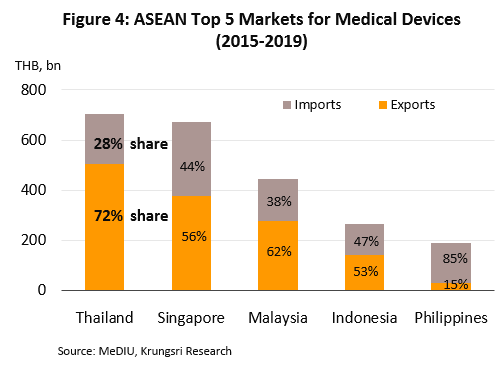

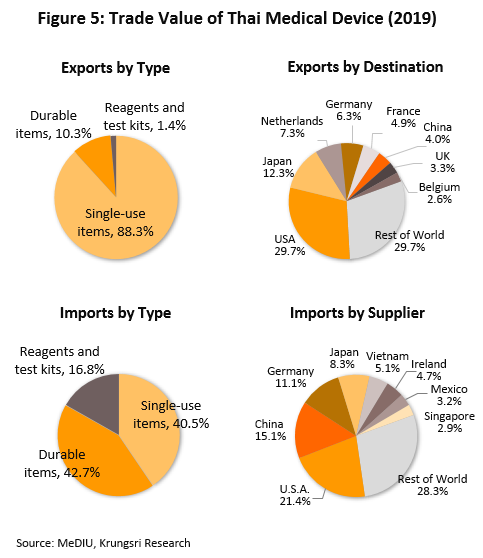

ประเทศไทยมีมูลค่าส่งออกและนำเข้าเครื่องมือแพทย์รวมกันสูงเป็นอันดับหนึ่งของอาเซียน (สัดส่วนมูลค่าส่งออกต่อมูลค่านำเข้าปี 2558-2562 เฉลี่ยที่ 72:28 ภาพที่ 4) ในปี 2562 ผลิตภัณฑ์ส่งออกของไทยส่วนใหญ่เป็นเครื่องมือแพทย์ในกลุ่มวัสดุสิ้นเปลือง มีสัดส่วน 88.3% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด (เพิ่มขึ้นจาก 83.4% ปี 2561) อาทิ ถุงมือยางทางการแพทย์ หลอดสวนและหลอด/เข็มฉีดยา และอุปกรณ์ทำแผล โดยมีตลาดส่งออกหลัก ได้แก่ สหรัฐฯ ญี่ปุ่น เนเธอร์แลนด์ และเยอรมนี ด้านผู้ประกอบการที่ทำการผลิตและส่งออกส่วนใหญ่เป็นบริษัทข้ามชาติที่เข้ามาลงทุนในไทยเพื่อส่งกลับไปขายในประเทศของตน (เช่น ญี่ปุ่น สหรัฐฯ และฝรั่งเศส) สำหรับผลิตภัณฑ์นำเข้า ส่วนใหญ่เป็นกลุ่มครุภัณฑ์และวัสดุสิ้นเปลืองทางการแพทย์ซึ่งมีสัดส่วนใกล้เคียงกันที่ 42.7% และ 40.5% ตามลำดับ เช่น เครื่องอัลตราซาวน์ เครื่องเอ็กซเรย์ เครื่องตรวจวัดคลื่นหัวใจ เครื่องตรวจคลื่นไฟฟ้าในสมอง และผลิตภัณฑ์ทางจักษุวิทยา โดยแหล่งนำเข้าหลัก คือ สหรัฐฯ จีน เยอรมนี และญี่ปุ่น (ภาพที่ 5)

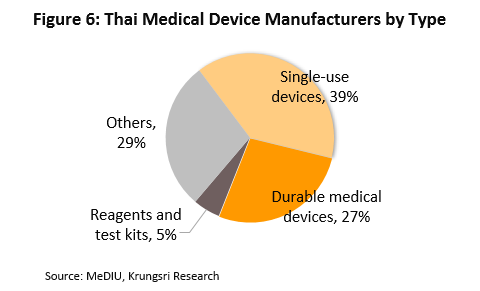

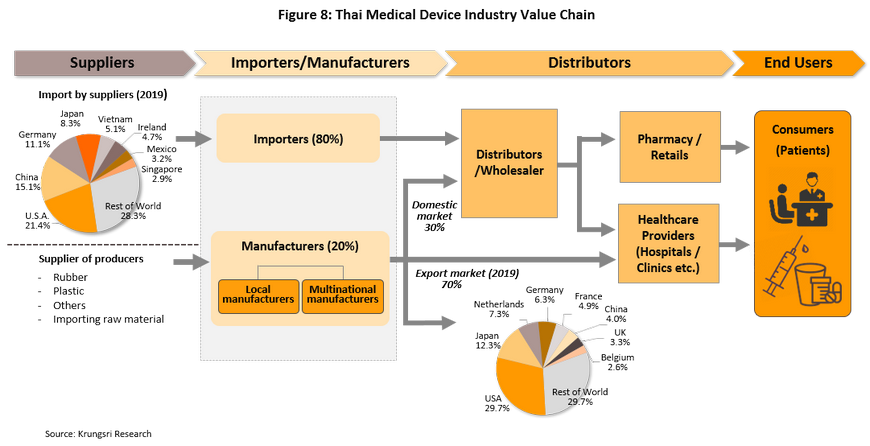

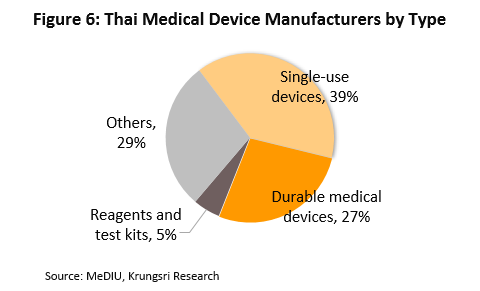

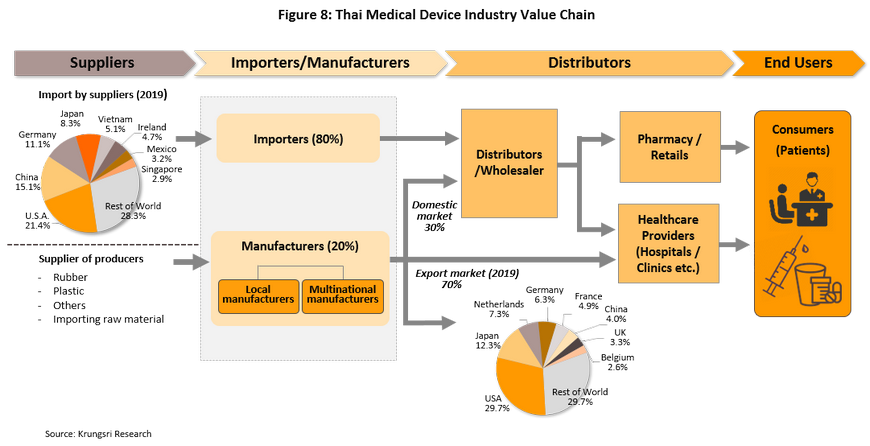

การผลิตเครื่องมือแพทย์ของไทยส่วนใหญ่มีความซับซ้อนทางนวัตกรรมและเทคโนโลยีไม่สูงนัก โดยเน้นผลิตเพื่อส่งออกเป็นหลัก มูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศและส่งออกมีสัดส่วน 30:70 โดยส่วนใหญ่เป็นการผลิตอุปกรณ์ขั้นพื้นฐานซึ่งเน้นการใช้วัตถุดิบในประเทศเป็นหลัก ได้แก่ ยางและพลาสติก สามารถจำแนกตามประเภทการใช้งานได้ดังนี้

(1) กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ จำนวนผู้ประกอบการมีสัดส่วน 39% ของผู้ประกอบการเครื่องมือแพทย์ทั้งหมด (ภาพที่ 6) ผลิตภัณฑ์ที่ไทยมีศักยภาพในการผลิตสูงและแข่งขันได้ดีในตลาดโลกคือ ถุงมือยางทางการแพทย์ เนื่องจากไทยเป็นผู้ผลิตยางพารา (เป็นวัตถุดิบหลักในการผลิต) รายใหญ่ของโลก อีกทั้งยังใช้เทคโนโลยีการผลิตที่ไม่ซับซ้อน โดยปริมาณการส่งออกมีสัดส่วนสูงถึง 90% ของปริมาณการจำหน่ายทั้งหมด ผลิตภัณฑ์ประเภทนี้มีทิศทางการเติบโตต่อเนื่องตามการขยายตัวของอุตสาหกรรมการแพทย์ สำหรับผลิตภัณฑ์ที่มีศักยภาพการผลิตรองลงมาคือ หลอดสวนและหลอดฉีดยา ใช้พลาสติกเป็นส่วนประกอบสำคัญในการผลิต มีลักษณะใช้งานทั่วไปและมีต้นทุนไม่สูง

(2) กลุ่มครุภัณฑ์ทางการแพทย์ จำนวนผู้ประกอบการมีสัดส่วน 27% ของผู้ประกอบการเครื่องมือแพทย์ทั้งหมด ผลิตภัณฑ์ที่ผลิตและส่งออกส่วนใหญ่เป็นครุภัณฑ์ในการเคลื่อนย้ายผู้ป่วยและเตียงผู้ป่วย เตียงตรวจ และรถเข็นผู้ป่วย

(3) กลุ่มน้ำยาและชุดวินิจฉัยโรค มีจำนวนผู้ประกอบการเพียง 5% ของผู้ประกอบการเครื่องมือแพทย์ทั้งหมด ส่วนใหญ่เป็นการร่วมทุนกับบริษัทต่างชาติ ผลิตภัณฑ์หลัก อาทิ น้ำยาตรวจโรคเบาหวาน โรคไต และโรคตับอักเสบ ทั้งนี้ ในปี 2562 ไทยมีการส่งออกผลิตภัณฑ์น้ำยาและชุดวินิจฉัยโรคเพิ่มขึ้นมากกว่า 10 เท่าจากปี 2558 [4]

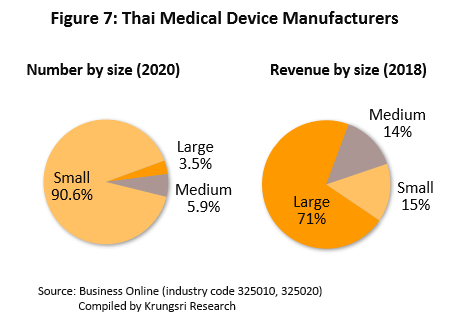

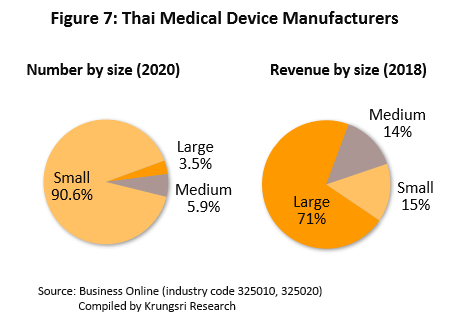

ผู้ผลิตเครื่องมือและอุปกรณ์การแพทย์ที่จดทะเบียนกับกรมพัฒนาธุรกิจมีจำนวนทั้งสิ้น 595 ราย [5] (ข้อมูล ณ พฤษภาคม 2563) ในจำนวนนี้ 96.5% เป็นผู้ผลิตรายกลางและเล็ก (SME) มีส่วนแบ่งรายได้ 29% และอีก 3.5% เป็นผู้ประกอบการรายใหญ่ มีส่วนแบ่งรายได้ 71% (ข้อมูลล่าสุดปี 2561) (ภาพที่ 7) ซึ่งบางรายเป็นบริษัทข้ามชาติที่มีสำนักงานในประเทศไทย (Multinational companies: MNCs) (ตารางที่ 2) ด้านผู้ประกอบการที่จดทะเบียนนำเข้าเครื่องมือแพทย์ (ข้อมูลจากสำนักงานคณะกรรมการอาหารและยา) มีจำนวนมากกว่า 2,000 ราย โดยผู้ผลิตและผู้นำเข้ามีช่องทางการจำหน่ายเครื่องมือและอุปกรณ์การแพทย์ (ภาพที่ 8) ดังนี้

(1) การจำหน่ายโดยตรงกับโรงพยาบาลหรือสถานพยาบาล ทั้งของภาครัฐและเอกชน การจำหน่ายแก่โรงพยาบาลรัฐจะเป็นไปตามนโยบายการจัดซื้อจัดจ้างของภาครัฐ ซึ่งปัจจุบันใช้วิธีการประกวดราคาอิเล็กทรอนิกส์ (Electronic bidding: e-bidding) จากเดิมใช้วิธีตกลงราคา (สำหรับการจัดซื้อไม่เกิน 1 แสนบาท) วิธีสอบราคา(จัดซื้อเกิน 1 แสนบาท แต่ไม่เกิน 2 ล้านบาท) และวิธีประกวดราคา (จัดซื้อเกิน 2 ล้านบาท) ส่วนโรงพยาบาลเอกชนจะใช้วิธีประมูล โดยนำส่งใบสั่งซื้อตามระเบียบของโรงพยาบาลนั้นๆ

(2) การจำหน่ายต่อให้กับบริษัทตัวแทนจัดจำหน่าย/ร้านค้า ทั้งที่เป็นบริษัทในเครือของผู้ผลิต/ผู้นำเข้าและร้านค้าทั่วไป เพื่อกระจายสินค้าต่อไปยังกลุ่มลูกค้าเป้าหมายในประเทศ ผู้ประกอบการในธุรกิจนี้มักเป็นผู้ที่มีความรู้หรืออยู่ในวงการด้านการรักษาสุขภาพ ทำให้มีช่องทางการจำหน่ายกว้างขวาง

(3) การจำหน่ายในตลาดต่างประเทศ ส่วนใหญ่เป็นเครื่องมือแพทย์ประเภทวัสดุสิ้นเปลือง ที่สำคัญคือ ถุงมือยางที่ใช้ทางการแพทย์ โดยมีตลาดส่งออกหลัก คือ สหรัฐฯ ญี่ปุ่น และเยอรมนี ด้านผู้ประกอบการรายสำคัญ คือ บริษัทไทยรับเบอร์ลาเท็คซ์คอร์ปอร์เรชั่น (ประเทศไทย) จำกัด (มหาชน)

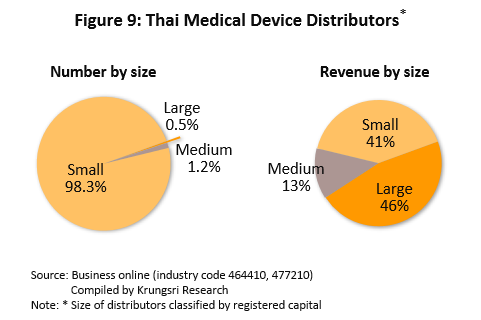

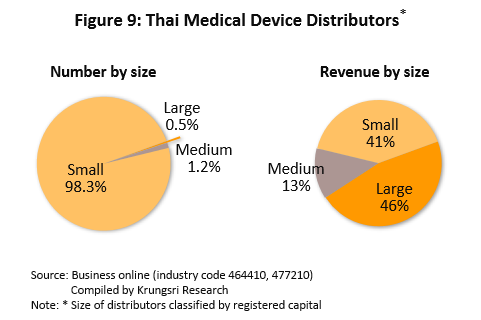

ตัวแทนจำหน่ายเครื่องมือและอุปกรณ์การแพทย์ในประเทศมีทั้งประเภทขายส่งและขายปลีก [6] มีจำนวนรวมกันมากกว่า 8,000 ราย เกือบทั้งหมด (99.5%) เป็นผู้ประกอบการ SME ซึ่งมีรายได้รวมกันมากกว่า 50% ของรายได้ทั้งหมด (ภาพที่ 9) การแข่งขันในกลุ่มตัวแทนจำหน่ายค่อนข้างรุนแรง เนื่องจากการจดทะเบียนเป็นสถานประกอบการจำหน่ายเครื่องมือแพทย์ในประเทศทำได้ไม่ยากนัก (Low barrier to entry) อีกทั้งสินค้าที่จำหน่ายส่วนใหญ่มีลักษณะใกล้เคียงกัน ทำให้ผู้บริโภคสามารถเลือกใช้ผลิตภัณฑ์จากผู้ผลิตหรือผู้จำหน่ายรายอื่นทดแทนได้ง่าย สำหรับผู้ประกอบการรายสำคัญ เช่น บริษัทซิลลิค ฟาร์มา บริษัท พรอคเตอร์ แอนด์ แกมเบิล เทรดดิ้ง (ประเทศไทย) บริษัทฟาร์มาฮอฟ บริษัทบี.บราวน์ (ประเทศไทย) บริษัทไบโอจีนีเทค บริษัทไบโอเนท–เอเชีย และบริษัทเทคโน เมดิคัล เป็นต้น

ความสามารถในการทำกำไรของผู้ผลิตเครื่องมือแพทย์ในประเทศและผู้นำเข้าอยู่ในระดับไม่สูงนัก เนื่องจาก (1) ผู้ผลิตเครื่องมือแพทย์ที่เน้นจำหน่ายผ่านการประมูลในโรงพยาบาล มักเผชิญแรงกดดันจากการแข่งขันด้านราคา (2) การจำหน่ายอุปกรณ์กลุ่มครุภัณฑ์ทางการแพทย์ที่นำเข้าส่วนใหญ่จะมีอายุการใช้งานนาน ทำให้ความถี่ในการเปลี่ยนเครื่องมือและอุปกรณ์ใหม่มีไม่มากนัก และ (3) ผู้ผลิตและผู้ประกอบการนำเข้าวัตถุดิบ ชิ้นส่วนและอุปกรณ์เครื่องมือแพทย์ อาจเผชิญความเสี่ยงจากต้นทุนสินค้านำเข้าที่มีแนวโน้มสูงขึ้นตามการเปลี่ยนแปลงด้านนวัตกรรมและเทคโนโลยี รวมถึงต้นทุนจากการป้องกันความเสี่ยงค่าเงิน

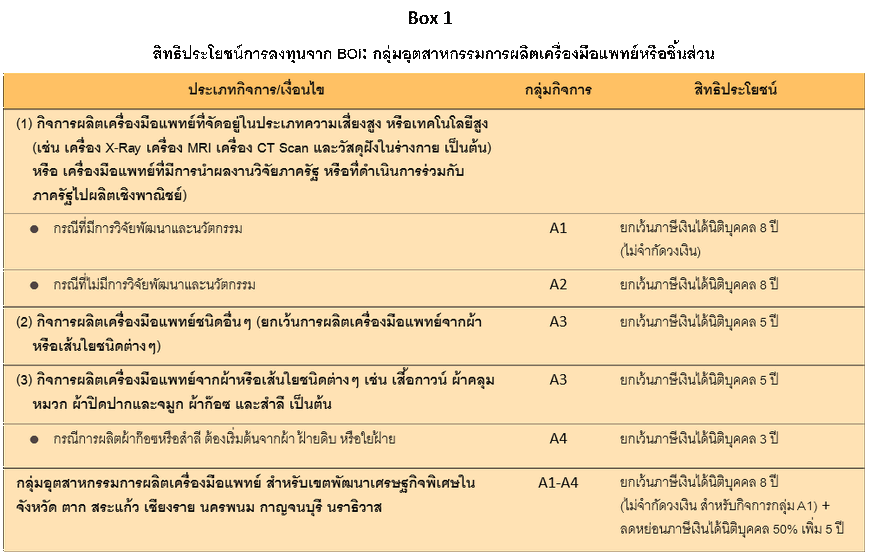

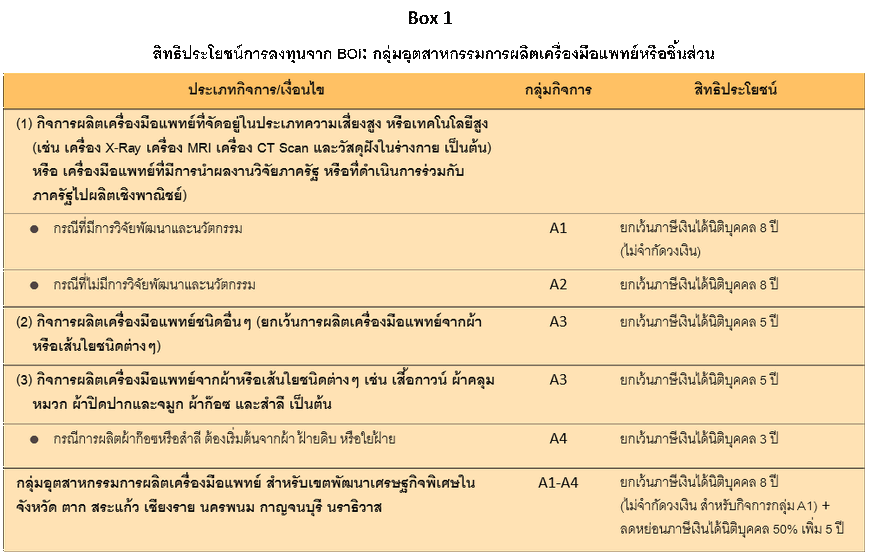

การเติบโตของธุรกิจขึ้นอยู่กับการขยายตัวของบริการด้านสาธารณสุขและนโยบายภาครัฐ ปัจจุบันอุตสาหกรรมเครื่องมือแพทย์ได้รับการสนับสนุนจากภาครัฐอย่างเป็นรูปธรรม ได้แก่ (1) สำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) ให้สิทธิประโยชน์ทางภาษีแก่นักลงทุน (2) เป็นหนึ่งในกลุ่มอุตสาหกรรมเป้าหมายใหม่ (New S-curve) ซึ่งภาครัฐสนับสนุนการลงทุนอย่างต่อเนื่อง โดยเฉพาะพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) เพื่อรองรับเป้าหมายการเป็นศูนย์กลางการแพทย์และการขยายตลาดส่งออกเครื่องมือแพทย์ไปยังประเทศเพื่อนบ้าน (CLMV) ที่มีความต้องการสินค้าประเภทนี้มากขึ้น และ (3) แผนพัฒนาเศรษฐกิจและสังคมแห่งชาติ ฉบับที่ 12 (พ.ศ. 2560-2564) ได้กำหนดทิศทางการส่งเสริมผู้ผลิตเครื่องมือแพทย์เพื่อให้สอดคล้องกับยุทธศาสตร์ชาติ 20 ปี โดยระยะแรก จะเน้นส่งเสริมและพัฒนาขีดความสามารถในการแข่งขันด้านอุปกรณ์และเครื่องมือแพทย์ที่มีความต้องการใช้ในประเทศสูง และใช้เทคโนโลยีที่ไม่ซับซ้อน ด้วยแรงสนับสนุนจากภาครัฐ ทำให้จำนวนผู้ประกอบการเพิ่มขึ้นต่อเนื่อง ภาวะการแข่งขันในอุตสาหกรรมจึงเพิ่มสูงขึ้น

สถานการณ์ที่ผ่านมา

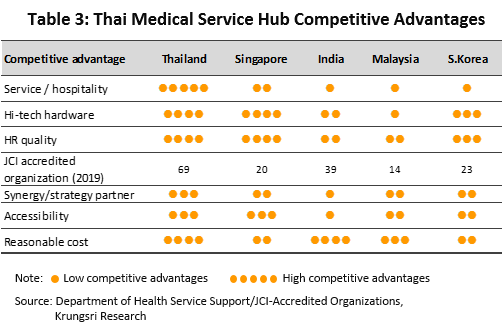

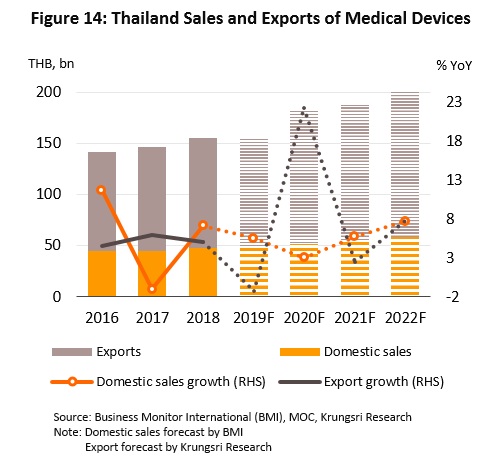

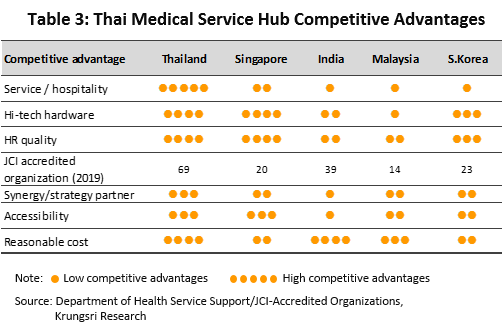

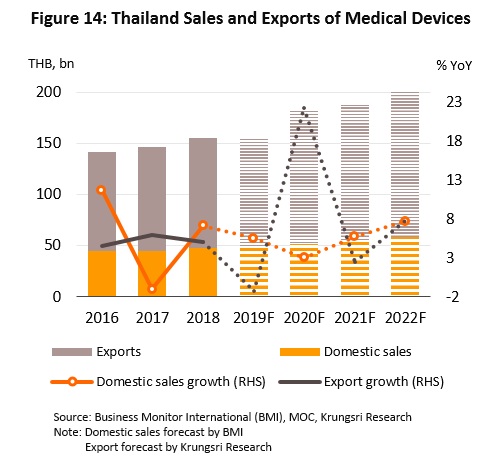

อุตสาหกรรมเครื่องมือแพทย์ของไทยขยายตัวต่อเนื่อง โดยในช่วงปี 2558-2561 ยอดขายในประเทศและมูลค่าส่งออก (สัดส่วน 30:70) เติบโตเฉลี่ย 7.1% และ 5.7% ต่อปี ตามลำดับ ปัจจัยขับเคลื่อนได้แก่ (1) ไทยมีความได้เปรียบด้านคุณภาพการบริการและมาตรฐานการรักษา (ตารางที่ 3) (2) นโยบายศูนย์กลางทางการแพทย์ (Medical Hub) ที่รัฐบาลไทยประกาศใช้มาตั้งแต่ปี 2546 ส่งผลให้การท่องเที่ยวเชิงการแพทย์ (Medical Tourism) เติบโตต่อเนื่อง และ (3) การตั้งเป้าให้ไทยเป็นศูนย์กลางการส่งออกเครื่องมือแพทย์ไปยังประเทศเพื่อนบ้าน

ปี 2562 ภาวะการผลิตและการจำหน่ายเครื่องมือแพทย์ในประเทศ

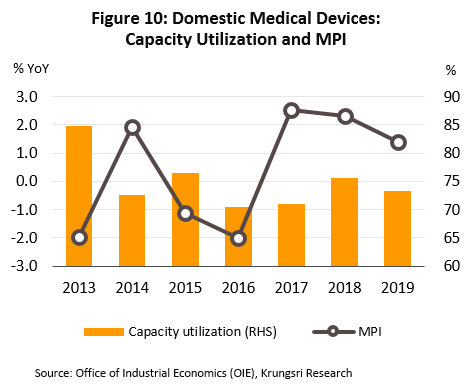

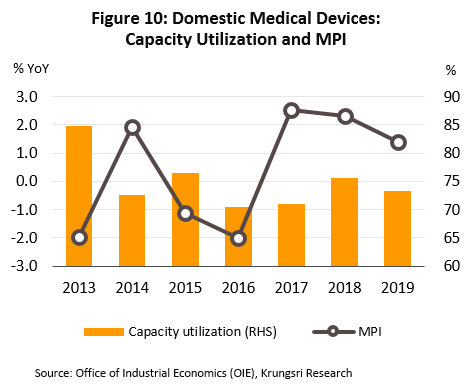

- การผลิตขยายตัวต่อเนื่อง สะท้อนจากดัชนีผลผลิตอุตสาหกรรมเครื่องมือแพทย์เพิ่มขึ้น 1.4% จากปี 2561 ขณะที่อัตราการใช้กำลังการผลิตอยู่ในระดับค่อนข้างสูง เฉลี่ยอยู่ที่ 73.4% (ภาพที่ 10)

- ยอดจำหน่ายในประเทศมีมูลค่า 5.0 หมื่นล้านบาท เพิ่มขึ้น 5.5% จากปี 2561 (สำรวจโดย FitchSolution) ขณะที่มูลค่าส่งออก [7] อยู่ที่ 10.6 หมื่นล้านบาท หดตัว 1.3% จากปี 2561 ตามภาวะซบเซาของตลาดส่งออกหลัก ได้แก่ สหรัฐฯ เยอรมนี ญี่ปุ่น และเนเธอแลนด์ (สัดส่วนรวมกัน 55.5% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด) ซึ่งมีมูลค่ารวมกันหดตัว 0.7% สำหรับรายผลิตภัณฑ์ แบ่งเป็น (1) กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วน 88.3% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 4.4% มูลค่า 9.4 หมื่นล้านบาท (2) กลุ่มครุภัณฑ์ทางการแพทย์ (สัดส่วน 10.3%) หดตัว 33.9% มูลค่า 1.1 หมื่นล้านบาท และ (3) กลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 1.4%) เพิ่มขึ้น 20.0% มูลค่า 0.2 หมื่นล้านบาท ทั้งนี้ ตลาดส่งออกน้ำยาและชุดวินิจฉัยโรคใหญ่ที่สุดคือ ญี่ปุ่น ขยายตัว 5.6% (สัดส่วน 46.3% ของมูลค่าส่งออกน้ำยาและชุดวินิจฉัยโรค) ส่วนใหญ่เป็นอุปกรณ์ตรวจและวินิจฉัยโรคสำหรับผู้สูงอายุ (เช่น ชุดตรวจโรคความดันโลหิตสูง ชุดตรวจเลือดดูค่าเบาหวาน เป็นต้น) และจีน (สัดส่วน 13.3%) เติบโตเกือบ 9 เท่า หนุนโดยชุดทดสอบการตั้งครรภ์

มูลค่าการนำเข้าเครื่องมือแพทย์ปี 2562 เพิ่มขึ้น 4.8% อยู่ที่ 7.0 หมื่นล้านบาท ส่วนใหญ่เป็นการนำเข้าจากสหรัฐฯ จีน และเยอรมนี (สัดส่วนรวมกัน 47.6% ของมูลค่านำเข้าเครื่องมือแพทย์ทั้งหมด) มีมูลค่ารวมกันเพิ่มขึ้น 14.0% ยกเว้นการนำเข้าจากญี่ปุ่น (สัดส่วน 8.3%) หดตัว 1.6% สำหรับรายผลิตภัณฑ์ กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วน 40.5% ของมูลค่านำเข้าเครื่องมือแพทย์ทั้งหมด) หดตัว 1.0% มูลค่า 2.8 หมื่นล้านบาท ส่วนหนึ่งเป็นผลจากการเร่งนำเข้าในปี 2561 กลุ่มครุภัณฑ์ทางการแพทย์ (สัดส่วนสูงสุด 42.7%) เพิ่มขึ้น 13.1% มูลค่า 3.0 หมื่นล้านบาท กลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 16.8%) เพิ่มขึ้น 0.4% มูลค่า 1.2 หมื่นล้านบาท (ภาพที่ 12-13)

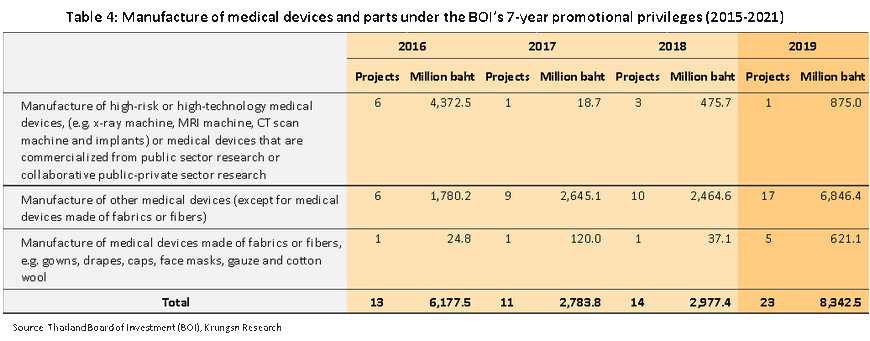

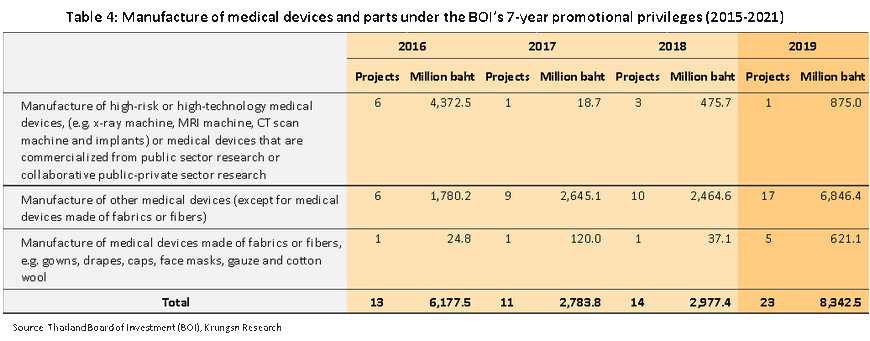

- การลงทุนในอุตสาหกรรมเครื่องมือแพทย์ปี 2562 ขยายตัวเร่งขึ้นอย่างมีนัยสำคัญ โดยโครงการที่ได้รับอนุมัติส่งเสริมการลงทุนตามนโยบายส่งเสริมการลงทุนระยะ 7 ปี พ.ศ. 2558-2564 ของภาครัฐ (Box 1) มีจำนวน 23 โครงการ มูลค่ารวมทั้งสิ้น 8.3 พันล้านบาท เพิ่มขึ้น 180% จากปี 2561 ทั้งนี้ การผลิตเครื่องมือแพทย์ชนิดอื่นๆ มีจำนวนโครงการและมูลค่าสูงที่สุด อยู่ที่ 17 โครงการ มูลค่า 6.8 พันล้านบาท (+178%) รองลงมา คือ การผลิตเครื่องมือแพทย์ที่จัดอยู่ในประเภทความเสี่ยงสูงหรือเทคโนโลยีขั้นสูง 1 โครงการ มูลค่า 875.0 ล้านบาท (+84%) และการผลิตเครื่องมือแพทย์จากผ้าหรือเส้นใยชนิดต่างๆ 5 โครงการ มูลค่า 621.1 ล้านบาท (+1,574%) (ตาราง 4)

Source: BOI, Krungsri Research

Note:

A1: อุตสาหกรรมฐานความรู้ เน้นการออกแบบ ทำ R&D เพื่อเพิ่มขีดความสามารถในการแข่งขันของประเทศ

A2: กิจการโครงสร้างพื้นฐานเพื่อพัฒนาประเทศ และกิจการที่ใช้เทคโนโลยีขั้นสูงเพื่อสร้างมูลค่าเพิ่ม แต่มีการลงทุนในประเทศน้อยหรือยังไม่มีการลงทุน

A3: กิจการที่ใช้เทคโนโลยีขั้นสูงซึ่งมีความสำคัญต่อการพัฒนาประเทศ โดยมีฐานการผลิตอยู่บ้างเล็กน้อย

A4: กิจการที่มีระดับเทคโนโลยีไม่เท่ากลุ่ม A1-A3 แต่ช่วยสร้างมูลค่าเพิ่มแก่วัตถุดิบในประเทศ และเสริมความแข็งแกร่งให้แก่ห่วงโซ่อุปทาน

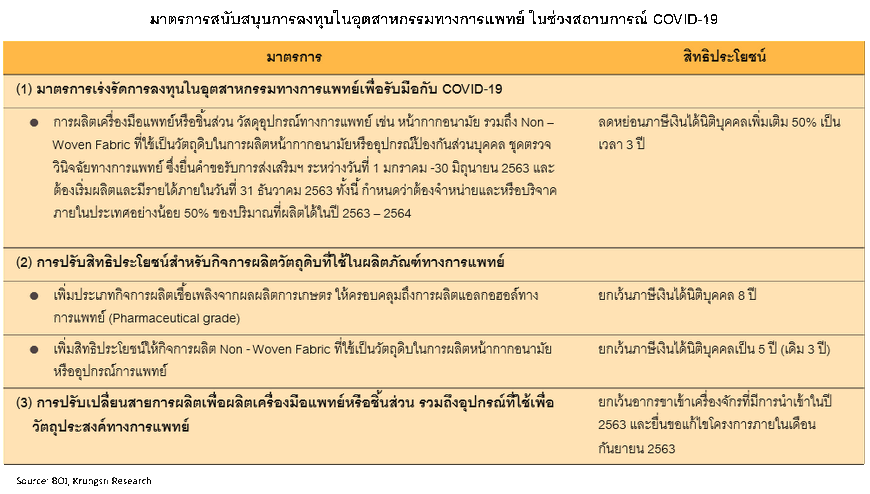

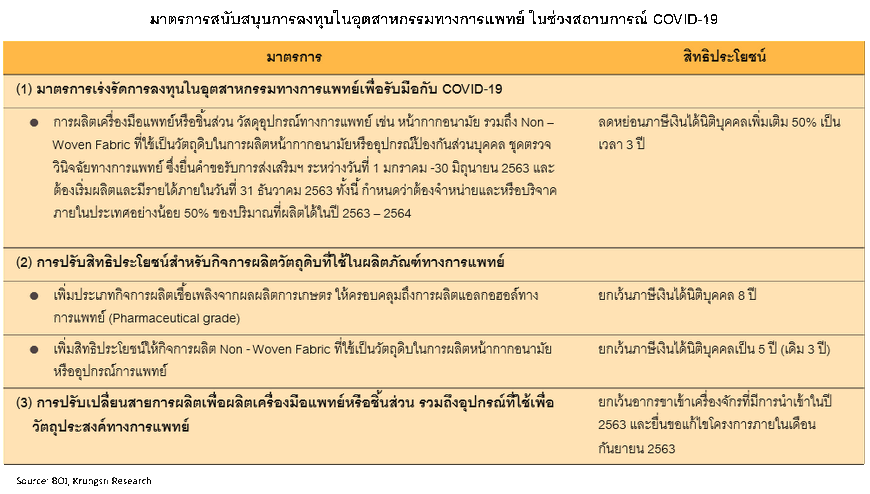

ในช่วงครึ่งแรกของปี 2563 การแพร่ระบาดของเชื้อไวรัส COVID-19 ทำให้ความต้องการใช้อุปกรณ์และเครื่องมือแพทย์ทั่วโลกเพิ่มขึ้นมาก โดยเฉพาะกลุ่มวัสดุสิ้นเปลืองประเภทใช้แล้วทิ้ง อาทิ ถุงมือยางทางการแพทย์ หน้ากากอนามัยและหลอดเจาะ/เข็มฉีดยา รวมถึงกลุ่มน้ำยาและชุดวินิจฉัยโรคจากความต้องการตรวจหาเชื้อ COVID-19 ส่งผลให้มูลค่าการค้าของเครื่องมือแพทย์ 2 ประเภทดังกล่าวมีสัดส่วนเพิ่มขึ้นเป็น 22.3% และ 4.4% ของมูลค่าการค้าเครื่องมือแพทย์ทั้งหมดของโลก ตามลำดับ (จากสัดส่วน 20.6% และ 4.1% ปี 2562) โดยสหรัฐฯ เป็นประเทศที่มีการนำเข้าหน้ากากอนามัยสูงสุดคิดเป็นสัดส่วน 25.0% ของมูลค่านำเข้าหน้ากากอนามัยทั่วโลก รองลงมาคือ ญี่ปุ่น (สัดส่วน 12.0%) ฝรั่งเศส (สัดส่วน 11.0%) และเยอรมนี (สัดส่วน 7.2%) ส่วนประเทศที่ส่งออกหน้ากากอนามัยมากที่สุด คือ จีน คิดเป็นสัดส่วน 87.9% ของมูลค่าส่งออกหน้ากากอนามัยทั่วโลก รองลงมา คือ สหรัฐฯ (สัดส่วน 1.1%) และเยอรมนี (สัดส่วน 1.0%) อย่างไรก็ตาม การแพร่ระบาดของเชื้อไวรัส COVID-19 ที่ยังคงทวีความรุนแรง จากจำนวนผู้ติดเชื้อทั่วโลกสูงกว่า 24 ล้านคน ทำให้หลายประเทศรวมถึงไทยชะลอการส่งออกเครื่องมือแพทย์โดยเฉพาะหน้ากากอนามัยเพื่อตอบสนองความต้องการใช้ในประเทศก่อนเป็นลำดับแรก (ยกตัวอย่างเช่น ไทยควบคุมการส่งออกหน้ากากอนามัยช่วงเดือนกุมภาพันธ์ถึงธันวาคม 2563)

การผลิตเครื่องมือและอุปกรณ์ทางการแพทย์ของไทยโดยรวมซบเซา เนื่องจากได้รับผลกระทบจากมาตรการ Lockdown ในช่วงเดือนเมษายนและพฤษภาคม ทำให้การผลิตโดยรวมหยุดชะงัก โดยในช่วงครึ่งแรกของปี 2563 ดัชนีผลผลิตอุตสาหกรรมอุปกรณ์ทางการแพทย์และทางทันตกรรมหดตัว 23.2% YoY อย่างไรก็ตาม การผลิตในกลุ่มวัสดุสิ้นเปลืองทางการแพทย์ประเภทใช้แล้วทิ้ง อาทิ หน้ากากอนามัย (ที่ได้รับอนุญาต) ถุงมือยาง และชุดตรวจวินิจฉัยทางการแพทย์ มีอัตราการใช้กำลังการผลิตเพิ่มขึ้น เพื่อตอบสนองความต้องการใช้ในประเทศและตลาดส่งออก อีกทั้งยังได้รับการส่งเสริมการลงทุนเป็นกรณีพิเศษจากภาครัฐในช่วงสถานการณ์ COVID-19

ในช่วงครึ่งแรกของปี มูลค่าการส่งออกเครื่องมือแพทย์ของไทยเพิ่มขึ้น 37.1% YoY อยู่ที่ 7.3 หมื่นล้านบาท ส่วนใหญ่เป็นการเพิ่มขึ้นในตลาดญี่ปุ่นและจีน โดยกลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วน 88.8% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 37.2% YoY กลุ่มครุภัณฑ์ทางการแพทย์ (สัดส่วน 9.4%) เพิ่มขึ้น 28.5% YoY และกลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 1.7%) เพิ่มขึ้น 97.6% YoY

มูลค่าการนำเข้าเครื่องมือแพทย์เพิ่มขึ้น 29.2% YoY อยู่ที่ 4.4 หมื่นล้านบาท โดยเป็นการเพิ่มขึ้นในทุกกลุ่มผลิตภัณฑ์ กลุ่มครุภัณฑ์ทางการแพทย์ (สัดส่วน 41.7%) +29.2% YoY กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วน 37.8%) +16.0% YoY กลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 20.4%) +63.6% YoY

การแพร่ระบาดของไวรัส COVID-19 ทำให้ผู้ประกอบการไทยเร่งคิดค้น พัฒนาและผลิตอุปกรณ์และเครื่องมือแพทย์เพื่อป้องกันการติดเชื้อ เช่น หน้ากากพลาสติกสำหรับป้องกันสารคัดหลั่งกระเด็นเข้าตาหรือใบหน้า หน้ากากอนามัยแบบผ้า เจลแอลกอฮอล์ ซึ่งมีต้นทุนการผลิตในระดับต่ำ นอกจากนี้ ยังมีการนำอุปกรณ์และเครื่องมือการแพทย์ขั้นสูงมาใช้มากขึ้น เช่น การนำนวัตกรรมหุ่นยนต์ช่วยดูแลผู้ป่วย COVID-19 และหุ่นยนต์ที่ช่วยประเมิน ดูแลและฟื้นฟูผู้ป่วยติดเชื้อ ทำให้ผู้ป่วยและบุคลากรการแพทย์สื่อสารกันได้โดยไม่ต้องสัมผัส (ปัจจุบันมีการใช้หุ่นยนต์ดังกล่าวที่โรงพยาบาลบำราศนราดูร โรงพยาบาลราชวิถี และโรงพยาบาลโรคทรวงอก) รวมถึงการผลิตชุดหน้ากากป้องกันเชื้อโรคแบบคลุมศีรษะชนิดมีพัดลมพร้อมชุดกรองอากาศเพื่อใช้ในห้องปฏิบัติการ เป็นต้น นับเป็นโอกาสของผู้ประกอบการในการเร่งผลิตเพื่อส่งออกนวัตกรรมต่างๆ สู่ตลาดโลก ในช่วงที่การคิดค้นวัคซีนป้องกันไวรัส COVID-19 ยังไม่ประสบความสำเร็จอย่างเป็นรูปธรรม

แนวโน้มอุตสาหกรรม

ปี 2563 คาดว่ามูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศจะเติบโต 3.0% ซึ่งเป็นอัตราต่ำสุดในรอบ 4 ปี โดยกลุ่มวัสดุสิ้นเปลืองทางการแพทย์จะเติบโตได้ต่อเนื่อง จากความต้องการใช้อุปกรณ์เพื่อป้องกันการติดเชื้อไวรัส COVID-19 และมาตรการสนับสนุนการลงทุนอุตสาหกรรมการแพทย์ในช่วงสถานการณ์ COVID-19 อย่างไรก็ตาม ผลิตภัณฑ์ดังกล่าวมีมูลค่าไม่สูงนัก ขณะที่ผลิตภัณฑ์ที่มีมูลค่าสูงอย่างกลุ่มครุภัณฑ์การแพทย์ได้รับผลกระทบจากจำนวนผู้เข้ารับบริการในโรงพยาบาลที่มีแนวโน้มลดลงจากความกังวลต่อสถานการณ์การแพร่เชื้อโดยเฉพาะในช่วงไตรมาส 2 มูลค่าการส่งออกคาดว่าจะเติบโต 20-24% จากความต้องการผลิตภัณฑ์ในกลุ่มวัสดุสิ้นเปลืองทางการแพทย์และกลุ่มน้ำยาและชุดวินิจฉัยโรค

ปี 2564-2565 คาดว่ามูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศจะเติบโตเฉลี่ย 6.5% ต่อปี ขณะที่มูลค่าการส่งออกจะเฉลี่ยที่ 5.0% ต่อปี (ภาพที่ 14) โดยมีปัจจัยสนับสนุนดังนี้

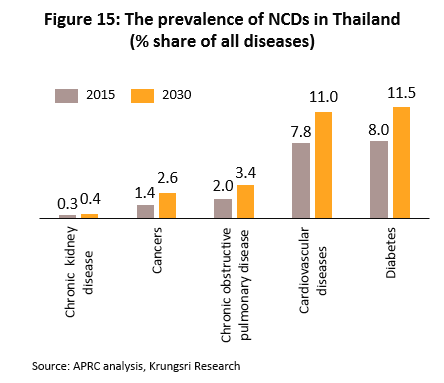

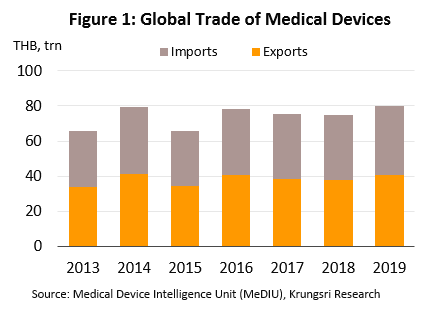

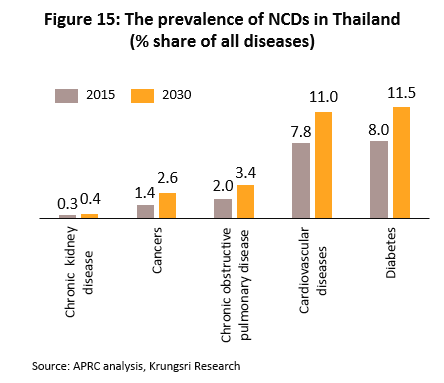

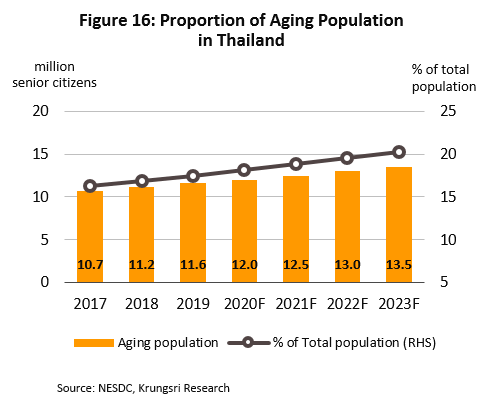

(1) การเจ็บป่วยมีแนวโน้มเพิ่มขึ้น ทั้งกลุ่มโรคติดต่อและโรคไม่ติดต่อเรื้อรัง[8] โดยโรคติดต่อสำคัญที่มีอัตราการเจ็บป่วยสูงที่สุด คือ โรคท้องร่วง โรคปอดอักเสบ และโรคไข้เลือดออก ส่วนโรคไม่ติดต่อเรื้อรัง (NCDs) ที่มีอัตราการป่วยใหม่ต่อประชากรสูงที่สุด คือ โรคความดันโลหิตสูง รองลงมา คือ โรคเบาหวาน โรคปอดอุดกั้นเรื้อรัง และโรคหัวใจและหลอดเลือด (ภาพที่ 15) นอกจากนี้ จำนวนประชากรผู้สูงอายุที่เพิ่มขึ้นต่อเนื่อง ส่วนใหญ่มีภาวะเจ็บป่วยด้วยโรคไม่ติดต่อเรื้อรัง โดยเฉพาะโรคความดันโลหิตสูงมีสัดส่วนเกือบครึ่งหนึ่ง [9] ของจำนวนผู้สูงอายุทั้งหมด รองลงมาคือ โรคเบาหวาน โรคหัวใจ โรคหลอดเลือดในสมองตีบ และโรคมะเร็ง ส่งผลให้ความต้องการใช้เครื่องมือทางการแพทย์ที่ทันสมัยที่ใช้เทคโนโลยีขั้นสูงมากขึ้น โดยเฉพาะอุปกรณ์การตรวจวินิจฉัยโรค ทั้งนี้ สำนักงานคณะกรรมการพัฒนาการเศรษฐกิจและสังคมแห่งชาติ (สศช.) คาดว่าผู้ที่มีอายุมากกว่า 60 ปีขึ้นไปของไทยจะเพิ่มขึ้นจาก 11.2 ล้านคนในปี 2561 เป็น 13.5 ล้านคนในปี 2566 (ภาพที่ 16) และค่าใช้จ่ายด้านสุขภาพของผู้สูงอายุจะเพิ่มขึ้นเป็น 2.3 แสนล้านบาท (2.8% ของ GDP) ในปี 2565 จาก 6.3 หมื่นล้านบาทปี 2553 (2.1% ของ GDP) (จากแผนพัฒนาสุขภาพแห่งชาติฉบับที่ 12 พ.ศ 2560-2564)

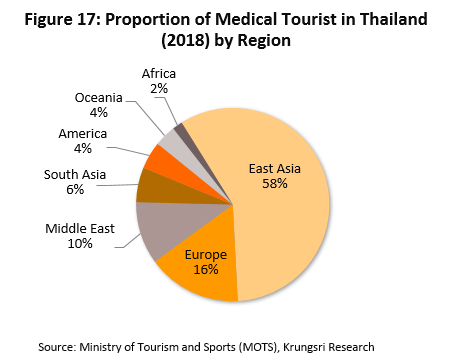

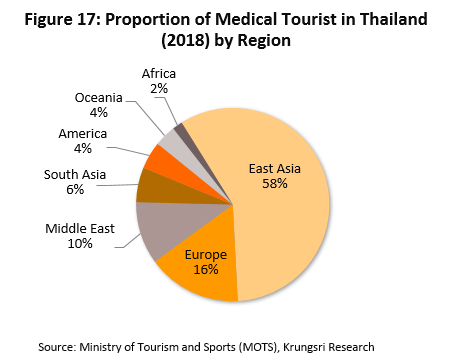

(2) จำนวนผู้ป่วยต่างชาติมีแนวโน้มกระเตื้องขึ้นในปี 2564-2565 เนื่องจากไทยยังคงมีความได้เปรียบทั้งด้านคุณภาพการบริการและมาตรฐานการรักษา กอรปกับโรงพยาบาลของไทยมีความก้าวหน้าและมีความพร้อมด้านศูนย์แพทย์เฉพาะทาง โดยเฉพาะการรักษาโรคไม่ติดต่อเรื้อรัง (อาทิ โรคหัวใจ โรคกระดูก และโรคมะเร็ง) ทั้งยังมีศูนย์ดูแลและบริบาลผู้ป่วยสูงอายุที่มีค่าใช้จ่ายต่ำเมื่อเทียบกับประเทศคู่แข่ง (อาทิ สิงคโปร์ และมาเลเซีย) ส่งผลให้ไทยเป็นหนึ่งในจุดหมายปลายทางของนักท่องเที่ยวเชิงการแพทย์เป็นอันดับต้นๆ ของโลก โดยกลุ่มนักท่องเที่ยวทั่วไปและนักท่องเที่ยวเชิงการแพทย์ (Tourist & Medical tourist) มีสัดส่วนรวมกันถึง 80% ของผู้ป่วยต่างชาติทั้งหมด ซึ่งส่วนใหญ่มาจากเอเชียตะวันออก ยุโรป และตะวันออกกลาง ตามลำดับ (ภาพที่ 17) ทั้งนี้ การรักษาพยาบาลที่ชาวต่างชาตินิยมเข้ามารับบริการในไทย ได้แก่ การตรวจสุขภาพ ศัลยกรรมความงาม ทันตกรรม ศัลยกรรมกระดูก และผ่าตัดหัวใจ การเพิ่มขึ้นของผู้ป่วยต่างชาติจะหนุนให้ความต้องการอุปกรณ์และเครื่องมือทางการแพทย์ขั้นสูงขยายตัว

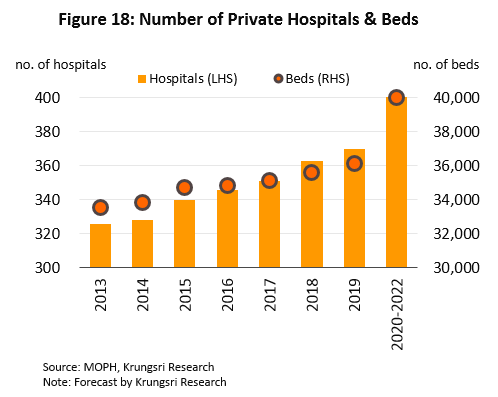

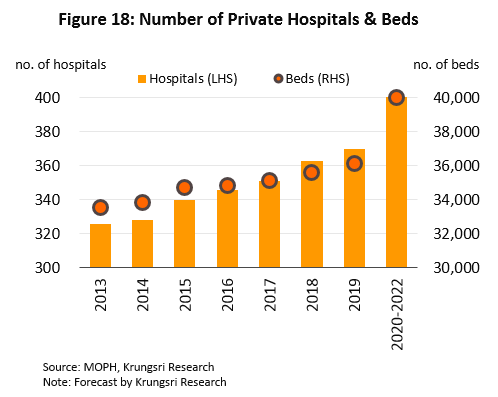

(3) ธุรกิจโรงพยาบาลมีแผนขยายการลงทุนทั้งการสร้างโรงพยาบาลแห่งใหม่และด้านเครื่องมือการแพทย์ เพื่อรองรับความต้องการของผู้ป่วยทั้งชาวไทยและต่างชาติที่เพิ่มขึ้น โดยเฉพาะการลงทุนศูนย์รักษาโรคซับซ้อน โดยโรงพยาบาลขนาดใหญ่หลายแห่งมีการขยายพื้นที่ให้บริการและเปิดสาขาใหม่เพื่อขยายเครือข่ายให้ครอบคลุมความต้องการใช้บริการ ยกตัวอย่างเช่น โรงพยาบาลกรุงเทพวางเป้าหมาย 50 สาขาในปี 2566 จาก 49 สาขาปี 2562 และขยายอาคารใหม่จำนวน 172 เตียง เพื่อเน้นการรักษาโรคเฉพาะด้าน อาทิ โรคสมองและระบบประสาท โรคกระดูกและข้อ โรงพยาบาลบำรุงราษฎร์วางแผนเปิดโรงพยาบาลบำรุงราษฎ์เพชรบุรีแคมปัส (202 เตียง) และโรงพยาบาลเกษมราษฏร์เปิดสาขาใหม่ที่อรัญประเทศปี 2563 เป็นต้น โดยคาดว่าจำนวนโรงพยาบาลและเตียงผู้ป่วยมีแนวโน้มเพิ่มขึ้นอีกไม่น้อยกว่า 2,000 เตียงภายในปี 2565 (ภาพที่ 18) ทำให้ความต้องการเครื่องมือแพทย์ที่ทันสมัยและมีคุณภาพ/นวัตกรรมใหม่ๆ เพิ่มขึ้น

(4) กระแสการใส่ใจสุขภาพของคนไทยเพิ่มขึ้นจากการแพร่ระบาดของไวรัส COVID-19 เป็นโอกาสของผู้ประกอบการที่จะมุ่งพัฒนาผลิตภัณฑ์และอุปกรณ์ทางการแพทย์ที่เกี่ยวข้องกับการดูแลสุขภาพและสุขอนามัยรองรับความต้องการของผู้บริโภค

(5) นโยบายสนับสนุนจากภาครัฐ ได้แก่ การผลักดันให้ไทยเป็นศูนย์กลางสุขภาพนานาชาติ (Medical Hub) พ.ศ. 2560-2569 โดยเฉพาะการกำหนดให้อุตสาหกรรมการแพทย์เป็นหนึ่งในอุตสาหกรรมเป้าหมายใหม่ (New S-curve) โดยให้สิทธิพิเศษด้านการลงทุนแก่ผู้ผลิตเครื่องมือแพทย์ที่อยู่ในประเภทความเสี่ยงสูงหรือเทคโนโลยีขั้นสูง เช่น เครื่อง X-ray เครื่อง MRI เครื่อง CT scan และวัสดุฝังในร่างกาย รวมถึงผู้ผลิตเครื่องมือแพทย์ที่มีการนำผลงานวิจัยจากภาครัฐหรือดำเนินการร่วมกับภาครัฐไปผลิตเชิงพาณิชย์ โดยผู้ผลิตทั้ง 2 ประเภทจะได้รับการยกเว้นภาษีเงินได้นิติบุคคลเป็นเวลา 8 ปี ขณะที่ผู้ผลิตเครื่องมือแพทย์ในเขตพัฒนาเศรษฐกิจพิเศษในจังหวัดตาก สระแก้ว เชียงราย และนครพนม และพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) จะได้รับการลดหย่อนภาษีตามที่รัฐกำหนด (Box 1) นโยบายข้างต้นจะช่วยพัฒนาขีดความสามารถของผู้ผลิต นำไปสู่การวิจัยและพัฒนาอุปกรณ์การแพทย์ที่มีต้นทุนถูกลง และสามารถแข่งขันได้ในตลาดโลก

วิจัยกรุงศรีประเมินโอกาสทางการตลาดและการส่งออกของแต่ละกลุ่มผลิตภัณฑ์ ดังนี้

- กลุ่มวัสดุสิ้นเปลืองทางการแพทย์มีแนวโน้มเติบโตต่อเนื่อง ผลจาก (1) ความตระหนักถึงการมีสุขอนามัยที่ดีของประชาชนและการออกมาตรการป้องกันการแพร่ระบาดของเชื้อไวรัส COVID-19 จากภาครัฐ อาทิ การกำหนดให้บุคลากรทางการแพทย์สวมใส่อุปกรณ์ป้องกันส่วนตัว (2) การขยายตัวของการให้บริการสาธารณสุข และ (3) ผลิตภัณฑ์ในกลุ่มนี้เป็นสินค้าจำเป็นที่ใช้งานทั่วไปและเป็นกลุ่มที่ไทยมีศักยภาพด้านวัตถุดิบต้นน้ำ อาทิ ถุงมือยางทางการแพทย์ (ไทยเป็นผู้ผลิตยางพาราอันดับต้นของโลก) หลอดฉีดยา/หลอดสวน (แหล่งวัตถุดิบต้นน้ำจากอุตสาหกรรมปิโตรเคมี) และหน้ากากอนามัย (แหล่งวัตถุดิบต้นน้ำจากอุตสาหกรรมสิ่งทอ) อย่างไรก็ตาม การแข่งขันของอุตสาหกรรมค่อนข้างสูงจากผู้ผลิตทั้งในและต่างประเทศ อาทิ จีน (หน้ากากอนามัย) และมาเลเซีย (ถุงมือยางทางการแพทย์)

- กลุ่มครุภัณฑ์ทางการแพทย์และกลุ่มน้ำยาและชุดวินิจฉัยโรคมีศักยภาพเติบโตต่อเนื่อง โดยกลุ่มครุภัณฑ์ทางการแพทย์ได้ปัจจัยหนุนจากนโยบายภาครัฐที่สนับสนุนให้มีการตรวจโรคระดับชุมชนและหน่วยตรวจโรคเคลื่อนที่ รวมถึงมีการขยาย/สร้างโรงพยาบาลใหม่ ทำให้คาดว่าความต้องการใช้ครุภัณฑ์ทางการแพทย์ในกลุ่มที่ใช้เทคโนโลยีมีแนวโน้มเพิ่มขึ้น สำหรับกลุ่มน้ำยาและชุดวินิจฉัยโรค คาดว่าชุดตรวจวินิจฉัยโรคเพื่อเฝ้าระวังการเกิดโรคหลอดเลือดหัวใจจะเป็นกลุ่มที่มีอัตราการเติบโตสูงที่สุด ทั้งนี้ เครื่องมือแพทย์ที่คาดว่าจะมีบทบาทมากขึ้นในอนาคต ได้แก่ หุ่นยนต์ทางการแพทย์ (Medical Robots and Automation) ซึ่งจะถูกนำมาใช้ในการวินิจฉัยโรค การรักษา การฟื้นฟู และการสร้างอวัยวะเทียม เช่น การใช้หุ่นยนต์และปัญญาประดิษฐ์ (AI) มาช่วยในการวินิจฉัยภาพถ่ายรังสี หุ่นยนต์กล้องและเซนเซอร์ รวมถึงหุ่นยนต์ที่ใช้ในการผ่าตัดที่ศัลยแพทย์สามารถควบคุมได้จากระยะไกล เป็นต้น อย่างไรก็ตาม ประเทศไทยยังมีข้อจำกัดในการพัฒนาเทคโนโลยีขั้นสูงทั้งด้านเงินทุนและองค์ความรู้ ส่วนใหญ่จึงต้องพึ่งพาการนำเข้าหรือการผลิตจากผู้ประกอบการต่างชาติที่เข้ามาตั้งฐานการผลิตในประเทศไทย (อาทิ ญี่ปุ่น และฝรั่งเศส)

ภาวะการแข่งขันในอุตสาหกรรมเครื่องมือแพทย์มีแนวโน้มรุนแรงขึ้น จากการเข้ามาลงทุนอย่างต่อเนื่องของบริษัทผู้ผลิตเครื่องมือแพทย์จากต่างประเทศ ตอบรับนโยบายส่งเสริมการลงทุนของ BOI รวมถึงมาตรการยกเว้นอากรขาเข้าชิ้นส่วน/วัตถุดิบเพื่อใช้ในการวิจัยและพัฒนา (ในช่วงครึ่งแรกของปี 2563 ชาวต่างชาติยื่นขอรับส่งเสริมการลงทุนในธุรกิจการแพทย์ 18 โครงการ เงินลงทุน 1,453 ล้านบาท และระบบอัตโนมัติและหุ่นยนต์ 2 โครงการ เงินลงทุน 111 ล้านบาท) โดยเฉพาะนักลงทุนชาวญี่ปุ่นยังคงสนใจใช้ไทยเป็นฐานการผลิตอย่างต่อเนื่อง จึงอาจมีส่วนเพิ่มแรงกดดันด้านการแข่งขัน สำหรับผลิตภัณฑ์เป้าหมายที่มีศักยภาพ ได้แก่ ผลิตภัณฑ์ที่เกี่ยวเนื่องกับผู้สูงอายุ วัสดุสิ้นเปลือง (ที่มีนวัตกรรม) วัสดุฝังใน (Implant) ชิ้นส่วนของเครื่องวินิจฉัยทางไฟฟ้าและรังสี อย่างไรก็ตาม ผู้ประกอบการส่วนใหญ่ต้องนำเข้าอุปกรณ์การผลิตจากต่างประเทศจึงอาจเผชิญความเสี่ยงจากความผันผวนของค่าเงินบาทและต้นทุนสินค้านำเข้าที่อาจเพิ่มขึ้นตามการเปลี่ยนแปลงด้านนวัตกรรมและเทคโนโลยี

ปัจจัยท้าทายในอนาคตของธุรกิจมาจากการผลิตเครื่องมือแพทย์ที่จะเน้นนวัตกรรม/เทคโนโลยีมากขึ้น การใช้วัสดุอุปกรณ์การแพทย์แบบใช้แล้วทิ้ง แม้จะมีข้อดีในด้านประสิทธิภาพการป้องกันเชื้อโรค แต่อาจก่อให้เกิดปัญหาด้านสิ่งแวดล้อมจากการเพิ่มขึ้นของขยะติดเชื้อทางการแพทย์ ซึ่งแม้จะผ่านกระบวนการกำจัดเชื้อแล้ว แต่ตัววัสดุไม่สามารถย่อยสลายได้ โดยในประเทศพัฒนาแล้ว เช่น อังกฤษและสหรัฐอเมริกา ยังคงมีรายงานการเพิ่มขึ้นของขยะทางการแพทย์ ขณะที่ประเทศกำลังพัฒนา เช่น จีนและอินเดีย รัฐบาลเร่งออกมาตรการควบคุมการกำจัดขยะให้มีผลกระทบต่อสิ่งแวดล้อมน้อยที่สุด รวมถึงสนับสนุนงานวิจัยนวัตกรรมเกี่ยวกับวัสดุที่ใช้ผลิต ทั้งนี้ การใช้วัสดุที่สามารถย่อยสลายได้ตามธรรมชาติถือเป็นแนวทางสำคัญในการลดมลภาวะทางสิ่งแวดล้อมในอนาคต และเป็นโจทย์สำคัญที่ผู้ประกอบการต้องคำนึงถึง นอกจากนี้ การพัฒนาเทคโนโลยีหุ่นยนต์ทางการแพทย์[10] จะช่วยลดการนำเข้าสินค้านวัตกรรมในระยะยาว อาทิ หุ่นยนต์ดูแลสุขภาพ ฟื้นฟู และบริการผู้ป่วยสูงอายุและผู้ป่วยโรคหลอดเลือดสมอง หุ่นยนต์ดูแลผู้ป่วยเฉพาะทาง หุ่นยนต์สนับสนุนการผ่าตัดขนาดเล็ก และระบบผลิตยาและบริหารจัดการยาอัตโนมัติ หากภาครัฐเร่งออกนโยบายเพื่อผลักดันงานวิจัยทางการแพทย์ให้เกิดเป็นสินค้าเชิงนวัตกรรม จะช่วยเพิ่มมูลค่าการส่งออก ลดการพึ่งพาการนำเข้า และสามารถขยายตลาดอุตสาหกรรมเครื่องมือทางการแพทย์ของไทยให้เติบโตได้อย่างยั่งยืนในอนาคต

yมุมมองวิจัยกรุงศรี:

ปี 2563 ปริมาณการผลิตและจำหน่ายเครื่องมือแพทย์ในประเทศมีแนวโน้มเติบโตชะลอลง ขณะที่ตลาดส่งออกจะเติบโตดีตามความต้องการที่เพิ่มขึ้น ส่วนปี 2564-2565 ผลประกอบการของธุรกิจโดยรวมจะขยายตัวในเกณฑ์ดี ตามการฟื้นตัวของเศรษฐกิจ

ผู้ผลิตเครื่องมือแพทย์: ผลประกอบการมีแนวโน้มเติบโตดี (ยกเว้นปี 2563) และมีโอกาสทำกำไรได้ต่อเนื่อง แม้ภาวะการแข่งขันของธุรกิจจะรุนแรงขึ้น โดยรายได้ของผู้ผลิตที่จำหน่ายเครื่องมือแพทย์ผ่านสถานพยาบาลโดยเฉพาะโรงพยาบาลเอกชนจะเติบโตต่อเนื่องจากการสร้างโรงพยาบาลใหม่/ขยายพื้นที่ให้บริการ ทำให้มีการลงทุนด้านเครื่องมือทางการแพทย์เพิ่มเติม ประกอบกับผู้บริโภคมีแนวโน้มให้ความสำคัญกับการดูแลสุขภาพ จึงเป็นโอกาสของผู้ผลิตที่มีศักยภาพในการพัฒนาผลิตภัณฑ์และอุปกรณ์ที่เกี่ยวเนื่องเข้ามารองรับความต้องการดังกล่าว นอกจากนี้ ผู้ผลิตยังมีโอกาสขยายตลาดส่งออกไปยังประเทศเพื่อนบ้าน โดยได้อานิสงส์จากแผนสนับสนุนการลงทุนในพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) เพื่อรองรับเป้าหมายการเป็นศูนย์การแพทย์และการส่งออกเครื่องมือแพทย์ในภูมิภาค อย่างไรก็ตาม การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้นจากบริษัทข้ามชาติที่เข้ามาลงทุนในไทยและส่งกลับไปขายในประเทศของตน (อาทิ ญี่ปุ่น สหรัฐฯ และฝรั่งเศส) ด้านความเสี่ยงจะมาจากผู้ผลิตที่นำเข้าชิ้นส่วนอุปกรณ์การแพทย์อาจมีต้นทุนสูงขึ้นจากการป้องกันความเสี่ยงค่าเงิน

ผู้จำหน่ายเครื่องมือแพทย์ (ผู้ค้าส่ง/ค้าปลีก/ผู้นำเข้ามาจำหน่าย): คาดว่ารายได้จะเติบโตอย่างค่อยเป็นค่อยไป เนื่องจากผลิตภัณฑ์ส่วนใหญ่เป็นวัสดุสิ้นเปลืองใช้แล้วทิ้ง ทำให้มีความต้องการใช้ในสถานพยาบาลและผู้ป่วยทั่วไปอย่างสม่ำเสมอ แต่การแข่งขันที่รุนแรงจากผู้จำหน่ายรายกลางและเล็กซึ่งมีจำนวนมาก รวมถึงบริษัทตัวแทน/ร้านค้าที่เป็นบริษัทในเครือของผู้ผลิต ซึ่งมีช่องทางการจำหน่ายกว้างขวางกว่า ทำให้การเติบโตโดยรวมไม่สูงนัก สำหรับ

ผู้นำเข้าเครื่องมือแพทย์ ส่วนใหญ่เป็นรายใหญ่ที่มีศักยภาพในการบริหารจัดการต้นทุนและการตลาด มีแนวโน้มนำเข้าหุ่นยนต์ทางการแพทย์มาใช้ในโรงพยาบาลเอกชนมากขึ้น อาทิ หุ่นยนต์สนับสนุนการผ่าตัดขนาดเล็ก และระบบผลิตยาและบริหารจัดการยาอัตโนมัติ จะช่วยหนุนผลประกอบการให้เติบโตต่อเนื่อง

[1] เครื่องมือแพทย์หมายถึง เครื่องใช้ ผลิตภัณฑ์หรือวัตถุสำหรับใช้ในการประกอบวิชาชีพเวชกรรม การประกอบวิชาชีพพยาบาลและการผดุงครรภ์ หรือ เครื่องใช้ให้เกิดผลแก่สุขภาพ โครงสร้างของร่างกายมนุษย์ เช่น เครื่องเอ็กซเรย์ เครื่องอัลตราซาวน์ ชุดน้ำยาตรวจวินิจฉัยโรค และเครื่องมือทันตกรรม เป็นต้น ส่วนอุปกรณ์ทางการแพทย์หมายถึง อุปกรณ์ผ่าตัดและอุปกรณ์การแพทย์ อาทิ มีดผ่าตัด เครื่องวัดปรอท รวมถึงวัสดุการแพทย์ เช่น ถุงมือยางทางการแพทย์ และผ้าก๊อซ เป็นต้น

[2] คำนวณจากมูลค่าการจำหน่ายในประเทศและส่งออก

[3] พระราชบัญญัติเครื่องมือแพทย์ฉบับแก้ไขเพิ่มเติม (ฉบับที่ 2) พ.ศ. 2562

[4] รายละเอียดภาพที่ 12

[5] รวมผู้ผลิตเครื่องมือแพทย์และอุปกรณ์ทางทันตกรรม

[6] หมายถึง การดำเนินธุรกิจเกี่ยวกับการขายส่ง-ขายปลีกสินค้าทางการแพทย์ ซึ่งได้แก่ อุปกรณ์ เครื่องมือ เครื่องใช้ทางการแพทย์ วัสดุที่ใช้แต่งแผลที่มีสารยึดติด ชุดปฐมพยาบาล ผลิตภัณฑ์เคมีที่ใช้ภายนอกสำหรับคุมกำเนิด รวมถึงการจัดจำหน่ายสินค้าทางเภสัชภัณฑ์

[7] ข้อมูลส่งออก / นำเข้าจาก Medical Device Intelligence Unit, สถาบันพลาสติกแห่งประเทศไทย

[8] ที่มา: กระทรวงสาธารณสุข ปีงบประมาณ 2563 (ต.ค. 2562 - มี.ค. 2563)

[9] กระทรวงสาธารณสุข ระบุว่า ผู้สูงอายุประมาณ 9 ล้านคน เป็นโรคความดันโลหิตสูงจำนวนมากกว่า 4 ล้านคน รองลงมาคือ โรคเบาหวาน จำนวนมากกว่า 2 ล้านคน

[10] ศูนย์ความเป็นเลิศด้านชีววิทยาศาสตร์ (TCELS) ที่มีบริษัทวิจัยตลาดหลายแห่งในโลก ประเมินรายได้ของตลาดหุ่นยนต์การแพทย์ทั่วโลกจะมีมูลค่าสูงถึง 46.24 พันล้านดอลลาร์สหรัฐฯ ในปี 2565 หรือเติบโตเฉลี่ยที่ 20% ต่อปี จากที่มีมูลค่าอยู่ที่ 6.62 พันล้านดอลลาร์สหรัฐฯ ในปี 2555

.webp.aspx)