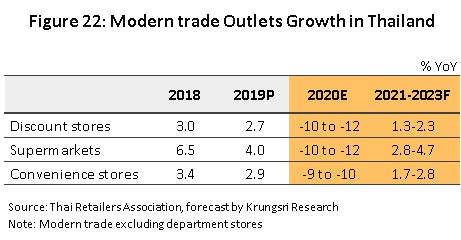

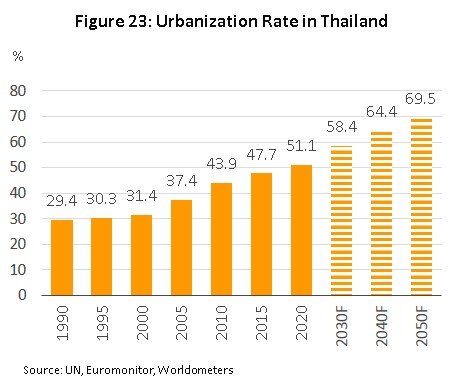

ในปี 2564-2566 มูลค่าตลาดอุตสาหกรรมอาหารพร้อมทานในประเทศมีทิศทางเติบโตอย่างค่อยเป็นค่อยไป โดยบะหมี่กึ่งสำเร็จรูปคาดว่าจะเติบโตเล็กน้อย เนื่องจากผู้บริโภคยังคงระมัดระวังการใช้จ่ายจึงยังคงเลือกซื้อบะหมี่กึ่งสำเร็จรูปซึ่งถือเป็นอาหารทางเลือกที่มีราคาต่ำ ส่วนอาหารพร้อมทานแช่เย็น-แช่แข็งคาดว่าจะเติบโตดีตามการขยายตัวของร้านค้าปลีกสมัยใหม่ซึ่งเป็นช่องทางจำหน่ายหลัก (สัดส่วนกว่า 90%) รวมทั้งการขยายตัวของชุมชนเมืองที่ทำให้พฤติกรรมผู้บริโภคเปลี่ยนไปสู่สังคมเมืองที่เร่งรีบและต้องการความสะดวกสบาย

ด้านตลาดต่างประเทศ (สัดส่วน 15-20%) คาดว่าจะเติบโตดี โดยบะหมี่กึ่งสำเร็จรูปได้ประโยชน์จากการค้าชายแดนกับประเทศเพื่อนบ้านที่มีแนวโน้มผ่อนคลายมาตรการเข้มงวดในการตรวจ/ปล่อยสินค้า และเปิดจุดผ่านแดนมากขึ้นหลังมีการทยอยฉีดวัคซีน COVID-19 ส่วนอาหารพร้อมทานแช่เย็น-แช่แข็งขยายตัวตามเศรษฐกิจประเทศคู่ค้า ประกอบกับอาหารที่ผลิตจากไทยได้รับการยอมรับจากต่างชาติทั้งความสะอาด ปลอดภัย และรสชาติ อีกทั้ง เป็นอาหารเพื่อสุขภาพตามกระแสความนิยมในตลาดโลก ทำให้แนวโน้มความต้องการในตลาดส่งออกยังคงเพิ่มขึ้น

ข้อมูลพื้นฐาน

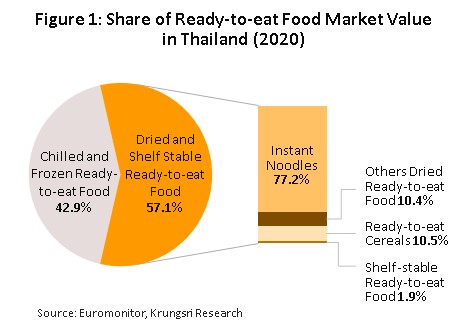

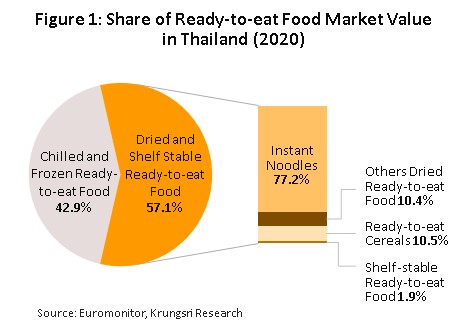

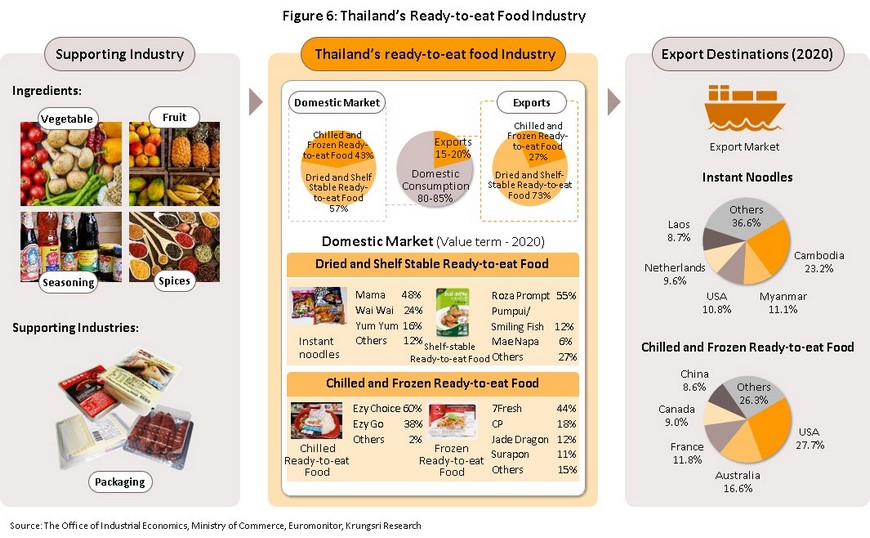

อาหารพร้อมทาน (Ready-to-eat Food) คือ อาหารที่ผ่านกระบวนการปรุงสำเร็จ โดยใช้กรรมวิธีถนอมอาหารเพื่อยืดอายุการเก็บรักษา และแปรรูปผลิตภัณฑ์อาหารให้อยู่ในรูปแบบที่พร้อมรับประทานได้สะดวก แบ่งออกเป็น 2 ประเภทตามลักษณะการผลิตและการเก็บรักษา (ภาพที่ 1) ได้แก่

- อาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น (Dried and Shelf Stable Ready-to-eat Food) คิดเป็นสัดส่วน 57.1% ของมูลค่าอาหารพร้อมทานทั้งหมดในประเทศ ประกอบด้วย อาหารพร้อมทานแบบแห้ง (Dried Ready-to-eat Food) (สัดส่วน 98.1% ของมูลค่าอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น) ส่วนใหญ่อยู่ในรูปของบะหมี่กึ่งสำเร็จรูป (Instant Noodle) ซึ่งมีสัดส่วน 78.7% ของมูลค่าอาหารพร้อมทานแบบแห้ง โดยเป็นอาหารพร้อมทานที่สามารถเก็บไว้ได้นานกว่าอาหารพร้อมทานประเภทอื่น สามารถเก็บรักษาในอุณหภูมิต่างๆ ได้โดยไม่เสียรสชาติของอาหาร และอาหารพร้อมทานแบบจัดวางบนชั้น (Shelf-stable Ready-to-eat Food) (สัดส่วน 1.9% ของมูลค่าอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น) เป็นอาหารที่สามารถเก็บไว้ในอุณหภูมิห้องได้เป็นเวลานาน สามารถคงความสดและคุณภาพของอาหารได้ใกล้เคียงกับอาหารปรุงสุก เนื่องจากใช้บรรจุภัณฑ์ที่มีลักษณะพิเศษในการเก็บรักษา

- อาหารพร้อมทานแช่เย็น-แช่แข็ง (Chilled and Frozen Ready-to-eat Food) คิดเป็นสัดส่วน 42.9% ของมูลค่าอาหารพร้อมทานทั้งหมดในประเทศ แบ่งเป็น อาหารพร้อมทานแช่เย็น (Chilled Ready-to-eat Food) (สัดส่วน 30.1% ของมูลค่าอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด) เป็นอาหารที่ต้องเก็บที่อุณหภูมิ 4-7 องศาเซลเซียส สามารถเก็บรักษาได้ประมาณ 3-7 วัน ส่วนอาหารพร้อมทานแช่แข็ง (Frozen Ready-to-eat Food) (สัดส่วน 69.9% ของมูลค่าอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด) ต้องเก็บที่อุณหภูมิต่ำกว่า -18 องศาเซลเซียส โดยผ่านกระบวนการเปลี่ยนน้ำให้เป็นน้ำแข็ง ทำให้แบคทีเรียไม่สามารถเติบโตได้ จึงสามารถรักษาความสดและรสชาติของอาหารไว้ได้นาน (สูงสุดประมาณ 18 เดือน) อาหารพร้อมทานแช่เย็น-แช่แข็งยังสามารถผลิตได้หลากหลายเมนูมากกว่าอาหารพร้อมทานประเภทอื่น

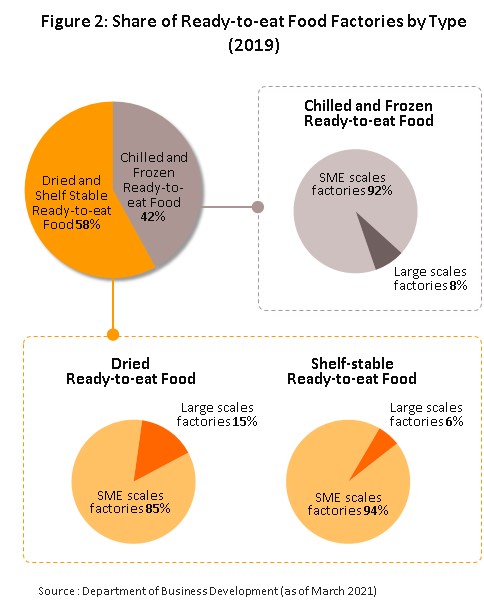

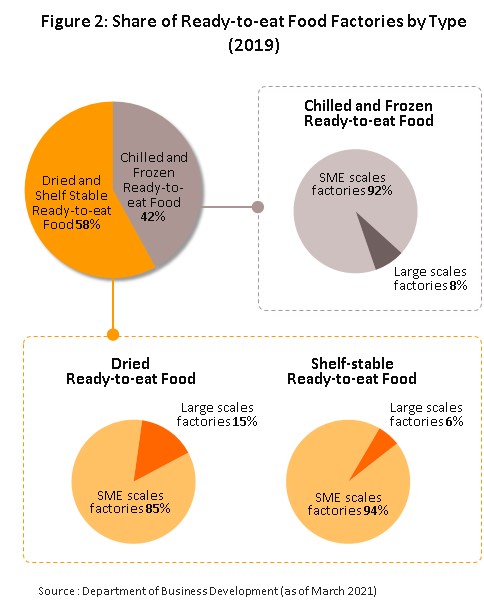

ในปี 2562 อุตสาหกรรมอาหารพร้อมทานในไทยมีโรงงานที่จดทะเบียนกับกรมพัฒนาธุรกิจการค้าจำนวน 229 แห่ง ส่วนใหญ่เป็นโรงงานขนาดกลาง-เล็ก (SME) แบ่งเป็น 1) โรงงานผลิตอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น 96 แห่ง หรือคิดเป็นสัดส่วน 58% ของจำนวนผู้ผลิตอาหารพร้อมทานทั้งหมด โดยอาหารพร้อมทานแบบแห้งมีโรงงานทั้งหมด 13 แห่ง เป็นโรงงานขนาดกลาง-เล็ก จำนวน 11 แห่ง สัดส่วน 85% ของโรงงานอาหารพร้อมทานแบบแห้งทั้งหมด ที่เหลือเป็นโรงงานขนาดใหญ่ โดยโรงงานในกลุ่มนี้ส่วนใหญ่ผลิตบะหมี่กึ่งสำเร็จรูปเป็นหลัก ส่วนอาหารพร้อมทานแบบจัดวางบนชั้นมีโรงงานทั้งหมด 83 แห่ง เป็นโรงงานขนาดกลาง-เล็ก จำนวน 78 แห่ง สัดส่วน 94% ของโรงงานอาหารพร้อมทานแบบจัดวางบนชั้นทั้งหมด และ 2) โรงงานผลิตอาหารพร้อมทานแช่เย็น-แช่แข็ง 133 แห่ง คิดเป็นสัดส่วน 42% ของจำนวนโรงงานผลิตอาหารพร้อมทานทั้งหมด ในจำนวนนี้เป็นโรงงานขนาดกลาง-เล็ก จำนวน 122 แห่ง สัดส่วน 92% ของโรงงาน ผลิตอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด (ภาพที่ 2)

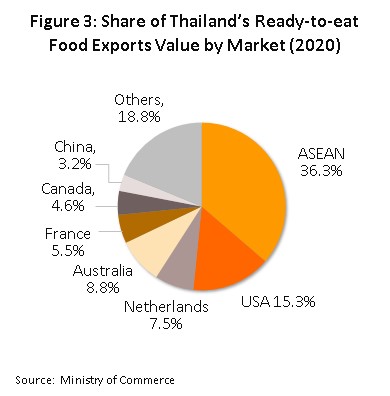

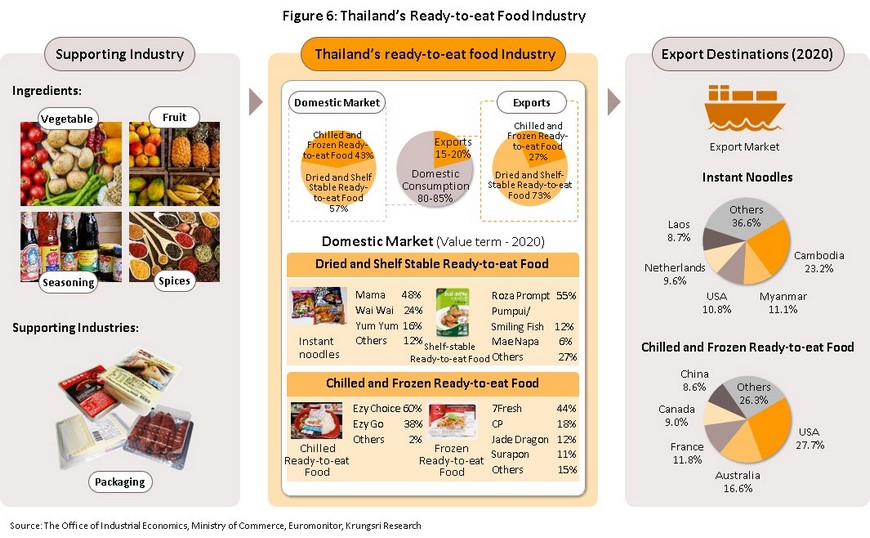

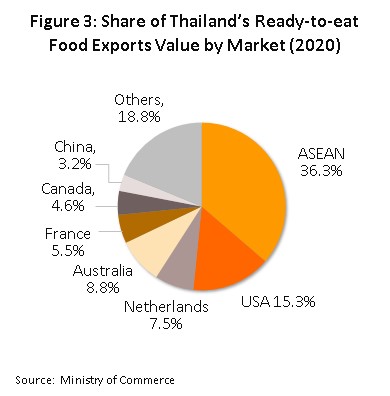

อุตสาหกรรมอาหารพร้อมทานพึ่งพาตลาดในประเทศเป็นหลัก (ช่วงปี 2559-2563 มีสัดส่วนเฉลี่ย 80-85% ของปริมาณการผลิตอาหารพร้อมทานทั้งหมด) ในปี 2563 อาหารพร้อมทานมีมูลค่าตลาดในประเทศประมาณ 4.4 หมื่นล้านบาท (แบ่งเป็นอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น 2.5 หมื่นล้านบาทและอาหารพร้อมทานแช่เย็น-แช่แข็งมูลค่า 1.9 หมื่นล้านบาท) ด้านการส่งออกมีสัดส่วน 15-20% มูลค่าประมาณ 328.9 ล้านดอลลาร์สหรัฐ (ข้อมูลปี 2563) โดยไทยมีศักยภาพส่งออกอาหารประเภทบะหมี่กึ่งสำเร็จรูป และอาหารพร้อมทานแช่เย็น-แช่แข็ง มีตลาดอาเซียนเป็นตลาดส่งออกหลัก คิดเป็นสัดส่วน 36.3% ของมูลค่าส่งออกอาหารพร้อมทานทั้งหมด รองลงมาคือ สหรัฐอเมริกา (15.3%) และเนเธอร์แลนด์ (7.5%) ตามลำดับ (ภาพที่ 3)

กลุ่มอาหารพร้อมทานแบบแห้งและแบบจัดวางบนชั้น ผลิตภัณฑ์หลักของกลุ่มนี้เป็นบะหมี่กึ่งสำเร็จรูป ซึ่งไทยมีศักยภาพในการผลิตและส่งออกจากความได้เปรียบด้านต้นทุนจากตลาดในประเทศที่มีขนาดใหญ่ทำให้การผลิตอยู่ในระดับ Economies of scale อย่างไรก็ตาม ตลาดในประเทศเริ่มเข้าสู่ภาวะอิ่มตัว และมีการแข่งขันรุนแรงจึงเติบโตได้อย่างจำกัด ผู้ผลิตจึงให้ความสำคัญกับตลาดส่งออกเพิ่มขึ้น โดยเน้นตลาดอาเซียน และสหรัฐอเมริกาเป็นหลัก กลุ่มอาหารพร้อมทานแช่เย็น-แช่แข็ง ส่วนใหญ่เป็นการผลิตเพื่อจำหน่ายในประเทศ เป็นอาหารที่สะดวกในการรับประทาน ราคาจำหน่ายไม่แตกต่างจากอาหารปรุงสด/ใหม่มากนัก และสามารถหาซื้อได้ง่ายตามร้านสะดวกซื้อซึ่งมีสาขากระจายอยู่ทั่วประเทศ ส่วนตลาดส่งออกมีสัดส่วนไม่มากนัก แต่มีโอกาสเติบโตจากกระแสความนิยมอาหารไทยจากต่างชาติ และราคาที่ยังจูงใจ ทั้งนี้ รายละเอียดอุตสาหกรรมของอาหารพร้อมทานที่สำคัญ 2 กลุ่มดังกล่าวสรุปได้ดังนี้

อุตสาหกรรมบะหมี่กึ่งสำเร็จรูป (Instant Noodle)

- ปี 2563 ตลาดมีมูลค่าประมาณ 2.0 หมี่นล้านบาท โดยมีผู้ประกอบการรายใหญ่เพียง 3 ราย คือ บมจ. ไทยเพรซิเดนท์ฟูดส์ (แบรนด์มาม่า) บจก.โรงงานผลิตภัณฑ์อาหารไทย (แบรนด์ไวไว) และบจก.วันไทยอุตสาหกรรมอาหาร(แบรนด์ยำยำ) ครองส่วนแบ่งตลาดรวมกันเกือบ 90% ของมูลค่าตลาดรวม จึงมีความได้เปรียบในด้านการประหยัดต่อขนาดจากการผลิตสินค้าในปริมาณมาก และมีความพร้อมทั้งด้านวัตถุดิบ เงินทุน ชื่อเสียงของผลิตภัณฑ์ รวมทั้งการมีช่องทางกระจายสินค้าที่มีประสิทธิภาพ

- ความต้องการบริโภคเติบโตต่อเนื่อง สินค้ามีราคาถูก สามารถตอบสนองความต้องการของผู้บริโภคในภาวะที่กำลังซื้อซบเซาได้เป็นอย่างดีและใช้บริโภคทดแทนได้ในยามขาดแคลนอาหารสด อีกทั้งยังเป็นอาหารที่ได้รับความนิยมจากผู้บริโภคทุกเพศทุกวัย จึงมีการพัฒนาผลิตภัณฑ์ให้มีรสชาติที่หลากหลายและแปลกใหม่มากขึ้น

- ต้นทุนอุตสาหกรรมนี้จะผันผวนตามราคาแป้งสาลี (สัดส่วน 70% ของต้นทุนวัตถุดิบการผลิต) และน้ำมันปาล์ม (สัดส่วน 20% และอีก 10% เป็นต้นทุนการผลิตเครื่องปรุงรสชาติต่างๆ) อีกทั้งยังต้องพึ่งพิงการนำเข้าแป้งสาลีเนื่องจากไม่สามารถผลิตได้ในประเทศ ทำให้มีความเสี่ยงจากอัตราแลกเปลี่ยนที่ผันผวน นอกจากนี้ บะหมี่กึ่งสำเร็จรูปยังเป็นสินค้าควบคุมโดยทางการ การปรับขึ้นราคาตามต้นทุนจึงทำได้ไม่มากนัก

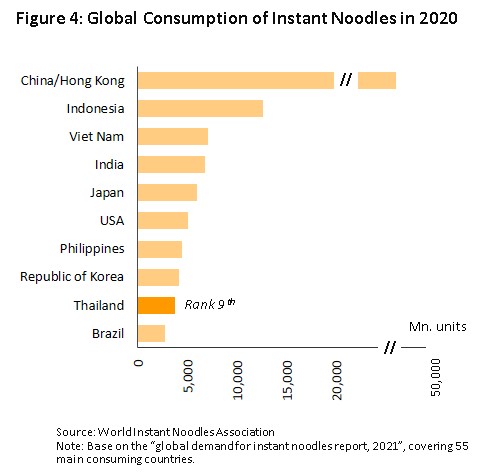

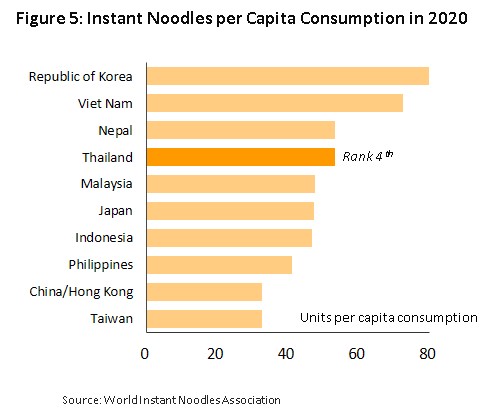

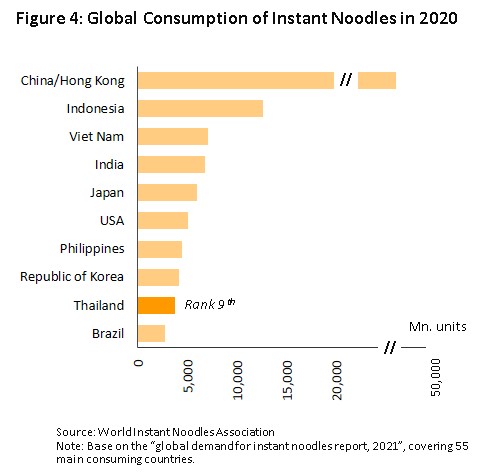

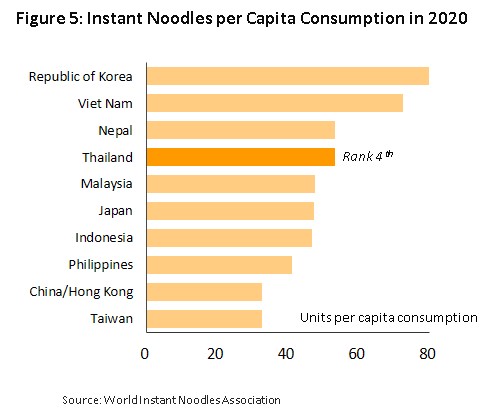

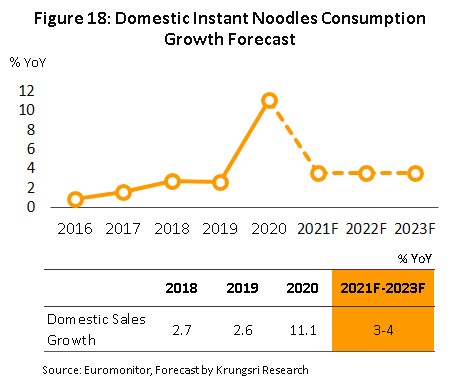

การผลิตเพื่อจำหน่ายในประเทศมีสัดส่วนถึง 80-85% ของปริมาณการผลิตบะหมี่กึ่งสำเร็จรูปทั้งหมด (เฉลี่ยปี 2559-2563) โดยในปี 2563 การบริโภคบะหมี่กึ่งสำเร็จรูปของไทยมีปริมาณมากเป็นอันดับ 9 ของโลกด้วยจำนวน 3.71 พันล้านหน่วยบริโภค และมีอัตราการบริโภคที่ 53.2 หน่วยบริโภคต่อคนต่อปี อยู่ในอันดับที่ 4 ของโลก รองจาก เกาหลีใต้ (79.8 หน่วยบริโภคต่อคนต่อปี) เนปาล (72.4 หน่วยบริโภคต่อคนต่อปี) และเวียดนาม (53.4 หน่วยบริโภคต่อคนต่อปี) หากเทียบกับการบริโภคเฉลี่ยทั้งโลกอยู่ที่ 15.3 หน่วยบริโภคต่อคนต่อปี (ที่มา: World Instant Noodles Association: WINA) ตลาดในประเทศจึงเสี่ยงต่อการเข้าสู่ภาวะอิ่มตัว ขณะที่ยังคงมีผลิตภัณฑ์อาหารพร้อมทานและผลิตภัณฑ์อาหารสำเร็จรูปทดแทนซึ่งมีอยู่เป็นจำนวนมาก รวมทั้งบะหมี่กึ่งสำเร็จรูปนำเข้าโดยเฉพาะจากเกาหลีใต้และญี่ปุ่นที่ทยอยเข้าสู่ตลาดอย่างต่อเนื่อง ส่งผลให้การแข่งขันในประเทศรุนแรงขึ้น ผู้ประกอบการจึงต้องปรับตัวด้วยการพัฒนาผลิตภัณฑ์ใหม่ๆ และกลยุทธ์การตลาดเพื่อช่วงชิงส่วนแบ่งตลาด (มีการลงทุนในงบการตลาดสูง โดยเฉพาะการโฆษณาผ่านโทรทัศน์ และการจัดกิจกรรมส่งเสริมการขาย)

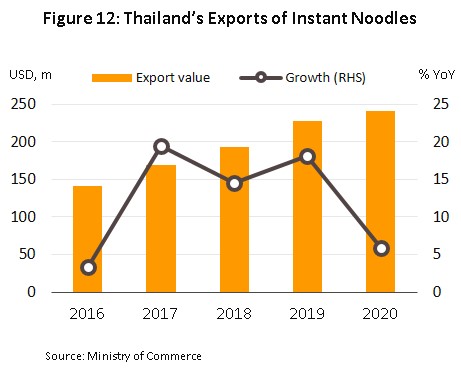

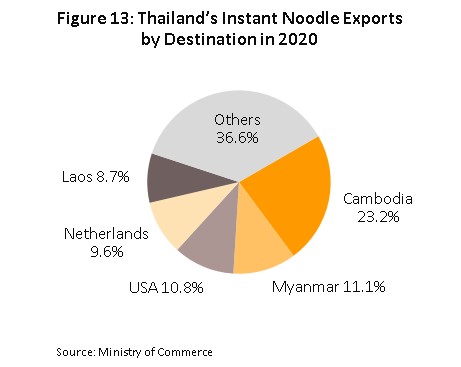

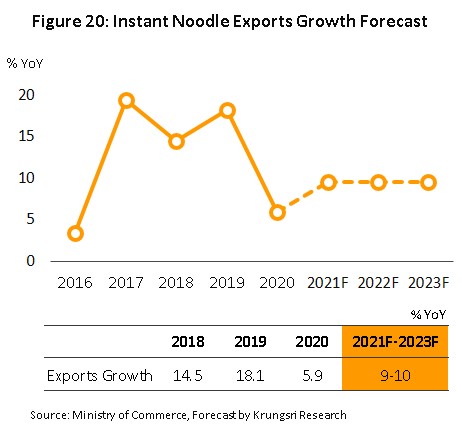

ด้านตลาดส่งออกมีสัดส่วน 15-20% ของปริมาณการผลิตบะหมี่กึ่งสำเร็จรูปทั้งหมด ได้รับปัจจัยหนุนจากการเปิดเสรี AFTA ในตลาดอาเซียน ซึ่งเป็นตลาดขนาดใหญ่ที่ยังมีอัตราการบริโภคบะหมี่กึ่งสำเร็จรูปไม่สูงนักจึงยังมีโอกาสขยายตัวได้อีกมาก โดยเฉพาะประเทศเพื่อนบ้านอย่าง กัมพูชา เมียนมา สปป.ลาว และเวียดนาม ซึ่งมีสัดส่วนรวมกันกว่า 40% ของมูลค่าส่งออกบะหมี่กึ่งสำเร็จรูป นิยมบริโภคบะหมี่กึ่งสำเร็จรูปนำเข้าจากไทย เพราะความคุ้นเคยในรสชาดและความเชื่อมั่นในคุณภาพการผลิต

อุตสาหกรรมอาหารพร้อมทานแช่เย็น-แช่แข็ง (Chilled and Frozen Ready-to-eat Food)

- ปี 2563 มีมูลค่าตลาดประมาณ 1.9 หมื่นล้านบาท เป็นอุตสาหกรรมที่ตอบสนองความสะดวกสบายในการบริโภคผ่านกระบวนการแช่เย็น-แช่แข็งเพื่อถนอมอาหาร โดยยังคงรสชาติเดิมของอาหารไว้และไม่เสียคุณค่าทางโภชนาการ มีให้เลือกหลากหลายเมนูและหลายสัญชาติ อาหารพร้อมทานแช่เย็น-แช่แข็งที่จำหน่ายภายในประเทศเป็นอาหารไทยมากที่สุดสัดส่วน 45% ของมูลค่าจำหน่ายอาหารแช่แข็งทั้งหมด รองลงมาคือ อาหารจีนสัดส่วน 29% อาหารอิตาเลี่ยน (11%) อาหารญี่ปุ่น (6%) และอาหารสัญชาติอื่นๆ (9%) [ที่มา: Euromonitor, December 2020]

- เป็นอุตสาหกรรมที่ใช้เงินทุนไม่มาก เทคโนโลยีการผลิตไม่ซับซ้อน ทำให้การเข้า-ออกของผู้ผลิตรายใหม่ทำได้ไม่ยากนัก จึงมีผู้ผลิตหลายราย การแข่งขันรุนแรงจากความแตกต่างของผลิตภัณฑ์ที่ไม่มากนัก (Product Differentiation ต่ำ) รวมทั้งการแข่งขันกับสินค้าทดแทนจากผลิตภัณฑ์อาหารที่มีหลากหลายประเภท อาทิ อาหารกระป๋อง บะหมี่กึ่งสำเร็จรูป อาหารปรุงสดสำเร็จ (ก๋วยเตี๋ยว ข้าวราดแกง) เป็นต้น กอปรกับลูกค้ามี Brand Switching Cost ต่ำ ทำให้ผู้ผลิตต้องแข่งขันทั้งด้านกลยุทธ์การตลาด และการพัฒนาผลิตภัณฑ์ คุณภาพ รสชาติ และคิดค้นเมนูใหม่ๆ ให้มีความหลากหลายเพื่อดึงดูดผู้บริโภค ผู้ผลิตรายใหญ่ที่มีความได้เปรียบด้านการผลิตและมีชื่อเสียงเป็นที่รู้จัก อาทิ บมจ. ซีพี ออลล์ บมจ.เจริญโภคภัณฑ์อาหาร บจก.พรานทะเลมาร์เก็ตติ้ง บมจ.เอสแอนด์พีซินดิเคท บมจ.สุรพลฟู้ดส์ บจก. เอก-ชัย ดิสทริบิวชั่น ซิสเทม ครองส่วนแบ่งตลาดรวมกันมากกว่า 90% ของมูลค่าตลาดรวมในกลุ่มนี้

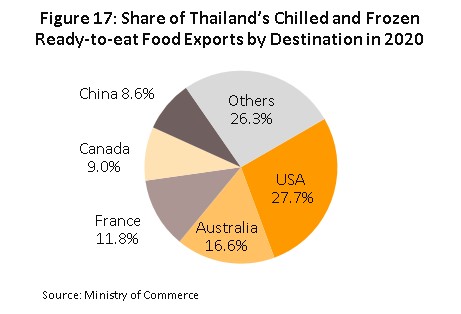

- ส่วนใหญ่เป็นการผลิตเพื่อจำหน่ายในประเทศสัดส่วน 80-90% ของปริมาณการผลิตอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมด (เฉลี่ยปี 2559-2563) เนื่องจากการขยายตัวของชุมชนเมือง ทำให้พฤติกรรมผู้บริโภคเปลี่ยนแปลงไปตามวิถีชีวิตของสังคมเมืองที่เร่งรีบจึงมีความต้องการบริโภคอาหารที่มีความสะดวก ประกอบกับสามารถหาซื้อได้ง่ายตามร้านสะดวกซื้อซึ่งมีสาขากระจายอยู่ทั่วประเทศและเปิดบริการตลอด 24 ชั่วโมง ส่วนตลาดส่งออกมีสัดส่วน 10-20% โดยไทยมีศักยภาพในการแข่งขันจากความได้เปรียบด้านวัตถุดิบทางการเกษตรที่มีอยู่มากในประเทศ และอาหารที่ผลิตจากไทยเป็นที่นิยมและได้รับการยอมรับด้านรสชาติและคุณภาพโดยเฉพาะอาหารพร้อมทานแช่แข็ง เนื่องจากสามารถคงรสชาติและเก็บรักษาไว้ได้นานสูงสุดถึง 18 เดือน จึงเหมาะกับการส่งออกที่ต้องใช้ระยะเวลาขนส่ง

สถานการณ์ที่ผ่านมา

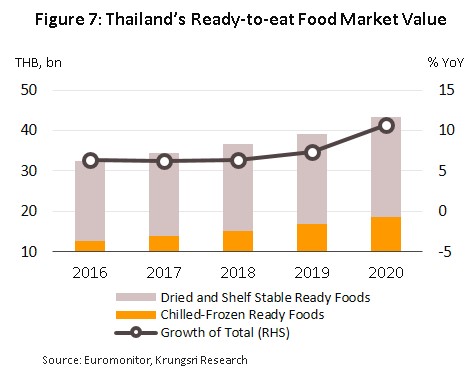

อุตสาหกรรมอาหารพร้อมทานในประเทศของไทยช่วงปี 2559-2563 ขยายตัวเฉลี่ยปีละ 7.4% ปัจจัยสนับสนุนจากการเปลี่ยนแปลงวิถีชีวิตของผู้บริโภคที่เปลี่ยนแปลงตามการขยายตัวของชุมชนเมือง (Urbanization) ซึ่งเป็นสังคมที่เร่งรีบและต้องการความสะดวกสบาย ขณะที่ตลาดส่งออกยังเติบโตต่อเนื่อง รายละเอียดมีดังนี้

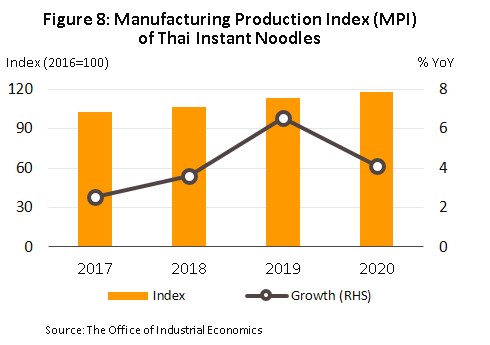

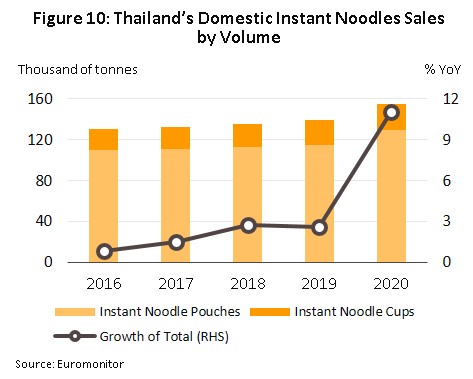

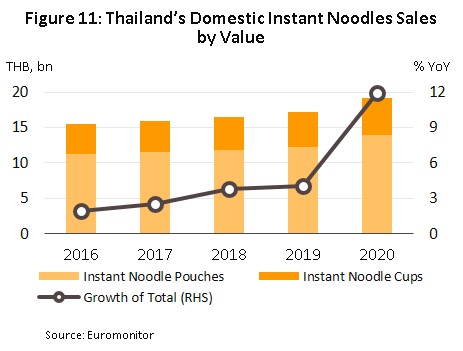

อุตสาหกรรมบะหมี่กึ่งสำเร็จรูป: ช่วงปี 2559-2563 การผลิตขยายตัวต่อเนื่อง สะท้อนจากดัชนีผลผลิตอุตสาหกรรม (Manufacturing Production Index: MPI) ที่เติบโต 4.2% ต่อปี หรือเฉลี่ยอยู่ที่ 107.9 ตามทิศทางตลาดในประเทศซึ่งเป็นตลาดหลักมีอัตราการเติบโตเฉลี่ย 3.8% ต่อปี ในเชิงปริมาณ และ 4.9% ต่อปี ในเชิงมูลค่า ส่วนมูลค่าส่งออกเติบโตเฉลี่ย 12.3% ต่อปี

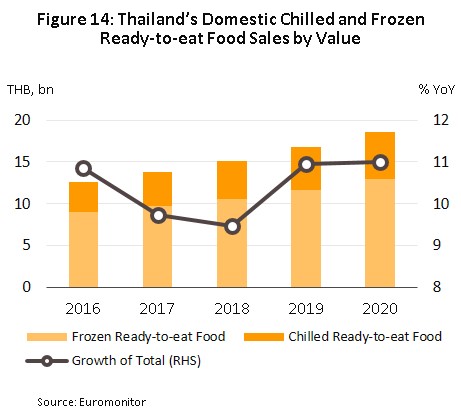

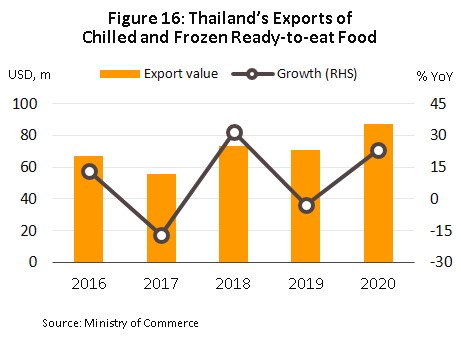

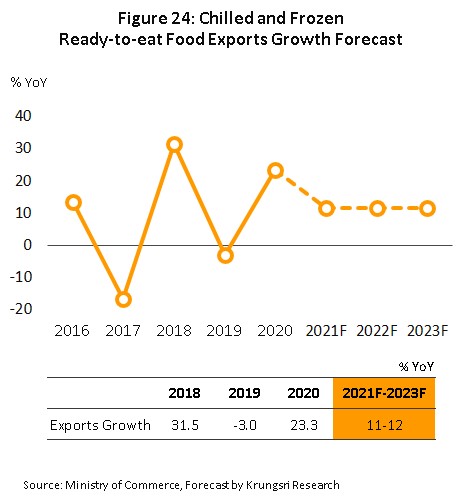

อุตสาหกรรมอาหารพร้อมทานแช่เย็น-แช่แข็ง: ช่วงปี 2559-2563 การผลิตมีทิศทางเติบโตต่อเนื่องตามตลาดในประเทศซึ่งเป็นตลาดหลักที่เติบโตเฉลี่ย 10.4% ต่อปี หรือคิดเป็นมูลค่าตลาดเฉลี่ยปีละ 1.5 หมื่นล้านบาท และตลาดส่งออกเติบโตเฉลี่ย 9.7% ต่อปี คิดเป็นมูลค่าส่งออกเฉลี่ยปีละ 70.8 ล้านดอลลาร์สหรัฐ

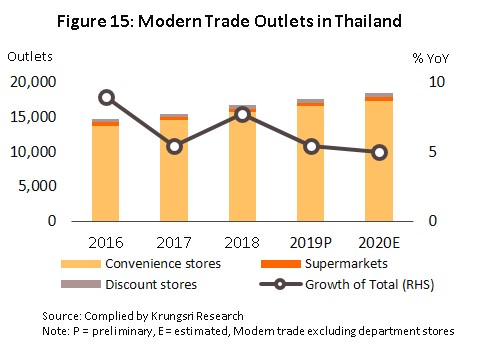

- ในปี 2563 ตลาดในประเทศเติบโต 11.0% คิดเป็นมูลค่า 1.9 หมื่นล้านบาท แบ่งเป็น อาหารพร้อมทานแช่เย็น 5.6 พันล้านบาท เติบโต 10.3% และอาหารพร้อมทานแช่แข็ง 1.3 หมื่นล้านบาท เติบโต 11.3% เป็นผลจาก (1) ความกังวลเกี่ยวกับการแพร่ระบาดของไวรัส COVID-19 ผู้บริโภคจึงหลีกเลี่ยงการออกจากบ้าน ทำให้ต้องกักตุนอาหาร (2) การขยายตัวอย่างต่อเนื่องของร้านค้าปลีกสมัยใหม่โดยเฉพาะร้านสะดวกซื้อ ซูเปอร์มาร์เก็ต และดิสเคาท์สโตร์ โดยการจำหน่ายผ่านร้านค้าปลีกสมัยใหม่ทั้งสามประเภทมีสัดส่วนรวมกันสูงถึง 92% ของมูลค่าจำหน่ายอาหารแช่เย็น-แช่แข็งทั้งหมดในไทย (3) การขยายตัวของชุมชนเมือง ทำให้พฤติกรรมผู้บริโภคเปลี่ยนแปลงไปสู่วิถีชีวิตที่เร่งรีบ ต้องการความสะดวกสบาย (4) การพัฒนารสชาติให้เข้ากับรสนิยมของผู้บริโภคคนไทย และมีเมนูหลากหลายเพิ่มขึ้นอย่างต่อเนื่อง (5) ราคาสินค้าจูงใจ เนื่องจากการประหยัดต้นทุนจากขนาดการผลิต ทำให้ราคาสินค้าแตกต่างจากอาหารปรุงสดใหม่ไม่มากนัก

การแข่งขันค่อนข้างรุนแรงในกลุ่มของผู้ผลิตรายใหญ่เพียงไม่กี่รายที่มีความได้เปรียบทั้งด้านต้นทุนวัตถุดิบและช่องทางการจำหน่าย โดยอาหารพร้อมทานแช่เย็นถูกผูกขาดโดย บมจ. ซีพี ออลล์ ภายใต้ แบรนด์ ‘อีซี่โก’ และ ‘อีซี่ช้อยส์’ ซึ่งมีส่วนแบ่งตลาดรวมกันถึง 98.0% ของมูลค่าตลาดอาหารพร้อมทานแช่เย็นทั้งหมด (ข้อมูลปี 2563) โดยอาศัยจุดแข็งจากการจำหน่ายผ่านร้านสะดวกซื้อในเครือของตนเองที่มีสาขาเป็นจำนวนมาก

ส่วนอาหารพร้อมทานแช่แข็งถูกครองตลาดโดย บมจ. ซีพี ออลล์ ภายใต้แบรนด์ ‘เซเว่น เฟรช’ มีส่วนแบ่งตลาด 44.5% และ บมจ.เจริญโภคภัณฑ์อาหาร ภายใต้แบรนด์ ‘ซีพี’ (17.8%) และแบรนด์ ‘เจด ดราก้อน’ (11.6%) [สองบริษัทหลังอยู่ในเครือบริษัทเดียวกัน] ทำให้มีส่วนแบ่งตลาดรวมกันถึง 73.9% ขณะที่ผู้ผลิตรายอื่นมีส่วนแบ่งตลาดไม่มากนัก อาทิ บมจ.สุรพลฟู้ดส์ แบรนด์ ‘สุรพล’ (11.2%) บมจ.เอสแอนด์พีซินดิเคท แบรนด์ ‘ควิกมีล’ (5.2%) และ บมจ. ไทย อกริ ฟู้ดส์ แบรนด์ ‘ลิตเติลเชฟ’ (2.8%) บจก.พรานทะเลมาร์เก็ตติ้ง แบรนด์ ‘พรานทะเล’ (0.9%) และแบรนด์ ‘พรานไพร’ (0.7%) บจก. เอก-ชัย ดิสทริบิวชั่น ซิสเทม แบรนด์‘เทสโก้’ (0.7%) และผู้ผลิตแบรนด์อื่นๆ (4.6%)

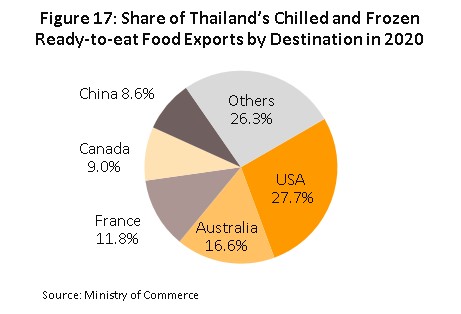

- ในปี 2563 ตลาดส่งออกมีมูลค่า 87.4 ล้านดอลลาร์สหรัฐ เติบโตสูง 23.3% ผลจากไวรัส COVID-19 ที่ระบาดทั่วโลก ทำให้รัฐบาลหลายประเทศต้องออกมาตรการ Lockdown เพื่อควบคุมการแพร่ระบาด ประชาชนจึงจำเป็นต้องกักตุนสินค้าอุปโภคบริโภคโดยเฉพาะอาหารที่สามารถเก็บรักษาไว้ได้นาน ประกอบกับอาหารพร้อมทานแช่เย็น-แช่แข็งของไทยกำลังได้รับความนิยมเพิ่มขึ้น เนื่องจากเป็นอาหารทางเลือกเพื่อสุขภาพและแปลกใหม่ (สไตล์เอเชีย) ในสายตาชาวต่างชาติโดยเฉพาะในสหรัฐอเมริกา และประเทศในแถบสหภาพยุโรป นอกจากนี้ การพัฒนาตู้เย็นรุ่นใหม่มักมีช่องแช่เย็น-แช่แข็งขนาดใหญ่ จึงเอื้อให้ผู้บริโภคสามารถซื้ออาหารพร้อมทานแช่เย็น-แช่แข็งสำรองไว้ในยามจำเป็น[2] โดยตลาดส่งออกหลักที่เติบโตดี อาทิ จีน (เติบโต 655.1% ของมูลค่าส่งออกอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งหมดของไทย) สหรัฐอเมริกา (36.6%) แคนาดา (36.3%) ออสเตรเลีย (26.4%) และฝรั่งเศส (7.2%) ตามลำดับ

แนวโน้มอุตสาหกรรม

อุตสาหกรรมอาหารพร้อมทานโดยรวมของไทยในปี 2564-2566 มีแนวโน้มขยายตัวต่อเนื่อง โดยความต้องการบะหมี่กึ่งสำเร็จรูปในประเทศคาดว่าจะเติบโตได้อย่างจำกัด และมีแนวโน้มแข่งขันสูง อย่างไรก็ตาม ภาวะเศรษฐกิจที่เปราะบาง ทำให้ผู้บริโภคยังคงระมัดระวังการใช้จ่ายและเลือกซื้อบะหมี่กึ่งสำเร็จรูปซึ่งถือเป็นอาหารอีกทางเลือกหนึ่งเพื่อลดภาระค่าครองชีพ ในขณะที่ตลาดส่งออกยังมีแนวโน้มเติบโตได้ ส่วนอาหารพร้อมทานแช่เย็น-แช่แข็งทั้งตลาดในประเทศและตลาดส่งออกคาดว่าจะยังเติบโตดี ตามทิศทางการขยายตัวของธุรกิจค้าปลีกสมัยใหม่ภายในประเทศ และความนิยมบริโภคอาหารไทยในต่างแดน ทั้งนี้ ปัจจัยที่มีผลต่อตลาดอาหารพร้อมทานแต่ละประเภทมีดังนี้

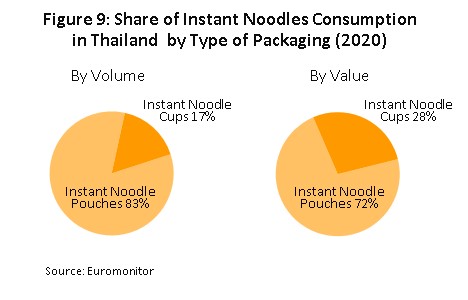

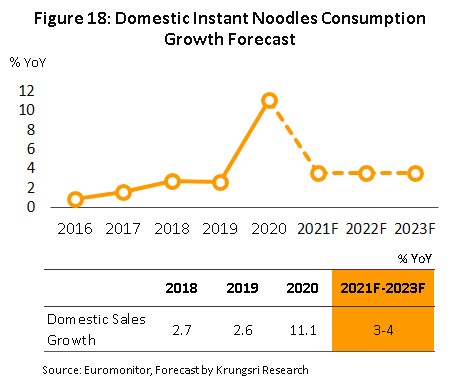

- บะหมี่กึ่งสำเร็จรูป: ปริมาณความต้องการบริโภคในประเทศมีแนวโน้มเติบโตเฉลี่ย 3-4% ต่อปี ตามภาวะเศรษฐกิจในประเทศที่ยังไม่แน่นอน ทำให้ผู้บริโภคระมัดระวังการใช้จ่ายและเลือกซื้อบะหมี่กึ่งสำเร็จรูปซึ่งถือเป็นอาหารอีกทางเลือกหนึ่ง อย่างไรก็ตาม มีแนวโน้มว่าตลาดในประเทศใกล้ถึงภาวะอิ่มตัว เมื่อพิจารณาจากอัตราการบริโภคบะหมี่กึ่งสำเร็จรูปของไทยที่สูงกว่าค่าเฉลี่ยของโลกมาก (ปี 2563 ไทยมีอัตราการบริโภคที่ 53.2 หน่วยบริโภคต่อคนต่อปี เทียบกับการบริโภคเฉลี่ยทั้งโลกอยู่ที่ 15.3 หน่วยบริโภคต่อคนต่อปี, ภาพที่ 5) ด้านการแข่งขันของธุรกิจรุนแรงจากสินค้าทดแทน อาทิ อาหารพร้อมทานแบบจัดวางบนชั้น อาหารพร้อมทานแช่เย็น-แช่แข็ง อาหารพร้อมทานปรุงสดใหม่ ที่อาจเข้ามาแย่งชิงส่วนแบ่งตลาด รวมถึงอาหารทดแทนประเภทอื่น อาทิ เบเกอรี่ ขนมขบเคี้ยว ธัญพืชอบกรอบ (ซีเรียล) และผลิตภัณฑ์นมพร้อมดื่ม อาจเป็นปัจจัยกดดันให้การแข่งขันภายในอุตสาหกรรมค่อนข้างรุนแรง ผู้ผลิตจึงมีแนวโน้มแข่งขันกันพัฒนาผลิตภัณฑ์อย่างต่อเนื่องเพื่อดึงดูดผู้บริโภค ทั้งรสสัมผัสของเส้นบะหมี่ รสชาติใหม่ และบรรจุภัณฑ์ที่หลากหลาย (แบบซอง ถ้วย และชาม) รวมทั้งพัฒนาบะหมี่กึ่งสำเร็จรูประดับบน เพื่อแข่งกับสินค้านำเข้าจากเกาหลีและญี่ปุ่น สำหรับนโยบายภาครัฐที่อาจพิจารณาจัดเก็บภาษีตามปริมาณโซเดียม หรือภาษีความเค็ม[3] อาจมีผลให้ต้นทุนการผลิตสูงขึ้น

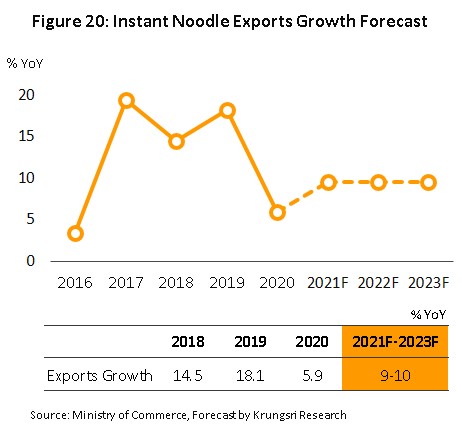

การส่งออกในช่วงปี 2564-2566 คาดว่ามูลค่าจะเติบโตเฉลี่ย 9-10% ต่อปี ปัจจัยหนุนจากเศรษฐกิจประเทศคู่ค้าเริ่มฟื้นตัว หลังประชาชนทยอยฉีดวัคซีน COVID-19 โดยเฉพาะการค้าชายแดนกับประเทศเพื่อนบ้านที่มีแนวโน้มผ่อนคลายมาตรการเข้มงวดในการตรวจ/ปล่อยสินค้า และเปิดจุดผ่านแดนมากขึ้น ประกอบกับอัตราการบริโภคบะหมี่กึ่งสำเร็จรูปในประเทศแถบอาเซียนยังค่อนข้างต่ำ โดยเฉพาะกัมพูชา(7.3 หน่วยบริโภคต่อคนต่อปี) และเมียนมา (12.4 หน่วยบริโภคต่อคนต่อปี) (ภาพที่ 19) จึงอาจเป็นโอกาสในการส่งออกบะหมี่กึ่งสำเร็จรูปของไทย อย่างไรก็ตาม ปัญหาทางการเมืองของเมียนมา และความไม่แน่นอนของกฎระเบียบการค้าชายแดน[4] อาจยังเป็นปัจจัยเสี่ยงต่อการส่งออกไปยังเมียนมาซึ่งเป็นตลาดส่งออกอันดับ 2 ของไทย (สัดส่วน 11.1% ของมูลค่าส่งออกบะหมี่กึ่งสำเร็จรูปของไทยในปี 2563 รองจากกัมพูชาที่มีสัดส่วน 23.2%)

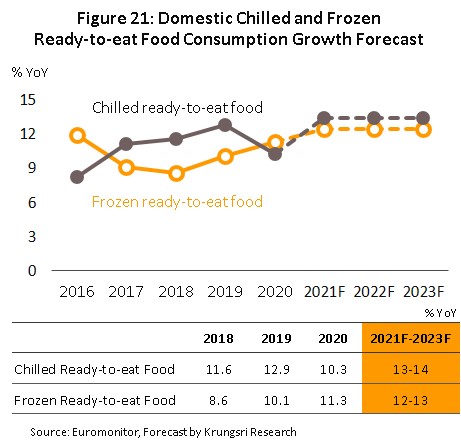

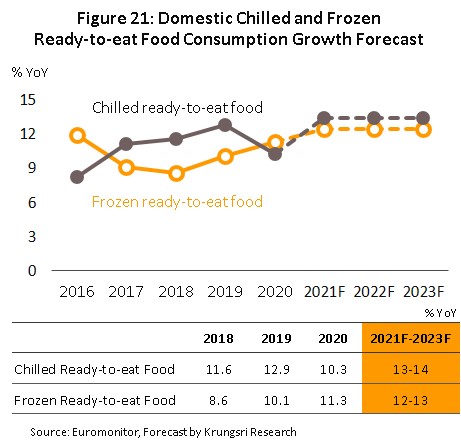

- อาหารพร้อมทานแช่เย็น-แช่แข็ง: คาดว่าความต้องการบริโภคในประเทศปี 2564-2566 จะมีมูลค่าเติบโตต่อเนื่องเฉลี่ย 12-14% ต่อปี โดยอาหารพร้อมทานแช่เย็น และอาหารพร้อมทานแช่แข็งจะเติบโตเฉลี่ย 13-14% ต่อปี และ 12-13% ต่อปี ตามลำดับ ปัจจัยหนุนจาก (1) การขยายตัวของร้านค้าปลีกสมัยใหม่โดยเฉพาะร้านสะดวกซื้อ ซึ่งมีสาขาจำนวนมากและกระจายไปยังแหล่งชุมชน ทำให้ผู้บริโภคสามารถเข้าถึงแหล่งจำหน่ายได้ง่าย และสะดวกในการรับประทาน (2) การขยายตัวของชุมชนเมือง ทำให้พฤติกรรมผู้บริโภคเปลี่ยนแปลงไปสู่วิถีชีวิตของสังคมเมืองที่เร่งรีบและต้องการความสะดวกสบาย (3) การพัฒนาผลิตภัณฑ์ให้เลือกหลากหลายเมนู และหลากหลายสัญชาติ อาทิ อาหารจีน อาหารญี่ปุ่น อาหารอิตาเลี่ยน (4) คุณค่าทางโภชนาการมากกว่าอาหารพร้อมทานแบบแห้งจึงดึงดูดผู้บริโภค (5) เครื่องใช้ไฟฟ้าในบ้านรุ่นใหม่ที่เอื้อให้การซื้ออาหารแช่เย็น-แช่แข็งมาบริโภคสะดวกขึ้น เช่น ตู้เย็นสมัยใหม่มีช่องแช่แข็งขนาดใหญ่ และไมโครเวฟมีราคาถูกลง และ (6) การจัดโปรโมชั่น ส่วนลด ของร้านค้าปลีกสมัยใหม่จูงใจผู้บริโภค อย่างไรก็ตาม การพัฒนาผลิตภัณฑ์ใหม่ๆ ของอาหารพร้อมทานประเภทอื่น อาทิ อาหารพร้อมทานแบบจัดวางชั้น และอาหารพร้อมทานปรุงสดใหม่ รวมถึงอาหารทดแทนอื่น อาทิ เบเกอรี่ ขนมขบเคี้ยว ธัญพืชอบกรอบ (ซีเรียล) ที่ออกสู่ตลาดมากขึ้น อาจยังเป็นปัจจัยเสี่ยงกดดันการแข่งขัน

มูลค่าส่งออกในช่วงปี 2564-2566 คาดว่าจะเติบโตเฉลี่ย11-12% ต่อปี ปัจจัยสนับสนุนจาก (1) ทิศทางเศรษฐกิจประเทศคู่ค้าที่ฟื้นตัวอย่างค่อยเป็นค่อยไป หลังการฉีดวัคซีน COVID-19 ครอบคลุมจำนวนประชากรมากขึ้น (2) แนวโน้มนวัตกรรมการเก็บรักษาอาหารพร้อมทานให้คงรสชาติและรูปลักษณ์เสมือนอาหารปรุงสดใหม่มีการพัฒนามากขึ้น (3) การคิดค้นเมนูแปลกใหม่ที่มีความหลากหลายเพื่อดึงดูดผู้บริโภค และ (4) อาหารที่ผลิตจากไทยได้รับการยอมรับจากต่างชาติในด้านกระบวนการผลิตที่ทันสมัย สะอาด และปลอดภัย จึงเป็นอีกทางเลือกหนึ่งของผู้บริโภคท่ามกลางภาวะโรคระบาด อย่างไรก็ตาม อุตสาหกรรมนี้ยังมีปัจจัยที่ท้าทายจากมาตการเข้มงวดของประเทศคู่ค้าในด้านการตรวจสอบสินค้า อาทิ การผลิตภายใต้มาตรการควบคุมคุณภาพและการรับรองต่างๆ อาทิ ระบบ HACCP, GMP, ISO 9001-2000 และ HALAL รวมถึงข้อกำหนดการติดฉลาก และระบบการตรวจสอบข้อมูลย้อนกลับไปยังแหล่งผลิตวัตถุดิบ ซึ่งอาจส่งผลให้ต้นทุนการผลิตปรับสูงขึ้นได้

มุมมองวิจัยกรุงศรี:

คาดว่ารายได้ของผู้ประกอบการอุตสาหกรรมอาหารพร้อมทานโดยรวมในปี 2564-2566 จะยังเติบโตต่อเนื่อง โดยอาหารพร้อมทานแช่แข็งจะยังมีแนวโน้มเติบโตดีทั้งตลาดในประเทศและตลาดส่งออกตามการขยายตัวของร้านค้าปลีกสมัยใหม่และการขยายตัวของชุมชนเมือง ส่วนตลาดบะหมี่กึ่งสำเร็จรูปในประเทศน่าจะขยายตัวได้ไม่มากนัก เนื่องจากตลาดใกล้เข้าสู่ภาวะอิ่มตัว ขณะที่ตลาดส่งออกยังเติบโตดี อย่างไรก็ตาม ผู้ผลิตยังมีความเสี่ยงจากนโยบายภาครัฐที่อาจจัดเก็บภาษีตามปริมาณโซเดียมซึ่งอาจเพิ่มภาระต้นทุนและมีผลกดดันความสามารถในการทำกำไรของผู้ผลิตได้

ผู้ผลิตบะหมี่กึ่งสำเร็จรูป: คาดว่ารายได้ของผู้ประกอบการจะเติบโตตามภาวะเศรษฐกิจที่ฟื้นตัวอย่างช้าๆ ซึ่งจะช่วยหนุนความต้องการบริโภคบะหมี่กึ่งสำเร็จรูปเพื่อลดภาระค่าครองชีพ อย่างไรก็ตาม อัตราการขยายตัวอาจอยู่ในระดับต่ำต่อเนื่อง เนื่องจากตลาดในประเทศซึ่งเป็นตลาดหลักใกล้ถึงภาวะอิ่มตัว การแข่งขันจึงรุนแรง ผลักดันให้ผู้ผลิตพยายามพัฒนาผลิตภัณฑ์อย่างต่อเนื่องเพื่อดึงดูดผู้บริโภค อีกทั้งยังมีความเสี่ยงจากอาหารพร้อมทานประเภทอื่น และสินค้าทดแทนที่มีอยู่หลากหลายเข้ามาแย่งชิงส่วนแบ่งตลาด นอกจากนี้ ภาครัฐอาจพิจารณาจัดเก็บภาษีตามปริมาณโซเดียมซึ่งคาดว่าอาจมีผลบังคับใช้ในช่วงปี 2565-2566 อาจมีผลให้ต้นทุนการผลิตสูงขึ้นและกดดันความสามารถในการทำกำไรของผู้ประกอบการ ด้านการส่งออกคาดว่าจะเติบโตต่อเนื่อง ปัจจัยหนุนจากเศรษฐกิจประเทศคู่ค้าเริ่มฟื้นตัว และตลาดยังมีอัตราการบริโภคบะหมี่กึ่งสำเร็จรูปค่อนข้างต่ำ อาทิ กัมพูชา และเมียนมา (ตลาดส่งออกอันดับ 1 และ 2 ของไทย สัดส่วน 23.2% และ 11.1% ตามลำดับ) จึงอาจเป็นโอกาสในการส่งออกบะหมี่กึ่งสำเร็จรูปของไทย

ผู้ผลิตอาหารแช่แข็ง: คาดว่ารายได้จะเติบโตดี ปัจจัยหนุนจากตลาดในประเทศที่เติบโตต่อเนื่องตามการขยายตัวของร้านค้าปลีกสมัยใหม่ การขยายตัวของชุมชนเมือง เมนูที่หลากหลาย และการจัดโปรโมชั่น ส่วนลด ของร้านค้าปลีกสมัยใหม่เพื่อจูงใจผู้บริโภค ส่วนตลาดส่งออกคาดว่าจะขยายตัวตามทิศทางเศรษฐกิจประเทศคู่ค้า ประกอบกับ อาหารที่ผลิตจากไทยได้รับการยอมรับจากต่างชาติทั้งด้านคุณภาพ และรสชาติ อย่างไรก็ตาม อุตสาหกรรมนี้ยังมีปัจจัยที่ท้าทายจากความเข้มงวดด้านการตรวจสอบสินค้าของประเทศคู่ค้า อาทิ การผลิตภายใต้การควบคุมคุณภาพและการรับรองตามมาตรฐานต่างๆ อาทิ ระบบ HACCP, GMP, ISO 9001-2000 และ HALAL รวมถึงข้อกำหนดการติดฉลาก และระบบการตรวจสอบข้อมูลย้อนกลับไปยังแหล่งผลิตวัตถุดิบ ซึ่งอาจกระทบต้นทุนการผลิตได้

[1] รัฐบาลประกาศห้ามออกนอกเคหะสถานในช่วงเวลา 22.00-04.00 น. ตั้งแต่วันที่ 3 เมษายน 2563 ต่อมาวันที่ 17 พฤษภาคม 2563 ได้ปรับลดเวลาลงเป็น 23.00-04.00 น. และในวันที่ 1 มิถุนายน 2563 ปรับเวลาลงอีกครั้งเป็น 23.00-03:00 น. และยกเลิกในวันที่ 30 มิถุนายน 2563

[2] อ้างอิงจาก “อุตสาหกรรมสาร” วารสารกรมส่งเสริมอุตสาหกรรม

[3] อยู่ในระหว่างขั้นตอนที่กรมสรรพสามิตกำลังศึกษาผลกระทบ โดยคาดว่าจะมีผลบังคับใช้ในช่วงปี 2565-2566

[4] ทางการเมียนมาออกมาตรการห้ามนำเข้าเครื่องดื่มไม่มีแอลกอฮอล์ อาทิ เครื่องดื่มชูกำลัง น้ำอัดลมและน้ำหวานต่างๆ เครื่องดื่มที่มีส่วนผสมของกาแฟ/ชา กาแฟสำเร็จรูป น้ำผลไม้พร้อมดื่ม ผลิตภัณฑ์นม จากไทยผ่านจุดผ่านแดนทางบกตั้งแต่ 1 พฤษภาคม 2564 เป็นต้นไป ทำให้ต้องใช้การขนส่งสินค้าผ่านแดนทางท่าเรือซึ่งใช้เวลาขนส่งเกือบ 1 สัปดาห์ เทียบกับการขนส่งสินค้าผ่านด่านชายแดนทางบกที่ใช้เวลาเพียง 1 วัน ถึงเมืองย่างกุ้ง และจังหวัดต่างๆ ของเมียนมา ทำให้ต้นทุนขนส่งสูงขึ้น กระทบราคาสินค้าเครื่องดื่มไม่มีแอลกอฮอล์นำเข้าจากไทยให้ต้องปรับราคาสูงขึ้น

.webp.aspx)