การวางแผนการเงิน คือ การวาดภาพชีวิตในอนาคตของเรา หากเราต้องการมีชีวิตที่ไม่ลำบาก มั่นคง และสุขสบาย การวางแผนการเงินที่ดีจะช่วยให้ภาพเหล่านั้นชัดเจนยิ่งขึ้น นอกจากนี้ เชื่อว่าทุกๆ คน ต่างมีความใฝ่ฝันไม่ว่าจะเล็ก-ใหญ่ หรือมีระยะใกล้-ไกล ความฝันเหล่านั้นต่างต้องการการวางแผนเพื่อให้บรรลุเป้าหมาย อีกทั้งการวางแผนการเงินที่ดีจะช่วยกันเราจากความเสี่ยงต่าง ๆ ที่อาจเกิดขึ้นระหว่างทางไปยังชีวิตในอนาคตที่เรามุ่งหวัง เมื่อเป็นเช่นนี้ จึงอาจกล่าวได้ว่า การวางแผนการเงินก็เท่ากับการวางแผนชีวิต

วิธีการในการวางแผนการเงินนั้นมีอยู่มากมาย หลายคนอาจเข้าใจว่าเป็นเรื่องของการควบคุมการใช้จ่าย การเก็บออมเพียงเท่านั้น ซึ่งจริง ๆ แล้วเรื่องเหล่านั้นเป็นส่วนสำคัญเพียงส่วนหนึ่งเท่านั้น หากจะวางแผนการเงินให้มีประสิทธิภาพ ได้ผลจริง ยังมีเรื่องอื่น ๆ ที่ต้องเข้าใจและให้ความสำคัญอยู่ด้วย

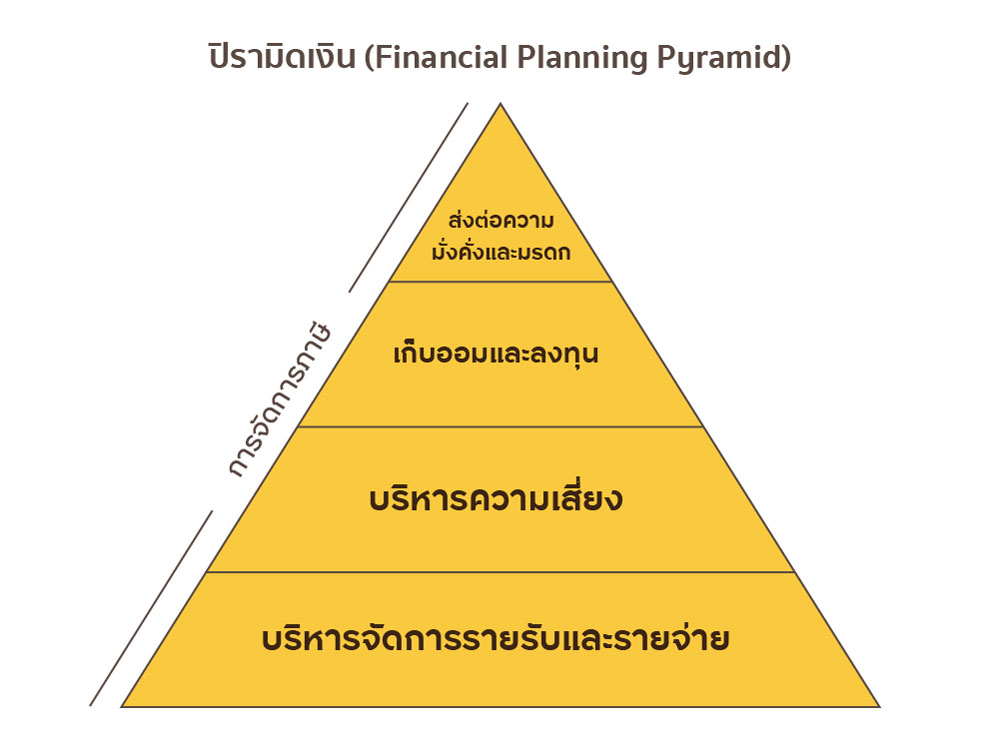

เข้าใจหลักการวางแผนการเงินที่ถูกต้องด้วยปิรามิดการเงิน

ปิรามิดการเงิน (Financial Planning Pyramid)

ปิรามิดการเงิน (Financial Planning Pyramid)

Inspired by A-Academy

แผนภาพข้างต้น เป็นแผนภาพปิรามิดการเงิน (Financial Planning Pyramid) ที่ช่วยให้เราเห็นความสำคัญและลำดับขั้นตอนในการวางแผนการเงินอย่างง่าย ๆ แต่ครอบคลุมและใช้ได้จริง โดยสิ่งที่เราจะต้องให้ความสำคัญมากที่สุดจะเรียงจากฐานปิรามิดขึ้นไปยังยอดปิรามิดตามลำดับ ซึ่งหมายความว่า เราต้องสร้างฐานของปิรามิดการเงินให้แน่นและมั่นคงเสียก่อน จากนั้นจึงค่อยต่อยอดขึ้นไปสู่เป้าหมาย

- บริหารจัดการรายรับและรายจ่าย (Revenue - Expense Management) เรื่องนี้เป็นเรื่องพื้นฐานที่สุด สำหรับการวางแผนทางการเงิน เพราะหมายถึง การรู้จักสถานะทางการเงินของตัวเองดีและการจัดการรายรับและการใช้จ่ายของตัวเองถือเป็นการเตรียมตัวให้พร้อมสำหรับโอกาสและความท้าทายในอนาคต

- บริหารความเสี่ยง (Risk Management) ถือเป็นการเตรียมตัวเช่นเดียวกับการบริหารการเงิน เพียงแต่เป็นการเตรียมตัวในระดับที่สูงกว่า นั่นคือ การลดความเสี่ยงและอุปสรรคที่อาจเกิดขึ้นระหว่างทางไปสู่ชีวิตและเป้าหมายที่ต้องการ ซึ่งสิ่งที่ต้องทำเพื่อป้องกันความเสี่ยง เช่น การเก็บเงินสำรองเผื่อฉุกเฉิน การทำประกันภัย ประกันสุขภาพ และประกันชีวิต รวมถึงการเก็บเงินเกษียณอายุ เป็นต้น

- เก็บออมและลงทุน (Saving and Investment) เมื่อเตรียมการเงินของตัวเองพร้อมและลดโอกาสที่จะเกิดความเสี่ยงต่าง ๆ แล้ว เราก็พร้อมที่จะทำตามเป้าหมายทั้งระยะสั้น ระยะกลาง และระยะยาว เช่น เก็บออมซื้อบ้าน เก็บออมท่องเที่ยว เก็บออมเพื่อสร้างครอบครัว หรือลงทุนเพื่อสร้างผลกำไรด้วยหลากหลายวิธีการให้พร้อมรับความเสี่ยง เพราะได้เตรียมตัวจนมีสุขภาพการเงินที่แข็งแรง

- ส่งต่อความมั่งคั่งและมรดก (Wealth Distribution) หลังจากที่สร้างความมั่นคงและมั่งคั่งในชีวิต รวมทั้งบรรลุเป้าหมายได้อย่างที่ตั้งใจแล้ว อีกเรื่องที่ต้องวางแผน คือ การบริจาค การช่วยเหลือผู้อื่น เพราะสำหรับบางคนอาจใช้จ่ายด้วยการบริจาคมากจนเกินสมดุล ทั้งนี้ การเผื่อแผ่ความมั่งคั่งและช่วยเหลือผู้อื่นยังถือเป็นการเติมเต็มด้านจิตใจซึ่งช่วยให้ชีวิตสมบูรณ์ยิ่งขึ้น นอกจากนี้ ยังควรจัดการมรดกให้เรียบร้อยเพื่อคนที่เรารักและเพื่อหลีกเลี่ยงปัญหาที่อาจเกิดขึ้นภายหลัง

ทั้งนี้ การจัดการวางแผนการเงินทั้ง 4 ชั้นของปิรามิดการเงิน ก็ควรมีการ

วางแผนจัดการภาษีเสมอในทุกขั้นตอน เพราะไม่มีใครสามารถหลีกเลี่ยงภาษีได้ หากคำนึงถึงการจัดการภาษี เราก็จะสามารถลดรายจ่ายส่วนนี้ได้ โดยในชั้นแรก หากเรารู้รายรับรายจ่ายของเราอย่างละเอียด ก็จะสามารถคำนวณภาษีได้ หรือในชั้นของการบริหารความเสี่ยง การออมการลงทุน และการบริจาค

5 ขั้นตอน การวางแผนการเงินที่ได้ผลจริง

หลักการปิรามิดการเงินช่วยให้เราเข้าใจลำดับความสำคัญของการวางแผนการเงินในด้านต่าง ๆ ซึ่งเราสามารถแปลงเป็น 5 ขั้นตอน วางแผนการเงินที่สร้างความมั่นคงในระยะยาว และสามารถบรรลุทุกเป้าหมายทางการเงินได้

1. ติดตามการใช้จ่ายและทำงบดุล

จากปิระมิดการเงิน คงเห็นแล้วว่าการบริหารจัดการรายรับ-รายจ่ายเป็นเรื่องสำคัญ และเป็นเรื่องพื้นฐานที่ต้องทำเพื่อเตรียมตัวให้พร้อมสำหรับการเดินตามเป้าหมาย ซึ่งในสมัยนี้ มีแอปพลิเคชันการเงินมากมายให้เลือกใช้ ที่ง่าย สะดวก บันทึกได้ทุกที่ทุกเวลาบนโทรศัพท์มือถือ นอกจากนี้ อีกสิ่งที่ช่วยให้เรารู้สถานะทางการเงินของเราได้อย่างละเอียดก็คือ การทำงบดุลส่วนบุคคล

ลองสำรวจทรัพย์สินและหนี้สินของคุณดูง่ายๆ ด้วยตารางนี้

การทำบัญชีรายรับ-รายจ่าย และการทำงบดุลจะช่วยให้เราสามารถติดตามการใช้จ่ายและรู้สถานะการเงินของเราได้ดีที่สุด เพื่อที่เราจะได้รู้ปัญหา เช่น มีรายจ่ายอะไรบ้างต่อเดือน มักใช้จ่ายไปกับอะไรบ้างและมากเกินไปหรือไม่ และเพื่อที่จะได้บริหารการเงินของตัวเราเองให้มีประสิทธิภาพมากขึ้น จากการรู้ว่าสถานะการเงินของตัวเองเป็นอย่างไร

สิ่งที่คุณต้องทำต่อไปได้เพื่อบริหารจัดการรายรับและรายจ่าย (Revenue - Expense Management) คือ การลดรายจ่ายส่วนที่ไม่จำเป็น เพื่อปะ “รูรั่ว” ของกระเป๋าสตางค์ หรือการบริหารสินทรัพย์และหนี้สินให้สมดุล และปรับสมดุลสินทรัพย์ประเภทต่าง ๆ ให้เหมาะกับจังหวะชีวิต เช่น เมื่อเริ่มทำงานและยังไม่มีภาระมาก ควรสะสมสินทรัพย์เพื่อการลงทุนให้มากเพื่อให้เงินงอกเงย หรือเมื่อมีภาระหรือคนที่ต้องดูแลก็ควรลดภาระหนี้สินลงให้มากที่สุด โดยเฉพาะภาระหนี้สินระยะสั้น และสะสมเงินสดให้มากขึ้น เป็นต้น หากจัดการการใช้จ่ายและปรับสถานะการเงินให้พร้อมแล้ว ทีนี้คุณก็พร้อมสำหรับทุกเป้าหมายทางการเงิน

2. แปลงเป้าหมายชีวิตเป็นเป้าหมายการเงิน

เชื่อว่าทุกคนก็มีความฝัน มีความต้องการ มีเป้าหมายในชีวิตที่อยากจะบรรลุให้ได้ ความตั้งใจเหล่านั้น อาจหมายถึงการมีความเป็นอยู่ที่สุขสบาย การมีบ้านให้ครอบครัว การไปท่องเที่ยวเก็บเกี่ยวประสบการณ์ชีวิต หรือจะเป็นการมีรถสักคัน ซื้อของที่อยากได้จริง ๆ การจะไปให้ถึงเป้าหมายชีวิต ในหลายข้อจำเป็นต้องใช้เงินเป็นปัจจัยสำคัญ หากเราปรับเป้าหมายในชีวิตต่าง ๆ เหล่านั้นให้เป็นรูปธรรมมากขึ้น โดยการแปลงให้เป็นเป้าหมายทางการเงิน เส้นทางไปสู่เป้าหมายก็จะชัดเจนขึ้น

การตั้งเป้าหมายทางการเงินนั้น ถอดหลักการมาจากปิรามิดการเงินขั้นที่ 2 และ 3 คือ การจัดการความเสี่ยง และการออมและการลงทุน ซึ่งเราควรตั้งเป้าหมายเป็น 2 ประเภท ได้แก่ เป้าหมายเพื่อชีวิตที่มั่นคง และเป้าหมายเพื่อตอบสนองความปรารถนา ทั้งนี้ หลักการในการตั้งเป้าหมายทางการเงินที่ดี ควรตั้งให้แบบระบุจำนวนหรือสามารถเห็นความคืบหน้าได้ เป็นไปได้กับสถานะการเงิน และมีกำหนดระยะเวลาให้การบรรลุเป้าหมาย

1. เป้าหมายเพื่อชีวิตที่มั่นคง

เป้าหมายกลุ่มนี้ เป็นเป้าหมายที่ทุกคนควรจะมี เพื่อความมั่นคงและป้องกันความเสี่ยงในชีวิต ซึ่งจะช่วยให้เรามีชีวิตที่เป็นสุข และพร้อมสำหรับการตั้งเป้าหมายอื่น ๆ ต่อไป

ตัวอย่างการตั้งเป้าหมายการเงิน

- เก็บเงินสำรองฉุกเฉิน ปกติคนเราควรมีเงินสำรองฉุกเฉินประมาณ 6 เดือนของค่าใช้จ่าย เพราะเมื่อวันหนึ่ง เกิดเหตุการณ์ไม่คาดฝัน เช่น ตกงาน เจ็บป่วย เงินส่วนนี้สามารถที่จะช่วยคุณได้ในระยะเวลาหนึ่ง

- ทำประกันสุขภาพ ประกันชีวิต และประกันทรัพย์สิน

- เก็บเงินเผื่อมีบุตร

2. เป้าหมายเพื่อตอบสนองความปรารถนา

ให้เอาสิ่งที่อยากได้ ความฝันที่อยากบรรลุ มาตั้งเป้าหมายการเงิน โดยระบุสิ่งที่อยากทำ จำนวนเงินที่ต้องใช้ และกำหนดกรอบเวลา อาจเป็นระยะเวลาที่ต้องทำให้สำเร็จ จำนวนเงินที่ต้องใช้ หรือเก็บในแต่ละเดือนเพื่อเป้าหมายที่ต้องการ

ตัวอย่างการตั้งเป้าหมายการเงิน

- เก็บเงิน 1,000,000 บาท แรก ภายใน 5 ปี

- เก็บเงินกู้ซื้อบ้าน/สร้างบ้าน จำนวน 500,000 บาท ภายใน 2 ปี

- เก็บเงินกู้ซื้อรถยนต์ จำนวน 100,000 บาท ภายใน 1 ปี

- เก็บเงินท่องเที่ยวต่างประเทศประจำปี จำนวน 60,000 บาท โดยเก็บเดือนละ 5,000 บาท

- กู้ซื้อแท็ปเล็ตรุ่นใหม่ 20,000 บาท ผ่อน 10 เดือน จ่ายเดือนละ 2,000 บาท

เมื่อแปลงเป้าหมายและสิ่งที่อยากได้เป็นเป้าหมายการเงินแล้ว อย่าลืมที่จะจัดลำดับความสำคัญให้ดีๆ ว่าสิ่งใดจำเป็นมากกว่า สิ่งใดที่ต้องการก่อน และดูให้เหมาะสมกับสถานะทางการเงินและความสามารถในการผ่อนเพื่อให้ยังสามารถใช้จ่ายในชีวิตประจำวันได้ปกติ และหลีกเลี่ยงการเป็นหนี้โดยไม่จำเป็น

3. หาเครื่องมือบรรลุเป้าหมาย

จากเป้าหมายในชีวิตที่อยากบรรลุและแปลงมาเป็นเป้าหมายทางการเงิน ในขั้นตอนนี้ เราจะมาหาวิธีทำให้เป้าหมายเป็นจริงกันด้วยเครื่องมือต่าง ๆ นั่นคือ ผลิตภัณฑ์ทางการเงินประเภทต่าง ๆ ที่เหมาะสมกับเป้าหมายการเงิน

บัญชีเงินฝากประจำปลอดภาษี

ผลิตภัณฑ์การเงินประการแรก คือ เครื่องมือในการเก็บเงินที่มีประสิทธิภาพมากๆ และเป็นการสร้างวินัยในการออมเงินอีกด้วย หากต้องการเก็บเงินซื้อรถยนต์ เก็บเงินดาวน์บ้าน ออมเงินเพื่อการศึกษาลูก เก็บเงินซื้อของในอนาคต เช่น คอมพิวเตอร์ หรือแท็ปเล็ต เป็นต้น การเปิด

บัญชีเงินฝากประจำปลอดภาษีน่าจะเป็นตัวเลือกที่ช่วยได้

กองทุนสำหรับลดหย่อนภาษี

ผลิตภัณฑ์ตัวนี้ เหมาะสำหรับไว้สร้างความมั่นคงในอนาคต เราอาจนำเงินไปลงทุนใน RMF หรือ SSF นอกจากจะได้สิทธิประโยชน์ในการ

ลดหย่อนภาษี แล้วยังให้ผลตอบแทนจากเงินลงทุนอีกด้วย

ผลิตภัณฑ์ลงทุนอื่น ๆ

สำหรับเป้าหมายระยะยาว เช่น

เก็บเงินล้านแรก เก็บเงินซื้อบ้าน เป็นต้น การลงทุนในผลิตภัณฑ์ลงทุนต่างๆ อย่างกองทุนรวมต่าง ๆ สามารถสร้างผลตอบแทนได้ในระยะยาว ก่อนลงทุนคุณควร

ศึกษาและวางแผนลงทุนให้รอบคอบเสียก่อน กระจายความเสี่ยงที่รับไหว ซึ่งจริง ๆ แล้ว หากคุณเตรียมตัวตั้งแต่ฐานปิรามิดการเงินและชั้นบริหารความเสี่ยงไว้มั่นคงแล้ว คุณก็พร้อมที่จะรับความเสี่ยงการออมและการลงทุนในปิรามิดการเงินชั้นต่อไปได้

ประกันชีวิต ประกันภัย และประกันทรัพย์สิน

เครื่องมือตัวนี้ แน่นอนว่าต้องเป็นเป้าหมายในการลดความเสี่ยงในชีวิตและการสูญเสียที่ไม่คาดฝัน แต่เราก็สามารถเลือก

ทำประกันให้เหมาะสมกับเป้าหมายชีวิตอื่น ๆ ของเราได้ เช่น หากต้องการชีวิตเกษียณที่มั่นคง ก็อาจเลือกทำประกันชีวิตแบบบำนาญหรือแบบสะสมทรัพย์ก็ได้ เป็นต้น การทำประกันชีวิตยังตอบโจทย์ยอดปิรามิดการเงิน หรือการจัดการมรดกและการแบ่งปันได้อีกด้วย เพราะเมื่อวันที่เราจากไป คนข้างหลังจะได้ไม่ลำบาก อีกทั้งสามารถนำไปลดหย่อนภาษีได้อีกด้วย

4. จัดทำแผนที่และออกเดินทาง

การจะไปให้ถึงจุดหมายที่เป็นสถานที่เราสามารถขับรถเดินทางตามผู้อื่นไปยังสถานที่นั้นได้ แต่สำหรับเป้าหมายทางการเงิน เราไม่สามารถลอกเลียนเส้นทางไปสู่เป้าหมายการเงินของใครได้ เพราะแต่ละคนย่อมมีสถานะทางการเงินและความพร้อมไม่เท่ากัน หากเดินตามผู้อื่น เราอาจ “ล่ม” กลางทางได้

สถานะทางการเงินเป็นสิ่งจำเป็นในการนำมาใช้ออกแบบแผนสำหรับบรรลุเป้าหมายการเงิน โดยปัจจัยพื้นฐานที่นำมาคิดได้อย่างคร่าว ๆ คือ ฐานเงินเดือน ภาระรายจ่าย และหนี้สิน จากนั้นจึงนำมาคิดกับเป้าหมายและแปลงเป็นงบประมาณรายเดือน

5. ติดตามความคืบหน้าและปรับแผนการเงินตามความเหมาะสม

หลังจากที่เราวางแผนการเงินและออกเดินทาง และลงมือทำตามแผนแล้ว สิ่งที่จะลืมไม่ได้เลย คือ การติดตามความคืบหน้าว่าตอนนี้เรามาอยู่จุดใดของแผนที่แล้ว เราเข้าใกล้เป้าหมายการเงินที่วางไว้แล้วหรือยัง ซึ่งการติดตามความคืบหน้า ควรแบ่งการติดตามออก เป็นแต่ละเดือนว่า เราสามารถทำตามงบประมาณที่ตั้งไว้ได้มากน้อยแค่ไหน และติดตามทุกครึ่งปี รายปี เพื่อให้เราไม่หยุดหรือหลุดออกจากแผนที่วางไว้

หลักการวางแผนการเงินแบบปิรามิด ช่วยให้เราเข้าใจลำดับความสำคัญของการวางแผนการเงินว่า สิ่งใดที่เราควรทำก่อนหรือทำหลัง เพื่อให้แผนการเงินของเรารัดกุม ปลอดภัย และได้ผลจริง ทั้งแผนระยะสั้นและเป้าหมายในอนาคต ทั้งนี้ จะเห็นได้จากขั้นตอนการวางแผนเป้าหมายต่าง ๆ ในชีวิตหากนำมาแปลงเป็นเป้าหมายทางการเงินที่ชัดเจน เส้นทางในการบรรลุเป้าหมายก็จะชัดเจนและถือเป็นแผนที่ ให้เราเดินตามได้ เพื่อทุกเป้าหมายการเงินที่หวังไว้จะได้กลายเป็นความจริง

บทความโดย

ขวัญชัย รุ่งเรืองกอสว่าง AFPT™

กลุ่มบริการที่ปรึกษาทางการเงินส่วนบุคคล

ธนาคารกรุงศรีอยุธยา