ปี 2564 มูลค่าจำหน่ายเครื่องมือแพทย์ในประเทศจะเติบโตใกล้เคียงกับปี 2563 ขณะที่ตลาดส่งออกจะเติบโตได้ในเกณฑ์สูงต่อเนื่อง การแพร่ระบาดของไวรัส COVID-19 ที่รุนแรงขึ้นในปี 2564 แม้จะส่งผลให้จำนวนนักท่องเที่ยวเชิงการแพทย์ (Medical Tourism) และผู้เข้ารับบริการในสถานพยาบาลสำหรับโรคที่ไม่เร่งด่วนปรับลดค่อนข้างมาก อย่างไรก็ตาม ความต้องการใช้ผลิตภัณฑ์ในกลุ่มวัสดุสิ้นเปลืองประเภทใช้แล้วทิ้งมีแนวโน้มเติบโตได้ต่อเนื่องทั้งตลาดในประเทศและตลาดส่งออก อาทิ ถุงมือยางทางการแพทย์ หน้ากากอนามัย หลอด/เข็มฉีดยา หลอดสวน และแกนสอด

ปี 2565-2566 คาดว่าความต้องการอุปกรณ์การแพทย์ที่เกี่ยวข้องกับสุขอนามัยและการดูแลสุขภาพยังเพิ่มขึ้นต่อเนื่องทั้งตลาดในประเทศและต่างประเทศ โดยได้อานิสงส์จาก (1) อัตราการเจ็บป่วยมีแนวโน้มเพิ่มขึ้นจากโรคไม่ติดต่อเรื้อรัง (2) จำนวนผู้ป่วยต่างชาติที่มีแนวโน้มกลับมาใช้บริการในไทยเพิ่มขึ้นในปี 2565-2566 หลังจากหดตัวถึง 97% ในปี 2564 (3) ผู้ประกอบการโรงพยาบาลมีแผนขยายการลงทุนต่อเนื่อง (4) กระแสการใส่ใจสุขภาพและความต้องการดูแลสุขภาพแบบครบวงจรมีแนวโน้มเพิ่มขึ้นทั่วโลกรวมถึงไทย (5) เศรษฐกิจประเทศคู่ค้าหลักของไทยยังมีความต้องการอุปกรณ์ทางการแพทย์ต่อเนื่องโดยเฉพาะในกลุ่มวัสดุสิ้นเปลืองประเภทถุงมือยาง หลอด/เข็มฉีดยา (6) นโยบายสนับสนุนจากภาครัฐในการพัฒนาให้ไทยเป็นศูนย์กลางสุขภาพนานาชาติ (Medical Hub) สำหรับปัจจัยท้าทายทางธุรกิจที่สำคัญคือ การแข่งขันที่มีแนวโน้มรุนแรงขึ้น จากการที่ผู้ประกอบการไทยมีข้อจำกัดในการพัฒนาเทคโนโลยีขั้นสูง จึงต้องพึ่งพาการนำเข้าหรือการผลิตจากผู้ประกอบการต่างชาติที่เข้ามาตั้งฐานการผลิตในไทย

ข้อมูลพื้นฐาน

อุตสาหกรรมเครื่องมือแพทย์ครอบคลุมทั้งเครื่องมือแพทย์และอุปกรณ์ทางการแพทย์[1] มีมูลค่ารวมคิดเป็น 1.2% ของ GDP[2] (ปี 2563) อุตสาหกรรมมีทิศทางเติบโตต่อเนื่องตามการเพิ่มขึ้นของจำนวนผู้ป่วยและผู้สูงอายุ และเนื่องจากเป็นสินค้าจำเป็นที่มีความสำคัญต่อสุขภาพ จึงมีความอ่อนไหวต่อภาวะเศรษฐกิจค่อนข้างจำกัด

เครื่องมือแพทย์และอุปกรณ์ทางการแพทย์ จำแนกตามลักษณะการใช้งานได้เป็น 3 กลุ่ม คือ

1) กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (Single-use device) เป็นผลิตภัณฑ์เพื่อการรักษาพยาบาลทั่วไป ใช้เทคโนโลยีการผลิตไม่สูง มักเป็นการใช้ครั้งเดียวหรือใช้แล้วทิ้ง อาทิ หลอดฉีดยา เข็มฉีดยา สายยาง หลอดสวน แกนสอด ถุงมือยาง/ถุงมือยางทางการแพทย์ อุปกรณ์และเครื่องใช้อื่นๆ ทางทันตกรรม และอุปกรณ์และเครื่องใช้อื่นๆ ที่เกี่ยวกับนัยน์ตา

2) กลุ่มครุภัณฑ์ทางการแพทย์ (Durable medical device) เป็นผลิตภัณฑ์ที่มีลักษณะคงทนถาวร มีอายุการใช้งานไม่ต่ำกว่า 1 ปี ตัวอย่างผลิตภัณฑ์เช่น หีบและชุดปฐมพยาบาล รถเข็นผู้ป่วย เตียงคนไข้ อุปกรณ์และเครื่องใช้ทางวิทยาศาสตร์การแพทย์ ศัลยกรรม ทันตกรรม เครื่องวินิจฉัยโรคด้วยไฟฟ้า และเครื่องเอ็กซเรย์ เป็นต้น

3) กลุ่มน้ำยาและชุดวินิจฉัยโรค (Reagent and test kit) ได้แก่ ผลิตภัณฑ์น้ำยาเพื่อใช้เตรียมหรือเก็บตัวอย่างจากร่างกาย (อาทิ น้ำยาทดสอบกรุ๊ปเลือด และชุดน้ำยาล้างไต) ชุดตรวจวินิจฉัยโรคเพื่อการเฝ้าระวังการเกิดโรค (เช่น โรคที่เกี่ยวกับหลอดเลือดหัวใจ) ชุดทดสอบการตั้งครรภ์ ชุดตรวจการติดเชื้อ HIV และชุดตรวจสารปนเปื้อนในอาหาร

ประเทศผู้ผลิตเครื่องมือแพทย์ที่สำคัญของโลก ได้แก่

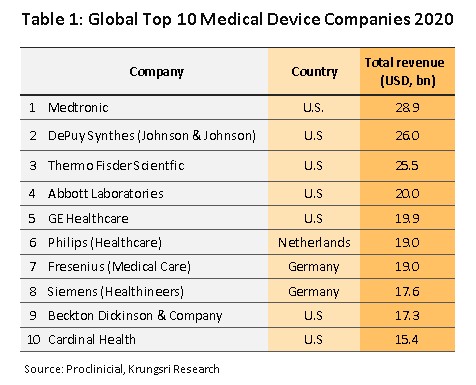

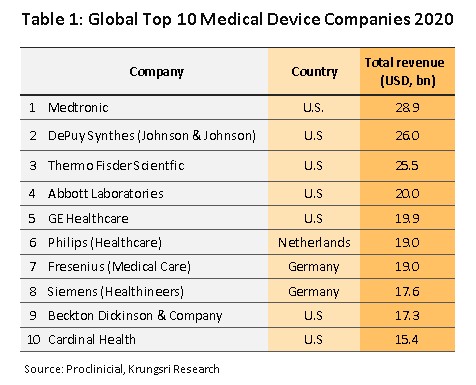

สหรัฐฯ เป็นรายใหญ่ที่มีรายได้จากการจำหน่ายมากที่สุดในโลก (ตารางที่ 1) โดยมีฐานการผลิตกระจายอยู่ในภูมิภาคต่างๆ ส่วนใหญ่เป็นการผลิตกลุ่มผลิตภัณฑ์ที่มีมูลค่าสูง อาทิ เครื่องวินิจฉัยโรคด้วยไฟฟ้า (Electro-diagnostic devices) เครื่องมือแพทย์ที่ใช้ในการศัลยกรรมกระดูก (Orthopedic and fracture devices) เครื่องเอ็กซเรย์ (X-ray devices) และเครื่องมือทางทันตกรรม

เยอรมนี และเนเธอร์แลนด์ ได้รับการยอมรับทั้งด้านคุณภาพและการพัฒนาคิดค้นเทคโนโลยี โดยเฉพาะเยอรมนีมีการปรับกระบวนการผลิตด้วยนวัตกรรมใหม่ๆ อย่างต่อเนื่อง ส่วนในเอเชีย ประเทศสำคัญ ได้แก่

ญี่ปุ่น จัดเป็นประเทศที่มีศักยภาพในการผลิตเครื่องมือแพทย์ และเป็นศูนย์กลางนวัตกรรมด้านเทคโนโลยีเครื่องมือแพทย์ที่ทันสมัยซึ่งได้รับการยอมรับจากทั่วโลก สำหรับ

จีนและอาเซียน การผลิตส่วนใหญ่เป็นผลิตภัณฑ์กลุ่มวัสดุสิ้นเปลือง ในขณะที่เครื่องมือแพทย์ที่ใช้เทคโนโลยีสูงยังจำเป็นต้องนำเข้าจากต่างประเทศโดยเฉพาะสหรัฐฯ เยอรมนี และญี่ปุ่น

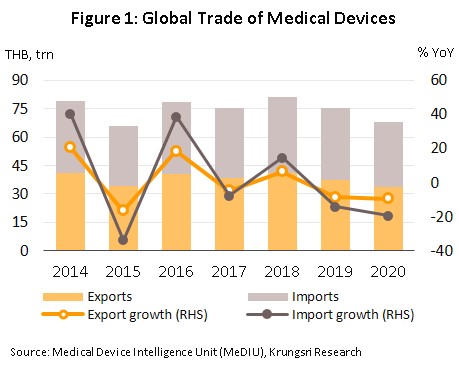

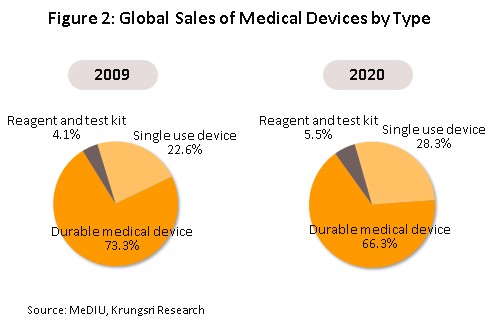

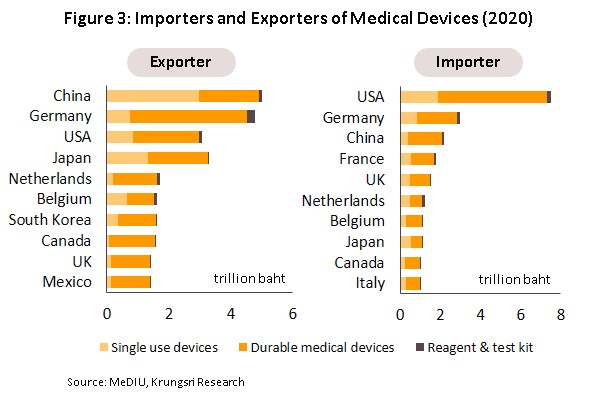

ปี 2563 มูลค่าการค้าของเครื่องมือและอุปกรณ์การแพทย์ในตลาดโลก (ผลรวมของมูลค่าการส่งออกและนำเข้า) หดตัว 9.7% จากปี 2562 (ภาพที่ 1) ผลจากการแพร่ระบาดของ COVID-19 ทำให้ความต้องการส่วนใหญ่กระจุกตัวอยู่ในเครื่องมือแพทย์ที่จำเป็น ขณะที่ประเทศส่วนใหญ่ผลิตเพื่อตอบสนองความต้องการใช้ภายในเป็นลำดับแรก โดยผลิตภัณฑ์กลุ่มครุภัณฑ์ทางการแพทย์มีสัดส่วนสูงสุด 66.3% ของมูลค่าการค้าเครื่องมือแพทย์ทั่วโลก (ภาพที่ 2) หดตัว 20.5% อย่างไรก็ตาม ความต้องการสินค้าที่ใช้ป้องกันการติดเชื้อที่เพิ่มขึ้นมากตามความต้องการใช้ ส่งผลให้กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วน 28.3%) และกลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 5.5%) เพิ่มขึ้น 23.8% YoY และ 20.5% YoY ตามลำดับ ด้านผู้ส่งออกเครื่องมือแพทย์รายใหญ่ของโลก (ภาพที่ 3) ได้แก่ จีน (สัดส่วน 14.7% ของมูลค่าส่งออกเครื่องมือแพทย์ทั่วโลก) ซึ่งเน้นส่งออกวัสดุสิ้นเปลืองทางการแพทย์ รองลงมา คือ เยอรมนี (14.1%) สหรัฐฯ (9.8%) และญี่ปุ่น (6.8%) (ปี 2562 ส่งออกอันดับ 1 คือ เยอรมนี (สัดส่วน 14.1%) รองลงมา คือ สหรัฐฯ และญี่ปุ่น ซึ่งเป็นกลุ่มที่เน้นส่งออกครุภัณฑ์ทางการแพทย์) ด้านผู้นำเข้าเครื่องมือแพทย์รายใหญ่ ได้แก่ สหรัฐฯ (สัดส่วน 22.1% ของมูลค่านำเข้าเครื่องมือแพทย์ทั่วโลก) รองลงมา ได้แก่ เยอรมนี (8.8%) จีน (6.5%) และฝรั่งเศส (5.2%) ส่วนไทยเป็นประเทศที่ส่งออกและนำเข้าเครื่องมือแพทย์ลำดับที่ 19 (สัดส่วน 1.2%) และ 32 (สัดส่วน 0.5%) ของโลก ตามลำดับ

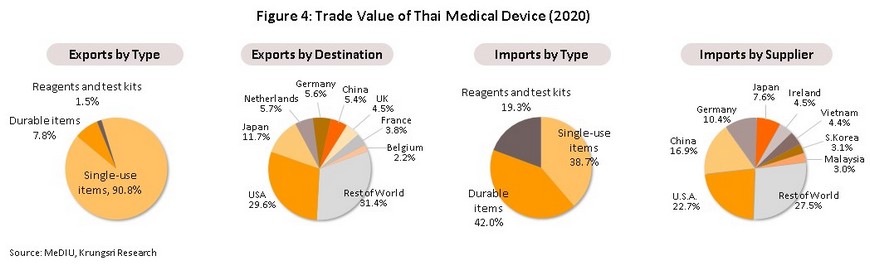

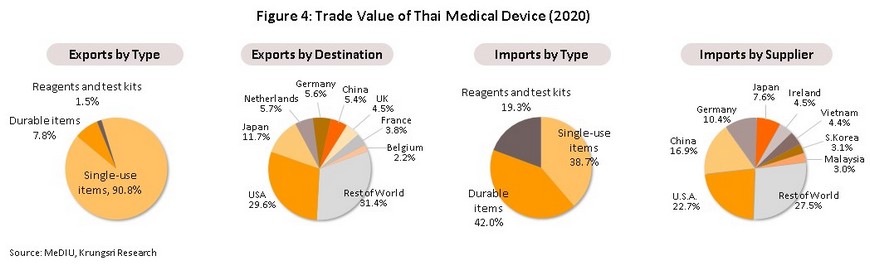

การส่งออกเครื่องมือแพทย์ของไทยอยู่ในกลุ่มวัสดุสิ้นเปลืองประมาณ 90.0% อาทิ ถุงมือยาง/ถุงมือยางทางการแพทย์ หลอดสวนและหลอด/เข็มฉีดยา และอุปกรณ์ทำแผล ตลาดส่งออกหลัก ได้แก่ สหรัฐฯ ญี่ปุ่น เนเธอร์แลนด์ และเยอรมนี ด้านผู้ประกอบการที่ทำการผลิตและส่งออกส่วนใหญ่เป็นบริษัทข้ามชาติ (เช่น ญี่ปุ่น สหรัฐฯ และฝรั่งเศส) ที่เข้ามาลงทุนในไทยเพื่อเป็นฐานการผลิตและส่งออกสู่ภูมิภาคอื่น สำหรับผลิตภัณฑ์นำเข้า ส่วนใหญ่เป็นกลุ่มครุภัณฑ์และวัสดุสิ้นเปลืองทางการแพทย์ (สัดส่วนรวมกันประมาณ 80.7%) อาทิ เครื่องอัลตราซาวน์ เครื่องเอ็กซเรย์ เครื่องตรวจวัดคลื่นหัวใจ เครื่องตรวจคลื่นไฟฟ้าในสมอง และผลิตภัณฑ์ทางจักษุวิทยา ส่วนใหญ่เป็นการนำเข้าจากสหรัฐฯ จีน เยอรมนี และญี่ปุ่น (ภาพที่ 4)

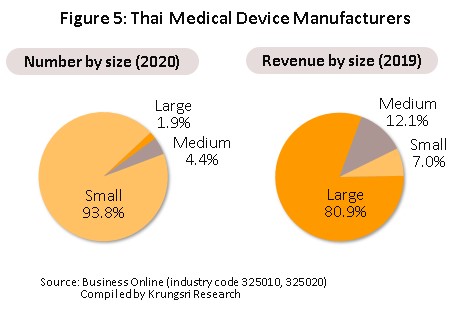

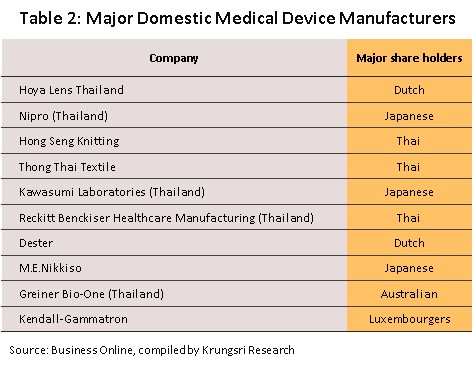

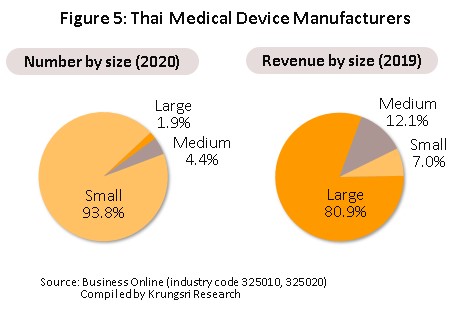

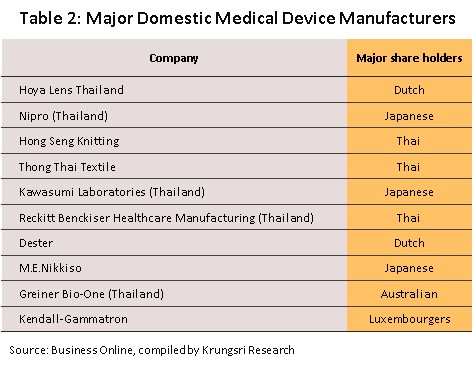

ผู้ผลิตเครื่องมือและอุปกรณ์การแพทย์[3]ที่จดทะเบียนกับกรมพัฒนาธุรกิจมีจำนวน 965 ราย[4] (ข้อมูลเดือนมิถุนายน 2564) ประมาณ 98.0% เป็นผู้ผลิตรายกลางและเล็ก (SME) ซึ่งมีส่วนแบ่งรายได้เพียง 19.1% ของรายได้ทั้งหมด ส่วนอีก 2.0% เป็นผู้ผลิตรายใหญ่ ที่มีส่วนแบ่งรายได้ถึง 80.9% (ข้อมูลล่าสุดปี 2562) (ภาพที่ 5) ส่วนใหญ่เป็นบริษัทข้ามชาติที่มีสำนักงานในประเทศไทย (Multinational companies: MNCs) (ตารางที่ 2) ด้านผู้ประกอบการที่จดทะเบียนนำเข้าเครื่องมือแพทย์ (ข้อมูลจากสำนักงานคณะกรรมการอาหารและยา) มีจำนวนมากกว่า 2,000 ราย

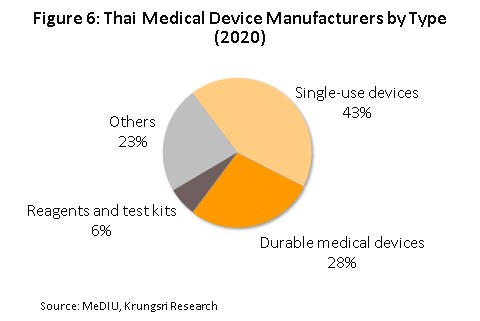

เครื่องมือแพทย์ที่ผลิตในไทยส่วนใหญ่มีความซับซ้อนทางนวัตกรรมและเทคโนโลยีไม่สูงนัก เป็นการผลิตอุปกรณ์ขั้นพื้นฐานซึ่งเน้นใช้วัตถุดิบในประเทศเป็นหลัก ได้แก่ ยางและพลาสติก และมีสัดส่วนการผลิตเพื่อส่งออกประมาณ 70% สามารถจำแนกประเภทตามกลุ่มผลิตภัณฑ์ได้ ดังนี้

1) กลุ่มวัสดุสิ้นเปลืองทางการแพทย์ จำนวนผู้ประกอบการมีสัดส่วน 43% ของผู้ประกอบการทั้งหมด (ภาพที่ 6) เพิ่มขึ้นจาก 39% ในปี 2562 โดยผลิตภัณฑ์ที่ไทยมีศักยภาพการผลิตสูงและแข่งขันได้ดีในตลาดโลกคือ ถุงมือยาง/ถุงมือยางทางการแพทย์ เนื่องจากไทยเป็นผู้ผลิตยางพารา (วัตถุดิบหลักในการผลิต) รายใหญ่ของโลก ทั้งยังใช้เทคโนโลยีการผลิตไม่ซับซ้อน ถุงมือยางที่ผลิตได้จึงเน้นตลาดส่งออกเป็นสัดส่วนสูงถึง 90% ของปริมาณการจำหน่ายทั้งหมด สำหรับผลิตภัณฑ์ที่มีศักยภาพการผลิตรองลงมาคือ หลอดสวนและหลอดฉีดยา ซึ่งใช้พลาสติกเป็นส่วนประกอบสำคัญในการผลิต

2) กลุ่มครุภัณฑ์ทางการแพทย์ ผู้ประกอบการมีสัดส่วน 28% ของผู้ประกอบการเครื่องมือแพทย์ทั้งหมด ผลิตภัณฑ์ที่ผลิตและส่งออกส่วนใหญ่เป็นครุภัณฑ์ในการเคลื่อนย้ายผู้ป่วย เตียงผู้ป่วย เตียงตรวจ และรถเข็นผู้ป่วย

3) กลุ่มน้ำยาและชุดวินิจฉัยโรค มีจำนวนผู้ประกอบการเพียง 6% ของผู้ประกอบการเครื่องมือแพทย์ทั้งหมด ส่วนใหญ่เป็นการร่วมทุนกับบริษัทต่างชาติ ผลิตภัณฑ์หลัก อาทิ น้ำยาตรวจโรคเบาหวาน โรคไต และโรคตับอักเสบ ทั้งนี้ ในปี 2562 ไทยมีการส่งออกผลิตภัณฑ์ในกลุ่มนี้เพิ่มขึ้นมากกว่า 10 เท่าจากปี 2558[5]

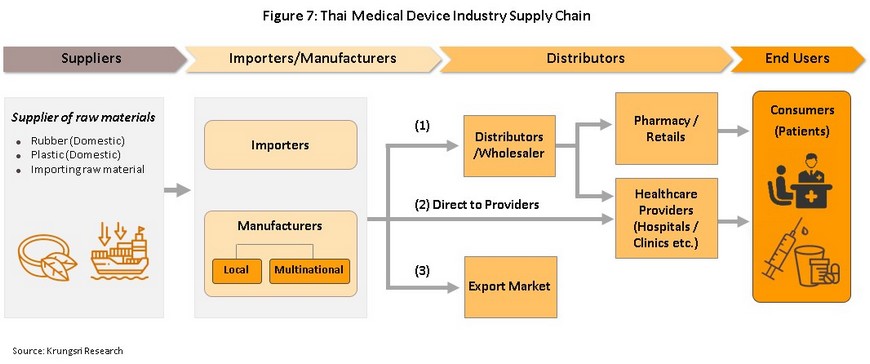

ผู้ผลิตและผู้นำเข้ามีช่องทางการจำหน่ายเครื่องมือและอุปกรณ์การแพทย์ (ภาพที่ 7) ดังนี้

1) จำหน่ายต่อให้กับบริษัทตัวแทนจัดจำหน่าย/ร้านค้า ทั้งที่เป็นบริษัทในเครือของผู้ผลิต/ผู้นำเข้าและร้านค้าทั่วไป เพื่อกระจายสินค้าต่อไปยังกลุ่มลูกค้าเป้าหมายในประเทศ ผู้ประกอบการในธุรกิจนี้มักเป็นผู้ที่มีความรู้หรืออยู่ในวงการด้านการรักษาสุขภาพ ทำให้มีช่องทางการจำหน่ายกว้างขวาง

2) จำหน่ายโดยตรงกับโรงพยาบาลหรือสถานพยาบาล ทั้งของภาครัฐและเอกชน การจำหน่ายแก่โรงพยาบาลรัฐจะเป็นไปตามนโยบายการจัดซื้อจัดจ้างของภาครัฐ ซึ่งปัจจุบันใช้วิธีการประกวดราคาอิเล็กทรอนิกส์ (Electronic bidding: e-bidding) จากเดิมใช้วิธีตกลงราคา (สำหรับการจัดซื้อไม่เกิน 1 แสนบาท) วิธีสอบราคา (จัดซื้อเกิน 1 แสนบาท แต่ไม่เกิน 2 ล้านบาท) และวิธีประกวดราคา (จัดซื้อเกิน 2 ล้านบาท) ส่วนโรงพยาบาลเอกชนจะใช้วิธีประมูล โดยนำส่งใบสั่งซื้อตามระเบียบของโรงพยาบาลนั้นๆ

3) จำหน่ายในตลาดต่างประเทศ ส่วนใหญ่เป็นเครื่องมือแพทย์ประเภทวัสดุสิ้นเปลือง ที่สำคัญคือ ถุงมือยางและถุงมือยางที่ใช้ทางการแพทย์ โดยมีตลาดส่งออกหลัก คือ สหรัฐฯ ญี่ปุ่น และเยอรมนี ด้านผู้ประกอบการรายสำคัญ คือ บริษัทไทยรับเบอร์ลาเท็คซ์คอร์ปอร์เรชั่น (ประเทศไทย) จำกัด (มหาชน)

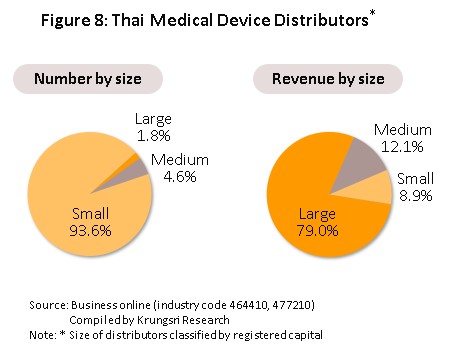

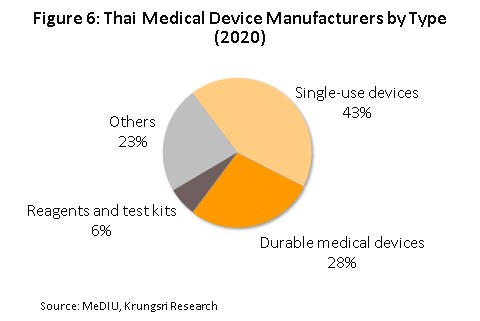

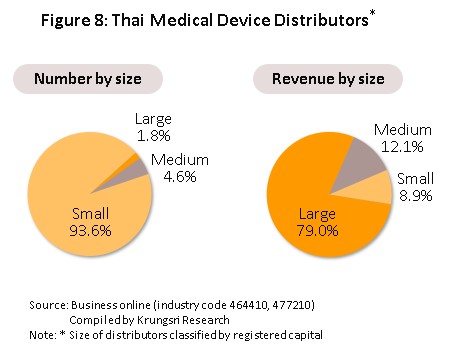

ตัวแทนจำหน่ายเครื่องมือและอุปกรณ์การแพทย์มีทั้งประเภทขายส่งและขายปลีก[6] มีจำนวนรวมกันมากกว่า 8,000 ราย เกือบทั้งหมด (98.2%) เป็นผู้ประกอบการ SME มีรายได้รวมกัน 21.0% ของรายได้ทั้งหมด ขณะที่ผู้ประกอบการรายใหญ่มีเพียง 157 ราย (สัดส่วน 1.8%) แต่มีส่วนแบ่งรายได้ถึง 79.0% (ภาพที่ 8) จำนวนผู้ประกอบการมากราย ทำให้การแข่งขันในกลุ่มตัวแทนจำหน่ายค่อนข้างรุนแรง เนื่องจากการจดทะเบียนเป็นสถานประกอบการจำหน่ายเครื่องมือแพทย์ในประเทศทำได้ไม่ยากนัก (Low barrier to entry) อีกทั้งสินค้าส่วนใหญ่มีลักษณะใกล้เคียงกัน ผู้บริโภคจึงสามารถเลือกใช้ผลิตภัณฑ์จากผู้ผลิตหรือผู้จำหน่ายรายอื่นทดแทนได้ง่าย สำหรับผู้ประกอบการรายสำคัญ เช่น บริษัทซิลลิค ฟาร์มา บริษัทพรอคเตอร์ แอนด์ แกมเบิล เทรดดิ้ง (ประเทศไทย) บริษัทฟาร์มาฮอฟ บริษัทบี.บราวน์ (ประเทศไทย) บริษัทไบโอจีนีเทค บริษัทไบโอเนท–เอเชีย และบริษัทเทคโน เมดิคัล เป็นต้น

ความสามารถในการทำกำไรของผู้ผลิตเครื่องมือแพทย์ในประเทศและผู้นำเข้าอยู่ในระดับไม่สูงนัก เนื่องจาก (1) ผู้ผลิตเครื่องมือแพทย์ที่เน้นจำหน่ายผ่านการประมูลในโรงพยาบาล มักเผชิญแรงกดดันจากการแข่งขันด้านราคา (2) การจำหน่ายอุปกรณ์กลุ่มครุภัณฑ์ทางการแพทย์ที่นำเข้าส่วนใหญ่จะมีอายุการใช้งานนาน ทำให้ความถี่ในการเปลี่ยนเครื่องมือและอุปกรณ์ใหม่มีไม่มากนัก และ (3) ผู้ผลิตและผู้ประกอบการนำเข้าวัตถุดิบ ชิ้นส่วนและอุปกรณ์เครื่องมือแพทย์ อาจเผชิญความเสี่ยงจากต้นทุนสินค้านำเข้าที่ปรับสูงขึ้น

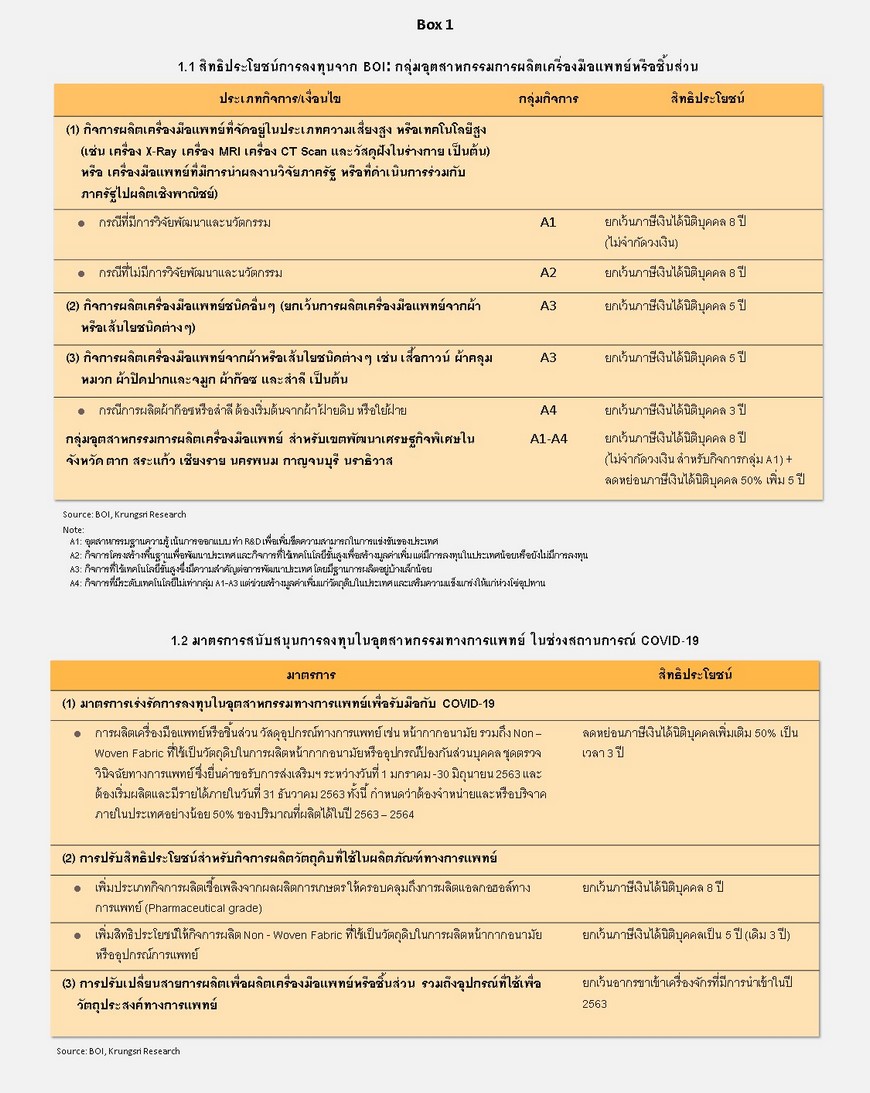

อย่างไรก็ดี อุตสาหกรรมเครื่องมือแพทย์ยังมีปัจจัยหลายประการที่สนับสนุนการเติบโตของธุรกิจ ทั้งการขยายตัวของบริการด้านสาธารณสุข การขยายตัวของตลาดส่งออก และแรงหนุนจากมาตรการภาครัฐอย่างเป็นรูปธรรม ได้แก่ (1) สำนักงานคณะกรรมการส่งเสริมการลงทุน (BOI) ให้สิทธิประโยชน์ทางภาษีแก่นักลงทุน (2) ภาครัฐกำหนดให้เป็นหนึ่งในอุตสาหกรรมเป้าหมายใหม่ (New S-curve) และให้การสนับสนุนการลงทุนโดยเฉพาะในเขตพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) เพื่อรองรับเป้าหมายการเป็นศูนย์กลางการแพทย์และการขยายตลาดส่งออกไปประเทศเพื่อนบ้านที่มีความต้องการสินค้าประเภทนี้มากขึ้น (ปี 2559-2562 ไทยมีสัดส่วนส่งออกเครื่องมือแพทย์ไป สปป.ลาว เมียนมาและเวียดนามรวมกันเฉลี่ยปีละ 1.5% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด) และ (3) แผนพัฒนาเศรษฐกิจและสังคมแห่งชาติ ฉบับที่ 12 (พ.ศ. 2560-2564) กำหนดทิศทางการส่งเสริมผู้ผลิตเครื่องมือแพทย์ให้สอดคล้องกับยุทธศาสตร์ชาติ 20 ปี โดยระยะแรก จะเน้นส่งเสริมและพัฒนาความสามารถในการแข่งขันสำหรับอุปกรณ์และเครื่องมือแพทย์ที่มีความต้องการใช้ในประเทศสูง และใช้เทคโนโลยีไม่ซับซ้อน นโยบายข้างต้นทำให้จำนวนผู้ประกอบการเพิ่มขึ้นต่อเนื่อง ภาวะการแข่งขันในอุตสาหกรรมจึงรุนแรงขึ้น

สถานการณ์ที่ผ่านมา

อุตสาหกรรมเครื่องมือแพทย์ของไทยขยายตัวในเกณฑ์ดีมาโดยตลอด โดยช่วง

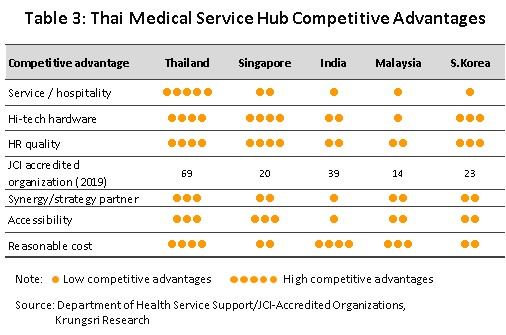

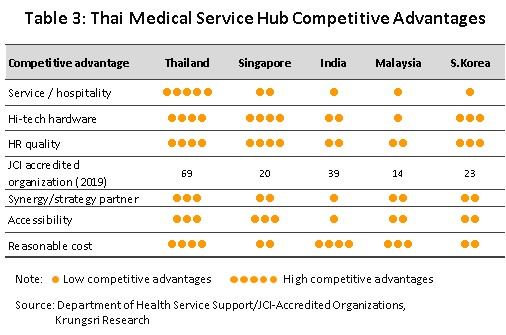

ปี 2558-2562 ยอดขายในประเทศและมูลค่าส่งออก (สัดส่วน 30:70) เติบโตเฉลี่ย 7.8% และ 2.7% ต่อปี ตามลำดับ ปัจจัยสนับสนุนมาจาก (1) อัตราการเจ็บป่วยของประชาชนเพิ่มขึ้นต่อเนื่องโดยเฉพาะจากโรคไม่ติดต่อเรื้อรัง (เช่น เบาหวาน มะเร็ง)และการเข้าสู่สังคมสูงวัย (2) นโยบายศูนย์กลางทางการแพทย์ (Medical hub) ที่รัฐบาลไทยประกาศใช้มาตั้งแต่ปี 2546 รวมถึงความได้เปรียบด้านคุณภาพการบริการและมาตรฐานการรักษาของไทยเมื่อเทียบกับประเทศเพื่อนบ้าน (ตารางที่ 3) ส่งผลให้การท่องเที่ยวเชิงการแพทย์ (Medical tourism) เติบโตต่อเนื่อง และ (3) ภาครัฐตั้งเป้าให้ไทยเป็นศูนย์กลางการส่งออกเครื่องมือแพทย์ไปยังประเทศเพื่อนบ้าน

ปี 2563 ความต้องการใช้เครื่องมือและอุปกรณ์แพทย์โดยรวมปรับลดลง ยกเว้นกลุ่มวัสดุสิ้นเปลืองเติบโตเร่งขึ้น ผลจากการแพร่ระบาดของไวรัส COVID-19 ทำให้จำนวนนักท่องเที่ยวเชิงการแพทย์ (Medical tourism) ลดลงอย่างมาก ขณะที่ผู้ป่วยที่มีอาการไม่เร่งด่วนชะลอการเข้ารับบริการในสถานพยาบาล อย่างไรก็ตาม ความต้องการใช้ผลิตภัณฑ์กลุ่มวัสดุสิ้นเปลืองประเภทใช้แล้วทิ้งปรับเพิ่มขึ้นมากทั้งตลาดในประเทศและตลาดส่งออก อาทิ ถุงมือยาง/ถุงมือยางทางการแพทย์ หน้ากากอนามัย หลอด/เข็มฉีดยา หลอดสวน และแกนสอด ด้านภาครัฐเร่งรับมือภาวะวิกฤตโดยออกมาตรการควบคุมการส่งออกหน้ากากอนามัย เพื่อให้เพียงพอรองรับความต้องการในประเทศ รวมถึงยกเว้นเก็บภาษีนำเข้าสำหรับอุปกรณ์แพทย์ที่ใช้รักษา/วินิจฉัย/ป้องกัน COVID-19 ปัจจัยข้างต้นส่งผลต่อภาวะการผลิต การจำหน่าย และการนำเข้าเครื่องมือแพทย์ของไทย ดังนี้

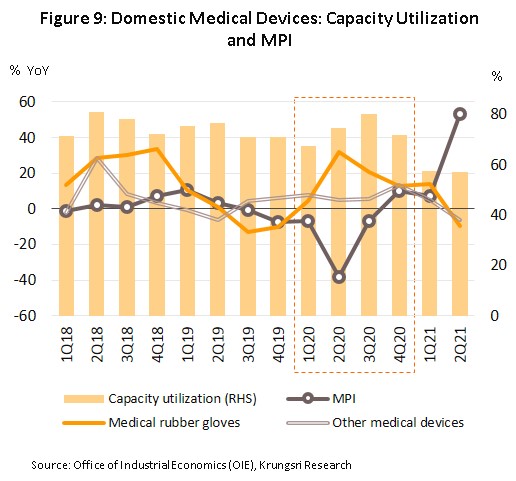

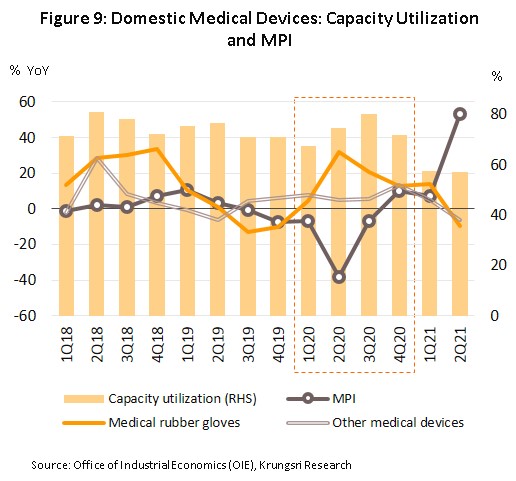

- การผลิตโดยรวมอยู่ในภาวะซบเซา สะท้อนจากดัชนีผลผลิตอุตสาหกรรมอุปกรณ์ทางการแพทย์หดตัวเป็นครั้งแรกในรอบ 4 ปี (-11.0% YoY) ส่วนหนึ่งเป็นผลจากมาตรการ Lockdown ช่วงเดือนเมษายนและพฤษภาคมที่ทำให้การผลิตหยุดชะงัก โดยกลุ่มที่หดตัวมากที่สุด ได้แก่ อุปกรณ์เกี่ยวกับสายตา (-13.7% YoY) และชุดถ่ายเลือดและให้น้ำเกลือ (-6.9% YoY) อย่างไรก็ตาม การผลิตกลุ่มวัสดุสิ้นเปลืองปรับเพิ่มขึ้นต่อเนื่อง โดยเฉพาะการผลิตถุงมือยาง/ถุงมือตรวจเพิ่มขึ้น 17.0% YoY อุปกรณ์เครื่องมือแพทย์อื่นๆ (+7.9% YoY) และเข็มฉีดยา (+1.5% YoY) เนื่องจากมีการเร่งผลิตเพื่อตอบสนองความต้องการในประเทศและตลาดส่งออก ผนวกกับภาครัฐออกมาตรการส่งเสริมการลงทุนเป็นกรณีพิเศษในช่วงสถานการณ์ COVID-19 ด้านอัตราการใช้กำลังการผลิตอยู่ในระดับใกล้เคียงกับปี 2562 ที่ระดับเฉลี่ย 73.6% (ภาพที่ 9)

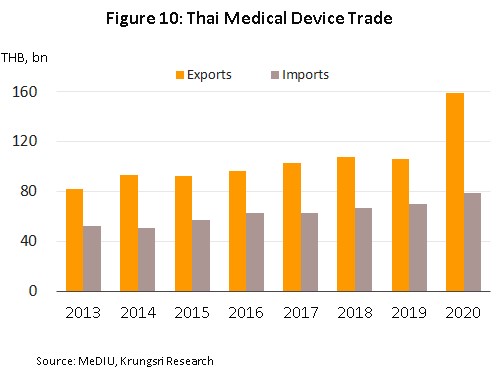

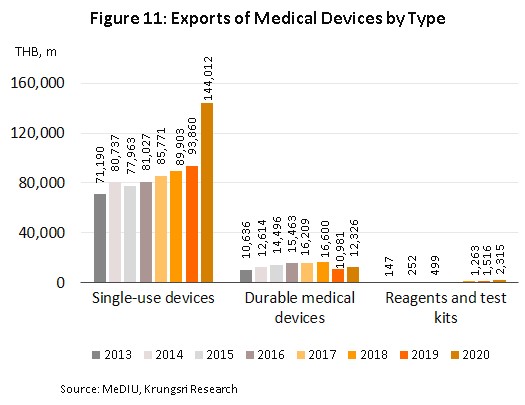

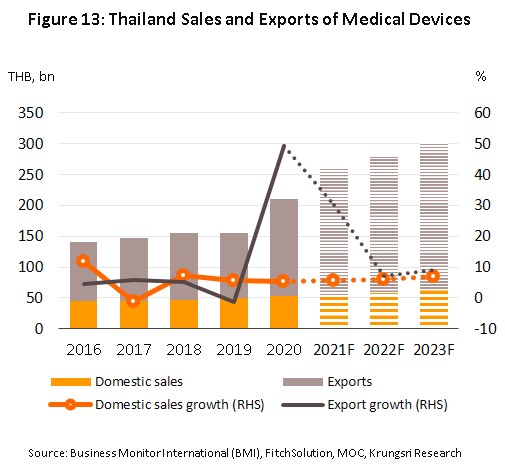

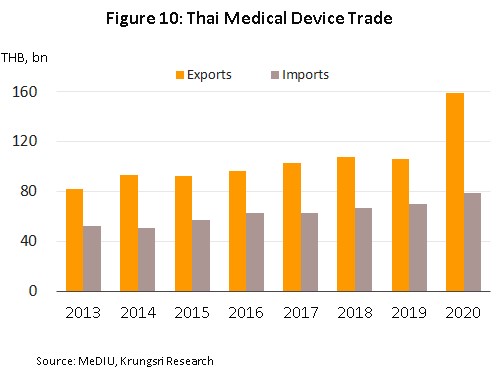

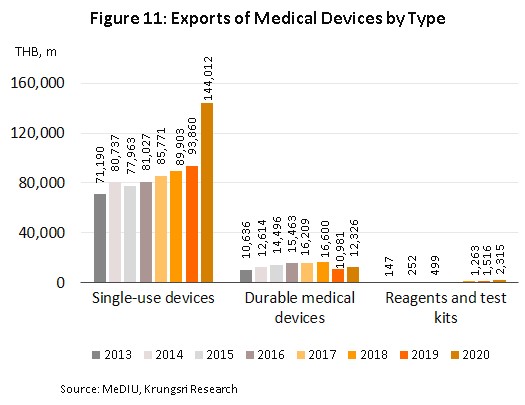

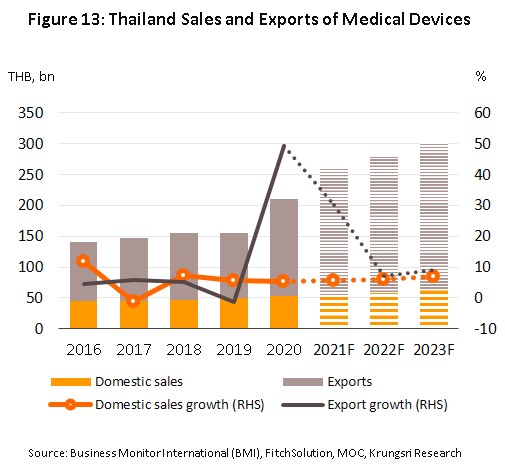

- มูลค่าจำหน่ายเครื่องมือแพทย์เติบโตเร่งขึ้นจากการส่งออกกลุ่มวัสดุสิ้นเปลืองทางการแพทย์ โดยมูลค่าจำหน่ายในประเทศเพิ่มขึ้น 5.2% จากปี 2562 อยู่ที่ 5.2 หมื่นล้านบาท ชะลอจากอัตราการเติบโตเฉลี่ย 7.8% ต่อปีในช่วง 5 ปีที่ผ่านมา (ปี 2558-2562) (ที่มา: Fitch Solution) ขณะที่มูลค่าส่งออก[7] เพิ่มขึ้นถึง 49.2% ที่ระดับสูงสุดเป็นประวัติการณ์ 15.9 หมื่นล้านบาท เทียบกับเฉลี่ย 2.7% ต่อปีในช่วงปี 2558-2562 (ภาพที่ 10) โดยตลาดส่งออกหลัก ได้แก่ สหรัฐฯ ญี่ปุ่น เนเธอร์แลนด์ และเยอรมนี (สัดส่วนรวมกัน 52.7%) เพิ่มขึ้น 41.5% จีน (สัดส่วน 5.4%) เพิ่มขึ้น 100.3% ส่วน สปป.ลาว เมียนมาและเวียดนาม (สัดส่วนรวมกัน 1.3%) เพิ่มขึ้น 36.8% ทั้งนี้ กลุ่มวัสดุสิ้นเปลือง (สัดส่วน 90.8% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 53.4% อยู่ที่ 14.4 หมื่นล้านบาท จากเฉลี่ย 3.1% ต่อปีในช่วงปี 2558-2562 ส่วนใหญ่เป็นถุงมือยาง/ถุงมือทางการแพทย์ (สัดส่วน 51.1% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 117.4% รองลงมา ได้แก่ เลนส์แว่นตา หลอดและเข็มฉีดยา กลุ่มครุภัณฑ์ (สัดส่วน 7.8%) เพิ่มขึ้น 12.2% อยู่ที่ 1.2 หมื่นล้านบาท จากหดตัวเฉลี่ย 1.0% ต่อปี และ กลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 1.5%) เพิ่มขึ้น 52.7% อยู่ที่ 0.2 หมื่นล้านบาท จากเฉลี่ย 68.8% ต่อปี (ภาพที่ 11)

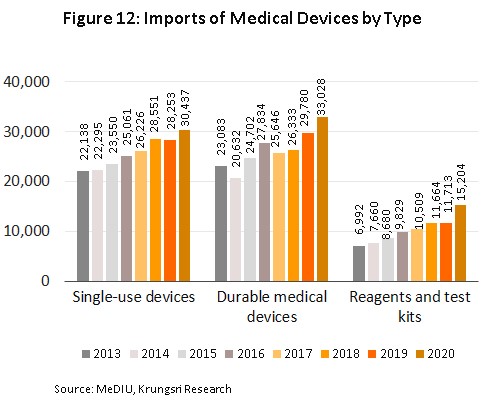

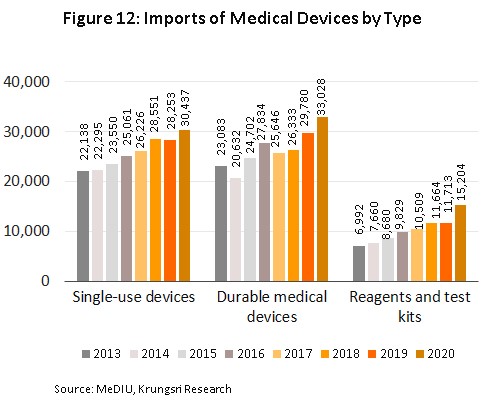

- มูลค่านำเข้าเครื่องมือแพทย์เร่งขึ้นตามกลุ่มครุภัณฑ์ทางการแพทย์ โดยมูลค่านำเข้ารวมเพิ่มขึ้น 12.8% อยู่ที่ 7.8 หมื่นล้านบาท เทียบกับเฉลี่ย 6.7% ต่อปีในช่วงปี 2558-2562 (ภาพที่ 10) ทั้งนี้ การนำเข้าจากสหรัฐฯ จีน เยอรมนี และญี่ปุ่น (สัดส่วนรวมกัน 57.6% ของมูลค่านำเข้าทั้งหมด) เพิ่มขึ้น 16.4% โดย กลุ่มวัสดุสิ้นเปลือง (สัดส่วน 38.7% ของมูลค่านำเข้าเครื่องมือแพทย์ทั้งหมด) เพิ่มขึ้น 7.7% อยู่ที่ 3.1 หมื่นล้านบาท เทียบกับเฉลี่ย 4.9% ต่อปี ในช่วงปี 2558-2562 กลุ่มครุภัณฑ์ (สัดส่วนสูงสุด 42.0%) เพิ่มขึ้น 10.9% อยู่ที่ 3.3 หมื่นล้านบาท เทียบกับเฉลี่ย 8.0% ต่อปี และ กลุ่มน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 19.3%) เพิ่มขึ้น 29.8% อยู่ที่ 1.5 หมื่นล้านบาท เทียบกับเฉลี่ย 9.0% ต่อปี (ภาพที่ 12) สำหรับสินค้าที่มีการนำเข้าเพิ่มขึ้นมาก ได้แก่ รีเอเจนต์สำหรับใช้ในการวินิจฉัย (สัดส่วน 17.6% ของมูลค่านำเข้าเครื่องมือแพทย์) เพิ่มขึ้น 29.2% รองลงมา ได้แก่ เลนส์แว่นตา และอุปกรณ์เครื่องใช้ทางวิทยาศาสตร์การแพทย์ ตามลำดับ

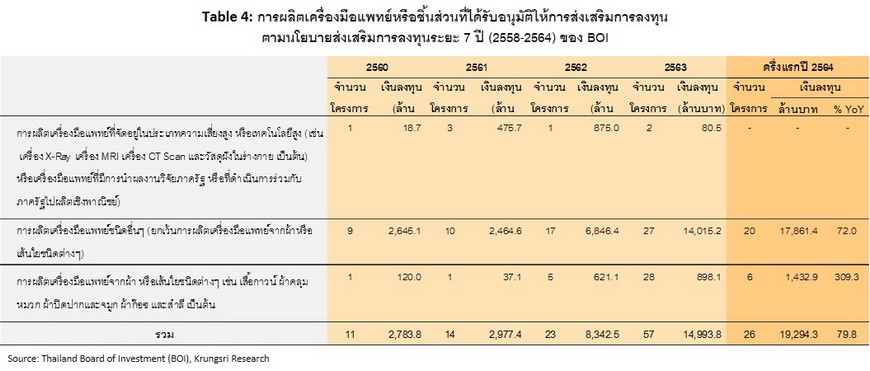

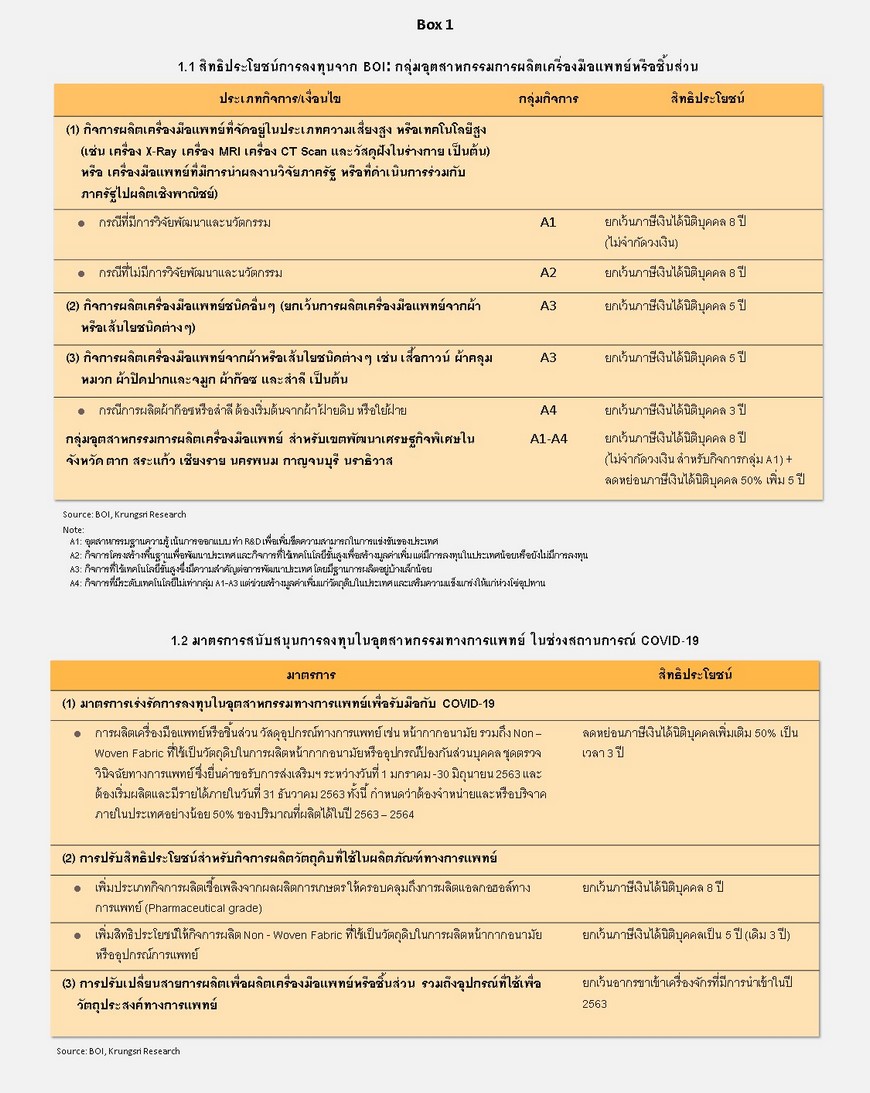

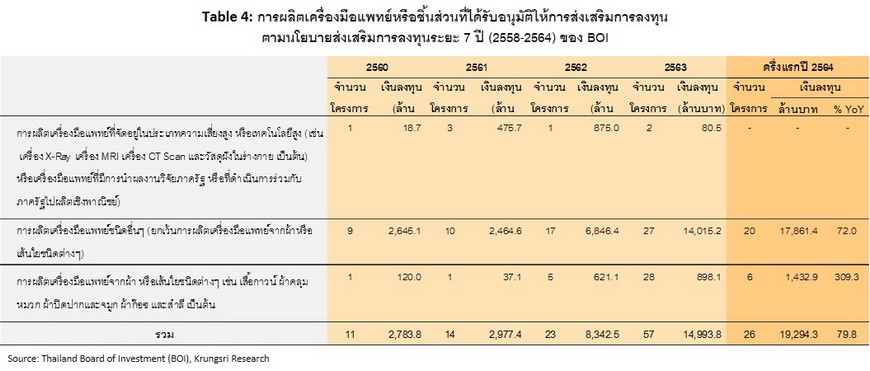

- การลงทุนในอุตสาหกรรมเครื่องมือแพทย์ปี 2563 ขยายตัวเร่งขึ้น โดยโครงการที่ได้รับอนุมัติส่งเสริมการลงทุนตามนโยบายส่งเสริมการลงทุนระยะ 7 ปี พ.ศ. 2558-2564 ของภาครัฐ (Box 1-1.1) มีมูลค่าลงทุนเพิ่มขึ้น 79.7% จากปี 2562 ทั้งนี้ หมวดการผลิตเครื่องมือแพทย์ชนิดอื่นๆ (ยกเว้นการผลิตเครื่องมือแพทย์จากผ้าหรือเส้นใยชนิดต่างๆ) เป็นหมวดที่มีมูลค่าลงทุนสูงที่สุด (1.4 หมื่นล้านบาท) เพิ่มขึ้นถึง 104.7% YoY รองลงมา คือ หมวดการผลิตเครื่องมือแพทย์จากผ้าหรือเส้นใยชนิดต่างๆ (0.9 พันล้านบาท) เพิ่มขึ้น 44.6% YoY ขณะที่มูลค่าลงทุนหมวดการผลิตเครื่องมือแพทย์ที่อยู่ในประเภทความเสี่ยงสูงหรือเทคโนโลยีขั้นสูง (80.5 ล้านบาท) หดตัว 90.8% YoY (ตารางที่ 4) สำหรับโครงการที่ได้รับส่งเสริมเป็นพิเศษเพื่อกระตุ้นการลงทุนผลิตภัณฑ์การแพทย์ที่จำเป็นต้องใช้ในภาวะการระบาดของ COVID-19 (BOX 1-1.2) มีจำนวน 6 โครงการ มูลค่า 573.9 ล้านบาท

ช่วงครึ่งแรกปี 2564 การผลิตเครื่องมือและอุปกรณ์แพทย์ของไทยเติบโตอย่างมีนัยสำคัญ ผลจากการแพร่ระบาดของไวรัส COVID-19 ที่รุนแรงขึ้นตั้งแต่ต้นปี ทำให้ความต้องการสินค้าหมวดการแพทย์เร่งตัว ขณะที่ผู้ประกอบการเร่งขยายการผลิตโดยเฉพาะเครื่องมือและอุปกรณ์เพื่อป้องกันการติดเชื้อและเพื่อการรักษาในโรงพยาบาล สะท้อนจากดัชนีผลผลิตอุตสาหกรรมอุปกรณ์ทางการแพทย์และทางทันตกรรมเพิ่มขึ้นในอัตราเร่งที่ 25.6% YoY โดยเฉพาะการผลิตกลุ่มวัสดุสิ้นเปลืองประเภทใช้แล้วทิ้ง อาทิ หน้ากากอนามัย (ที่ได้รับอนุญาต) ถุงมือยาง/ถุงมือตรวจ และชุดตรวจวินิจฉัยทางการแพทย์ สอดคล้องกับมูลค่าส่งออกเครื่องมือแพทย์เพิ่มขึ้น 31.6% YoY อยู่ที่ 9.6 หมื่นล้านบาท ผลักดันโดยกลุ่มวัสดุสิ้นเปลือง (สัดส่วนเพิ่มขึ้นเป็น 93.1% ของมูลค่าส่งออกเครื่องมือแพทย์ จาก 90.8% ปี 2563) ที่ขยายตัว 37.9% YoY ขณะที่กลุ่มครุภัณฑ์ (สัดส่วน 5.8%) และน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 1.1%) หดตัว 19.1% YoY และ 16.1% YoY ตามลำดับ ด้านมูลค่านำเข้าเครื่องมือแพทย์หดตัว 5.0% YoY อยู่ที่ 4.2 หมื่นล้านบาท เป็นการลดลงในกลุ่มครุภัณฑ์ (สัดส่วน 36.9% ของมูลค่านำเข้าเครื่องมือแพทย์) -16.1% YoY ส่วนกลุ่มวัสดุสิ้นเปลือง (สัดส่วน 40.4%) และน้ำยาและชุดวินิจฉัยโรค (สัดส่วน 22.7%) เพิ่มขึ้น 1.5% YoY และ 5.6% YoY ตามลำดับ สินค้าที่นำเข้าเพิ่มขึ้นมาก คือ รีเอเจนต์สำหรับใช้ในการวินิจฉัย (สัดส่วน 21.3%) เพิ่มขึ้น 48.0% YoY สำหรับโครงการที่ได้รับอนุมัติส่งเสริมการลงทุน หมวดการผลิตเครื่องมือแพทย์ชนิดอื่นๆ (ที่ไม่ใช่การผลิตจากผ้าหรือเส้นใยชนิดต่างๆ) อาทิ ถุงมือยางทางการแพทย์ อุปกรณ์จัดฟัน และคลิปหนีบห้ามเลือด มีจำนวน 20 โครงการ มูลค่า 17.9 พันล้านบาท เพิ่มขึ้น 72.0% YoY และการผลิตเครื่องมือแพทย์จากผ้าหรือเส้นใยชนิดต่างๆ (อาทิ เสื้อกาวน์ ผ้าคลุม ผ้าปิดจมูก และสำลี) 6 โครงการ มูลค่า 1.4 พันล้านบาท เพิ่มขึ้น 309.3% YoY (ตารางที่ 4)

การแพร่ระบาดของไวรัส COVID-19 ทำให้ผู้ประกอบการไทยเร่งคิดค้น พัฒนา และผลิตอุปกรณ์และเครื่องมือแพทย์เพื่อรองรับความต้องการที่เพิ่มขึ้น โดยเฉพาะอุปกรณ์ป้องกันการติดเชื้อ เช่น หน้ากากพลาสติกสำหรับป้องกันสารคัดหลั่งกระเด็นเข้าตาหรือใบหน้า หน้ากากอนามัยแบบผ้า และเจลแอลกอฮอล์ รวมถึงการพัฒนาอุปกรณ์และเครื่องมือแพทย์ที่ใช้เทคโนโลยีขั้นสูงมาใช้มากขึ้น เช่น หุ่นยนต์ดูแลผู้ป่วย COVID-19 และหุ่นยนต์ที่ช่วยประเมิน ดูแลและฟื้นฟูผู้ป่วยติดเชื้อ ทำให้ผู้ป่วยและบุคลากรการแพทย์สื่อสารกันได้โดยไม่ต้องสัมผัส (ปัจจุบันมีการใช้หุ่นยนต์ดังกล่าวที่โรงพยาบาลบำราศนราดูร โรงพยาบาลราชวิถี และโรงพยาบาลโรคทรวงอก) รวมถึงการผลิตชุดหน้ากากป้องกันเชื้อโรคแบบคลุมศีรษะชนิดมีพัดลมพร้อมชุดกรองอากาศเพื่อใช้ในห้องปฏิบัติการ เป็นต้น นับเป็นโอกาสของผู้ประกอบการในการพัฒนาผลิตภัณฑ์ใหม่ๆ สู่ตลาดโลก ในช่วงที่การคิดค้นวัคซีนป้องกันไวรัส COVID-19 ยังไม่ประสบความสำเร็จอย่างเป็นรูปธรรม

แนวโน้มอุตสาหกรรม

วิจัยกรุงศรีคาดว่ามูลค่าการจำหน่ายเครื่องมือแพทย์ในประเทศปี 2564 จะขยายตัว 5.7% ขณะที่มูลค่าส่งออกมีแนวโน้มเติบโต 30-35% จากความต้องการที่เพิ่มขึ้นสำหรับผลิตภัณฑ์ป้องกันการติดเชื้อในกลุ่มวัสดุสิ้นเปลือง (โดยเฉพาะถุงมือยางที่ยังมีความจำเป็นต้องใช้เพื่อป้องกันโรค) และกลุ่มน้ำยาและชุดวินิจฉัยโรค ประกอบกับภาครัฐมีนโยบายเร่งขยายช่องทางการตลาดเพื่อส่งออก อาทิ การจับคู่เจรจาธุรกิจการค้าออนไลน์สินค้าเครื่องมือแพทย์และอุปกรณ์ที่ป้องกันการแพร่ระบาดของไวรัส เช่น ชุด PPE เข็มฉีดยา แคปซูลเคลื่อนย้ายผู้ป่วย COVID เข้าเครื่อง CT scan และอุปกรณ์ป้องกันส่วนบุคคลแบบใช้แล้วทิ้งสำหรับการใช้งานในโรงพยาบาล

สำหรับปี 2565-2566 วิจัยกรุงศรีคาดว่ามูลค่าจำหน่ายเครื่องมือแพทย์ในประเทศจะเติบโตเฉลี่ย 5.0-7.0% ต่อปี ผลจากการฉีดวัคซีนครอบคลุมทั่วประเทศทำให้การระบาดของ COVID-19 บรรเทาลง ขณะที่เศรษฐกิจฟื้นตัวอย่างค่อยเป็นค่อยไป ส่งผลให้ความต้องการใช้บริการทางการแพทย์ในสถานพยาบาลทยอยกลับสู่ระดับใกล้เคียงปกติ ทำให้ความต้องการใช้เครื่องมือแพทย์เพิ่มขึ้น ด้านมูลค่าส่งออกคาดว่าจะเพิ่มขึ้นในอัตราชะลอลงเหลือ 8.0% ต่อปี (ภาพที่ 13) หลังจากมีอัตราการขยายตัวสูงมากในช่วงปี 2563-2564 ผลจากการแพร่ระบาดของ COVID-19 ทำให้มีความต้องการสินค้าในกลุ่มวัสดุสิ้นเปลืองสูงโดยเฉพาะถุงมือยาง/ถุงมือยางทางการแพทย์ สำหรับปัจจัยสนับสนุนการเติบโตของธุรกิจเครื่องมือแพทย์ มีดังนี้

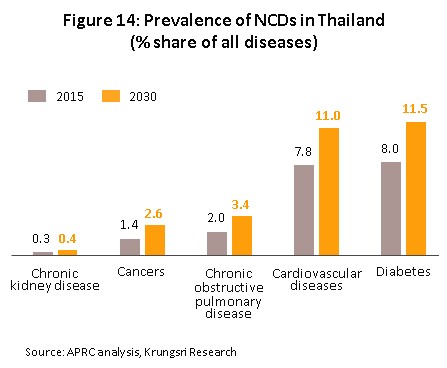

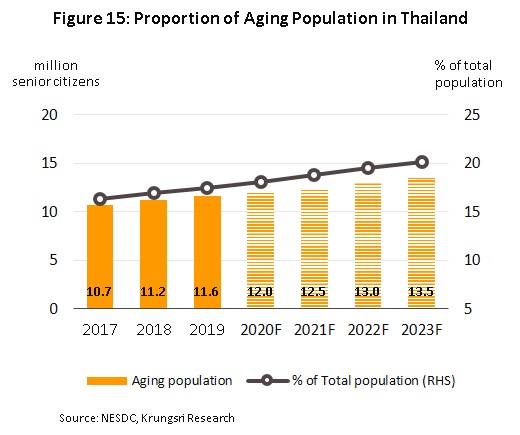

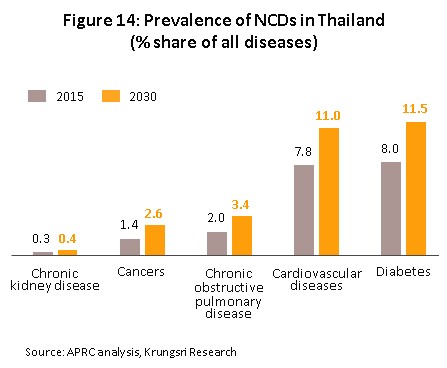

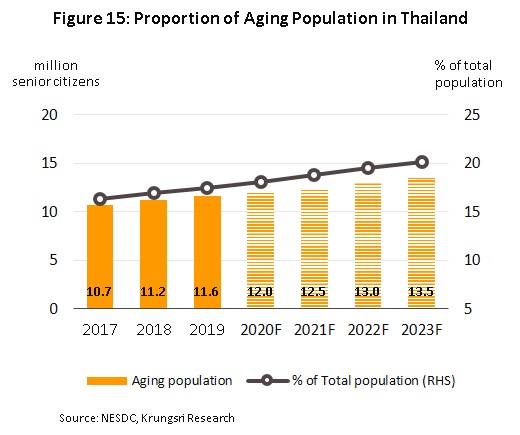

1) อัตราการเจ็บป่วยมีแนวโน้มเพิ่มขึ้นจากโรคไม่ติดต่อเรื้อรัง[8] (Non-Communicable Diseases: NCDs) โดยโรคที่มีอัตราการป่วยใหม่ต่อประชากรสูงที่สุด คือ โรคความดันโลหิตสูง รองลงมา คือ โรคเบาหวาน โรคปอดอุดกั้นเรื้อรัง และโรคหัวใจและหลอดเลือด (ภาพที่ 14) ส่วนหนึ่งเป็นผลจากจำนวนประชากรสูงอายุของไทยเพิ่มขึ้นต่อเนื่อง โดยสำนักงานคณะกรรมการพัฒนาการเศรษฐกิจและสังคมแห่งชาติคาดว่าผู้ที่มีอายุมากกว่า 60 ปีขึ้นไปจะเพิ่มขึ้นจาก 12.5 ล้านคนปี 2564 เป็น 13.5 ล้านคนในปี 2566 (ภาพที่ 15) และค่าใช้จ่ายด้านสุขภาพของผู้สูงอายุจะเพิ่มขึ้นเป็น 2.3 แสนล้านบาท (2.8% ของ GDP) ในปี 2565 จาก 6.3 หมื่นล้านบาทปี 2553 (2.1% ของ GDP) (ที่มา: แผนพัฒนาสุขภาพแห่งชาติฉบับที่ 12 ปี 2560-2564) เนื่องจากผู้สูงอายุส่วนใหญ่จะมีภาวะเจ็บป่วยด้วยโรคไม่ติดต่อเรื้อรัง โดยเฉพาะโรคความดันโลหิตสูงมีสัดส่วนเกือบครึ่งหนึ่ง[9] ของจำนวนผู้สูงอายุทั้งหมด รองลงมาคือ โรคเบาหวาน โรคหัวใจ โรคหลอดเลือดในสมองตีบ และโรคมะเร็ง ส่งผลให้ความต้องการใช้เครื่องมือทางการแพทย์ที่ทันสมัยและใช้เทคโนโลยีขั้นสูงมากขึ้น โดยเฉพาะอุปกรณ์การตรวจวินิจฉัยโรคซับซ้อน

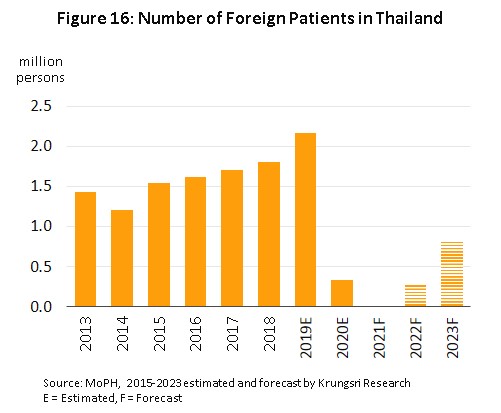

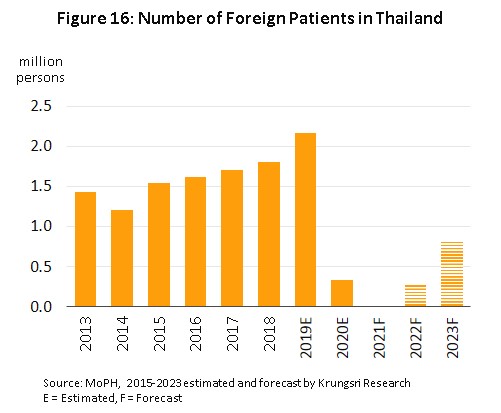

2) จำนวนผู้ป่วยต่างชาติมีแนวโน้มกลับมาใช้บริการในไทยเพิ่มขึ้นในปี 2565-2566 หลังจากหดตัวถึง 97% ในปี 2564 (ภาพที่ 16) ผลจาก (1) ไทยเริ่มเปิดรับนักท่องเที่ยวต่างชาติในพื้นที่ท่องเที่ยวหลัก อาทิ ภูเก็ต (กรกฎาคม 2564) และมีแผนทยอยรับนักท่องเที่ยวในจังหวัดที่ฉีดวัคซีนแล้ว 70% ของประชากรในช่วงต่อๆ ไป และ (2) ไทยเป็นหนึ่งในผู้นำตลาดท่องเที่ยวเชิงการแพทย์ (Medical tourism) อันดับต้นๆ ของโลก (นักท่องเที่ยวทั่วไปและนักท่องเที่ยวเชิงการแพทย์ (Tourist & Medical tourist) มีสัดส่วนรวมกัน 80% ของผู้ป่วยต่างชาติทั้งหมด) ซึ่งเป็นผลจากโรงพยาบาลของไทยมีความได้เปรียบทั้งด้านคุณภาพการบริการและมาตรฐานการรักษา มีความพร้อมด้านศูนย์แพทย์เฉพาะทาง (อาทิ โรคหัวใจ โรคกระดูก โรคมะเร็ง ศูนย์ผู้มีบุตรยาก ศูนย์ดูแลและบริบาลผู้ป่วยสูงอายุ) รวมถึงมีค่าใช้จ่ายต่ำกว่าเมื่อเทียบกับคู่แข่ง (อาทิ สิงคโปร์ และมาเลเซีย) หนุนความต้องการอุปกรณ์และเครื่องมือทางการแพทย์ขั้นสูงขยายตัวต่อเนื่อง

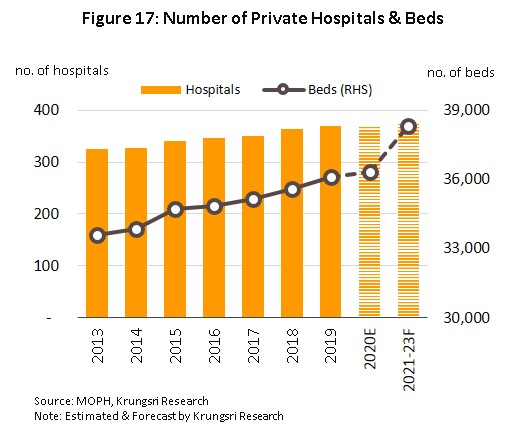

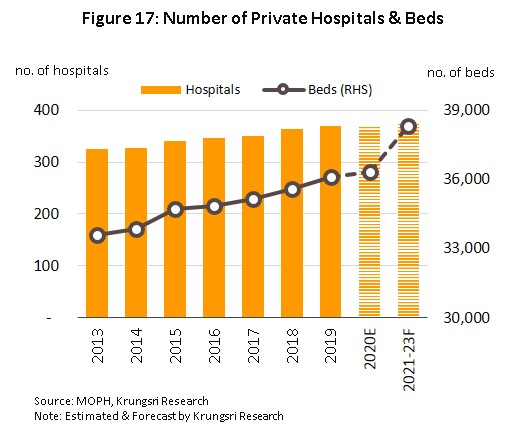

3) ผู้ประกอบการโรงพยาบาลมีแผนขยายการลงทุนต่อเนื่อง ทั้งศูนย์รักษาโรคซับซ้อน การขยายสาขา และการสร้างโรงพยาบาลแห่งใหม่เพื่อรองรับความต้องการของผู้ป่วยชาวไทยและต่างชาติที่มีแนวโน้มเพิ่มขึ้น เช่น โรงพยาบาลกรุงเทพ วางเป้าหมาย 50 สาขาในปี 2566 จาก 49 สาขาปี 2562 และขยายอาคารใหม่ เพื่อเน้นรักษาโรคเฉพาะด้าน และพริ้นซิเพิล เฮลท์แคร์ ตั้งเป้าหมาย 20 สาขา (ส่วนใหญ่ในเมืองรอง) ภายในปี 2566 จาก 10 สาขาปี 2562 เป็นต้น โดยคาดว่าปี 2564-2566 จำนวนโรงพยาบาลจะเพิ่มขึ้นไม่น้อยกว่า 8 แห่ง และจำนวนเตียงผู้ป่วยจะเพิ่มขึ้นไม่น้อยกว่า 2,000 เตียง (ภาพที่ 17) ทำให้ความต้องการเครื่องมือแพทย์ที่ทันสมัยและมีคุณภาพ/นวัตกรรมใหม่ๆ เพิ่มขึ้นตามมา

4) กระแสการใส่ใจสุขภาพและความต้องการดูแลสุขภาพแบบครบวงจรมีแนวโน้มเพิ่มขึ้นทั่วโลกรวมถึงไทย ผลจากการแพร่ระบาดของไวรัส COVID-19 ทำให้คนเพิ่มความระมัดระวังด้านสุขอนามัยมากขึ้น และมีความต้องการใช้ผลิตภัณฑ์ที่เกี่ยวข้องกับการดูแลสุขอนามัยและสุขภาพที่สามารถใช้งานได้เองที่บ้าน อาทิ เครื่องฟอกอากาศแบบพกพา กล่องฆ่าเชื้อโรค อุปกรณ์ติดตามการนอนหลับ เครื่องวัดสุขภาพหัวใจส่วนบุคคล และเครื่องวัดความดันแบบใส่ข้อมือ

5) ตลาดส่งออกเครื่องมือแพทย์ของไทยมีแนวโน้มฟื้นตัวต่อเนื่องตามภาวะเศรษฐกิจ โดย IMF ประเมินเศรษฐกิจสหรัฐฯ ญี่ปุ่น เยอรมนีเนเธอร์แลนด์ และจีน จะเติบโตต่อเนื่อง (ภาพที่ 18) ส่งผลให้แนวโน้มการส่งออกเครื่องมือแพทย์ไปประเทศดังกล่าว (สัดส่วนรวมกันเกือบ 60% ของมูลค่าส่งออกเครื่องมือแพทย์ทั้งหมดของไทย) ในกลุ่มวัสดุสิ้นเปลืองทางการแพทย์ยังขยายตัวดี โดยเฉพาะการส่งออกถุงมือยาง/ถุงมือยางทางการแพทย์ไปสหรัฐฯ (7 เดือนแรกปี 2564 ไทยส่งออกถุงมือยาง/ถุงมือยางทางการแพทย์ไปสหรัฐฯ สัดส่วนเพิ่มขึ้นเป็น 29.4% จาก 21.9% ของมูลค่าส่งออกวัสดุสิ้นเปลืองทางการแพทย์ทั้งหมดในปี 2563) ขณะที่การส่งออกไปยังประเทศญี่ปุ่นและจีนในกลุ่มชุดน้ำยาและวินิจฉัยโรคยังมีความต้องการจากไทยเป็นจำนวนมาก

6) นโยบายสนับสนุนจากภาครัฐ ได้แก่ (1) การพัฒนาให้ไทยเป็นศูนย์กลางสุขภาพนานาชาติ (Medical Hub) พ.ศ. 2560-2569 โดยกำหนดให้อุตสาหกรรมการแพทย์ครบวงจรเป็นหนึ่งในอุตสาหกรรมเป้าหมายใหม่ (New S-curve) และออกมาตรการสนับสนุน อาทิ การให้สิทธิพิเศษด้านการลงทุนแก่ผู้ผลิตเครื่องมือแพทย์ประเภทความเสี่ยงสูงหรือใช้เทคโนโลยีขั้นสูง เช่น เครื่อง X-ray เครื่อง MRI เครื่อง CT scan และวัสดุฝังในร่างกาย รวมถึงผู้ผลิตเครื่องมือแพทย์ที่นำผลงานวิจัยจากภาครัฐหรือดำเนินการร่วมกับภาครัฐไปผลิตเชิงพาณิชย์ โดยผู้ผลิตทั้ง 2 ประเภทจะได้รับการยกเว้นภาษีเงินได้นิติบุคคลเป็นเวลา 8 ปี ขณะที่ผู้ผลิตเครื่องมือแพทย์ในเขตพัฒนาเศรษฐกิจพิเศษในจังหวัดตาก สระแก้ว เชียงราย และนครพนม และพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) จะได้รับการลดหย่อนภาษีตามที่รัฐกำหนด (Box 1-1.1) นโยบายข้างต้นจะช่วยพัฒนาความสามารถของผู้ผลิต นำไปสู่การวิจัยและพัฒนาอุปกรณ์การแพทย์ที่มีต้นทุนถูกลง และสามารถแข่งขันได้ในตลาดโลก (ครึ่งแรกของปี 2564 กลุ่มอุตสาหกรรมการแพทย์ขอรับส่งเสริมการลงทุนจำนวน 47 โครงการ มูลค่า 43.0 พันล้านบาท เพิ่มขึ้น 233.6% จากช่วงเดียวกันปีก่อน) และ (2) ภาครัฐร่วมลงนาม “Memorandum of Understanding on the Implementation of Non-Tariff Measures on Essential Goods under the Hanoi Plan of Action on Strengthening ASEAN Economic Cooperation and Supply Chain Connectivity in Response to the COVID-19 Pandemic” (เมื่อเดือนพฤศจิกายน 2563) จะมีผลให้สมาชิกอาเซียนหลีกเลี่ยงการออกมาตรการที่อาจเป็นอุปสรรคทางการค้าต่อสินค้าที่จำเป็นต้องใช้ในสถานการณ์ COVID-19 ซึ่งครอบคลุมยาและอุปกรณ์การแพทย์เป็นเวลา 2 ปี จะเป็นปัจจัยช่วยสนับสนุนการส่งออกอุปกรณ์การแพทย์ของไทยในตลาดอาเซียนได้ระดับหนึ่ง

7) การพัฒนาผลิตภัณฑ์/นวัตกรรมการแพทย์ใหม่ที่ใช้เทคโนโลยีขั้นสูงมากขึ้น เพื่อรับมือกับปัญหาด้านสาธารณสุขซึ่งยังเผชิญความเสี่ยงจากการแพร่ระบาดและการกลายพันธุ์ของไวรัส COVID-19 โดยภาครัฐ ภาคเอกชนและภาคการศึกษาต่างเร่งพัฒนานวัตกรรมเครื่องมือแพทย์ เช่น ตู้แรงดันบวก อุปกรณ์จ่ายอากาศแบบต่อเนื่อง (PAPR) เครื่อง Contactless Self Service Body Check up เครื่องตรวจสุขภาพเบื้องต้นแบบลดการสัมผัส การผลิต Non-woven Fabric ที่มีเส้นใยขนาดเล็กและละเอียดระดับนาโนเมตรถึงไมโครเมตร มีคุณสมบัติการกรองที่มีประสิทธิภาพสูง ซึ่งสามารถต่อยอดเป็นวัสดุและชิ้นส่วนประกอบที่สำคัญในอุปกรณ์การแพทย์และสุขภาพอื่นๆ ช่วยทดแทนการนำเข้าวัตถุดิบ (คาดเริ่มจำหน่ายเชิงพาณิชย์ไตรมาส 4 ปี 2564) นอกจากนี้ ภาครัฐมีโครงการสร้าง “โรงพยาบาลพระจอมเกล้าเจ้าคุณทหาร” (KMITL 60 Fight COVID-19) ซึ่งจะต่อยอดสู่ “โรงพยาบาลวิจัยนวัตกรรมทางการแพทย์” เพื่อพัฒนานวัตกรรมและเครื่องมือแพทย์ในอนาคต จึงคาดว่าในระยะต่อไปจะมีการผลิตนวัตกรรมเครื่องมือแพทย์ที่มีศักยภาพสู่การจำหน่ายเชิงพาณิชย์ ซึ่งจะช่วยสร้างมูลค่าทางเศรษฐกิจให้แก่อุตสาหกรรมเครื่องมือแพทย์ และเป็นโอกาสที่ไทยจะพัฒนาไปสู่การเป็นศูนย์กลางการส่งออกเครื่องมือแพทย์สู่ตลาดโลก

วิจัยกรุงศรีประเมินโอกาสทางการตลาดและการส่งออกของแต่ละกลุ่มผลิตภัณฑ์ ดังนี้

- กลุ่มวัสดุสิ้นเปลืองทางการแพทย์มีแนวโน้มเติบโตดีต่อเนื่อง ผลจาก (1) การตระหนักถึงการมีสุขอนามัยที่ดีของประชาชนและการออกมาตรการป้องกันการแพร่ระบาดของไวรัส COVID-19 จากภาครัฐ อาทิ การกำหนดให้บุคลากรทางการแพทย์สวมใส่อุปกรณ์ป้องกันส่วนตัว และประชาชนทั่วไปต้องสวมใส่หน้ากากอนามัย (2) ความครอบคลุมของการให้บริการสาธารณสุขโดยเฉพาะหลักประกันสุขภาพถ้วนหน้า และ (3) ผลิตภัณฑ์ในกลุ่มนี้เป็นสินค้าจำเป็นที่ใช้งานทั่วไปและเป็นกลุ่มที่ไทยมีศักยภาพด้านวัตถุดิบต้นน้ำ จึงสามารถแข่งขันได้ด้านต้นทุน อาทิ ถุงมือยางทางการแพทย์ (ไทยเป็นผู้ผลิตยางพาราอันดับต้นของโลก) หลอดฉีดยา/หลอดสวน (แหล่งวัตถุดิบต้นน้ำจากอุตสาหกรรมปิโตรเคมี) และหน้ากากอนามัย (แหล่งวัตถุดิบต้นน้ำจากอุตสาหกรรมสิ่งทอ) อย่างไรก็ตาม การแข่งขันของอุตสาหกรรมค่อนข้างสูงจากผู้ผลิตทั้งในและต่างประเทศ อาทิ จีน (หน้ากากอนามัย) และมาเลเซีย (ถุงมือยาง/ถุงมือยางทางการแพทย์)

- กลุ่มครุภัณฑ์ทางการแพทย์และกลุ่มน้ำยาและชุดวินิจฉัยโรคมีศักยภาพเติบโตต่อเนื่อง โดยกลุ่มครุภัณฑ์ทางการแพทย์ได้ปัจจัยหนุนจาก (1) นโยบายภาครัฐที่สนับสนุนให้มีการตรวจโรคระดับชุมชนและหน่วยตรวจโรคเคลื่อนที่ และ (2) การขยาย/สร้างโรงพยาบาลใหม่ ทำให้ความต้องการใช้ครุภัณฑ์ทางการแพทย์ในกลุ่มที่ใช้เทคโนโลยีมีแนวโน้มเพิ่มขึ้น สำหรับกลุ่มน้ำยาและชุดวินิจฉัยโรค คาดว่าชุดตรวจวินิจฉัยโรคเพื่อเฝ้าระวังการเกิดโรคหลอดเลือดหัวใจจะเป็นกลุ่มที่มีอัตราการเติบโตสูงที่สุด และเป็นที่ต้องการของตลาดส่งออก

สำหรับเครื่องมือแพทย์ที่คาดว่าจะมีบทบาทมากขึ้นในอนาคต ได้แก่ หุ่นยนต์การแพทย์ (Medical Robots and Automation)[10] ซึ่งจะถูกนำมาใช้ในการวินิจฉัยโรค รักษา ฟื้นฟูและสร้างอวัยวะเทียม เช่น การใช้หุ่นยนต์และปัญญาประดิษฐ์ (AI) มาช่วยในการวินิจฉัยภาพถ่ายรังสี หุ่นยนต์กล้องและเซนเซอร์ รวมถึงหุ่นยนต์ที่ใช้ในการผ่าตัดที่ศัลยแพทย์สามารถควบคุมได้จากระยะไกล เป็นต้น ทั้งนี้ การพัฒนาเทคโนโลยีหุ่นยนต์ทางการแพทย์จะช่วยลดการนำเข้าสินค้านวัตกรรมในระยะยาว และหากภาครัฐเร่งออกนโยบายเพื่อผลักดันงานวิจัยทางการแพทย์ให้เกิดเป็นสินค้าเชิงนวัตกรรม จะช่วยเพิ่มมูลค่าการส่งออก ลดการพึ่งพาการนำเข้า และสามารถขยายตลาดอุตสาหกรรมเครื่องมือทางการแพทย์ของไทยให้เติบโตได้อย่างยั่งยืนในอนาคต

ปัจจัยท้าทายของธุรกิจ อาทิ

(1) การแข่งขันของอุตสาหกรรมมีแนวโน้มรุนแรงขึ้น จากการที่ผู้ประกอบการไทยมีข้อจำกัดในการพัฒนาเทคโนโลยีขั้นสูง จึงต้องพึ่งพาการนำเข้าหรือการผลิตจากผู้ประกอบการต่างชาติที่เข้ามาตั้งฐานการผลิตในไทย (ช่วงไตรมาสแรกของปี 2564 มีโครงการต่างชาติยื่นขอรับส่งเสริมการลงทุนในธุรกิจการแพทย์ 14 โครงการ เงินลงทุน 13,373 ล้านบาท คิดเป็น 25% ของมูลค่าขอรับส่งเสริมของโครงการต่างชาติในอุตสาหกรรมเป้าหมายทั้งหมด) อาทิ นักลงทุนญี่ปุ่นสนใจใช้ไทยเป็นฐานการผลิตหน้ากากอนามัยและชุดตรวจคัดกรองโรค เกาหลีใต้มีโครงการลงทุนขนาดใหญ่[11] ร่วมกับนักลงทุนไทย (เช่น บริษัท เจเนไซน์ อิงค์ ร่วมกับบริษัท คินเจน โฮลดิ้งส์ ของไทย ผลิตวัตถุดิบในการผลิตยาชีววัตถุทดแทนยาเคมี) และเยอรมัน (เช่น บริษัท HAASE Investment ร่วมกับบริษัท สยามไบโอไซเอนซ์ (ไทย) ผลิตตัวทำปฏิกิริยาชีวภาพในการตรวจวินิจฉัย (Biological reagents)

(2) ผู้ประกอบการส่วนใหญ่ต้องนำเข้าอุปกรณ์การผลิตจากต่างประเทศ จึงอาจเผชิญความเสี่ยงจากความผันผวนของค่าเงินและต้นทุนสินค้านำเข้ามีแนวโน้มเพิ่มขึ้น

(3) การผลิตเครื่องมือแพทย์จะเน้นนวัตกรรม/เทคโนโลยีมากขึ้น โดยผลิตภัณฑ์เป้าหมายที่มีศักยภาพ ได้แก่ ผลิตภัณฑ์ที่เกี่ยวเนื่องกับผู้สูงอายุ วัสดุสิ้นเปลือง (ที่มีนวัตกรรม) วัสดุฝังใน (Implant) ชิ้นส่วนของเครื่องวินิจฉัยทางไฟฟ้าและรังสี และ

(4) การใช้วัสดุอุปกรณ์การแพทย์แบบใช้แล้วทิ้ง แม้จะมีข้อดีด้านประสิทธิภาพการป้องกันเชื้อโรค แต่อาจก่อให้เกิดปัญหาด้านสิ่งแวดล้อมจากการเพิ่มขึ้นของขยะติดเชื้อทางการแพทย์ ซึ่งแม้จะผ่านกระบวนการกำจัดเชื้อแล้ว แต่ตัววัสดุไม่สามารถย่อยสลายได้ โดยในบางประเทศ เช่น จีนและอินเดีย รัฐบาลเร่งออกมาตรการควบคุมการกำจัดขยะให้มีผลกระทบต่อสิ่งแวดล้อมน้อยที่สุด รวมถึงสนับสนุนงานวิจัยนวัตกรรมเกี่ยวกับวัสดุที่ใช้ผลิต จึงเป็นโจทย์สำคัญของผู้ประกอบการในการพัฒนาวัสดุที่สามารถย่อยสลายได้ตามธรรมชาติ ซึ่งถือเป็นแนวทางสำคัญในการลดมลภาวะทางสิ่งแวดล้อมในอนาคต

มุมมองวิจัยกรุงศรี

ปี 2564 การแพร่ระบาดของไวรัส COVID-19 ที่รุนแรงขึ้น ส่งผลให้ปริมาณการผลิตและจำหน่ายเครื่องมือแพทย์ในประเทศมีแนวโน้มเติบโตต่อเนื่อง ขณะที่ตลาดส่งออกมีแนวโน้มเติบโตเร่งขึ้นตามความต้องการใช้ โดยเฉพาะกลุ่มวัสดุสิ้นเปลืองที่เกี่ยวกับการป้องกันโรค COVID-19 ส่วนปี 2565-2566 คาดว่าความต้องการอุปกรณ์การแพทย์ที่เกี่ยวข้องกับสุขอนามัยและการดูแลสุขภาพจะเพิ่มขึ้นต่อเนื่อง ทำให้ผลประกอบการของธุรกิจโดยรวมจะขยายตัวในเกณฑ์ดี

- ผู้ผลิตเครื่องมือแพทย์: ผลประกอบการมีแนวโน้มเติบโตดี และมีโอกาสทำกำไรได้ต่อเนื่อง แม้ภาวะการแข่งขันของธุรกิจจะรุนแรงขึ้น โดยรายได้ของผู้ผลิตที่จำหน่ายเครื่องมือแพทย์ผ่านสถานพยาบาลโดยเฉพาะโรงพยาบาลเอกชนจะเติบโตต่อเนื่องจากการสร้างโรงพยาบาลใหม่/ขยายพื้นที่ให้บริการ ทำให้มีการลงทุนด้านเครื่องมือทางการแพทย์เพิ่มเติม ประกอบกับผู้บริโภคมีแนวโน้มให้ความสำคัญกับการดูแลสุขภาพ จึงเป็นโอกาสของผู้ผลิตที่มีศักยภาพในการพัฒนาผลิตภัณฑ์และอุปกรณ์ที่เกี่ยวเนื่องเข้ามารองรับความต้องการดังกล่าว นอกจากนี้ ผู้ผลิตยังมีโอกาสขยายตลาดส่งออกไปยังประเทศเพื่อนบ้าน โดยได้อานิสงส์จากแผนสนับสนุนการลงทุนภาครัฐโดยเฉพาะในพื้นที่ระเบียงเศรษฐกิจพิเศษภาคตะวันออก (EEC) เพื่อรองรับเป้าหมายการเป็นศูนย์การแพทย์และการส่งออกเครื่องมือแพทย์ในภูมิภาค อย่างไรก็ตาม การแข่งขันของธุรกิจมีแนวโน้มรุนแรงขึ้นจากบริษัทข้ามชาติที่เข้ามาลงทุนในไทยและใช้ไทยเป็นฐานการผลิต (อาทิ ญี่ปุ่น สหรัฐฯ ฝรั่งเศส และเกาหลีใต้) ด้านความเสี่ยงจะมาจากผู้ผลิตที่นำเข้าชิ้นส่วนอุปกรณ์การแพทย์อาจมีต้นทุนสูงขึ้นจากการป้องกันความเสี่ยงค่าเงิน

- ผู้จำหน่ายเครื่องมือแพทย์ (ผู้ค้าส่ง/ค้าปลีก/ผู้นำเข้ามาจำหน่าย): คาดว่ารายได้จะเติบโตอย่างค่อยเป็นค่อยไป เนื่องจากผลิตภัณฑ์ส่วนใหญ่เป็นวัสดุสิ้นเปลืองใช้แล้วทิ้ง ทำให้มีความต้องการใช้ในสถานพยาบาลและผู้ป่วยทั่วไปอย่างสม่ำเสมอ แต่การแข่งขันที่รุนแรงจากผู้จำหน่ายรายกลางและเล็กซึ่งมีจำนวนมาก รวมถึงบริษัทตัวแทน/ร้านค้าที่เป็นบริษัทในเครือของผู้ผลิต ซึ่งมีช่องทางการจำหน่ายกว้างขวางกว่า ทำให้การเติบโตโดยรวมไม่สูงนัก สำหรับผู้นำเข้าเครื่องมือแพทย์ ส่วนใหญ่เป็นรายใหญ่ที่มีศักยภาพในการบริหารจัดการต้นทุนและการตลาด มีแนวโน้มนำเข้าหุ่นยนต์ทางการแพทย์มาใช้ในโรงพยาบาลเอกชนมากขึ้น อาทิ หุ่นยนต์สนับสนุนการผ่าตัดขนาดเล็ก และระบบผลิตยาและบริหารจัดการยาอัตโนมัติ จะช่วยหนุนผลประกอบการให้เติบโตต่อเนื่อง

[1]เครื่องมือแพทย์หมายถึง เครื่องใช้ ผลิตภัณฑ์หรือวัตถุสำหรับใช้ในการประกอบวิชาชีพเวชกรรม การประกอบวิชาชีพพยาบาลและการผดุงครรภ์ หรือเครื่องใช้ให้เกิดผลแก่สุขภาพ โครงสร้างของร่างกายมนุษย์ เช่น เครื่องเอ็กซเรย์ เครื่องอัลตราซาวน์ ชุดน้ำยาตรวจวินิจฉัยโรค และเครื่องมือทันตกรรม เป็นต้น ส่วนอุปกรณ์ทางการแพทย์หมายถึง อุปกรณ์ผ่าตัด และอุปกรณ์การแพทย์ อาทิ มีดผ่าตัด เครื่องวัดปรอท รวมถึงวัสดุการแพทย์ เช่น ถุงมือยางทางการแพทย์ และผ้าก๊อซ เป็นต้น

[2]คำนวณจากมูลค่าการจำหน่ายในประเทศและส่งออก

[3]อยู่ภายใต้พระราชบัญญัติเครื่องมือแพทย์ พ.ศ. 2551 โดยมีกองควบคุมเครื่องมือแพทย์ สำนักงานคณะกรรมการอาหารและยา (อย.) เป็นหน่วยงานกำกับดูแลและรับผิดชอบในการออกใบอนุญาตการผลิต/จำหน่าย/นำเข้าเครื่องมือแพทย์ที่ได้มาตรฐานตามที่สำนักงานมาตรฐานผลิตภัณฑ์อุตสาหกรรม (สมอ.) กำหนดเพื่อให้แน่ใจว่าผลิตภัณฑ์ที่ผลิตและนำเข้ามีมาตรฐานเดียวกัน รวมทั้งเพิ่มศักยภาพการแข่งขันทางการค้าให้เป็นที่ยอมรับทั้งในประเทศและตลาดส่งออก

[4]รวมผู้ผลิตเครื่องมือแพทย์และอุปกรณ์ทางทันตกรรม

[5]รายละเอียดภาพที่ 11

[6]หมายถึง การดำเนินธุรกิจเกี่ยวกับการขายส่ง-ขายปลีกสินค้าทางการแพทย์ ซึ่งได้แก่ อุปกรณ์ เครื่องมือ เครื่องใช้ทางการแพทย์ วัสดุที่ใช้แต่งแผลที่มีสารยึดติด ชุดปฐมพยาบาล ผลิตภัณฑ์เคมีที่ใช้ภายนอกสำหรับคุมกำเนิด รวมถึงการจัดจำหน่ายสินค้าทางเภสัชภัณฑ์

[7]ข้อมูลส่งออก/นำเข้าจาก Medical Device Intelligence Unit, สถาบันพลาสติกแห่งประเทศไทย

[8]ที่มา: กระทรวงสาธารณะสุข ปีงบประมาณ 2563 (ต.ค. 2562 - มี.ค. 2563)

[9]กระทรวงสาธารณสุข ระบุว่า ผู้สูงอายุประมาณ 9 ล้านคน เป็นโรคความดันโลหิตสูง จำนวนมากกว่า 4 ล้านคน รองลงมาคือ โรคเบาหวาน จำนวนมากกว่า 2 ล้านคน

[10]ศูนย์ความเป็นเลิศด้านชีววิทยาศาสตร์ (TCELS) ที่มีบริษัทวิจัยตลาดหลายแห่งในโลก ประเมินรายได้ของตลาดหุ่นยนต์การแพทย์ทั่วโลกจะมีมูลค่าสูงถึง 46.24 พันล้านดอลลาร์สหรัฐฯ ในปี 2565 หรือเติบโตเฉลี่ยที่ 20% ต่อปี จากที่มีมูลค่าอยู่ที่ 6.62 พันล้านดอลลาร์สหรัฐฯ ในปี 2555

[11]เงินลงทุนตั้งแต่ 1,000 ล้านบาทขึ้นไป

.webp.aspx)