นโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมาย: ตัวช่วยเศรษฐกิจไทยในยามอ่อนแรง

นโยบายการเงินแบบเจาะจงเป้าหมาย (Targeted monetary policy) มีบทบาทช่วยเสริมและเติมเต็มกลไกการทำงานของอัตราดอกเบี้ยนโยบาย โดยมีเป้าหมายหลักเพื่อรักษาเสถียรภาพด้านราคาและเสถียรภาพระบบการเงินได้อย่าง ‘สมดุล’ เนื่องจากมีจุดเด่นในการดูแลและป้องกันความเสี่ยงเฉพาะจุด ซึ่งช่วยลดทอนผลลบข้างเคียงในวงกว้างที่อาจมีต่อเสถียรภาพระบบการเงิน ปัจจุบันไทยได้เริ่มมีการใช้นโยบายการเงินแบบเจาะจงเป้าหมายแล้ว แต่ส่วนใหญ่ยังเน้นเฉพาะเครื่องมือที่ดูแลเสถียรภาพระบบการเงิน ซึ่งได้แก่ มาตรการกำกับดูแลรายสถาบันการเงิน (Microprudential measures) และมาตรการดูแลเสถียรภาพระบบการเงิน (Macroprudential measures) ขณะที่เครื่องมือสนับสนุนการเติบโตของเศรษฐกิจ เช่น นโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมาย (Targeted monetary easing) ยังมีจำกัด

ท่ามกลางขีดความสามารถในการดำเนินนโยบายการเงิน (Policy space) ที่จำกัด กอรปกับประสิทธิภาพการส่งผ่านนโยบายการเงินที่ลดลง Targeted monetary easing จะเป็นมิติใหม่ของการทำนโยบายฯ ที่สนับสนุนให้เศรษฐกิจไทยเติบโตได้อย่างเหมาะสมและจะช่วยแก้ปัญหาให้ ‘ตรงจุด’ ได้มากขึ้น เนื่องจากสามารถช่วยเพิ่มประสิทธิภาพของการดำเนินนโยบายในเชิงคุณภาพนอกเหนือจากเชิงปริมาณ และเป็นเครื่องมือเชิงรุกช่วยสนับสนุนบางภาคเศรษฐกิจที่สมควรได้รับความช่วยเหลือเป็นพิเศษ วิจัยกรุงศรีพบว่า Targeted monetary easing เหมาะกับระบบเศรษฐกิจไทย โดยกลุ่มเป้าหมายจะเป็นผู้ประกอบการที่มักอ่อนไหวต่อวงจรเศรษฐกิจและเผชิญปัญหาการเข้าถึงสภาพคล่องในยามเศรษฐกิจชะลอตัว เช่น กลุ่มธุรกิจ SMEs เป็นต้น ส่วนกลุ่มอื่นๆ ยังรวมถึงผู้ที่ไม่สามารถเข้าถึงแหล่งเงินทุนได้จากปัญหา Asymmetric Information เช่น กลุ่มผู้ประกอบการ Start-ups ตลอดจนอุตสาหกรรมที่มีความสำคัญเชิงยุทธศาสตร์ของประเทศ

นโยบายการเงินแบบเจาะจงเป้าหมาย (Targeted monetary policy) เป็นเครื่องมือที่มีบทบาทสำคัญและถูกนํามาประยุกต์ใช้อย่างแพร่หลายมากขึ้น โดยมีเป้าหมายหลักเพื่อรักษาเสถียรภาพอย่างสมดุล (Balanced stability) เนื่องจากมีจุดเด่นในการดูแลและป้องกันความเสี่ยงบางจุดเพื่อหลีกเลี่ยงผลกระทบเป็นวงกว้างของการใช้นโยบายการเงินแบบปกติที่อาจส่งผลกระทบด้านลบต่อเสถียรภาพระบบการเงิน ปัจจุบันไทยได้เริ่มดำเนินการใช้นโยบายการเงินแบบเจาะจงเป้าหมายแล้ว แต่ส่วนใหญ่ยังเน้นเฉพาะเครื่องมือดูแลเสถียรภาพระบบการเงิน ขณะที่เครื่องมือที่สนับสนุนการเติบโตทางเศรษฐกิจยังมีจำกัด Research Intelligence ฉบับนี้ต้องการศึกษารูปแบบนโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมาย (Targeted monetary easing) ของธนาคารกลางสำคัญในโลก เพื่อประเมินความเป็นไปได้ของรูปแบบเครื่องมือที่เหมาะสมกับบริบทเศรษฐกิจไทยในปัจจุบัน

นโยบายการเงินแบบเจาะจงเป้าหมายมีจุดเด่นที่ช่วยเสริมและเติมเต็มการใช้อัตราดอกเบี้ยนโยบาย

-

เพื่อให้การดำเนินนโยบายการเงินบรรลุเป้าหมายในการรักษาเสถียรภาพอย่างสมดุล

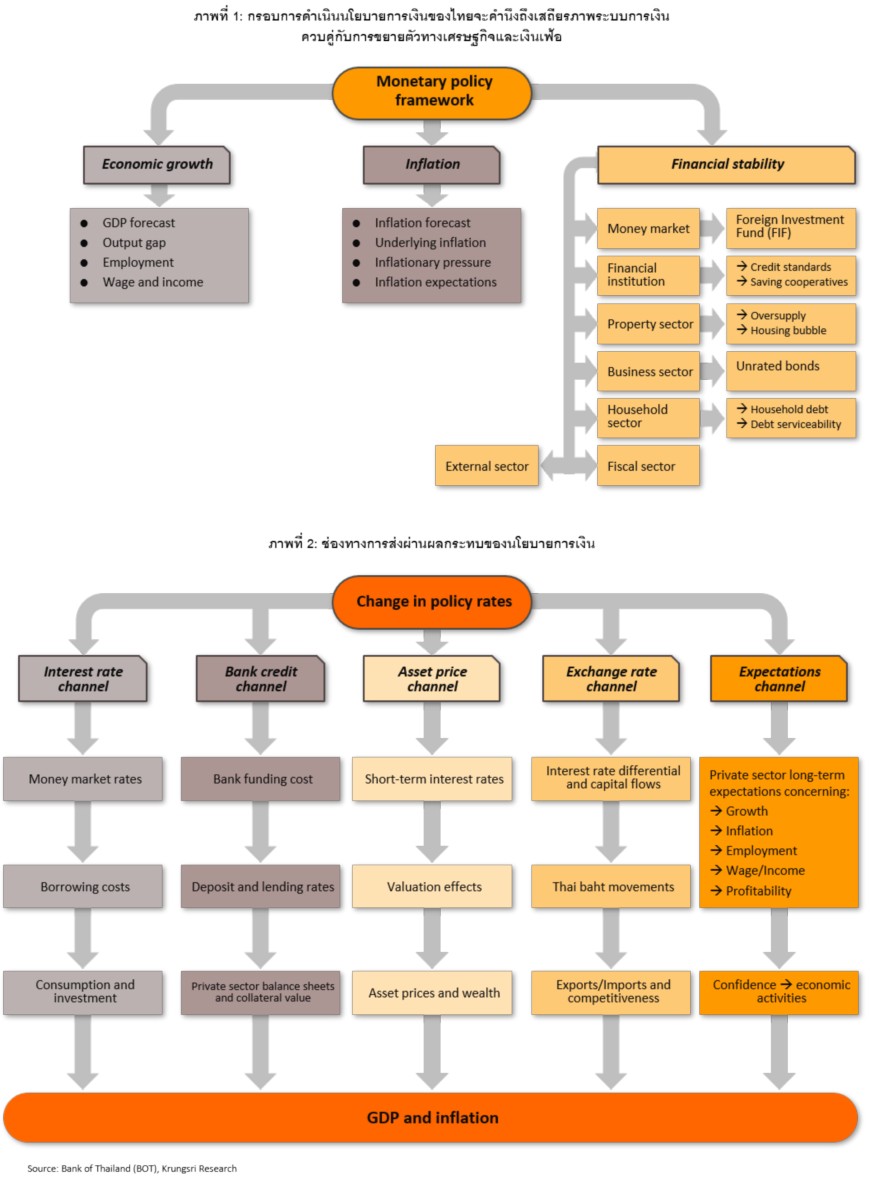

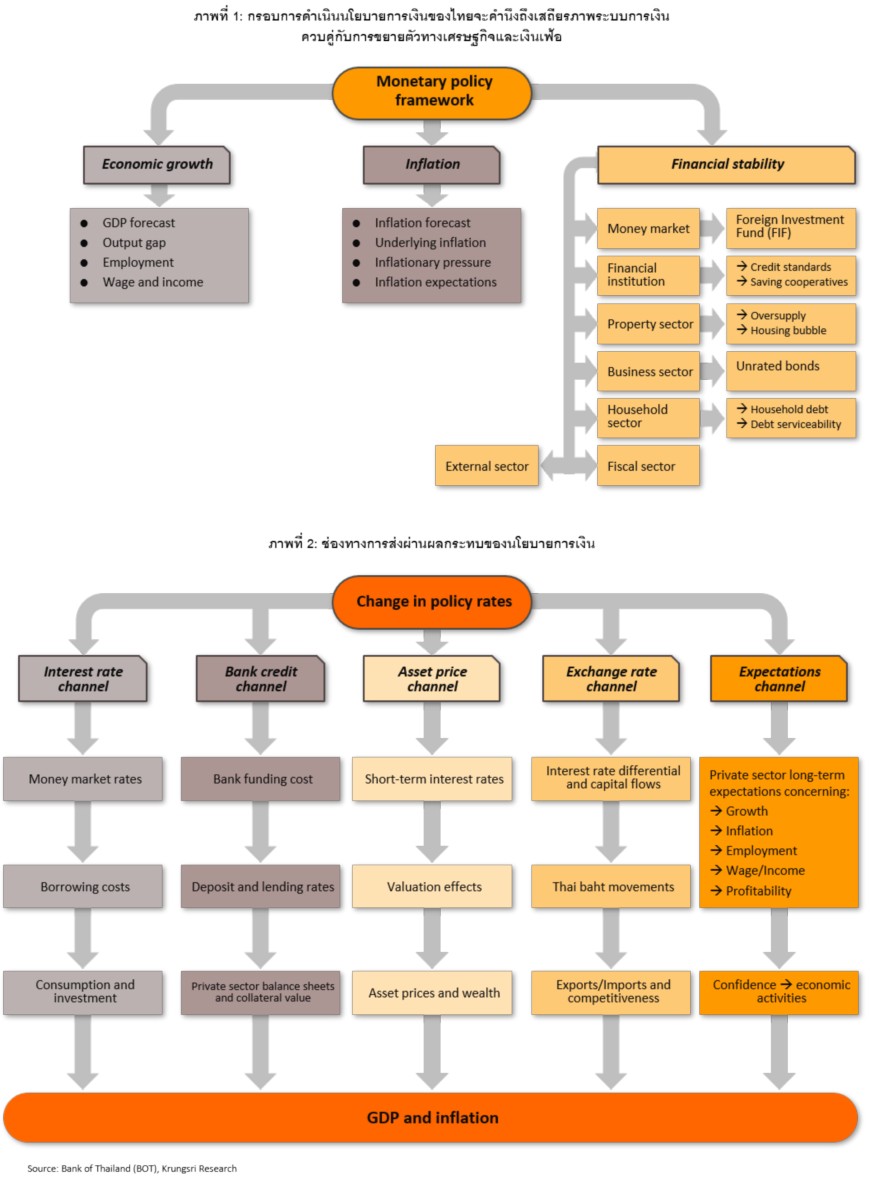

การดำเนินนโยบายการเงินมีเป้าหมายสำคัญเพื่อสนับสนุนให้เศรษฐกิจของประเทศเติบโตได้เต็มศักยภาพและยั่งยืน อีกทั้งดูแลระบบเศรษฐกิจให้มีเสถียรภาพด้านราคาหรือมีอัตราเงินเฟ้ออยู่ในระดับที่เหมาะสมและไม่ผันผวน ตลอดจนการรักษาเสถียรภาพระบบการเงิน การดำเนินนโยบายการเงินโดยใช้อัตราดอกเบี้ยนโยบาย – ซึ่งส่งผลกระทบเป็นวงกว้างต่อระบบเศรษฐกิจ – อาจบรรลุเป้าหมายประการหนึ่งแต่กลับสร้างผลกระทบด้านลบต่อเป้าหมายประการอื่นๆ อาทิ การปรับลดอัตราดอกเบี้ยอาจช่วยกระตุ้นการเติบโตของเศรษฐกิจ แต่อาจก่อให้เกิดปัญหาเงินเฟ้อ หรือปัญหาความไม่สมดุลในระบบการเงิน เป็นต้น ดังนั้น เพื่อให้การดำเนินนโยบายสามารถบรรลุเป้าหมายในการรักษาเสถียรภาพได้อย่างสมดุลทั้งเสถียรภาพด้านราคาและเสถียรภาพระบบการเงินควบคู่กัน (ภาพที่ 1) ธนาคารกลางหลายแห่งจึงได้พัฒนาเครื่องมือของการทำนโยบายการเงินให้มีลักษณะที่เจาะจงเป้าหมาย ซึ่งในปัจจุบันถือเป็นเครื่องมือที่มีบทบาทสำคัญและถูกนํามาประยุกต์ใช้อย่างแพร่หลายมากขึ้น

-

เพื่อช่วยเพิ่มประสิทธิภาพของนโยบายการเงิน

การดำเนินนโยบายการเงินจะส่งผลกระทบผ่านระบบการเงิน 5 ช่องทาง (ภาพที่ 2) ได้แก่ ช่องทางอัตราดอกเบี้ย (Interest rate channel) ช่องทางสินเชื่อ (Credit channel) ช่องทางราคาสินทรัพย์ (Asset price channel) ช่องทางอัตราแลกเปลี่ยน (Exchange rate channel) และช่องทางการคาดการณ์ (Expectations channel) โดยทั่วไปการใช้อัตราดอกเบี้ยนโยบายไม่สามารถควบคุมผลกระทบให้เกิดขึ้นผ่านช่องทางใดช่องทางหนึ่งเป็นพิเศษ ซึ่งในภาวะปกติการใช้อัตราดอกเบี้ยนโยบายอาจเหมาะสมเพียงพอที่จะช่วยให้ระบบเศรษฐกิจบรรลุเป้าหมายการรักษาเสถียรภาพอย่างสมดุล อย่างไรก็ตาม ในความเป็นจริงระบบเศรษฐกิจมักเผชิญกับภาวะไม่สมดุล กล่าวคือกลไกส่งผ่านของนโยบายการเงินมีประสิทธิภาพไม่เท่าเทียมกันในแต่ละช่องทาง ตัวอย่างเช่น ช่องทางสินเชื่อไม่สามารถทำงานได้เต็มที่ แต่ช่องทางราคาสินทรัพย์มีความอ่อนไหวสูง ส่งผลให้การปรับลดอัตราดอกเบี้ยไม่อาจกระตุ้นให้เกิดการปล่อยสินเชื่อได้อย่างมีประสิทธิผลเท่าที่ควร ทว่ากลับสร้างความเปราะบางต่อเสถียรภาพระบบการเงินผ่านราคาสินทรัพย์ที่ปรับเพิ่มขึ้น เป็นต้น ด้วยเหตุนี้ นโยบายการเงินแบบเจาะจงเป้าหมายจึงถูกพัฒนาขึ้นเพื่อช่วยเพิ่มประสิทธิภาพของกระบวนการส่งผ่านนโยบายการเงินผ่านช่องทางต่างๆ เมื่อมองในภาพรวมแล้วจะเห็นได้ว่า จุดเด่นของนโยบายการเงินแบบเจาะจงเป้าหมายจะช่วยเสริมและเติมเต็มการใช้อัตราดอกเบี้ยนโยบาย เนื่องจากได้เพิ่มมิติเชิงคุณภาพนอกเหนือจากเชิงปริมาณเพียงด้านเดียว

ระบบเศรษฐกิจการเงินมักเผชิญข้อจำกัดที่ทำให้ประสิทธิภาพของนโยบายการเงินด้อยลง

ระบบการเงินในแต่ละประเทศนั้นแตกต่างกันไปขึ้นอยู่กับโครงสร้างเฉพาะตัวและระดับการพัฒนาของแต่ละประเทศ ประเทศกำลังพัฒนาส่วนใหญ่รวมทั้งประเทศไทยมีระบบการเงินที่พึ่งพาธนาคารพาณิชย์เป็นหลักที่เรียกว่า Bank-based Economy ดังนั้นประสิทธิภาพของนโยบายการเงินจึงขึ้นอยู่กับการส่งผลกระทบผ่านกลไกสถาบันการเงินเป็นสำคัญ ขณะที่ประเทศพัฒนาแล้วมีระบบการเงินที่พึ่งพาตลาดทุนเป็นหลักที่เรียกว่า Market-based Economy ส่งผลให้กลไกตลาดทุนมีบทบาทสำคัญในการกำหนดประสิทธิภาพของนโยบายการเงิน ในทางปฏิบัติ ระบบเศรษฐกิจการเงินไม่ว่าจะรูปแบบใดมักเผชิญข้อจำกัดที่ทำให้ประสิทธิภาพของนโยบายการเงินด้อยลง ซึ่งอาจกล่าวสรุปเป็นประเด็น ดังนี้

- ภาวะ “Procyclicality” ของระบบการเงินกับวงจรเศรษฐกิจ กล่าวคือ ในช่วงที่เศรษฐกิจขยายตัวดีสถาบันการเงินมักจะอนุมัติสินเชื่อจำนวนมากเพราะมองเห็นโอกาสของธุรกิจ และในช่วงเศรษฐกิจชะลอตัวสถาบันการเงินจะเพิ่มความระมัดระวังในการปล่อยสินเชื่อ นอกจากนี้ สถาบันการเงินมักขาดแรงจูงใจในการปล่อยสินเชื่อในยามที่อัตราดอกเบี้ยอยู่ในระดับต่ำตามวงจรเศรษฐกิจ เนื่องจากความสามารถในการทำกำไรลดลงและอาจไม่คุ้มกับความเสี่ยงที่สูงขึ้น

- ความไม่สมมาตรของข้อมูล (Asymmetric Information) อาจยิ่งซ้ำเติมภาวะ Procyclicality ยกตัวอย่างเช่น สถาบันการเงินมักมีข้อมูลไม่เพียงพอที่จะประเมินความสามารถที่แท้จริงของภาคธุรกิจหรือแยกแยะปัจจัยลบที่ส่งผลชั่วคราวหรือในระยะยาวต่อการดำเนินธุรกิจได้ส่งผลให้สถาบันการเงินเรียกเก็บค่าชดเชยตามความเสี่ยงของบริษัท(Risk Premium) ซึ่งมักสัมพันธ์กับฐานะงบการเงินของบริษัท ในช่วงเศรษฐกิจชะลอตัว ภาคธุรกิจจึงเผชิญกับต้นทุนการกู้ยืมที่แพงขึ้น ซึ่งเท่ากับว่ายิ่งซ้ำเติมให้ภาคธุรกิจอ่อนแอลง

- กฎเกณฑ์ภาคธนาคารเพิ่มความรุนแรงภาวะ Procyclicality ในตลาดการเงิน ยกตัวอย่างเช่น หลักเกณฑ์ Basel II ที่กำหนดให้ธนาคารดำรงเงินกองทุนตามสัดส่วนของสินทรัพย์เสี่ยงเพื่อให้ธนาคารสามารถรองรับการขาดทุนจากการปล่อยสินเชื่อและความผันผวนจากการลงทุนได้ ทั้งนี้ การคำนวณสินทรัพย์เสี่ยงมักจะใช้วิธี Internal Ratings-Based Approach ซึ่งทำให้ความเสี่ยงของสินทรัพย์แปรผันตามภาวะเศรษฐกิจ ดังนั้น ในภาวะเศรษฐกิจถดถอย ความเสี่ยงของสินทรัพย์จะสูงขึ้น ฐานะงบดุลเสื่อมด้อยลง ส่งผลให้สถาบันการเงินต้องกันสำรองเพิ่มขึ้นและมีแนวโน้มปล่อยสินเชื่อลดลง

- สถาบันการเงินมีการจัดสรรทรัพยากรที่ไม่ทั่วถึง กล่าวคือ สถาบันการเงินมักมีความโน้มเอียงที่จะปล่อยสินเชื่อให้กับลูกค้าชั้นดีที่มีความเสี่ยงต่ำซึ่งส่วนใหญ่เป็นธุรกิจขนาดใหญ่ที่สามารถเข้าถึงแหล่งเงินทุนได้หลากหลายช่องทางขณะที่ธุรกิจที่ต้องการความช่วยเหลืออย่างแท้จริงกลับไม่ได้รับการอนุมัติสินเชื่อและนําไปสู่ปัญหาสภาพคล่องของธุรกิจในที่สุด เช่น กลุ่มที่มีความเสี่ยงสูง หรือเข้าถึงแหล่งเงินทุนได้จำกัด

- ความเหลื่อมล้ำในการแข่งขันระหว่างสถาบันการเงินเพราะมีต้นทุนการเงินที่ไม่เท่าเทียมกัน ความเหลื่อมล้ำยิ่งสูง ยิ่งสร้างผลกระทบต่อกลไกการดําเนินการของสถาบันการเงินและนโยบายการเงิน กล่าวคือ ในช่วงอัตราดอกเบี้ยอยู่ในระดับต่ำ สถาบันการเงินที่มีต้นทุนการเงินสูงอาจขาดแรงจูงใจในการปล่อยสินเชื่อเพราะส่วนต่างรายได้ดอกเบี้ยสุทธิมีแนวโน้มลดลง

- ความลึกทางการเงิน (Financial Depth) ระดับการพัฒนาที่สูงของตลาดการเงินจะเพิ่มประสิทธิภาพของนโยบายการเงิน เนื่องจากช่องทางการส่งผ่านผลกระทบของนโยบายมีหลายช่องทาง งานศึกษาของธนาคารโลก (2017) [1] พบว่า นโยบายการเงินในประเทศพัฒนาแล้วมีประสิทธิภาพมากกว่าในประเทศกำลังพัฒนา เนื่องจากมีตลาดการเงินที่กว้างและลึก ภาคธนาคารมีการแข่งขันสูง สถาบันการเงินมีกฎระเบียบที่เข้มแข็ง และธนาคารกลางมีความโปร่งใสในการดำเนินนโยบายการเงิน ในขณะที่ประเทศกำลังพัฒนามักมีความลึกทางการเงินที่ต่ำกว่าเพราะตลาดการเงินยังอยู่ในช่วงต้นของการเติบโต ส่งผลให้ภาคธุรกิจและครัวเรือนมีทางเลือกในการเข้าถึงแหล่งเงินทุนน้อยกว่า ภาคธนาคารจึงเป็นแหล่งเงินทุนที่สำคัญและมีอำนาจทางตลาดในการกำหนดอัตราดอกเบี้ย ซึ่งอาจส่งผลให้อัตราดอกเบี้ยในตลาดการเงินไม่ปรับตามอัตราดอกเบี้ยนโยบาย

- ความเชื่อมโยงของตลาดการเงินโลก (Financial Globalization) ส่งผลให้ปัจจัยภายนอก (External shock) มีอิทธิพลต่อประสิทธิภาพของนโยบายการเงินในประเทศ กล่าวคือ ตลาดการเงินในประเทศมีความอ่อนไหวต่อการเปลี่ยนแปลงทิศทางนโยบายการเงินในต่างประเทศมากขึ้น ส่งผลให้การตอบสนองต่อนโยบายการเงินในประเทศลดลง

รูปแบบนโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมายในต่างประเทศ โดยทั่วไปมีความคล้ายคลึงกัน มุ่งเน้นเสริมสภาพคล่องระยะยาว และลดต้นทุนการกู้ยืมให้ต่ำกว่าปกติ

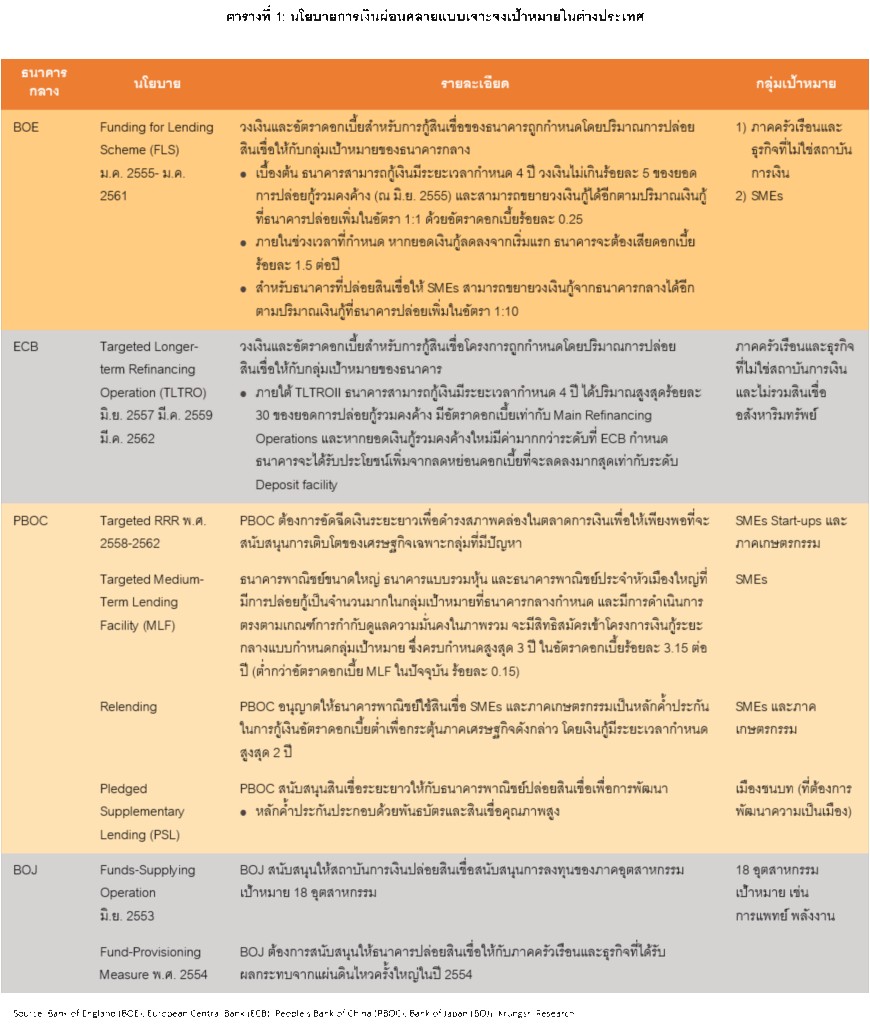

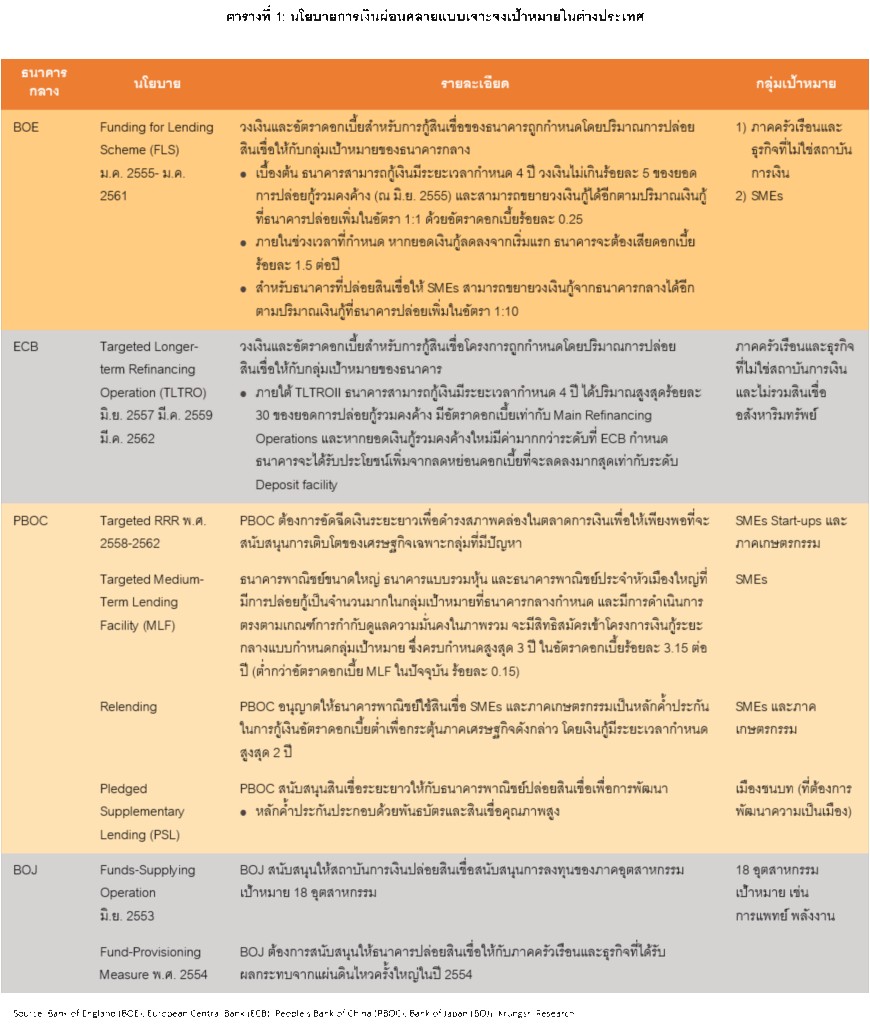

โครงสร้างระบบการเงินที่แตกต่างกันในแต่ละประเทศจะเป็นตัวกำหนดรูปแบบของนโยบายการเงินแบบเจาะจงเป้าหมาย ทั้งมาตรการดูแลเสถียรภาพระบบการเงิน และมาตรการที่สนับสนุนการเติบโตทางเศรษฐกิจ บทความชิ้นนี้มุ่งความสนใจไปที่มาตรการประเภทหลัง เนื่องจากยังมีรูปแบบที่จำกัดและยังไม่ถูกใช้อย่างแพร่หลาย โดยจะศึกษารูปแบบนโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมาย (Targeted monetary easing) ของธนาคารกลางสำคัญได้แก่ ธนาคารกลางอังกฤษ (Bank of England: BOE) ธนาคารกลางยุโรป (European Central Bank: ECB) ธนาคารกลางญี่ปุ่น (Bank of Japan: BOJ) และธนาคารกลางจีน (People’s Bank of China: PBOC) เพื่อนำมาเป็นแนวทางในการประเมินความเป็นไปได้ของรูปแบบเครื่องมือที่เหมาะสมกับบริบทเศรษฐกิจไทยต่อไป

ธนาคารกลางอังกฤษเริ่มต้นใช้ Targeted monetary easing ในช่วงหลังวิกฤตการเงินโลกปี พ.ศ. 2552 ซึ่งเป็นช่วงที่การดำเนินนโยบายการเงินแบบทั่วไปไม่สามารถพลิกฟื้นการเติบโตของภาคธุรกิจแม้ว่าภาคการเงินจะฟื้นตัวแล้วก็ตาม ธนาคารกลางอังกฤษจึงใช้เครื่องมือที่เรียกว่า Funding for Lending Scheme (FLS) แบบเจาะจงกลุ่มเป้าหมาย โดยการช่วยเสริมสภาพคล่องด้วยต้นทุนการกู้ยืมต่ำให้แก่ธนาคารพาณิชย์ที่ปล่อยสินเชื่อให้แก่กลุ่ม SMEs

ธนาคารกลางยุโรปใช้ในช่วงหลังวิกฤตการเงินโลกเช่นกันแต่ไม่รวมภาคอสังหาริมทรัพย์ โดยใช้เครื่องมือที่เรียกว่า Targeted Long-Term Refinancing Operation (TLTRO) โดยธนาคารกลางจะให้เงินกู้ระยะยาว (ไม่เกิน 4 ปี) อัตราดอกเบี้ยต่ำแก่ธนาคารพาณิชย์ที่ปล่อยสินเชื่อให้กับภาคเศรษฐกิจจริง ซึ่งไม่นับรวมการปล่อยสินเชื่อให้กับสถาบันการเงินและไม่นับรวมสินเชื่อเพื่อที่อยู่อาศัย การกำหนดกลุ่มเป้าหมายที่ไม่นับรวมตลาดที่อยู่อาศัยเพื่อช่วยเสริมประสิทธิภาพของนโยบายการเงินและป้องกันผลข้างเคียงจากปัญหาฟองสบู่ในภาคอสังหาริมทรัพย์

ธนาคารกลางญี่ปุ่นใช้กับกลุ่มที่ได้รับผลกระทบจากภัยธรรมชาติและกลุ่มที่เป็นเป้าหมายการเติบโตของประเทศ เช่น การเสริมสภาพคล่องดอกเบี้ยต่ำให้แก่ธนาคารพาณิชย์เพื่อนำเงินไปปล่อยกู้ให้แก่กลุ่มที่ได้รับผลกระทบจากเหตุการณ์สึนามิปี พ.ศ. 2554 และสาขาเศรษฐกิจที่เป็นกลุ่มเป้าหมายการเติบโตของประเทศในระยะยาวรวม 18 สาขา

ธนาคารกลางจีนใช้ในช่วงที่เศรษฐกิจจีนโดยรวมกำลังชะลอตัวแต่มีปัญหาฟองสบู่ในภาคอสังหาริมทรัพย์ โดยมีหลายเครื่องมือ อาทิ (i) การปรับลดอัตราเงินสดสำรองตามกฎหมายของธนาคารแบบเจาะจงกลุ่มเป้าหมาย (Targeted Reserve Requirement Ratio หรือ Targeted RRR) โดยปรับลด RRR ให้กับธนาคารพาณิชย์ที่เน้นปล่อยสินเชื่อให้แก่กลุ่ม SMEs กลุ่ม Start-ups และภาคเกษตร (ii) การปล่อยกู้ระยะปานกลางแบบกำหนดกลุ่มเป้าหมาย (Targeted Medium-Term Lending Facility หรือ TMLF) ที่ช่วยเสริมสภาพคล่องให้แก่ธนาคารพาณิชย์ที่ปล่อยสินเชื่อให้กับ SMEs โดยเสนอระยะเวลาปล่อยกู้นานกว่าและอัตราดอกเบี้ยต่ำกว่าปกติ (iii) Relending เป็นเครื่องมือที่อนุญาตให้ธนาคารพาณิชย์สามารถใช้สินเชื่อมาเป็น “หลักประกัน” ในการกู้ยืมสภาพคล่องจากธนาคารกลางในอัตราดอกเบี้ยต่ำหากสินเชื่อดังกล่าวปล่อยให้กับกลุ่ม Micro-SMEs และภาคเกษตร และ (iv) Pledged Supplementary Lending (PSL) เป็นการปล่อยสภาพคล่องให้แก่ธนาคารพาณิชย์ที่ให้สินเชื่อเพื่อการพัฒนาเศรษฐกิจและการพัฒนาภาคชนบทในบางพื้นที่ เช่น โครงการ Shantytown Development

จากความเคลื่อนไหวของธนาคารกลางขนาดใหญ่ของโลกจะเห็นได้ว่า เครื่องมือ Targeted monetary easing ของแต่ละประเทศจะแตกต่างกันในมิติของกลุ่มเป้าหมายและรายละเอียดต่างๆ (ตารางที่ 1) แต่รูปแบบโดยทั่วไปมีความคล้ายคลึงกัน กล่าวคือ (1) การเสริมสภาพคล่องให้แก่ธนาคารพาณิชย์ซึ่งส่วนใหญ่จะเป็นระยะปานกลางและระยะยาว (2) การช่วยลดต้นทุนการกู้ยืมหรือลดอัตราดอกเบี้ยให้ต่ำกว่าปกติ และ (3) การปรับวิธีการเสริมสภาพคล่องให้แก่ธนาคารพาณิชย์ในลักษณะที่ผ่อนคลายกว่าปกติ ทั้งนี้ ประเด็นสำคัญของนโยบายการเงินในรูปแบบนี้ คือ การระบุกลุ่มเป้าหมายที่ชัดเจนแทนที่จะผ่อนคลายนโยบายการเงินให้แก่ทุกภาคเศรษฐกิจในวงกว้าง

สภาพแวดล้อมที่ส่งผลให้เกิดการใช้นโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมาย

นอกเหนือจากรูปแบบของเครื่องมือที่มีความคล้ายคลึงกันในแต่ละประเทศแล้ว ยังมีความคล้ายคลึงกันในแง่ของสภาพแวดล้อมที่ส่งผลให้ธนาคารกลางหลายแห่งใช้ Targeted monetary easing โดยมุ่งหวังเพิ่มประสิทธิภาพและประสิทธิผลของการส่งผ่านนโยบายไปยังภาคเศรษฐกิจของประเทศ

- ระบบธนาคารพาณิชย์มีสภาพคล่องส่วนเกินจำนวนมาก แต่เม็ดเงินยังไม่ไหลไปสู่ภาคเศรษฐกิจจริง

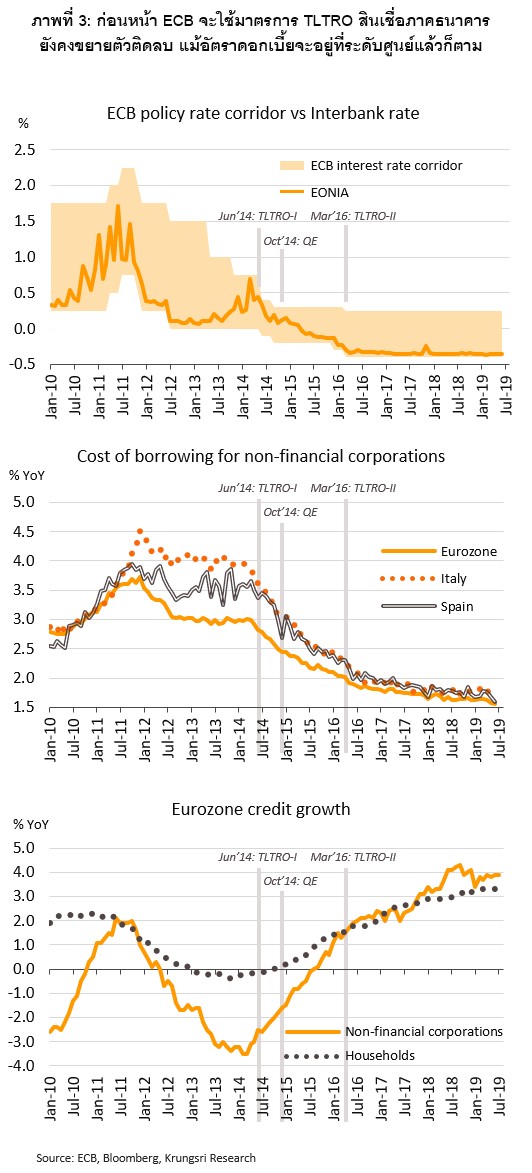

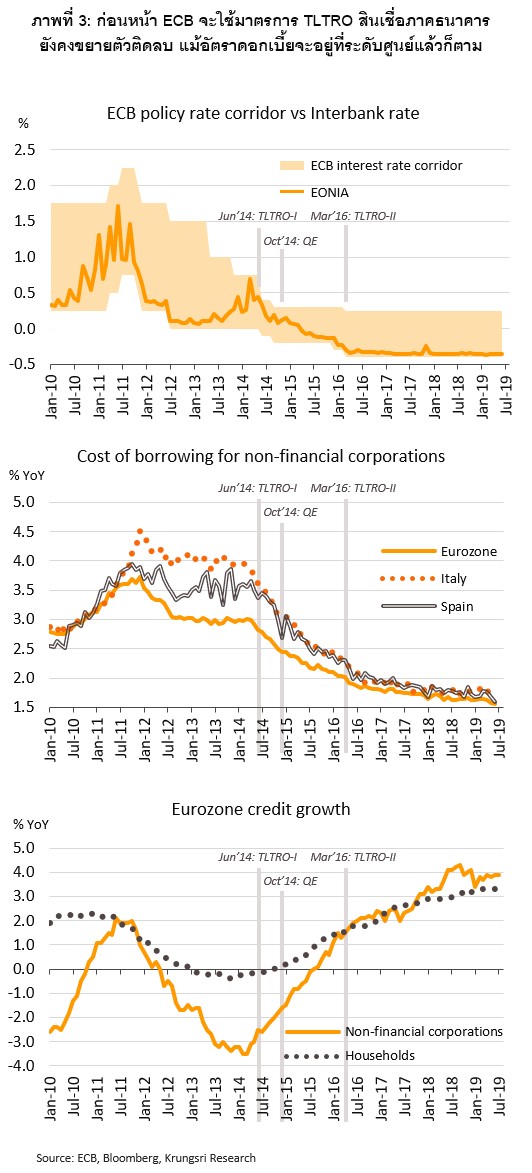

ตัวอย่างเช่นกรณีของอังกฤษและยูโรโซน ภายหลังจากที่ธนาคารกลางทั้งสองแห่งปรับลดอัตราดอกเบี้ยนโยบายลงสู่ระดับต่ำสุดเป็นประวัติการณ์ที่ใกล้ศูนย์เพื่อหนุนให้ภาคการเงินมีสภาพคล่องเพิ่มมากขึ้น แต่ยังไม่สามารถช่วยให้ภาคธุรกิจฟื้นตัวได้ ธนาคารกลางทั้งสองแห่งจึงใช้นโยบายการเงินแบบเจาะจงเป้าหมาย ผ่านเครื่องมือที่เรียกว่า FLS และ TLTRO โดยเน้นกลุ่มเป้าหมายคือภาคธุรกิจที่มิใช่สถาบันการเงิน ซึ่งช่วยทำให้กลไกการส่งผ่านผลกระทบของนโยบายการเงินไปยังกลุ่มเป้าหมายมีประสิทธิภาพและประสิทธิผลมากกว่าการผ่อนคลายนโยบายการเงินโดยการปรับลดดอกเบี้ยนโยบายเพียงอย่างเดียว จากภาพที่ 3 จะเห็นได้ว่า ภายหลังจากที่ธนาคารกลางยุโรปใช้เครื่องมือ TLTRO ต้นทุนการกู้ยืมของภาคธุรกิจที่มิใช่สถาบันการเงินปรับลดลงอย่างรวดเร็ว ขณะเดียวกันยอดการปล่อยสินเชื่อแก่กลุ่มเป้าหมายหรือภาคธุรกิจที่ไม่ใช่สถาบันการเงินเพิ่มขึ้นอย่างชัดเจน โดยการส่งผ่านผลของนโยบายการเงินไปสู่ภาคเศรษฐกิจที่เป็นกลุ่มเป้าหมายปรากฎชัดเจนในอิตาลีและสเปนซึ่งเป็นประเทศที่ประสบปัญหาทางเศรษฐกิจในช่วงเวลาดังกล่าว

Miguel García-Posada Gómez (2019) [2] วิเคราะห์ผลกระทบของมาตรการ TLTRO ต่อนโยบายการให้สินเชื่อของสถาบันการเงินจำนวน 130 แห่ง ครอบคลุม 13 ประเทศสมาชิกในยูโรโซน ผลการศึกษาพบว่ามาตรการ TLTRO กระตุ้นให้ธนาคารมีแนวโน้มให้สินเชื่อเพิ่มมากขึ้น กล่าวคือ (1) ผลทางตรง ต้นทุนทางการเงิน (Funding costs) ที่ลดลงส่งผลให้ธนาคารที่เข้าร่วมโครงการมีแนวโน้มผ่อนคลายมาตรฐานในการปล่อยสินเชื่อ (Credit standards) มากขึ้น โดยเฉพาะสินเชื่อธุรกิจขนาดใหญ่ นอกจากนี้ยังยอมรับส่วนต่างดอกเบี้ย (Margin) ลดลงสำหรับสินเชื่อคุณภาพดี (2) ผลทางอ้อม ช่วยเพิ่มการแข่งขันในตลาดการปล่อยสินเชื่อภาคธนาคาร (Bank competition) โดยธนาคารที่ไม่ได้ร่วมโครงการมีแนวโน้มปล่อยสินเชื่อมากขึ้นเพื่อรักษาส่วนแบ่งการตลาดและฐานลูกค้า ผ่านการผ่อนคลายมาตรฐานการให้สินเชื่อและปรับลดส่วนต่างดอกเบี้ย ส่งผลให้ปริมาณการปล่อยสินเชื่อโดยรวม (Credit supply) เพิ่มสูงขึ้น นอกจากนี้ มาตรการ TLTRO ยังส่งผลให้การแข่งขันในตลาดการระดมทุน (Funding markets) ลดลงและมีส่วนทำให้ต้นทุนทางการเงินโดยรวมปรับตัวลดลง

- การเติบโตของเศรษฐกิจในแต่ละภาคส่วนมีความแตกต่างกันมาก

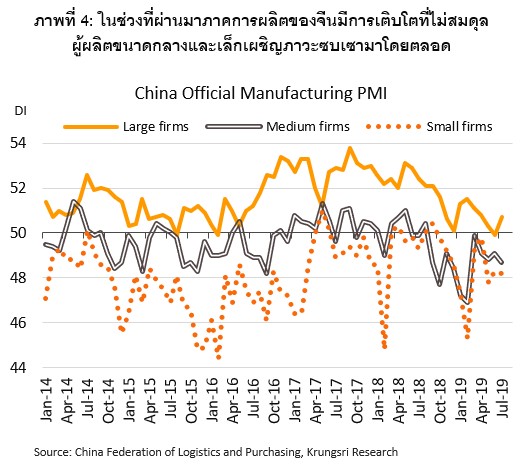

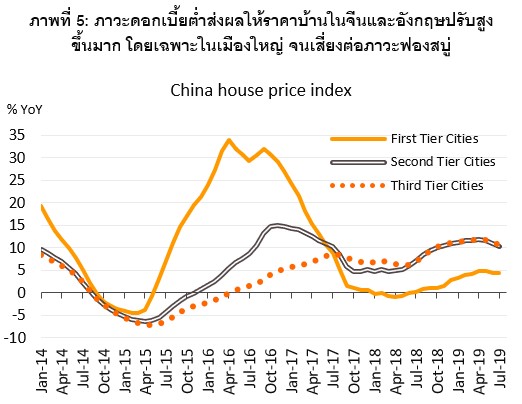

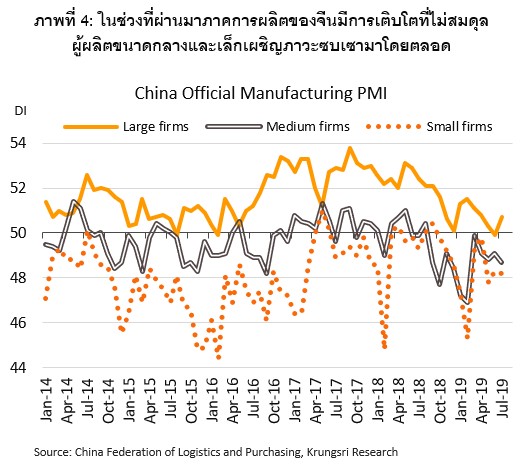

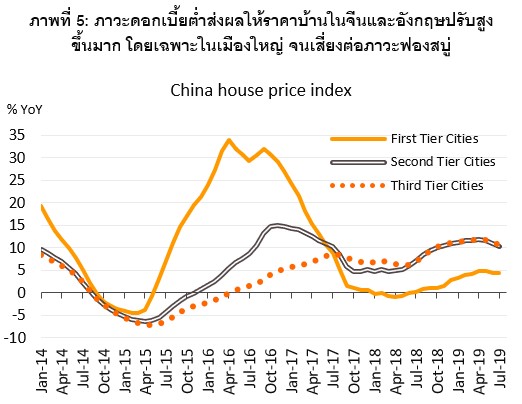

ปัจจัยหนึ่งที่ทำให้ธนาคารกลางสำคัญของโลกเลือกใช้นโยบายการเงินแบบเจาะจงเป้าหมายมาจากสภาพแวดล้อมของประเทศนั้นๆ มีการเติบโตไม่เท่ากันในทุกภาคส่วน (บางภาคเศรษฐกิจยังอ่อนแอหรือมีทิศทางชะลอตัว แต่ในขณะเดียวกันบางภาคเศรษฐกิจกลับเติบโตดีอยู่แล้ว) ตัวอย่างเช่น ภาคเศรษฐกิจของจีนในช่วงที่ผ่านมามีการเติบโตที่ไม่สมดุล กล่าวคือ ผู้ผลิตรายใหญ่มีภาวะธุรกิจอยู่ในเกณฑ์ขยายตัว แตกต่างจากผู้ผลิตขนาดกลางและเล็กที่เผชิญภาวะซบเซามาโดยตลอด (ภาพที่ 4) ขณะเดียวกันภาคอสังหาริมทรัพย์ขยายตัวสูงและเสี่ยงภาวะฟองสบู่ การใช้นโยบายการเงินแบบทั่วไปอาจมีประสิทธิภาพไม่เพียงพอหรืออาจสร้างผลข้างเคียงเชิงลบได้หากผ่อนคลายมากจนเกินไป (ภาพที่ 5)

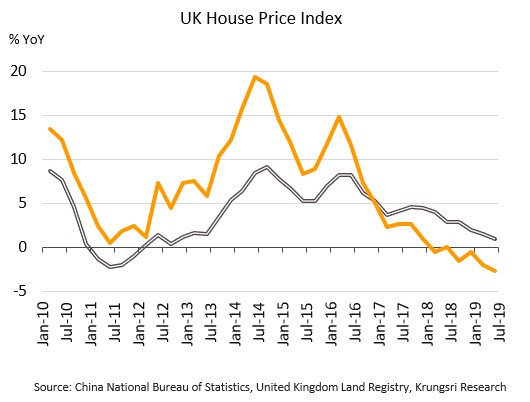

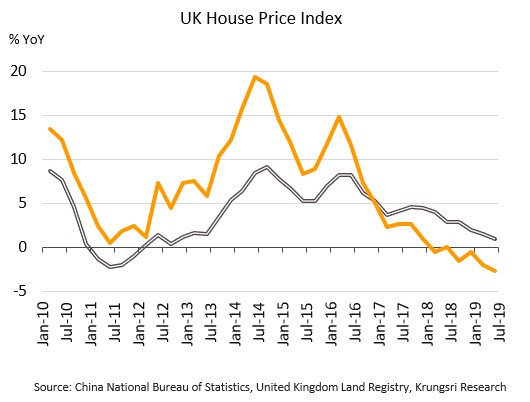

ในช่วงที่ผ่านมาธนาคารกลางจีนได้ใช้มาตรการ Targeted RRR อย่างต่อเนื่อง โดยปรับลด RRR ให้กับธนาคารพาณิชย์ที่เป็นเป้าหมาย (ธนาคารที่เน้นปล่อยสินเชื่อให้แก่กลุ่ม SMEs) รวมถึงในระยะหลังที่เริ่มใช้มาตรการ TMLF ควบคู่กันไป ผลที่ได้คืออัตราดอกเบี้ยกู้ยืมระหว่างธนาคารและอัตราดอกเบี้ยกู้ยืมเฉลี่ยลดลงต่อเนื่อง (ภาพที่ 6) ส่งผลให้ยอดปล่อยสินเชื่อให้ภาคธุรกิจขยายตัวดีขึ้น โดยไม่ได้สร้างความเปราะบางให้แก่เสถียรภาพทางเศรษฐกิจ สะท้อนได้จากราคาบ้านเฉลี่ยในแต่ละเขตเมืองปรับตัวเพิ่มขึ้นอย่างมีเสถียรภาพและสอดคล้องไปในทิศทางเดียวกัน รวมถึงสินเชื่อประเภท Shadow Banking ของจีนหดตัวต่อเนื่อง (ภาพที่ 7)

งานศึกษาของ Wenzhe Li (2018) [3] พบว่า การส่งผ่านผลกระทบของนโยบาย Targeted RRR ผ่านช่องทางการคาดการณ์มีประสิทธิภาพดีขึ้น สะท้อนผ่านราคาหุ้นของธนาคารที่เป็นเป้าหมายปรับดีขึ้น ซึ่งส่งผลให้ธนาคารใช้โอกาสที่ต้นทุนการเงินต่ำลงและสภาพคล่องมากขึ้นในการปรับเปลี่ยนโครงสร้างสินทรัพย์และหนี้สิน ทำให้ความสามารถในการทำกำไรเพิ่มสูงขึ้น

- ตลาดการเงินมีความอ่อนไหวสูงต่อปัจจัยภายนอกประเทศ

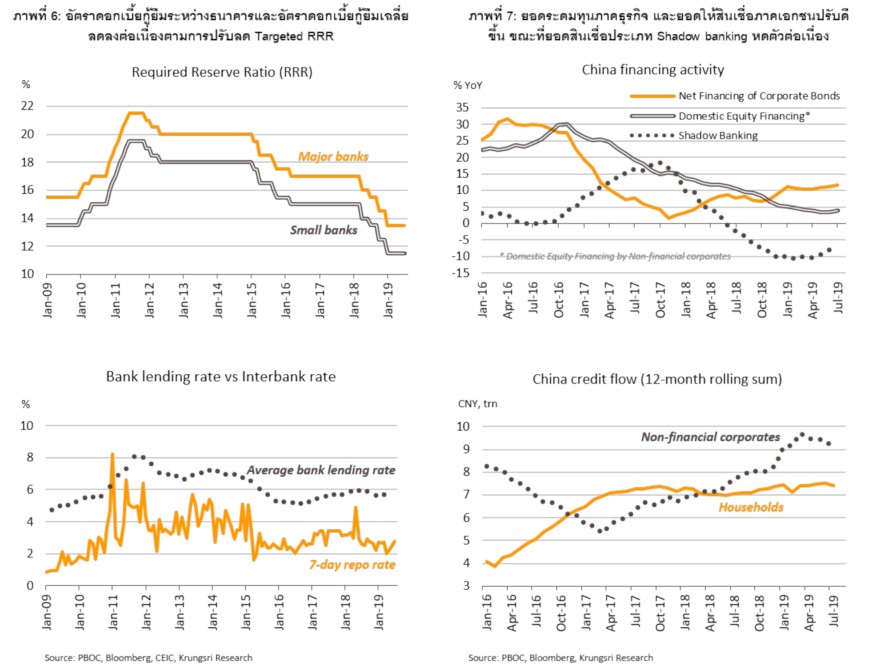

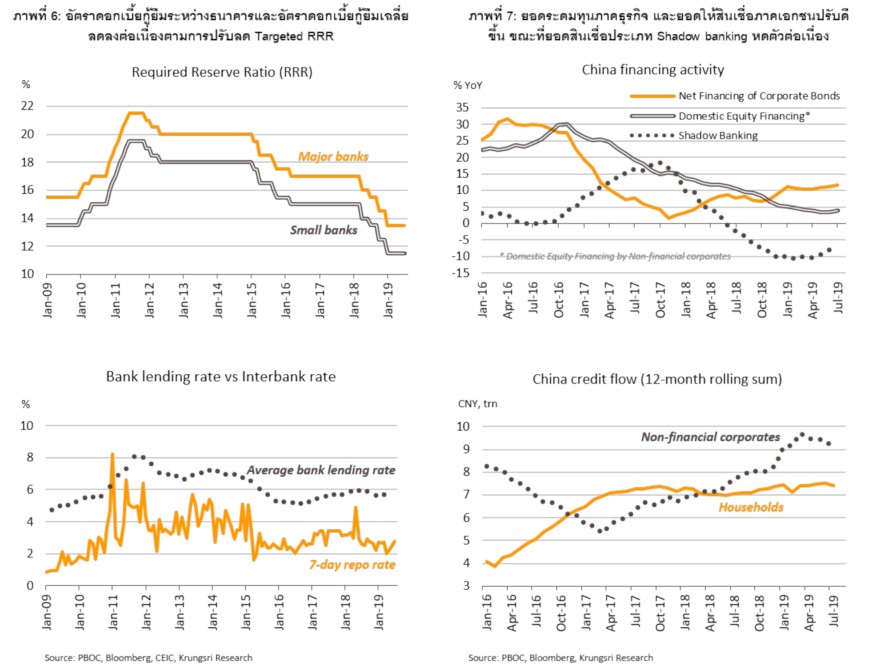

การส่งผ่านผลกระทบของนโยบายการเงินในบางช่องทางอาจมีความอ่อนไหวสูง ส่งผลให้การปรับเปลี่ยนอัตราดอกเบี้ยโดยทั่วไปอาจสร้างความเปราะบางต่อเสถียรภาพระบบการเงิน เช่นกรณีประเทศจีน ช่องทางอัตราแลกเปลี่ยนและช่องทางการคาดการณ์มีความอ่อนไหวต่อนโยบายการเงินสูง กล่าวคือ ในช่วงปี พ.ศ. 2557-2558 ธนาคารกลางจีนปรับลดอัตราดอกเบี้ยอ้างอิงกู้ยืม (Benchmark Lending Rates) ระยะ 1 ปี จากร้อยละ 3 เหลือร้อยละ 1.5 ผลปรากฎว่า เงินทุนไหลออกอย่างฉับพลันเป็นเหตุให้ค่าเงินหยวนอ่อนค่าอย่างรวดเร็ว และเนื่องจากในช่วงนั้นระบบอัตราแลกเปลี่ยนของจีนยังเป็นแบบคงที่ ทำให้รัฐบาลจีนต้องใช้ทุนสำรองระหว่างประเทศจำนวนมากในการพยุงค่าเงิน ประสบการณ์ดังกล่าวทำให้ปัจจุบันธนาคารกลางจีนหลีกเลี่ยงที่จะใช้นโยบายอัตราดอกเบี้ยในการกระตุ้นเศรษฐกิจ (ภาพที่ 8)

การส่งผ่านผลกระทบของนโยบายการเงินในไทยมีประสิทธิภาพลดลง

สภาพคล่องในระบบการเงินสูง แต่เศรษฐกิจเติบโตค่อนข้างช้า

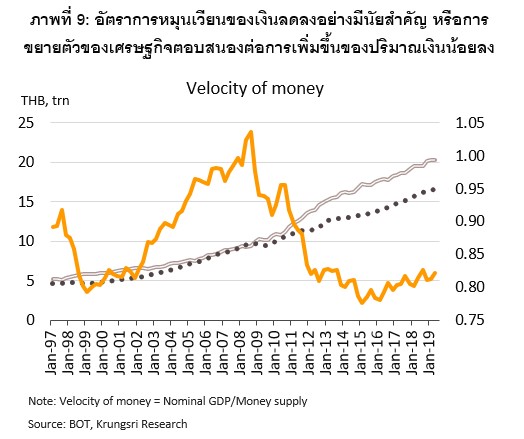

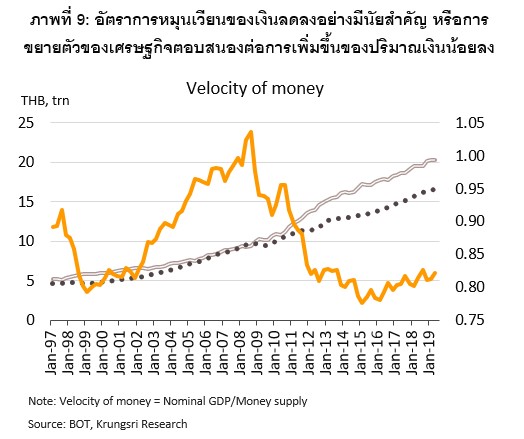

ในปัจจุบัน การส่งผ่านนโยบายการเงินมีประสิทธิภาพลดลง สะท้อนได้จาก อัตราการหมุนเวียนของเงิน (Velocity of money) ลดลงอย่างมีนัยสำคัญ แม้ว่าอัตราดอกเบี้ยในปัจจุบันจะค่อนข้างต่ำเมื่อเทียบกับในอดีต แต่การส่งผ่านสภาพคล่องของธนาคารไปสู่การปล่อยสินเชื่อในระบบทำได้ค่อนข้างจำกัด ส่งผลให้นโยบายการเงินไม่สามารถบรรลุเป้าหมายสุดท้ายในการเพิ่มผลผลิตและระดับราคาได้อย่างมีประสิทธิภาพ จากภาพที่ 9 จะเห็นได้ว่า นับตั้งแต่ปี พ.ศ. 2551 เป็นต้นมา GDP ของไทยตอบสนองต่อปริมาณเงินน้อยลง แตกต่างจากในช่วงก่อนหน้านั้นซึ่ง GDP ขยายตัวสอดคล้องกับการเพิ่มขึ้นของปริมาณเงิน

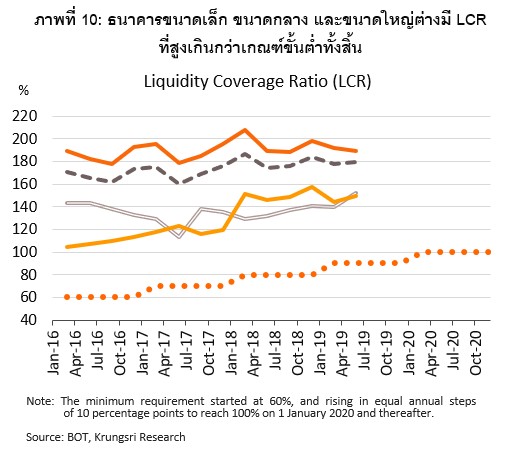

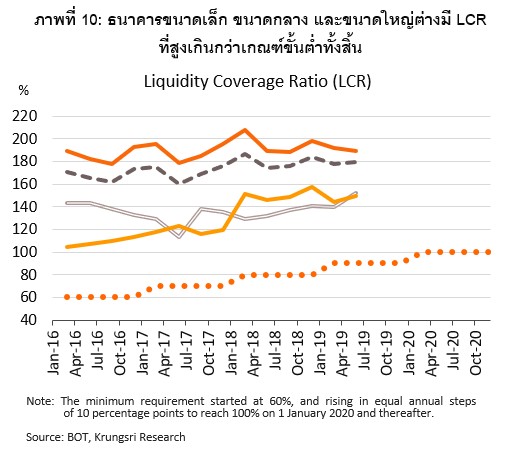

สาเหตุสำคัญประการหนึ่งอาจมาจาก ภาวะกลัวความเสี่ยง (Risk aversion) ของธนาคารพาณิชย์ไทย ซึ่งเป็นผลพวงมาจากประสบการณ์ในอดีตส่งผลให้การจัดการและบริหารความเสี่ยงของสถาบันการเงินโน้มเอียงไปทางเข้มงวดเกินปกติ สะท้อนจาก Liquidity Coverage Ratio (LCR) [4] สูงเกินกว่าเกณฑ์ขั้นต่ำที่ธนาคารแห่งประเทศไทย (ธปท.) กำหนดไว้อย่างมาก โดยภาพรวม LCR ของระบบธนาคารพาณิชย์ ณ สิ้นเดือนมิถุนายน 2562 อยู่ที่ร้อยละ 180.03 เทียบกับเกณฑ์ขั้นต่ำในปัจจุบันที่ร้อยละ 90 และเมื่อพิจารณาตามขนาดของธนาคารพาณิชย์ยังพบว่า ธนาคารขนาดเล็ก ขนาดกลาง และขนาดใหญ่ต่างมี LCR ที่สูงเกินกว่าเกณฑ์ขั้นต่ำทั้งสิ้น (ภาพที่ 10)

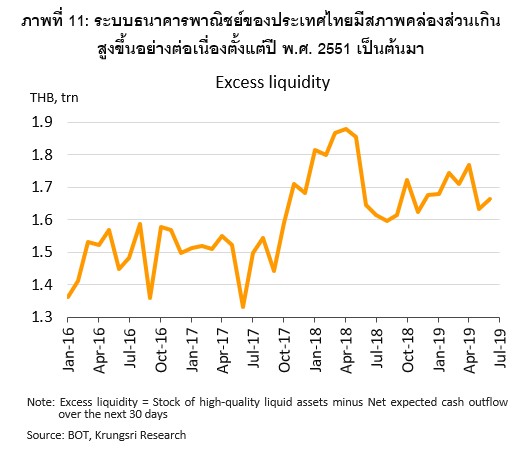

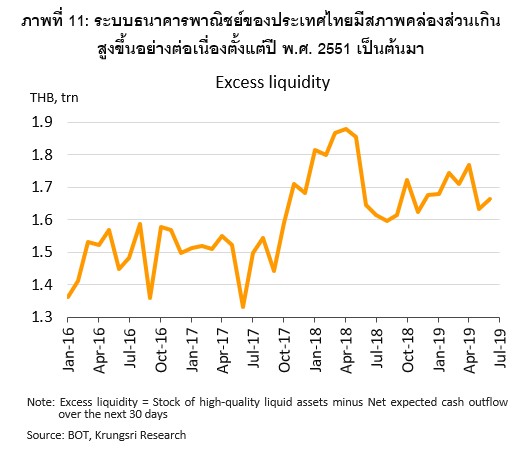

นอกจากนี้ ระบบธนาคารพาณิชย์ของประเทศไทยมีสภาพคล่องส่วนเกิน (Excess liquidity) สูงขึ้นอย่างต่อเนื่อง (ภาพที่ 11) งานวิจัยของมณีรัตน์ เรืองอนุกุล (2560) [5] ชี้ว่าสภาพคล่องส่วนเกินในระบบธนาคารพาณิชย์ส่งผลให้กลไกการส่งผ่านนโยบายการเงินผ่านอัตราดอกเบี้ยมีประสิทธิภาพลดลง โดยจะส่งผลกระทบต่อตัวแปรด้านเศรษฐกิจมหภาคลดลง ขณะเดียวกันระยะเวลาในการส่งผลกระทบเต็มที่ก็สั้นลง

ภายใต้บริบทดังกล่าวผนวกกับขีดความสามารถในการดำเนินนโยบายการเงิน (Policy space) ที่ค่อนข้างจำกัดในปัจจุบัน การพัฒนาเครื่องมือนโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมายนอกเหนือจากอัตราดอกเบี้ยนโยบายจึงเหมาะสมที่จะถูกนำมาใช้ในประเทศไทย

- ความไม่สมดุลของการส่งผ่านผลกระทบของนโยบายการเงินในช่องทางสถาบันการเงิน

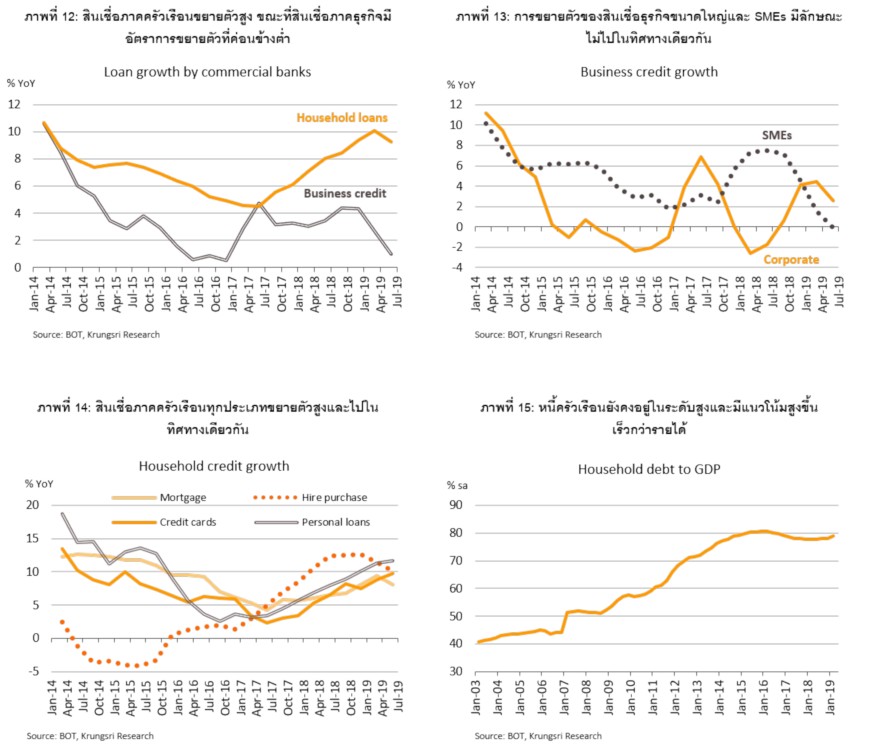

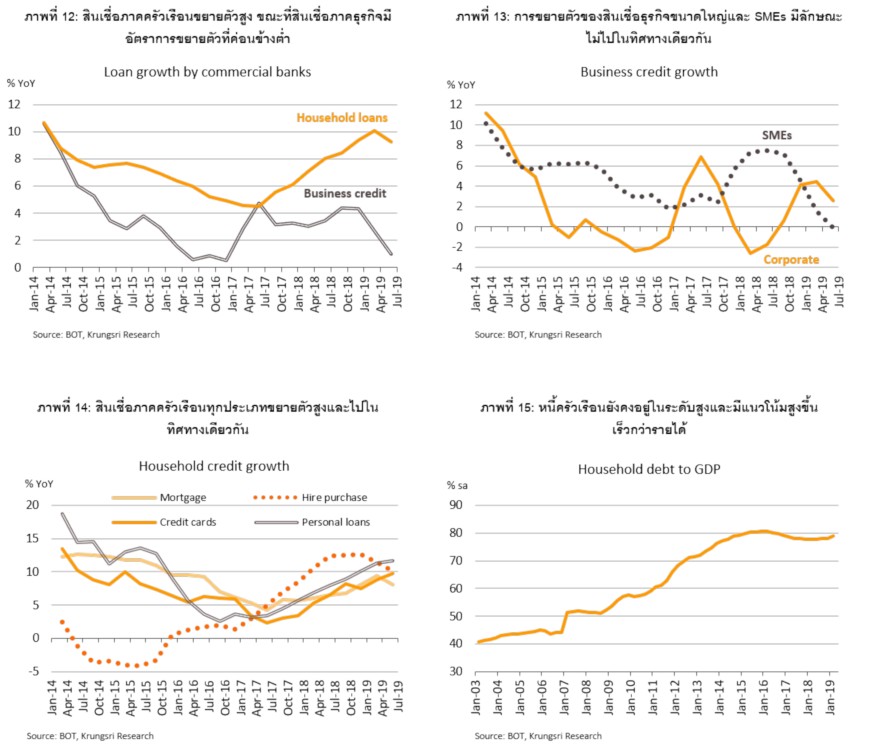

ภาวะอัตราดอกเบี้ยต่ำในช่วงที่ผ่านมาส่งผลให้สินเชื่อภาคธนาคารโดยรวมขยายตัวในเกณฑ์ดี อย่างไรก็ตาม การขยายตัวมีความไม่สมดุล กล่าวคือ สินเชื่อภาคครัวเรือนขยายตัวสูง ขณะที่สินเชื่อภาคธุรกิจมีอัตราการขยายตัวที่ค่อนข้างต่ำ (ภาพที่ 12) อีกทั้งการขยายตัวของสินเชื่อธุรกิจขนาดใหญ่และ SMEs มีลักษณะไม่ไปในทิศทางเดียวกัน ความไม่สมดุลของการขยายตัวของสินเชื่อภาคธุรกิจยิ่งปรากฎชัดนับตั้งแต่ปี พ.ศ. 2560 เป็นต้นมา (ภาพที่ 13)

ในทางตรงกันข้าม สินเชื่อภาคครัวเรือนทุกประเภทขยายตัวสูงและไปในทิศทางเดียวกัน (ภาพที่ 14) ส่งผลให้หนี้ครัวเรือนยังอยู่ในระดับสูงและมีแนวโน้มสูงขึ้นเร็วกว่ารายได้ สะท้อนจากสัดส่วนหนี้ต่อ GDP ที่เริ่มเพิ่มขึ้นตั้งแต่ไตรมาส 3 ปี พ.ศ. 2561 (ภาพที่ 15) สภาวะดังกล่าวสะท้อนความไม่สมดุลของการส่งผ่านผลกระทบของนโยบายการเงินในช่องทางสถาบันการเงิน

ด้วยเหตุนี้ การปรับลดอัตราดอกเบี้ยนโยบายอาจยิ่งเพิ่มความเปราะบางให้แก่ภาคครัวเรือนซึ่งจะเพิ่มความเสี่ยงต่อเสถียรภาพระบบการเงินในที่สุด ดังนั้น การพัฒนาเครื่องมือนโยบายการเงินเพื่อกระตุ้นการปล่อยสินเชื่อเฉพาะจุด ควบคู่กับการสร้างแรงจูงใจให้ธนาคารพาณิชย์ปล่อยสินเชื่อให้แก่ภาคส่วนที่เป็นกลุ่มเป้าหมายจะช่วยเพิ่มประสิทธิภาพนโยบายการเงินในไทย

- ภาวะ Procyclicality ของระบบการเงินไทยมีอิทธิพลต่อมาตรฐานการให้สินเชื่อภาคธุรกิจอย่างมาก โดยเฉพาะผู้ประกอบการขนาดเล็ก

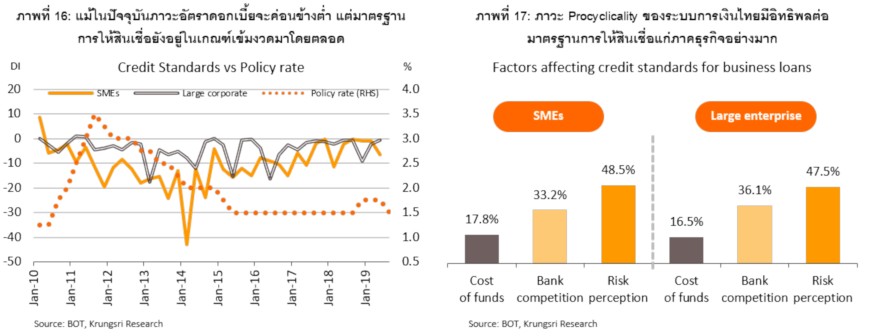

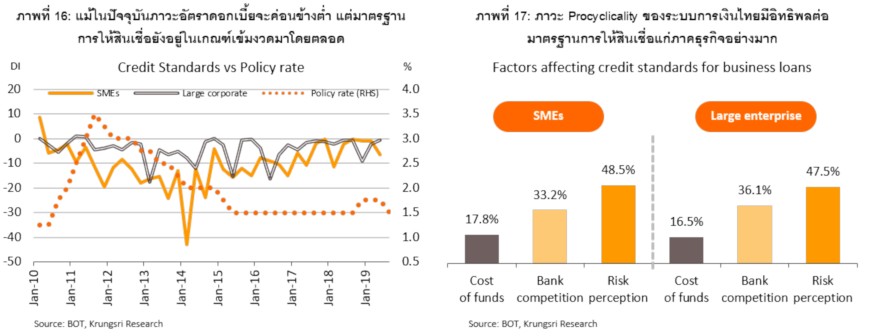

รายงานผลการสำรวจภาวะและแนวโน้มสินเชื่อ (Senior Loan Officer Survey) ที่จัดทำโดย ธปท.ชี้ว่า นับตั้งแต่หลังวิกฤตเศรษฐกิจโลกเป็นต้นมา ธนาคารพาณิชย์ค่อนข้างระมัดระวังในการให้สินเชื่อ ถึงแม้ว่าอัตราดอกเบี้ยในปัจจุบันจะค่อนข้างต่ำเมื่อเทียบกับในอดีต สะท้อนจากมาตรฐานการให้สินเชื่อ (Credit standards) ที่อยู่ในเกณฑ์เข้มงวดมาโดยตลอด (แม้จะเข้มงวดน้อยลง แต่ไม่ถึงเกณฑ์ผ่อนคลาย) (ภาพที่ 16)

จากการวิเคราะห์ส่วนประกอบสำคัญ (Principal Components Analysis: PCA) โดยใช้ข้อมูลผลการสำรวจดังกล่าว พบว่า ปัจจัยด้านความเสี่ยง (Risk perception) ซึ่งประกอบด้วย ภาวะเศรษฐกิจ (General economy) ปัจจัยเฉพาะอุตสาหกรรม (Industry-specific) และหลักประกันในการกู้ยืม (Collateral) มีน้ำหนักในการกำหนดมาตรฐานการให้สินเชื่อมากที่สุด คิดเป็นร้อยละ 48 รองลงมาได้แก่ ภาวะการแข่งขันในธุรกิจธนาคารพาณิชย์ (Bank competition) ร้อยละ 35 และต้นทุนการเงิน (Cost of funds) ร้อยละ 17 จากผลทางสถิติดังกล่าว อาจกล่าวได้ว่า ภาวะ Procyclicality ของสถาบันการเงินไทยมีอิทธิพลต่อภาวะและแนวโน้มสินเชื่ออย่างมาก ในขณะที่การเปลี่ยนแปลงของต้นทุนการเงินจากการปรับอัตราดอกเบี้ยนโยบายมีอิทธิพลไม่มากนัก ทำให้การส่งผลกระทบของนโยบายการเงินผ่านช่องทางสินเชื่อมีประสิทธิภาพต่ำ

เมื่อพิจารณาตามขนาดของผู้ประกอบการพบว่า ปัจจัยในการกำหนดมาตรฐานการให้สินเชื่อธุรกิจขนาดใหญ่และ SMEs ไม่แตกต่างกันมากนัก (ภาพที่ 17) อย่างไรก็ตาม งานศึกษาของณชา อนันต์โชติกุลและวรดา ลิ้มเจริญรัตน์ (2561) [6] กลับชี้ว่า บริษัทขนาดเล็กและบริษัทที่มีสถานะทางการเงินอ่อนแอมีแนวโน้มที่จะเผชิญกับความผันผวนของสินเชื่อทั้งในขาขึ้นและขาลงของเศรษฐกิจมากกว่าบริษัทขนาดใหญ่ อีกทั้งการลงทุนของบริษัทขนาดเล็กมีความอ่อนไหวต่อสินเชื่อมากกว่าบริษัทขนาดใหญ่ ปัจจัยดังกล่าวได้ทวีความเปราะบางทางธุรกิจของกลุ่มบริษัทขนาดเล็ก หรืออาจสรุปได้ว่า ผู้ประกอบการขนาดเล็กมีแนวโน้มเผชิญกับภาวะ Procyclicality มากกว่าผู้ประกอบการรายใหญ่

- ตลาดสินเชื่อธุรกิจไทยเผชิญปัญหา Asymmetric Information ระหว่างสถาบันการเงินและผู้ประกอบการ

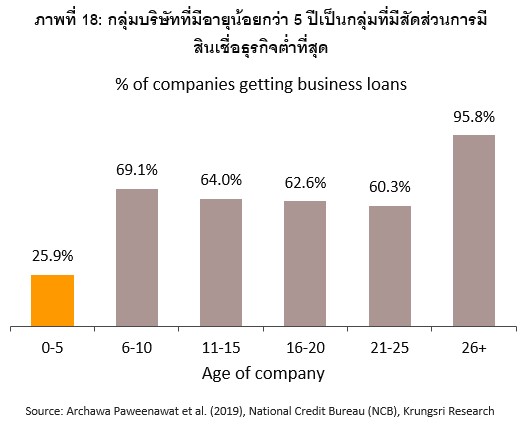

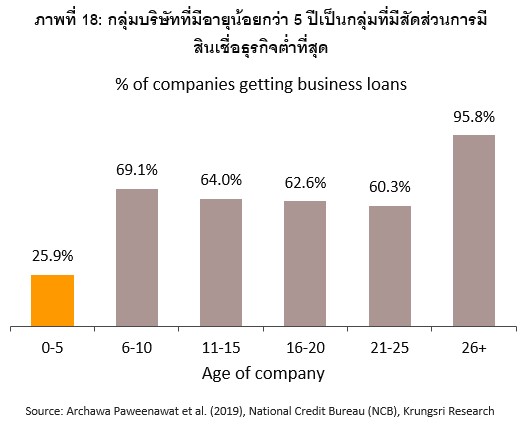

อาชว์ ปวีณวัฒน์และคณะ (2561) [7] ศึกษาตลาดสินเชื่อธุรกิจไทยโดยใช้ข้อมูลของบริษัทข้อมูลเครดิตแห่งชาติ (National Credit Bureau: NCB) พบว่า ตลาดสินเชื่อภาคธุรกิจยังคงเผชิญปัญหา Asymmetric Information ระหว่างสถาบันการเงินและผู้ประกอบการ โดยกลุ่มบริษัทอายุน้อยกว่า 5 ปีมีโอกาสที่จะมีสินเชื่อน้อยมากแม้บางบริษัทจะมีอัตรากำไรที่ดี (ภาพที่ 18) เนื่องจากสถาบันการเงินไม่สามารถประเมินความเสี่ยงของบริษัทบางกลุ่มได้ เช่น บริษัทตั้งใหม่ เมื่อผู้ประกอบการยังไม่มีประวัติทั้งทางการเงินและธุรกิจ และไม่มีหลักทรัพย์มาค้ำประกัน

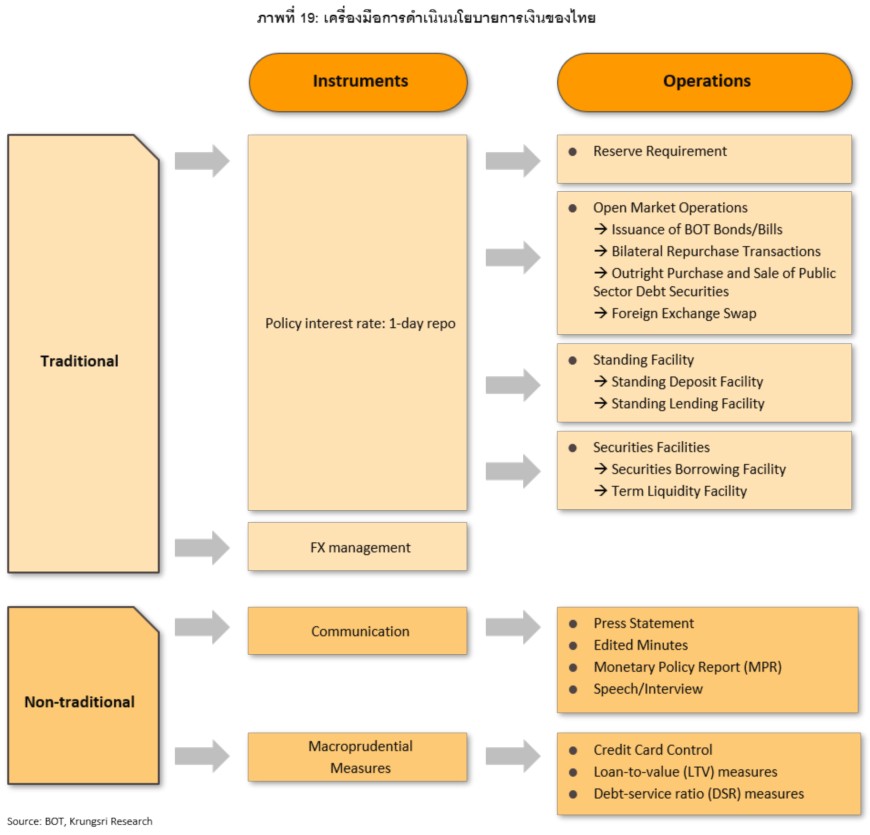

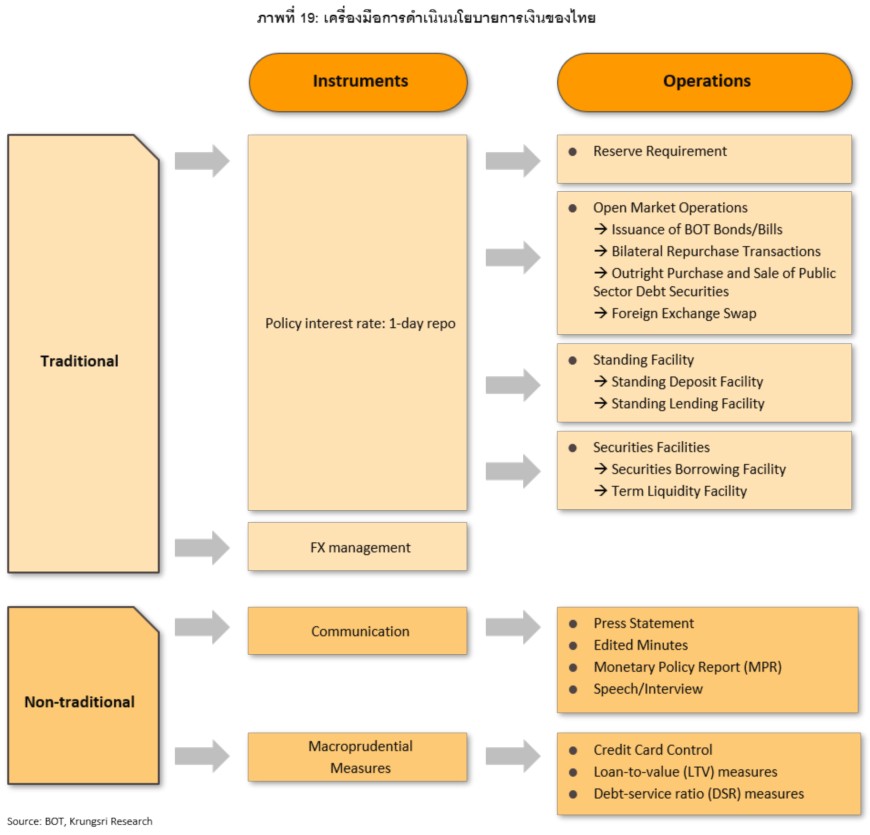

นโยบายการเงินแบบเจาะจงเป้าหมายของไทยในปัจจุบันยังเน้นเฉพาะเครื่องมือรักษาเสถียรภาพระบบเศรษฐกิจ

เมื่อสำรวจเครื่องมือนโยบายการเงินแบบเจาะจงเป้าหมายของไทย พบว่า ปัจจุบันยังเน้นเฉพาะเครื่องมือรักษาเสถียรภาพระบบเศรษฐกิจ ซึ่งได้แก่ มาตรการกำกับดูแลรายสถาบันการเงิน (Microprudential measures) และมาตรการดูแลเสถียรภาพระบบการเงิน (Macroprudential measures) อาทิ มาตรการดูแลสินเชื่อบัตรเครดิต มาตรการควบคุมมูลค่าสินเชื่อต่อมูลค่าหลักประกันอสังหาริมทรัพย์ (Loan-to-value: LTV) และการกำหนดมาตรฐานกลางในการคำนวณภาระผ่อนชำระหนี้เทียบกับรายได้ (Debt service ratio: DSR) เป็นต้น ในขณะที่เครื่องมือสนับสนุนการเติบโตทางเศรษฐกิจยังมีจำกัด

ในอดีตที่ผ่านมามีเพียงมาตรการสินเชื่อระยะยาวดอกเบี้ยต่ำ ตามนโยบายของรัฐบาลในปี พ.ศ. 2555 โดยมีเงื่อนไขว่า ธปท. จะปล่อยเงินกู้ให้ร้อยละ 70 ส่วนที่เหลือร้อยละ 30 ธนาคารพาณิชย์จะเป็นผู้ปล่อยสมทบให้ และ ธปท. จะคิดอัตราดอกเบี้ยกับธนาคารพาณิชย์ร้อยละ 0.01 เพื่อให้ธนาคารพาณิชย์ไปปล่อยกู้ต่อให้ผู้ประกอบการกลุ่ม SMEs และประชาชนรายย่อยที่ได้รับผลกระทบจากน้ำท่วมในปี พ.ศ. 2554 ในอัตราดอกเบี้ยร้อยละ 3 เป็นระยะเวลา 5 ปี และกำหนดให้มีการปล่อยกู้ภายในระยะ 2 ปี มาตรการนี้โดยหลักการแล้วมีลักษณะคล้ายกับมาตรการ TMLF (จีน) TLTRO (ยูโรโซน) และ TFLS (อังกฤษ) เนื่องจากเป็นการอัดฉีดสภาพคล่องเข้าสู่ระบบเศรษฐกิจโดยตรงและเป็นการช่วยเหลือเฉพาะกลุ่ม

นอกจากนี้ การกำหนดเงื่อนไขที่ให้ธนาคารพาณิชย์เข้ามามีส่วนร่วมเท่ากับช่วยลดปริมาณสภาพคล่องส่วนเกินได้บางส่วน ขณะเดียวกันก็ช่วยทำให้ประสิทธิภาพการส่งผ่านนโยบายการเงินเพิ่มขึ้นด้วย ผลลัพธ์ที่ได้คือ สินเชื่อโดยภาพรวมขยายตัวสูง และส่งผลให้เศรษฐกิจปี พ.ศ. 2555 ฟื้นตัวได้อย่างรวดเร็ว แต่ผลด้านลบที่ตามมาคือ หนี้ครัวเรือนปรับสูงขึ้นเร็วกว่ารายได้ และก่อให้เกิดความเปราะบางแก่เสถียรภาพทางเศรษฐกิจจวบจนปัจจุบัน เนื่องจากการกำหนดกลุ่มเป้าหมายเป็นวงกว้างคือผู้ได้รับความเสียหายจากน้ำท่วมซึ่งเกิดขึ้นทั่วประเทศและทุกสาขาอาชีพ

นโยบายการเงินผ่อนคลายแบบเจาะจงเป้าหมายที่เหมาะสมกับระบบเศรษฐกิจไทย: มาตรการเสริมสภาพคล่องระยะยาวและลดต้นทุนทางการเงินเฉพาะกลุ่ม

จากบทเรียนในต่างประเทศและประสบการณ์ในช่วงที่ผ่านมาของไทย สามารถแบ่งเครื่องมือ Targeted monetary easing ได้เป็น 2 กลุ่ม กลุ่มแรกได้แก่ มาตรการเพิ่มสภาพคล่องในระบบ เช่น Targeted RRR ของจีน แต่เนื่องจากธนาคารพาณิชย์ของไทยมิได้เผชิญปัญหาสภาพคล่องทั้งในภาพรวมและในระดับรายธนาคาร มาตรการนี้จึงไม่จำเป็นสำหรับไทย กลุ่มที่สองได้แก่ มาตรการเสริมสภาพคล่องระยะยาวและลดต้นทุนการเงิน เช่น TMLF (จีน) TLTRO (ยูโรโซน) และ TFLS (อังกฤษ) เครื่องมือเหล่านี้โดยภาพรวมมีความคล้ายคลึงกับมาตรการสินเชื่อระยะยาวดอกเบี้ยต่ำที่ไทยเคยดำเนินการไปในปี พ.ศ. 2555 และน่าจะเหมาะสมกับระบบการเงินไทยที่มีลักษณะ Bank-based economy เพราะอาศัยการส่งผลกระทบผ่านกลไกสถาบันการเงิน ดังนั้น ไทยอาจยึดเครื่องมือในอดีตเป็นต้นแบบ แต่กำหนดกลุ่มเป้าหมายที่เจาะจงมากขึ้น เพื่อหลีกเลี่ยงการเพิ่มความเสี่ยงแก่เสถียรภาพระบบการเงิน

การกำหนดกลุ่มเป้าหมายของไทยอาจคล้ายคลึงกับจีน เนื่องจากเศรษฐกิจไทยไม่ได้เกิดภาวะวิกฤตการเงินในวงกว้างเช่นเดียวกับยุโรป แต่มีการชะลอตัวเกิดขึ้นในบางกลุ่มที่การส่งผ่านผลกระทบของนโยบายการเงินมีประสิทธิภาพต่ำ และมักอ่อนไหวต่อวงจรเศรษฐกิจ ทั้งยังเผชิญปัญหาในการเข้าถึงสภาพคล่อง เช่น กลุ่มธุรกิจ SMEs รวมถึงกลุ่มที่ไม่สามารถเข้าถึงเงินทุนจากปัญหา Asymmetric Information เช่น กลุ่มผู้ประกอบการ Start-ups หรือภาคเศรษฐกิจที่มีความสำคัญเชิงยุทธศาสตร์ของประเทศ อาทิ 10 อุตสาหกรรมเป้าหมายของรัฐบาล (คล้าย Funds-Supplying Operation ของญี่ปุ่น) นอกจากนี้ การกำหนดกลุ่มเป้าหมายควรมีการกำหนดกลุ่มยกเว้น ได้แก่ สินเชื่อครัวเรือนทุกประเภท เนื่องจากหนี้ภาคครัวเรือนยังคงเร่งขึ้นต่อเนื่อง ส่งผลกระทบต่อความสามารถในการรองรับความผันผวนทางเศรษฐกิจ ซึ่งอาจนำไปสู่ปัญหาหนี้ที่ไม่ก่อให้เกิดรายได้เพิ่มสูงขึ้นในอนาคต

สำหรับเงื่อนไขการให้สภาพคล่อง ไทยอาจยึดตามรูปแบบเดิม คือ กำหนดให้ ธปท. และธนาคารพาณิชย์มีส่วนร่วมในการให้สินเชื่อ ข้อดีคือจะช่วยดึงสภาพคล่องส่วนเกินของธนาคารพาณิชย์มาใช้ ซึ่งจะทำให้การส่งผ่านผลกระทบของนโยบายมีประสิทธิภาพมากขึ้น หรืออาจพิจารณาทางเลือกอื่นอีก 2 แบบ ได้แก่ การใช้ Threshold policy ของจีน (ธนาคารพาณิชย์จะได้รับดอกเบี้ยในอัตราพิเศษ หากปล่อยกู้ถึงระดับที่ธนาคารกลางจีนกำหนด) และ Gradual treatment policy ของทางยุโรป (หากธนาคารพาณิชย์ยิ่งปล่อยกู้มาก จะได้สภาพคล่องจากธนาคารกลางยุโรปเพิ่มมากขึ้น รวมถึงได้อัตราดอกเบี้ยต่ำลง) เป็นต้น

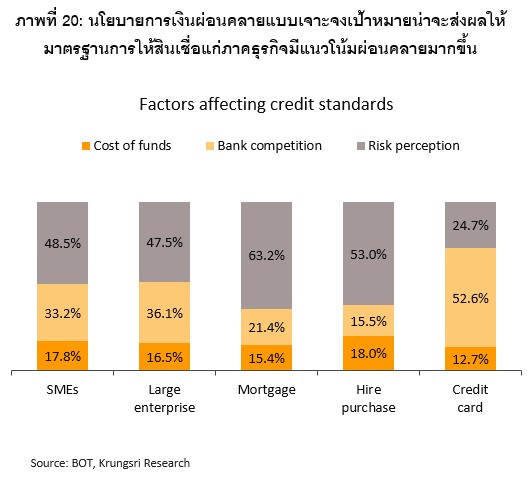

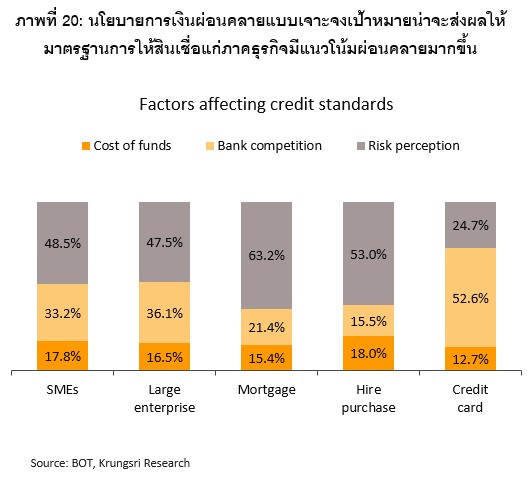

จากความสำเร็จในหลายประเทศ วิจัยกรุงศรีคาดว่าการทำนโยบายแบบ Targeted monetary easing ในประเทศไทยจะช่วยส่งผลให้มาตรฐานการให้สินเชื่อแก่ภาคธุรกิจมีแนวโน้มผ่อนคลายมากขึ้น เนื่องจากจะส่งผลด้านบวกต่อต้นทุนการเงินจากอัตราดอกเบี้ยที่ต่ำลง ขณะเดียวกันก็ช่วยเพิ่มภาวะการแข่งขันในตลาดการปล่อยสินเชื่อภาคธนาคาร ปัจจัยบวกทั้งสองนี้จะช่วยชดเชยปัจจัยด้านความเสี่ยงหรือภาวะ Procyclicality จากเศรษฐกิจชะลอตัว (ภาพที่ 20) ส่งผลให้การส่งผ่านสภาพคล่องของธนาคารไปสู่การปล่อยสินเชื่อในระบบมีประสิทธิภาพมากขึ้นตามลำดับ

มุมมองวิจัยกรุงศรี

Targeted monetary easing จะเป็นมิติใหม่ของเครื่องมือนโยบายการเงินเพื่อสนับสนุนให้เศรษฐกิจไทยเติบโตกระจายตัวทั่วถึงในทุกภาคส่วนและยั่งยืน เนื่องจากเป็นเครื่องมือที่ช่วยเสริมและเติมเต็มการใช้อัตราดอกเบี้ยนโยบายอย่างน้อย 3 ประการ ประการแรก ทำให้การดำเนินนโยบายการเงินบรรลุเป้าหมายในการรักษาเสถียรภาพอย่างสมดุลโดยดูแลทั้งเสถียรภาพราคาและเสถียรภาพระบบการเงินควบคู่กัน ประการที่สอง ช่วยเพิ่มประสิทธิภาพของการดำเนินนโยบายในมิติเชิงคุณภาพนอกเหนือจากเชิงปริมาณ ท่ามกลางข้อจำกัดที่ทำให้ประสิทธิภาพของนโยบายการเงินด้อยลง รวมถึงขีดความสามารถในการดำเนินนโยบายการเงินที่ค่อนข้างจำกัดในปัจจุบัน ประการสุดท้าย เป็นเครื่องมือในการดำเนินนโยบายเชิงรุก (Proactive measure) ช่วยสนับสนุนบางภาคเศรษฐกิจที่สมควรได้รับความช่วยเหลือเป็นพิเศษแม้ในยามที่เศรษฐกิจยังไม่ประสบปัญหา แตกต่างจากการดำเนินนโยบายการเงินแบบปกติที่มีลักษณะเชิงรับซึ่งมักจะตอบสนองหลังจากเศรษฐกิจชะลอตัวอย่างชัดเจน (Countercyclical measure)

[1] World Bank (2017). East Asia and Pacific Economic Update.

[2] Miguel García-Posada Gómez (2019). “The Impact of the ECB’s Targeted Long-term Refinancing Operations on Banks’ Lending Policies: the Role of Competition”. Working Papers 1903, Banco de España

[3] Wenzhe Li (2018). "Does Targeted Monetary Policy Matter? A Perspective from China“. Economic Affairs, Wiley Blackwell, vol. 38 (1), pages 106-124, February

[4] ธนาคารแห่งประเทศไทยได้ปรับเกณฑ์ให้ธนาคารพาณิชย์ดำรงปริมาณสินทรัพย์สภาพคล่องให้เพียงพอกับประมาณการกระแสเงินสดไหลออกสุทธิใน 30 วัน (ทดแทนเกณฑ์ Reserve Requirement 6%) โดยเริ่มบังคับใช้ตั้งแต่วันที่ 1 มกราคม 2559 ในอัตราร้อยละ 60 และเพิ่มร้อยละ 10 ในแต่ละปี จนครบร้อยละ 100 ในวันที่ 1 มกราคม 2563 เป็นต้นไป

[5] มณีรัตน์ เรืองอนุกุล (2560). “ผลกระทบของสภาพคล่องส่วนเกินในระบบการเงินต่อประสิทธิภาพการดำเนินนโยบายการเงินของธนาคารแห่งประเทศไทย” คณะเศรษฐศาสตร์ มหาวิทยาลัยธรรมศาสตร์

[6] ณชา อนันต์โชติกุลและวรดา ลิ้มเจริญรัตน์ (2561). “Finance & Firms เจาะลึกวัฏจักรสินเชื่อไทย จากข้อมูล การกู้ยืมรายสัญญา”. สถาบันวิจัยเศรษฐกิจป๋วย อึ๊งภากรณ์

[7] อาชว์ ปวีณวัฒน์ และคณะ (2561). “มุมมองสินเชื่อธุรกิจไทยจากข้อมูลรายสัญญา ตอนที่ 2”. สถาบันวิจัย เศรษฐกิจป๋วย อึ๊งภากรณ์

.jpg?width=100&height=100&ext=.jpg)